Инструкция по заполнению деклараций о доходах физических лиц в программе "Декларация 2010" Программа разработана фгуп гнивц фнс россии ( www nalog ru )

| Вид материала | Инструкция |

- Программа «Декларация 2010» также размещена на сайте Главного научно-исследовательского, 348.87kb.

- Письмами фнс РФ от 14. 05. 2009 n 4-0-04/0178, от 22. 05. 2009 n 6-8-02/00009 сообщено,, 341.98kb.

- Программа заполнения деклараций о доходах физических лиц "Декларация 2008", 28.79kb.

- Письмами фнс РФ от 14. 05. 2009 n 4-0-04/0178, от 22. 05. 2009 n 6-8-02/00009 сообщено,, 320.95kb.

- Программа «Декларация 2010» также размещена на сайте Главного научно-исследовательского, 501.93kb.

- Программа «Декларация 2010» также размещена на сайте Главного научно-исследовательского, 350.7kb.

- Программа «Декларация 2010» также размещена на сайте Главного научно-исследовательского, 501.49kb.

- Сведений о доходах физических лиц, 17.43kb.

- Программа «Декларация 2010» также размещена на сайте Главного научно-исследовательского, 389.61kb.

- Протокол приема сведений о доходах физических, 24.42kb.

Инструкция по заполнению деклараций о доходах физических лиц

в программе "Декларация 2010"

Программа разработана ФГУП ГНИВЦ ФНС России (www.nalog.ru)

Программа "Декларация 2010" поможет Вам заполнить налоговую декларацию по налогу на доходы физических лиц (форма 3-НДФЛ) за 2010 год.

Функции программного обеспечения:

- ввод входной информации из документов налогоплательщика;

- расчет производных (итоговых) показателей декларации;

- арифметический контроль данных налоговой декларации;

- проверка правильности исчисления льгот и налоговых вычетов;

- проверка правильности исчисления налоговой базы и суммы налога;

- формирование текстового файла с данными декларации;

- кодирование штрих-кодом PDF417 совокупности показателей текстового файла с данными декларации.

Для установки программы "Декларация 2010" необходимо:

1. Скопировать файл InsD2010.exe на жесткий диск Вашего компьютера.

2. Запустить файл InsD2010.exe и следовать инструкциям программы установки.

3. После установки программы на рабочем столе появится ярлык «Декларация 2010»

Заполняем налоговую декларацию по налогу на доходы физических лиц (форма 3-НДФЛ) за 2010 в программе "Декларация 2010":

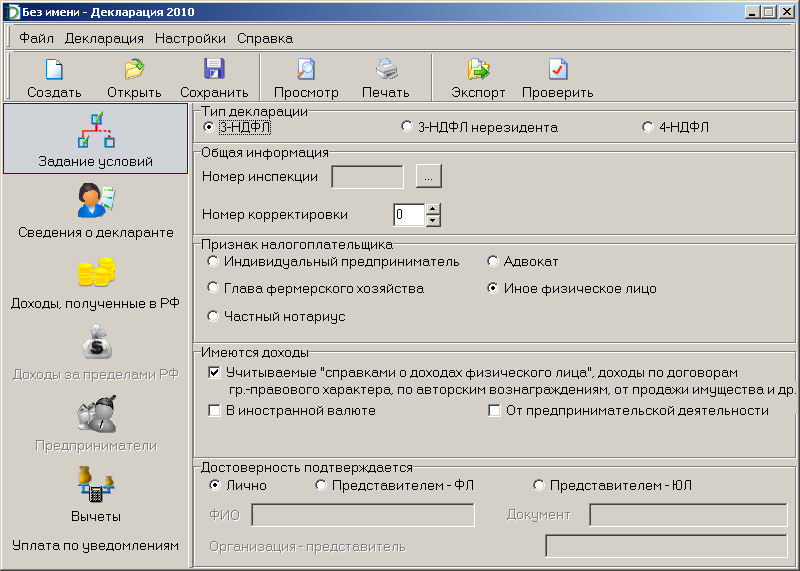

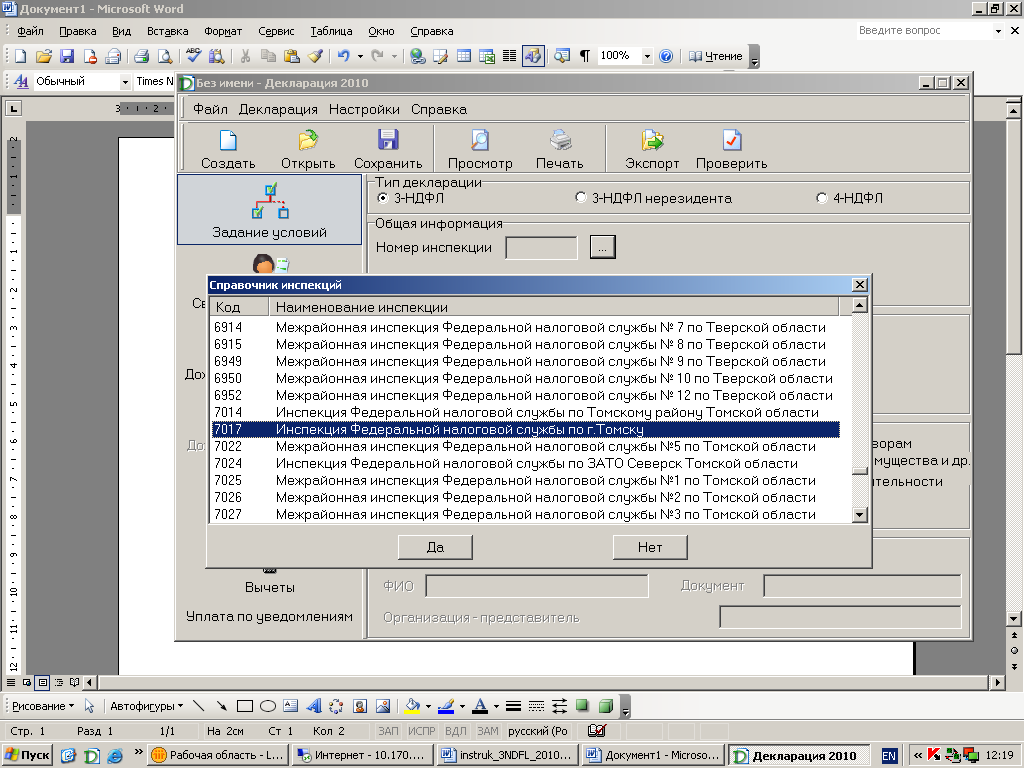

1. После запуска программы "Декларация 2010" через ярлык  появится окно с закладкой «Задание условий» (рис.1)

появится окно с закладкой «Задание условий» (рис.1)

Рис.1

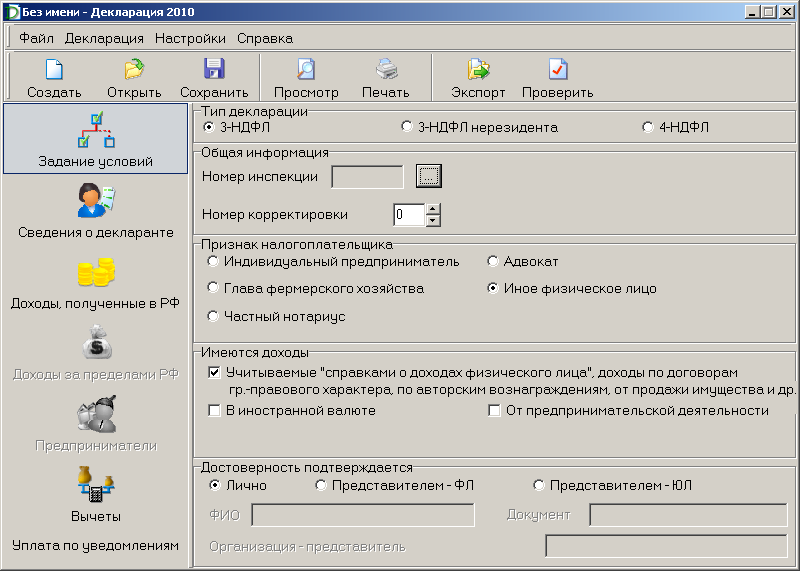

Заполняем поле «Номер инспекции» - выбираем из Справочника инспекций налоговую инспекцию, в которую представляется декларация (налоговую инспекцию по месту жительства физического лица) (Рис.2)

Рис.2

Поле «Номер корректировки» заполнено по умолчанию «0» - для первичной декларации, для уточненной декларации соответственно изменяем номер корректировки «1», «2», «3» и.т.д. (Рис.3)

Поле «Признак налогоплательщика» заполнено по умолчанию для лиц, не являющихся индивидуальными предпринимателями.

Поле «Имеются доходы» также по умолчанию заполнено для физических лиц, не являющихся индивидуальными предпринимателями.

Поле «Достоверность подтверждается» по умолчанию заполнено «Лично» - в случае подписания и представления декларации лично налогоплательщиком.

При необходимости указанные поля можно изменить

Рис.3

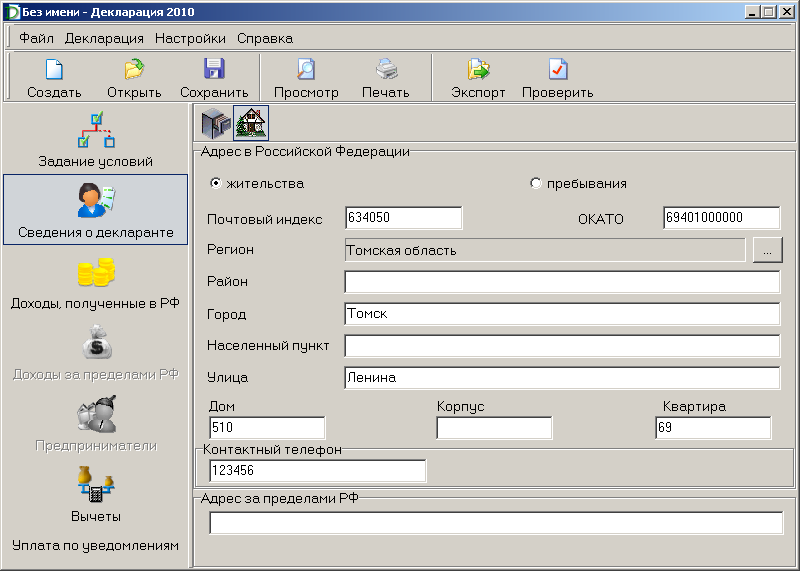

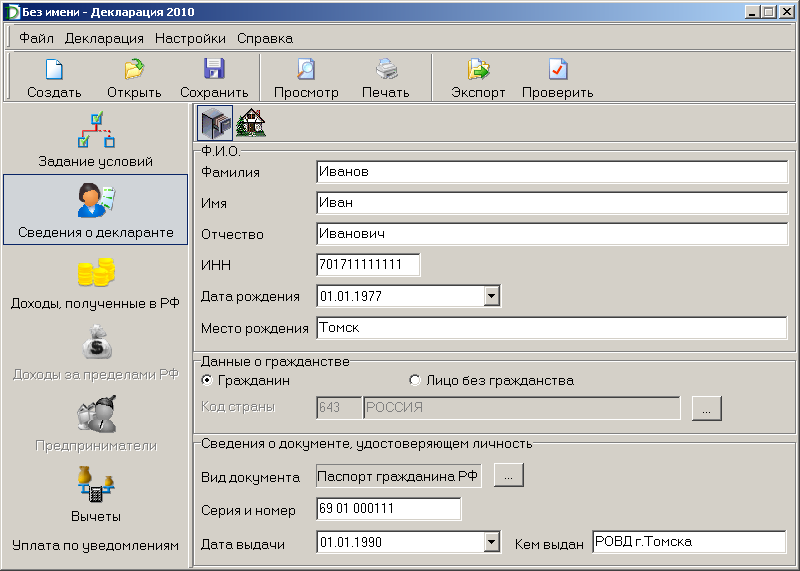

2. Переходим на закладку «Сведения о декларанте». (Рис.4)

В окне «Сведения о ФИО и документе, удостоверяющем личность» заполняем персональные данные физического лица – ФИО, ИНН, реквизиты документа, удостоверяющего личность физического лица.

Поле «Вид документа» выбираем из предлагаемого справочника.

Рис.4

В окне «Сведения о месте жительства» заполняем соответствующие данные физического лица. (Рис.5)

Рис.5

Поле «ОКАТО» - указывается код ОКАТО по месту жительства физического лица на основании "Общероссийского классификатора объектов административно-территориального деления" ОК 019-95 (код ОКАТО г.Томска - 69401000000). На интернет-сайте УФНС России по Томской области r70.nalog.ru коды ОКАТО размещены в разделе «Налоговая отчетность».

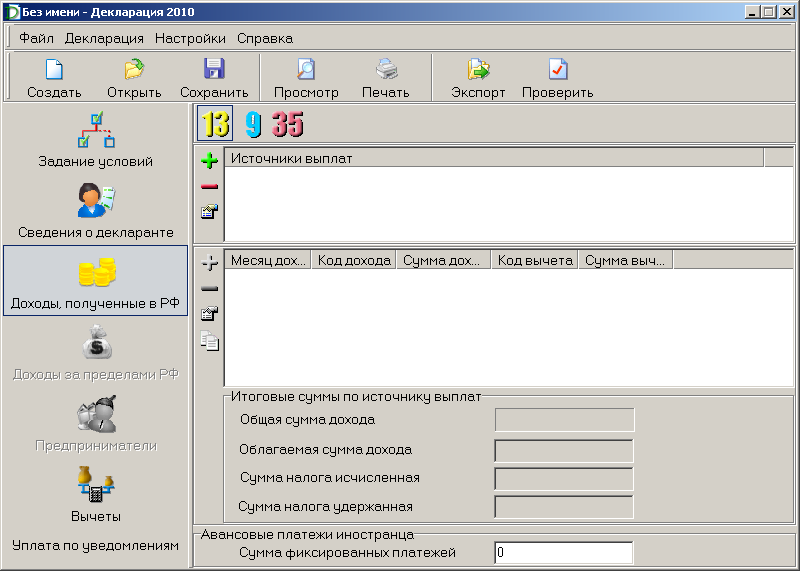

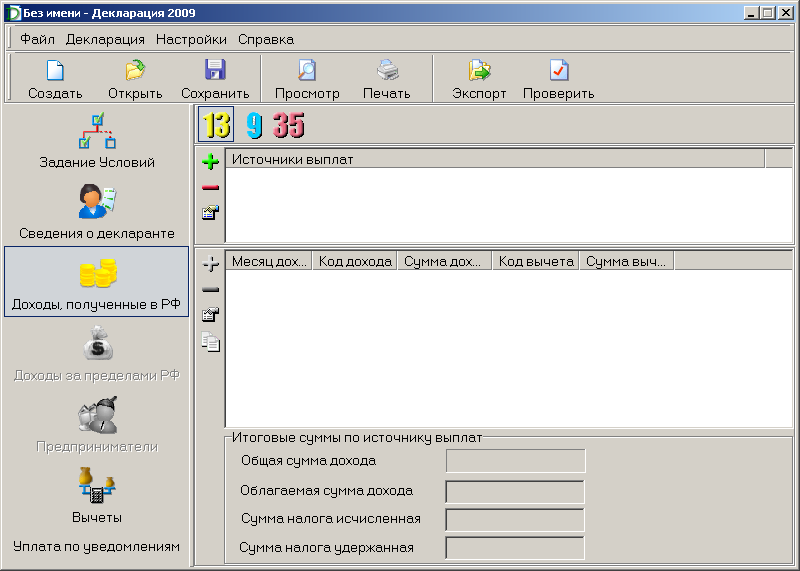

3. Переходим на закладку «Доходы, полученные в РФ». (Рис.6).

Заполняются данные о полученных доходах, источниках выплаты доходов на основании справок о доходах по форме 2-НДФЛ (выданные работодателем). Доходы по разным ставкам отражаются в отдельных окнах (по умолчанию установлено13%).

Рис.6

Для внесения данных используются кнопки «Добавить», «Удалить», «Редактировать»:

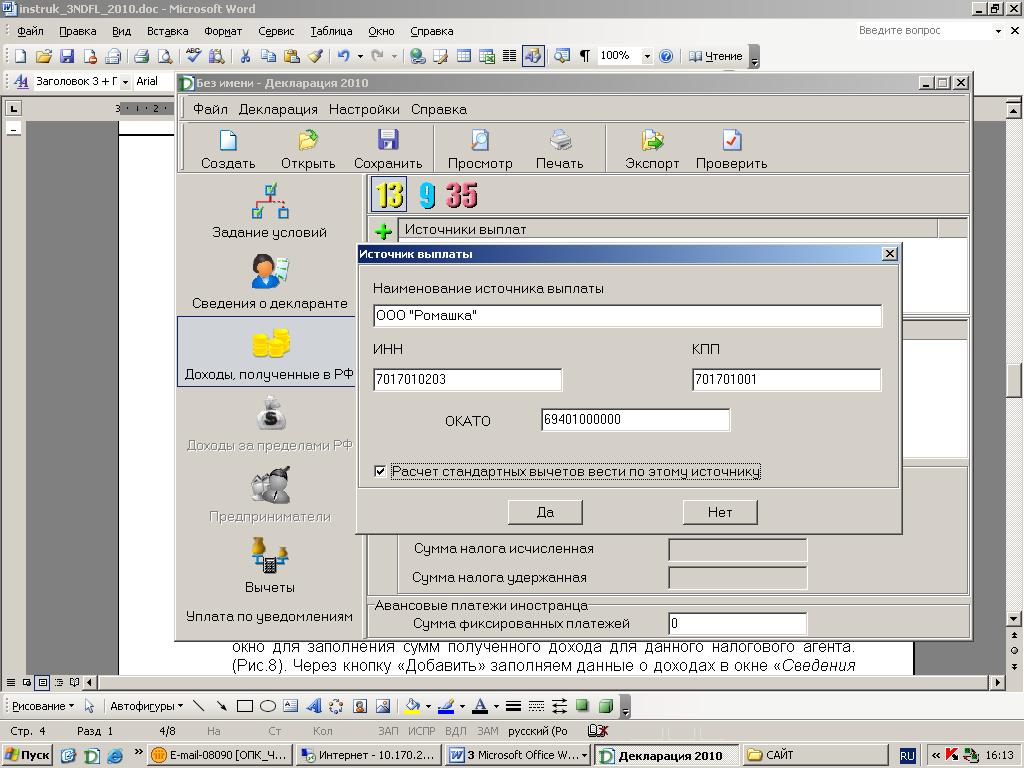

При использовании кнопки «Добавить» в окне «Источники выплаты» заполняем реквизиты работодателя из раздела 1 «Данные о налоговом агенте» Справки о доходах по форме 2-НДФЛ (рис.7)

Рис.7

Код ОКАТО в окне «Источник выплаты» должен соответствовать коду ОКАТО, указанному в пункте 1.3 справки о доходах по форме 2-НДФЛ.

В случае продажи имущества физическому лицу в поле «Наименование источника выплаты» указывается: «продажа имущества (квартира, автомобиль, др.) физическому лицу».

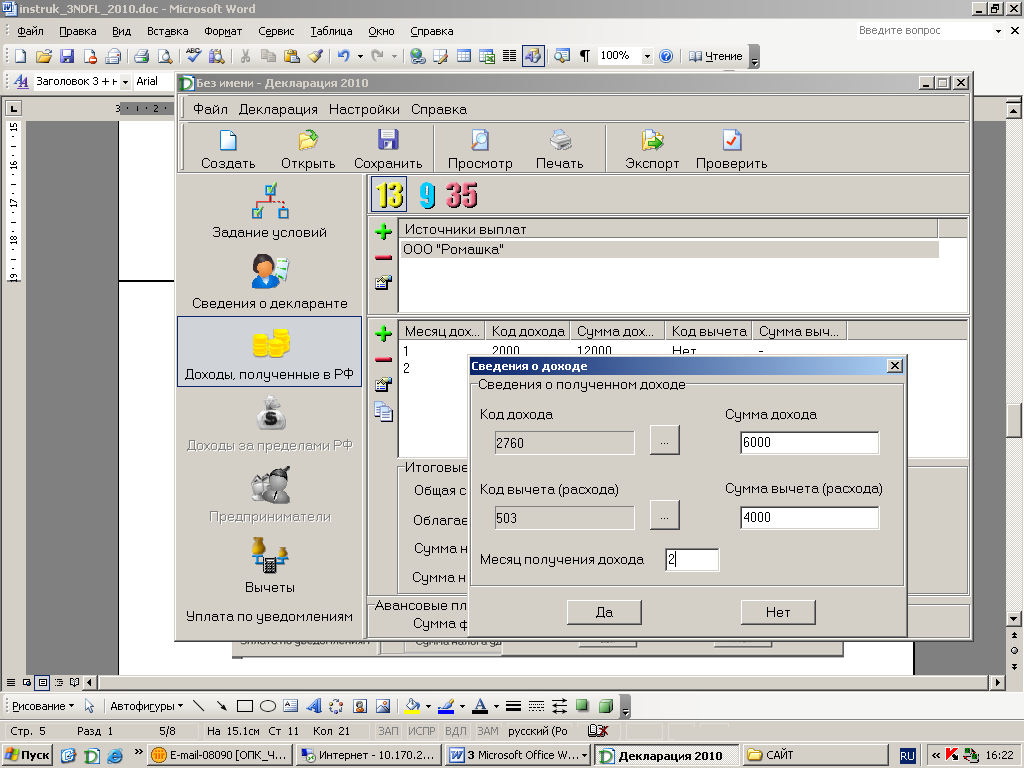

После заполнения реквизитов налогового агента (работодателя) активизируется окно для ввода сумм полученного дохода для данного налогового агента. (Рис.8). Через кнопку «Добавить» заполняем данные о доходах в окне «Сведения о доходах» помесячно.

Код дохода, сумма дохода, код вычета, сумма вычета и месяц получения дохода заполняется из раздела 3 «Доходы, облагаемые по ставке 13 (9, 30,35)%» Справки о доходах по форме 2-НДФЛ.

Коды дохода (вычета) выбираются из предлагаемых справочников и должны соответствовать кодам дохода (вычета) из раздела 3 Справки о доходах по форме 2-НДФЛ.

При продаже имущества указываются соответствующие коды дохода (1510 – 1550).

Рис.8

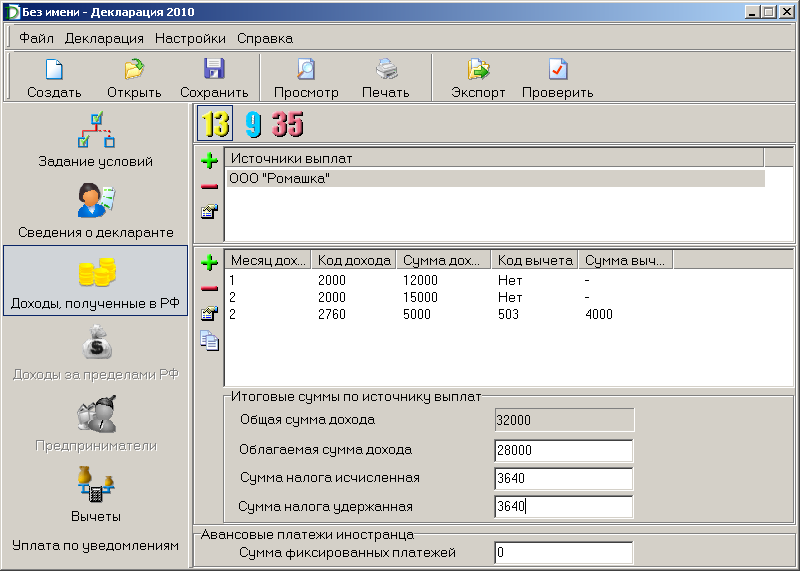

Поле «Итоговые суммы по источнику выплат» заполняются из раздела 5 «Общая сумма дохода и налога по итогам налогового периода» Справки о доходах по форме 2-НДФЛ, при этом общая сумма дохода суммируется автоматически (Рис.9).

Рис.9

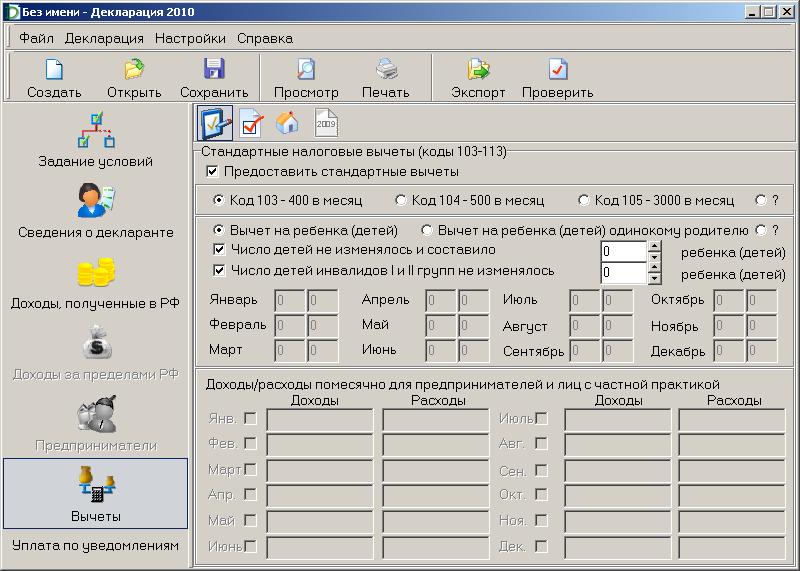

4. Для указания налоговых вычетов предназначена закладка «Вычеты». Для отражения стандартных, социальных и имущественных вычетов предназначены разные окна, по умолчанию открывается окно «Стандартные налоговые вычеты» (Рис.10).

Рис.10

Стандартный налоговый вычет на работника (код 103), указанный в разделе 4 «Стандартные и имущественные вычеты» Справки о доходах по форме 2-НДФЛ рассчитывается автоматически при проставлении отметки «V» в окне «Источник выплаты» в поле «Расчет стандартных вычетов вести по этому источнику» (рис.7).

Для указания стандартного вычета на детей (код 108 в разделе 4 «Стандартные и имущественные вычеты» Справки о доходах по форме 2-НДФЛ) необходимо заполнить поле «Число детей» (рис.10).

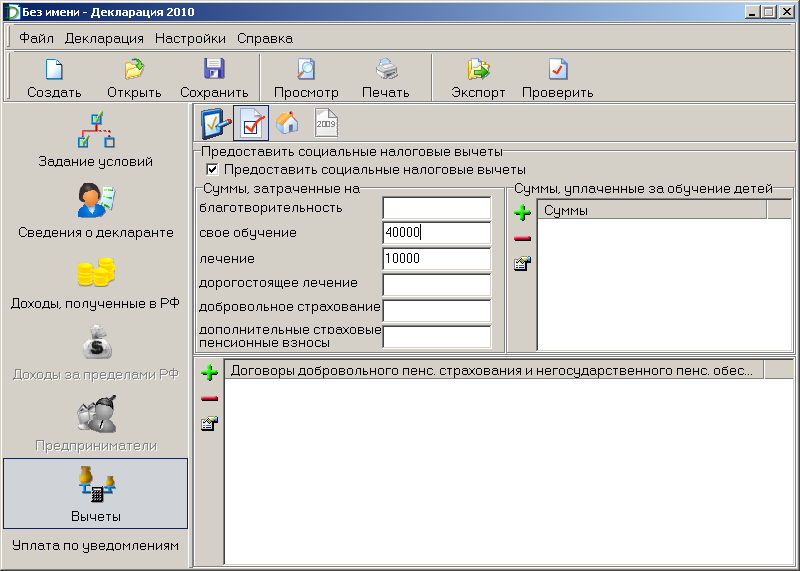

Социальные налоговые вычеты (обучение, лечение и др.) отражаются в окне «Социальные налоговые вычеты» (Рис.11)

Рис.11

Для активизации окна «Социальные налоговые вычеты» необходимо установить отметку «V» в поле «Предоставить социальные налоговые вычеты».

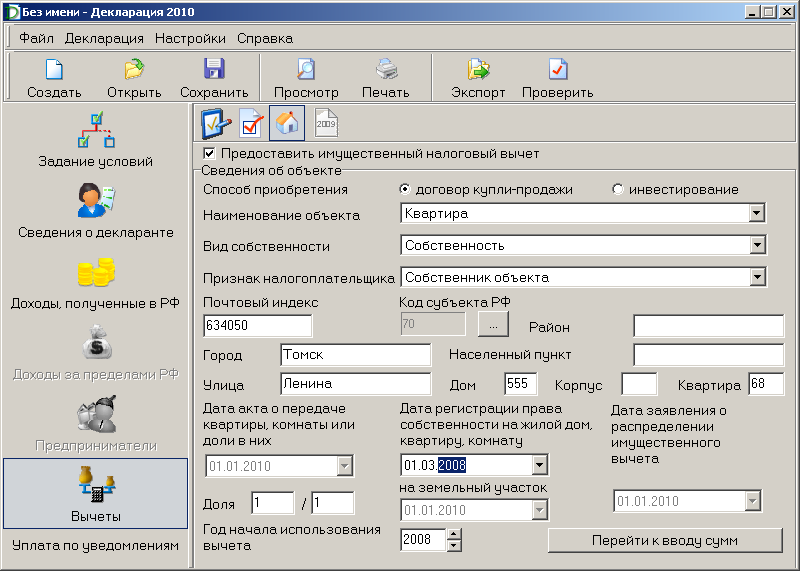

Имущественные налоговые вычеты отражаются в окне «Предоставить имущественный налоговый вычет».

Для активизации окна необходимо установить отметку «V» в поле «Предоставить имущественный налоговый вычет» и в окне «Сведения об объекте» указать данные по приобретенному объекту (Рис.12).

Рис.12

Для расчета имущественного вычета необходимо перейти в окно «Расчет имущественного вычета» (кнопка «Перейти к вводу сумм»).

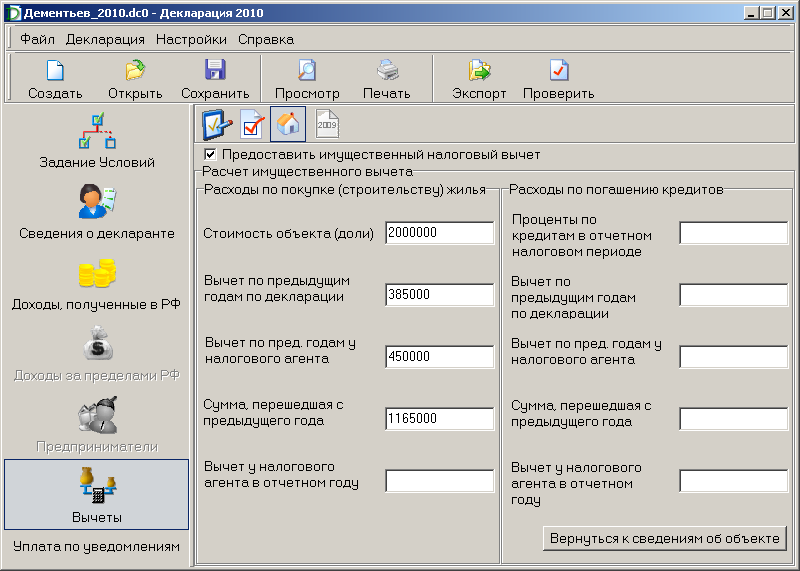

Рассмотрим, как отразить имущественный вычет в декларации за 2010 год, если есть переходящий остаток с предыдущих лет.

Например.

Квартира приобретена в 2008 году за 2 200 000 рублей. Имущественным налоговым вычетом налогоплательщик пользуется, начиная с доходов, полученных в 2008 году.

За 2008 год налогоплательщик подал декларацию, имущественный вычет составил 385 000 рублей. В 2009 году имущественный вычет был предоставлен работодателем, его сумма составила 450 000 рублей.

В окне «Расчет имущественного вычета» (Рис.14) указывается:

- в поле «Стоимость объекта» - сумма стоимости квартиры, но не более 2 000 000 рублей;

- в поле «Вычет по предыдущим годам по декларации» - сумма имущественного вычета, предоставленная по декларации за 2008 год (соответствует пункту 2.8 Листа Л декларации по форме 3-НДФЛ за 2008 год);

- в поле «Вычет по предыдущим годам у налогового агента» - сумма имущественного вычета, предоставленная работодателем в 2009 году (соответствует коду вычета 311 в разделе 4.1. Справки о доходах физического лица по форме 2-НДФЛ за 2009 год);

- в поле «Сумма, перешедшая с предыдущего года» - сумма, равная разнице между стоимостью объекта и вычетами (по декларации и у налогового агента) по предыдущим годам.