Фінанси підприємств

| Вид материала | Документы |

- Програма вступного випробування та критерії оцінювання знань І вмінь, для абітурієнтів,, 431.06kb.

- Програма вступного випробування та критерії оцінювання знань І вмінь, для абітурієнтів,, 303.18kb.

- 1. Фінанси як галузь економічної науки, 549.47kb.

- Програма вступного випробування та критерії оцінювання знань І вмінь, для абітурієнтів,, 180.08kb.

- Опорний конспект лекцій з дисципліни „ фінанси підприємств для студентів підготовки, 2131.8kb.

- Плани практичних занять І методичні вказівки до їх підготовки нормативної дисципліни, 919.54kb.

- Міністерство освіти І науки україни, 819.77kb.

- Програма вступних іспитів до аспірантури За спеціальністю 08. 00., 406.28kb.

- Список використаних джерел азаренкова, Г. М. Фінанси підприємств: навчальний посібник, 23.17kb.

- Рабоча навчальна програма Нормативної дисципліни „Фінанси підприємств" для спеціальностей, 557.38kb.

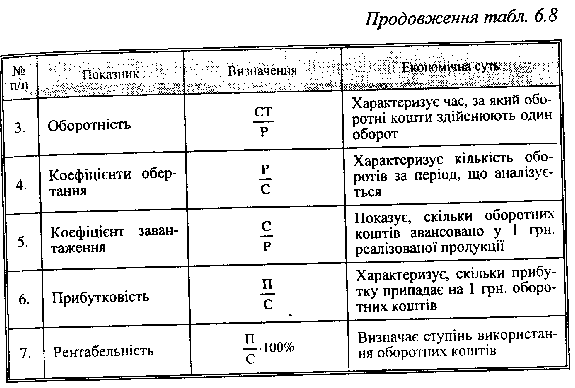

6.4.2. ПОКАЗНИКИ ВИКОРИСТАННЯ ОБОРОТНИХ КОШТІВ І ШЛЯХИ ПРИСКОРЕННЯ ЇХ ОБЕРТАННЯ

Для характеристики ефективності використання оборотних коштів на підприємствах використовуються різноманітні показники, найважливішим з яких є швидкість обертання. Вона обчислюється в днях і характеризується періодом, за який оборотні кошти підприємства здійснюють один оборот, тобто проходять всі стадії круго-обороту на підприємстві:

О=СТ/Р

де О - термін обертання оборотних коштів, днів;

С - середні залишки нормованих оборотних коштів, грн.;

Т - тривалість періоду, за який обчислюється обертання, днів;

Р - обсяг реалізованої продукції, грн.

Середню вартість оборотних коштів можна розрахувати як середню арифметичну або середню хронологічну. Дані для розрахунку використовуються залежно від періоду (рік, півріччя, квартал тощо), за який визначається оборотність. Якщо за рік, то необхідно для розрахунку брати наявність оборотних коштів на початок кожного місяця.

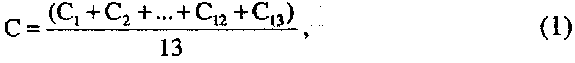

Отже, формула, за якою визначається середня арифметична, виглядатиме так:

де С1, С2, ... С12 - сума (вартість) оборотних коштів на початок кожного місяця року (з січня по грудень);

С13 - сума оборотних коштів на початок наступного року.

Середня сума оборотних коштів за середньою хронологічною визначається за формулою:

Хоч результати підрахунків за обома формулами мають незначні розбіжності, але розрахунок, проведений за формулою [2], статистика вважає точнішим.

Приклад 9.

Вартість оборотних коштів на підприємстві у звітному році на початок кожного місяця становила, тис. грн.: січень - 830, лютий - 860, березень - 780, квітень - 820, травень - 770, червень - 840, липень - 810, серпень - 750, вересень - 790, жовтень - 800, листопад - 780, грудень - 810, січень наступного року - 870.

Виходячи з формули середньої арифметичної (1), сума оборотних коштів становитиме 808,5 тис. грн.

(830+ 860+ 780+ 820+ 770+ 840 +810+ 750+ 790+ 800+ 780+ 810+ 870)/13

Сума оборотних коштів за рік, розрахована за середньою хронологічною (2), становитиме 805,0 тис. грн.

(1/2*830 +860+ 780+ 820 +770 +840 +810+750 +790+ 800+ 780 +810 +1/2*870)/12

Тривалість обертання коштів - це синтетичний показник, здатний відображати одночасно результати процесу матеріального відтворення - обсяг реалізації створених товарів і наданих послуг за даний період - і ефективність використання в цьому процесі матеріальних засобів і коштів.

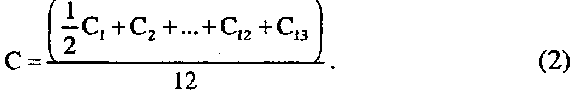

Обертання оборотних коштів обчислюється за планом і фактично. Порівнюючи фактичний час обертання з плановим, визначають прискорення або сповільнення обертання як щодо всіх нормованих оборотних коштів, так і щодо окремих їхніх статей (табл. 6.7).

Дані таблиці свідчать, що фактичний час обертання коштів за рік скоротився проти плану на 3,3 дня (50,6-47,3).

Унаслідок прискорення обертання оборотних коштів із обороту вивільняється частина коштів, що обраховується множенням фактичного одноденного обсягу реалізації продукції на дні прискорення обертання оборотних коштів. У нашому прикладі за рахунок прискорення часу обертання оборотних коштів з обороту вивільняється 56,1тис.грн. (17,0x3,3).

Для характеристики ефективності використання оборотних коштів використовується коефіцієнт обертання, що визначається за формулою:

Ко=Р/С

де Ко - коефіцієнт обертання оборотних коштів.

Цей показник характеризує кількість оборотів оборотних коштів за період, що аналізується. Що більше оборотів здійснюють оборотні кошти, то ліпше вони використовуються.

У нашому прикладі кількість оборотів збільшилась за рік на 0,5 оборота ((6120/805)/(5580/785)), що позитивно позначилось на діяльності підприємства.

Коефіцієнт завантаження оборотних коштів є оберненим до коефіцієнта обертання показником і визначається за формулою:

Кз=С/Р

де Кз - коефіцієнт завантаження оборотних коштів, коп.

Він характеризує участь оборотних коштів у кожній гривні реалізованої продукції. Що менше оборотних коштів припадає на 1 грн. обороту, то ліпше вони використовуються.

У нашому прикладі (див. табл. 6.7) фактично у 1 грн. реалізованої продукції авансовано 13 коп. (805,0/6120,0), тоді як за планом передбачалось 14 коп. (785,0/5580,0), що свідчить про підвищення ефективності витрат.

Для характеристики ефективності використання оборотних коштів можуть використовуватись коефіцієнт ефективності (прибутковість оборотних коштів) і рентабельність. Вони обчислюються за формулами:

Ке = П/С; Р=(П/С)*100%

де Ке - коефіцієнт ефективності оборотних коштів, коп.;

П - прибуток від реалізації продукції, грн.;

Р - рентабельність оборотних коштів, %.

Якщо Ке є абсолютним показником і характеризує, скільки прибутку припадає на 1 грн. оборотних коштів, то Р - відносний показник, що визначає ступінь використання оборотних коштів. Що більшим є значення першого і другого показників, то ефективніше використовуються оборотні кошти.

Поліпшення використання оборотних коштів підприємств і підвищення ефективності виробництва можна досягти через:

1) скорочення виробничих запасів товарно-матеріальних цінностей у зв'язку з переходом на оптову торгівлю та прямі економічні зв'язки з постачальниками;

2) прискорення обертання оборотних коштів за рахунок реалізації непотрібних, залежалих товарно-матеріальних цінностей.

Поліпшення використання оборотних коштів вивільняє їх. Це вивільнення може бути абсолютним і відносним.

Абсолютне вивільнення оборотних коштів - це пряме скорочення потреби в оборотних коштах проти попереднього періоду за одночасного збільшення обсягу виробництва (реалізації).

Відносне вивільнення оборотних коштів виникає тоді, коли внаслідок поліпшення їх використання підприємство з тією самою сумою оборотних коштів або з незначним їх зростанням у плановому році збільшує обсяг виробництва.

За нинішніх умов господарювання через інфляційні процеси найбільш реальним є відносне вивільнення оборотних коштів.

Ураховуючи це, слід більше уваги приділяти реалізації заходів, які сприяють відносному вивільненню оборотних коштів.

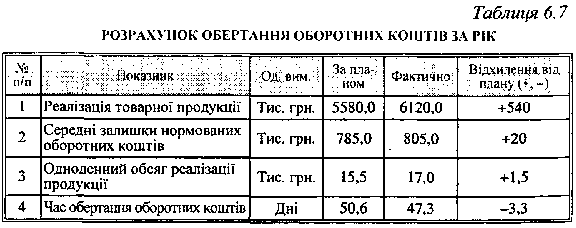

Вк - власні кошти;

З - забезпечення наступних витрат;

Оз - основні засоби та інші позаоборотні активи;

Пк - позикові кошти;

Фн - фактична наявність оборотних коштів;

Н - норматив оборотних коштів;

М - вартість майна підприємства;

С - середня вартість оборотних коштів;

Т - тривалість періоду, за який обчислюється обертання оборотних коштів;

Р - обсяг реалізації продукції;

П - прибуток від реалізації продукції.

Показники стану й ефективності використання оборотних коштів, порядок їхнього визначення та їхній економічний зміст наведено в табл. 6.8.

6.4.3. ВПЛИВ РОЗМІЩЕННЯ ОБОРОТНИХ КОШТІВ НА ФІНАНСОВИЙ СТАН ПІДПРИЄМСТВА

Функціонування оборотних коштів розпочинається з моменту їх формування і розміщення. Раціональне розміщення як складова управління оборотним капіталом має певні особливості не лише в різних галузях, а навіть і на різних підприємствах однієї галузі. Визначальними тут є такі чинники: вид господарської діяльності, обсяг виробництва; рівень технології та організації виробництва; термін виробничого циклу; система постачання необхідних товарно-матеріальних цінностей і реалізації продукції та ін.

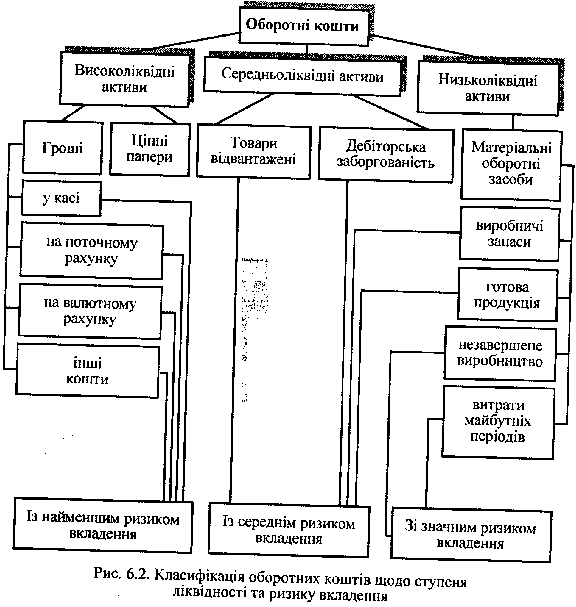

Залежно від розміщення, умов організації виробництва й реалізації продукції оборотні кошти мають різний рівень ліквідності, а отже, і ризику використання (рис. 6.2).

Практика господарювання підтверджує, що найбільш ліквідними і з найменшим ризиком є кошти в касі, на розрахункових і валютних рахунках в установах банку, вкладені в цінні папери.

Менш ліквідною частиною з певним ризиком вкладення вважається відвантажена продукція і дебіторська заборгованість покупців. Остання, у свою чергу, може бути менш чи більш ліквідною. Це стосується строкової і простроченої дебіторської заборгованості щодо відвантаженої продукції.

Найменш ліквідними і з найбільшим ризиком вкладення є оборотні кошти в незавершеному виробництві; у витратах майбутніх періодів; у виробничих запасах; у готовій продукції (що її не відвантажено). Це пояснюється тим, що саме ця частина оборотних коштів найбільш віддалена від моменту реалізації і більше підлягає впливу змін кон'юнктури ринку, інфляційних процесів тощо. Отже, ліквідність поточних активів є головним фактором, який визначає ступінь ризику вкладання оборотних коштів.

Ступінь ліквідності в цілому оборотних активів і кожної їх групи визначається як відношення відповідної частки оборотних активів до короткострокових зобов'язань.

Найчастіше в практиці застосовуються такі показники:

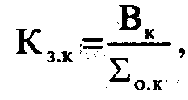

- коефіцієнт забезпечення власними коштами (Кз.к.) (коефіцієнт автономії Ка);

- коефіцієнт покриття (Кп);

- коефіцієнт абсолютної ліквідності (Кабс.л.)

Перший показник (Кз.к.) визначається як відношення різниці між обсягами власних та прирівняних до них коштів (підсумок розділу І пасиву балансу) і фактичною вартістю основних засобів та інших позаоборотних активів (підсумок розділу І активу балансу) до фактичної вартості наявних у підприємства оборотних засобів - виробничих запасів, незавершеного виробництва, готової продукції, грошей, дебіторської заборгованості та інших оборотних активів (підсумок II і III розділів активу балансу).

Відповідно до Положення (стандарту) бухгалтерського обліку (ПБО 2) "Баланс" цей показник (Кзк) визначається як відношення різниці між обсягами власних та прирівняних до них коштів (підсумок розділу І пасиву балансу) і фактичною вартістю основних засобів та інших позаоборотних активів (підсумок розділу І активу балансу) до фактичної вартості наявних у підприємства оборотних засобів - виробничих запасів, незавершеного виробництва, готової продукції, дебіторської заборгованості, поточних фінансових інвестицій та інших оборотних активів (підсумок розділу II активу балансу, рядок 260).

де Кз.к. - коефіцієнт забезпечення власними коштами;

Вк - власні кошти, грн.;

СУМА з.к. - загальна сума оборотних коштів, грн.

Коефіцієнт характеризує наявність власних оборотних коштів, необхідних для фінансової стабільності підприємства, його незалежності від позикових коштів. Якщо значення коефіцієнта спадає нижче за 0,1, підприємство є неплатоспроможним. Зростання коефіцієнта проти минулого періоду свідчить про підвищення фінансової незалежності та зниження ризику фінансових вкладень.

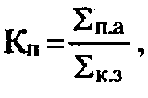

Коефіцієнт покриття (Кп) - це найбільш узагальнюючий показник ліквідності балансу. Визначається як відношення всіх поточних активів підприємства (підсумок II розділу активу балансу) до суми короткострокових зобов'язань (підсумок IV розділу пасиву балансу).

де Кп - коефіцієнт покриття;

Сума п.а - сума усіх поточних активів, грн.;

Сума к.з. - сума короткострокових зобов'язань, грн.

Цей коефіцієнт характеризує достатність оборотних коштів підприємства для погашення його боргів протягом року. Уважають, що його рівень у межах 2,0 - 2,5 є прийнятним. Він показує, скільки грошових одиниць активів припадає на кожну грошову одиницю короткострокових зобов'язань. Коли Кп стає меншим за 1,0, структура балансу вважається незадовільною, а підприємство - неплатоспроможним.

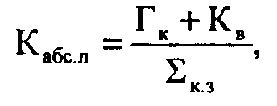

Коефіцієнт абсолютної ліквідності (Кабс.л.) визначається як відношення суми коштів та короткострокових фінансових вкладень підприємства (III розділ активу балансу) до короткострокових зобов'язань (підсумки II і III розділів пасиву балансу).

Де К абс.л. - коефіцієнт абсолютної ліквідності;

Г к. - грошові кошти, грн.;

К в. - короткострокові вкладення, грн.;

СУМА к.з. - сума короткострокових зобов'язань, грн.

Показник характеризує негайну готовність підприємства погасити свою заборгованість. Достатнім є значення коефіцієнта в межах 0,25 - 0,35. За значення меншого ніж 0,2 підприємство вважається неплатоспроможним.

Отже, фінансове стійким є такий суб'єкт господарювання, який за рахунок власних коштів покриває кошти, вкладені в активи, не допускає невиправданої дебіторської та кредиторської заборгованості, своєчасно розраховується за своїми зобов'язаннями. Основою фінансової стійкості є виважена, раціональна організація й ефективне використання оборотних коштів. Але це не означає, що підприємство має вкладати оборотний капітал лише у високоліквідні активи з метою зниження ймовірного ризику та отримання найвищого прибутку. Головною метою діяльності підприємства є створення конкурентоспроможної продукції з високими споживчими якостями.

ТЕСТИ ДО РОЗДІЛУ 6

Знайдіть правильну відповідь.

ТЕСТ 1. Оборотні кошти підприємства - це...

1. Гроші в касі підприємства, на розрахункових і валютних рахунках, у розрахунках.

2. Кошти, авансовані у виробничі оборотні фонди та фонди обігу.

3. Оборотні активи.

4. Предмети праці.

ТЕСТ 2. Оборотні виробничі фонди - це...

1. Оборотні кошти у виробництві.

2. Оборотні кошти у виробництві та готовій продукції.

3. Оборотні кошти у виробничих запасах.

4. Оборотні кошти у виробничих запасах та у виробництві.

ТЕСТ З. Яка частина оборотних коштів обслуговує сферу обігу?

1. Готова продукція на складі.

2. Готова продукція, грошові кошти й кошти в розрахунках.

3. Кошти на рахунках у банках і касі, у розрахунках, дебіторська заборгованість.

4. Готова продукція, що відвантажена.

ТЕСТ 4. Принципи організації оборотних коштів - це...

1. Самостійність у розпорядженні та управлінні оборотними коштами.

2. Визначення планової потреби в оборотних коштах та їх розміщення за окремими елементами й підрозділами.

3. Коригування розрахункових і чинних нормативів з урахуванням вимог господарювання, що постійно змінюються.

4. Наявність раціональної системи фінансування оборотних коштів.

5. Контроль за раціональним розміщенням і використанням оборотних коштів.

ТЕСТ 5. Відповідно до чого здійснюється планування оборотних коштів?

1. До кошторисів витрат на виробництво і невиробничі потреби.

2. До виробничої програми.

3. До бізнес-плану.

4. До обсягу реалізації продукції.

ТЕСТ 6. Які оборотні фонди слід віднести до нормованих?

1. Оборотні виробничі фонди.

2. Виробничі запаси.

3. Фонди обігу.

4. Оборотні виробничі фонди й готову продукцію.

ТЕСТ 7. За допомогою яких показників можна визначити потребу підприємства в сировині, матеріалах, покупних напівфабрикатах?

1. Одноденних витрат конкретних видів сировини, матеріалів, розрахованих за виробничою собівартістю IV кв. планового року.

2. Собівартості одиниці продукції.

3. Норм запасу в днях конкретних видів сировини, матеріалів.

4. Обсягу реалізації продукції в плановому році.

ТЕСТ 8. За допомогою яких показників можна визначити потребу підприємств у оборотних коштах у незавершеному виробництві?

1. Тривалість виробничого циклу.

2. Кількість продукції, що випускається.

3. Одноденні витрати в незавершеному виробництві за планом IV кв. за виробничою собівартістю.

4. Коефіцієнт зростання витрат,

ТЕСТ 9. Які показники необхідні для нормування оборотних коштів у запасах готової продукції?

1. Норма запасу оборотних коштів щодо готової продукції.

2. Одноденний випуск продукції в IV кв. планового року за виробничою собівартістю.

3. Середні залишки оборотних коштів на початок планового року.

4. Випуск товарної продукції в плановому році.

ТЕСТ 10. Які показники треба використовувати, визначаючи потребу в оборотних коштах економічним методом?

1. Середні залишки оборотних коштів на початок планового року.

2. Зміни в обсязі виробництва продукції.

3. Розмір "виробничого" нормативу на початок планового року.

4. Розмір "невиробничого" нормативу на початок планового року.

ТЕСТ 11. Які джерела формування оборотних коштів можна віднести до власних і прирівняних до них?

1. Сума статутного капіталу.

2. Кредиторська прострочена заборгованість.

3. Сума статутного капіталу, що зменшена на суму залишкової вартості основних фондів і збільшена на суму нерозподіленого прибутку.

4. Сума сталих пасивів.

ТЕСТ 12. Яким чином визначається стан оборотних коштів?

1. Наявністю оборотних коштів на певну дату.

2. Порівнянням фактичної наявності оборотних коштів з нормативом.

3. Порівнянням фактичної наявності оборотних коштів на певні дати.

4. Браком власних оборотних коштів.

5. Надлишком власних оборотних коштів.

ТЕСТ 13. Показники ефективності використання оборотних коштів - це...

1. Фондовіддача.

2. Коефіцієнт обертання.

3. Коефіцієнт ефективності.

4. Коефіцієнт завантаження.

ТЕСТ 14. Деяких наслідків веде прискорення обертання оборотних коштів?

1. До абсолютного їх вивільнення з обороту.

2. До відносного їх вивільнення з обороту.

3. До зростання іммобілізації оборотних коштів.

4. До збільшення обсягів позичкового і залученого капіталу.

ТЕСТ 15. Які напрямки розміщення оборотних коштів можна віднести до високоліквідних активів?

1. Матеріальні оборотні активи.

2. Цінні папери.

3. Товари відвантажені.

4. Дебіторська заборгованість.

5. Гроші на банківських рахунках і в касі підприємства.

ТЕСТ 16. Які напрямки розміщення оборотних коштівможна віднести до се-редньоліквідних активів?

1. Товари відвантажені.

2. Матеріальні оборотні кошти.

3. Дебіторська заборгованість.

4. Цінні папери.

5. Гроші на банківських рахунках і в касі підприємства.

ТЕСТ 17. Які напрямки розміщення оборотних коштів можна віднести до низьколіквідних активів?

1. Дебіторська заборгованість.

2. Гроші на банківських рахунках і в касі підприємства.

3. Товари відвантажені.

4. Цінні папери.

5. Матеріальні оборотні засоби.

ТЕСТ 18. Які показники можна вважати найприйнятнішими для визначення впливу розміщення оборотних коштів на фінансовий стан підприємства?

1. Коефіцієнт автономії (забезпечення власними коштами).

2. Показник витрат на 1 грн. реалізованої продукції.

3. Коефіцієнт покриття.

4. Рентабельність оборотних коштів.

5. Коефіцієнт абсолютної ліквідності.

6. Коефіцієнт платоспроможності.

7. Питома вага виробничих оборотних фондів у загальній вартості.

8. Рівень інфляції.

9. Коефіцієнт кредитоспроможності.

10. Брак власних оборотних коштів.

11. Надлишок власних оборотних коштів.

РОЗДІЛ 7

КРЕДИТУВАННЯ ПІДПРИЄМСТВ

Основні терміни і поняття: овальний кредит; акцептний кредит; банківський кредит; бюджетні позики; відсотки за кредит; державний кредит; дисконтний кредит; комерційний кредит; консигнація; консорціональ-ний кредит; контокорентний кредит; кредитна лінія; кредитоспроможність; кредитування; лізинг; лізинговий кредит; об'єкти кредитування; овердрафт; сезонний кредит; факторинг.

7.1. НЕОБХІДНІСТЬ ТА СУТНІСТЬ КРЕДИТУВАННЯ ПІДПРИЄМСТВ

7.1.1. Кругооборот коштів підприємств та необхідність залучення кредитів

7.1.2. Класифікація кредитів, що надаються підприємствам

7.1.1. КРУГООБОРОТ КОШТІВ ПІДПРИЄМСТВ ТА НЕОБХІДНІСТЬ ЗАЛУЧЕННЯ КРЕДИТІВ

Діяльність підприємства в системі ринкової економіки неможлива без періодичного використання різноманітних форм залучення кредитів.

З економічного погляду кредит - це форма позичкового капіталу (в грошовій або товарній формах), що надається на умовах повернення і обумовлює виникнення кредитних відносин між тим, хто надає кредит, і тим, хто його отримує.

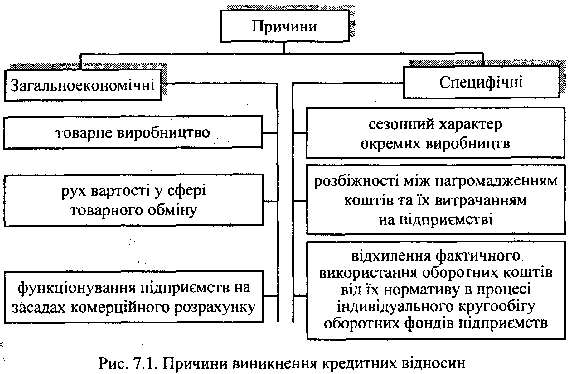

Загальноекономічною причиною появи кредитних відносин є товарне виробництво. Основою функціонування кредиту є рух вартості у сфері товарного обміну, в процесі якого виникає розрив у часі між рухом товару і його грошовим еквівалентом, відбувається відокремлення грошової форми вартості від товарної. Якщо рух товарних потоків випереджає грошовий, то підприємства - споживачі товарів із настанням моменту плати за них не завжди мають достатні кошти, що може зупинити нормальний процес відтворення. Коли рух грошових потоків випереджає товарні, то на підприємствах нагромаджуються тимчасово вільні кошти.

Виникає суперечність між безперервним вивільненням грошей у кругообороті оборотних коштів і потребою в постійному використанні матеріальних і грошових ресурсів.

Таким чином, виникнення і функціонування кредиту пов'язане з необхідністю забезпечення безперервного процесу відтворення, із тимчасовим вивільненням коштів у одних підприємствах І появою потреби в них у інших. При цьому виникнення кредитних відносин зумовлюється не самим фактом незбігу в часі відвантаження товару і його оплати, а узгодженням між суб'єктами кредитних відносин умови щодо відстрочки платежу шляхом укладання кредитної угоди. Але оборот товарів є не єдиною причиною появи кредитних взаємовідносин. Нині кредитні відносини виникають за будь-якої економічної чи фінансової операції, що пов'язана із заборгованістю одного з учасників такої операції.

Поряд з об'єктивною основою існують специфічні причини виникнення і функціонування кредитних відносин, що пов'язані з необхідністю забезпечення безперервності процесу відновлення.

Для розвитку кредитних відносин необхідні певні умови. По-перше, учасники кредитної угоди - кредитор і позичальник, мають бути юридичне самостійними суб'єктами, які матеріально гарантують виконання зобов'язань. По-друге, інтереси суб'єктів кредитної угоди повинні збігатися.

Для забезпечення всього процесу відтворення необхідно, щоб підприємства мали необхідні оборотні кошти, які вони використовують для придбання оборотних виробничих фондів. Із стадії виробничих запасів оборотні кошти переходять у незавершене виробництво, а потім у готову продукцію. У свою чергу, готова продукція, призначена для продажу, стає товаром і реалізується. Виручка від реалізації поступає на рахунок підприємства.

За браком власних оборотних коштів підприємства залучають банківські кредити, кошти інших кредиторів та комерційний (товарний) кредит. Кредит дає змогу доцільніше організувати оборот коштів підприємств, не витрачати значних фінансових ресурсів на створення зайвих запасів сировини й матеріалів.

У процесі кредитування підприємств насамперед ураховуються індивідуальні особливості кругообороту їхніх оборотних коштів. Особливості індивідуального кругообороту коштів підприємств проявляються у розбіжності в часі між вивільненням з обороту вартості в грошовій формі та авансуванням коштів у новий оборот. Такі розбіжності відбуваються, передусім, через сезонність виробництва. Сезонність виробництва зумовлює в одні періоди випереджаюче зростання виробничих витрат порівняно з надходженням коштів і спричиняє додаткову потребу в коштах понад ті, що є в розпорядженні підприємства. В інші періоди витрати виробництва зменшуються або зовсім припиняються, збільшується вихід готової продукції та надходження грошової виручки, частина якої виявляється тимчасово вільною.

Таке чергування зростання додаткових потреб у коштах і створення тимчасово вільних залишків їх на тому самому підприємстві створюють реальну економічну основу для використання кредитів на формування виробничих і оборотних фондів та погашення їх через певний час.

Взагалі особливості індивідуального обороту коштів підприємства зумовлюються багатьма об'єктивними і суб'єктивними факторами. До об'єктивних факторів належать:

* галузева належність підприємства;

* характер виробничого процесу;

* сезонність виробництва.

До суб 'єктивних факторів належать:

* рівень організації виробництва;

* рівень організації збуту й постачання;

* інші фактори.

Розрізняють два види кругообороту коштів підприємства: відносно рівномірний і переважно нерівномірний.

Перший вид властивий підприємствам нафтової, вугільної, металургійної та інших галузей промисловості. Для підприємств цієї групи характерна відсутність тривалого лагу (періоду) між надходженням і витрачанням коштів.

Другий вид характерний для підприємств легкої, харчової, лісової промисловості, сільськогосподарських підприємств. У них завжди виникає певна невідповідність між витратами коштів і надходженням коштів від реалізації продукції. У підприємств з нерівномірним кру-гооборотом коштів додаткова потреба в кредиті пояснюється сезонністю виробництва, значною тривалістю обороту оборотних коштів. Тривалість виробничого циклу може коливатися від кількох днів (виробництво деяких харчових продуктів) до кількох місяців і років (виробництво сільськогосподарської продукції, суднобудування).

Суб'єктами кредитних відносин можуть бути будь-які самостійні підприємства. Кредитні відносини характеризуються тим, що їх суб'єктами є дві сторони: одна з них у рамках конкретної кредитної угоди називається кредитором, інша - позичальником. Грошові чи товарно-матеріальні цінності, витрати або виконана робота та надані послуги, щодо яких укладається кредитний договір, є об'єктом кредиту.

Основними об'єктами короткострокового кредитування в оборотні кошти є:

- виробничі запаси (сировина, основні й допоміжні матеріали, запасні частини, паливо, інструмент);

- незавершене виробництво та напівфабрикати власного виробництва;

- витрати майбутніх періодів (сезонні витрати, витрати на освоєння випуску нових виробів тощо);

- готова продукція і товари;

- платіжні та розрахункові операції з постачальниками й покупцями.

На підприємствах виникає потреба в кредитах під виробничі запаси, якщо їх розміри перевищують власні кошти, тобто якщо створюються наднормативні запаси. Причиною таких можуть бути сезонність завезення, нерівномірна або дострокова поставка матеріальних ресурсів постачальниками та ін.

Наднормативні запаси сільськогосподарської сировини є основним об'єктом банківського кредиту на підприємствах, які переробляють цю сировину і працюють сезонно (цукрові заводи, консервні комбінати, інші підприємства харчової та легкої промисловості), або створюють великі сезонні запаси сировини на рік, тобто до нового врожаю.

Наднормативні запаси незавершеного виробництва і готової продукції можуть створюватися на підприємствах у зв'язку з прискоренням темпів зростання обсягів виробництва, некомплектністю постачання, транспортними утрудненнями щодо відправлення продукції споживачам, припиненням відвантажень продукції споживачам через їхню неплатоспроможність тощо.

У складі витрат майбутніх періодів банки видають підприємствам позики на покриття сезонних витрат, оскільки в періоди сезонного зменшення обсягів виробництва або міжсезонного простою витрати на виготовлення продукції тимчасово не покриваються виручкою від реалізації. Так, цукровий завод навіть у період міжсезонного простою (лютий-серпень) потребує коштів на ремонт обладнання, утримання постійного персоналу, проведення всіх підготовчих робіт до сезону цукроваріння. Ці витрати він покриває за рахунок банківських позик, а розраховується за них з виручки від реалізації цукру.

Витратами майбутніх періодів є також витрати, пов'язані з освоєнням випуску нових видів продукції, пусконалагоджувальні витрати. Якщо ці витрати кредитує банк, то в кредитних угодах називається конкретна продукція і витрати включаються в її собівартість.

За допомогою кредитів підприємство, коли йому тимчасово бракує власних коштів, може розрахуватись зі своїми постачальниками.

Отже, кредит необхідний і для підтримування кругообороту фондів діючих підприємств, що обслуговують процес реалізації продукції.

Об'єктами довгострокового та середньострокового кредитування є капітальні вкладення, пов'язані з реконструкцією підприємства, його технічним переозброєнням, упровадженням нової техніки, удосконаленням технології виробництва, та інші витрати, що приводять до збільшення вартості основних засобів. До таких кредитів підприємства вдаються, якщо відчувають брак власних коштів, призначених на ці цілі, а саме: прибутку й амортизаційних відрахувань.

Використання різноманітних форм кредитування підприємства прискорює рух грошових і матеріальних ресурсів та сприяє підвищенню ефективності фінансово-господарської діяльності.

Визначаючи потреби в кредитах, підприємства виходять із загальної потреби у коштах і наявності таких.

Приклад 1.

Підприємству необхідно закупити сировини та півфабрикатів для організації виробництва продукту х у сумі 1870 тис. грн. Власних джерел воно має лише 1270 тис. грн. Відтак підприємство відчуватиме додаткову потребу в оборотних коштах у сумі 600 тис. грн., яка може бути задоволена за рахунок кредиту.

Планування потреби в кредиті для формування оборотних коштів підприємства здійснюється таким чином. На першому етапі розраховується потреба в оборотних коштах у цілому та за окремими напрямками: формування виробничих запасів, незавершеного виробництва, готової продукції.

На другому етапі визначається необхідний розмір залучення кредитів банку на покриття збільшення потреби в оборотних коштах. Для цього можна користуватися формулою:

Ко.б. = ОК - ОКн - ОКпр + КЗ

де Ко.б. - необхідний розмір кредитів, які залучаються в оборотні кошти;

ОК - потреба в оборотних коштах;

ОК н - власні оборотні кошти на початок періоду;

ОК пр - поповнення оборотних коштів за рахунок прибутку підприємства;

КЗ - зменшення кредиторської заборгованості.

Потреба підприємства в кредитах під інвестиційні проекти визначається на основі інвестиційної програми за окремими етапами її реалізації та з урахуванням власних джерел фінансування.

Власні кошти для фінансування інвестиційних програм складаються з амортизаційних відрахувань, частини прибутку, яка спрямовується на реконструкцію, технічне переоснащення, нове будівництво.

Після проведення розрахунків потреби підприємства в кредитних ресурсах визначають період їх залучення. Період залучення кредитів - це час з моменту надання банківського кредиту до моменту його повного погашення та виплати відсотків за користування. Період залучення кредиту визначається банком. Практика свідчить, що нині в Україні у зв'язку з високою інфляцією цей строк не перевищує З місяців.

У банківській практиці для визначення розмірів кредиту використовується метод, коли позика видається не в повному обсязі, а за мінусом визначеної частини у відсотках до заявленої величини кредиту. Ця величина для кожного підприємства може бути різною, виходячи з його кредитоспроможності і ступеня ризику кредитування.