Замятина О. В. Гоу спо «Электростальский колледж» Мировые кризисы и их влияние на социальные процессы в России Тематика

| Вид материала | Документы |

- Михалчев О. В. Гоу спо «Электростальский колледж» Пути повышения экономии электрической, 29.21kb.

- Доклад гоу спо «Адыгейский педагогический колледж им. Х. Андрухаева», 216.67kb.

- Отчет о деятельности гоу спо «Георгиевский региональный колледж «Интеграл», 395.54kb.

- «утверждаю» Директор гоу спо «Орский индустриальный колледж», 45.08kb.

- Влияние локального рынка труда на процессы стратификации населения среднего города, 368.98kb.

- Методические рекомендации Белово 2009 Рекомендованы к изданию Научно методическим советом, 250.49kb.

- Учебно-методические материалы, разработанные преподавателями фгоу спо «Западно-Сибирский, 233.21kb.

- Общие положения, порядок приема, организация и проведение вступительных экзаменов, 177.92kb.

- Статус конференции, 44.01kb.

- Интеграция в российском обществе людей с инвалидностью 22. 00. 04 социальные структуры,, 1043.72kb.

Замятина О.В.

ГОУ СПО «Электростальский колледж»

Мировые кризисы и их влияние на социальные процессы в России

Тематика: Общие вопросы экономических наук -УДК 33; 330

Ключевые слова: история мировых экономических кризисов; социальные процессы; вторая волна кризисы; денежная политика.

Аннотация: В работе автор рассматривает краткую историю основных мировых кризисов; анализирует влияние мирового экономического кризиса на социальные процессы современной России; анализирует результаты влияния мирового финансового кризиса на финансовую систему и экономику России.

Работа адресована студентам системы среднего профессионального образования при изучении курса «Экономическая теория» .

Краткая история основных мировых кризисов

До второй мировой войны разразилось 12 международных финансовых кризисов. Первый из них произошел в Латинской Америке в 1825 году. Самый тяжелый кризис произошел в США в 1929-33 годах, за которым последовала «великая депрессия». Их подготовило само правительство, которое на протяжении 20-х годов упорно проводило политику свободной игры рыночных сил. Снижало налоги, ограничивало госрегулирование экономикой, ослабляло антимонопольные требования, стимулировало концентрацию производства и капитала, вложение денег в фондовый рынок. В результате к 1929 году традиционные производства деградировали, сельское хозяйство, энергетика, угледобыча постоянно пребывали в депрессии. Крах фондового рынка на Уолл Стрит в октябре 1929 года и последовавшая за ним банковская паника привели к величайшей в истории всемирной депрессии. В самой Америке, ВВП снижается соответственно на 13,4%, уровень безработицы поднимается до 23,65, работы лишаются 13 млн. человек. В стране разразилась дефляция, промышленные запасы потеряли 80% своей стоимости.

Правительство США во главе с президентом Франклином Делано Рузвельтом предприняло целый комплекс мер по преодолению финансового и экономического кризиса в стране. Федеральная резервная система (аналог нашего Центрального банка) понизила ставку с 6 до 4%. Максимальная ставка индивидуального подоходного налога была увеличена с 25 до 63%. Вводится 40% пошлина на импорт товаров. Создаются Финансовая корпорация реконструкции; Федеральный жилищный банк; Федеральная корпорация страхования вкладов Численность занятых на общественных работах достигала 4 млн. человек и была обязательна, для зарегистрировавшегося на бирже труда. В сфере сельского хозяйства был принят закон о реструктуризации 12 миллиардного фермерского долга. Эти и другие меры помогли преодолеть в основном великую депрессию в США, но бурный рост экономики начался только в связи со Второй мировой войной и резким увеличением ассигнований на оборонно-промышленный комплекс. (1)

В царской России крупный финансовый кризис произошел в августе 1899 года, когда на фондовой бирже в Петербургской и за тем на зарубежных биржах резко упала стоимость акций российских предприятий. Только по официальным данным в это время было закрыто 3088 фабрик и заводов, уволено 112,4 тыс. человек. Практически во всех отраслях заработная плата снизилась на 20-30%. Правительство Российской империи принимало меры по борьбе с кризисом, но этого сделать не удалось из-за русско-японской войны.

В современной России самым тяжелым для нее, стал дефолт 1998 года. Тогдашнее правительство решило бороться с дефицитом федерального бюджета, доходы которого упали из-за низкой цены на нефть и спада производства путем заимствований на внутреннем и внешнем рынках путем выпуска государственных казначейских обязательств (ГКО). И была создана, так называемая пирамида ГКО, поскольку эти долговые бумаги не пользовались спросом, оно подняло их доходность до 150% годовых. И крах этой пирамиды наступил 17 августа 1998 года когда правительство объявило о замораживании ГКО, о введении моратория на уплату по внешним обязательствам и одномоментной девальвации рубля. В результате меньше чем за полгода рубль подешевел в 3,3 раза. Новому правительству, путем принятия экстренных мер, в том числе реструктуризации налоговых долгов пред бюджетом предприятий, госконтроля за валютными операциями, введением налога на добычу полезных ископаемых, замораживании тарифов естественных монополий, введении гарантирования вкладов населения в банках и создания Агентства по реструктуризации банковской системы, удалось за сравнительно короткий срок преодолеть последствия дефолта, хотя до сих пор его последствия весьма ощутимы для экономики страны.

Влияние мирового экономического кризиса на социальные процессы в России (3)

Мировой финансовый кризис, начавшийся в США в 2008 г впервые после Великой депрессии охватил практически все страны мира. «Спусковым крючком», приведшим в действие кризисный механизм, стали проблемы на рынке ипотечного кредитования США. Однако причины этого мирового финансового кризиса были заложены еще в далекие 70 годы прошлого столетия. В основе кризиса лежат фундаментальные причины, включая макроэкономические, микроэкономические. В те времена инфляцию в США удалось побороть за счет жесточайшей кредитной политики ФРС. Были приватизированы целые отрасли. Восторжествовала неолиберальная экономическая теория, стержнем которой является принцип невмешательства государства в экономические процессы. Был отменен золотой стандарт доллара США и он стал международной валютой. В финансовый оборот все больше и больше стали входить производные ценные бумаги, оторванные от реального производства. Большой приток свободных денег на фондовый рынок привел к колоссальному завышению стоимости ценных бумаг компаний, фондов, банков. И доминировавшая в течение десятилетий идеология финансового либерализма с треском рухнула в считанные недели. В США разразился ипотечный кризис. Толчком к кризису стал массовый невозврат ипотечных кредитов на строительство и приобретение жилья в США, который обвалил рынок акций и других ценных бумаг ипотечных компаний, фондов и банков. В последующем кризис ипотеки в США распространился на банковскую систему и фондовый рынок и приобрел общемировой характер. По всему миру обвалились фондовые рынки. Началась волна банкротств и поглощений более сильными компаниями слабых, сокращение рабочей недели и увольнения работающих.

Результаты влияния мирового финансового кризиса на финансовую систему и экономику России.

Для поддержки банковской системы страны ЦБ выдал коммерческим банкам кредит в 1,2 трлн. руб., руб. Прибыльность банковской системы снизилась. Отток капитала из России в 2008 году составил порядка более 80 млрд. долл., а в 2009 году около 100 млрд. долл. В целом налоговые доходы сократились в два раза.

Российские акции подешевели, упал индекс РТС и ММВБ. Больше всего упали акции компаний сектора недвижимости, энергетических и металлургических компаний. Причины такого положения кроются в снижении цен на сырье и прежде всего на нефть, бегством капитала за рубеж, кризисом с кредитными ресурсами в банковской системе и непредсказуемостью курса рубля по отношению к основным мировым валютам.

В конце 2008 года продолжилось падение промышленного производства в стране. Настоящий обвал произошел в автомобилестроении, металлургии, химической отрасли и производстве строительных материалов. Растет взаимная задолженность между организациями и бартер. РЖД на треть сокращает свою инвестиционную программу. «КАМАЗ»: сократил план производства автомобилей. Число безработных в России достигло 5,0 млн. человек. Задолженность по зарплате за октябрь выросла. Реальные доходы населения стали сокращаться. Произошли сокращения работников. Общая инфляция в 2008 году составила 13,3%. (2)

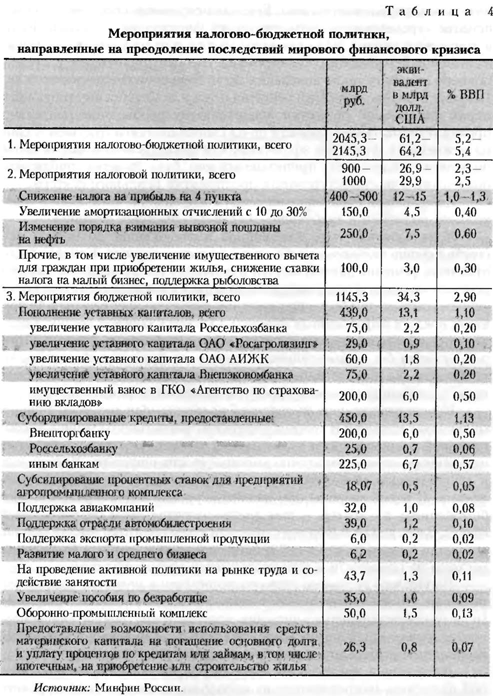

Государственной Думой Российской Федерации по предложению Правительства был принят целый пакет антикризисных законов. Дефолта не было. В таблице 4 представлен набор мероприятий налогово-бюджетной политики, направленных на преодоление последствий мирового финансового кризиса в нашей стране. Общая стоимость мер налоговой политики оценивается на уровне 900 — 1000 млрд руб. (2,3—2,5% ВВП), мер бюджетной политики (без размещения средств суверенных фондов) — в 1145 млрд руб. (2,9% ВВП). Таким образом, суммарный объем антикризисных мер составляет 2045—2145 млрд руб. (5,2-5,4% ВВП).

Вторая волна кризиса

Обвал на биржах в августе 2011 года показал, что кризис никуда и не уходил. Просто он был "зашторен" обильными госрасходами в США, ЕС и Китае. А теперь оказалось "вдруг", что эти госрасходы резко увеличили размеры бюджетных дефицитов. Как следствие, долги крупнейших государств мира катастрофически выросли. Это вызвало недовольство инвесторов, опасающихся за судьбу вложений в облигации таких стран. Инвесторы осознали , что бесконечно вести дефицитное стимулирование спроса и покрывать дыры эмиссией нельзя. Первая волна недоверия накатила на еврозону, затем США, и Китай.

Минфин России также отреагировал на снижение рейтинга США. Это не приведет к исключению США из списка государств, в ценные бумаги которых могут размещать средства Резервного фонда и Фонда национального благосостояния (ФНБ).

Сейчас к долговым обязательствам иностранных государств, в которые могут размещать средства Резервного фонда и ФНБ, относят ценные бумаги правительств Австрии, Бельгии, Британии, Германии, Дании, Канады, Люксембурга, Нидерландов, США, Финляндии, Франции и Швеции. В октябре 2010 года Минфин запретил вкладывать средства российских суверенных фондов в ценные бумаги Ирландии и Испании. В марте 2011 года Минфин позволил вкладывать средства ФНБ в испанские бумаги.

По состоянию на 1 января 2011 года, 92,5% резервных валютных активов Банка России вложены в ценные бумаги иностранных эмитентов, в основном, в долговые обязательства США, Германии, Франции, Британии, Японии, Финляндии и Канады. По данным Минфина США и ФРС США, в мае 2011 года Россия сократила вложения в казначейские облигации США до $115,2 млрд с $125,4 млрд по итогам апреля. Этот показатель снижается седьмой месяц подряд - с уровня $176,3 млрд, отмеченного в октябре 2010 года.

Вопреки официальной статистике в России уже начался промышленный спад. Внешняя конъюнктура тоже неблагоприятна. Избежать скатывания в затяжную стагнацию можно лишь за счет ставки на внутренний спрос и внутренние источники ликвидности

Вторая половина сентября оказалась для финансовых рынков весьма неудачной. Фондовые индексы повсеместно и быстро падают. Так, американский индекс Dow Jones с 15 по 22 сентября потерял уже 800 пунктов. Российский же РТС упал более чем на 13%. Потери глобального рынка акций оцениваются в 3,5 трлн долларов. Фактически это уже вторая волна падения — в дополнение к августовской. Обвал рынков вызван переоценкой перспектив мировой экономики. Рассчитывать на продолжительные периоды заметного экономического подъема в ближайшие годы вряд ли приходится. Впрочем, и значительного спада, как в 2008–2009 годах, ожидать не стоит.

Международный валютный фонд на днях понизил свой прогноз роста мировой экономики в 2012 году с 4,5 до 4%. При этом МВФ оценивает как весьма вероятную угрозу того, что экономики США и ЕС впадут в глубокую рецессию, а это приведет к «потере десятилетия» экономического роста. Предотвратить такой сценарий, по мнению экспертов фонда, ведущие страны мира могли бы путем скоординированных действий, используя тот же механизм «двадцатки». Однако состоявшаяся встреча министров финансов и глав центробанков G20 разочаровала рынки: финансисты так и не смогли предложить реалистичного плана предотвращения спада в странах Запада.

Разочарование итогами саммита G20 немало. Во-первых, это явная неспособность греческих властей проводить обещанный партнерам по ЕС курс — взять долг под контроль. С тем, что технический дефолт этой страны неизбежен, все уже смирились, дискуссия вокруг долговой проблемы перешла на новый виток: что Греция может выйти из еврозоны.

Во-вторых, это снижение кредитного рейтинга Италии — страны, чье банкротство тоже нельзя уже исключать, а оно станет настоящей катастрофой для Евросоюза.

В-третьих, это предостережение ФРС США по поводу неважного состояния экономики страны и «значительного риска падения акций

Конечно, повторения экономического обвала, который имел место после начала острой фазы кризиса на ипотечном рынке США, сегодня не будет. Тогда рынки были перенапряжены многолетней экономической экспансией, а компании и потребители были сильно закредитованы. Теперь же ситуация иная — за пару лет бизнес и домохозяйства так или иначе расчистили свои балансы. Сегодня механизм спада другой — экономику вниз толкают слабый спрос и государственные долги. Но долги государства — проблема менее острая, в принципе, у правительств, в отличие от компаний и граждан, достаточно возможностей, чтобы не допустить худших сценариев (например, через эмиссию или реструктуризацию). Слабый же спрос — проблема фундаментальная, но она не может вызвать обвального падения экономики. К тому же глобальная экономика продолжит расти за счет развивающихся стран, ведь тот же МВФ прогнозирует 4% роста в 2012 году — это совсем не похоже на глобальную рецессию 2009 года. Поэтому внешнеэкономическая конъюнктура для России на ближайшие годы будет «стабильно неважная», но вряд ли хуже того.

Прогнозы на ближайшие месяцы неблагоприятны. Резко возросшая нервозность внешних рынков, безусловно, усилит промышленный спад, и рассчитывать надо на продолжение падения индекса промышленного производства вплоть до конца года. За это время, по оценкам экспертов, мы потеряем примерно 2–3% промышленного выпуска, вернувшись к уровню лета 2010 года. С ВВП ситуация, скорее всего, будет лучше. Сельское хозяйство в этом году уже продемонстрировало очень хороший результат, а что касается строительства, то здесь очень важна поддержка банков.

Вообще, мы будем переживать кризис 2008 года в миниатюре. Можно ожидать стагнации частных инвестиций, примерно на полгода, возросшей волатильности курса и его стабилизации на уровне 29–30 рублей за доллар, увеличения стоимости кредита. Мягкость прохождения этого этапа практически целиком будет определяться искусством денежных властей. Стратегические иностранные инвестиции тоже никуда не денутся: для большинства европейских и китайских компаний Россия — один из немногих в нынешнем мире шансов на развитие. Плюсом является и крайне небольшая по сравнению с 2008 годом долговая зависимость наших банков и компаний от западных и — пока — восточных источников.

Однако стратегически важен вопрос, как окончательно встать на путь опоры на собственные силы. Нужна реальная политика роста, опирающаяся на создание и расширение внутренней ликвидности. С 2008 года мы видим легкие подвижки в этом направлении. Произошел очевидный перелом в отношении инфраструктурных госинвестиций, инвестиций в региональное развитие. Новый бюджет будет более скромным с точки зрения социальных расходов и более активным с точки зрения поддержки промышленного развития. На поддержку роста экономики предполагается потратить 2 трлн рублей, и, например, в проекте бюджета планируется удвоение расходов на фармацевтическую и медицинскую промышленность. Предполагается также увеличение объема госгарантий для перспективных частных инвестиционных проектов. То есть логика бюджета — стимулирование развития. Возможно, свою позитивную роль в этом переломе сыграл неплохой опыт активной господдержки сельского хозяйства, которая, безусловно, обеспечивает быстрый рост этого сектора.

Однако крайне важной постановка новых целей для денежной политики. Именно она, определяющая совокупный платежеспособный спрос, является ключевой для экономического роста. Необходимо извлечь урок из опыта этого года и зафиксировать некий оптимальный коридор темпов роста денежной массы, не позволяя этим темпам сильно уходить вниз. Нельзя недооценивать роль денежных доходов населения и потребления домашних хозяйств в обеспечении роста. Эти расходы не удается компенсировать инвестициями. В экономике должно быть и то и другое.

Минэкономразвития повысило прогноз чистого оттока капитала из РФ в 2011 году до 80 миллиардов долларов с прежней оценки в 70 миллиардов долларов, но уже фиксирует снижение темпов оттока. Оценка этого года - около 80 (миллиардов долларов). В 2012 году Минэкономразвития ожидает чистый отток капитала из РФ в размере до 20 миллиардов долларов.

Выводы:

- Мировые кризисы отрицательно сказываются на социальных процессах различных стран мира.

- Экономические кризисы ярко свидетельствуют о процессах глобализации современной экономики.

Список используемой литературы:

- Кризис глобальной экономики. Колташов В. М.: Изд-во ИГСО, 2009. — 448 с.

- Мировая экономика: выход из кризиса/ Под ред. М.И. Мачавариани.- М.: ИМЭМО РАН, 2010. — 100 с.

- ссылка скрыта

Об авторах:

Ф.И.О. Замятина Ольга Викторовна

Адрес: 144000 Московская область г.Электросталь Первомайская 19

Телефон: т/факс: (496) 574-33-49

Место работы: ГОУ СПО «Электростальский колледж», преподаватель предметной(цикловой) комиссией по специальности «Экономика и бухгалтерский учет»

Е-mail talgm@mail.ru