«рынок страховых услуг турецкой республики в системе мирового страхового хозяйства»

| Вид материала | Документы |

- Рынок страховых услуг – стабилизирующий фактор экономики, 22.35kb.

- Тема общая характеристика мирового хозяйства, 123.74kb.

- Ответы для экзамена «мировая экономика» Вопрос №1. Понятие мировой экономики, механизм, 1627.62kb.

- Ответы для экзамена «мировая экономика» Вопрос №1. Понятие мировой экономики, механизм, 767.66kb.

- Министр народного хозяйства, 198.51kb.

- 2 Страховые взносы, оплата страховых услуг 79 Глава, 1206.22kb.

- Договор страхования, 257.02kb.

- Организационно-правовые формы страховых компаний, 183.02kb.

- Конституция Турецкой Республики, 1192.33kb.

- Министерства Турецкой Республики, опционально диплом, 336.99kb.

На правах рукописи

Матюшин Кирилл Русланович

«РЫНОК СТРАХОВЫХ УСЛУГ ТУРЕЦКОЙ РЕСПУБЛИКИ

В СИСТЕМЕ МИРОВОГО СТРАХОВОГО ХОЗЯЙСТВА»

Специальность: 08.00.14 – Мировая экономика

08.00.10 – Финансы, денежное обращение и кредит

А В Т О Р Е Ф Е Р А Т

диссертации на соискание ученой степени

кандидата экономических наук

Москва, 2009

Работа выполнена на кафедре страхования Московского государственного института международных отношений (Университета) МИД России.

| Научный руководитель: | доктор экономических наук, профессор Юлдашев Рустем Турсунович |

| Официальные оппоненты: | доктор экономических наук, доцент Цыганов Александр Андреевич |

| | кандидат экономических наук Богатенков Андрей Викторович |

| | |

| Ведущая организация: | Российская академия предпринимательства |

Защита состоится 10 декабря 2009 г. в _________ на заседании Диссертационного совета Д 209.002.06 в Московском государственном институте международных отношений (Университете) МИД России по адресу: 119454, г. Москва, проспект Вернадского, д.76.

С диссертацией можно ознакомиться в библиотеке Московского государственного института международных отношений (Университета) МИД России по адресу: 119454, г. Москва, проспект Вернадского, д.76.

Автореферат разослан «____» ___________ 2009 г.

Ученый секретарь

диссертационного совета

кандидат экономических наук,

профессор Соколова Мария Игоревна

I. Общая характеристика работы

Рынки развивающихся стран начинают играть все более заметную роль в современном мировом страховом хозяйстве. Основной причиной этой тенденции можно считать присущие данным странам многообещающий потенциал развития экономики и большую численность населения, характеризующуюся высокими темпами прироста. Также это связано с ограниченными возможностями расширения масштабов деятельности на страховых рынках развитых стран.

В этой связи особого внимания заслуживает Турция, ориентация которой на Запад во внешней и внутренней политике остается неизменной на протяжении длительного периода. За последний век Турция пережила немало глубоких социально-экономических изменений, начиная от распада Османской империи и провозглашения республики в начале XX века и заканчивая признанием Турции в качестве ассоциированного члена Европейского союза в 60-х годах XX века и заключением таможенного союза с ЕС в 1996 г. Главным достижением экономического развития Турецкой республики за последние несколько десятков лет можно считать планомерный переход от протекционизма к либерально регулируемому рыночному хозяйству.

Темпы экономического прироста в Турции за последнее несколько лет в среднем составляли 6,5% в год1. Это, без сомнений, является результатом реализации комплексных задач по интеграции страны в мировое рыночное пространство. От протекционистской доктрины, послужившей основой подъема хозяйства страны в начале 20-ых годов XX в., Турция перешла к достаточно либеральной внешнеэкономической политике. Вместе с тем, этот процесс повлек за собой появление новых рисков, требующих принятия соответствующих мер защиты и вызывающих повышенный спрос на страховые услуги.

Страховой рынок Турции за это время также претерпел существенные изменения и превратился в одну из самых динамично развивающихся отраслей рыночного хозяйства Турции. В современной экономике Турции роль страхования постоянно возрастает. Прежде всего, это связано с тем, что страхование является одной из главных способов управления рисками частных компаний. Во-вторых, страхование и перестрахование, обеспечивая перераспределение риска, позволяют осуществлять компенсации убытков. В-третьих, страховые организации являются одними из крупнейших институциональных инвесторов в экономике Турции.

Вышеизложенное определило выбор темы и основные направления исследования.

Актуальность темы исследования обусловлена тем, что развитие рынка страховых услуг Турции отличается от опыта большинства развивающихся стран. Турецкая республика – единственная из развивающихся азиатских стран, которая уже более сорока лет является ассоциированным членом Европейского союза, в последнее десятилетие прилагает большие усилия для того, чтобы привести свой страховой рынок в соответствие с европейской моделью.

Страховой рынок Турции, так же как и страховой рынок России, по основным макроэкономическим показателям значительно уступает развитым странам. По этой причине опыт Турции может быть полезен для России, имеющей многочисленные и разнообразные торгово-экономические контакты со странами Европы и их компаниями, в том числе страховыми. Кроме того, изучение страхового сектора экономики Турции может вызвать интерес среди российских страховых компаний, планирующих выйти на турецкий рынок. Тем более, что российско-турецкие экономические отношения демонстрируют устойчивую тенденцию к росту.

Цель и задачи исследования. Основной целью диссертационного исследования является разработка современного целостного представления о страховом рынке Турции в системе мирового страхового хозяйства.

Постановка общей цели определила следующие задачи проводимого исследования:

- определить основные формы и виды страхования, отражающие тенденции развития турецкого страхового рынка;

- создать целостное представление о количественных параметрах турецкого страхового рынка и его структуре;

- описать и систематизировать систему государственного надзора за деятельностью страховщиков в Турции;

- провести анализ развития законодательной базы, регулирующей страховые отношения в Турции;

- показать значение и место социального страхования в Турции;

- исследовать основные результаты модернизации страхового сектора турецкой экономики на пути вступления в Европейский союз;

- проанализировать основные проблемы и оценить перспективы развития страхового рынка Турции.

Объектом диссертационного исследования является турецкий страховой рынок и тенденции его развития.

Предметом исследования стали процессы, формирующиеся в современных условиях развития страхового рынка Турции, неразрывно связанные со стратегией руководства страны, направленной на интеграцию в Европейский союз.

Границы проведенного исследования определяются географическим фактором (охватывают всю территорию Турции), хронологическими рамками (вторая половина ХIХ века – 2007 г.) и предметным фактором (анализ процессов формирования страхового рынка Турции).

Степень разработанности темы. Вопросам изучения тенденций развития мирового рынка страхования посвящены публикации таких отечественных деятелей науки, как проф. Адамчук Н.Г., проф. Турбиной К.Е. Однако до настоящего времени в российской экономической литературе отсутствуют научные исследования, посвященные системному анализу страхового рынка Турции. Российские экономисты-тюркологи уделяли внимание только некоторым аспектам развития социального страхования в Турции. В частности, в монографии Ульченко Н.Ю. затронута сфера социального страхования в Турции2. Однако, в целом, наблюдается полное отсутствие исследований и материалов, посвященных страхованию в Турции на русском языке. В этой связи настоящее исследование является первой в российской науке попыткой комплексного анализа развития страховых отношений и современных тенденций на рынке страховых услуг Турецкой республики.

Теоретическую основу диссертационного исследования составили труды ведущих турецких, а также отечественных учёных и специалистов, раскрывающие сущность и закономерности развития коммерческого страхования, основы государственного регулирования деятельности страховых организаций, интеграционных процессов в мировом страховом хозяйстве.

Методология исследования основывалась на использовании системного подхода и формальной логики. В процессе работы применялись общенаучные методы и приёмы: статистический и экономический анализ, синтез, сравнения, классификации, научная абстракция, моделирование, прогнозирование и т.д.

Информационная база исследования. При подготовке диссертации был использован широкий перечень зарубежных источников, в первую очередь турецких, статистические данные, юридические первоисточники, публикации в периодических изданиях.

В работе широко использовались данные Казначейства Турции, Министерства социальной безопасности Турции; публикации и разработки ведущих турецких страховых и перестраховочных обществ: Союза страховых и перестраховочных компаний Турции, Совета по страхованию от природных бедствий, Центра информации о страховании транспортных средств Турции, Совета по надзору за страховой деятельностью. Большое значение для раскрытия изучаемой темы имели доклады Европейской комиссии о прогрессе Турции на пути вступления в ЕС, отчеты и статистические данные Организации экономического сотрудничества и развития (ОЭСР).

В процессе исследования проанализированы турецкие законы и нормативные акты, имеющие непосредственное отношение к развитию страхования в Турции, изучена и обобщена специальная литература. Полезный материал был собран и обобщён автором при использовании глобальной информационной сети Интернет.

Большинство источников, применявшихся при написании диссертации, вводятся в отечественный научный оборот впервые.

Научная новизна диссертации заключается в комплексном анализе процессов формирования турецкого страхового рынка в современных социально-экономических условиях. Кроме того, в работе проанализированы и систематизированы основные тенденции и направления развития турецкого страхового рынка.

Наиболее существенными результатами, выносимыми автором диссертационного исследования на защиту, являются:

- впервые в отечественной экономической литературе проведен комплексный анализ развития страховых отношений на турецком рынке, на основе которого сформировано целостное представление о его структуре, количественных и качественных показателях;

- структурировано содержание основных нормативных документов, регулирующих страховые отношения в Турции;

- выявлены особенности государственного регулирования страхового рынка Турции на основе разветвленной системы государственных органов;

- проанализировано влияние переговорного процесса о вступлении Турции в Европейский союз на модернизацию страхового сектора турецкой экономики.

Апробация результатов работы. Материалы диссертации были использованы при подготовке курса лекций в школе страхового бизнеса МГИМО. По теме диссертационного исследования опубликованы три статьи, в которых нашли отражение основные выводы и предложения автора.

Практическая значимость проведенного исследования состоит в том, что полученные на его основе результаты и выводы могут быть использованы субъектами российского страхового рынка для анализа возможностей сотрудничества с турецкими страховыми компаниями и выхода на рынок страховых услуг Турецкой республики.

Кроме того, диссертация может быть полезна российским страховым организациям, органам государственного страхового надзора и другим органам законодательной и исполнительной власти при разработке программы развития страхового рынка России.

Материалы исследования могут использоваться и в качестве методического пособия в учебном процессе высших учебных заведений по дисциплинам «Международные экономические отношения», «Мировая экономика», «Мировой страховой рынок», «Страховое дело», «Страхование в Российской Федерации и за рубежом», «Экономика Турецкой республики».

Структура диссертационного исследования отражает его цель и задачи и состоит из введения, трех глав, заключения, списка источников и литературы и приложений. Структура работы представлена ниже.

II. Основное содержание работы

Во введении дается обоснование актуальности темы и ее научной новизны, ставятся цели и задачи диссертационного исследования, определена степень разработанности проблемы, дается оценка ее теоретической и практической значимости, приводятся основные направления использования результатов работы в учебных, научных и практических целях.

В первой главе «Формирование и современное состояние страхового рынка Турецкой республики» автор анализирует эволюцию страховых отношений в Турции, начиная со второй половины XIX века и до 2007 г. Помимо этого, дается подробное описание структуры страхового сектора, а также количественные и качественные показатели основных направлений страховой деятельности в Турецкой республике.

Проведенное исследование показало, что основоположниками страхового дела в Турции стали английские страховые компании, открывшие там свои представительства в 1872 г. Вслед за англичанами интерес к Турции проявили французы, и с 1878 г. в Османской империи начали действовать первые французские компании.3 После этого страховое дело стало расширяться за счет открытия представительств немецких, итальянских и швейцарских компаний.

Хотя эти фирмы и удовлетворяли существовавшую на тот момент потребность в страховании, они работали при полном отсутствии контроля, так как не было законодательства о контроле государства порядка создания и функционирования страховых компаний.

В целом, особенности внешнеполитического положения Османской империи, сложившегося во второй половине XIX в., позволили иностранным компаниям воспользоваться режимом капитуляций и превратить турецкий страховой рынок в источник легкого обогащения. Данные обстоятельства привели к чрезмерному наплыву иностранных страховых компаний в Турцию. Это сопровождалось нарушением страховой этики, недобросовестной конкуренцией и злоупотреблениями. Несмотря на ущерб, который терпели от подобных действий частные турецкие предприниматели, по причине отсутствия системы контроля со стороны государства, иностранные страховые компании в течение долгого времени продолжали пренебрегать общепризнанными нормами страхового права и уклоняться от осуществления страховых выплат.

Развитию национальных страховых компаний в Османской империи препятствовал ряд факторов. Во-первых, османские предприниматели не располагали достаточным количеством финансовых ресурсов для создания национальных страховых компаний. Во-вторых, в значительной степени сохранялось негативное отношение местного населения к страхованию, которое рассматривалось ими как явление, чуждое исламской культуре.

После провозглашения республики и прихода к власти прогрессивно настроенных реформаторов вектор развития страхового дела в Турции в корне изменился. Связано это было с тем, что новому правительству удалось взять под жесткий государственный контроль страховую деятельность, тем самым, повысив доверие населения и создав благоприятные условия для функционирования национальных компаний. Благодаря протекционистским мерам, руководству Турецкой республики удалось преодолеть отрицательную тенденцию и придать новый импульс развитию страхового сектора экономики.

В частности, был принят закон, позволяющий государству контролировать деятельность страховых компаний. Этот закон, вступив в силу в 1927 г., ознаменовал собой окончание эпохи злоупотреблений и недобросовестной конкуренции. Это был первый турецкий закон о страховании, называвшийся «Закон о перестраховании»4. Согласно данному закону, правительство закрепляло за собой право инспектировать и ограничивать деятельность страховых компаний. Впредь все страховые компании были обязаны подвергать обязательному перестрахованию в государственной страховой компании определенную часть своих обязательств, а правительство Турции вправе было устанавливать полную или частичную монополию на управление этими средствами. В 1928 г. правительством Турции был создан резервный фонд, из которого выплачивались страховые возмещения в случае банкротства страховых компаний, тем самым, на уровне государства гарантировалась выплата страховых возмещений.

В целом, государственные меры по регулированию страхового рынка, предпринятые после создания республики, привели к тому, что в 1930-е гг. значение государства как одного из основных участников страхового рынка и главного контролера за страховой деятельностью резко возросло.

Следующим важным этапом развития страхового рынка стало принятие в 1959 г. закона «О контроле за страховой деятельностью»,5 определившего основы функционирования рынка страхования в Турецкой республике. Этот закон преследовал следующие цели: регулирование развития страховой деятельности в стране; формирование атмосферы доверия в этой области; обеспечение соблюдения лицами и организациями, занятыми в страховом секторе, профессиональных правил; создание специальных отраслевых комитетов и организаций; создание специальных фондов, способствующих развитию сектора; гарантирование прав и обязанностей, вытекающих из договора страхования; определение методов и основ функционирования, ликвидации и контроля за деятельностью страховых компаний; определение основных принципов деятельности.

Исследование, проведенное автором в диссертации, показало, что рынок страховых услуг Турецкой республики, начавший свое развитие еще в середине XIX в., на протяжении многих десятилетий проходил путь трансформации от подконтрольной иностранным компаниям сферы до достаточно жестко регулируемой государством отрасли экономики. Проведение экономических реформ в рамках процесса присоединения Турции к Европейскому союзу, а также высокий процент экономически активного населения сделали Турцию привлекательной в глазах иностранного инвестора. Долгожданный единый закон о страховании, призванный залатать все дыры в турецком страховом законодательстве, был принят на заседании турецкого парламента 3 июня 2007 г.. Принятие данного закона можно рассматривать в качестве одного из самых значительных этапов в развитии турецкого страхового рынка.

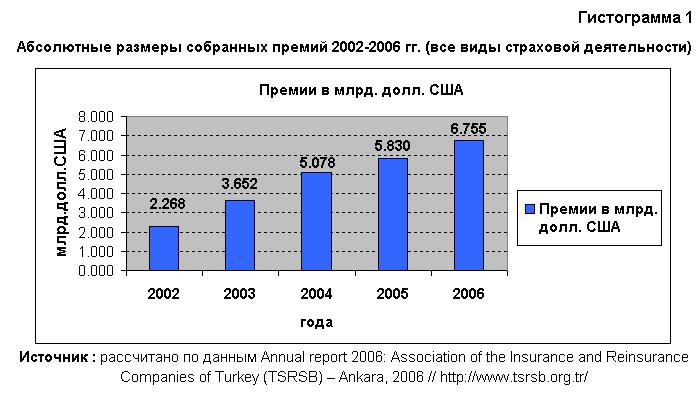

Все вышеперечисленные факты, а также повышение качества предоставляемых услуг и увеличение числа квалифицированных сотрудников страховых компаний превратили страховое дело в одну из самых динамично развивающихся отраслей турецкой экономики. Согласно гистограмме 1, в 2005 г. размер собранных премий составил 5,830 млрд. долл., а в 2006 г. этот показатель вырос до 6,755 млрд. долл. Стоит отметить, что в 2006 г. размер собранных премий (6,755 млрд. долл.) составил 1,69% от ВВП, тогда как в 2005 г. этот же показатель был зафиксирован на уровне 1,57% от ВВП.6

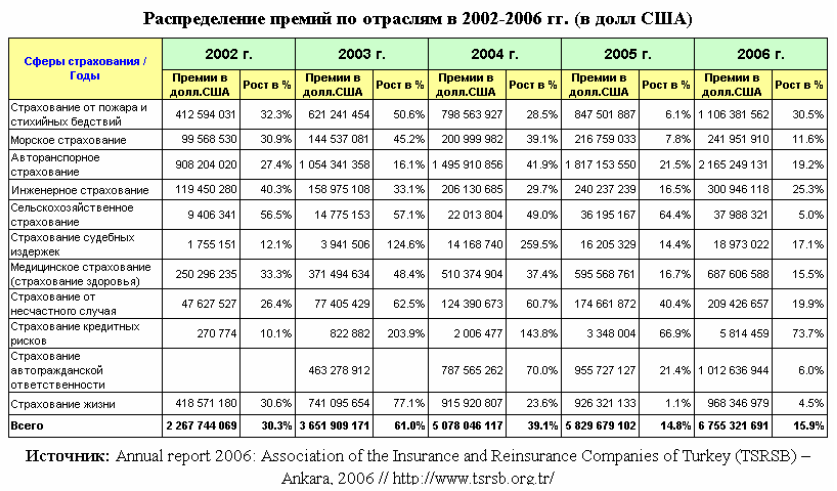

Динамика собранных в 2002-2006 гг. страховыми компаниями Турции страховых премий в абсолютном и процентном выражении выглядит следующим образом:

Несмотря на то, что страховой рынок Турции, по мнению специалистов, существенно отстает от западного рынка, в настоящее время данный рынок страховых услуг может считаться одним из наиболее перспективных. Изучение данных за последние годы позволяет заметить устойчивую положительную динамику развития страхового сектора. Особенно впечатляюще выглядят темпы роста рынка страховых услуг. Не вызывает сомнений, что страхование вошло в группу лидирующих направлений экономики Турецкой республики и может успешно конкурировать с другими финансовыми институтами.

По своей структуре страховой рынок Турецкой республики можно условно разделить на два блока: в первый входят государственные регулирующие институты, а во второй – негосударственные компании и учреждения, которые, собственно, и являются основными участниками рынка страховых услуг. Проблема государственного регулирования сферы страхования рассмотрена автором в главе 2, а в контексте данной главы под структурой страхового рынка Турецкой республики следует понимать формы организации деятельности негосударственных участников рынка.

Среди негосударственных объединений ведущая роль принадлежит Союзу страховых и перестраховочных компаний Турции, участие в котором обязательно для всех страховых компаний, функционирующих на турецком рынке. Одновременно с этим, Союз страховых и перестраховочных компаний Турции является центром, через который осуществляется взаимодействие турецких страховых компаний с органами государственной власти.

Заслуживает упоминания фонд «Турецкий институт страхования» (ТСЕВ), созданный в 1970 г. по инициативе Союза страховых и перестраховочных компаний Турции. Целью создания этого фонда является содействие повышению конкурентоспособности страхового сектора Турецкой республики. В свете этого ТСЕВ ведет деятельность, направленную на рост популярности института страхования в глазах населения, на донесение до конечных потребителей информации о важности страховых услуг.

Бюро транспортных средств (Бюро) – является еще одной структурообразующей организацией на рынке страховых услуг Турецкой республики. Бюро было создано в 1989 г. в форме юридического лица со штаб квартирой в Стамбуле. Главной целью создания данной организации является сотрудничество с иностранными страховыми компаниями и бюро транспортных средств с целью оказания содействия турецким автовладельцам и водителям, путешествующим за рубежом, при наступлении страхового случая.

Фонд гарантийного страхования сухопутного транспорта (Фонд) был создан в 1985 г. с целью компенсации ущерба транспортных средств, застрахованных по ОСАГО. Бюджет Фонда в основном формируется за счет отчислений страховых компаний, занимающихся ОСАГО, которые обязаны ежегодно перечислять в Фонд 1% от собранных премий по ОСАГО; доходов от инвестиционной деятельности и других доходов7.

Из средств Фонда в пределах установленных лимитов возмещаются следующие виды ущерба: а) компенсация травм в результате ДТП, в которых невозможно выявить виновника; б) компенсация травм в результате ДТП, в котором у потерпевшей стороны не было договора ОСАГО. Не возмещается из средств Фонда компенсация морального ущерба.

Проведенный автором анализ особенностей структуры страхового рынка Турецкой республики, позволяет сделать вывод, что на современном этапе страховой рынок Турецкой республики представляет собой четко структурированную среду с достаточно разветвленной сетью организационных элементов, выстроенных в соответствии с социально-экономическими потребностями турецкого общества.

Во второй главе «Государственное регулирование страхового рынка Турции» рассматриваются вопросы государственного контроля страхового рынка, который осуществляется посредством разветвленной структуры государственных органов, а также исследуется система социального страхования Турецкой республики.

Во всех странах мира страхование относится к тем видам деятельности, которые жестко контролируются и регламентируются государством. Турецкая республика в этом плане не является исключением. Государство, осознавая общественную полезность страхования и важную роль страховщиков как движущей силы экономики, берет на себя стимулирование развития страхового бизнеса. В связи с этим, структура государственных институтов страховой деятельности Турецкой республики носит разветвленный характер (Схема 2).

Схема 2

В настоящий момент в Турции общий надзор за страховой деятельностью возложен на Казначейство, которое возглавляется государственным секретарем. Среди функций Казначейства в сфере страхования можно выделить следующие: лицензирование страховой деятельности, контроль финансовой устойчивости страховщиков, контроль заключения и исполнения договоров страхования. Кроме того, все институты страховой деятельности обязаны отчитываться о результатах проделанной работы перед Казначейством.

В 1994 г. было создано Генеральное управление страховой деятельностью, основными функциями которого являются:

- разработка законопроектов в сфере страховой деятельности и контроль их исполнения всеми заинтересованными сторонами;

- работа по приведению турецкого страхового законодательства в соответствие с нормами и требованиями Европейского союза.

Под эгидой Генерального управления страховой деятельности функционирует Центр по надзору за пенсионным страхованием, который был создан в июле 2003 г. в соответствии с законом о сберегательной и инвестиционной системе индивидуального пенсионного страхования8. Штаб квартира этого центра расположена в Стамбуле, в своей деятельности центр подчиняется Казначейству. Центр по надзору за пенсионным страхованием был создан с целью сбора данных, которые могут быть востребованы Казначейством для обеспечения надежного и эффективного функционирования системы индивидуального пенсионного страхования и защиты прав и интересов ее участников, а так же данных, которые могут быть использованы для информирования общественности.

Совет по надзору за страховой деятельностью (Совет) был создан в 1963 г. с целью:

- контроля деятельности физических и юридических лиц, работающих в сфере страхования;

- анализа финансовой отчетности страховых компаний;

- обеспечения активного участия страхового сектора в экономике страны путем создания надежной и стабильной системы страхования.

По причине особенностей своего географического положения, своей геологической структуры и климата Турция часто сталкивается с разрушительными последствиями таких природных катаклизмов, как землетрясения, наводнения, оползни, пожары, бури. Серьезность данной проблемы для Турции усугубляется тем фактом, что 96% территории Турции, на которых проживает 98% населения страны, входит в зону сейсмически опасных районов9. В связи с этим 27 сентября 2000 г. был создан Совет по страхованию от природных бедствий (ДАСК).

Основной целью создания ДАСК и новой системы страхования является перераспределение рисков в масштабах страны и облегчение финансового бремени, которое несет правительство Турции в результате ликвидации последствий землетрясений.

Отдельное место в структуре турецких государственных институтов страховой деятельности занимают институты социального страхования, которые подчиняются Министерству труда и социальной безопасности. В их число входят: Департамент социальной безопасности, Общество социального страхования ремесленников и других независимых работников, Пенсионный фонд, Общество социального страхования Турецкой республики, Генеральное управление медицинского страхования, Генеральное управление социального страхования.

В Турецкой республике, как и во всех странах с рыночной экономикой, страхование подлежит государственному контролю. Ключевыми элементами рыночной системы страхования являются законодательная база страховой деятельности, государственный надзор за деятельностью страховых организаций и страховых посредников и регулирующие меры в отношении иностранных страховщиков на внутреннем рынке.

В основе законодательного регулирования функционирования страхового сектора Турецкой республики лежит «Закон о страховании», принятый в июне 2007 г., он ознаменовал собой новый этап в развитии страхования в Турции. Новый закон способствует упорядочиванию положений, регулирующих порядок деятельности участников страхового рынка, и вносит вклад в дальнейшее сближение турецкого страхового законодательства с европейским, что неоднократно отмечалось Европейской комиссией. Но здесь необходимо отметить, что новый закон не оправдал всех надежд, возлагавшихся на него страховщиками. Поэтому перед турецкими законодателями остается ряд задач, скорейшее решение которых необходимо для дальнейшего прогресса на пути вступления Турции в Европейский союз.

Помимо базового «Закона о страховании» для регулирования отдельных аспектов страховой деятельности в Турции используются многочисленные дополнительные законодательные акты, например, различные положения и общие условия. Ведущая роль в осуществлении надзора за функционированием страхового рынка принадлежит государственным органам, которым законодательством предоставлены обширные полномочия в вопросах контроля страховых компаний. Вместе с тем, обращает на себя внимание отсутствие в страховом законодательстве Турецкой республики упоминания о независимых контролирующих структурах. Еще одним недостатком системы государственного контроля является длительная процедура регистрации и лицензирования компаний, желающих заняться страховой деятельностью. В то же время, как показывает проведенный анализ, страховое законодательство Турецкой республики уже является достаточно разработанным с точки зрения осуществления надзора за рынком страховых услуг и его участниками.

Ключевым механизмом социальной поддержки в Турецкой республике можно считать деятельность внебюджетных социальных фондов, в состав которых входят: Пенсионный фонд, Фонд социального страхования, Государственный фонд занятости населения, фонды обязательного медицинского страхования и т.д.. Помимо фискальной функции, данные фонды используются государством в качестве регулятора социальных, экономических, политических процессов, происходящих в стране.

Трудности в деятельности государственных организаций социального страхования выявились в конце 1980-х гг., когда их финансовые балансы стали дефицитными, что еще больше усугубляет дефицит всей финансовой системы государства. Главная причина возникновения этих проблем - отсутствие фиксации минимального пенсионного возраста. В результате основанием для получения пенсии во всех государственных организациях социального страхования стало число отработанных лет, единое для всех предприятий и организаций: 25 лет для мужчин и 20 лет для женщин.

Таким образом, отсутствие минимального пенсионного возраста и сравнительно малое число лет, на протяжении которых должны были производиться пенсионные отчисления организациям социального страхования, делало возможным получение пенсии лицами в возрасте 34/39 лет, если они начали работать до 1981 г., если минимальный трудоспособный возраст составлял 14 лет. Пенсию получали и лица в возрасте 38/43, если они начинали работать после указанной даты, когда минимальный трудоспособный возраст был повышен до 18 лет10. Все это способствовало росту численности пенсионеров сравнительно молодого возраста и снижению такого показателя, как число плательщиков пенсионных взносов в расчете на одного пенсионера. В связи с этим, в Турции остро встал вопрос о реформе системы государственного страхования и пенсионного обеспечения, предусматривающей следующие основные направления:

- введение понятия минимального пенсионного возраста;

- повышение суммы отчислений в пенсионные фонды;

- усиление контроля за собираемостью пенсионных взносов;

- расширение круга лиц, охваченных государственным пенсионным страхованием.

Осуществление реформы не заставило себя долго ждать: уже в 1999 г. турецким правительством был одобрен первый пакет реформ, нацеленных на преобразования в сфере государственного социального и пенсионного страхования. В частности, они предусматривают установление минимального пенсионного возраста – 58 лет для женщин и 60 лет для мужчин, снижение среднего уровня пенсий с 80% от заработной платы до 65%.11

Очевидно, что на сегодняшний день в Турции система социальной поддержки населения играет важнейшую роль во внутренней политике государства. Это можно объяснить, в первую очередь, достаточно благоприятной экономической ситуацией, сложившейся в этой стране, а также принятыми долгосрочными программами социального развития, возлагающими на турецкое руководство обязательства перед обществом.

В третьей главе «Модернизация страхового сектора турецкой экономики в процессе переговоров о вступлении Турции в Европейский союз» анализируются проблемы страхового рынка Турции на ее пути в Европейский союз, а также дается оценка перспектив развития страхового сектора Турции.

Проблема вступления Турции в Европейский союз является одной из наиболее важных для современного турецкого общества. Расположенная на перекрестке дорог, ведущих из Европы в Азию и на Ближний Восток, имеющая общие религиозные и культурные традиции с мусульманским миром, Турция всегда была и остается для Европы важным стратегическим партнером в геополитическом плане. Вот уже на протяжении более семидесяти лет Турция демонстрирует свой стратегический выбор в пользу европеизации в качестве основного пути развития страны. Еще основатель Турецкой республики М.К.Ататюрк заявлял о необходимости повторения Турцией западной модели экономического развития12.

Анализ проведенный в данной главе позволяет утверждать, что на протяжении последних десяти лет в Турции идет интенсивный законотворческий процесс в сфере страхования, вызванный требованиями, предъявляемыми к Турции в процессе переговоров о вступлении в Европейский союз. Наиболее существенные преобразования наблюдались в таких отраслях, как социальное страхование, автострахование и сельскохозяйственное страхование. Наряду с этим, были предприняты серьезные шаги по ужесточению контроля над страховой деятельностью. Без сомнения, самым видным достижением турецкого правительства стало принятие нового «Закона о страховании», вызвавшего положительную оценку Еврокомиссии.

Проведение всех вышеперечисленных реформ стало возможным в результате приверженности многих поколений турок идее вестернизации, в том числе, приобщения к экономическим ценностям Европы, курс на которые был взят еще в первые годы существования Турецкой республики. Очевидно, ускорению интеграции Турции в Европейский союз будет способствовать дальнейшая модернизация и динамичное развитие турецкого страхового рынка, и превращению его в современную, конкурентоспособную отрасль экономики. Дополнительным стимулом к развитию страхового рынка является приток иностранных страховых компаний, которых привлекает потенциальная емкость турецкого рынка, относительная невысокая конкуренция со стороны национальных страховых компаний и растущий спрос на страховые услуги. Однако сохраняется ряд нерешенных проблем, затрудняющих интеграцию турецкого страхового рынка в европейское пространство. В первую очередь, это касается отдельных пробелов в турецком страховом законодательстве и факторов, вызванных особенностями социально-экономического развития Турции.

Таким образом, основные проблемы, затрудняющие приближение турецкого страхового сектора к европейскому уровню, имеют своим источником пробелы и несовершенства современного страхового законодательства Турецкой республики. Прежде всего, это относится к таким вопросам, как открытость страхового рынка, а именно, правила вхождения на рынок иностранцев, существующая монополия на перестраховочную деятельность, отсутствие независимого контрольного органа, несоответствие турецких стандартов финансовой отчетности международно-признаным нормам.

Наряду с этим, имеют место проблемы, вызванные особенностями социально-экономического развития турецкого общества. Среди них можно выделить: а) сравнительно низкую популярность идеи страхования в турецком обществе, приводящую к нехватке квалифицированных кадров; б) ценовую конкуренцию; в) недостаточное количество страховых продуктов; г) слабое использование новых технологий в страховой деятельности.

Весьма хорошие перспективы развития страхования в Турции опираются на относительно высокие темпы экономического развития и на наличие одного из самых больших по численности населения в регионе, хотя Турецкая республика занимает одно из последних мест по такому показателю, как объем страховых премий на душу населения (табл. 9 дисс.). Однако из года в год этот показатель в стране устойчиво растет, т.к. растут доходы населения и активно действует правительство, развивая страховой сектор. Так, страховые премии на душу населения с 1999 по 2005 гг. выросли почти в 2 раза, составив 73 доллара США (табл. 10 дисс.). В 2007 г. этот же показатель уже составлял 112 долл. США13. Одновременно с этим увеличился и объем страховых премий в процентном выражении к ВВП, с 1.4% в 2002г. до 1.68% в 2007г.14

Приведенные показатели (объем премий относительно ВВП) характеризуют страховой рынок Турции как рынок, находящийся еще на начальном этапе своего развития, но имеющий достаточно высокий потенциал. Можно утверждать, что турецкий страховой рынок имеет достаточные обширные перспективы роста, прежде всего, за счет экстенсивных факторов, а именно, увеличения численности населения и вовлечения неохваченных страхованием регионов.

Не вызывает сомнения, что в ближайшие годы руководство Турции продолжит планомерные усилия по модернизации законодательной базы с целью повышения конкурентоспособности страховой отрасли и сближения ее с европейскими стандартами.

В заключении сформулированы основные выводы, полученные в результате исследования турецкого страхового рынка и его места в системе мирового страхового хозяйства.

III. Список публикаций по теме исследования.

Основные результаты и положения диссертации нашли отражение в публикациях автора в нижеследующих изданиях, в том числе и в двух первых, включенных в перечень ВАК России:

- Матюшин К.Р. Формирование и современная структура страхового рынка Турецкой республики: статья // Страховое дело. – 2008. – № 3. – 0,42 п.л.

- Матюшин К.Р. Социальное страхование в Турецкой республике: статья // Страховое дело. – 2008. – № 6. – 0,45 п.л.

- Матюшин К.Р. Основные тенденции и перспективы развития рынка страховых услуг Турецкой республики: статья // Финансовый бизнес. – 2008. – № 4. – 0,5 п.л.

1 статистические данные Всемирного банка. bank.org.tr/WBSITE/EXTERNAL/COUNTRIES/ECAEXT/TURKEY

2 Ульченко Н.Ю. Экономика Турции в условиях либерализации (80-90-е годы) / Н.Ю.Ульченко. – М.: Институт изучения Израиля и Ближнего Востока, 2002.

3 Genç A. Sigorta Şirketlerinin Mali Analizi, Erken Uyarı Sistemi ve Derecelendirme (Rating) / A.Genç. – İstanbul, 2006. – 36 s.

4 Mükerrer Sigorta hakkında Kanun: Türkiye Cumhuriyeti kanunu № 1160 – 25 Haziran 1927 // tacilik.gov.tr/02YD/21TSM/21.01-Kanun/

5 Sigorta Murakabe Kanunu: Türkiye Cumhuriyeti kanunu № 7397 – 21 Aralık 1959 // tay.gov.tr/bilgi/kanun_liste/PC17397.HM3.frameset.php

6 статистические данные Казначейства Турецкой республики // e.gov.tr

7 Karayolları Trafik Kanunu: Türkiye Cumhuriyeti kanunu № 2918 – 13 Ekim 1983 // www.trafik.gov.tr/icerik/mevzuat/karayollari

8 Bireysel Emeklilik Tasarruf ve Yatırım Sistemi Kanunu: Türkiye Cumhuriyeti kanunu № 4632 – 28 Mart 2001 // at.adalet.gov.tr/html/1133.php

9 Официальный сайт Совета по страхованию от природных бедствий (ДАСК) // www.dask.gov.tr

10 Ульченко Н.Ю. Экономика Турции в условиях либерализации (80-90-е годы) / Н.Ю. Ульченко. – М.: Институт изучения Израиля и Ближнего Востока, 2002. – 51 с.

11 Ульченко Н.Ю. Экономика Турции в условиях либерализации (80-90-е годы) / Н.Ю. Ульченко. – М.: Институт изучения Израиля и Ближнего Востока, 2002. – 52 с.

12 Моисеев П.П. Турция: от докапиталистических структур к товарно-рыночному хозяйству. / П.П. Моисеев // Мусульманские страны у границ СНГ. – М.: Институт Востоковедения РАН, 2002. – 282 с.

13 Sigorta Sektörünün 2007 Değerlendirmesi // portali.com/Content.aspx?Type=NewsD&Id=2352

14 Ibid