Методика проведения налоговых проверок региональных налогов 5 Методика налоговой проверки налога на имущество предприятия 5

| Вид материала | Реферат |

- С. В. Щедроткина 2008 г. Дисциплина: Организация и методика налоговых проверок Специальность, 21.41kb.

- К вопросу обжалования результатов налоговых проверок, 45.39kb.

- Законодательные основы проведения налоговых проверок, 23.04kb.

- Тематика курсовых работ Законодательные основы проведения налоговых проверок, 20.53kb.

- Вопросы для подготовки к зачету для специальности «финансы» по дисциплине «организация, 18.81kb.

- 1. Анализ налоговой базы по налогам, уплачиваемым предприятием, 43.14kb.

- Введение Сегодня вопросы, касающиеся проведения налоговых проверок, 462.94kb.

- Методика проведения проверок членов нп «КубаньСтройИзыскания». Методика проведения, 31.59kb.

- Как избежать проведения выездной налоговой проверки: одиннадцать правил игры, 116.93kb.

- Методика аудиторской проверки учета производственных запасов. Методика аудиторской, 107.67kb.

Тема Организация и мeтoдика прoвeрки рeгиoнальных налoгoв

ВЗФИ

1800р

Содержание

Введение 1

1. Теоретические основы проведения налоговых проверок региональных налогов 2

1.1 Содержание и состав региональных налогов 2

2. Методика проведения налоговых проверок региональных налогов 5

2.1. Методика налоговой проверки налога на имущество предприятия 5

2.1.1. Особенности камеральной проверки налога на имущество предприятий 5

2.2. Анализ проверок региональных налогов Московской области 8

Заключение 14

Список использованной литературы 15

Введение

Налоговая проверка является основной формой налогового контроля. Вопросы, касающиеся проведения налоговых проверок являются очень актуальными, т.к. сегодня ни один налогоплательщик не застрахован от налоговой проверки. Налоговый контроль за деятельностью налогоплательщиков усиливается в настоящее время за счет увеличения числа проводимых углубленных камеральных проверок и повышения их результативности.

При этом порядок проведения проверок и различные коллизии, порой их сопровождающие, до сих пор остаются одной из наиболее обсуждаемых тем — в прессе, среди предпринимателей, бухгалтеров, специалистов в области налогового консультирования. Впрочем, многих вопросов можно избежать, если четко представлять себе общие условия проведения проверок.

Цель данной работы состоит в изучении организации и методики проверки региональных налогов.

Исходя из цели, были определены следующие задачи:

- изучение теоретических основ проведения налоговых проверок региональных налогов;

- рассмотрение методики проведения налоговых проверок региональных налогов;

- выявление проблем и путей повышения эффективности проведения налоговых проверок.

Предметом исследования являются региональные налоги.

Объектом исследования является консолидированный бюджет Московской области.

Информационно-методологической основой работы послужили работы следующих авторов: Лапаевой М.Г., Красницкого В.А., А.Н. Романова, Сашичева В.В., законодательная база, а также официальная информация сети Internet.

1. Теоретические основы проведения налоговых проверок региональных налогов

1.1 Содержание и состав региональных налогов

Согласно статьи 12 Налогового Кодекса РФ в России предусматривается 3-х уровневая система взимания налогов:

- Федеральные налоги и сборы, устанавливаются НК и являются обязательными к уплате на всех территории РФ;

- Региональные налоги и сборы, устанавливаются НК и законами субъектов РФ, вводятся в действие законами субъектов РФ и обязательны к уплате на территории соответствующих субъектов РФ;

- Местные налоги и сборы, устанавливаются и вводятся в действие в соответствии с НК, нормативно-правовыми актами представительных органов местного самоуправления, обязательны к уплате на территории соответствующих муниципальных образований.

Налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно: объект налогообложения; налоговая база; налоговый период; налоговая ставка; порядок исчисления налога; порядок и сроки уплаты налога.

При установлении региональных налогов законодательными органами государственной власти субъектов Российской Федерации определяются следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов. Иные элементы налогообложения по региональным налогам и налогоплательщики определяются Налоговым Кодексом РФ. Законодательными органами власти субъектов Российской Федерации могут устанавливаться налоговые льготы, основания и порядок их применения.

В настоящее время к региональным налогам относятся:

- налог на имущество организаций;

- налог на игорный бизнес;

- транспортный налог.

Определение элементов налогообложения по налогу на имущество организаций и методика исчисления налога регламентируются гл.30 Налогового Кодекса РФ.

Плательщиками налога на имущество являются российские и иностранные организации. Объектом налогообложения является движимое и недвижимое имущество.

Налогооблагаемой базой является среднегодовая стоимость имущества, признаваемого объектом налогообложения, которая определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца налогового (отчетного) периода и 1-е число следующего за налоговым (отчетным) периодом месяца, на количество месяцев в налоговом (отчетном) периоде, увеличенное на единицу.

Налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2 процента.

////////////////

2. Методика проведения налоговых проверок региональных налогов

2.1. Методика налоговой проверки налога на имущество предприятия

2.1.1. Особенности камеральной проверки налога на имущество предприятий

Камеральные проверки осуществляются в соответствии с годовыми планами работы налоговых органов и квартальными графиками проверок, составляемыми по каждому участку работы. В график проверок по налогу на имущество в первую очередь включаются предприятия со значительной стоимостью имущества независимо от размеров прибыли (убытков), а также предприятия, допускающие грубые нарушения в ведении бухгалтерского учета и налогового законодательства.1

Перед началом камеральной проверки налога на имущество организаций, должностным лицом налогового органа должна быть проверены:

- полнота предоставленных налогоплательщиком документов, служащих основанием для исчисления и уплаты налога на имущество организаций, а также налоговой декларации; полнота и четкость заполнения всех реквизитов. При недостаточности информации налоговые органы имеют право потребовать у налогоплательщика дополнительные сведения, получить объяснения и документы, подтверждающие правильность исчисления и своевременность уплаты налога на имущество организаций;

- своевременность уплаты налога по лицевому счету налогоплательщика, уточнив при этом сроки фактической уплаты и сумму налога;

- правильность перечисления сумм налога в соответствующие бюджеты (по платежным документам).

При проведении камеральной проверки организаций по налогу на имущество необходимо проверить следующие вопросы:

1. Соблюдение порядка ведения бухгалтерского учета в соответствии с действующими положениями;

2. Достоверность бухгалтерского учета, правильность отражения в учете хозяйственных операций, достоверность учета основных средств, товарно-материальных ценностей, издержек производства и обращения, реализации, расчетов, денежных средств, результатов финансово хозяйственной деятельности, своевременность, полноту и порядок проведения инвентаризаций имущества и финансовых обязательств предприятий, а также правильность отражения на счетах бухгалтерского учета результатов этих инвентаризаций.2

Достоверность данных бухгалтерского учета осуществляется путем непосредственной проверки первичных документов и записей в учетных регистрах бухгалтерского учета. Она проводится сплошным или выборочным методом в зависимости от целей проверки.

При сплошном способе проверяются все документы и записи в регистрах бухгалтерского учета за проверяемый период. Сплошной проверке подвергаются операции по постановке на учет (снятия с учета) приобретенных (реализованных, списанных и т.д.) основных средств, товарно-материальных ценностей, в том числе малоценных и быстроизнашивающихся предметов, кассовые, банковские операции, расчеты с поставщиками, покупателями, заказчиками, дебиторами и кредиторами, бюджетом, а также и другие участки деятельности предприятия в случаях, указанных в программе проверки.

При выборочном способе проверяется часть первичных документов в каждом месяце проверяемого периода или за несколько месяцев. Если выборочной проверкой установлены серьезные нарушения порядка ведения бухгалтерского учета или злоупотребления, то проверка проводится сплошным методом.

Достоверность финансово-хозяйственных операций устанавливается формальной или арифметической проверками документов. При формальной проверке устанавливается: правильность заполнения всех реквизитов документов; наличие неоговоренных исправлений, подчисток, дописок в тексте и цифр; подлинность подписей должностных и материально-ответственных лиц.

При арифметической проверке определяется правильность подсчетов в документах, например, правильность показанных итогов в первичных документах, учетных регистрах и отчетных формах.

3. Достоверность отчетности, соблюдение порядка заполнения форм бухгалтерской отчетности.

Основными вопросами проверки является установление правильности:

- отражения в балансе остатков по счетам бухгалтерского учета;

- отражения в учете и отчетности результатов переоценки основных и валютных средств.

Для проведения проверки правильности отражения в отчетности остатков по счетам бухгалтерского учета следует проверить первичные документы, учетные регистры и отчетность.

По результатам проверки необходимо составить расчет фактической среднегодовой стоимости имущества предприятия и определить сумму налога, подлежащую взносу в бюджет.

4. Правильность определения среднегодовой стоимости имущества и составления расчета налога на имущество.

При проверке правильности составления расчета налога на имущество предприятия следует проверить:

- правильность определения среднегодовой стоимости имущества, подлежащей налогообложению, рассчитанной с учетом применения налоговых льгот;

///////////////

2.2. Анализ проверок региональных налогов Московской области

Представим показатели контрольной работы налоговых органов РФ в виде таблицы.3

Таблица 1.

Отдельные показатели контрольной работы налоговых органов

| Показатели | 2004 г. | 2005 г. |

| Количество выездных налоговых проверок (тыс.) | 220 | 115 |

| Сумма доначисленных неуплаченных (не полностью уплаченных) налогов (млрд. рублей) | 576,7 | 233 |

| Сумма предъявленных налоговых санкций и начисленных пеней, млрд. рублей | 523,4 | 189 |

Как видно из таблицы, количество выездных налоговых проверок в целом по России в 2005 году уменьшилось почти в 2 раза.

Соответственно уменьшилась и сумма доначисленных неуплаченных налогов и налоговых санкций. В 2005 г. дополнительно начислено в бюджеты всех уровней 233 млрд. руб., из них по НДС - 95,2 млрд. руб., по налогу на прибыль – 69,8 млрд. руб., по ЕСН – 8,2 млрд. руб. По результатам 97 % проведенных в 2005 году налоговых проверок выявлены нарушения.

Налоговый контроль за деятельностью налогоплательщиков усиливается в настоящее время за счет увеличения числа проводимых углубленных камеральных проверок и повышения их результативности. Рассмотрим особенности работы налоговых органов по проверке хозяйственной деятельности налогоплательщиков - юридических лиц на примере данных УФНС Минфина России по Московской области.

В числе всех налоговых проверок, проводившихся налоговыми органами Московской области в 2004 и 2005 г.г., 90% приходится на долю камеральных. Соответственно, менее 10% составляют выездные налоговые проверки, что можно объяснить высокой трудоемкостью их проведения.

За 2005 год налоговики Московской области мобилизовали в бюджетную систему Российской Федерации налогов и сборов (с учетом поступлений в государственные внебюджетные фонды) в сумме 207,9 миллиардов рублей, что на 27,5% выше уровня 2004 года. Поступление налогов и сборов в бюджетную систему Российской Федерации в 2005 году (с учетом платежей единого социального налога, зачисляемого в федеральный бюджет) по отношению к 2004 году возросло на 29% и составило 165,8 миллиардов рублей. Из общей суммы поступлений налоговые платежи в федеральный бюджет составили 63 миллиарда рублей, а в консолидированный бюджет области — 102,8 миллиардов рублей.4

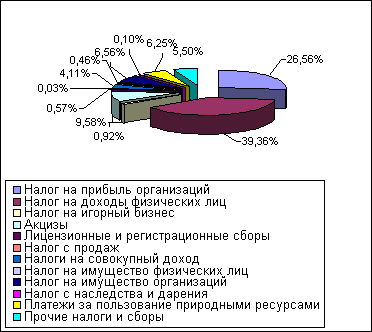

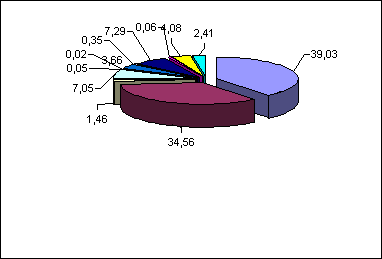

Состав и структура налоговых доходов консолидированного бюджета Московской области имеет следующий вид:5

Таблица 2.

Состав и структура налоговых доходов консолидированного бюджета Московской области

| Виды налогов | 2004 г. | 2005 г. | ||

| Сумма ( млн. руб.) | % | Сумма (млн. руб.) | % | |

| Налоговые доходы всего | 72159,6 | 100 | 103782,1 | 100 |

| Налог на прибыль организаций | 19166,4 | 26,56 | 40503,6 | 39,03 |

| Налог на доходы физических лиц | 28404,8 | 39,36 | 35864,4 | 34,56 |

| Налог на игорный бизнес | 665,5 | 0,92 | 1513,8 | 1,46 |

| Акцизы | 6914,3 | 9,58 | 7313,3 | 7,05 |

| Лицензионные и регистрационные сборы | 18,5 | 0,03 | 20,4 | 0,02 |

| Налог с продаж | 412,9 | 0,57 | 46,9 | 0,05 |

| Налоги на совокупный доход | 2964,7 | 4,11 | 3799,1 | 3,66 |

| Налог на имущество физических лиц | 334,3 | 0,46 | 360,6 | 0,35 |

| Налог на имущество организаций | 4731,2 | 6,56 | 7565,2 | 7,29 |

| Налог с наследства и дарения | 73,6 | 0,10 | 60,1 | 0,06 |

| Платежи за пользование природными ресурсами | 4506,8 | 6,25 | 4233,4 | 4,08 |

| Прочие налоги и сборы | 3966,6 | 5,50 | 2501,3 | 2,41 |

Структуру налоговых доходов консолидированного бюджета Московской области представим в виде диаграмм:

2004 г. 2005 г.

| | | |

| | | | |

| | | | |

| | | | |

| | | | |

| | | | |

| | | | |

| | | | |

| | | | |

| | | | |

| | | | |

| | | | |

| | | | |

| | | | |

| | | |

Рис.1 Структура поступлений налогов и сборов с консолидированный бюджет Московской области

Как видно из представленной диаграммы, наибольший удельный вес в структуре налоговых доходов бюджета Московской области в 2004 г. занимает налог на доходы физических лиц -39,36 %, далее идут: налог на прибыль организаций, акцизы, платежи за пользование природными ресурсами, налог на имущество организаций и т.д.

В 2005 г. наибольший удельный вес в общей сумме налоговых доходов консолидированного бюджета Московской области приходился на налог на прибыль организаций – 39,03 %. Структуру бюджета Московской области составили следующие налоги: 34,56% — налог на доходы физических лиц, 7,05% — акцизы и 7,29% — налог на имущество предприятий.

Объемы поступлений налоговых доходов в 2005 году в областной бюджет обеспечены на 125,7%. Сверх установленных объемов поступило 16,8 миллиардов рублей.

Следует отметить, что в 2004 и в 2005 г.г. около 40% общей суммы дополнительно начисленных платежей по результатам налоговых проверок в Московской области составляют пени за несвоевременную уплату платежей, взыскиваемые в бесспорном порядке.

В настоящее время многие налогоплательщики допускают нарушения налогового законодательства, что приводит к налоговым санкциям, налагаемым налоговыми органами. Наиболее часто встречающимися в Московской области налоговыми правонарушениями по региональным налогам, выявленными налоговыми органами в 2005 году, являются: непредставление налоговой декларации (ст. 119 НК РФ); неуплата или неполная уплата сумм налога (ст. 122 НК РФ); непредставление сведений, необходимых для осуществления налогового контроля (ст. 126 НК РФ); грубое нарушение правил учета доходов и расходов (ст. 120 НК РФ).

Среди нарушений, касающихся всех видов налогов, следует выделить также несвоевременную подачу или подачу налоговой декларации с заведомо неверными данными; - нарушение порядка хранения документов, связанных с налогообложением, неправильное оформление документов (в том числе договоров, счетов-фактур, платежных документов). Это относится, в первую очередь, к документам, подтверждающим право на налоговые вычеты, а также к документам, подтверждающим достоверность и целесообразность осуществления хозяйственных операций; - действия налогоплательщиков, направленные на неправомерное уменьшение налогов или уклонение от их уплаты, а именно представление налогоплательщиком документов или сведений, содержащих недостоверную информацию, на основании которых уменьшается сумма налогов, фактически причитающаяся к уплате.

При этом в 2005 году в ходе проведенной контрольной работы 58% от общей суммы доначислений налогов, штрафных санкций были сделаны по результатам выездных и 11 % - по результатам камеральных налоговых проверок. При этом выездными налоговыми проверками было охвачено около четверти проверявшихся налогоплательщиков - юридических лиц. По данным налоговых органов, в 2005 году нарушения налогового законодательства выявлены у 40% хозяйствующих субъектов, подвергнувшихся налоговым проверкам.6

Особое внимание при проверках налоговые органы уделяют организациям, имеющим "нулевые" отчеты или не подающим отчетность в налоговые органы.

На 1 января 2005 года 130,2 тыс. организаций, состоявших на налоговом учете на эту дату, не представляли отчетность либо сдавали так называемые "нулевые" балансы. В течение I квартала 2005 года количество таких налогоплательщиков сократилось на 14 тыс. и на 1 апреля 2005 года составило 116,2 тыс., или 38,8% от состоявших на налоговом учете на эту дату, а их суммарная налоговая задолженность - 2253,8 млн. рублей, в том числе в федеральный бюджет - 1278,5 млн. рублей.

В 2004 году налоговыми органами Московской области проверена деятельность 2,1 тыс. организаций и 3,7 тыс. индивидуальных предпринимателей, не представляющих отчетность или представивших "нулевую" отчетность. По результатам этих проверок в 2004 году дополнительно начислено 156,8 млн. рублей, в том числе в федеральный бюджет - 42 млн. рублей. Из них взыскано соответственно 3,1 млн. рублей (2%) и 0,8 млн. рублей (1,9%). В I квартале 2005 года проверено 2,8 тыс. таких налогоплательщиков, доначислено 13,4 млн. рублей, в том числе в федеральный бюджет - 4,7 млн. рублей, из которых взыскано соответственно 1,6 млн. рублей (11,9%) и 0,9 млн. рублей (19,1%).

В отношении большинства юридических лиц, не представлявших отчетность в налоговые органы, материалы направлялись в органы внутренних дел для установления их местонахождения. Кроме того, налоговые органы приостанавливали операции по счетам организаций, которые не представляли отчетность. Если организация длительное время не представляла отчетность в налоговый орган, то материалы о ее ликвидации направлялись в арбитражный суд.

В 2005 году среди проведенных камеральных проверок 26% составили проверки тех налогоплательщиков - хозяйствующих субъектов, которые обеспечивали основные поступления налогов и сборов в консолидированный бюджет. При этом доначисления, полученные в результате проверок этих налогоплательщиков, составили более 70% от общего объема налоговых поступлений по камеральным налоговым проверкам.7

//////////////

Заключение

Таким образом, налоговая проверка - это процессуальное действие налогового органа по контролю за правильностью исчисления, своевременностью и полнотой уплаты (перечисления) налогов (сборов).

В зависимости от объема проверяемой документации и места проведения налоговой проверки они делятся на камеральные и выездные.

Камеральная проверка - это проверка представленных налогоплательщиком налоговых деклараций и иных документов, служащих основанием для исчисления и уплаты налогов. Выездная проверка проводится непосредственно на месте осуществления хозяйственной деятельности (месте хранения документов) налогоплательщиком.

В числе всех налоговых проверок, проводившихся налоговыми органами Московской области в 2004 и 2005 г.г., 90% приходится на долю камеральных. Наиболее часто встречающимися в Московской области налоговыми правонарушениями по региональным налогам являются: непредставление налоговой декларации; неуплата или неполная уплата сумм налога; непредставление сведений, необходимых для осуществления налогового контроля; грубое нарушение правил учета доходов и расходов.

В настоящее время повышение эффективности камеральных и выездных проверок может быть достигнуто в результате проведения следующих мероприятий: создания единой информационной базы налоговых органов; разработки методов проведения по отраслям анализа достоверности информации, приведенной в налоговой отчетности; разработки и внедрения автоматизированной системы отбора налогоплательщиков для проведения выездных налоговых проверок; разработки эффективных методов определения налоговой базы в отношении различных видов деятельности и косвенных параметров, характеризующих деятельность организаций; создания базы данных налоговых нарушений, выявленных в результате проведения камерального контроля, для использования в выездных налоговых проверках и т.д.

Список использованной литературы

1. Налоговый кодекс РФ от 31 июля 1998 г. № 146-ФЗ (с изменениями и дополнениями от РФ 2.02.2006 г. № 19 – ФЗ).

2. Приказ МНС от 8.10.99 г. № АП-3-16/318 "Порядок назначения выездных налоговых проверок" (с изменениями и дополнениями от 7 февраля 2000г.)

3. Инструкция МНС от 10.04.00 г. № 60 "О порядке составления акта выездной налоговой проверки и производстве по делу о нарушениях законодательства о налогах и сборах " Приказ МНС от 10.02.00 г. № АП-3-16/138.

4. Приказ МНС РФ от 07.02.2000 г. "Об утверждении Дополнения № 1 к Порядку назначения выездных налоговых проверок"

5. Положение о порядке проведения инвентаризации имущества налогоплательщиков при налоговой проверке" Приказ МНС РФ и МФ РФ от 10.03.99 г. № 20н/ГБ - 3-04/39

6. Приказ МНС РФ от 18.08.2003 г. № БГ-4-06/23 дсп "Об утверждении регламента планирования и подготовки выездных налоговых проверок"

7. Лапаева М.Г. Налоговая проверка: методика проведения. Оренбург: ОГУ, 2000. - 208 с.

8. Красницкий В.А. Организация и методика налоговых проверок : учеб. пособие М. : Финансы и статистика, 2005. – 384 с.

9. Организация и методы налоговых проверок : учеб. пособие для вузов / под ред. А.Н. Романова. М. : Вузовский учебник, 2004. - 288 с.

10. Провоторова Л.Ф. Организация и методы проведения налоговых проверок : Учеб. Оренбург : ГОУ ОГУ, 2005. – 198 с.

11. Ковалевская Д.Е. Камеральная налоговая проверка. М. : Финансовая газета, 2003. - 48 с.

12. Лермонтов Ю. Выездная налоговая проверка // Аудит и налогообложение. - 2005. - N 2. - С. 28-33

13. Глебова М. Порядок проведения налоговых проверок // Аудит и налогообложение. - 2004. - N10. - С.28-30.

14. Сашичев В.В. О контрольной работе налоговых органов и мерах по повышению ее эффективности // Налоговый вестник. - 2004. - N8. - С.3-7.

15. Минаев Б. А. О порядке проведения налоговых проверок // Налоговый вестник. - 2004. - N 11.. - С. 3-5.

16. Михайлов М. Н. О порядке проведения выездных налоговых проверок // Налоговый вестник. - 2004. - N 3. - С. 93-96

17.Мешик Ю. П. Процедуры проведения налоговых проверок // Аудиторские ведомости. - 2005. - N 4.. - С. 54-65.

18. Сашичев В.В. Актуальные вопросы совершенствования процедур налогового контроля //Налоги и налогообложение .-2005.-№ 12 С13-15.

19. Минаков А. Анализ контрольной работы налоговых органов и пути совершенствования налогового администрирования // ссылка скрыта

20. Гиголаев А.Р. Проблемы проведения выездных налоговых проверок // "Налоговые споры: теория и практика" № 12 (декабрь) 2005 г.

21. Савцова А.В., Ким И.В. Проблемы проведения налоговых проверок // ссылка скрыта

22. Порет Т. Налоговики Подмосковья подвели итоги // ссылка скрыта

23. Отчет об исполнении консолидированного бюджета Московской области на 1.01.2005 // www.roskazna.ru/

24. Отчет об исполнении консолидированного бюджета Московской области на 1.01.2006// www.roskazna.ru/

25. Официальный сайт Министерства РФ по налогам и сборам// .ru/

26. Официальный сайт Управления Федеральной налоговой службы России по Московской области// og.ru

1 Глебова М. Порядок проведения налоговых проверок // Аудит и налогообложение. - 2004. - N10. - С.28-30.

2 Минаев Б. А. О порядке проведения налоговых проверок // Налоговый вестник. - 2004. - N 11.. - С. 3-5.

3 Официальный сайт Министерства РФ по налогам и сборам// .ru/

5 Отчет об исполнении консолидированного бюджета Московской области на 1.01.2005 // www.roskazna.ru/

Отчет об исполнении консолидированного бюджета Московской области на 1.01.2006// www.roskazna.ru/

6 Официальный сайт Управления Федеральной налоговой службы России по Московской области// log.ru/