Вопросы реализации инвестиционных проектов в сфере строительства и жкх тишкин Сергей Владимирович

| Вид материала | Документы |

- Состояние жкх в цфо, проблемы и пути их решения, 305.94kb.

- Толокновская Е. Е. Оценка влияния реализации инвестиционных проектов на деятельность, 110.84kb.

- Торгово промышленная палата российской федерации комитет по предпринимательству в сфере, 366.77kb.

- Об условиях отвода земельных участков для строительства объектов придорожного сервиса, 26.2kb.

- Вопросы к экзамену по курсу «Теория антикризисного управления предприятием», 27.71kb.

- Вопросы к экзамену по курсу «Теория антикризисного управления предприятием», 27.84kb.

- Инвестиционная политика предприятия, 204.92kb.

- Диссертации: «Оценка инвестиционных проектов в нефтегазовой отрасли», 37.59kb.

- Оценка инвестиционных проектов, 34.37kb.

- Оценка инвестиционных проектов, 42.7kb.

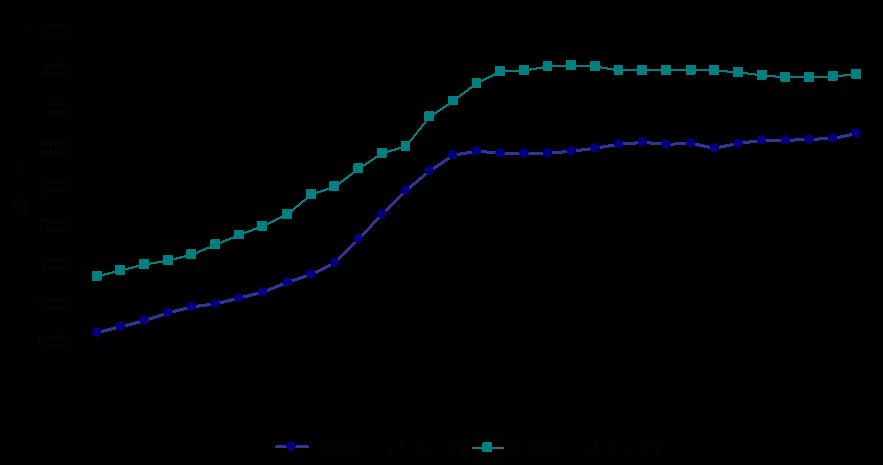

2. Ценовая политика (данные по Санкт-Петербургу)

Цены практически не менялись в течение всего прошлого года. Депрессивное состояние рынка вынудило многих застройщиков пойти на меры по ценовому стимулированию продаж. Эти мероприятия отразились на среднерыночной цене к марту – после 3-х месячной стабилизации она понизилась на 10-13 $/м2. С лета 2005 года ситуация начала стабилизироваться, но незначительное оживление ранка этого периода, по мнению застройщиков, внушает оптимизм, который позволит продержаться не более 1,5 – 2 лет.

Динамика изменения цен на жилье в Санкт-Петербурге

(По данным компании «Петербургстрой Сканска»)

На начало апреля средняя цена жилья массового спроса в кирпичных и монолитных домах составила 1021 $/м2, в панельных и монолитно-панельных – 924$/м2. В то же время низкий уровень рентабельности проектов не дает возможности к дальнейшему снижению цены.

(По данным компании «Петербургская недвижимость»)

3. Дисбаланс спроса и предложения (данные по Санкт-Петербургу)

В связи с тем, что цена в строительстве в 2003-2004 г.г. росла опережающими темпами по отношению к росту заработной платы и иным факторам, в конечном итоге рынок недвижимости в Петербурге достиг насыщения. Увеличение объемов строительства жилья в последние годы не сопровождалось ростом увеличения количества покупателей.

(По данным компании «Петербургская Недвижимость»)

Диаграмма показывает суммарную общую площадь квартир в строящихся домах. В эту величину не входят площади объектов, в которых продажи квартир уже завершены или еще не начаты. Диаграмма не является оценкой площади жилья, находящегося в продаже.

Если два года назад строилось около 3,7 млн кв. метров в течение года, то сегодня - около 6 млн (по оценкам специалистов компании «ЮИТ Лентек» – 7-9 млн кв метров), количество же ежегодно продаваемого строящегося жилья в предыдущие годы - 1,7-1,8 млн кв. метров (по оценкам специалистов компании «ЮИТ Лентек» – 1,5 млн кв. метров). По оценкам компании «Петербургстрой Сканска», в 2004 году оно составило 945 тыс. кв. метров, а прогноз на 2005 год составляет порядка 1 млн)

Объем продаж строящегося жилья в Санкт-Петербурге

(По данным компании «Петербургстрой Сканска»)

Таким образом, практически двукратное удвоение предложения за последние два года не поддерживается адекватным спросом. Скорее наоборот. По данным корпорации «Петербургская недвижимость» активность продаж за 2 года упала практически в два раза (см. ниже) с 11 % (в марте 2003 года) до 6% (в марте 2005 года).

(По данным компании «Петербургская недвижимость»)

Активность продаж рассчитана как отношение проданных за месяц квартир к количеству квартир, находившихся в этом месяце в продаже (выборка – свыше 20 тысяч квартир). Данный показатель не отражает суммарный объем продаж в натуральном выражении.

Сокращение спроса привело к снижению темпов продаж. Если в январе 2004 года площадь непроданных квартир составляла 41% от суммарной площади объектов первичного рынка, то в конце 2004 года эта величина приблизилась к 53%, а к февралю 2005 года достигла 55%. С учетом увеличения объемов строительства это дало рост рыночного предложения на 55-60% за год. В рамках общего увеличения предложения в течение 2004 года увеличивалась и количество предложений в сданных домах или на завершающих этапах строительства. В конце 2003 года в сданных и сдающихся домах продавалось в среднем 2-5% от общего числа квартир, то к концу 2004 года – 4-7%.

Наблюдается постепенное увеличение доли квартир, непроданных к моменту сдачи объекта. В среднем мы оцениваем ее на уровне 10%, но по отдельным домам она достигает и существенно больших величин. Появились сданные объекты, в которых остались непроданными до 15% квартир. Есть пример, когда в объекте, вводимом в текущем квартале, остались нереализованными почти 40% квартир.

4. Прогнозы и перспективы (данные по Санкт-Петербургу)

Очевидно, тенденции будут складываться следующим образом: компании-застройщики, которые опирались на долгосрочные маркетинговые стратегии, начнут их пересматривать в пользу сокращения накладных расходов и отказа от широкого фронта в пользу избирательности проектов. Те же, кто не имел таковых или будет не способен к корректировке планов - будут уходить с рынка. Соответственно оставшиеся компании, будут укрупняться, и в конечном итоге, займут весь сегмент. Мы прогнозируем, что в перспективе количество застройщиков уменьшится, при сохранении объема предложения в краткосрочном периоде. В долгосрочном периоде, начиная с 2007 года, объемы строительства сильно упадут (см. ниже), так как теоретически формируются на основе трех факторов: наличия земельных участков, пригодных под застройку, мощностей подрядных организаций и финансирования. Сегодня Санкт-Петербург не испытывает недостатка в земельных участках под жилищное строительство, однако коммерческое строительство на большинстве из них в настоящее время нерентабельно из-за затрат на их инженерную подготовку и завышенной цены города. Наращивание мощностей подрядных организаций, как показала практика 2-3 летней давности, - вполне решаемая проблема – были бы подряды и заказы. Гораздо труднее сохранить эти самые мощности в трудные времена.

Остается единственный реальный фактор – это финансирование. Так как строительство сейчас на 95% коммерческое, то уровень этого самого финансирования определяется по принципу «покупатель голосует кошельком». То есть, сумма денежных средств, которые граждане могут платить и платят за приобретение строящегося жилья – это и есть объем финансирования. Даже с учетом кредитов и заемов всех видов, которые крайне осторожно сегодня начинают привлекать питерские компании – ведь в любом случае все кредиты и заемы в конечном итоге погашаются за счет конечных покупателей строящегося жилья.

В 2005 году администрация планирует объем ввода жилья на уровне 2.3 млн. кв. м, что перекрывает объемы прошлого года на 0,3 млн кв. метров .

Диаграмма отражает суммарную площадь объектов первичного рынка.

(По данным компании «Петербургская недвижимость»)

В 2006 году, по установленным распоряжениями срокам сдачи, должно быть сдано 3 млн кв. м жилья. При этом, не смотря на заделы прошлых лет, непроданными в них могут остатся до 15% квартир или свыше 20% площадей этих домов. И это с учетом, что минимум 500 тысяч метров «перенесутся» на 2007 год. Последствия, которые нас ожидают: увеличение сроков строительства, перераспределение рынка, рост себестоимости и отсутствие реальной возможности увеличивать цены продажи (стабильный курс доллара и переход застройщиков на условные единицы, то есть перевод цен в рубли при стабильном вторичном рынке жилья).

Начиная с 2007 года, по данным компании «Петербургская недвижимость», резко сократится объем предлагаемого жилья, и в последующие годы цифра по вводу жилья уменьшится в 2-3 и более раз (расчет проводился на основе выданных Комитетом по строительству распоряжений на строительство). Цены на жилье, естественно, возрастут с учетом уменьшения предложения.

5. Опережающий рост себестоимости строительства

Одновременно продолжается рост себестоимости строительства. Так, отпускные цены на металл увеличились к маю-июню 2005 года (По данным РАМТ) на 20%; на цемент – до 50%, что спровоцировало рост цен на бетон – до 26%. Инфляционные ожидания по 2005 году - 12% (По данным Правительства РФ).

Себестоимость строительства за прошлый год, по оценкам специалистов компании «М-Индустрия», возросла более чем на треть. Отсутствие оборотных средств у строителей привело к сокращению их интереса к пятнам, которые могли бы использоваться под жилищное строительство.

Себестоимость строительства и границы влияния строительного сообщества на ценовые параметры

По данным компании «ЮИТ Лентек», Ассоциации «Строительно-промышленный комплекс Северо-Запада»

| | Наименование работ | Цена ($) | Возможности |

| 1 | СМР, возведение «коробки» здания | 600 - 650 | Влияние на поставщиков строительных материалов и на рост з/п затруднительно |

| 2 | Отчисления на развитие городской инфраструктуры | 120-160 | Ограниченное влияние |

| 3 | Стоимость присоединения к сетям монополистов | > 100 | Влияние на формирование цены возможно |

| 4 | Прибыль строительных организаций (без налогообложения) | 100 < | Ограниченное влияние на налоговую политику (угроза НДС) |

| ИТОГО | 920-1010 (в зависимости от типа дома) | ||

Расчетная средняя стоимость строительства 1 кв м в $ общей площади

по типам домов, вновь начинаемых строительством

По данным Северо-Западного Регионального центра по ценообразованию в строительстве

| Наименование | Кирпичные дома | Монолитные дома | Панельные дома |

| Расчетная сметная стоимость строительства с учетом базовой отделки, наружных сетей и благоустройства | 1045 | 826 | 746 |

Удорожание себестоимости строительства в районах массовой застройки Санкт-Петербурга (август 2003 - август 2004)

По данным компании «М-Индустрия»

| № п/п | Показатель | Удорожание на 1 кв. м, $ |

| 1. | Рост стоимости СМР | 100 |

| 2. | Увеличение отчислений на развитие городской инфраструктуры | 80 |

| 3. | Рост стоимости энергоресурсов (условия подключения к инженерным сетям) | 30 |

| 4. | Исключение применения технологии забивных свай | 40 |

| 5. | Рост стоимости согласований, заключений, обследований и пр. | 15 |

| 6. | Рост стоимости содержания здания после сдачи Госкомиссии | 20 |

| 7. | Удорожание проектирования | 15 |

| | ИТОГО: | 300 |

Ежеквартальные темпы прироста цен на строительно-монтажные работы в 2005 году (%)

Ежеквартальный прирост цен в среднем по году на СМР – 4-5 %.

(На основе данных Регионального центра по ценообразованию в строительстве)

6. ГБР

В свете произошедших изменений федерального законодательства, реформы системы государственной регистрации прав на недвижимое имущество и сделок с ним, вступления в силу пакета жилищных законов наметился новый ряд проблем, с которыми столкнулись как горожане, так и Главное управление ФРС по СПб и ЛО. Для граждан, обращающихся в федеральный государственный орган – это, прежде всего, сроки регистрации и очереди при подаче документов. Для самого регистрирующего органа - это увольнение работников, образовавшийся недостаток площадей в связи с расширением выполняемых функций, а также увеличение объема работ вследствие принятия пакета жилищных законов.

7. Взаимодействие с монополистами – тенденции и перспективы. Деятельность монополистов – тормозит развитие строительного рынка.

Новый закон «Об участии в долевом строительстве…» четко регламентирует меру ответственности строителей за срыв заявленных сроков окончания строительства. Устанавливая регламенты для застройщиков, закон не учитывает ответственность других субъектов инвестиционно-строительного процесса, в частности, монополистов, по вине которых строителям зачастую и приходится сдвигать сроки ввода объектов.

Для того чтобы хоть как-то регламентировать процесс, Ассоциация «Строительно-Промышленный комплекс Северо-Запада» еще в прошлом году инициировала создание Штаба по взаимодействию с монополистами при Правительстве Санкт-Петербурга, в частности, основная цель работы которого - сокращение сроков прохождения документации. Уже сегодня можно говорить о первых результатах: подготовлено и подписано соглашение о введение «Порядка присоединения энергопринимающих устройств (энергетических установок) объектов нового строительства и реконструкции к электрическим сетям ОАО «Ленэнерго» на территории Санкт-Петербурга». Стороны, согласовавшие документ – Комитет по строительству, Застройщики в Лице «Ассоциации «Строительно-промышленный комплекс Северо-Запада», ОАО «Петербургская сбытовая компания», ЗАО «Петроэлектросбыт» и ОАО «Ленэнерго». Данное соглашение устанавливает четкий регламент подключения построенных зданий к источникам и позволяет сократить сроки с 670 до 213. В настоящее время на основе данного соглашения разрабатывается закон Санкт-Петербурга, который будет регулировать отношение между застройщиками и монополистами в правовых рамках.

Еще одно предложение Ассоциации «Строительно-промышленный комплекс Северо-Запада», которое касается создания схемы-алгоритма прохождения документов для переключения с временной подачи э/энергии на постоянную.

Резюме: в настоящее время сроки рассмотрения документов составляют 190 дней. При этом застройщики несут большие затраты, оплачивая разницу в тарифах при временном договоре на нужды строительства. Так, физические лица (ТСЖ) оплачивают кВт.час по цене 63 коп., а застройщики при временном подключении на 40% дороже - по 1, 07 руб. Безусловно, при такой модели монополисту выгодно не подключать застройщиков по постоянной схеме. (см. Приложение 1а)

Предложения: сократить срок прохождения документации с физическим переключением кабельных вводов до 45 дней. Уточнить схему прохождения документации в ЗАО «Петроэлектросбыт». Исключить разницу в тарифах при подключении по временной и постоянным схемам. (см. Приложение 1)

Анализ анкетирования покупателей жилья

в Общественной приёмной ЭСОН

1-й кв. 2005г

| С чем была связана покупка квартиры? | |

| С созданием новой семьи | 15% |

| С увеличением семьи | 37% |

| Хотелось иметь более просторное, качественное жилье | 30% |

| Хотелось изменить социальное окружение | 11% |

| Хотелось жить в новом доме, с новыми коммуникациями | 15% |

| Хотелось жить в другом районе города | 7% |

| С необходимостью переезда из другого региона, города | 15% |

| Для последующей перепродажи | 0% |

| Вложение денег | 4% |

| Другое | 11% |

| | |

| Для приобретения новой квартиры вам потребуется продавать имеющуюся недвижимость? | |

| Да | 37% |

| Нет | 63% |