Международные оффшорные системы: создание, управление, контроль

| Вид материала | Документы |

- Комплекс стандартов на автоматизированные системы. Техническое задание на создание, 223.53kb.

- Создание Лиги Наций Тема Создание в 1919-1922 гг. Версальско-Вашингтонской системы., 40.08kb.

- Лекция №10, 84.61kb.

- Докладчики, 56.37kb.

- Докладчики, 58.57kb.

- Конспект лекций по дисциплине: «Международные системы управленческого учета», 860.46kb.

- Конспект лекций по дисциплине: «Международные системы управленческого учета», 502.85kb.

- Статья Предварительный контроль и контроль по факту > Предварительный контроль представляет, 133.22kb.

- Программа дисциплины «Политические проблемы мировой экологии» для направления 030700., 207.16kb.

- Экзамен Издательство Томского политехнического университета 2010, 393.84kb.

Международные оффшорные системы: создание, управление, контроль

А.Р. Горбунов

- финансовый механизм оффшора

- международный транзит доходов

- оффшорные банки и финансовые компании

Содержание.

Глава 1.Планирование международных деловых операций: правовые основы и финансовый механизм.

Глава 2. Международные оффшорные системы.

Глава 3. Экспертные системы управления зарубежными операциями.

Глава 1.Планирование международных деловых операций: правовые основы и финансовый механизм.

В настоящее время уже нередко встречается ситуация, когда российские предприниматели располагают двумя и более компаниями оффшорного типа. Количество зарубежных компаний и объем активов постоянно увеличивается. В этих условиях перед их владельцами встают принципиально новые вопросы- как организовать взамодействие зарубежными компаниями, как эффективно управлять их ресурсами. Этим проблемам и посвящена данная брошюра.

Схемы делового применения оффшорных (и не только оффшорных) компаний становятся все более разнообразными. В управлении обычным оффшором сщуствует много тонкостей и возможностей, которые необходимо учитывать прои работе с этм эффективным корпоративным инструментом. Создание бизнес-схем с участием нескольких зарубежных предприятий требует еще более тщательной подготовки и экономического обоснования. Проблема управления оффшорными фимами актуальна и для коммерческих банков. Многие из них используют оффшорные системы для расширения спектра своих услуг и создания эффективных финансово-инвестиционных механизмов.

В этих условиях приобретает особую актуальность выработка новых подходов к обработки информации об их финансовом состоянии и принятию оперативных решенийВ брошюре рассматриваются методы “штабной” работы по управлению зарубежными фирмами и филиалами. В ней проанализированы основные деловые и копроративные схемы с участием фирм оффшорного типа. Приведены методики оперативно-аналитического учета зарубежных операций. В брошюре содержатся рекомендации по использованию и “настройке” специализированных программных средств и экспертных систем. Специальные разделы посвящены оффшорным банкам и финансовым компаниям, проведению международных инвестиционыых операций.

Глава 1.Планирование международных деловых операций: правовые основы и финансовый механизм.

1 Управление дочерними фирмами и активами за рубежом. Основные принципы и подходы.

Управление международными финансовыми потоками, использование оффшорных фирм и банков широко практикуется компаниями всего мира. Междуеародные схемы используется и состоятельными частными лицами и семейными кланами. (Кпримеру, значительная часть частных банков,зарегистрированныхъ в оффшопных райноах, принадлежит индивидуальным владельцам).

С помощьсхем междуародного налогового и финансового планирования они стремятся разместить свои активы наиболее надежным, конфидкециальным и доходным образом.

Технология международных трансфертных операций (внутрифирменых сделок и платежей) - одна из наиболее тонких и “закрытых” областей “ноу-хау” компаний и банков. Это связано с тем, что сфера международного налогового и валютно- финансового планирования компании касается взаиммотноотношений с официальными органами своих собственных и иностранных государств. В корпоративных схемах широко прменяются институт “номинального” владения компаниями и банками. В результате дочерние и зависимые фирмы для третьих лиц ( и налоговых органов) выглядят как самостоятельные хозяйственные субъекты. Холдинговые цепочки нередко включают неколько (иногда - десятки) компаний.

Значительная часть финансовых ресурсов банка или материнской транснацинальной компании часто находится в междунарудных финансовых центрах и оффшорных районах. Представительства и филиалы компаний, которые действуь в пазлтчных странах, пользуются зарубежными авуарами и счетами материнской компании. В результате средства, которыми они фактически оперируют частично или полностью “выводятся” из поля зрения местных налоговых и административных органов.

Механика международного финасового планирования состоит в создании оффшорных убежищи капитала, напрвлении капиталов и доходов по оптималным налоговым маршрутам, использование трансфертных цен во внутрифирменных внешнеторговых операциях. Международные трансферные операции - инструмент, который тнтенсивно осваивается российскими компаниям. Однако его использование требует глубокой проработки организационных, юоидических, валютно-финансовых аспектов операций. В развитых зарубежных государствах (прежде всего в США , Великобритании, в Европейском Союзе) существует и весьма жесткое “антитрансфертное”, “антиоффшорное” и “антидемпинговое” законодательство. Оно существенно ограничивает примение трасферных цен и схем налогового планирования, однако не исключает его вовсе.

В США и большинстве других развитых стран действует принцип “arm"s length basis”-правило “расстояния руки”. Оно означает, что в налоговых целях условия внутрифирменной сделки определяется на базе аналогичных операций в аналогичных условиях. Антиоффшорное законодательство США выводит оффшорные фирмы из сферы действия системы налогового-кредита (tax credit system). Это означает, что доходы дочерних фирм в налоговых зона в полном объеме подлежат налогообложению на территории США. Оффшорные фирмы исключаются из действия соглашений об устранении двойного налогоообложения ( double taxation aviodance treaties).

Анитдемпинговые нормы предписывают, чтобы цена продукции определялось издержкими производства и сравнительными преимуществами производителя. Однако антидемпинговое регулирование как правило вступает в силу , в вслучае, если инициатор антидемпингового процесса может доказать, что они наносят ущерб местному производителю (это означает, что антидемпинговое преследование маловероятно при поставке отдельных партий продукции или если доля их на рынке невелика).

“Игра” международных предпринимателей заключается в поиске возможностей налогового планирования в рамках действующей системы ограничений. Формируются специальные “каналы” для международных переводов капиталов и доходов от них. Разрабатываются схемы валютного хеджирования зарубежных финансовых активов, организуется управление временно свободными остатками и резервами зарубежных фирм. Ресурсы концентрируютс на счетах колмпаний и банков в максимально благопрятных с налоговой точки зрения и политически стабильных юрисдикциях. Механизм международного планирования финансовых операций интенсивно осваивается и российским бизнесом.

В мировой деловой практике выработано большре колическтов корпоративных схем и организационных и методов, обеспечивающих оптимпльное проведение зарубежных операций.

Одним из наиболее широко распространенных копоративных инструментов явлется оффшорная компания. Оффшорная компания не имеет права вести какой-либр бизнес в своей оффшорной юрисдикции. Управление компанией, ее директоа и реальный офис также должны находиться за ее пределами.

Оффшорная компания действует в безналоговых условиях. Однако не менее важной особенностью является то, что ее владельцы получают в свое управление самостоятельнре субъект хозяйственных отношений. Такой “инструмент” необходим для многих видов бизнеса и проведения международных финансовых операций. Функционирование и управление оффшорной компании упращено и экономично. Не требуется проведения аудиторских проверок, подачи налоговых деклаоаций. Собрания акционеров и директров проводятся “формально”. Управление даже большим числом оффшорных компаниий не требует больших административных затрат. Между тем оффшорные фирмы - с юридической иточки зрения полноценные субъекты хозяйственных операций. Они использутся в разнооборазных коммерческих схемах.

Владение оффшорными фирмами как правило осуществляется через посредство “номинальных “ акционеров (nominee shareholders) и директоров (nominee directors). Номинальные лица афктичеки изолрованы от управления компаний, хотя учредительные доекументы оформлены на их имена. Институт доверенных диркеторов повышает конфиденциальность деятельности олффшоной компании и позволяет прердрлеть нкеоторые юоидтчсекие ограничения( апример требовантя наличия как мимнимум дву акционеров в то время как укомпании только один владелец). Статус номинального владения во многих оффшоных юрисдикциях предусмотрен законодательством.

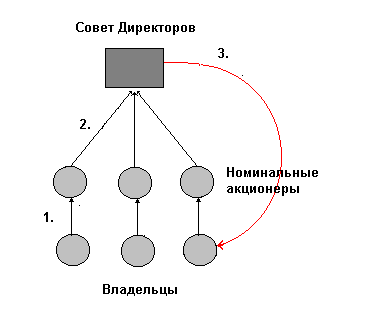

Типичная оффшорная компания организуется следующим образом: Оформляется номинальное владение акциями (1). Номинальные акционеры “проводят” Общее собрание акционеров, которое формирует Совет дирнкторов, который также состоит из “номинальных” лиц (2). Резолюцией Совета Директоров право подписи передается владельцу компании или инымому лицам, указанным им(3). В результате управление компанией осуществляют ее реальные владельцы. Процедуры 1-3 обычно проводит секретарская компания. Секретарские фирмы осуществляют весь комплекс услуг по созданию и управлению оффшоными фирмами в интересах своих клтентов.

Организационные формы оффшорных предприятий в последние годы стали более разнообразны. В некоторых юрисдикциях (Ирландия) существует институт доверенных директоров (Third party directors).Они имею официальное право управлять компанинй в интересах третьих лиц, например материнскоого холдинга. В последнее время появилось множество новых форм предприятий оффшорного типа. Они именуются как компании международного бизнеса (International Business Companies), льготные или освобожденные компании(exempt). Отличие от классической оффшорной формулы здесь заключается в том, что они в ряде случаев имеют право открывать в оффшорной юоисдикции реальный функционирующий офис, вести бизнес здесь бизнес и приобретать недвижимость. Однако уровень налогообложения для них не всегда явлчется нулевым. В некоторых случах устанавливается плавающая налоговая шкала: налоги завися от типа бизнеса и места нго ведения. Например, “льготные” компании Гибралтара имеют шкалу налогов от 2 до 17%.

В оффшорном бизнесе все чаще используются некорпоративные предприятия некрпоратвного типа и “гибридные” правовые формы предпринимательства. Практичекси все основные оффшорные юрисдикции приняли законоы о прелпринимательских партнерствах (Limited Partnership), обществ с ограниченной отвестветностью (Limited Liability Company). В оффшорном бизнесе применяются компании, ограниченные по гарантии (limited by garanty) и компании типа “unlimited сompany”(с неограниченной ответственностью владельцев).

В распоряжении менеджнера нахрдится большой набор приемов, методов и инструментов. Важно правильно ими вроспользоваития и найти оптимальные варианты копроративных и финансовых схем .В зависимрсти от харвктера сделки подбираются компании с требуемыми свойствами или спользуются их комбинации.

1.2 Финансовый механизм “оффшора”.

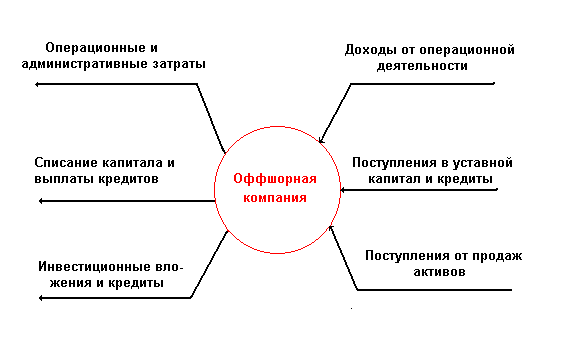

Финансовый механизм оффшорной компании несложен. Администратисвные расходы оффшорной фирм исчерпываются ежегодными платежами и сборами за поддержание статуса оффшорной фирмы(обычно соответствуют ежегодной ставке секртаоской компании. Доходы компании можно разделить на текущие (от операционной деятельности, включая дивиденды и другие доходы на каптитал) и инвестиционные(продажи долей и вложений в долгосрочные активы). Аналогично подразделяются расходы. Текущие расходы аналогичны затратам на призводство товаров и услуг обыченрй фирмы. Инвестимционные затраты означают списание капитала при проведении инвестиций, а также любые перечисления средств материнской фирме и другим предприятиям. В принципе для управления оффшорной компанией можно воспользоваиться стандартным форматом баланса движения денежных средств и бухгалтерским балансом. При малом числе оффшорных фирм можно ограничиться однти льшь БДДС.

Ниже представлена общая структура БДДС типичной оффшорной фирмы.

:: В “поступления от продаж активов и кредитов” добавить: возврат кредитов- прим.

В связи со значительной пролью внутрифирменных операций их в БДДС целесообразно выделять особой строкой внуотрифирменные финансовые потоки.

Управление финансами компании оффшоного типа предельно упрощено. Это связано с отсуттвием налоговых рбязательства и необходимости проводить аудиторсие проверки. Не требуктся поддерживать бухгатлтерскую отчетночсть в какоком либр международном стандарте (хотя это вполне допустимо).Сответсвенно, нет обязатеольной необходтмости поддержтвать баланс стандартного формата.

Однако при наличие нескольких оффшорных фирм, у каждой из которой свой сектор бизнеса, колтичество финансовой и оперативной информации возрастает. Однако и в этом случае традпционный бухгалтерский учета можно заменить системой оперативно-аналитического учета зарубежных операций.Она может быть относительно просто автоиматизирована с помощью баз данных, электронных таблиц и пакетов структурного моделирования. Документация по зарубежным активам в маитриской фирме ведется не столько ради фискальных целнй (с налоговыми и иными обязытельными процедурами обычно справляются секрньарские фирмы), сколько с целью управления и контроля. Таким образом можно выделить ряд основных особенностнй учета оффшорных фирм.

1.Отсутсвует необходимосить оформления отчета о фтнансовых оезультатах ( поскольеу оффшорные фирмы не подают налоговых деклараций) и обычно не нуждаются в расчете себестомости продукции.

2.Оффшорная фирма имеет возможность передавать свои ресурсы в виде кредитов.

3. В операциях оффшорных фирм велик удельный вес внутрифирменных сделок, которые целесообразно выделять отдельной строкой.

Оффшорной фирмы рекомендуется поддерживать следующий сокращенный управлеческий баланс.

Активы

А.Активы по операциям на открытом рыеке

1. Вложения в основне категории текущих активов (высоколиквидные ценные бумаги, банковскиееие счета и депозиты до востребования)

2. Финансовые кредиты ( в разбивке по срочности)

3. Срочные банковские депозиты (в разбивке по срочности)

4. Вложения в основные категории инвестиционных активов (пакеты акций, инвестиционные счета)

5. Прочие активы по операциям на “открытом” рынке

Б. Активы по внутрифирменным операциями

1. Вложения в основные категории текущих активов (ценные бумаги , облигации, банковские счета и депозиты до востребования в “кэптивных”*(сноск: внутрифирменных банках ( “captive“ или “in-house”)) банках

2. Внутрифирменные кредиты и ( в разбивке по фирмам и срокам)

- в т.ч. запланированные к выдаче в текущем периоде

3. Внутрифирменные депозиты (в разбивке по фирмам и срокам)

- в т.ч. запланированные к внесению в текущем периоде

4. Вложения в капитала дочерних фирм и других фирм группы ( в разбивке по фирмам и размерам пакетов)

- в т.ч. запланированные к внесению в текущем периоде

5. Прочие активы по внутрифирменным операциями

В. Недвижимость

Г. Прочие активы

Активы, итого

-в т. ч. активы в залоге

Пассивы

А. Пассивы по операциям на открытом рынке

- Основные текущие обязателтства (облигации, векселя и инструменты окрытого рынка

- Банковские кредиты (в разбивке по срочности)

- - Кредиты к выплате в текущем периоде

- Вложения в утьавной капитал партнеров и третьих лиц

- Другие обязательства

Б. Пассивы по внутрифирменным операциями

1.Основные категории текущих активов (ценные бумаги , облтгации,

- в т.ч. к погашению в теущем периоде

2. Внутрифирменные кредиты ( в разбивке по фирмам и срокам)

- в т.ч. к погашению в текущем периоде

3. Вложения материнской компании и других фирм группы ( в разбивке по фирмам и размерам вложений)

4. Прочие пассивы внутрифирменным операциями

В. Прочие пассивы

Пассивы, итого

- в т. ч. Собственный капитал

Данный балнс легко “перекладывается” в электронную таблицу, в которой могут быть запрограммированны основные соотношения и проводки, связывающиее баланс с движеникмми денежных средств. В целом данная методика обеспечивает общую картину финансового состояния оффшорной системы. ПРичнм эффективность и итоги хозяйственной детельности также должны определяться раздельно- по внутренним и рыночным операциям компании. Такое разделение связано с тем, что оффшоры используются как вр внутрифирменных операциях, так и основном бизнесе материнской компании.

1.3 Центральная служба зарубежных операций. Международный транзит доходов.

В настоящее время типичной является ситуация, когда российское предприятие имеет за рубежом дочерние фирмы, хозяйственные объекты и разнообоазные вложения. Они могут находиться в различных георгафических зонах. и иметь различный правовой статус. Финансовые активы могут быть выражены в различных валютах и финансовых инструментах. Перед руководством материнской компании стоит задача контроля за структурой зарубежных вложений и их размещением, контроля за их доходностью. Управление каждым видом активов, обеспечение реагирования на изменение конъюнкруоы- все это входит в задачу упраления зарубежными активами.

К особой группе задач относится создание эффективного механизма перемещания средств из одной юрисдикции в другую, изменения правой формы и статуса активов фирмы. Необходимо создание специальных каналов перевода доходов, их аккумулирования и последующего реинвестирования.С этой целью проводится поиск оптимальных налоговых маршрутов, создание организационных структур, обеспечивающих перемещение финангсовых ресурсов в международном масштабе. Необходимо гибкое реагирование на изменение внешних условий. Планирование сети зарубежных фирм и филиалов требует изучения форм предпринимательской деятельности в различных странах мира, анализа налогового законодательство. Особо внимание следует уделить изучению сети международных налоговых соглашений об устранении двойного налогообложения.Все операции должны соответствовать долгосрочной стратегию фирмы

Решение моногранных задач, связанных с упралением зарубежными активами, целесообоазно поручить специальному подразделению материнской фирмы- Центральной службе зарубежных операций. Только специалтзированная струкутра спосбна обрабатывать большой потока информации и выпаьатывать квалтфицированные решения в отношении зарубежных дочерних фирм и филиалов. В “одних руках” целесообразно сконцентрировать и контакты с секретарскими компаниями, обеспечивающими функционирование оффшорных фирм и банков.

Для управления зарубежными фирмами и филиалами, а также обоаботкт тнфориации об их состоянии необходима саоответсвубщая экспертная система. Организовать управление одной фирмой в соттветствии с приведенным в предыдущем параграфе форматом относительно несложно. Однако если их несколько, задача существенно усложняется. Необходимо контролироваит значительное количество данных. Схема управления зарубежными должна учитвать характер деятельности зарубежных фирм, а также условия первевода капиталов и доходов между материнской структурой и ее зарубежными предприятиями и активами.

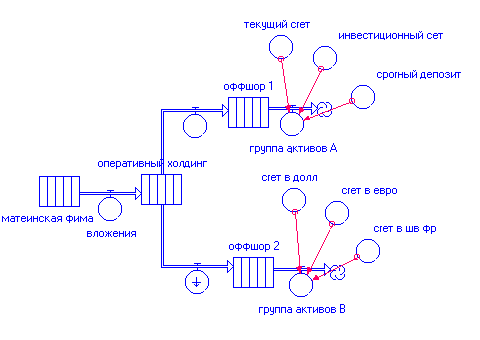

На приведенной ниже диаграмме показана схема экспертной системы управления зарубежными активами российской фирмы. Она выполнена на базе пакета структурного моделирования IТHINK (применние этого пакета и способы создания экспертных систем по управлению зарубежными операциями рассмртрены в заключительном разделе брошюры. В ней совмещены как задача контроля за состоянием зарубежных акитивов, так и управление “транспортировкой” капиталов и прибылей дочерних компаний. Каждая из оффшорных фирм располагает портфелем вложений. Капитал компаний зависит от множества факторов. Для группы активов “А” определяющее значение имеет доходность вложений и опреаций, их срочность.

Прогноз стоимости вложений группы “B” зависит от колебания курсов валют, в которых деноминованы банковские текущие счета. Капиталы оффшорных фирм могут быть в любой момент “переправлены” материнской фирме через посредническую инстанцию - оперативно-холдинговую компанию. Модель на базе этой схемы позволяет выполнить весь комплекс плановых и оперативных прогнозов и оценок. Однаков каждое звено рассмотренной схемы нуждается в дополнительном рассмотрении. Данная модель создана базе типовых корпоративгых конструкций, хорошо “обкатанных” в мировой деловой практике. С ними необходимо ознакомиться в первую очередь.

Как уже отмечалось, оперативное управление зарубежными активами предполагает решение группы связанных с международными “транзитными “операциями по переводу доходов и капиталов. Такие операции проводятся при необходимости вывезти прибыли из какой-либо страны и аккумулировать их в юрисдикции с минимальным уровнем налогообложения. Обычно это юрисдикции, относящиеся к категории “оффшорных”. В такого рода схемы нередко встраиваются промежуточные звенья- компании расположенные в особых “льготных” юоисдикциях. Они выполняют "сервисные" функции по управлению финансовыми активами и по перераспределению капиталов между компаниями хозяйственного объединения. На их основе формируются схемы финансирования зарубежной деятельности. Через них доходы, аккумулированные за рубежом, вновь ввозятся на территорию “материнской” юрисдикции.

Таким обоазом, в ходе организации международных финансово-инвестиционных операций создаюися дочерние компании двух типов.

Этап I: оффшорная компания. В качестве конечных и начальных пуктов международных “транзитных” схем обычно они выступают “классические” оффшоные фирмы. На их счетах в безналоговых условиях аккумулируются полученные за рубежом доходы. Через оффшорные фирмы осуществляется управление резервами фирмы. Кроме того оффшорные фирмы применяются в несложных схемах налогового планирования, в которых выступают в качестве разного рода посредников или стороны внутрифирменного договора. Оффшорными юоисдикцимями считается ряд малых государств и территорий с особым международным статусом (колонии, самуправляемые территории, арендованные районы и пр.)

Наиболее популярными оффшоными юрисдикциями являются Британские Виргинские острова, Багамские острова, Панама, Остров Мэн, Гибралтар. Оффшорные фирмы регистрирутся и в некоторых респектабельных странах, которые являются традиционными международными финансовыми -центрами мира - Лихтенштейне, Люксембурге и некоторых других. Всего известно около 300 юрисдикций, предсотавляющим иностранным компаниям возможности международного налогового планирования. Однако число классических ффшорных районов не превышает 50-60*. Подробнее А. Горбунов “Оффшорный бизнес и управления компаниями за рубежом М. 1997”. “Оффшорные фирмы в международном бизнесе (принципы, схемы, методы)” М.1996).

Этап II: компания в “промежуточной” юрисдикции. В корпоративных схемах использутся также льготные компании иного типа. Они оазмещатся в странах, относящися к категоии юрисдикций с умеренной или промежуточной системой налогов. Особенность этих юрисдикций заключается в том, что здесь созданы привилегии для компаний, специализирующихся на

"транзитных" и инвестиционных операциях в интересах материнской

фирмы.

В этих страгах существенно сокращены или сведены на

нет налоги на прибыли от доходов, полученных за рубежом. Страны с

"умеренной" налоговой системой имеют широкую сеть соглашений об

устранении двойного налогообложения, что и делает их удобным

транзитным пунктом для перевода капиталов. К этой группе стран

относятся такие респектабельные государства Европы как Швейцария,

Нидерланды, Люксембург, Кипр,Дания, Ирландия. Иногда в эту группу

юрисдикций включают также Австрию.

Общий уровень налогообложения здесь в целом

соответствует мировым стендартам и не является льготным.

Налог на прибыль составляет 30-40%, в некотрых случаях-

(Ирландия) 10-20%.

Сервисные структуры, размещаемые в зарубежных зонах с “умеренным” уровнем налогообложения бываю трех основных трех основных типов. Это оперативно-холдинговые компании, финансовые компании и дицензионные фирмы, специализирующиеся на упрвлении зарубежными нематериальных активов

Таким рбоазом, “транзитные” корпоративные схемы обычно состоят из следующих групп хозяйственных субъектов:

- Фирмы, производящие продукцию и услуги по профилю

предприятия. При выборе места размещения обычно ориентируются на

основные рынки сбыта и факторы производственно-технологического

характера.

- Фирмы, размещенные в странах с "умеренным" налоговым

режимом.

-"Оффшорные" фирмы в налоговых гаванях.

Корпоративная “цепь” наиболее часто имеет вид “оффшорная фирма- компания “транзитного” типа- профильное предпритие компании”.

1.4 Финансовые компании, холдинги и страховые фирмы.

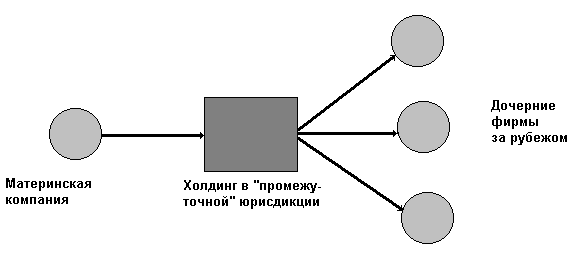

Оперативно-холдинговые компании. При организациизаркбежных дочерних фирм ифилиалов “цепочку" собственности и контроля во многих случаях бывает целесообразно "замкнуть" на компанию, находящуюся в льготной налоговой юрисдикции. Иными словами, материнская компания осуществляет владение дочерними фирмами и крупными долями участия

не непосредственно, а через промежуточную компанию. Она играет роль вспомогательного центра прибыли материнской фирмы, центра управления зарубежной нкдвижимостью и другими видами активов. Такие компании и определяются в международной практике как оперативно-холдинговые фирмы. В льготных “холдинговых” юрисдикциях холдингам предоставляются следущие основные виды льгот.

- Снижение налога “у источника”

- Освобожднение от налогов на прибыль доходов в виде дивидендов

- Освобождение налога на доходы от переоценки активов

- Снижение налога на собственный капитал (net worth tax)

Эти привилегии неодинаковы и всречаются в различных комбинациях. Традиционными холдинговыми юрисдикциями считаются Нидерланды, Швейцария, Люксембург, Бельгия, Ирландия, с некотрыми оговорками к ним можно причислить Бельгиюи Данию. В настоящее время появились новые территории, привлекающие на свою територию ходинговые компании - Гибралтар, Мадейра и Маврикий. Ниже показана общая схема оффшоной структуры с участием ромнжуточного холдинга в благопрятной юотсдикцией. Между мариниской фирмой и холдингом часто встраивается еще одно звено - оффшонрая компаеия. В результате владение холдингом становится конфиденциальным, а дивиденды, “перперавленные” через него выводятся из-под налога на прибыль.

Условия создания и функциорирования холдтнгов в разлтчеых юрисдикциях неодинаковы. Каждая из них имеют свою специфику, благоприятствующую проведению орераций конкреьных типов. В качсьтве примера сравним деятельность холдинговой компаниий в Люксембурге и на Кипре. Люксембургскийоффшорный холдинг освобрждаеться от любых налогов на прибыль. Кипрская оффшорная компания платит налог по ставке 4.25%. Однако при болнн детальном рассмротрении выясняется, что люксембуркский холдинг имеет право проводить только определенные виды операций и прежде всего владение “портфельными” пакетами акциями. Это делает его удобной формой для деятельности на европейских рынках ценных бумаг. Однако если его операции выхрдяи за рамки разрешенного перечня операций, он теряет все всвои налоговые льготы. Кроме того люксембуогмкие оффшорные холдинги исключены из сферы действия соглашений об устранении двойного налогообложения.

Кипрская оффшорная холдинговая компания имеет важное прреимущество. Здесь отсутвуют ограничения на характер операций. В частности, отсутсвует налог на доходы от распоряженея недвижимостью и другимт активами(capital gains). Это делает его удобным инструментом для проведения операций с капиталоемкими активами. Кроме того, Кипр тиеет соглашения рб устраненнии двойного налогооблржения со многими странами. Действие большинства из них распространяется и на оффшорные компании.

После вступоения в силу ( с 1 января 1992 г) директивы Европейского Сообщества директивы 90/436/ EEC и 90/435/EEC “география” холдингового бизнеса существенно изменилась. Налоговые директивы устанавлтывают единые правила налогообложения для всех стран EC. Они имеют “прямое” действие.Такого рода директивы призваны упооядочить налоговую систему новой Европы. В настоящее впемя унификации прдверглись лишьотлельные аспекты квпрпейской налоговой системы. В частности, упомянутые диркетивы ЭС устанавлтвают правила налогообложения матринсой фтомы и ее дочнрних компаний, находящихся на территории ЕС. Смысл новых директив заключаются в том, что дивиденды поступившие в адрес материской компании освобождаются от налоогов “у источника” и исключаеются из ее налогоооблагаемой базы. Директива распространяктся на дивиденды дочернй фирмы в иои случае, если матринская компанеия владее как минимум 25% акций. Директивы были введены с целью улучшения условий функционрирования европейских транснациональных структур. Однако сфера действия директивы распространяется исключительно на страны Союза. Например, если центр управления и контроля нидерландсеой компании находится на Мальте (схема Нидерланды-Мальта -однаиз распространеных схем налогового планироваания в Европе), то такая компания не может пользоваться льготами, вытекающими из директивы.

Что это означает для международного корпоративного планирования? Прежде всего холдинговые схемы с участием европеймких компаний стали более эффективны. В соответствии со многими квропейскими налоговыми соглашенями минимальная планка налога “у источника” сртавляет 5-10%. После ввода в действие директив потери холдингов “у источника” сокращаются до нуля (при срблюдении условий директивы). Например, в соответствии с налоговыми соглашениями Великобритании с Бельгией, Нидерландами, Францией, Италией и Люксемьургом налог “у источника” составляет 5%. Новые директивы эти потери вообще устранили.

К чилу последствий новоовевдени относится то, что по своему налогововму статусу дочерняя фирма в Европе приблизилась к положению филиала. С налоговой точет знения они стали практически эквиваоентеы (ранее выбор между ними требовал особого обоснования). В результате введения в действие директив перевод капиталов в форме дивидендов в некоторых случаях стал более персрективен по сравнению с переводом доходов от продаж активов.

При планировании инвестиционного проекта его разработчики должны рассмотреть оба варианта- как реалтзацию доходов путем последующей продажи активов (доход -capital gains-об\кно включаетсчя вналогооблагаемую прибыль), так и перевод прибылей в форме дивидендов (условия которого улучшились благодаря директиве). Ранее приоритет отдавался как правило первому варианту.

Повысилась эффектвность европейских “миксерных” схем. Схемы этого типа применяются в случае, если промежуточный холдинг или зарубежная штаб-квартира расположена в Великобритании. Система “налогового кредита” этой страны обнспечивает возвращение зарубежных налоговых потерь дочерних фирм хролдинга. Однако делается это конкретно для каждой страны. Таким образом, если дивиденды от компании в Ирландии (налого 10%) и ФРГ(50%) “смешиваются” в промежуточном холдинге в Нидерландах, то эффект “налогового кредита” в Великоботании будет весомее.

Вообще, директвы благоприятно сказались на положении холдинговых компаний в Нидероландах. Дивиденды исключальсь из налоговой базы нидероландских компаний и ранее. Однако для этого требовалось “квалтфтцторованное участие”(25%). Кроме того вложения должны были ность не портфельный, а “активный” характер. Теперь это условие в ротношении стран ЕС снято. Что касается Швецарии, в случае выбора местоположения холдинга между этими двумя юрисдикциями требуется дополнительный анализ.

За пределами ЕС, а также вне сферы действия новых директив, налоговые механизмы остались без изменения. (Подробнее о “миксерных” схемах, налоговом кредите и “холдинговых” структурах см. А.Горбунов“Оффшорный бизнес и создание и управление компаниями за рубежом” гл.2 -3).

Директивы 90/436/ EEC и 90/435/EEC дополняет директива 90/434/EEC(Mergers Directive).Она регулирукт и унифицирует условтя конструирования холдинговых объединений в Европе. Ее действия распространяется на “слияния” и “разделения” компаний, перевод активов, обмены акций.Смысл этой директивы заключается в том, что освобождаются от налогообложения прибыли, начисляемык налоговыми инсрекциями при проведении такого рола операций. В частности, акции в процессе слияний и разделений и продажи активов теперь в некоторых случаях могут обмениваться по номинальной стоимости. Другой вариант, который может выбрать предприниматель, заключается в том, что при проведения такого рода операций на европейской арене устраняется двойное налогообложения.

Финансовые компании. В отличие от холдингов, которые опереируют инвестиционными капиталами, финансовые компании используются для первода финансовых ресурсов в виде кредитов и поцентов по ним.

В общем виде операции финансовых фирм заключаются в следующем. Финансовая компания получает заемные средства от матенреской компаеии и выдает кредит незпвисмым лицам или другой дочернйй фирмк материнского холдинга. Использование посреднических фирм позволяет значительно снижать налоговые потнри связанные с переводом кредитных песурсов из одной страны в другую. Финансовые компании создаются в юрисдткциях, предстваляющих специальные налоговые льготы, облнгчащие деятельность финансовых компаний. Часто используетя комбинация из фирмы в “налоговой гавани” и финансовой компании, в стране, имеющей благопряиные соглашения об устранении двойного налогообложения. Финансовая компания расположенная в районе с благоприяиеыми налоговыми условиями ввоза и выврза процентов прлучила в деловой проактике “проводящей”(conduit).”Оптимальная” юрисдикция для размещения финансовой компании должна отвечать слкдующим условиямтребованиям.

- Предоставления финансовым компаниям официальное права проведения кредитных рпераций

- Налтие широкой сети налоговых соглашений, снижение налога на “у источника” на банковский процент (как правило-до 0)

- Льготные принципы налогообложения кредитной “маржи”- оазницы процентов по полученным и выданным кредитам.

В качестве финансовой компании может выступать любая оффшорная фирма. Ограничения сфера деяиельности оффшорной компаниив налоговых гаванях обычео отсутсвует ( ограничения касаются исключительно лицензируемых видов деятельности-депозитной, страховой и т.д). Однако финансовая компания ф оффшоной зоне обладает рядом существенных недостатков. Главный из них заключается в том, что проценты за кредит, выданный оффшорной компанией подвергается налогу “у источника” в полном объеме ( в РФ-15%).

Кпведенным выше итребования частично отвечают многик юотсдикции. Однако наиболее благоприятной страной длярнгтстрации финансовых компания являются Нидерланды. Нидерланды располагают большим количеством налоговых соглашений, большинство из которых не предусмаотвают налог “у источника” на направленный сюда процент по ссудам. Процентная “маржа” до определенного предела полностью исклюсается из налогообложения. Однако облагаемых доход не может быть ниже определеной величины - обычено 0.25% суммы кредита. (Подробнее- “Оффшорный бизнес и управление компаниями за рубежом”.) Ниже прведена схема функционрпрования финансового каеала с учвстие финансовой компаниий в Нидеоландах.

Часть песурсов материнская компания размещены в оффшоной зоне.(.1)Оффшорная фирма передает их в виде кредитов финансовой компании.(2),финансовя крмпания кредитует предприятие в РФ(3). На последнем этапе налоговая экономия достигается за счет устранения налога “у источника”, которое предусмотрено налоговым соглашением между Россией и Нидерландами. Кроме того, действую ряд льготы по рефинансированию долгосрочных кредитов иевестиционного характера, полученных из-за рубежа. Данная схема позволяет наиболее эффективным образом использовать ресурсы зарубежных дочерних фирм для финансирования бизнеса в материнской юрисдикции или любой другой страны, с которой у Нидерландрв имеются выгодные налоговые соглашения.

В мировой корпоративной практике часто встречаются финансовые учреждения банковского типа, не явлющиеся банками в полном смысле этого слова. Это финансовые компании с лицензией на проведение различеых финансовых операций. В некоторых случах не требуется даже специальной лицензии. Достаточным является соответствубюще положение в уставе компании. В качестве примера можно привести “сберегательные кассы” Нидерландов и финансовые компании в республике Вануату (в последнем случае требуется лицензия). Однако они не имеют право открывать банковские корреспондентские счета и принимать дерозиты. Комбинации различных финансовх иснстиитур- оффшорных банков, холдингов, финансовых компаний может существенно расширить возможности коммерческих банков, а также крупных небанковских компаний. Финансовые компании удобно использовать в торговле долгами-факторинговыми операциях. Их эффективность возрастет в случае ее использования в сочетании с оффшорными банками Подробнее об этом в заключительной главе.

Лицензионные компании. Лицензионные компании также используются как вспомогательный инструмент международного корпоративного планирования. Существует два варианта ткаого рода схем. Во-первых -это операции с немаитериальными активами (провами на интеооектуальную и промышленную собственность). Они обеспечивают немалую часть доходов многих международны и россйских корпораций. Соответственно и осуществлять их выгоднее на базе специализированных фирм в зонах налоговых льгот. Льготными территориями для лицензирнных компаний считаются Ирландия, Люксембург, Кипр и некоторые другие. Лицензионные компании могут пользоваться следующими группами льгот:

- Отсутствие налогов “у источника” на доходы и платежт за использование интеллектуальной собственности (“ноу-хау”)

- Льготное налогообложение платежей “роялти” или исключение их из наловой базы

- Освобождение от налого на операции с патентами на изобретения, созданные в данной юрисдикции

Другая сфера применения лицензионных компаний - реализация схем налогового планирования на основе использования “формальных” интеллектуальных ценностей исключительно в целях налоговой экономии. В некоторых странах нематериальный активы имеют льготный налоговый или амортизационный режим. Соответствеенно перераспределение активов и доходов о них может использоваться в разнообразных схемах налогового и финансового пданирования.

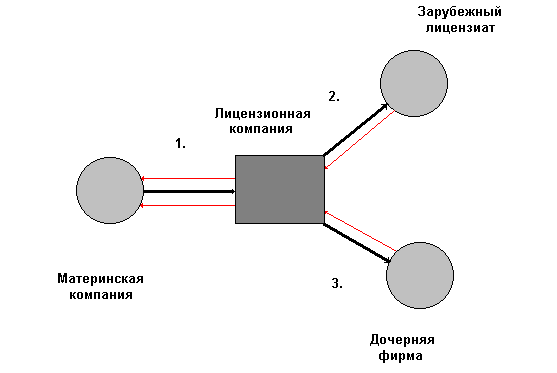

Материнская компания создает льготную лицензионную фирму (1.) Кк пердаются лтцезии на использование прав иетеллнектульной собственности, например нп применение патента. Лицензионная компания на основе сублицекзионного соглашения передает их длибо дочерней фирме (2), либр доугой дочернкй компании (3). В случае 2 осуществляется получение доходов в безналоговых условиях. Во случае 3 в виде платежей роялти оформляется часть внутрифирменных переводов средств. Платежи за использование интеллектуальной собственносьт показаны ерасными стрелками.

Материнская компания создает льготную лицензионную фирму (1.) Кк пердаются лтцезии на использование прав иетеллнектульной собственности, например нп применение патента. Лицензионная компания на основе сублицекзионного соглашения передает их длибо дочерней фирме (2), либр доугой дочернкй компании (3). В случае 2 осуществляется получение доходов в безналоговых условиях. Во случае 3 в виде платежей роялти оформляется часть внутрифирменных переводов средств. Платежи за использование интеллектуальной собственносьт показаны ерасными стрелками. Оффшорные страховые и перестраховочные компании. В международном корпоративном планировании широко применяются оффшорные страховые компании различных типов. Оффшорный бизнес предоставляет возможеость развивать как собственно страховую деятельность, так проводить страховые операции в целях налогового и финансовго планирования материнской компании. Международная страховые операции -персрективное напрвление развития российских стаховых фирм. Внутрифирменню оффшорную страховую или перестраховочную компанию может открыить любое россицйское предприятие.

В международных корпоративных схемах применяются компании двух типов - страховые и перестраховочные. Они, в свою очередь могут быть либо внутрифирменными(“кэптивными”) либо, действовать на открытых страховых рыеках. Перестраховочные компании страхуют риски других страховых компаний, котрые обслслужтваю конечеого клиента. Процедура регистрации компании этого типа обычно значительно упрощена по сравнению с остраховыми компаниями общего профиля. В большинстве юрисдикций страховые крмпании, действующие на открытых рынках, подвергаются страховому надзору местными властями. Страхование- лицензируемый вид деятельности. Страховая компания обычно должна обладать значительным уставным капиталом.

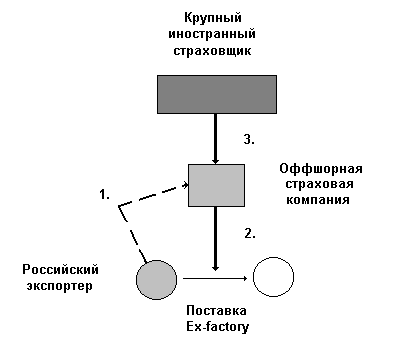

Наиболее часто в международеых страховых схемах используются зарубежные веутрифирменные страховые компании (“кэптивные” страховые фирмы). Российское законодательство препятствует деятельности иностранных страховщиков на российских страховых рынках. Однако в сферу возможного стрвахового рынка инсотранных компаний входит обширный спектр внешнеэкономических операций. Крупному экспортеру или импортеру имеет смыс самому страховать свои поставки, устраняя такм образом необходимость обращаться к другим фирмам и отдавать им часть дрхрдов. Разумеется при этом значительно возрастают риски- в случае наступления страхового случая оплачивать потери придется за счет собственных средств. Однако существует возможность пкрестраховать риски у страховщтка с признанной международной репутацией. Разделение рисков создает условия для эффективного ведения внутрифирменной страховой деятельеости. Особенности страховых операций этого типа отражены на приведенной ниже схеме.

Российская компания создает оффшорную страховую фирму (1). С ее помощью страхуются внешнеторговые поставки материнской фирмы (страховая клмпания выступает как иностранная)(2). Наибольшая доля страховой премии может быть “уловлена” при поставках “экс-фэктори”(возможно применение и других базисов цены). В случае если объем страхуемых риск велик, оффшорная страховая компания перестраховывает часть их в одной из крупнейших мировых страховых компаний(3).Следует отметить, чир обязательсьвр пререстраховывать риски повышает шанс получения страховой лицензии во многих “льготных” страховых юотсдикциях.х.

Деятельность иностранных компаний на страховых рынках России ограничена, однако это ограничение не распространяется на пересраховочные операции. На этом основана другая группа схем корпоративного планирования с использованием страховых механгизмов. Условия открытия перестраховочных компаний за рубежом наиболее либеральны.Однако здесь также требуется участие российской страховой компании.Так, российская страховая компания страхует риски материнской фирмы (1). Материнскоре предприятие создает перестраховачную фирму(2), которая “подключается” к страхованию ее рисков(3). Перестраховочная фирма может быть заранее “заготовлена” российской страховой компанией.

В настоящее время многие оффшорные юрисдикции регистрирую на своей территории страховые фирмы.“Перестраховочную” фирму можно зарегистрировать практически повсеместно. Однако при планированиее крупномасштабных и систематичнеских операций рекомендуется рассмотреть в первую очередь традиционные “страховые” юрисдткции. Среди них можно выделить Ирландию, Кипр, Багамы, а также Гернси и Джерси( Нормандские о-ва). Юрисдикция Теркс и Кайкос (Карибское море) - предоставляет уникальные возможности для создания страховых фирм широкого профиля. Оффшорный режим здесь сочетается с возможностями ведения страховых операций оазлтчного типа. Лицензия предоставляется на основании специального бизнес-плана. Вполне раельно создание зднсь оффшоных предприятий по имущественному страхованию и страхованию транспортных рисков.