Курс экономической теории учебник Издание 4-е, дополненное и переработанное Под общей редакцией проф. Чепурина М. Н

| Вид материала | Учебник |

- Учебник 3-е издание, переработанное и дополненное, 10138.23kb.

- Учебник издание пятое, переработанное и дополненное проспект москва 2001 Том 3 удк, 11230.01kb.

- Учебник издание пятое, переработанное и дополненное проспект москва 2001 Том 3 удк, 11433.24kb.

- Учебник. 3-е издание, переработанное и дополненное, 10586.44kb.

- Курс экономической теории: учебник / Под ред. М. Н. Чепурина, Е. А. Киселевой. Киров:, 204.91kb.

- С. С. Экономическая теория : Краткий курс. Владос 2010 Бесовский Л. Е. Фомичева, 26.91kb.

- Учебник 2-е издание, 4260.56kb.

- К. С. Гаджиев введение в политическую науку издание второе, переработанное и дополненное, 7545.88kb.

- В. Д. Аракина издание четвертое, переработанное и дополненное Допущено Министерством, 2717.43kb.

- В. И. Кузищина издание третье, переработанное и дополненное рекомендовано Министерством, 5438.98kb.

При рассмотрении платежного баланса и его макроэкономической роли мы абстрагировались от пропорций международного обмена, т. е. цен, которые использовались в международных потоках товаров, услуг и активов. Во внутреннем обмене каждая страна использует, как правило, свою национальную валюту. В международном обмене для импорта товаров или услуг из какой-либо страны мы должны приобрести валюту этой страны. Обменный (валютный) курс - это соотношение между валютами двух стран. Различают номинальный и реальный обменные курсы. Номинальный обменный курс - это цена одной валюты, выраженная в другой валюте.

Скажем, для покупки одного американского доллара нам потребуется 25 рублей. Это и есть номинальный обменный курс двух валют. Россиянину, желающему приобрести доллары, придется заплатить 25 рублей за каждый доллар; американец же, желающий приобрести рубли, получит 25 руб. за каждый доллар. Информация о номинальном обменном курсе систематически публикуется в средствах массовой информации и представляет интерес не только для правительственных учреждений и участников внешнеэкономической деятельности, но и самых широких кругов населения.

Относительные цены валют называются котировками курса. Известны две системы котировок курса: прямая и обратная. При прямой котировке иностранной валюты, которую применяет большинство стран, курс определяется количеством национальных денежных единиц за единицу иностранной валюты (например, 25 руб. за 1 долл. США). При обратной котировке определяется количество иностранных денежных единиц за единицу национальной валюты (например, 0,04 долл. США за 1 руб.).

Наличие информации о номинальном обменном курсе дает возможность сопоставлять цены внешнего и внутреннего рынков. Изменения обменных курсов ведут к изменению внутренних цен при том же уровне международной цены. Так, падение обменного курса рубля в России в августе 1998 г. привело к резкому росту внутренних цен, выраженных в рублях.

Установление обменного курса происходит на международном валютном рынке, на котором и происходят международные сделки с валютой. Участниками международного валютного рынка выступают центральные и коммерческие банки.

Международный валютный рынок объединяет национальные рынки и

648

Глава 2Х

состоит из многих финансовых центров, крупнейшими из которых являются Лондон, Нью-Йорк, Франкфурт и Сингапур. Благодаря современным средствам связи эти центры превратились в часть единого мирового рынка, функционирующего круглосуточно с понедельника до пятницы во всех часовых поясах. Поэтому разница между котировками отдельных валют в одно и то же время на разных биржах несущественна. Использование же такой разницы биржевыми игроками для покупки валюты по более низкому курсу и продажи по более высокому называется арбитражем.

Несмотря на то, что в международном обмене участвуют самые разные валюты, большинство сделок (до 70%) представляет собой обмен валюты на доллар США. Благодаря такой роли доллар называют резервной волютой.

Функции, выполняемые международным валютным рынком, весьма разнообразны. Наряду с основной функцией - осуществлением операций, связанных с потоками товаров, услуг и капиталов, валютный рынок используется для страхования валютных рисков (хеджирования) и валютных операции с целью получения дохода. На практике разделить «спекулянтов», т. е. участников рынка, ориентирующихся на ожидаемые доходы, и «хеджеров», стремящихся избежать риска, довольно сложно, поскольку очень многие участники рынка преследуют одновременно обе эти цели. В целом же, как нередко отмечается экономистами-теоретиками и практиками валютных рынков, валютными курсами управляют ожидания.

В отличие от номинального, реальный обменный курс показывает, в каком соотношении товары одной страны обмениваются на товары другой страны, и, таким образом, отражает конкурентоспособность той или иной страны на международном рынке. Реальный обменный курс показывает пропорцию обмена отечественных товаров на иностранные и рассчитывается по формуле:

ε = Р/еР*, (8)

где е - номинальный обменный курс (прямая котировка иностранной валюты, например, 4 руб./1 франк), Р* - цена иностранного товара, Ρ -цена отечественного товара.

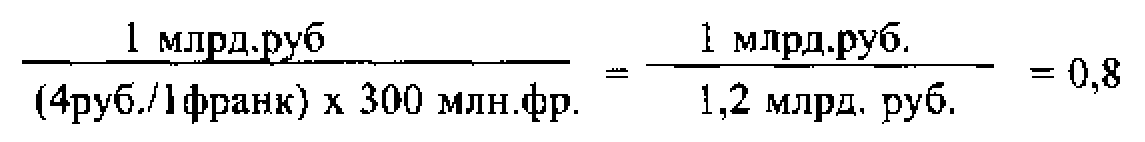

Предположим, Россия и Франция производят одинаковый по качеству товар, например, истребитель-перехватчик (соответственно МиГ и «Мираж»). Отечественная цена МиГа - 1 млрд. руб., цена «Миража» - 300 млн. франков. Выразив цену «Миража» в рублях по номинальному курсу 4 руб. за 1 франк, получаем рублевую цену в 1,2 млрд. руб. Итак, реальный обменный курс мы рассчитали по формуле (8):

Платежный баланс и обменный курс

649

Цифра 0,8 означает, что за 1 отечественный товар мы можем получить в обмен 0,8 товара иностранного. Таким образом, цена российского самолета на 20% ниже цены французского, что, при прочих равных условиях, делает российскую продукцию более конкурентоспособной при продаже авиатехники.

Итак, реальный обменный курс зависит от цен товаров в национальной валюте и номинального курса, по которому они обмениваются. На мировом рынке обмениваются сотни тысяч различных товаров. Поэтому при определении реального обменного курса в отношении многих товаров Р и Р* будут обозначать уровни цен в национальных валютах (например, Р -рублевая цена неизменного набора потребительской корзины в России, а Р* - рублевая цена в пересчете по номинальному обменному курсу точно такой же потребительской корзины во Франции).

Из формулы реального обменного курса следует, что при более высоком

его уровне российские товары становятся дороже относительно иностран

ных товаров. Это означает, что российские товары становятся менее конку

рентоспособными. Другими словами, реальный обменный курс и конкурен

тоспособность находятся в обратно пропорциональной зависимости. Сни

жение реального обменного курса оте

чественных товаров обеспечивает повы

шение зарубежного спроса на них и, со

ответственно, приведет к росту чистого

экспорта, т. е. увеличению положитель

ного сальдо по счету текущих опера

ций. Таким образом, можно утверждать,

что чистый экспорт является функцией

реального обменного курса:

NX = NX(e).

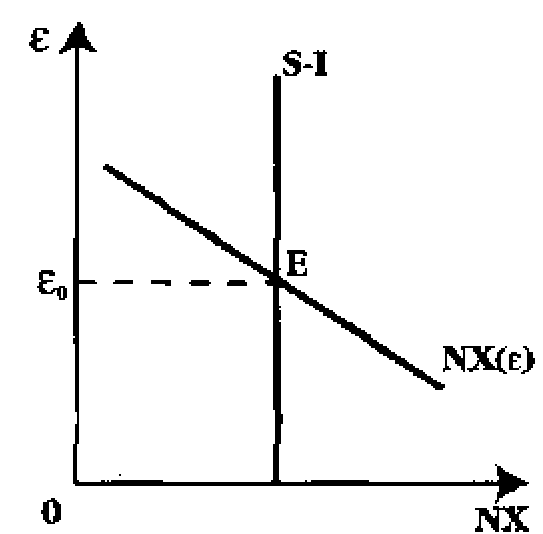

Рис. 28.2. Реальный обменный

курс и счета

платежного баланса

Вертикальная линия S - I отражает счет движения капитала. Ее конфигурация означает, что сбережения и инвестиции не зависят от реального обменного курса (т. е. пропорции обмена товаров разных стран). Кривая NX отражает текущий счет платежного баланса, и ее отрицательный наклон объясняется обратно пропорциональной зависимостью между чистым экспортом и реальным обменным курсом.

Реальный обменный курс самым непосредственным образом связан с динамикой платежного баланса. С одной стороны, обменный курс весьма чувствительно реагирует на изменения состояния платежного баланса, прежде всего, торгового баланса и баланса текущих операций. С другой стороны, состояние валютных рынков отражается на платежном балансе, и, наконец, сам реальный обменный курс является одним из важнейших инструментов воздействия на платежный баланс.

650

Глава 28

Взаимодействие платежного баланса, реального обменного курса и макроэкономической политики можно проанализировать с помощью графика (рис. 28.2).

Равновесное значение реального обменного курса ε0 соответствует точке пересечения кривых S -I и NX, поскольку счета текущих операций и движения капитала уравновешиваются. Все изменения в налогово-бюджетной политике, а также изменения инвестиционной функции будут смещать вправо или влево линию S -I. Соответственно, это приведет к новому значению равновесного реального обменного курса. То же самое касается мероприятий правительства, воздействующих на чистый экспорт, например, усиления или ослабления протекционистской политики. Графически это будет выражаться в смещении кривой NX и, соответственно, изменении уровня равновесного реального обменного курса.

§ 5. Гипотеза паритета покупательной способности

С реальным обменным курсом тесно связана теория (гипотеза) паритета покупательной способности (ППС). Впервые гипотеза была сформулирована шведским экономистом Густавом Касселем. Теория ППС исходит из закона единой цены в применении к международному рынку. Так, при соотношении цен 4:1 на какой-либо товар в стране A ив стране В, номинальный обменный курс установится в той же пропорции 4:1. Таким образом, цена товара, выраженная в одной и той же валюте, будет одинакова в двух странах. Например, если куриные окорочка в США стоят 1 долл. за килограмм, а в России этот товар точно такого же качества - 4 руб. за килограмм, то номинальный обменный курс (е) установится 4 руб./1 долл. Реальный обменный курс (с) составит 1, т. е. пропорция обмена двух товаров при данных условиях составит 1:1, согласно формуле (8).

Допустим, в России цена на окорочка повысилась, и теперь они стоят 24 руб. Если же номинальный обменный курс по-прежнему составляет 4 руб./1 долл., то в условиях свободной торговли развернут свою деятельность арбитражеры (перекупщики): купив окорочка в США, они будут экспортировать их в Россию. В конце концов, повышенный спрос на американский товар приведет к росту спроса на доллары, и уменьшит спрос на рубли, так что номинальный обменный курс установится на уровне 24 руб./1 долл. При изменившемся номинальном обменном курсе вновь цена российского и американского товара, выраженная в одной валюте, стала одинаковой.

Итак, закон единой цены означает, что в условиях совершенной конкуренции один и тот же товар не может продаваться в различных странах по разным ценам. Согласно теории ППС, представленной как закон

Платежный баланс и обменный курс

651

единой цены, номинальный обменный курс изменяется так, чтобы реальный обменный курс оставался неизменным и составлял величину, равную 1.

Теория паритета покупательной способности существует в экономической науке в двух известных версиях: теория абсолютного ППС и теория относительного ППС.

Теория абсолютного ППС. В этой версии речь идет уже не об отдельном товаре, а о потребительской корзине, или ином репрезентативном товарном наборе, отражающем общий уровень цен. Таким образом, номинальный обменный курс, согласно теории абсолютного ППС, объясняется соотношением уровня цен в д в у х с т р а н а х .

Версия абсолютного ППС основана на значительных допущениях, из-за которых многие экономисты считают ее недостаточно убедительной. Возражения основаны на следующих доводах: во-первых, существенная часть потребляемых товаров и услуг не участвуют в международном обмене, т. е. не импортируются и не экспортируются (так называемые неторгуемые товары, например, гостиничный сервис, коммунальные услуги и т. д.). Во-вторых, не учитываются транспортные и иные издержки. В-третьих, многие торгуемые товары не являются полностью взаимозаменяемыми, и предпочтения потребителя далеко не всегда обусловлены уровнем цен.

Теория относительного ППС. Эта версия ППС исходит из того, что изменения обменного курса на протяжении какого-либо времени должны быть пропорциональны относительному изменению уровня цен в двух странах в течение того же периода времени. Например, если темп инфляции в США составляет 2% в год, а темп инфляции в России составляет 10%, то российский рубль должен обесцениваться по отношению к доллару на 8% в год (10% - 2%) (приведенный расчет выполняется лишь при низких значениях инфляции). Такая трактовка ППС делает ее более применимой к реальным экономическим процессам, хотя и не снимает полностью ряд ограничений и возражений. С помощью теории относительного ППС можно с большей степенью достоверности определить равновесный обменный курс в долгосрочном периоде. В краткосрочном периоде теория ППС находит значительно меньше эмпирических подтверждений. Такие исследования, проводившиеся в 1970-80-е гг., показали, что теория ППС вполне применима для одних валют (например, фунта стерлингов, итальянской лиры, норвежской кроны) и не работает в отношении других (доллар США, канадский доллар, бельгийский франк, датская крона).

В целом же теория ППС может рассматриваться как основа для анализа факторов, влияющих на обменный курс и доказательства того, что возможные колебания реального обменного курса, как правило, невелики.

652

Глава 28

§ 6. Системы обменных курсов: плавающий и фиксированный курс валюты

В принципе, существуют две противоположные системы обменных курсов: свободно плавающие, или гибкие, и фиксированные обменные курсы. Другие системы представляют собой то или иное сочетание основных.

Под свободно плавающим валютным курсом понимается такой курс, который складывается на валютном рынке в результате взаимодействия спроса и предложения, без какого-либо вмешательства государства в этот процесс.

Для построения графика равновесного обменного курса предположим, что существуют лишь две страны - Россия и США с рублями в качестве национальной валюты и долларами в качестве иностранной. Предположим также, что обменный курс устанавливается свободно, под влиянием спроса и предложения.

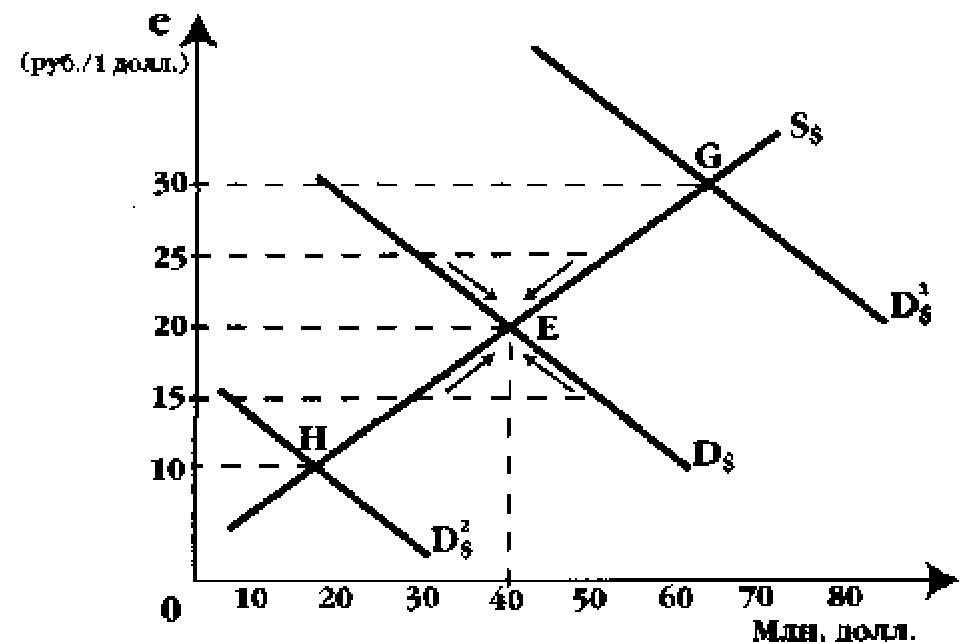

Рис. 28.3. Равновесный курс валюты в условиях системы плавающего обменного курса

1 Это допущение мы делаем для того, чтобы элиминировать фактор чисто спекулятивных мотивов спроса и предложения иностранной валюты.

На вертикальной оси откладывается рублевая цена доллара, на горизонтальной оси - количество долларов. В этом случае рублевая цена доллара определяется так же, как и цена любого другого товара, в точке пересечения кривых рыночного спроса и предложения доллара. Допустим, что спрос на доллары определяется импортом, а предложение долларов - экспортом товаров и услуг.1 Кривые рыночного спроса и предложения долларов пересекаются в точке Е, определяя равновесный номинальный обменный курс е = 20 руб./1 долл., при котором спрос и предложение долларов

Платежный баланс и обменный курс

653

составляют 40 млн. в день. Точка Я, таким образом, отражает нулевое сальдо по счету текущих операций. При более высоком номинальном обменном курсе, например, 25 руб.Л долл. предложение долларов превысит спрос на них, и курс понизится до равновесного уровня. При более низком обменном курсе, например, 15 руб./1 долл. спрос на доллары превысит предложение, и курс поднимется до равновесного уровня.

При смещении кривой D$ в положение Ds1 (в результате, например, роста предпочтения российскими потребителями американских товаров) она пересечет кривую S$ в точке G, когда обменный курс е составит 30 руб./1 долл., а равновесное количество долларов 60 млн. в день. В этом случае мы говорим о том, что рубль обесценился. Если же кривая D$ сместится вниз и пересечет кривую S$ в точке Н, которая будет соответствовать обменному курсу е, равному 10 руб./1 долл., тогда мы говорим об удорожании рубля, так как теперь для покупки одного доллара потребуется меньшее количество рублей. Термины «обесценение» и «удорожание» валюты используются при анализе динамики обменного курса только при системе свободного плавания.

Таким образом, при плавающем обменном курсе его величина, т. е. цена иностранной валюты, выраженная в национальной валюте, зависит от факторов, определяющих спрос и предложение иностранной валюты. Изменения курса национальной валюты означают либо ее обесценение, когда на покупку единицы иностранной валюты потребуется больше национальной, либо удорожание, когда на покупку единицы иностранной валюты затрачивается меньше национальной.

Среди множества факторов, определяющих динамику спроса и предложения иностранной валюты, обычно выделяют потребности в валюте для обеспечения импорта, валютную выручку от экспорта, изменения во вкусах потребителей, в уровне доходов, относительные изменения в соотношении цен между странами. Но не только потребности в импорте и экспорте определяют сдвиги кривых D$ и S$ Так, страновые различия в реальных процентных ставках, мотивы спекуляции и предосторожности играют огромную роль в динамике спроса и предложения валюты. Например, в России в конце 1990-х гг. инфляционные ожидания неоднократно приводили к резкому росту спроса на иностранную валюту и соответствующему обесценению рубля.

Одним из важнейших достоинств системы плавающих обменных курсов является то, что при этом происходит автоматическая корректировка платежного баланса, и нет необходимости в использовании валютных резервов. На рис. 28.3 мы видим, что в точках G или Η равновесие по счету текущих операций платежного баланса устанавливается в результате рыночного механизма колебаний цены валюты. Дефицит или активное сальдо платежного баланса нейтрализуются соответствующим повышением или

654

Глава 28

снижением курса национальной валюты и не требуют интервенции со стороны государства.

Среди других достоинств системы гибких курсов можно отметить возможность более эффективного использования преимуществ международного разделения труда, облегчение задач поддержания внутреннего равновесия. В этом случае кредитно-денежная политика, свободная от решения задач урегулирования платежного баланса, т. е. внешнеэкономического равновесия, может использоваться в целях достижения внутри экономического равновесия: антиинфляционной политики, борьбы со спадами и безработицей и др.

В числе недостатков системы гибких курсов можно отметить неопределенность и нестабильность, связанные с неконтролируемым колебанием обменного курса. Эти факторы могут привести к таким негативным последствиям, как сокращение объема внешней торговли, инвестиций, ухудшение условий торговли (соотношения экспортных и импортных цен товаров), усиление внутренней нестабильности, особенно для стран с высоким уровнем открытости экономики. Влияние фактора нестабильности особенно велико в краткосрочном периоде, когда спрос и предложение иностранной валюты не является эластичными по цене, т. е. номинальному обменному курсу.

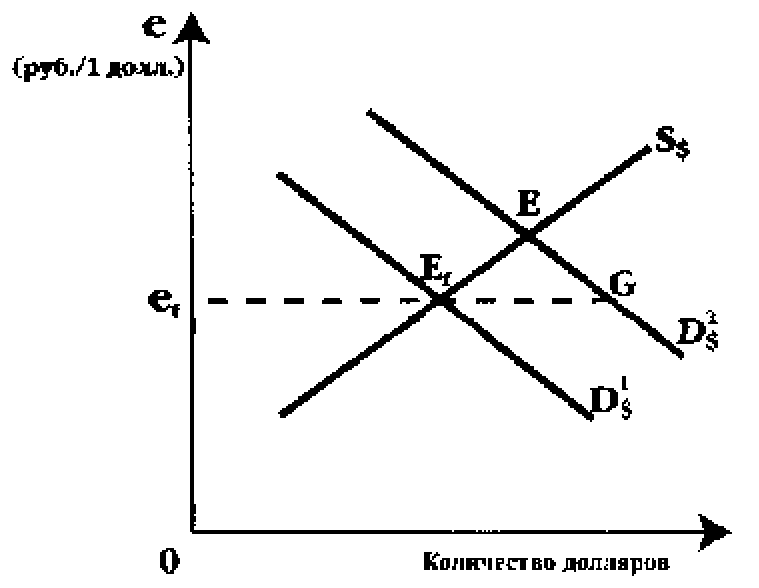

Фиксированный валютный курс - это такой обменный курс, который устанавливается (фиксируется) государством (Центральным банком). При системе фиксированного обменного курса Центральный банк берет на себя обязательство покупать и продавать иностранную валюту по установленному курсу. При этом курс не обязательно соответствует равновесному рыночному (в качестве его аналога берется курс валюты на «черном рынке»). Установленный курс является одним из важных инструментов макроэкономической политики. Чаще всего Центральный банк выбирает пределы, в рамках которых курс может свободно колебаться (скажем, 2,5% выше или ниже установленного уровня). Обычно курс привязывается к какой-либо одной валюте (доллару, франку, рублю), либо корзине валют. Для поддержания обменного курса Центральный банк осуществляет валютные интервенции, восполняя дефицит долларов на валютном рынке за счет официальных резервов, либо закупая доллары.

Как видно из графика на рис. 28.4, при смещении кривой спроса на доллары вверх, в положение D$2, для сохранения фиксированного обменного курса на уровне е недостаток предложения долларов (EfG) покрывается за счет валютных интервенций Центрального банка.

Однако официальные резервы, как отмечалось ранее, не могут быть постоянным источником финансирования дефицита баланса текущих операций и, в конце концов, правительство или Центральный банк будут вынуждены произвести изменения цены иностранной валюты путем девальвации (понижения курса национальной валюты), либо ревальвации (повышения курса).

Платежный баланс и обменный курс 655

Рис. 28.4. Равновесный курс валюты в условиях системы фиксированного

валютного курса

Ε - точка внешнеэкономического равновесия при системе фиксированного курса валюты. Точка Ε - валютный курс, который установился бы на свободном рынке валюты, в условиях гибких валютных курсов. Центральный банк поддерживает фиксированный курс валюты, продавая доллары ич своих официальных резервов для восполнения дефицита иностранной валюты.

Влияние девальвации на платежный баланс и экономику в целом весьма неоднозначно. При прочих равных условиях, девальвация национальной валюты делает иностранные товары более дорогими и ведет к сокращению импорта. С другой стороны, снижение цен на отечественные товары (выраженных в иностранной валюте) увеличивает спрос на них со стороны иностранных покупателей и ведет к росту экспортных доходов. Например, девальвация, осуществленная в России в 1998 г., привела к улучшению торгового баланса к весне 1999 г. Но девальвация может принести положительный результат в долгосрочном плане лишь в том случае, если она не будет сопровождаться ростом цен в стране. Для этого, проводя девальвацию, страна должна придерживаться очень жесткой налогово-бюджетной и кредитно-денежной политики, чтобы предотвратить рост внутренних цен. Вообще говоря, реализация целей девальвации представляется весьма трудной задачей. Дело в том, что девальвация удорожает импортные товары, снижая покупательную способность населения, реальную зарплату и уровень жизни в целом. Требования повышения зарплаты и бюджетных расходов ведут к росту издержек и цен, т. е. к инфляции, и, следовательно, к потере в выигрыше от девальвации. Как тут вновь не вспомнить о хвосте, который крутит собакой: стремление уравновесить платежный баланс может усугубить несбалансированность всей экономики страны.

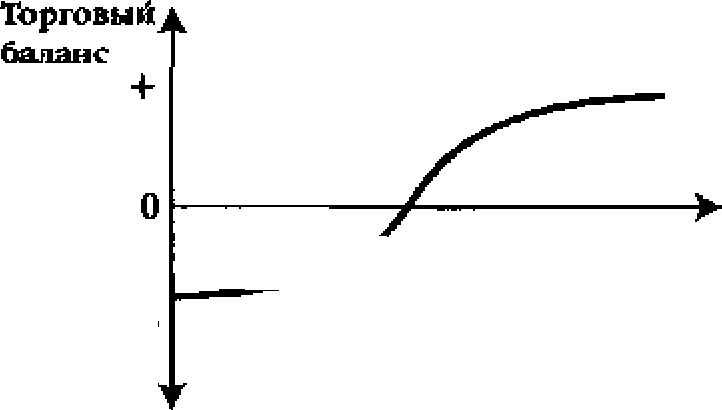

Влияние девальвации на чистый экспорт зависит еще и от фактора времени. Так, в краткосрочном периоде (при исходном чистом нулевом экспорте) понижение обменного курса мало влияет на величину экспорта и импорта, а баланс товаров и услуг ухудшается. В долгосрочном плане в результате девальвации чистый экспорт увеличивается, положение на валютном рынке стабилизируется. График, описывающий временной лаг, возникающий между девальвацией валюты и улучшением торгового баланса, называется эффектом «Джей-кривой» (см. рис. 28.5). Название кривой

656

Глава 28

с

вязано с ее формой, напоминающей английскую букву J.

вязано с ее формой, напоминающей английскую букву J.На вертикальной оси откладывается величина сальдо торгового баланса, на горизонтальной

- время. Исходное допущение S Время

при построении кривой состоит

в начальном нулевом сальдо тор

гового баланса. Обычно эффект

«Джей-кривой» продолжается от Рис. 28.5. «Джей-кривая»

полугода до года. Наличие такого лага связано с тем, что большинство экспортных и импортных заказов размещаются за несколько месяцев до принятия решения о девальвации и не сразу приспосабливаются к изменению относительной цены. В первые месяцы после девальвации объемы экспорта и импорта отражают контракты, заключенные на основе старого обменного курса. В результате первичный эффект девальвации заключается в росте стоимости объема импорта по заключенным ранее сделкам при сохранении неизменной величины экспорта. В результате происходит ухудшение торгового баланса. Постепенно объем экспорта растет при сокращении импорта, происходит выравнивание экспортных и импортных цен и переход к улучшению торгового баланса.

Крайним вариантом фиксированного валютного курса является золотой стандарт (см. далее § 7). В этом случае государство фиксирует золотое содержание валюты и устанавливает паритетную стоимость золота (монетный паритет), т. е. цену золота в национальной валюте. Другими признаками золотого стандарта являются конвертируемость валюты в золото (когда государство берет на себя обязательство покупать и продавать национальную валюту за золото по первому требованию и по паритету) и золотое обеспечение (наличие золотых запасов, равных количеству денег в обращении). На практике чистый золотой стандарт использовался в Англии с небольшими перерывами, с 1821 по 1931 гг., и в США - на протяжении большей части XIX в. и с перерывами - до 1971 г. (конвертируемость долларов в золото для отдельных граждан была прекращена в 1934 г.).

Фиксация курса может происходить и в виде «валютного управления» («валютной палаты»). При такой системе денежное предложение национальной валюты должно быть полностью обеспечено запасами резервной валюты. Другими словами, «валютное управление» представляет собой институт, скупающий и эмитирующий национальную валюту по цене, фиксированной относительно резервной валюты. Центральный банк страны при системе «валютного управления» лишается самостоятельности и как таковой вообще перестает функционировать. Устойчивость такого типа си-

Платежный баланс и обменный курс 657

стемы валютного курса будет зависеть от устойчивости иностранной резервной валюты.

В целом, как и система гибких курсов, система фиксированных курсов не лишена недостатков. Фиксация курса на определенном уровне (как и всякая фиксация цен) может привести к избыточному спросу или предложению иностранной валюты и потребовать использования других средств экономической политики в ущерб решению внутренних экономических задач. Завышенный реальный обменный курс может снизить конкурентоспособность отечественных товаров и эффективность экономики в целом. Такие меры поддержания фиксированного валютного курса, как использование золотовалютных резервов, валютные и торговые ограничения, валютный контроль, ограничения в налоговой и денежной сфере, имеют неоднозначные последствия и могут привести к падению производства и росту безработицы. Те или иные системы фиксированного валютного курса на начало 1998 г. использовали 66 стран, в том числе привязку к доллару - 21 страна, валютным корзинам - 19 стран.

Смешанные формы системы валютного курса

В современной практике система гибкого курса осуществляется не в чистом виде, а чаще всего форме управляемого, или «грязного плавания», при которой Центральный банк осуществляет интервенции с целью сгладить чрезмерные колебания курса без попыток воздействовать на долговременные тенденции валютного курса. В целом, по данным МВФ, на начало 1998 г. в 115 странах-членах МВФ применялась та или иная система гибких курсов, в том числе свободно плавающий - в 51 стране, а управляемое плавание - в 48 странах.

К смешанным системам обменного курса относится также «ползущая» привязка, при которой через определенные непродолжительные интервалы обменный курс изменяется на небольшую, заранее известную величину в рамках «валютного коридора» (предельных отклонений от установленного уровня). Применяется и корректируемая система фиксированных курсов, при которой девальвация или ревальвация производятся при изменении некоторых макроэкономических показателей (например, уровня инфляции). Известный в России «валютный коридор» (коридор используется, как было показано, и при других системах фиксированного курса) представлял собой такую систему, при которой постоянная девальвация происходит на неизвестную величину, однако в заранее объявленных рамках. Отмена валютного коридора в России в августе 1998 г., означавшая отказ от валютных интервенций, привела к резкому падению курса рубля и фактически означала крупномасштабную девальвацию.

Итак, очевидно, что выбор той или иной системы валютного курса - задача чрезвычайно сложная, решение которой зависит от многих факторов:

42

65 S

Глава 28

размеров и эффективности экономики, ее открытости, конкурентных преимуществ, величины валютных резервов и других макроэкономических параметров. В целом опыт показывает, что гибкий курс предпочтительнее для крупных, относительно закрытых экономик с относительно высоким уровнем развития. Фиксированный же курс может применяться странами с открытой экономикой (чаще всего малыми).

§ 7. Международная валютная система

При рассмотрении проблем платежного баланса и валютной политики мы использовали модель «малой открытой экономики». На самом деле, ничтожно малых экономик не существует и любая страна, участвующая в системе мирохозяйственных связей, так или иначе, воздействует на положение в других странах. Особую роль в корректировке взаимозависимостей национальных экономик принадлежит валютному курсу. Именно поэтому отношения в сфере международных финансов давно уже стали объектом согласованных решений, в результате которых сформировалась система институтов, называемая международной валютной системой.

В развитии международной валютной системы можно выделить четыре больших этапа: эпоха золотого стандарта (1870-1914 гг.\ межвоенный период (1918-1939 гг.), Бреттон-Вудская система (1945-1973 гг.) и современная регулируемая система плавающих курсов.

Механизм уравновешивания платежного баланса путем изменения пен и перелива металлических денег описан еще шотландским философом и экономистом Д.Юмом в 1752 г. При золотом стандарте, суть которого уже была изложена, валютные курсы могли колебаться выше или ниже паритета между экспортной и импортной золотыми точками. Разница между паритетом и золотой точкой представляла собой издержки транспортировки количества золота, содержавшегося в национальной единице, между двумя валютными центрами.

Система золотого стандарта действовала достаточно эффективно и не требовала специальных мер но урегулированию проблем платежного баланса. На практике перелив золота был очень небольшим, а неравновесие платежного баланса устранялось в результате движения капитала. Вместе с тем, говоря о преимуществах золотого стандарта, следует иметь в виду особые исторические условия его существования. Это был период быстрого экономического роста во многих странах мира при высокой эластичности цен. Единственным финансовым центром был Лондон, а превалирующей международной валютой - фунт стерлингов.

После первой мировой войны золотой стандарт так и не был восстановлен, а курсы валют отличались значительной нестабильностью. Хотя Вели-

Платежный баланс и обменный курс

659

кобритания в 1925 г. восстановила золотой стандарт, в США начали вновь фиксировать золотое содержание доллара в 1919 г., система, установившаяся с 1925 по 1931 гг., представляла собой золотовалютный стандарт, когда в качестве международных резервов, наряду с золотом, использовалась иностранная валюта (фунты стерлингов, а также доллар и франк). В 1931 г., когда Великобритания была вынуждена прекратить размен фунтов стерлингов на золото (в условиях завышенного паритета и отрицательного сальдо платежного баланса) и провести девальвацию валюты, наступил конец золотовалютного стандарта. Причинами крушения золотовалютного стандарта стала неспособность урегулирования несбалансированности платежного баланса с помощью денежной массы при нереальных паритетах (завышенного в Великобритании и заниженного во Франции), возникновение противоречий между новыми финансовыми центрами (Париж и Нью-Йорк) и Лондоном и Великая депрессия 1929-1933 гг. Последующие годы характеризовались нестабильностью гибких валютных курсов, неоднократной девальвацией валют в условиях высоких таможенных тарифов и других импортных ограничений.

Бреттон-Вудская система, соглашение о которой было подписано в 1944 г., просуществовала с 1947 по 1973 гг. Эта система представляла собой золотодолларовый стандарт и предусматривала взаимную конвертируемость валют. США брали на себя обязательство поддерживать фиксированную цену золота на уровне 35 долл. за унцию и обменивать любое количество долларов на золото без ограничений (эта возможность была предусмотрена только для центральных банков). Курсы других валют устанавливались по отношению к доллару и могли колебаться в рамках коридора в 1%, выше и ниже паритета.

Для финансирования временных дефицитов платежного баланса страны могли использовать свои международные резервы, а также кредиты МВФ. Для выравнивания фундаментального неравновесия (при изменении валютных курсов более чем на 10%) требовалось разрешение МВФ.

Наряду с краткосрочными займами МВФ (от 3 до 5 лет), которые предоставлялись для урегулирования текущего дефицита платежного баланса, страны могли использовать и долгосрочные кредиты МБРР и его филиалов - Международной ассоциации развития (MAP) и МФК (Международной финансовой корпорации).

За период своего существования Бреттон-Вудская система претерпела определенную эволюцию. Самым значительным изменением стало введение в действие в 1970 г. системы специальных прав заимствования (СДР). СДР представляют собой международное резервное и платежное средство, используемое для безналичных межгосударственных расчетов и в качестве

42*

660

Глава 28

счетной единицы МВФ. Согласно уставу МВФ долгосрочной задачей является превращение СДР в основной резервный актив международной валютной системы.

В августе 1971 г. произошло крушение Бреттон-Вудской системы, когда в условиях огромного дефицита платежного баланса правительство США отменило конвертируемость доллара в золото, а в конце 1971 г. фактически девальвировало доллар на 9% путем повышения цены золота с 35 до 38 долларов за унцию.

С 1973 г. большинство развитых стран отказалось от твердых паритетов и ввели плавающие курсы своих валют. Ямайское валютное соглашение 1976 г., которое знаменовало собой официальный отход от принципов Бреттон-Вудс-кой системы, позволило странам-членам МВФ самостоятельно выбирать режим валютного курса. Роль мировых денег стали выполнять национальные и коллективные валюты, а официально устанавливаемая цена на золото была отменена. Золото перестало использоваться в расчетах между МВФ и его членами. В результате превращения золота в объект купли-продажи его цена возросла в 1980 г. до максимальной величины - 800 долл. за унцию и впоследствии стабилизировалась на уровне около 400 долл. за унцию.

Наиболее существенным событием в международной валютной системе после Бреттон-Вудских соглашений стало появление в 1999 г. единой европейской валюты - евро. К этому времени уже был накоплен определенный опыт использования коллективных валют. Наряду с СДР, можно отметить ряд коллективных валют в странах Азии, Африки и Латинской Америки. Однако эти валюты выступают как счетные деньги, хотя и применяются для международных расчетов.

Страны ЕС еще до 1973 г. стремились координировать свою кредитно-денежную политику с тем, чтобы минимизировать внутриевропейские колебания курсов по отношению к доллару. До последнего времени многие валюты стран ЕС участвовали в совместном колебании по отношению к доллару. Решение о переходе к валютному объединению Европы было принято еще в 1969 г., а в марте 1979 г. 8 стран-членов ЕС (Франция, Германия, Италия, Бельгия, Дания, Ирландия, Люксембург и Нидерланды) договорились о фиксации взаимных валютных курсов и совместном плавании курсов по отношению к доллару в рамках Европейской валютной системы (ЕВС). В последующие годы к ЕВС подсоединились Испания, Великобритания и Португалия. Была создана европейская валютная единица (ЭКЮ), курс которой стал рассчитываться на базе корзины валют.

Несмотря на скептицизм многих экономистов и политиков, разные доводы «за» и «против» единой европейской валюты, процесс интеграции оказался необратимым. В декабре 1991 г. лидеры стран ЕС подписали Маастрихтский договор, имеющий целью создание Экономического и валютного союза (ЭВС) с единой валютой и единым Центральным банком. На

Платежный баланс и обменный курс

661

первом этапе все члены ЕС должны были присоединиться к договору; на втором (с 1 января 1994 г.) - обеспечить достижение жестких макроэкономических показателей (среднегодовой темп инфляции, объем долга по отношению к ВВП и т. п.); на третьем этапе (не позднее 1 января 1999 г.) -ввести единую европейскую валюту и передать полномочия в определении кредитно-денежной политики Европейской системе центральных банков во главе с Европейским центральным банком.

Хотя при этом возник ряд сложных проблем и значительная оппозиция во многих странах, в 1993 г., Маастрихтский договор был принят и Европейское Сообщество стало называться Европейским Союзом. В строгом соответствии с графиком с 1 января 1999 г. в рамках ЭВС была введена единая европейская валюта (евро) и начал функционировать Европейский центральный банк во Франкфурте. До 2002 г. евро будет применяться лишь в безналичных расчетах, а с 2002 г. заменит валюты присоединившихся стран-членов Союза.

Рассмотрев макроэкономическую роль платежного баланса и применяющиеся системы обменных курсов, перейдем теперь к общим проблемам макроэкономического регулирования в открытой экономике.