Закрытое акционерное общество «НижБизнесКонсалтинг»

| Вид материала | Обзор |

- Закрытое акционерное общество «НижБизнесКонсалтинг», 787.21kb.

- Закрытое акционерное общество «НижБизнесКонсалтинг», 629.61kb.

- Закрытое акционерное общество «НижБизнесКонсалтинг», 573.26kb.

- Закрытое акционерное общество «НижБизнесКонсалтинг», 1187.39kb.

- Закрытое акционерное общество «НижБизнесКонсалтинг», 646.48kb.

- Закрытое акционерное общество «НижБизнесКонсалтинг», 783.43kb.

- Закрытое акционерное общество «НижБизнесКонсалтинг», 760.21kb.

- Закрытое акционерное общество «НижБизнесКонсалтинг», 239.62kb.

- Закрытое акционерное общество «НижБизнесКонсалтинг», 1672.18kb.

- Закрытое акционерное общество «НижБизнесКонсалтинг», 915.16kb.

Закрытое акционерное общество «НижБизнесКонсалтинг»

Закрытое акционерное общество «НижБизнесКонсалтинг»

Российская Федерация Город Нижний Новгород www.soveto.ru

Обзор отечественного рынка полиграфических услуг Сентябрь 2011 года

ОБЗОР

ОТЕЧЕСТВЕННОГО РЫНКА

ПОЛИГРАФИЧЕСКИХ УСЛУГ

Сентябрь 2011 года

АНАЛИЗ ОТЧЕСТВЕННОГО РЫНКА ПОЛИГРАФИЧЕСКИХ УСЛУГ

По оценке Федерального агентства по печати и массовым коммуникациям Российской Федерации, общий годовой оборот полиграфической промышленности России в 2010 году составил 166 млрд. рублей или $6,9 млрд., что на 3% больше уровня 2009 года (161,2 млрд. рублей) и на 12,3% меньше чем в 2008 году (189,3 млрд. рублей).

Для получения объективной оценки промышленного потенциала отечественной полиграфии Федеральным агентством по печати и массовым коммуникациям Российской Федерации было проведено исследование на базе имеющихся данных мониторинга отрасли, экспертных оценок и аналитических расчетов. Для этого все типографии были разбиты на группы, исходя из их производственной мощности и оценочного оборота по основным видам деятельности.1 В результате были получены следующие данные, которые характеризовали полиграфическую деятельность России в 2010 году.

I группа (данные Федеральной службы государственной статистики РФ) – 1 405 предприятий, объединяющая крупные и средние типографии (с числом работающих свыше 1000, 500 и 100 человек) – общий годовой оборот производства составляет 85,2 млрд. рублей или 3,5 млрд. долларов США.

II группа (экспертная оценка) – 1 712 предприятий, объединяющая средние типографии (с числом работающих от 50 до 100 и от 20 до 50 человек) – общий годовой оборот производства – 42,7 млрд. рублей или 1,7 млрд. долларов США.

III группа (экспертная оценка) – 1 862 предприятия, объединяющая малые типографии (с числом работающих до 20 человек) – общий годовой оборот производства – 4,9 млрд. рублей или 0,2 млрд. долларов США.

IV группа (экспертная оценка) – 2 160 предприятий, объединяющая средние и малые цифровые типографии и типографии широкоформатной струйной печати, общий годовой оборот производства которых составил 33,4 млрд. рублей или 1,4 млрд. долларов США.

В течение 2010 года среди руководящего состава полиграфических предприятий доминировала достаточно трезвая оценка текущей ситуации, присутствовало понимание необходимости постоянной выработки конкретных мер и это, в конечном счете, обеспечило в значительной мере сохранение основного производственного потенциала полиграфической отрасли.

Таблица 1

СРАВНИТЕЛЬНЫЕ ДАННЫЕ ОБ ОБЪЕМАХ

отгруженных товаров собственного производства, выполненных работ и услуг

по полиграфической деятельности по России за 2010 год (код по ОКВЭД 22.2)

| Федеральные округа | 2010 год (млн. руб.) | Газеты (тираж условный в 4-х полосном исчислении формата А2) млн. экз. | Книги | Прочая печатная продукция | Количество полиграфических предприятий |

| млн. (листов – оттисков) | |||||

| I. Северо – Западный федеральный округ | 12 403,0 | 1 615,2 | 616,5 | 2 864,3 | 147 |

| II. Центральный федеральный округ | 48 560,0 | 8 199,6 | 5 634,6 | 11 553,9 | 427 |

| III. Приволжский федеральный округ | 7 532,0 | 1 834,4 | 2 099,3 | 5 288,2 | 271 |

| IV. Южный федеральный округ | 4 070,2 | 1 540,2 | 564,3 | 868,6 | 137 |

| V. Уральский федеральный округ | 3 262,3 | 1 150,7 | 107,7 | 299,7 | 74 |

| VI. Сибирский федеральный округ | 7 769,0 | 1 949,2 | 367,3 | 1 839,6 | 265 |

| VII. Дальневосточный федеральный округ | 1 567,0 | 430,8 | 27,3 | 221,7 | 84 |

| ИТОГО: | 85 163,5 | 16 720,0 | 9 417,0 | 22 916,0 | 1405 |

Результаты статистических данных за 2010 год, а также экспертная оценка деятельности полиграфических предприятий дало основание сделать вывод о том, что производство печатной продукции в течение 2010 года в определенной степени стабилизировалось, последовательно увеличиваясь в течение года. Тем не менее, они значительно ниже показателей 2008 года, несмотря на то, что в 2010 году процесс увеличения выпуска печатной продукции по всей номенклатуре был прерван во второй половине года из – за развития кризисной ситуации.

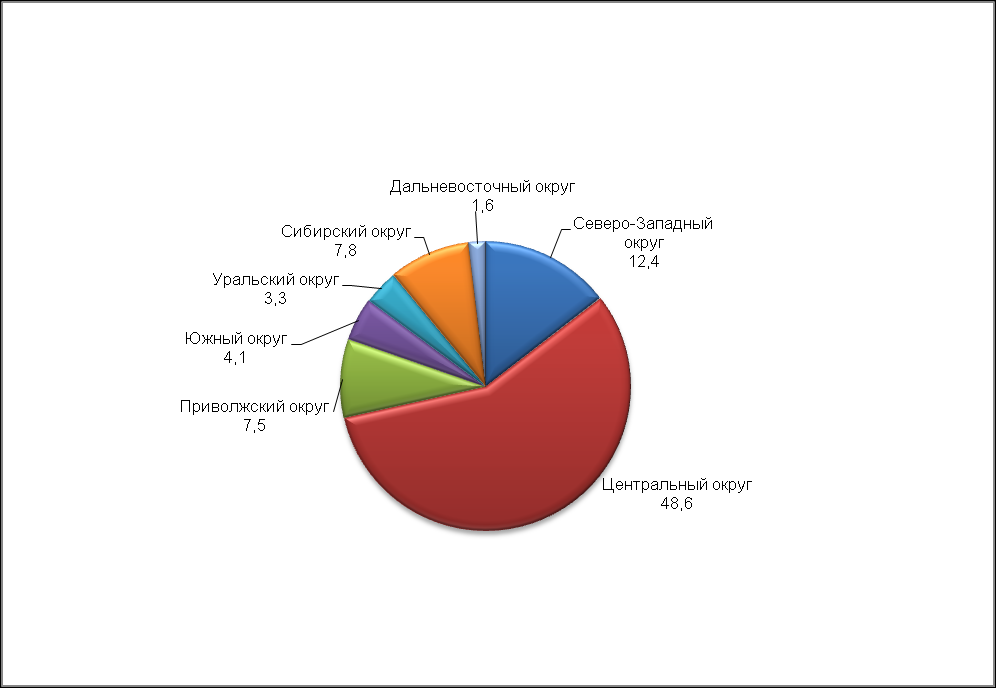

Рис. 1. Сводные данные об объемах отгруженных товаров собственного производства, выполненных работ

и услуг по полиграфической деятельности в 2010 году по федеральным округам РФ, млрд. рублей.

Кризис ударил по полиграфии значительно сильнее, чем по другим обрабатывающим отраслям промышленности. Как следствие, сегодня на рынке полиграфических работ продолжает сохраняться дисбаланс «спроса – предложения», усиление конкуренции, тенденция снижения рентабельности производства и применение демпинговых цен на выполняемые работы.

В связи с этим, оценивая последствия финансового кризиса 2008 – 2009 гг., следует констатировать, что издательско – полиграфический комплекс вообще и полиграфия, в частности, в этот период остались практически один на один с возникающими проблемами, лишенные какой-либо оперативной поддержки по предлагаемым антикризисным мерам.

Конкретные проблемы издательств и полиграфических предприятий не нашли отражение в общеэкономических, антикризисных мерах Правительства Российской Федерации.

Сохранение таможенных пошлин на ввоз в страну отдельных видов мелованных бумаг для печати и других полиграфических материалов при практически полной импортозависимости отечественного издательско – полиграфического производства, обострили конкуренцию между российскими и зарубежными типографиями.

Постоянная «агрессивная» ценовая политика зарубежных производителей продолжает стимулировать отток заказов с внутреннего рынка полиграфических работ.

Не имеют решения и предложения по снижению НДС для производства издательской печатной продукции, установлению определенных преференций для системы распространения периодических изданий и книжной продукции, а также по ограничению роста цен на бумагу для печати отечественного производства.

Кризисные явления более четко обозначили и выдвинули на первый план целый ряд проблем общеотраслевого, системного характера, которые были скрыты ранее. Это, в первую очередь, недальновидная издательская тиражная и финансовая политика, которая дезинформировала типографии при проведении модернизации производства, недооценка перспективности внедрения цифровых печатных технологий во всех основных секторах рынка полиграфических работ, а также влияние распространения электронных средств воспроизведения информации на дальнейшее развитие рынка печатной продукции. Тем не менее, сегодня можно говорить об определенной адаптации производства большинства типографий к реальным условиям рынка печатной продукции и относительной стабилизации в отдельных секторах полиграфического производства.2

ИЗМЕНЕНИЯ, ПРОБЛЕМЫ И ТЕНДЕНЦИИ РЫНКА ПОЛИГРАФИЧЕСКИХ УСЛУГ

Все предыдущие несколько лет (2003 – 2008 гг.) развитие отечественного полиграфического потенциала имело устойчивую положительную динамику за счет ввода в действие новых полиграфических комплексов, масштабной модернизации большого числа типографий.

В результате развития кризисных явлений в экономике страны в конце 2008 года и в течение 2009 года спад полиграфического производства затронул все секторы рынка полиграфических работ.

Падение выпуска печатной продукции продолжалось не только в сфере издательской печати, но и в секторах изготовления печатной продукции производственно – технического назначения, где все последние годы практически везде был постоянный рост производства.

Уже с начала 2010 года обозначилась положительная динамика в выпуске печатной продукции. Но, несмотря на определенную стабилизацию и оживление во всех секторах рынка, полиграфическое производство восстанавливалось не теми темпами, которые ожидались, и предсказывались многими экспертами.

В течение 2010 года в профессиональном бизнес – сообществе не сходили с повестки дня вопросы неблагоприятного развития событий на региональных и общефедеральном рынках полиграфических работ.

Это обострение конкуренции, демпинг, падение рентабельности производства как следствие наращивания производственных мощностей все последние годы в отрыве от представления о реальном состоянии рынка печатной продукции и перспективе его развития.

Среди основных проблем, оказывающих влияние на эффективность работы полиграфических предприятий, оставались:

- недостаточные темпы роста общего объема печатных работ;

- рост дебиторской задолженности за выполненные работы;

- уровень цен на полиграфические работы, влияние демпинга;

- недостаток собственных оборотных средств и последовательное увеличение стоимости бумаги и других расходных материалов.

По данным экспертов рынка полиграфических работ, доходы полиграфии в 2010 году снизились в среднем на 30% как следствие развития кризисной ситуации в 2009 году. Наиболее остро ухудшение экономической ситуации отразилось на тех предприятиях, которые специализировались на печати книг и периодических изданий. Рекламный рынок, падая, практически, свел на нет, сегмент изготовления буклетов и торговых каталогов.

В меньшей степени пострадали типографии, выпускающие упаковку, несмотря на постоянно возникающие сложности. Именно поэтому на рынке появилась новая тенденция – полиграфическое производство начало тяготеть к мультипроизводству и уходить от узкой специализации.

В части рынка, связанного с офсетной и цифровой малоформатной печатью, на данный момент производственные мощности практически во всех сегментах избыточны. Уровень цен критический даже для предприятий с эффективным производственным процессом.

Есть уверенность, что в России коммуникативная функция полиграфии будет снижаться большими темпами – быстрее, чем в Европе или Северной Америке. Для типографий, специализирующихся на такой продукции, наступают трудные времена. Работы становится меньше, конкуренция увеличивается, себестоимость возрастает, а цены падают. Сомнительное ценовое поведение (демпинг) многих предприятий еще больше ухудшает ситуацию. Инвестиции в данном направлении полиграфии минимизируются, но падение рынка происходит быстрее, чем естественное уменьшение производства.

Оценивая ситуацию на рынке офсетной печати, руководитель московской типографии «Август Борг», констатировал ее как достаточно тяжелую. На 80% это связано с мощнейшим ценовым диктатом клиентов в условии определенной избыточности производственных мощностей на рынке и на 20% – с невысокой эффективностью отечественных производств. И хотя кризис заставил многие типографии значительно снизить производственные издержки, до полной оптимизации дело еще не дошло.

Последствия кризисной ситуации особенно серьезно сказываются на работе региональных полиграфических предприятий: Снижение объема производства, массовый демпинг – вот основные проблемы, которые сегодня существуют в полиграфическом бизнесе. Государство отошло от контроля полиграфической деятельности, в результате заниматься полиграфией может любое зарегистрированное предприятие, а за качество же предоставляемых услуг в таких фирмах отвечать никто не берется.

В погоне за клиентами типографии зачастую берутся за работу, которую не могут выполнить, или снижают цены и печатают себе в убыток. В результате падает общая рентабельность производства.

Тем не менее, 2010 год для отечественной полиграфии был годом неординарным, ознаменованный целым рядом позитивных и проблемных событий. На рынке появился ряд новых игроков. Так, в начале 2010 года в городе Грозный (Чеченская республика) был открыт крупнейший на юге России издательско – полиграфический комплекс «Грозненский рабочий». Типография оснащена газетным рулонным агрегатом «ПОГ – 84», способного осуществлять печать красочностью 4 + 2, многокрасочной листовой офсетной печатной машиной фирмы «Митсубиси» (Япония), поточной линией производства книг в твердом переплете «Колбус» (Германия). Современное оснащение типографии обеспечивает достижение производственной мощности до 360 млн. листов – оттисков в год.

Тем не менее, 2010 год для отечественной полиграфии был годом неординарным, ознаменованный целым рядом позитивных и проблемных событий. На рынке появился ряд новых игроков. Так, в начале 2010 года в городе Грозный (Чеченская республика) был открыт крупнейший на юге России издательско – полиграфический комплекс «Грозненский рабочий». Типография оснащена газетным рулонным агрегатом «ПОГ – 84», способного осуществлять печать красочностью 4 + 2, многокрасочной листовой офсетной печатной машиной фирмы «Митсубиси» (Япония), поточной линией производства книг в твердом переплете «Колбус» (Германия). Современное оснащение типографии обеспечивает достижение производственной мощности до 360 млн. листов – оттисков в год.В январе 2010 года открылась крупнейшая типография Алтайского края – «Фабрика цвета» (город Барнаул) – универсальная типография ИД «Алтапресс», общие капиталовложения по созданию которой составили 227,5 млн. рублей, в том числе на новое оборудование потрачено 115 млн. рублей, капитальные вложения составили 112,5 млн. рублей. Новая типография предназначена для печати самой разнообразной продукции – от книг, газет и фотоальбомов до этикеточной и упаковочной продукции.

Открыта новая типография «КОЛОРиТ» в городе Суворов (Тульская область) – уникальное для региона предприятие с точки зрения технического оснащения и организации производства. На всех участках производства установлена современная техника немецкой фирмы Heidelberg, позволяющая выпускать самую разнообразную высококачественную печатную продукцию.

Ввод в эксплуатацию нового газетного комплекса в ГИПК «Волга» (город Астрахань) значительно расширил возможности предприятия по выпуску многокрасочных и объемных газетных изданий.

Важным событием 2010 года стала активизация процессов приватизации в сфере издательско – полиграфической деятельности как на федеральном, так и на региональных уровнях, а также выполнение ряда программ по реорганизации действующих субъектов в отдельных секторах рынка полиграфических работ.

В программе Правительства Российской Федерации на 2010 год была запланирована приватизация федерального имущества, включающая около 40 открытых акционерных обществ (ОАО) и федеральных государственных унитарных предприятий (ФГУП), связанных с издательско-полиграфической деятельностью, в их числе: ИПК «Южный Урал» (г. Оренбург), Издательство «Красное знамя» (г. Томск), Смоленская городская типография, ИПП «Алтай» (г. Барнаул), ИПП «Север» (г. Мурманск), Чеховский полиграфический комбинат (г. Чехов, Московская область) и целый ряд небольших региональных типографий.

Следует отметить, что многие типографии из этого списка уже длительное время находятся в стадии приватизации и неоднократно предлагались к продаже. Однако пока ни одна сделка не была реализована. Не случилось этого и в 2010 году. Можно предположить, что эти процессы могут существенно затянуться, учитывая последствия кризиса, дефицит кредитных ресурсов и падение стоимости активов.

В течение всего 2010 года постоянно поступала информация о закрытии полиграфических предприятий в том или ином регионе, среди них – ИПК «Печатный дом «Тюмень» – одна из самых мощных типографий Тюмени. Финансовая группа «Промсвязькапитал» закрыла типографию «Медиа – пресса» в Москве, бывшую типографию газеты «Правда» – лидера советской полиграфии.

Арбитражный суд Омской области признал старейшую в регионе типографию ОАО «Омский дом печати» банкротом и ввел на предприятии процедуру наблюдения.

По данным пресс – службы Внешторгбанка (ВТБ) в связи с наметившимися позитивными тенденциями, как в секторе журнальной полиграфии, так и в финансово – хозяйственной деятельности ЗАО типографии «Алмаз – пресс» (г. Москва), ВТБ вновь намерен вернуться к вопросу продажи данной типографии.

По мнению экспертов рынка, за последние годы уровень конкуренции в области полиграфии существенно вырос, рентабельность снижается и предприятия, находящиеся в государственной собственности, как правило, не показывают выдающихся результатов. И даже в крупных городах региональные власти выставляют небольшие типографии на тендер, чтобы не допустить их банкротства и передать их более мощным структурам.

В ходе реформирования государственного сектора полиграфии (предприятия федерального подчинения) открытые акционерные общества со 100% государственным капиталом были организованы в несколько интегрированных групп в зависимости от вида выпускаемой продукции (преобладающей в производстве) – книжной, газетно – журнальной, учебной литературы. Каждую из групп возглавила управляющая компания, которая определяет стратегию и тактику развития вверенных им типографий.

Появление таких производственных образований на рынке полиграфических работ в профессиональных кругах было встречено весьма неоднозначно. Поэтому все издательско – полиграфическое сообщество на протяжении всего 2010 года внимательно отслеживало ход реализации данного проекта.

Несмотря на небольшой срок функционирования управляющих компаний сегодня можно сказать, что многие задачи уже решаются.

Анализируя современное состояние полиграфии, еще раз можно убедиться в том, что организация полиграфического производства, как и любых других процессов, развивается по восходящей спирали.

Еще совсем недавно из–за недостатка производственных мощностей и отсталости технологической базы типографий в стране получила распространение внутриведомственная (внутри вузовская, университетская и т.п.) полиграфия. Затем с быстрым совершенствованием основной промышленной базы печати и как следствие, не конкурентоспособностью большинства ведомственных типографий, множительных участков и других подразделений, это направление полиграфического производства потеряло свою значимость.

И только в последнее время с внедрением компьютерной техники, появлением многокрасочных цифровых множительных аппаратов, цифровых печатных машин промышленного типа, а также компактного отделочного оборудования, эти вновь созданные производства получили мощный импульс развития, и не только в своей узкой сфере деятельности, а начали успешно конкурировать с типографиями основной полиграфии в части выпуска малотиражной печатной продукции самого широкого ассортимента.

ПОЛИГРАФИЧЕСКОЕ ПРОИЗВОДСТВО ДЛЯ ИЗГОТОВЛЕНИЯ ПЕЧАТНОЙ ПРОДУКЦИИ ПРОИЗВОДСТВЕННО – ТЕХНИЧЕСКОГО НАЗНАЧЕНИЯ

По мере роста производства обрабатывающих отраслей промышленности в отечественной полиграфии продолжает развитие деятельность, связанная с изготовлением различных видов этикеток и упаковки.

В настоящее время объем выпускаемой этикетно – упаковочной печатной продукции уже сопоставим с общим объемом издательской продукции. Именно в этом секторе рынка полиграфических работ наиболее высокими темпами идет наращивание производственных мощностей за счет создания новых производств и диверсификации действующих типографий.

Например, норвежский производитель упаковки Elopak в начале 2011 года запустил производство картонной упаковки для жидких продуктов питания мощностью 2 млрд. упаковок в год. Предприятие размещается в Ленинградской области, общая сумма инвестиций составила 40 млн. долл. США. У Elopak в России около сотни клиентов, среди которых «Юнимилк», «Вимм – билль – данн», Останкинский молочный комбинат; до сих пор упаковка для них производилась на Украине и в Европе. В Ленинградской области Elopak будет производить упаковку как для российского рынка, так и на экспорт. Elopak, по данным Федеральной антимонопольной службы, один из трех крупнейших игроков рынка упаковки в России наряду с Tetra Pak и SIG Combiblock (в 2007 году по данным ФАС, компания занимала 12,2% на рынке комбинированной упаковки для жидких продуктов питания, у Tetra Pak и SIG Combiblock было 52,3% и 20,6% соответственно).3

Одновременно, в импорте полиграфической продукции продолжает лидировать этикеточно – упаковочные изделия. Сегодня, по данным маркетингового исследования российского рынка полиграфии, проведенного компанией Global Reach Consulting, почти половину от общего объема импорта печатной продукции занимают упаковочные виды изделий.

В первую очередь – это картонная и гибкая упаковка. Основными импортерами упаковочной продукции в стране являются предприятия пищевой промышленности и производители косметики и бытовой химии. И это в то время, когда в этой сфере полиграфической деятельности также присутствует существенный избыток производственных мощностей.

В 2010 году в структуре импорта картонной упаковки по сфере ее применения наиболее весовые доли занимала упаковка для пищевых продуктов (54,5% от общего объема импорта), а также упаковка непищевых товаров (23,9%).

Рис. 2. Структура импорта картонной упаковки по сфере ее применения в натуральном выражении, 2010 год.4

В 2010 году объем импорта упаковки для продукции пищевой промышленности и для парфюмерно – косметической продукции остался практически на том же уровне; в то время как объем упаковки для табачных изделий сократился на 21%; на 11,7% уменьшился объем картонной упаковки для промышленных товаров; увеличение объема импорта упаковки для бытовой химии составило 13,7%.

Возникновение и развитие кризисных явлений на полиграфическом рынке показало, что данный сектор полиграфического производства относится к тем немногим сферам деятельности, которые наиболее устойчивы в условиях изменения экономической ситуации на рынке.

Меньше всего во всех потрясениях настоящего периода пострадали типографии, ориентированные на производство этикеточной и упаковочной продукции для продуктов и товаров повседневного спроса, что объясняется устойчивостью отраслей – потребителей их продукции.

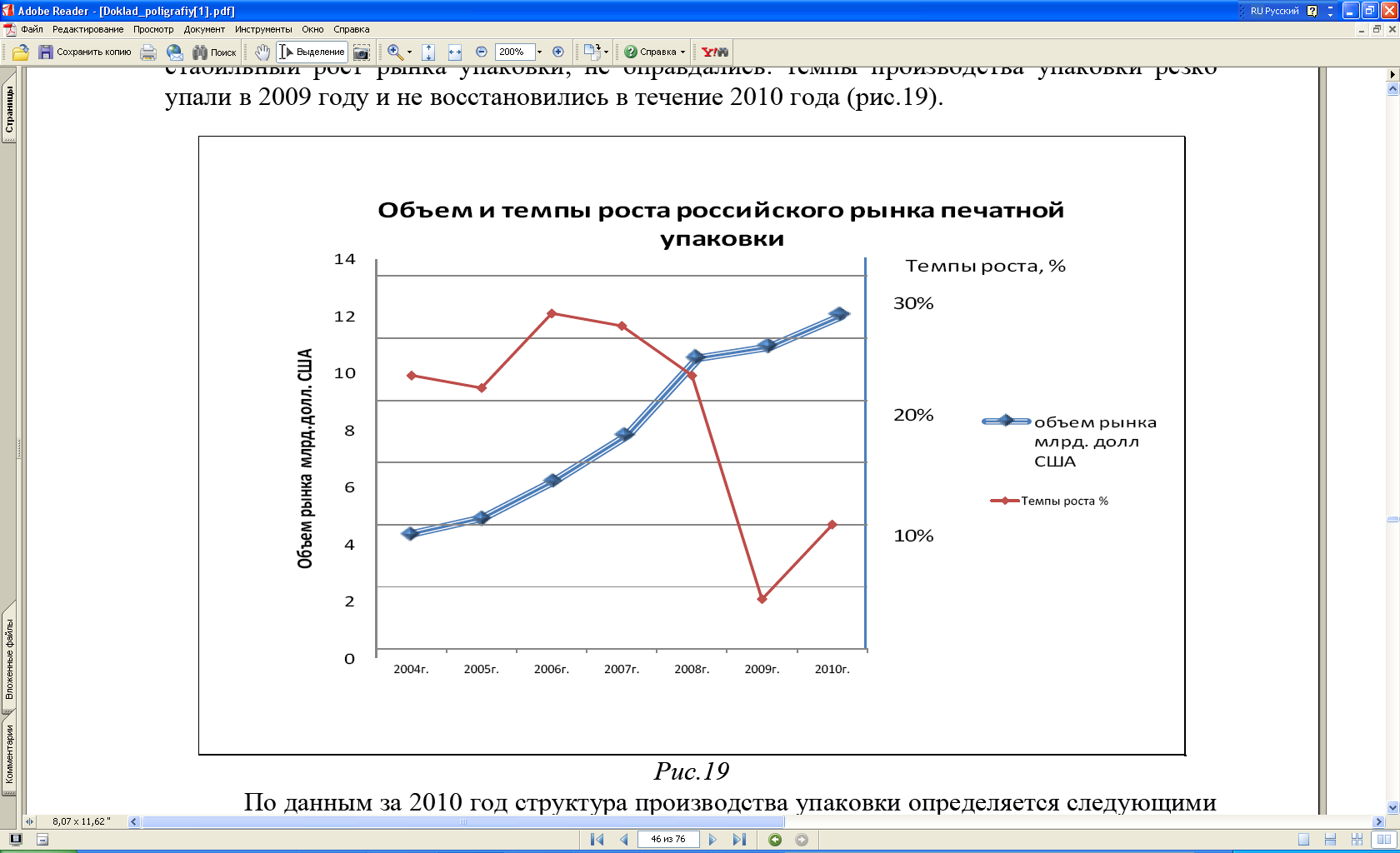

Однако необходимо сказать, что прогнозы аналитиков, которые предсказывали стабильный рост рынка упаковки, не оправдались: темпы производства упаковки резко упали в 2009 году и не восстановились в течение 2010 года (рисунок 3).

Рис. 3. Объем и темпы роста российского рынка печатной упаковки.5

По данным за 2010 год структура производства упаковки определялась следующими соотношениями:

- объем производства картонно – бумажной упаковки составляет 57%;

- объем производства полимерной (гибкой) упаковки – 17%;

- сегмент упаковки из стекла и металлической упаковки соответственно 13% и 10%.

Такое соотношение объемов в пользу сегмента «бумага и картон» связано, главным образом, с ростом рынков потребления, к которым относятся пищевая, фармацевтическая и парфюмерная промышленность.

Ожидается, что сегмент полимерной упаковочной продукции будет расти, а его ассортимент расширяться. На мировом рынке полимерная упаковка составляет основную конкуренцию картонно – бумажным видам продукции.

В российской практике эта конкуренция еще не достигла подобного уровня, тем не менее, по мнению компании «Маркет Аналитика», в ближайшие годы можно ожидать увеличение этого сегмента до 60%. Это связано с тем, что полимерная упаковка значительно дешевле бумажно – картонной и пригодна для вторичной переработки.

Сектор производства этикеточно – упаковочной печатной продукции сегодня крайне разнообразен по способам печати, видам используемых материалов и выпускаемой продукции.

Он представляет собой чисто рыночную структуру, практически не связанную ни с одной отраслевой государственной системой регулирования, так как при таком разнообразии рынков сбыта данной продукции, трудно обеспечить организацию взаимодействия субъектов на государственном уровне. Но с точки зрения предметно – технологической принадлежности производство печатной упаковки является одной из составных частей полиграфической сферы деятельности.

Высокая степень насыщения рынка этикеточной продукцией, которая была достигнута в предкризисные годы, продолжает сохраняться и в настоящее время.

В сегменте производства традиционной «сухой» (на бумажной основе) и самоклеющейся этикетки, где задействованы как специализированные предприятия, так и большое количество действующих типографий с различными технологическими возможностями, конкуренция в 2010 году получила дальнейшее развитие.

Увеличение выпуска продукции в 2010 году отмечено и в производстве упаковки из картона. Здесь также задействованы как специализированные компании, так и типографии, основное направление деятельности которых связано с выпуском издательской печатной продукции. Исключение составляет сегмент картонной упаковки для табачных изделий в силу особых требований к качеству и специфике производства, где выпуск сосредоточен на двух предприятиях – «Амкор Ренч Новгород» и «АР Картон».

Увеличение выпуска продукции в 2010 году отмечено и в производстве упаковки из картона. Здесь также задействованы как специализированные компании, так и типографии, основное направление деятельности которых связано с выпуском издательской печатной продукции. Исключение составляет сегмент картонной упаковки для табачных изделий в силу особых требований к качеству и специфике производства, где выпуск сосредоточен на двух предприятиях – «Амкор Ренч Новгород» и «АР Картон». Характерно, что, несмотря на большие изменения в технологиях печати, офсетная листовая печать по – прежнему является самым распространенным видом печати картонной упаковки. Этот способ обеспечивает лучшее качество воспроизведения сплошного тона (плашки) и полутоновых изображений при относительно более низких затратах.

В настоящее время более половины предприятий, работающих в секторе картонной упаковки, используют только офсетный способ печати. Около 30% типографий более универсальны, применяют сопутствующие, но не доминирующие способы печати, главным образом, флексографический и трафаретный.

Однако в этой связи было бы неправильно не отметить новые, весьма перспективные тенденции в этикеточно – упаковочном производстве. Уже несколько лет в этой сфере формируется отдельное направление – цифровая печать. Пока в основном для изготовления этикеток, но с перспективой внедрения в производство гибкой и картонной упаковки.

Быстрому развитию производства на базе современных цифровых печатных машин (ЦПМ) промышленного типа содействует, с одной стороны, увеличение удельного веса малотиражной печатной продукции на рынке и ее персонализированной составляющей в этикеточно – упаковочных изделиях. С другой стороны, постоянное повышение качества цифровой печати и его приближение к качеству традиционных способов, а также ценовые преимущества в определенном диапазоне тиражей.

Перспективность данного направления подтверждается сегодня и увеличением количества комбинированных производств в сфере изготовления этикеток и упаковки, когда цифровая печать является дополнением основного производства. Но, есть и обратные примеры – на базе цифровых печатных машин дополнительно создается офсетное или флексографическое производство.

ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ

Несмотря на кризисные явления в экономике России, полиграфические предприятия продолжают осуществлять модернизацию производства.

Так, с начала 2010 года были установлены 430 единиц оборудования, в том числе печатных машин 227 единиц, из них 102 цифровые промышленного типа, 75 офсетных и 50 агрегатов флексографической и трафаретной печати, более 203 единиц допечатного, брошюровочно – переплетного и отделочного оборудования. Наиболее значимые инсталляции по федеральным округам Российской Федерации представлены в таблице 2.

Таблица 2

Инсталляции полиграфического оборудования в России на 01 января 2011 года (единиц) 6

| Федеральные округа РФ | Печатные машины | CtP, и устройства для обработки пластин | Послепечатное оборудование | |||

| ЦПМ | Офсетные | Прочие | Переплетно – брошюровочное | Прочие | ||

| I. Северо – Западный федеральный округ в городе Санкт – Петербург всего: | 3 7 10 | 4 8 12 | 1 4 5 | 1 2 3 | 2 7 9 | 6 5 11 |

| II. Центральный федеральный округ в городе Москва всего: | 15 28 43 | 15 12 27 | 8 7 15 | 5 6 11 | 6 12 18 | 11 15 26 |

| III. Приволжский федеральный округ | 19 | 11 | 7 | 4 | 12 | 14 |

| IV. Южный федеральный округ | 3 | 5 | 8 | 5 | 7 | 16 |

| V. Уральский федеральный округ | 6 | 7 | 6 | 3 | 3 | 6 |

| VI. Сибирский федеральный округ | 15 | 8 | 5 | 4 | 6 | 21 |

| VII. Дальневосточный федеральный округ | 6 | 5 | 4 | 3 | 3 | 8 |

| ИТОГО: | 102 | 75 | 50 | 33 | 58 | 112 |

| ВСЕГО: | 430 | |||||

Оценивая масштабы инвестиционной деятельности в отрасли в 2010 году, следует отметить, что она отражает главное направление модернизации в современной полиграфии, когда в условиях спада объемов выпуска печатной продукции, ужесточения конкуренции, главное внимание уделяется вопросам расширения номенклатуры предлагаемых работ (услуг), повышению их качества и диверсификации действующих производств.

Оценивая масштабы инвестиционной деятельности в отрасли в 2010 году, следует отметить, что она отражает главное направление модернизации в современной полиграфии, когда в условиях спада объемов выпуска печатной продукции, ужесточения конкуренции, главное внимание уделяется вопросам расширения номенклатуры предлагаемых работ (услуг), повышению их качества и диверсификации действующих производств. Несмотря на заметное снижение общего объема инвестиций, в 2010 году было установлено более 220 единиц печатной техники, половину из которых составили цифровые печатные машины промышленного типа.

Из приведенной ниже таблицы 3 следует, что на фоне экономического кризиса в экономике страны, полиграфическая промышленность демонстрирует свою последовательность в модернизации своего технического потенциала. Конкретные действия бизнеса в направлении создания конкурентоспособных производств продолжают обеспечивать высокую инвестиционную привлекательность полиграфической отрасли, способствуют развитию инновационной деятельности и расширению рынка полиграфической техники в стране.

Таблица 3

ИМПОРТ ПОЛИГРАФИЧЕСКОГО ОБОРУДОВАНИЯ

по данным таможенной статистики внешней торговли Российской Федерации (тысяч долларов США) 7

| Год | Всего | Германия | Китай | Япония | Примечание |

| 2007 | 1 450 198 | 165 375 | 675 834 | 140 675 | |

| 2008 | 1 736 314 | 172 989 | 731 280 | 241 563 | |

| 2009 | 1 270 912 | 71 469 | 439 333 | 295 138 | |

| 2010 | 517 140 | 58 754 | 181 076 | 105 864 | прогноз |

Положительная составляющая фактора, определяющего состояние производственных мощностей полиграфических предприятий и их структуру, включает значительный производственный резерв, способный без дополнительных инвестиционных вложений позитивно реагировать на возможный рост спроса на полиграфические работы в течение всего периода 2011 – 2013 гг.

В то же время, нельзя не отметить сложившийся низкий уровень рентабельности производства (продаж), который в среднем по полиграфии не превышает 8 – 12% и имеет тенденцию к снижению. В результате потенциальная инвестиционная квота составляет не более 6%.

При среднем годовом обороте 35,3 млн. рублей ($1,02 млн.), характерном для среднего полиграфического предприятия на отечественном рынке полиграфических работ, типография может предусмотреть средства на техническое перевооружение в размере не более 2118 тыс. рублей ($60 тыс.). Стоимость современной печатной техники, включая и цифровую, превышает эту сумму почти на порядок.

Следовательно, в ближайшем будущем нельзя рассчитывать на увеличение темпов технического перевооружения основной массы предприятий отечественной полиграфии.

ВОЗМОЖНЫЙ СЦЕНАРИЙ РАЗВИТИЯ ОТЕЧЕСТВЕННОГО РЫНКА

ПОЛИГРАФИЧЕСКИХ РАБОТ В 2011 – 2013 ГГ.8

Сегодня уже никто не станет отрицать, что за последнее десятилетие печатная индустрия вообще и отечественная полиграфия, в частности, подвергались радикальным изменениям. Большинство из них обусловлено быстротой проникновения в сектор печати новых технологий и изменениями моделей ведения деловой деятельности в сфере допечатной подготовки и печати.

С позиций прошедшего десятилетия можно констатировать, что мировой экономический кризис и его последствия (2008 – 2010 гг.) нарушили эволюционный ход прогнозов по развитию средств коммуникаций вообще и печатной составляющей в том числе. Одновременно эти события ускорили распространение более эффективных технологий и процессов, а также новых средств воспроизведения информации.

Отечественное полиграфическое производство функционирует в соответствии с общими закономерностями развития рынка печатной продукции в стране.

Основные факторы, определяющие состояние рынка полиграфических работ – потребление печатной продукции и соответствующее издательское предложение, состояние производственных мощностей и их структурные изменения, а также финансовая устойчивость производств.

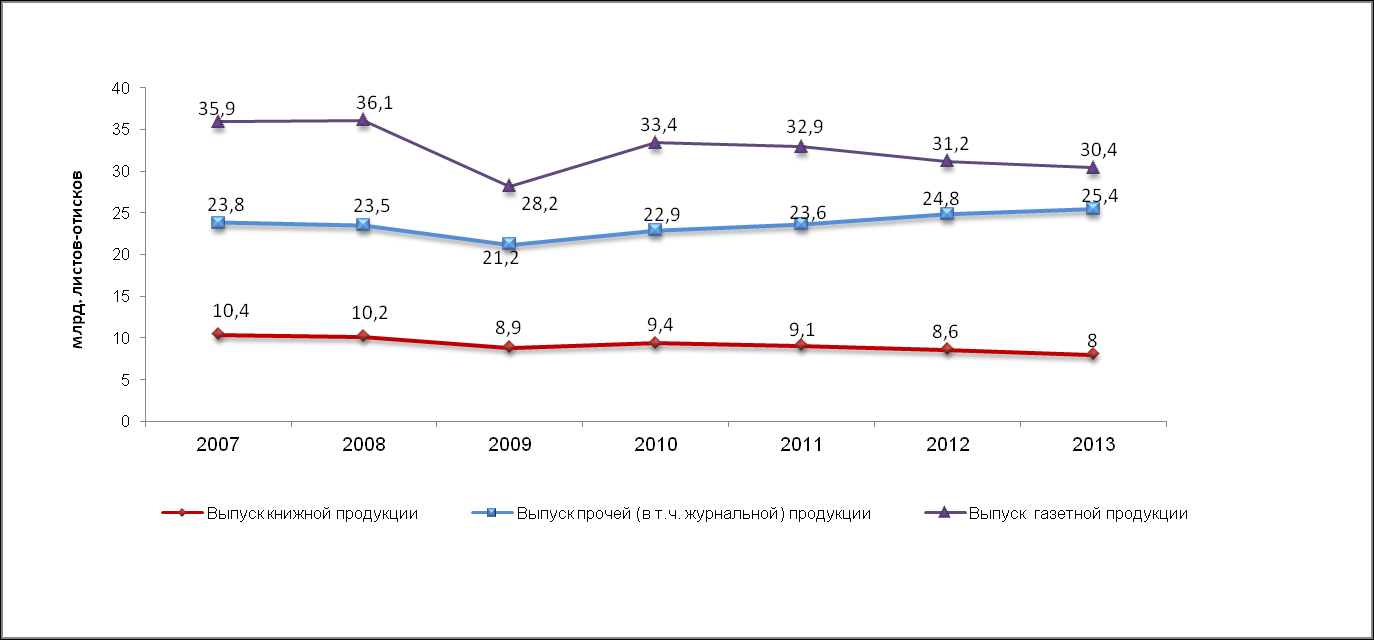

Объем производства печатной продукции. Сложившаяся и перспективная динамика выпуска печатной продукции показана на рисунке 4.

Рис. 4. Объем производства печатной продукци.

Анализ рынков печатной продукции, состояния полиграфического потенциала и оценка основных факторов влияния на дальнейшее развитие производства печатных изданий однозначно подтверждают прогноз о сохранении понижающего вектора в основных показателях полиграфического производства.

Продолжается сокращение годового объема выпуска газет в натуральных показателях (листы – оттиски), как результат снижения общего разового тиража, уменьшение средних объемов газетных экземпляров и средней периодичности их выпуска. Снижение средних тиражей книг и уменьшение их объемов, при наиболее вероятном продолжении замедления темпов роста, а более вероятно – падении числа названий изданий, сохранит ситуацию в секторе книжной печати рынка полиграфических работ достаточно напряженной. Это отрицательный фактор – с точки зрения загрузки и сохранения производственных мощностей.

Позиции журнального полиграфического производства в условиях возрастания технологической сложности изданий и повышения требований к организации их выпуска будут определяться, главным образом, конкурентными возможностями по отношению к зарубежной полиграфической базе. Сохранится и высокая концентрация этого вида предприятий. Ввод новых мощностей в этой сфере деятельности в прогнозируемом периоде времени весьма ограничен из – за их высокой капиталоемкости, низкой рентабельности, длительной окупаемости и продолжительного ввода в эксплуатацию.

При сохранении стабильности работы обрабатывающих отраслей динамика производства бумажной, гибкой и картонной упаковки будет положительной. Однако тенденция роста издержек в результате постоянного повышения стоимости материалов и сырья будет инициировать отток заказов за рубеж. Сокращение всех видов печатной рекламы сохранит кризисную ситуацию в области малой полиграфии.

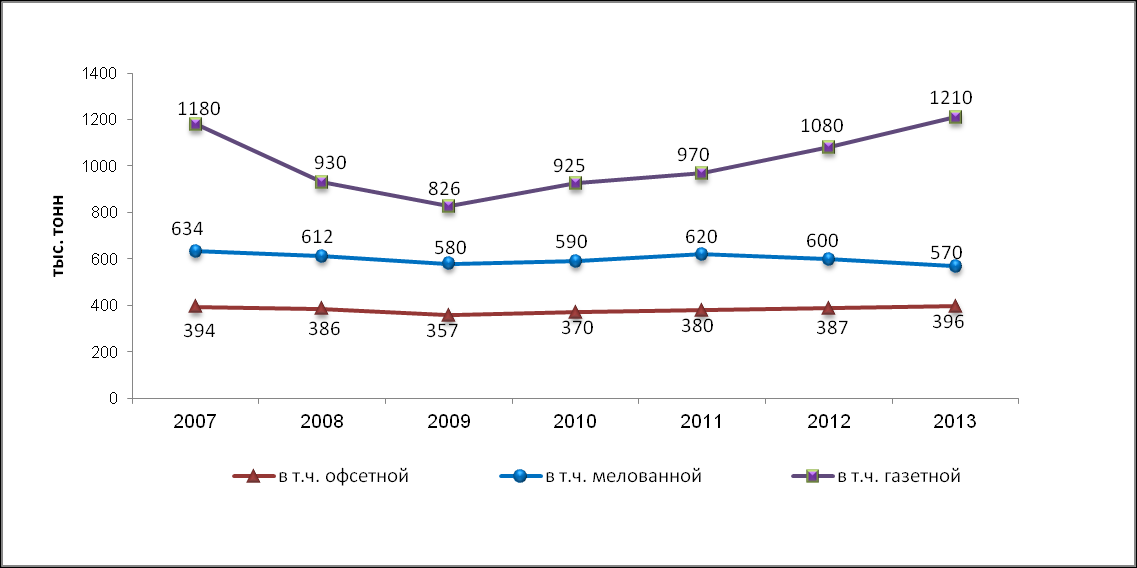

Потребление бумаги и картонов для печати. Объем производства бумаги для печати всегда рассматривался как отражение уровня выпуска печатной продукции в издательско – полиграфическом комплексе. Современная специфика отечественного целлюлозно – бумажного производства заключается в том, что выпуск продукции осуществляется в ограниченном ассортименте и не в соответствии с изменяющимися потребностями внутреннего рынка.

Так, мелованные сорта бумаги не производятся вообще, мелованные картоны – только в ограниченном ассортименте и не всегда необходимого качества. Объем выпуска газетной бумаги превышает внутренние потребности более чем в два раза, и является важной экспортной позицией. Тем не менее, не вся газетная бумага, поставляемая отечественным типографиям, соответствует требованиям печатного процесса на современной технике по физико – механическим характеристикам. Производство офсетной бумаги практически полностью сбалансировано с потребностями внутреннего рынка. Все мелованные бумаги и отдельные виды мелованных картонов в широком ассортименте и больших объемах поставляются на внутренний рынок по импорту.

Потребление бумаги в отечественном производстве печатной продукции представлено на рисунке 5.

Рис. 5. Динамика потребления бумаги для печати.

При текущей динамике спроса на бумагу для печати становится проблематичным реализация целого ряда намеченных проектов в системе целлюлозно – бумажного производства по выпуску мелованных сортов бумаги в обозначенном будущем, а при вступлении России в ВТО эта задача вообще может отпасть.

Следует констатировать, что в период прогнозируемого времени перспективы развития полиграфического производства не создают для целлюлозно – бумажной промышленности необходимых предпосылок по дальнейшему развитию многих направлений выпуска бумажной продукции. И, наоборот, настоящее состояние этой промышленности не содействует повышению конкурентоспособности печатного производства. Более того, ценовая политика отечественных бумажных комбинатов, как и мировых производителей, будет только усугублять эту ситуацию.

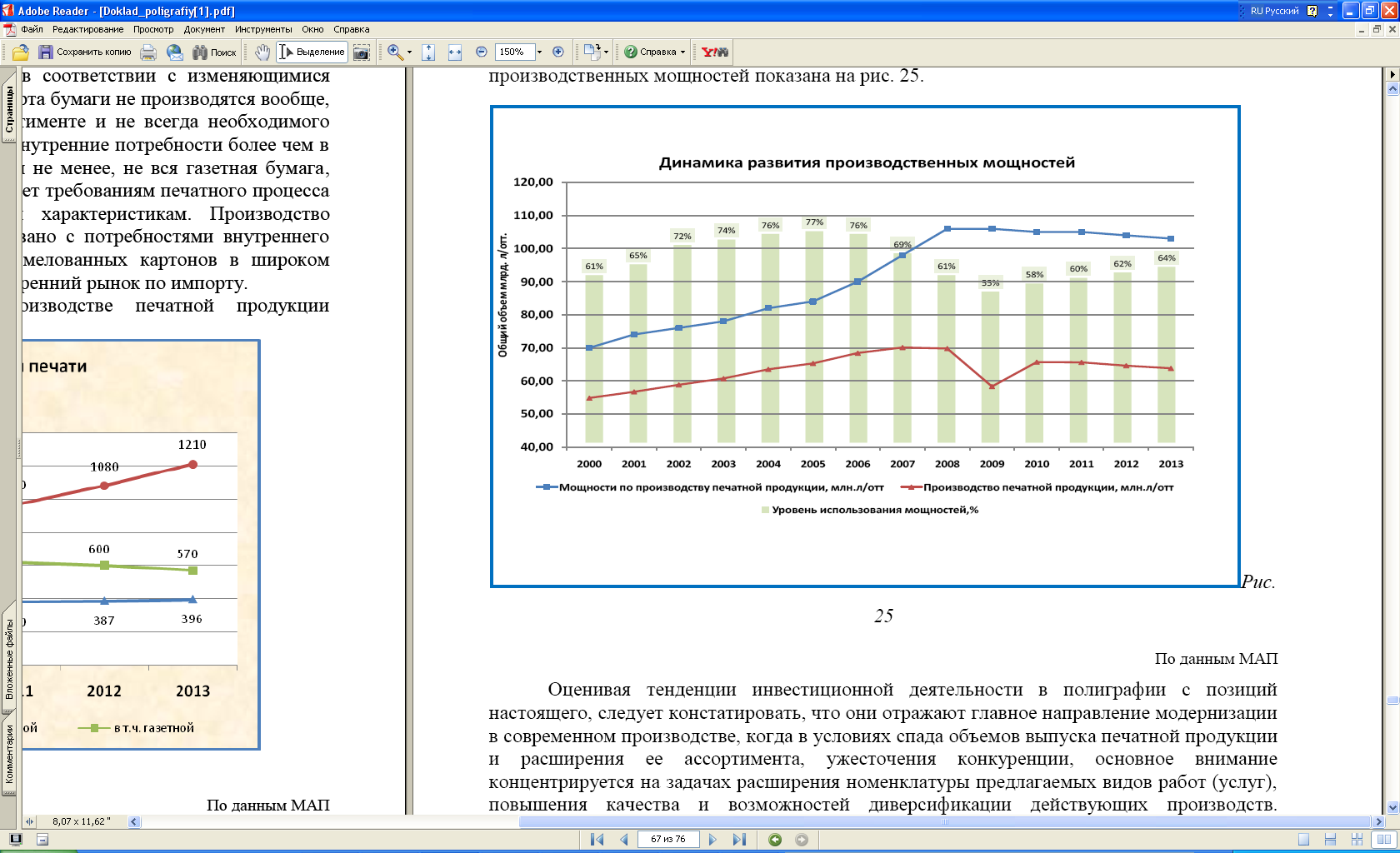

Состояние производственных мощностей полиграфического производства и их структура, направление модернизации. Основная характеристика состояния производственного потенциала полиграфического производства состоит в том, что все последние годы его развитие осуществлялось без учета реального спроса на рынке полиграфических работ. В результате в этой сфере деятельности постоянно присутствует хроническое недоиспользование производственных мощностей и, как следствие, крайне низкая эффективность ведения бизнеса. Динамика развития полиграфических производственных мощностей показана на рисунке 6.

Рис. 6. Динамика развития производственных мощностей (2011 – 2013 г.г. – прогноз).9

Оценивая тенденции инвестиционной деятельности в полиграфии с позиций настоящего, следует констатировать, что они отражают главное направление модернизации в современном производстве, когда в условиях спада объемов выпуска печатной продукции и расширения ее ассортимента, ужесточения конкуренции, основное внимание концентрируется на задачах расширения номенклатуры предлагаемых видов работ (услуг), повышения качества и возможностей диверсификации действующих производств. Несомненно, это направление деятельности получит свое продолжение и в прогнозируемый период времени. Возможный ограниченный ввод новых производственных мощностей в это время будет нивелирован более масштабным их выводом в результате консервации отдельных производств и закрытия отдельных предприятий.

Можно предвидеть, что в предстоящем отрезке времени будет заложена основа структурных преобразований в организации производства полиграфических предприятий, которые получат ускоренное развитие и в дальнейшем. Имеется в виду, что печатная база типографий будет стремиться к универсальности, включать в свой состав комбинированное оборудование и располагать всеми преимуществами офсетной печати, систем «CtP – цифровая офсетная печатная машина» и цифровых печатных машин промышленного типа. Такая структура позволит более гибко реагировать на все требования рынка и повысить рентабельность производства.

Политические решения, нормативное регулирование в сфере издательско-полиграфической деятельности. Решение о вступлении России в ВТО, последующий пересмотр таможенных пошлин, будут содействовать доступу к высококачественным полиграфическим материалам в широком ассортименте, и, что неизбежно повысит качественный уровень выпускаемой печатной продукции и эффективность полиграфического производства. Но, одновременно, это решение выдвигает дополнительные требования по модернизации отечественной полиграфии, как необходимое средство сохранения позиций на внутреннем рынке печатной продукции в конкуренции с зарубежной полиграфической базой.

Полиграфическое производство более других отраслей экономики испытывает на себе влияние многих экономических и социальных факторов. Это подтвердил и кризис 2009 года, когда падение уровня производства в полиграфии было наибольшим среди всех обрабатывающих отраслей. Объем производства печатной продукции в России составляет только 0,8% от валового внутреннего продукта. В 2010 году он составил 87% от оборота 2007 года, следовательно, даже при благоприятной экономической ситуации (ежегодный рост ВВП на 5% по оптимистическому варианту) можно будет рассчитывать на достижение докризисного объема производства не ранее 2015 года. Однако за это время потребление электронных средств визуализации может возрасти на порядок и кардинально изменить все оптимистичные прогнозы.

Объективная оценка всех отрицательных факторов указывает на тенденцию дальнейшего сокращения полиграфического предложения на рынке производства печатной продукции, и как следствие, увеличение удельного веса убыточных предприятий и количества банкротств. Масштабы ухода с рынка типографий будут увеличиваться и, следовательно, соотношение «спрос – предложение» на рынке полиграфических работ будет перемещаться в сторону интересов полиграфии.

При прочих равных условиях развития ситуации в издательско – полиграфической сфере деятельности можно предполагать, что определенные политические или регулирующие факторы могут позитивно повлиять на дальнейшее развитие рынка печатной продукции. Одновременно, нельзя исключить и такую возможность, когда отдельные решения могут оказать и негативное влияние на функционирование полиграфического потенциала. Так, например, с повышением тарифа социальных взносов с 26 до 34% в государственные внебюджетные фонды, совокупная финансовая нагрузка на малый бизнес с 01 января 2011 года возросла в два раза, а в полиграфии малые и средние предприятия составляют почти 90%. Следовательно, сокращение производственного потенциала неизбежно.

Предстоящее неизбежное вступление России в ВТО имеет для развития страны большое значение, и в этом состоит положительное влияние данного фактора, так как главные изменения произойдут в области проведения таможенно – тарифной политики, будет изменен уровень пошлин на импорт оборудования и материалов. Следовательно, для отечественной полиграфии откроются определенные позитивные перспективы.

ОБЗОР

отечественного рынка полиграфических услуг

Авторский документ

Савельева Светлана Владимировна

Заместитель Генерального директора по оценочной деятельности

© ЗАО «НижБизнесКонсалтинг»

Все права защищены

Российская Федерация

город Нижний Новгород

Сентябрь

2011

1 .ru/magnoliaPublic/rospechat/activities/reports/2011/item1.php

2 .ru/magnoliaPublic/rospechat/activities/reports/2011/item1.php

3 ra.com/content/view/126/82/

4 ru/research/industrynews/7408.php

5 .ru/magnoliaPublic/rospechat/activities/reports/2011/item1.php

6 .ru/magnoliaPublic/rospechat/activities/reports/2011/item1.php

7 .ru/magnoliaPublic/rospechat/activities/reports/2011/item1.php

8 Источник: Отраслевой доклад «Российская полиграфия» подготовлен Управлением периодической печати, книгоиздания и полиграфии Федерального агентства по печати и массовым коммуникациям при содействии авторского коллектива в составе Б.А.Кузьмина, Д.М. Закирова, под общей редакцией Заместителя Руководителя Федерального агентства по печати и массовым коммуникациям В.В.Григорьева. .ru/magnoliaPublic/rospechat/activities/reports/2011/item1.php

9 .ru/magnoliaPublic/rospechat/activities/reports/2011/item1.php

С

траница из

траница из