Вариант –Тема 22. Анализ финансовой устойчивости предприятия

| Вид материала | Реферат |

- 1. Анализ хозяйственной деятельности предприятия, 36.47kb.

- Темы курсовых работ по дисциплине «Финансовый анализ в менеджменте». Анализ финансовой, 26.59kb.

- Анализ финансовой устойчивости предприятия, 141.45kb.

- Разработать комплекс мероприятий для их ликвидации; в условиях сохранения тенденции, 121.9kb.

- Анализ Вашего предприятия Анализ финансового положения и эффективности деятельности, 658.46kb.

- Автономная некоммерческая организация высшего профессионального образования, 81.03kb.

- Рекомендации по повышению финансовой устойчивости на основе анализа Прогнозирование, 545.11kb.

- 1. теоретические и методологические основы анализа финансовой устойчивости предприятий, 9.61kb.

- Анализ и аудит финансовой устойчивости предприятия 08. 00. 12 Бухгалтерский учет, статистика, 332.5kb.

- Повышение финансовой устойчивости предприятия, 50.82kb.

Вариант –Тема 22. Анализ финансовой устойчивости предприятия

Содержание :

Введение……………………………………………………………………….…4

Глава 1. Анализ финансовой устойчивости предприятия………................4

1.1.Относительные показатели финансовой устойчивости……………….4

1.2.Абсолютные показатели финансовой устойчивости…………………..9

1.3.Оценка возможности утраты и восстановления платежеспособности предприятия…………………………………………………………………….13

1.4. Методы и механизмы обеспечения финансовой устойчивости….…17

Глава 2. Расчетная часть – Вариант 1……………………………………….22

Выводы…………………………………………………………………………..27

Список литературы………………………………………………………….…29

Введение

В связи с переходом России к рыночным отношениям всё более ощутимой является потребность в том, что управление финансами предприятий должно основываться на финансовой диагностике и прогнозировании результатов деятельности предприятия. Только в этом случае можно вести речь о принятии своевременных и правильных управленческих решений в финансовой сфере и об эффективном управлении предприятием в целом, результатом чего является успешное достижение главных целей предприятия и его выживание в условиях конкуренции. Наибольших успехов в своей деятельности достигают те предприятия, руководители которых умеют читать финансовую (бухгалтерскую) отчётность и анализировать её данные.

Целью настоящего курсового проекта является применение анализа финансовой устойчивости предприятия для обоснования и принятия решений в области управления финансами .

В первом разделе даётся анализ финансовой устойчивости предприятия, приведены относительные и абсолютные показатели финансовой устойчивости , оценка возможности утраты и восстановления платежеспособности предприятия , а также методы и механизмы обеспечения финансовой устойчивости.

Во втором разделе производится расчетное задание по варианту №1 .

Глава 1. Анализ финансовой устойчивости предприятия

1.1.Относительные показатели финансовой устойчивости

Понятие устойчивости многофакторное и многоплановое. Так, в зависимости от влияющих на нее факторов, устойчивость предприятия подразделяют на внутреннюю и внешнюю, общую, финансовую. Внутренняя устойчивость — это такое общее финансовое состояние предприятия, когда обеспечивается стабильно высокий результат его функционирования. Для ее достижения необходимо активное реагирование на изменение внутренних и внешних факторов. Внешняя устойчивость предприятия при наличии внутренней устойчивости, обусловлена стабильностью внешней экономической среды, в рамках которой осуществляется его деятельность. Она достигается соответствующей системой управления рыночной экономикой в масштабах всей страны. Общая устойчивость предприятия достигается такой организацией движения денежных потоков, которое обеспечивает постоянное превышение поступления средств (доходов) над их расходованием (затратами). Финансовая устойчивость является отражением стабильного превышения доходов над расходами. Она обеспечивает свободное маневрирование денежными средствами предприятия и способствует бесперебойному процессу производства и реализации продукции. Финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и может считаться главным компонентом общей устойчивости предприятия.

Показатели финансовой устойчивости характеризуют степень защищенности интересов инвесторов и кредиторов. Базой их расчета выступает стоимость имущества. Поэтому в целях анализа финансовой устойчивости более пристальное внимание должно быть обращено на пассивы предприятия.

Важнейший показатель данной группы индикаторов — коэффициент концентрации собственного капитала. Его называют также коэффициентом независимости, автономии (К3л)- Он показывает долю собственных средств в стоимости имущества предприятия.

К3,4 = Собственный капитал

Итог баланса (нетто)

Достаточно высоким уровнем К3,1 в США и европейских странах считается 0,5. В этом случае риск кредиторов сведен к минимуму. Продав половину имущества, сформированную за счет собственных средств, предприятие сможет погасить свои долговые обязательства, даже если вторая половина, в которую вложены заемные средства, будет по каким-то причинам обесценена. В странах с развитой рыночной экономикой, где строго соблюдаются договорные обязательства между поставщиками и покупателями и придается большое значение репутации фирмы, к коэффициенту независимости не предъявляют столь высокие требования (в Японии допускается его снижение до 0,2).

Величиной, обратной К3,1 является коэффициент финансовой зависимости (К3.2):

Кз.2 = Итог баланса (нетто) : Собственный капитал

Коэффициент маневренности собственного капитала ( К3,3)

К3,3 = Собственные оборотные средства : Собственный капитал

Он показывает, насколько мобильны собственные источники средств с финансовой точки зрения. Чем больше его значение, тем лучше финансовое состояние. Оптимальное значение коэффициента равно 0,5.

Зависимость предприятия от внешних займов характеризует соотношение заемных и собственных средств. Это соотношение определяется с помощью коэффициента концентрации заемного капитала (коэффициент задолженности ( К3,4 )) :

К3,4 = Заемный капитал : Итог баланса (нетто)

Чем больше значение показателя, тем выше степень риска акционеров, поскольку в случае невыполнения платежных обязательств возрастает возможность банкротства предприятия. Нормативное значение показателя 0,5 – 1. критическое его значение равно единице. Превышение суммы задолженности над суммой собственных средств сигнализирует о том , что финансовая устойчивость предприятия вызывает сомнение.

Данные о задолженности предприятия необходимо сопоставлять с долгами дебиторов. Их удельный вес в стоимости имущества рассчитывается по формуле:

Уд = Дебиторская задолженность : Итог баланса (нетто).

Для характеристики структуры источников средств предприятия наряду с уже названными коэффициентами следует использовать также частные показатели, отражающие разнообразные тенденции в изменении структуры отдельных групп источников.

Рассмотрим эти показатели. Долю долгосрочных пассивов в составе внеоборотных активов определяет коэффициент структуры долгосрочных вложений (К3.5 ). Сравнительно большое значение этого показателя говорит о надежности предприятия и высоком качестве стратегического планирования. Он определяется по формуле:

К3.5. = Долгосрочные пассивы : Внеоборотные активы.

Коэффициент долгосрочного привлечения заемных средств ( К3.6.) позволяет приближенно оценить долю заемных средств при финансировании инвестиционных проектов. Он равен отношению величины долгосрочных кредитов и заемных средств к сумме источников собственных средств предприятия и долгосрочных кредитов и займов.

К3.6 = Долгосрочные пассивы : (Долгосрочные пассивы + Собственный капитал).

Для характеристики соотношения заемных средств и других элементов капитала рассчитываются :

Коэффициент структуры заемного капитала ( К3.7)

К3.7= Долгосрочные пассивы : Заемный капитал и

коэффициент соотношения заемных и собственных средств (К3.8):

К3.8 = Заемный капитал : Собственный капитал

Хорошей характеристикой устойчивости предприятия является его способность развиваться в изменчивых условиях внутренней и внешней среды. Для этого предприятие должно обладать гибкой структурой финансовых ресурсов и при необходимости иметь возможность привлекать заемные средства, т. е. быть кредитоспособным. Классификация типов финансовой устойчивости по таким признакам, как неплатежи и нарушения финансовой дисциплины дана в табл. 1.1..

Таблица 1.1.

Классификация типов финансовой устойчивости с учетом

неплатежей и нарушений финансовой дисциплины

| ||||

| ||||

|

На финансовую устойчивость предприятия влияет огромное многообразие факторов. Их можно классифицировать по месту возникновения на внешние и внутренние , по важности результата на основные и второстепенные , по структуре на простые и сложные , по времени действия на постоянные и временные.

Внутренние факторы зависят от организации работы самого предприятия. Внешние же от решений руководства и коллектива предприятия по понятным причинам не зависят. Компетенция и профессионализм менеджеров предприятия, их умение учитывать изменения внутренней и внешней среды, слаженность работы коллектива являются, почти во всех случаях, самым важным фактором финансовой устойчивости. Кроме того, к основным внутренним факторам относятся:

- состав и структура выпускаемой продукции и оказываемых услуг, выручка в неразрывной связи с затратами производства (их динамика), потенциальная возможность предприятия занять определенную долю рынка;

- оптимальный состав и структура активов (в том числе — размер оплаченного уставного капитала), а также правильный выбор стратегии управления ими;

- состав и структура, состояние имущества финансовых ресурсов, правильный выбор стратегии и тактики управления ими;

- средства, дополнительно мобилизуемые на рынке ссудных капиталов;

- резервы как одна из форм финансовой гарантии платежеспособности хозяйствующего субъекта, а также отраслевая принадлежность субъекта хозяйствования.

К внешним факторам относят влияние общих экономических и социальных условий хозяйствования. Таковы уровень развития техники и технологии в отрасли, платежеспособный спрос населения, экономическая политика Правительства, ее стабильность и обоснованность, законодательно-правовая база хозяйственной деятельности. Коэффициенты финансовой устойчивости удобны тем, что они позволяют определить влияние различных факторов на изменение финансового состояния предприятия, оценить его динамику. Каждая группа коэффициентов отражает определенную сторону финансового состояния предприятия. Однако нельзя забывать, что относительные финансовые показатели являются лишь ориентировочными индикаторами финансового состояния предприятия, его платежеспособности и кредитоспособности.

1.2.Абсолютные показатели финансовой устойчивости

Поэтому, вернувшись еще раз к оценке источников формирования имущества предприятия, определим абсолютные показатели, которые характеризуют финансовую устойчивость.

Абсолютными показателями финансовой устойчивости являются показатели, характеризующие уровень обеспеченности оборотных активов источниками их формирования. Для характеристики источников формирования запасов определяют три основных показателя.

Наличие собственных оборотных средств (So.c) как разница между капиталом и резервами (разд. VI пассива баланса ) и внеоборотными активами (разд.1 актива баланса). Этот показатель характеризует чистый оборотный

капитал. Его увеличение по сравнению с предыдущим периодом свидетельствует о благополучном развитии предприятия. В формализованном виде наличие оборотных средств можно записать так: So.c = IIIп — 1a , где IIIп есть разд. III пассива баланса (за вычетом строки 475), а IА - это разд. I актива баланса.

- Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (в готовой продукции) (sql), определяемое путем увеличения предыдущего показателя на сумму долгосрочных пассивов (раздел IV пассива баланса): Sol == Sos+IVп

- Общая величина основных источников формирования за пасов и затрат (Os), определяемая путем увеличения предыдущего показателя на сумму краткосрочных заемных средств (LSR) — строка 610 раздела V пассива баланса: Os = Sol + LSR ,

Оценить другой аспект финансовой устойчивости можно, выяснив, насколько предприятие обеспечено источниками формирования запасов. Это помогут сделать следующие показатели.

1. Излишек ( + ) или недостаток ( —) собственных оборотных средств (∆Sо.с.):

∆Sо.с = Sо.с — Ms, где Ms — запасы (строка 210 раздела II актива баланса).

2. Излишек (+) или недостаток (-) собственных и долгосрочных источников формирования запасов ( ∆Sо.L) : ∆Sо.L = Sо.L – Ms

3. Излишек ( + ) или недостаток ( - ) общей величины основных источников формирования запасов (∆ОS) : ∆ОS = ОS – Ms.

При дальнейшем анализе финансовой ситуации на предприятии с использованием названных показателей выделяют четыре типа финансовой устойчивости (см. табл.1.2.)

Таблица 1.2.

Классификация типов финансовой устойчивости по абсолютным показателям

| Тип финансовой устойчивости | Признаки |

| Абсолютная устойчивость | Ms.≤ Sо.с+ К, где К – кредиты банка под товарно-материальные ценности с учетом кредитов под товары отгруженные и части кредиторской задолженности , зачтенной банком при кредитовании |

| Нормальная устойчивость | Ms = Sо.с + К |

| Неустойчивое финансовое состояние | Ms = Sо.с + К + И , где И – источники , ослабляющие финансовую напряженность , по данным банка неплатежеспособности |

| Кризисное финансовое состояние | Ms ≥ Sо.с + К ; денежные средства , краткосрочные ценные бумаги и дебиторская задолженность не покрывают кредиторской задолженности и просроченных ссуд. |

Финансовая неустойчивость считается нормальной (допустимой) , если величина привлекательности для формирования запасов краткосрочных кредитов и заемных средств не превышает суммарной стоимости сырья , материалов и готовой продукции , т.е. если выполняются условия:

СМ + ГП ≥ LSR

НП + РБП ≤ SoL

Где СМ – сырье , материалы;

ГП - готовая продукция;

LSR - краткосрочные кредиты и займы для формирования запасов;

НП - незавершенное производство;

РБП – расходы будущих периодов.

Характеристику названных в табл. 1.2 типов финансовой устойчивости дополняют соответствующие показатели ( К2.8. – К2.10) , с помощью которых можно составить полную картину финансового состояния предприятия.

Поток текущих хозяйственных операций меняет определенное однажды состояние финансовой устойчивости, будучи причиной перехода из одного типа устойчивости в другой. Задача экономиста — так спланировать финансовые и материальные потоки, чтобы их следствием было улучшением финансового состояния предприятия. Для этого необходимо умение определять предельные границы изменения источников средств для покрытия вложений капитала в основные фонды или производственные запасы.

В том случае, когда финансовое положение неустойчиво, его следует исправить путем оптимизации структуры пассивов, а также путем обоснованного снижения уровня запасов и готовой продукции на складе. Чтобы снять финансовое напряжение предприятию необходимо выяснить причины резкого увеличения на конец года производственных запасов, незавершенного производства, готовой продукции и товаров. Это задачи внутреннего финансового анализа. Они сгруппированы в табл. 1.3.

Таблица 1.3..

Показатели внутреннего анализа финансовой устойчивости

| Виды неплатежей | Причины неплатежей | Источники, ослабляющие финансовую напряженность |

| Просроченная задолженность по ссудам банка | Недостаток собственных оборотных средств | Временно свободные собственные средства |

| Сверхплановые запасы товарно-материальных ценностей | Привлеченные средства | |

| Просроченная задолженность по расчетным документам поставщиков | Товары отгруженные, не оплаченные в срок покупателями | (превышение нормальной |

| кредиторской | ||

| задолженности над | ||

| Претензии по качеству товаров | дебиторской); | |

| Иммобилизация оборотных средств в | Кредиты банка на | |

| Недоимки в бюджеты | капитальное строительство, в задолженность работников по | временное пополнение оборотных средств и прочие заемные средства |

| Прочие неплатежи, в том числе по оплате труда | полученным ими ссудам, а также в расходы, не перекрытые средствами специальных фондов и целевого финансирования |

В рамках внутреннего анализа осуществляется исследование финансовой устойчивости предприятия на основе построения баланса неплатежеспособности.

1.3.Оценка возможности утраты и восстановления платежеспособности предприятия.

Отметим , что нормативные значения определяются в Постановлении Правительства РФ № 498 от 20.05.94 « О некоторых мерах по реализации законодательства о несостоятельности ( банкротстве) «. Согласно данному постановлению , ключевыми показателями для определения структуры баланса неудовлетворительной , а предприятия неплатежеспособным признаны показатели : коэффициент текущей ликвидности и доля собственных оборотных средств в общей их сумме.. если данные коэффициенты имеют значения , соответствующие нормативным , структура баланса предприятия признается удовлетворительной. При этом требуется рассчитать коэффициент утраты платежеспособности за период равный 3 месяцам :

Кутр.= ( К2.3к + З/Т х (К2.3к - К2.3н)) / К2.3норм

Где К2.3к – фактическое значение коэффициента текущей ликвидности в конце отчетного периода;

К2.3н – фактическое значение коэффициента текущей ликвидности в начале отчетного периода;

К2.3норм- нормативное значение коэффициента текущей ликвидности ( = 2);

Т – длительность отчетного периода в месяцах.

Если структура баланса признана удовлетворительной, но коэффициент утраты платежеспособности имеет значение меньше 1, то может быть принято решение о том, что предприятие находится в неустойчивом финансовом состоянии и ему угрожает потеря платежеспособности в ближайшее время.

С недавнего времени при оценке платежеспособности и вероятности банкротства предприятий в России стали пользоваться показателем, известным в международной практике анализа финансово-хозяйственной деятельности предприятий как Z-счет Альтмана.

Критическим значением коэффициента Z считается величина 1,8. Если Z принимает значения от 1,8 до 2,7, вероятность банкротства высокая. При значениях Z от 2,8 до 2,9 — банкротство возможно. При значениях Z более 3,0 — вероятность банкротства считается мало Эта модель была построена в 1968 году по результатам анализа 33 обанкротившихся предприятий США. Очевидно, что для сегодняшних российских условий она будет слишком приблизительна. Здесь она приведена для иллюстрации применения метода.

Можно привести примеры еще целого ряда показателей диагностики возможности банкротства или возможности восстановления платежеспособности. Как правило, аудиторская фирма, организующая проверку финансового состояния предприятия определенной отрасли подбирает (или разрабатывает) собственный набор коэффициентов. В табл.1.4. представлен пример такого набора. Его еще называют системой показателей У.Бивера.

Таблица 1.4.

Система показателей У, Бивера для диагностики банкротства

| Показатель | Расчётная формула | Значения показателей | ||

| Для благополучных фирм | Для фирм за 5 лет до банкротства | Для фирм за 1 год до банкротства | ||

| Коэффициент Бивера | (ПЧ-А): DLR+DSR | 0,4-0,45 | 0,17 | -0,15 |

| | | | | |

| Рентабельность активов | ПЧ/ТА | 6-8 | 4 | -22 |

| Финансовый рычаг | (DLR+DSR ): ТА | ≤37 | ≤50 | ≤ 80 |

| | | | | |

| Коэффициент покрытия активов | СК-ВОА ТА | 0,4 | ≤0,3 | =0,06 |

| Коэффициент покрытия | ОА : DSR | ≤3,2 | ≤2 | ≤1 |

Обозначения: Пч— чистая прибыль; А— амортизационные отчисления; ТА — вся сумма активов; DLR — долгосрочные обязательства; DSR — краткосрочные обязательства; СК —- собственный капитал; BOA — внеоборотные активы; ОА — оборотные активы.

Указанные в табл.1.4. показатели не могут иметь нормативного значения, так как были рассчитаны по статистическим данным для американских предприятий. Для диагностики банкротства имеют значение тренды данных показателей.

Предприятие будет признано неплатежеспособным, а структура баланса — неудовлетворительной, если хотя бы один из показателей К2,3 или К2,7 не будет удовлетворять нормативным значениям (К2,3 ≥ 2; К2,7≥ 0,1). Орган, контролирующий деятельность предприятия, в этом случае будет иметь право применять в целях исправления ситуации соответствующие меры. Но сначала оценивается возможность восстановления платежеспособности в течение шести месяцев с помощью коэффициента восстановления.

Квост= ( К2.3к + 6 / Т х ( К2.3к - К2.3н ) ) / К2.3норм.

Где К2.3к - фактическое значение коэффициента текущей ликвидности в конце отчетного периода;

К2.3н – фактическое значение коэффициента текущей ликвидности

в начале отчетного периода;

К2.3норм - нормативное значение коэффициента текущей ликвидности (=2);

Т - длительность отчетного периода в месяцах.

Многие авторы , анализируя практические ситуации в российской экономике , делают выводы, что структура баланса большого числа российских предприятий сегодня неудовлетворительна. Это может означать , что финансовое состояние некоторых предприятий действительно близко к банкротству. Но это может быть и результатом неадекватного отражения реального финансового состояния по применяемым для оценки структуры баланса критериям. В таких случаях следует помнить , что дополнительную информацию для окончательных выводов можно получить из анализа деловой активности предприятия. Если расчетное значение Квосст окажется больше единицы , можно заключить , что предприятие имеет возможность восстановить свою способность платить по кредитам. Недостатком данного метода принятия решения о признании предприятия неплатежеспособным , является его чрезмерная упрощенность , ведущая к неточностям.

1.4. Методы и механизмы обеспечения финансовой устойчивости..

Финансовое планирование выступает важнейшим механизмом обеспечения финансовой устойчивости предприятия. Объектом финансового планирования является финансовая деятельность субъектов хозяйствования и государства , а результатом его – составление финансовых планов , начиная от сметы отдельного учреждения до сводного финансового баланса государства. В каждом плане определяются доходы и расходы на определенный период , взаимосвязь со всеми звеньями финансовой и кредитной систем по платежам и расчетам Финансовые планы имеют все звенья финансовой системы . форма финансового плана , состав его показателей отражает специфику соответствующего звена финансовой системы. В частности , предприятия , функционирующие на коммерческих началах , составляют балансы доходов и расходов ; учреждения , осуществляющие некоммерческую деятельность, - сметы ; кооперативные организации , общественные объединения и страховые компании – финансовые планы ; органы государственной власти – бюджеты разных уровней.

При финансовом планировании за основу берутся требования финансовой политики , проводимой на том или ином этапе экономического развития. Определяется объем денежных средств и их источников , необходимых для выполнения плановых заданий , выявляются резервы роста доходов и экономики в расходах , устанавливаются оптимальные пропорции в распределении средств между централизованными и децентрализованными фондами.

В условиях рыночной экономики планирование как функция управления не может охватывать все стороны экономической и социальной деятельности. Оно опирается на сферу обмена , через которую осуществляется реализация товаров и услуг и признание общественно необходимых затрат, произведенных при их производстве и реализации. Определяющим способом связи в процессе производства и реализации товаров и услуг выступает рыночный механизм , включающий деньги , цену, закон стоимости, закон спроса и предложения. Природа рыночного механизма определяет функционирование в нем прогнозного метода с элементами планирования результатов производства и обмена.

Прогнозные и плановые расчеты финансовых показателей базируется на использовании различных методов. Наиболее важными из них являются : метод экстраполяции, нормативный , математического моделирования. Метод экстраполяции состоит в том, что финансовые показатели определяются на основе выявления их динамики, в расчетах исходят из показателей отчетного периода, корректируя их на относительно устойчивый темп изменений. Нормативный метод основан на использовании установленных норм и нормативов. Метод математического моделирования заключается в построении финансовых моделей , имитирующих течение реальных экономических и социальных процессов. Для согласования направлений использования финансовых ресурсов с источниками их формирования , увязки всех разделов финансовых планов между собой применяется балансовый метод. Финансовая устойчивость является важнейшим финансовым показателем, находящимися в сфере внимания руководителя предприятия и финансовой службы Он используются при оценке финансового состояния предприятия, его экономической надежности, кредитоспособности, конкурентоспособности, возможности банкротства и служит инструментом для выработки управленческих решений

Особенностью показателей финансовой устойчивости является наличие установленных границ ее изменения, поэтому сравнивая плановые или фактические значения, полученные расчетным путем, с принятыми критериями, можно осуществлять контроль и последующее регулирование финансового состояния предприятия

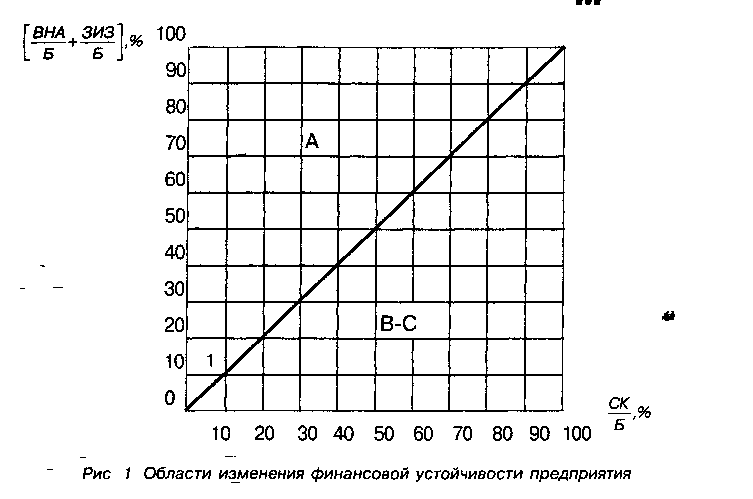

С этой целью представлен способ построения унифицированного графика финансовой устойчивости предприятия и приводятся примеры осуществления графического контроля по данным открытой бухгалтерской отчетности Для этого определяются удельные значения отдельных показателей из бухгалтерского баланса, позволяющие не только фиксировать положение предприятия на отчетный момент, но и планировать их изменение в нужном направлении

Данный способ графического контроля включает выбор системы координат, построение двух областей изменения финансовой устойчивости и двух областей изменения текущей ликвидности, а также анализ результатов, выводы и рекомендации.

Для построения унифицированного графика используется система координат (рис. 1), в которой ось абсцисс представляет удельный вес суммы собственного капитала (СК) и долгосрочных обязательств (ДО) к итогу бухгалтерского баланса (Б), выраженный в процентах, а ось ординат представляет удельный вес суммы внеоборотных активов (ВНА), запасов и затрат (ЗИЗ) к итогу бухгалтерского баланса, также выраженный в процентах.

Использование в качестве системы координат относительных показателей

позволяет абстрагироваться от конкретных числовых значений, что придает унифицированный характер анализу и обеспечивает совместимость с исследуемыми показателями, имеющими относительную природу.

В основе построения области финансовой устойчивости на унифицированном графике (линия 1 на рис. 1) лежат неравенства.

СК-ВНА -ЗИЗ > 0 (1)

С/С > ВНА + ЗИЗ, (2)

которые отражают такое объективное финансовое состояние предприятия, когда собственные средства превышают внеоборотные активы, запасы и затраты, т.е. нефинансовые активы и долгосрочные финансовые вложения.

Если члены неравенства (2) отнести к итогу бухгалтерского баланса, то

неравенство примет вид:

( СК : Б) >{ ( ВНА : Б ) + ( ЗИЗ : Б )} (3)

а граничная линия 1 разделит область финансовой устойчивости (В—С) и область финансовой неустойчивости (А).

Если точка пересечения числовых значений ( СК : Б) и >{ (ВНА : Б) + (ЗИЗ : Б)} находится в области А (выше граничной линии 1), то предприятие испытывает недостаток собственных оборотных средств для финансирования запасов и затрат и является финансово неустойчивым

Если точка пересечения находится в зоне В—С, то предприятие характеризуется финансовой устойчивостью, и задача руководства заключается в охранении и улучшении достигнутых показателей.

Следует отметить, что на унифицированном графике (рис. 1) может быть анесено несколько точек, отражающих финансовое положение предприятия на разные даты. Такая история покажет изменения в финансовой устойчивости за счет проведения различных производственных, финансовых и организационных мероприятий.

Следует отметить, что на унифицированном графике (рис. 1) может быть

Следует отметить, что на унифицированном графике (рис. 1) может бытьнанесено несколько точек, отражающих финансовое положение предприятия на разные даты. Такая история покажет изменения в финансовой устойчивости за счет проведения различных производственных, финансовых и организационных

Глава 2. Расчетная часть – Вариант 1

Дано:

-

Показатели

Базовое

значение

Фактическое

значение

Отклонение

Влияние

факторов

Среднегодовая стоимость ОПФ, тыс. руб.

7076

7390

314

-0,041

Товарная продукция в сопоставимых ценах, тыс. руб.

6880

6900

20

0,003

Фондоотдача 0,97

0,93

-0,38

Определить :

1. Способом цепных подстановок проанализировать влияние факторов

2. Построить аналитическую модель, отражающую взаимосвязь между показателями рентабельности активов, рентабельности продаж и оборачиваемости активов. Определить рентабельность активов и количественные параметры двухфакторной модели, если чистая прибыль составляет 148 тыс. руб., выручка от продаж- 1240 тыс. руб., среднегодовая стоимость активов - 800 тыс. руб.

3. Предприятие производит три продукта А,В,С, доля которых в общем выпуске соответственно составляет 20,30 и 50%. Коэффициент соотношения переменных затрат и цены составляет по изделию А -0.6, В - 0,65, С - 0,8. Постоянные затраты за год равны 200 тыс. руб. Определить критический объем продаж и объем реализации продукции для получения прибыли 25 тыс. руб.

Решение :

Способом цепных подстановок проанализируем влияние факторов.

Определим фондоотдачу базовую и фактическую :

Фондоотдача = Товарная продукция / Среднегодовая стоимость

Фбаз = 6880 : 7076 = 0,972 тыс. руб.

Ффакт = 6900 : 7390 = 0,934 тыс.руб.

Отклонение = 0,934 – 0,972 = -0,038 тыс.руб.

Определим отклонения по среднегодовой стоимости и товарной продукции :

Откл. по ср. ст. = 7076 – 7390 = - 314 тыс.руб.

Откл.по тов. пр.= 6900 – 6880 = 20 тыс.руб.

Способом цепных подстановок проанализируем влияние факторов:

Метод цепных подстановок позволяет определить влияние отдельных факторов на изменение величины результативного показателя. Этот способ используется для расчета влияния факторов во всех типах детерминированных факторных моделей (аддитивных, мультипликативных, кратных и смешанных).

Сущность приема цепных подстановок заключается в последовательной замене базисной величины факторных показателей, входящих в расчетную формулу, фактической величиной этих показателей и измерением влияния произведенной замены на изменение величины изучаемого результативного показателя.

Расчет методом цепных подстановок производится в следующей последовательности. Сначала устанавливается отклонение величины изучаемого показателя от базисного. Затем исчисляют количественную зависимость этого общего отклонения от изменения отдельных факторов, входящих в модель. С этой целью определяют ряд условных величин результативного показателя, которые учитывают изменение одного, затем двух, трех и т.д. факторов, допуская, что остальные не меняются. Для этого базисное значение фактора в модели заменяют на фактическое (постепенно по одному и в той последовательности, в которой они включены в экономическую модель) и выполняют все математические действия, предусмотренные формулой. Сравнение величины результативного показателя до и после изменения уровня того или иного фактора позволяет элиминироваться от влияния всех факторов, кроме одного (измененного), и определить его влияние на изменение результативного показателя.

На фондоотдачу ( Ф) в нашей задаче оказывают влияние среднегодовая стоимость ОПФ ( ОПФ) и товарная продукция ( П )

Их взаимосвязь можно представить в виде мультипликативной модели:

Ф = П : ОПФ

Первая подстановка: влияние изменения стоимости товарной продукции:

∆Ф = Пфакт : ОПФбаз - Пбаз : ОПФбаз = 6900 : 7076 - 6880 : 7076 = 0,975 – 0,972 = 0,003 тыс.руб

Вторая подстановка: влияние изменения стоимости ОПФ

∆Ф = Пфакт : ОПФфак - Пфак : ОПФбаз = 6900 : 7390 - 6900 : 7076 = 0,934 – 0,975 = -0,041 тыс.руб

После определения размеров влияния факторов обязательно выполняется проверка: алгебраическая сумма размеров влияния всех факторов должна совпадать с общим изменением результативного показателя.

В нашем примере проверка выполняется следующим способом:

-0,038 = 0,003 – 0,041

По результатам расчетов в нашем примере можно сделать следующий вывод. На снижение фондоотдачи на 0,038 тыс.руб., снижение среднегодовой стоимости ОПФ на 0,041 тыс.руб., хотя выпуск продукции увеличился на 0,003 тыс.руб.

2)Построим аналитическую модель

Выручка от продаж = 1240 тыс.руб.

Прибыль = 148 тыс.руб.

Сред. ст-ть активов = 800 тыс.руб.

Определим рентабельность продаж :

Рпр = 148 : 1240 х 100 = 11,9%

Определим рентабельность активов :

Ра = 800 : 1240 = 64,5%

Определим оборачиваемость активов :

Оа = 1240 : 800 = 1,55

Оборачиваемость активов в днях = 360 : 1,55 = 232 дня

По результатам расчетов можно сделать вывод:

Чем больше выручка от продаж при неизменной среднегодовой стоимости активов тем выше оборачиваемость активов и соответственно меньше оборачиваемость активов в днях, что является показателем улучшения, кроме того, чем больше чистая прибыль при неизменной выручке, тем больше рентабельность от продаж и чем выше среднегодовая стоимость , тем больше рентабельность активов.

3).Определим критический объем продаж и объем реализации продукции для получения прибыли 25 тыс.руб.

Критическая программа( объем продаж) представляет собой минимально допустимый объем производства и продажи продукции, при котором выручка полностью покрывает текущие затраты:

КП = Зпост: ( Ц – Зперед)

где Зпост - постоянные расходы, руб;

Ц — цена единицы продукции, руб;

Зперед - переменные расходы на единицу продукции, руб.

Определим критический объем продаж по продуктам :

Продукт А - КП = 200 : 0,6 = 333 тыс.руб.

Продукт Б- КП = 200 : 0,65 = 308 тыс.руб.

Продукт В- КП = 200 : 0,8 = 250 тыс.руб

Определим общий объем КП = 333 + 308 + 250 = 891 тыс.руб.

Определим объем реализации при прибыли – 25 тыс.руб.

Объем реал. = 891 + 25 = 916 тыс.руб.

Заключение

В курсовой работе дано описание анализа финансовой устойчивости предприятия в первой главе.

Показатели финансовой устойчивости характеризуют степень защищенности интересов инвесторов и кредиторов. Базой их расчета выступает стоимость имущества. Поэтому в целях анализа финансовой устойчивости более пристальное внимание должно быть обращено на пассивы предприятия.

Прогнозные и плановые расчеты финансовых показателей базируется на использовании различных методов. Наиболее важными из них являются : метод экстраполяции, нормативный , математического моделирования. Метод экстраполяции состоит в том, что финансовые показатели определяются на основе выявления их динамики, в расчетах исходят из показателей отчетного периода, корректируя их на относительно устойчивый темп изменений. Нормативный метод основан на использовании установленных норм и нормативов. Метод математического моделирования заключается в построении финансовых моделей , имитирующих течение реальных экономических и социальных процессов. Для согласования направлений использования финансовых ресурсов с источниками их формирования , увязки всех разделов финансовых планов между собой применяется балансовый метод. Финансовая устойчивость является важнейшим финансовым показателем, находящимися в сфере внимания руководителя предприятия и финансовой службы Он используются при оценке финансового состояния предприятия, его экономической надежности, кредитоспособности, конкурентоспособности, возможности банкротства и служит инструментом для выработки управленческих решений

Особенностью показателей финансовой устойчивости является наличие установленных границ ее изменения, поэтому сравнивая плановые или фактические значения, полученные расчетным путем, с принятыми критериями, можно осуществлять контроль и последующее регулирование финансового состояния предприятия.

С этой целью представлен способ построения унифицированного графика финансовой устойчивости предприятия и приводятся примеры осуществления графического контроля по данным открытой бухгалтерской отчетности Для этого определяются удельные значения отдельных показателей из бухгалтерского баланса, позволяющие не только фиксировать положение предприятия на отчетный момент, но и планировать их изменение в нужном направлении

Для того, чтобы предприятие было финансово устойчиво, необходимо грамотно проводить финансовый анализ и далее выбрав оптимальный метод регулирования финансовой деятельности проводить мероприятия .

Список литературы

1 . Орлов Б.Л., Осипов В.В. Управленческий и финансовый анализ деятельности предприятия. Учебное пособие. - М.: Пищепромиздат, 2006.

Савицкая Г.В. Анализ хозяйственной деятельности предприятия. Учебное пособие. Минск: Новое знание, 2008.

- Прыкин Б.В. Экономический анализ предприятия. Учебник. -М.: ЮНИТИ-ДАНА,2007.

- Гиляровская Г.В. и др. Экономический анализ. Учебник. - М.: ЮНИТИ-ДАНА. 2006.

- Любушин Н.П., Лещева В.Б., Дьякова В.Г. Анализ финансово-экономической деятельности предприятия. Учебное пособие. - М: ЮИИТИ-ДАНА. 2005

- Баканов М.И., Шеремет А.Д. Экономический анализ: ситуации, тесты, примеры, задачи, выбор оптимальных решений, финансовое прогнозирование. Учебное пособие. - М.: Финансы и статистика, 2007.

- Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. - М.: ПБОЮЛ Гриженко Е.М., 2003.

- Табурчак П.П. и др. «Анализ и диагностика финансово- хозяйственной деятельности предприятия.» Учебное пособие. - Ростов на/ Д: Феникс, 2008.

Дополнительная литература:

1. Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа. Учебное пособие -М.: ИНФРА-М, 20017.

2. Чернов В.А. Анализ коммерческого риска. -М.: Финансы и статистика 2005.

3.Быкадоров В.Л., Алексеев П.Д. Финансово-экономическое остояние предприятия . Практическое пособие. -М.: Приор,2008

4.Ковалев А.П. Как юбежать банкротства, -М.: Финстатинформ,

2008.