«Заграница» нам не поможет Качественное сырье отечественные цбк способны производить самостоятельно»

| Вид материала | Документы |

- 1. Сырье Для изготовления туалетного мыла используют основное и вспомогательное сырье, 104.53kb.

- 6. углеводородное сырьё углеводородное сырьё, 145.15kb.

- Земля и космос, 422.61kb.

- Стратегия и тактика зернового рынка – оценки рисков и потенциал развития директор ООО, 203.83kb.

- Сказки авторы и художники, 95.68kb.

- Уважаемые студенты!, 453.38kb.

- Г. С. Автоманова Организация труда персонала Методические указания, 476.51kb.

- Курс лекций по экономике для студентов неэкономических специальностей (с заданиями, 2559.13kb.

- Неделя 1, 306.23kb.

- Как встречают новый год люди всех земных широт. Ведущий, 83.73kb.

«Заграница» нам не поможет

Качественное сырье отечественные ЦБК способны производить самостоятельно»

Андрей Гурьянов, директор по продажам группы предприятий «ПЦБК»

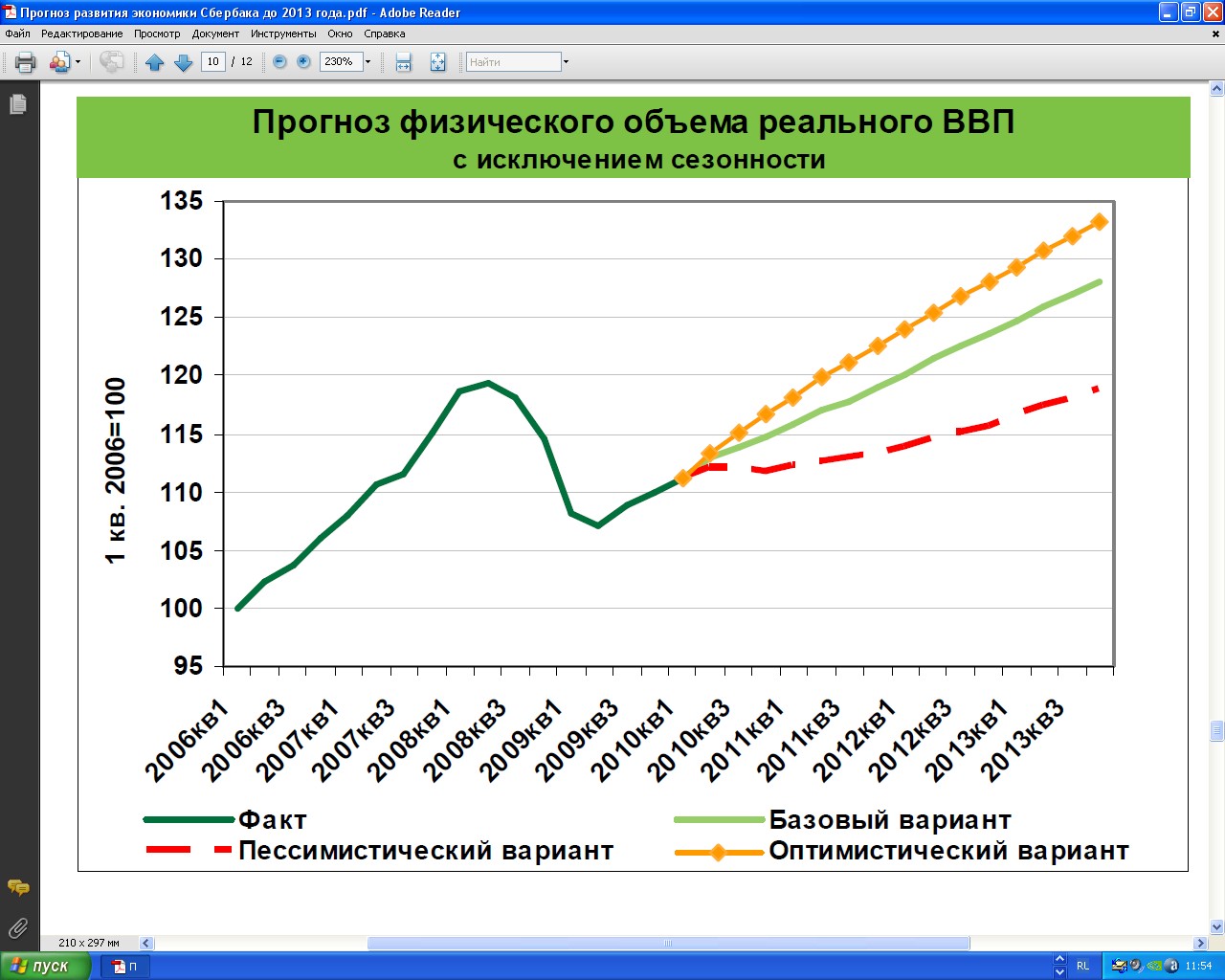

Сначала о хорошем - прогнозах на ближайшую перспективу. Судя по прогнозным анным Минэкономразвития РФ, экономика России в ближайшее время будет расти темпами не менее 4% в год. Драйверами экономического роста в 2011 году будут обрабатывающие отрасли промышленности, с динамикой роста 7,5%, которые уже по итогам текущего года превысят докризисный уровень. Соответственно, предприятия целлюлозно-бумажной отрасли, в том числе – производители гофроупаковки, могут рассчитывать на хорошую динамику (таблица №1)

Динамика основных макроэкономических показателей (2008 г. – 100%)

| | 2009 | 2014 |

| ВВП | 92,2 | 112,7 |

| Промышленность | 90,7 | 116,0 |

| Инвестиции | 84,3 | 121,6 |

| Оборот розничной торговли | 95,1 | 120,3 |

| Реальная заработная плата | 96,5 | 119,3 |

| Производительность труда | 93,8 | 113,5 |

| Энергоёмкость ВВП | 102,7 | 93,2 |

| Экспорт | 96,7 | 113,4 |

| Импорт | 66,2 | 139,6 |

Таблица №1

Таблица №1График № 1

Между тем, анализ ситуации и прогнозы на ближайшее будущее, озвученные в рамках круглого стола «Состояние и перспективы развития российского рынка упаковки из гофрокартона», состоявшегося 14 апреля в Торгово-промышленной палате РФ, далеки от оптимизма. В частности, эксперты ГК «ГОТЭК» утверждают, что увеличение темпов роста потребления в стране приведет к ускорению развития дефицита на рынке тарных картонов. При этом внутреннюю потребность «можно будет покрыть только с увеличением импортных поставок».

Кризис перепроизводства: как это работает

В докладе экспертов заложен целый ряд противоречий. В частности, они констатируют наличие проблем, но трактуют причины их возникновения несколько тенденциозно. К примеру, очевидно, что динамика роста цен на сырье для производства гофроупаковки выше, чем динамика роста цен на конечный продукт. Возникает вопрос: почему?

Ответ следует искать в предыдущих периодах. Как вы помните, кризисы перепроизводства очень хорошо описаны еще в труде К.Маркса под названием «Капитал», и эти экономические законы никто не отменял. Сегодня мы дожили до такого насыщения рынка продукцией предприятий- производителей гофроупаковки, что столкнулись с типичным для западного мира кризисом перепроизводства.

О чем идет речь? В 2008 году, накануне кризиса, постигшего мировую экономику, в нашей стране было введено дополнительно мощностей более чем на 600 млн кв. метров гофроупаковки в год. Это новый завод ГОТЭК (140 млн.м2 в год), ПЦБК (180 млн.м2), Илим-Гофропак (140 млн.м2), Вереск-1 (140 млн.м2), ЮжУралКартон (140 млн.м2), Европак (120 млн.м2) и некоторые другие. Кто-то запустил оборудование немного раньше, кто-то в разгар кризиса. Но в целом общее количество мощностей по производству этой продукции увеличилось примерно на 15%.

В это же самое время началось падение потребительского спроса. На российском рынке, по разным оценкам, этот показатель снизился на 15-20%. Спрос со стороны покупателей упал приблизительно на 20%. Таким образом, переизбыток установленной мощности на момент начала кризиса равнялся примерно 35%.

Надо признаться, что процесс доведения объемов установленных мощностей производства гофроупаковки до уровня спроса со стороны потребителя до сих по еще не завершен. Осенью 2010 года мы заметили на рынке некий консенсус, ряд мощностей был временно остановлен, некоторые предприятия значительно снизили объемы производства. Отдельные компании, которые запустились накануне кризиса 2008 года, так и не вышли на запланированные объемы производства. Поэтому во второй половине прошлого года мы наблюдали относительное соответствие спроса и предложения на рынке гофроупаковки.

В январе и феврале 2011 года ситуация развивалась традиционно для начала года. Эти месяцы обычно бывают провальными по причине затянувшихся праздников и меньшего количества рабочих дней. Наша отрасль прошла этот период, может быть, с большим падением, чем другие.

Почему? Ответ надо искать в той же плоскости - перенасыщении установленных мощностей гофропроизводства.

Ценовые «качели»

Сказалась, впрочем, и еще одна проблема. Цена входа на рынок гофроупаковки достаточно низкая – от $1,5 млн до $3 млн. Небольшие предприятия, заработавшие некое количество денег в другой области, чаще всего, на оптовой торговле, смотрели на этот достаточно бурно растущий (примерно на 7-10% в год) рынок с большим интересом. Многие решили поменять сферу деятельности и вложиться в производство гофроупаковки.

Таким образом, за достаточно короткий промежуток времени было создано много новых мощностей по производству этой продукции, пусть не всегда высокого качества. Предприниматели, которые раньше этим бизнесом не занимались, но стремящиеся быстро окупить свои вложения, стали предлагать гофроупаковку по заниженным ценам.

Ситуация, которая сегодня сложилась на рынке, могла возникнуть только потому, что цена гофроупаковки неадекватно низка по сравнению с ценой сырья, идущего на ее производство.

Вот почему вывод аналитиков «ГОТЭК», которые предлагают решить проблему предполагаемого дефицита сырья для производства гофроупаковки за счет импортных картонов очень спорный. Выход, на наш взгляд, в адекватном повышении цены на гофроупаковку до справедливого уровня.

И решить эту задачу можно только одним способом: сам рынок методом колебаний, временного повышения и временного снижения цены, в конечном счете, установит справедливое соотношение стоимости конечной продукции – гофроупаковки и сырья, которое идет на ее изготовление.

Причем, в этом случае можно говорить о так называемом «затухающем процессе». То есть, когда происходит волновой процесс, амплитуда постепенно уменьшается. Я считаю, что в ближайшей перспективе мы будем наблюдать эту тенденцию и в нашей отрасли.

Рассмотрим проблему на конкретном примере. Проанализируем соотношение цен на готовую продукцию и сырье для производства гофроупаковки накануне вхождения мирового сообщества в кризис, а затем посмотрим сегодняшнее соотношение цен на Западе и у нас в России.

В

В 2009 году цены на гофроупаковку опустились вниз, после чего началось возрождение с подъемом отечественного потребителя. Цены на гофроупаковку во второй половине 2010 года подпрыгнули вверх более чем на 30%.

График № 2

Сегодня уже произошло снижение на 10-15%. Таким образом, мы видим, с одной стороны, колебательный волновой процесс. С другой стороны, мы видим затухающий процесс, который в конечном итоге приведет к справедливой цене на нашу продукцию – гофроупаковку.

Кому таможня дает «добро»

Кроме того, ставка на импортные картоны идет вразрез с генеральной линией правительства РФ, которое требует как можно больше добавленной стоимости создавать на территории России. Этому способствует, в частности, повышение вывозных таможенных пошлин на круглый лес, вызвавшее много споров, а также стимулирование создания новых мощностей.

В этом контексте развитие производства тарных картонов на территории России соответствует задачам, поставленным правительством.

К примеру, сегодня модернизируются несколько предприятий по производству макулатурных картонов. Это компания Николь Пак (г.Учалы, Башкортостан), это Марийский ЦБК, это Объединенные бумажные фабрики (Сухонский ЦБК), СФТ-групп (Каменская бумажно-картонная фабрика). Где-то идет модернизация существующих машин, где-то будут вновь установлены машины, пусть и не совсем новые. В любом случае все главные блоки там будут самыми современными, от ведущих мировых производителей бумагоделательного оборудования. Соответственно, на российский рынок будут предложены дополнительные объемы макулатурных качественных картонов. Это процесс создания новых мощностей, формирования большей добавленной стоимости на территории России, и, соответственно, большей налогооблагаемой базы. Мы уверены, что надо всячески способствовать этому процессу.

То есть, наше убеждение, что таможенные пошлины на ввоз импортных картонов соответствуют сегодняшней ситуации и развитию отрасли в целом. Они позволяют создать на территории России конкурентную отечественную промышленность, способную выпускать качественный макулатурный картон.

Правда, когда речь заходит о таможенной политике, оппоненты зачастую переводят дискуссию в область смежного производства – мелованных картонов. Но это совершенно другая тема, и другая рыночная ниша.

Дело в том, что действительно качественных мелованных картонов, мелованной бумаги на территории России пока что не производится. А она необходима для печати высококачественной полноцветной упаковки, высококачественных журналов, рекламной продукции в современных типографиях, построенных в России.

Снижая временно таможенные пошлины на ввоз мелованных картонов, бумаг, государство таким образом поддерживает отечественного производителя - типографии. В этом случае действительно важно обеспечить производителя качественным сырьем для того, чтобы продукт, создаваемый на территории России, напечатанный в этих типографиях, был конкурентоспособен по цене и качеству с импортными аналогами.

В нашем же случае конечный продукт – гофрокартон, гофроупаковка. Его завозить из-за рубежа никто не будет: это легкий продукт, очень невыгодный с точки зрения транспортировки на большие расстояния.

На Западе для транспортировки гофроупаковки до последнего времени нормой считалось транспортное плечо максимум в 200 км. Сейчас, как говорят эксперты, это плечо увеличилось до 500 км за счет более эффективных производств. Но все равно оно остается достаточно небольшим. И речь может идти только о приграничной торговле импортной продукцией, например, о завозе гофроупаковки из Польши в Беларусь. Поэтому российский рынок гофроупаковки совершенно неподвержен конкуренции со стороны конечных производителей с зарубежного рынка.

Поскольку для ЦБК такой угрозы нет, наша задача заключается в том, чтобы создавать дополнительную добавленную стоимость на территории России.

Макулатурный картон: сравнительный анализ

М

ногое объясняет сопоставление цен на макулатурный картон на западном рынке и на нашем отечественном. (Графики 3 и 4)

ногое объясняет сопоставление цен на макулатурный картон на западном рынке и на нашем отечественном. (Графики 3 и 4)

Действительно, ситуация в конце 2010 года выглядела несколько парадоксально: цена на российские картоны стала несколько выше, чем на западе.

Но Россия - страна контрастов. Бензин здесь стоит дороже, чем в Америке, как, впрочем, и электроэнергия, железнодорожные перевозки. Поэтому сравнивать цены на импортный и отечественный макулатурный картон без сравнения всех этих составляющих, наверное, некорректно.

Еще один тезис, который очень охотно приводят оппоненты: для увеличения отечественными производителями производства макулатурных картонов на территории России потребуется большее количество сырья, а макулатуры постоянно не хватает.

Действительно, в российском «макулатурном» бизнесе существуют интересные тенденции. Например, во Франции , «на воротах» французского предприятия макулатура стоила 80 евро за тонну, в России в этот же период макулатура на воротах стоила 130 евро - почти в два раза выше. У нас в стране просто не отлажен процесс сбора вторичных отходов, которые можно использовать в целях дальнейшей переработки.

(График № 5)

С

момента начала кризиса цена на макулатуру на западном рынке стала падать: с 80 евро за тонну она упала до 30 евро за тонну, так как во всей мировой экономике наметилось снижение спроса. Соответственно, на конечные продукты потребления, продукты питания, а значит, на сырье для производства упаковки, в том числе, макулатурный картон и макулатуру, произошло резкое снижение цен.

момента начала кризиса цена на макулатуру на западном рынке стала падать: с 80 евро за тонну она упала до 30 евро за тонну, так как во всей мировой экономике наметилось снижение спроса. Соответственно, на конечные продукты потребления, продукты питания, а значит, на сырье для производства упаковки, в том числе, макулатурный картон и макулатуру, произошло резкое снижение цен. Что происходит дальше. С момента подъема мировой экономики, начиная со 2 квартала 2009 года, наблюдается рост, как на макулатурные картоны, так и на само сырье для их производства. За это короткое время цена выросла уже до 160 евро за тонну. Вот такие падения и взлеты цен на сырье. И цена продолжает расти дальше, потому что мировая экономика продолжает наращивать объемы потребления, в том числе, самой упаковки и сырья для ее изготовления.

То же самое происходит и на российском рынке: сначала цена снизилась в два раза относительно докризисной, а сегодня она поднялась на 50% выше докризисной. Фактически на сегодняшний день у нас цена на макулатуру составляет до 190 евро за тонну.

Однако, при всей этой нестабильности, идет рост сбора сырья. Активизации этого процесса будет способствовать и принятие новых законодательных инициатив о раздельном сборе бытовых отходов, которые в ближайшее время должны быть приняты на уровне правительства и Госдумы РФ.

Наконец, еще один принципиальный момент: макулатуру можно завозить из-за рубежа. Например, Китай только из США завозит ежегодно 22 млн тонн макулатуры.

Есть также предположение, что при сегодняшнем росте цен на макулатуру целлюлозный картон и макулатурные картоны могут сравняться в цене. То есть, уже сегодня мы видим динамику, свидетельствующую о том, что макулатурные картоны стоят все дороже и дороже, а целлюлозные картоны не имеют такой динамики роста.

Новые тенденции на российском рынке

Вся российская целлюлозно-бумажная промышленность проходила периоды взлетов и падений и прежде. В 1995-1996 годах произошел обвал цен на целлюлозу на мировых рынках. Цена на нее упала примерно с $800 за тонну до $400. Тогда российская целлюлозно-бумажная промышленность, занимавшая порядка 20% мирового рынка, испытала шок. Многие предприятия были остановлены, некоторые до сих пор так и не запустились. И уже после жизнь заставила нас учиться торговать, выстраивать маркетинг, диверсифицировать сбыт.

У того кризиса были свои причины: в середине 1990-х годов в европейских странах было создано огромное количество предприятий, работающих на макулатурном сырье. То есть, мировая целлюлозно-бумажная промышленность научилась очень грамотно, качественно перерабатывать вторичное макулатурное сырье, которое стоило тогда несравненно дешевле, чем целлюлозное. И научилась получать из него продукт не хуже, чем из целлюлозного сырья: по механическим характеристикам почти аналогичное.

В результате по показателям цены и качества, макулатурные картоны практически сравнялись с целлюлозными картонами.

Это у нас в стране из макулатурного сырья в основном выпускают картон лишь для упаковки. На западе установлено довольно много мощностей, перерабатывающих макулатуру для производства газет, офсетной бумаги. В Европе в свое время на государственном уровне была даже организована рекламная кампания, стимулирующая покупку бумаг, произведенных из макулатурного сырья. В это же время там стали много говорить о сохранении лесов за счет качественно нового подхода к переработке макулатуры.

Сегодня все эти тенденции мы наблюдаем на российском рынке. Пока большую часть макулатуры у нас потребляют производители макулатурных картонов, но не за горами и производство газетной бумаги, офсетной бумаги, в больших количествах, чем это происходит сегодня.

Мы относимся спокойно к тому, что будут установлены дополнительные мощности по производству качественных макулатурных картонов на территории России. Более того, в ближайшее время, я считаю, нужно поднимать вопрос о снижении таможенных пошлин на ввоз макулатуры. Опять же для того, чтобы создавать дополнительную добавленную стоимость на территории России, пусть даже на базе импортного сырья. В том случае, если не будет хватать макулатуры, собранной на территории России. Гораздо эффективнее, перспективнее создавать новые, высокотехнологичные производства на территории России, чем уповать на запад, рассчитывая, что «заграница нам поможет».

В стране есть все условия для создания высокотехнологичных производств, способных производить качественный макулатурный картон. Разговор о таможенных пошлинах на импортный макулатурный картон как раз лежит в этой плоскости, чтобы поддержать на сегодняшний день те предприятия, которые инвестируют на территории России.

Поддержать их именно таможенными пошлинами. И вернутся к отмене этих пошлин тогда, когда для этого появятся соответствующие условия.

В заключение снова о хорошем. Эксперты известной консалтинговой компании прогнозируют до 2015 года стабильное увеличение спроса на гофроупаковку и на сырье для ее производства - картон.

Так что у нас хорошее будущее, как и у всей отрасли в целом.