Будет полезно магистрантам, аспирантам, преподавателям, а также всем интересующимся проблемами экономической теории и ее интерпретацией в белорусской модели экономического развития

| Вид материала | Документы |

- Комплекс по курсу «российское предпринимательское право» Казань 2011, 2224.78kb.

- Комплекс по курсу «российское предпринимательское право» Казань 2007, 2081.19kb.

- Учебно-методический комплекс по специальному курсу: «юридические лица», 1001.15kb.

- Рунге В. Ф. История дизайна, науки и техники/Рунге В. Ф.: Учеб пособие. Издание в двух, 26.96kb.

- М. А. Цаликова кафедра общего и сравнительного языкознания, 3097.43kb.

- Конференция адресована преподавателям, аспирантам, магистрантам, специалистам в области, 54.84kb.

- Учебное пособие, предназначенное, главным образом, для школьников старших классов,, 3565.86kb.

- М. А. Боровская генезис муниципальной собственности и становление систем муниципального, 1974.46kb.

- -, 4042.48kb.

- Е. А. Плосконосова "экономическая теория" Учебное пособие, 1869.51kb.

Экономическая теория в основном имеет дело с денежным агрегатом Ml. Поэтому предложение денег MS можно определить как сумму наличных денег CU и депозитов до востребования D:

MS = Ml = CU + D.

Предложение денег зависит от а) политики центрального банка, б) деятельности коммерческих банков, в) поведения других экономических субъектов. Центральный банк осуществляет эмиссию денег, регулирует деятельность банковской системы. Коммерческие банки также влияют на предложение денег, так как они способны создавать кредитные деньги, используя имеющиеся у них депозиты.

Центральный банк требует, чтобы коммерческие банки сохраняли определенную часть своих депозитов в качестве обязательных резервов и хранили ее в виде кассовой наличности либо на счетах центрального банка. Он определяет (в процентах) и объем обязательных резервов — так называемую норму обязательных резервов. Если фактические резервы банка превышают обязательные, то разница между ними составляет избыточные резервы. Их объем в банках оказывает влияние на предложение денег. Именно избыточные резервы используются банками для выдачи ссуд, а значит для создания денег (процесс создания банками денег будет рассмотрен в курсе «Макроэкономика).

Экономические субъекты самостоятельно решают, какую часть своих сбережений следует держать в банках, тем самым формируя объем банковских депозитов и возможности создания банками денег. Центральный банк контролирует процесс создания денег, но не в его власти определить поведение банков и других экономических субъектов. Поэтому предложение денег в реальной жизни — величина переменная.

Сторонники классической теории и Дж.М. Кейнс полагали, что центральный банк должен полностью контролировать предложение денег и что в краткосрочном периоде предложение является величиной постоянной, не зависящей от номинальной ставки ссудного процента i. Если последнее представить графически (рис. 11.3), то кривую предложения MS следует изобразить как вертикальную прямую.

Общее количество денег, которое домохозяйства, бизнес, правительство желают иметь в данный момент, представляет собой спрос на деньги. Следует различать номинальный и реальный спрос. Номинальный спрос на деньги (спрос на номинальные денежные остатки) — это спрос на определенное количество конкретных денежных знаков (рублей, долларов). Под

Основы теории макроэкономики 395

денежными остатками (запасами) понимают количество денег, которое имеется в наличии в данный момент времени. Реальный спрос на деньги (спрос на реальные денежные остатки) представляет собой спрос на такое количество денег, за которое можно купить определенные товары и услуги. Спрос на реальные денежные остатки равен М / Р (М — количество денег; Р — уровень цен). Как правило, интерес представляет спрос на реальные денежные остатки, так как экономические субъекты предъявляют спрос на деньги в соответствии с тем, что на них можно купить.

Рис. 11.3. Предложение денег

Существуют различные концепции спроса на деньги. Рассмотрим некоторые из них.

Классическая теория спроса на деньги. Представители классической школы в качестве причины спроса на деньги называли трансакционный мотив, справедливо считая, что деньги необходимы экономическим субъектам для оплаты товаров, услуг (торговых сделок). Данный мотив обусловлен выполнением деньгами функции средства обращения. Классический анализ спроса на деньги основан на количественной теории денег, суть которой И. Фишер выразил через следующее уравнение:

M*V=P*Y, (11.1)

где М — количество денег в обращении; V — скорость обращения денег (среднее число раз в году, которое каждая денежная единица, находящаяся в обращении, используется на приобретение товаров и услуг); Р — уровень цен в обществе; Y — реальный объем производства (совокупного дохода).

Вторую часть равенства (11.1) можно рассматривать как номинальный валовой выпуск в экономике, или номинальный ВВП. Из формулы (11.1) следует:

M = P*Y/V. (11.2)

396 Раздел III

При равновесии на денежном рынке количество денег М, находящихся в обращении, равно величине номинального спроса на деньги. Обозначим ее MD и подставим в уравнение (11.2). Получим следующую формулу спроса на деньги:

MD = P*Y/V. (11.3)

Фишер утверждал, что скорость обращения денег определяется плотностью населения, а также тем, что больше используют экономические субъекты при оплате своих покупок — расчетные счета или наличные деньги и т.д. Ввиду неизменности указанных выше условий он считал скорость денег постоянной. Тогда согласно уравнению (11.3) спрос на номинальные денежные остатки будет прямо пропорционален номинальному объему национального выпуска и обратно пропорционален скорости обращения денег.

Дальнейшее развитие количественная теория денег получила в трудах представителей кембриджской школы. А. Маршалл и А.С. Пигу утверждали, что каждый экономический субъект самостоятельно решает, сколько денег держать на руках. На его выбор влияют функции денег, как средства обращения (нужны для оплаты сделок) и средства сбережения богатства. Богатство экономические субъекты могут сохранять в виде различных финансовых активов, в том числе определенную часть его — в форме денег. С ростом богатства увеличивается спрос субъекта на все финансовые активы, а значит и на деньги. По мнению экономистов кембриджской школы, богатство в номинальном выражении пропорционально совокупному номинальному доходу (номинальному объему производства). Если обозначить буквой k ту часть активов, которую экономические субъекты предпочитают держать в форме денег, то уравнение кембриджской школы примет вид

MD = k * Р * Y, (11.4)

где k — коэффициент пропорциональности (0 < k < 1).

Коэффициент k определяется как отношение номинального объема наличных денег, которое экономические субъекты сохраняют, к совокупному номинальному доходу (k = MD / PY), т.е. k обратно пропорционален скорости обращения денег. В кембриджской школе считали, что в долгосрочном периоде k является величиной постоянной, поэтому полагали спрос на деньги прямо пропорциональным номинальному объему производства. В краткосрочном же периоде они признавали способность k изменяться при изменении доходности других

Основы теории макроэкономики 397

активов. Из этого следовало заключение о том, что экономические субъекты самостоятельно решают, сколько им денег сохранять, и их решения зависят как от номинального объема ВВП, так и от доходности других активов.

Кейнсианская теория спроса на деньги. Дж.М. Кейнс пошел дальше приверженцев классической школы и выделил три мотива спроса на деньги:

трансакционный;

предосторожности;

спекулятивный.

Рассмотрим трансакционный мотив. Поскольку Кейнс был учеником Маршалла, его видение функции спроса на деньги для сделок совпало с подходом к этому вопросу кембриджских сторонников количественной теории денег. Он утверждал, что спрос экономического субъекта на номинальные денежные остатки по трансакционному мотиву представляет собой постоянную долю денежного дохода, равную k*P*Y (k — величина постоянная). Однако если у экономистов кембриджской школы k — величина, обратная скорости обращения всей денежной массы, то у Кейнса это величина, обратная скорости обращения только той части денежной массы, которая идет на оплату сделок (т.е. скорости обращения трансак-ционных остатков). Просуммировав спрос всех экономических субъектов, можно определить общий спрос на деньги по трансакционному мотиву:

MD = kPY. (11.5)

Из формулы следует, что трансакционный спрос на деньги зависит от номинального объема национального производства (совокупного дохода домохозяйств, так как в кейнсианской модели они равны между собой). Чем больше номинальный объем производства (дохода), тем больше денег должно использоваться для оплаты сделок.

Спрос на деньги по мотиву предосторожности возникает от предвидения незапланированных покупок, расходов. Запас денег позволяет экономическим субъектам застраховаться от возможной неплатежеспособности. В книге «Общая теория занятости, процента и денег» (1936) Кейнс утверждал, что диктуемый мотивом предосторожности спрос на деньги зависим не от процентной ставки, а от уровня дохода (объема производства). С увеличением объема национального производства (дохода) должен расти и спрос на деньги по мотиву предосторожности.

398 Раздел III

Спекулятивный мотив спроса на деньги до Кейнса никем из экономистов не рассматривался, именно такой взгляд на денежный спрос отличает его теорию денег от всех предшествующих. Данный мотив обусловлен выполнением деньгами функции сохранения стоимости (богатства). Доказывая существование спекулятивного мотива, Кейнс рассматривал портфель, состоящий из двух активов — наличных денег и долгосрочных правительственных облигаций. Если субъект в данный момент времени обладает определенным богатством, то он может держать его в виде денег либо облигаций. Деньги обладают абсолютной ликвидностью, но не приносят дохода. Номинальная цена денег остается постоянной. Облигации приносят доход в виде процента, уровень которого, по мнению Кейнса, определяется на рынке ценных бумаг. Рыночная цена (курс) облигаций может изменяться, причем существует обратная зависимость между курсом облигации и ставкой процента.

Пример. Имеется облигация номиналом 1000 дол., приносящая доход 5 % в год. Ожидается, что годовой доход составит 50 дол. Если ставка процента на рынке возрастет до 10 % годовых (например, выпустят новые облигации из расчета 10 % годовых), то прежний доход 50 дол. принесет новая облигация с номиналом 500 дол. На рынке курс старой облигации снизится до 500 дол., и это значит, что экономический субъект потеряет часть своего капитала. Следовательно, если процентная ставка растет, то цена облигаций падает и владельцы облигаций несут убытки от снижения их рыночной цены. Если же процентная ставка падает, то цена облигации возрастает и владельцы облигаций получают доход от повышения их рыночной цены.

Кейнс считал, что у каждого экономического субъекта есть собственное представление о «нормальном» уровне процентной ставки. Важно следить, в какую сторону от «нормы» отклоняется реальная рыночная ставка процента. Если она выше «нормальной», то можно ожидать ее понижения, а значит роста курса облигаций. Поэтому при высокой рыночной ставке процента увеличивается спрос экономического субъекта на облигации и соответственно уменьшается его спрос на деньги. Если же рыночная ставка процента ниже «нормальной», то велика вероятность ее повышения, вследствие чего произойдет снижение курса облигаций, которое приведет к потере капитала. Поэтому при низкой процентной ставке увеличивается спрос экономических субъектов на деньги и сокращается — на облигации. Следовательно, спрос на деньги по спекулятивному мотиву находится в обратной зависимости от уровня номинальной процентной ставки.

Основы теории макроэкономики 399

Когда рыночная ставка процента достигает некоторого минимального уровня, при котором доход от облигаций как финансового актива недостаточен, чтобы компенсировать риск, связанный с вложением денег в облигации, наступает «абсолютное предпочтение ликвидности». Это значит, что все экономические субъекты предпочтут деньги облигациям.

Современные теории спроса на деньги. Монетаристская теория денег. Количественная теория денег была модифицирована монетаристами. Они подходили к проблеме определения оптимального количества денег с точки зрения портфельного анализа. М. Фридмен видел в деньгах один из видов активов. В качестве альтернативных активов он рассматривал облигации, акции и физические блага. Фридмен разработал несколько вариантов функции спроса на деньги. Одна из них имеет следующий вид:

MD = f (Yр , rb, re, ke, W), (11.6)

где MD — спрос на реальные денежные остатки; Yp — перманентный доход; rb, re — соответственно ожидаемая доходность облигаций и акций; kе — темп инфляции; W — предпочтения в отношении денег, не связанные с величиной дохода.

Фридмен считал, что спрос экономического субъекта на реальные денежные остатки MD зависит от его общего богатства, которое в свою очередь определяется тем доходом, который получает субъект. Однако текущий доход субъекта может значительно колебаться, в периоды подъема экономики быстро возрастая, а в периоды спада — уменьшаясь. Поэтому Фридмен ввел понятие перманентного дохода Yp, т.е. дохода, который субъект планирует получать в течение ряда будущих лет. Он рассчитывается как средневзвешенная величина годовых доходов субъекта от всех видов имущества (активов) за ряд предшествующих лет. В отличие от текущего дохода величина перманентного дохода Yp довольно стабильна.

Реальный спрос на деньги находится в обратной зависимости от ожидаемой доходности облигаций (rb) и акций (rе) относительно ожидаемой доходности денег. Последняя определяется той процентной ставкой, которую можно было бы получить, если бы деньги находились на депозите до востребования (в качестве денег рассматривался агрегат Ml). Если доходность облигаций и акций растет, а доходность денег остается неизменной, то экономические субъекты лредпочтут деньгам такие активы, как облигации и акции, и спрос на деньги сократится. И наоборот.

Переменная kе показывает доходность физических благ — домов, автомобилей и других благ длительного пользования.

400 Раздел III

Рост цен на них связан с темпом инфляции, который и определяет в этом случае доходность. Например, если темп инфляции составляет 7 %, то и цены на физические блага вырастут на 7 %, а следовательно, их доходность составит 7 %. При росте темпа инфляции субъекты предпочитают физические блага деньгам, спрос на деньги сокращается.

Переменная W связана с выбором, ожиданиями экономических субъектов. Так, одни люди всем активам предпочитают деньги, даже созерцание купюр приносит им удовольствие; другие, заработав крупную сумму денег, потратят ее на новую машину.

Анализируемая функция отражает спрос экономического субъекта на деньги. Спрос общества на реальные денежные остатки можно рассчитать путем суммирования спроса отдельных субъектов. Следовательно, оба вида определяются одними и теми же переменными, только во втором случае место дохода субъекта занимает совокупный (национальный) доход общества.

М. Фридмен пришел к заключению, что колебания ставки процента оказывают незначительное влияние на спрос на деньги, поскольку изменение доходности облигаций и акций ведет к изменению доходности денег в том же направлении. Предположим, что ставка процента увеличилась, доходность облигаций поднялась, в результате чего должна возрасти прибыль, получаемая банками по предоставляемым ссудам. Чтобы увеличить объем ссуд, банки должны привлечь средства клиентов. Сделать это можно, повысив ставку процента по вкладам. Доходность денег возрастет, доходность облигаций относительно доходности денег фактически останется прежней, у экономического субъекта не будет мотивов к перестройке структуры портфеля, спрос на деньги практически не изменится.

Следовательно, спрос на деньги довольно стабилен, а его изменение прогнозируемо (величина спроса может быть определена с помощью предлагаемой функции). Этот вывод позволил Фридмену утверждать, что скорость обращения денег меняется очень медленно, постепенно и предсказуемо.

Развитие кейнсианской теории: модель Баумоля—Тобина. Наиболее популярной среди современных концепций спроса на деньги является модель Баумоля—Тобина. Проблему, решаемую в модели, образно сравнивают с проблемой фирмы, которая определяет, сколько запасов ей требуется, чтобы, с одной стороны, обеспечивалась непрерывность воспроизводства, а с другой — были сведены до минимума потери от хранения запасов. Экономический субъект также стоит перед выбором, какой запас денег в данный момент следует сохранить, чтобы обеспечить определенную платежеспособность.

Основы теории макроэкономики 401

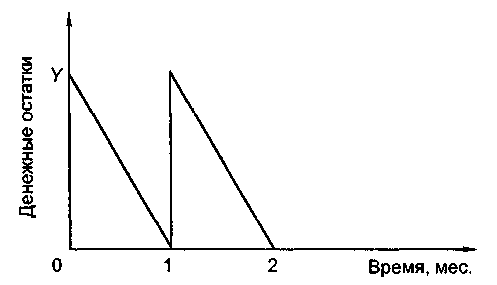

Примем номинальный доход, получаемый экономическим субъектом за месяц, равным Y. В модели Баумоля—Тобина спрос на деньги по трансакционному мотиву зависит от уровня потребления. Предполагается, что весь доход Y расходуется в течение месяца для покупок. На первый взгляд, решение проблемы простое — сохранить весь полученный доход в виде наличных денег, чтобы затем равномерно его расходовать в течение месяца. Графически такой спрос на деньги можно представить в виде нисходящей прямой (рис. 11.4). По истечении месяца субъект снова получит доход, равный Y, и снова будет его постепенно расходовать и т.д.

Рис. 11.4. Изменение количества наличных денег в течение двух месяцев

На самом деле это не лучшее из решений, поскольку экономический субъект теряет доход, который деньги могли принести, если бы их положили на сберегательный счет в банке или купили на них облигации, приносящие процент.

Допустим, что ежемесячно получаемый доход У сразу перечисляется на сберегательный счет, который приносит процент, но на этот счет нельзя выписать чек.

Поскольку экономический субъект ежедневно совершает покупки, ему придется каждый день ездить в банк и снимать деньги со сберегательного счета. При этом он будет терять время на проезд и стояние в очереди, возможно, затрачивать деньги на покупку бензина для поездки, т.е. будет нести определенные потери. Определим запас наличных денег, который позволит субъекту минимизировать общие потери.

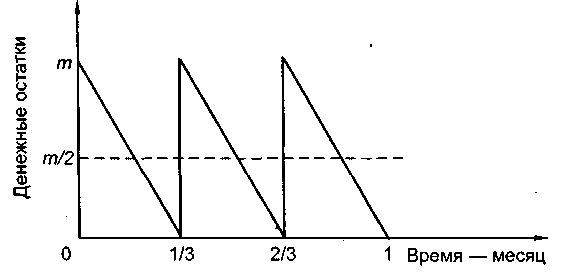

Предположим, что в виде денег сохраняется 1/3 часть полученного за месяц дохода (т = Y/3). Если учесть, что запас денег расходуется постепенно от т до 0 за треть месяца, а затем снова становится равным т и т.д., то график спроса на деньги будет иметь вид, представленный на рис. 11.5.

402 Раздел III

Рис. 11.5. Изменение количества наличных денег в течение месяца

Среднее количество денег, которое экономический субъект сохранит в течение месяца (средние остатки за месяц), в этом примере будет равно т/2, так как каждый раз, начиная расходы, он имеет на руках т денег, а заканчивая — 0.

В действительности проблема заключается в определении оптимального числа изъятий денег из банка. Зная доход и число изъятий, можно определить запас денег, который должен хранить экономический субъект.

Если за месяц число посещений банка экономическим субъектом равно п, то каждый раз он снимает со счета Y/n денег. Среднее количество сохраняемых им в течение месяца наличных денег будет равно Y/2n. Зная это значение и ставку ссудного процента i, можно определить потери, связанные с хранением запаса денег. Они будут равны i * Y/2n.

Примем издержки одного изъятия денег из банка равными Рb (b — реальные издержки; Рb — номинальные). Так как число посещений банка равно п, то общие потери, связанные с его посещениями в течение месяца, будут равны Рb * п. Тогда общие издержки (ТС) экономического субъекта можно определить по формуле

ТС = i * Y / 2п + Рb * п (11.7)

Следовательно, чем чаще экономический субъект будет обращаться в банк, тем больше будут издержки, связанные с его посещениями, но меньше — процентные потери от хранения денег. Задача состоит в том, чтобы минимизировать общие издержки, т.е. найти оптимальное число изъятий денег из банка, а значит и оптимальный запас наличных денег. Алгебраические

Основы теории макроэкономики 403

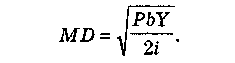

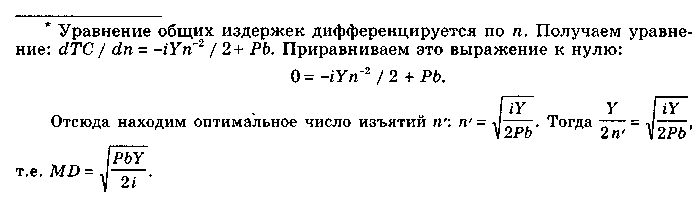

преобразования позволили Уильяму Баумолю и Джеймсу Тобину получить следующую формулу спроса на деньги*:

(11.8)

(11.8)Из формулы (11.8) следует:

1) трансакционный спрос на деньги MD находится в прямой

зависимости от номинального дохода Y, но при этом спрос на

деньги растет меньшими темпами, чем доход. Например, если

Y в уравнении (11.8) увеличится в четыре раза, то MD — только

в два раза;

2) спрос на номинальные денежные остатки обратно зави

сим от уровня процентной ставки i;

3) экономических субъектов интересует не количество де

нег, а их покупательная способность, т.е. у субъектов отсут

ствует «денежная иллюзия». Так, например, при увеличении

цен в два раза номинальный доход Y удвоится (он равен про

изведению уровня цен Р на реальный доход) и удвоятся издер

жки Рb, связанные с изъятием денег из банка. Это приведет,

как следует из формулы (11.8), к удвоению номинального спро

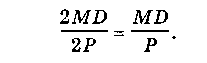

са на деньги. Он будет равен 2MD. Реальный спрос, равный но

минальному спросу, деленному на уровень цен, не изменится:

(11.9)

(11.9)Современный анализ спроса на деньги по мотиву предосторожности во многом аналогичен кейнсианскому. Запас денег позволяет экономическим субъектам застраховаться от неплатежеспособности. Возникает проблема выбора, сходная с той, которая рассматривалась в модели трансакционного спроса Бау-моля—Тобина. С одной стороны, чем больше денег экономические субъекты будут хранить по соображениям предосторожности, тем большими будут их потери, измеряемые как номинальная процентная ставка, которую могли бы принести деньги. С другой стороны, отсутствие необходимого количества денег

404