1. Предмет макроэкономики. Методы и принципы макроэкономического анализа

| Вид материала | Документы |

- Вопросы к экзамену по дисциплине «экономическая теория» (2 семестр), 18.27kb.

- Вопросы для оценки качества освоения дисциплины, 40.86kb.

- Задачи дисциплины: изучить теоретические основы современной динамической макроэкономики;, 16.2kb.

- Курс, специальность 1 -25 01 08 «Бухгалтерский учет, анализ и аудит», 45.25kb.

- Курс, специальность 1240103 «Экономи ческое право» заочная (сокращенная), 36.75kb.

- Предмет, методы и задачи экономического анализа, 283.44kb.

- Задачи курса заключаются в том, чтобы: изучить теоретические основы современной динамической, 748.75kb.

- Лекция Тема: Методы макроэкономического анализа, 129.59kb.

- Макроэкономика как наука. Предмет и методы макроэкономического анализа, 287.33kb.

- Тема Введение в макроэкономический анализ, 153.96kb.

Денежный рынок - это рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, это сеть институтов, обеспечивающих взаимодействие спроса и предложения денег.

Равновесие на денежном рынке устанавливается, когда спрос на деньги равен их предложению, что может быть достигнуто при определенной банковской процентной ставке. Сохраняться равновесие на денежном рынке будет в том случае, когда процентная ставка будет изменяться в том же направлении, что и доход. (Например, если доходы в экономике возрастут, то это приведет к росту спроса на деньги, а следовательно, к увеличению процентной ставки, в этом случае будет увеличиваться альтернативная стоимость хранения денег и снижаться курс ценных бумаг, что уменьшит спекулятивный спрос на деньги, увеличит покупку фирмами и домашними хозяйствами финансовых активов и даст возможность поддерживать денежный рынок в равновесном состоянии. При снижении доходов возникает обратная ситуация).

Увеличение предложения денег в экономике приводит к понижению банковской процентной ставки.

Один из самых распространенных способов государственного воздействия на экономику является систематическое нарушение равновесия денежного рынка.

Эта политика используется государством для воздействия на реальный сектор экономики путем изменения уровня процентных ставок, который в свою очередь оказывает влияние на инвестиции, занятость, объем производства и уровень доходов. Однако активное использование данной политики может привести к попаданию экономики в ликвидную ловушку - эта такая ситуация в экономике, когда процентные ставки находятся на минимально возможном уровне и дальнейшее увеличение предложения денег не способно оказать на них никакого влияния, в результате чего происходит разрыв между товарным и денежным рынками, растет спрос на деньги и усиливается инфляция.

Выход из ликвидной ловушки возможен лишь силами государства с использованием активной финансовой ловушки.

52. Кривая LM – кривая равновесия денежного рынка. Наклон и сдвиги кривой.

LM (L- предпочтение ликвидности, M – деньги, спрос на деньги)

LM- показывает множество комбинаций ставки процента и уровня нац дохода и выпуска, при котором денежный рынок находится в состоянии равновесия.

Построение LM.

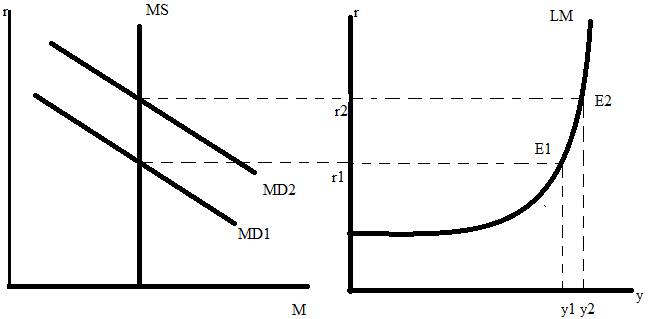

Денежный рынок кривая LM

MS(предложение денег)=C+D (наличные деньги + деньги на депозитах)

MD общий спрос на деньги = трансакционный спрос (для сделок) + спрос для активов

При увеличении ВВП с у1 в у2 спрос на деньги увеличивается с MD в MD2

В левой части LM имеет горизонтальный участок – ликвидная ловушка – ситуация на денежном рынке, когда процентная ставка не реагирует на изменение предложения денег, оставаясь на прежнем низком уровне.

Во всех точках выше LM денежный рынок не в равновесии MS > MD

Во всех точках ниже LM денежный рынок не в равновесии MS< MD/

Сдвиги LM

- увеличение предложения денег – кривая сдвигается вправо

- рост спроса на деньги – кривая влево

- увеличение уровня цен - кривая влево, уменьшение – вправо.

Определяющими факторами наклона LM являются :

Кривая более пологая:

- если чувствительность спроса на деньги к динамике ставки процента велика.

- если чувствительность предложения денег к динамике ВВП невелика.

53. Равновесие товарного и денежного рынка. Модель IS-LM

IS – показывает множество комбинаций процентных ставок и уровней национального дохода и выпуска, при которых товарный рынок находится в состоянии равновесия и выполняется условие S=Iзаплан.

LM – показывает множество комбинаций процентных ставок и уровнем дохода, при которых денежный рынок находится в состоянии равновесия.

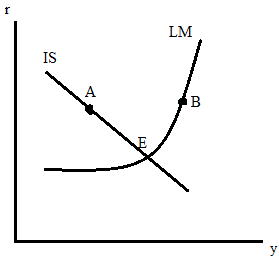

(Равновесие товарного и денежного рынка)

А – равновесие только на товарном рынке, а на денежном нет. AD

В – денежный рынок в равновесии, а товарный нет. AS>AD/

Существует только одна точка, где тот и тот рынок находится в равновесии.

Модель IS – LM анализируется для 2х временных периодов.

- в краткосрочном периоде модель с фиксированными ценами.

- в долгосрочном периоде экономика находится в состоянии полной занятости, а уровень цен подвижен, следовательно в долгосрочном периоде IS – LM с гибкими ценами.

Предпосылки анализа IS – LM

- В краткосрочном периоде уровень цен фиксирован, следовательно номинальные и реальные значения всех переменных совпадают.

- Совокупное предложение или объем выпуска совершенно эластично и способно удовлетворить любую величину совокупного спроса.

- доход (У), потребление (С), инвестиции (I), чистый экспорт (Xn) являются эндогенными (внутренними) переменными и определяются внутри модели.

- гос расходы (G), предложение денег (MS), налоги (T), являются величинами экзогенными и задаются внутри модели.

54.Макроэкономический анализ фискальной политики в модели «IS-LM” . Эффект вытеснения

Если экономика находится в состоянии спада или депрессии, то равновесный выпуск (y0) меньше потенциального выпуска, следовательно надо проводить стимулирующую фискальную политику с целью стабилизации экономики, роста выпуска и занятости. Для этого необходимо :

- Увеличить государственные расходы

- Снизить налоги

- Либо сочетание обеих мер

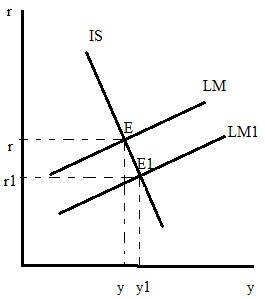

Предположим, что правительство увеличило государственные расходы, при первоначальной ставке процента (r0) экономическая система должна была бы двигаться к новому равновесию (из точки Е0 в т.Е1, тогда равновесный выпуск составил бы величину y1), однако увеличение государственных расходов приводит к росту доходов, а также увеличивает спрос на деньги, что приводит к повышению процентной ставки. Поэтому экономическая система будет двигаться от Е0 к новому состоянию равновесия в т.Е2. Таким образом при стимулирующей фискальной политике происходит рост выпуска (от у0 до у2) с одновременным повышением процентной ставки. При проведении стимулирующей фискальной системы возникает эффект вытеснения. Он связан с тем, что рост процентной ставки вытесняет часть инвестиционных расходов (у1-у2 – величина эффективного вытеснения). Стимулирующая фискальная политика будет эффективна, если прирост выпуска будет превышать величину эффективного вытеснения. Эффект вытеснения будет мал в 2 случаях: 1. Если инвестиции и чистый экспорт малочувствительны к повышению процентных ставок (графически этому соответствует более крутая кривая IS). 2. Если спрос на деньги высокочувствителен к изменению процентной ставки (графически– более пологая кривая LM). Отсюда стимулирующая фискальная политика наиболее эффективна при сочетании крутой IS и пологой LM.

55. Денежно-кредитная политика: сущность , цели. Рестрикционная и экспансионистская денежно-кредитная политика.

Денежно-кредитная политика – система мер, проводимых центральным банком с целью воздействия на параметры денежного рынка, а в конечном итоге на всю экономику в целом в целях её стабилизации. Различают промежуточные и конечные цели. Конечные цели: 1. Рост выпуска и занятости. 2. Стимулирование экономического роста. 3. Стабилизация уровня цен. 4. Стабильное состояние платежного баланса. Промежуточные цели: 1. Изменение предложения денег. 2. Изменение процентной ставки. 3. Стабилизация валютного курса, национальной валюты.

Различают 2 вида денежно-кредитной политики: 1. Экспонсианистская (политика «дешёвых» денег). 2. Рестрикционная (политика «дорогих» денег). Конечные цели экспонсианистской политики: 1.Стабилизация национального выпуска. 2.Выведение экономики из спада. 3.Рост занятости. Промежуточные цели: 1.Увеличение денежного предложения. 2.Уменьшение процентной ставки. Рестрикционная политика: конечные цели: 1.Стабилизация уровня цен. 2.Снижение инфляции. Промежуточные цели: 1.Уменьшение денежного предложения. 2. Рост процентной ставки.

56. Макроэкономический анализ денежно-кредитной политики в модели IS-LM, ликвидная и инвестиционная ловушки.

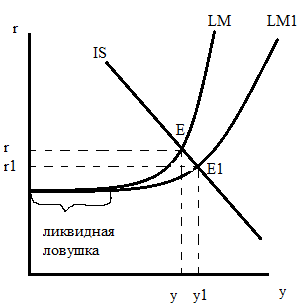

Рассмотрим эффективность денежно-кредитной политики на примере политики дешевых денег в модели IS-LM с фиксированными ценами.

y0 значительно меньше у* потенциального выпуска, поэтому необходимо увеличить выпуск продукции и уровень занятости.

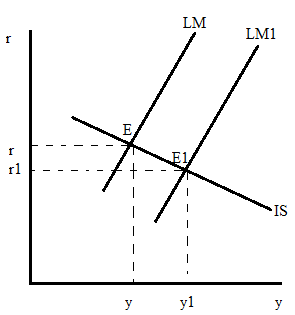

Проанализируем относительную эффективность политики дешевых денег и ее стимулирующий эффект на рост выпуска и доход. Стимулирующий эффект будет значителен

- если I и Xn высокочувствительны к динамики ставки процента. Графически этому соответствует более пологая кривая IS.

- если, MS предложение денег малочувствителен к динамики ставки процента. Графически этому соответствует более крутая LM.

Сильно эффективная политика:

y1-y = 1

При росте предложения денег LM переходит в LM1

Слабая неэффективная политика:

у1-у=2

1>2 Следовательно политика дешевых денег будет эффективной при сочетании пологой IS и крутой LM.

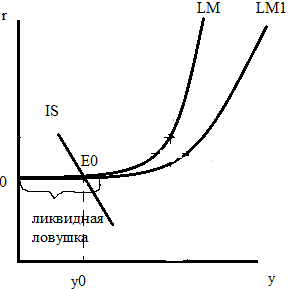

Политика неэффективна в случае возникновения ликвидной и инвестиционной ловушек.

- Ликвидная ловушка. IS пересекается с LM на горизонтальном участке.

Ликвидная ловушка-эта такая ситуация в экономике, когда процентные ставки находятся на минимально возможном уровне и дальнейшее увеличение предложения денег не способно оказать на них никакого влияния, в результате чего происходит разрыв между товарным и денежным рынками, растет спрос на деньги и усиливается инфляция.

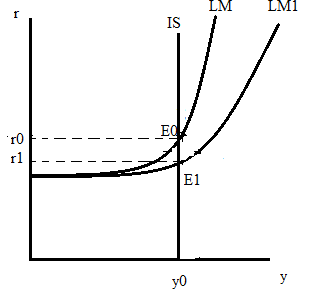

Инвестиционная ловушка возникает в том случае, если спрос на инвестиции абсолютно не эластичен к ставке процента. В этом случае кривая спроса на инвестиции вертикальна, в этом случае IS также вертикальна.

Инвестиции не увеличиваются, а следовательно выпуск также не растет.

57. Передаточный механизм денежно-кредитной системы: кейнсианский и монетаристский подходы.

Существует ряд разногласий между кейнсианцами и монетаристами о механизме действия денежно-кредитной системы. Кейнсианский подход: 1.Кейнсианцы считают рыночную экономику неустойчивой и полагают, что государство должно вмешиваться в регулирование рыночной экономики, посредством различных инструментов, включая и денежно-кредитную политику. 2.Основное уравнение, на котором базируются кейнсианцы: Y=C+I+G+Xn. 3.Кейнсианцы пологают, что изменение денежного предложения влияет не на все компоненты совокупных расходов, а только на инвестиционные расходы (I) через изменение процентной ставки. 4.Цепочка передаточного механизма в представлении кейнсианцев такова (на примере политики «дешёвых» денег): Центральный банк намеревается проводить политику «дешёвых» денег → изменение резервов коммерческих банков (резервы увеличиваются) → предложение денег увеличивается → понижение процентной ставки → рост инвестиций → возрастание дохода. 5.Кейнсианцы пологают, что денежно-кредитная политика не всегда эффективна вследствие возникновения на денежном рынке ситуации ликвидной ловушки. 6.Кейнсианцы предполагают для регулирования экономики использовать инструменты фискальной политики.

Монетаристский подход:1.Монетаристы считают рыночную экономику достаточно устойчивой и пологают, что государственное регулирование необходимо свести к минимуму. 2.Основное уравнение, на котором базируются монетаристы (уравнение Фишера): MV=PY→M=PY/V (где M-количество денег, V-скорость обращения денег, Р-уровень цен, Y-реальный ВВП, РY-номинальный ВВП. 3.Монетаристы пологают, что связь между предложением денег и номинальным ВВП более тесное, чем предполагают кейнсианцы. Монетаристы утверждают, что рост предложения денег оказывает влияние на рост совокупного спроса в целом. 4.Цепочка передаточного механизма в представлении монетаристов такова (на примере «дешёвых» денег): политика «дешёвых» денег → изменение резервов коммерческих банков (резервы увеличиваются) → увеличение предложения денег → увеличение совокупного спроса → увеличение дохода. Но монетаристы не советуют изменять предложение денег в краткосрочном периоде по 2 причинам: 1.Существование временного лага. 2.Регулирование процентной ставки- ошибочная цель.

Милтон Фридмен обосновал денежное правило, согласно которому, изменение денежного предложения должно осуществляться с учетом среднегодового темпа экономического роста.

58.Основные инструменты денежно-кредитной политики.

Существует 2 группы денежно-кредитной политики. Прямые инструменты: включает прямое регулирование некоторых видов кредитов (ломбардный), прямое регулирование процентной ставки. Косвенные инструменты: 1.Операции на открытом рынке (покупка или продажа государственных ценных бумаг центральному банку, коммерческим банкам и населению). Можно регулировать величину денежного предложения, величину процентной ставки. 2. mv=1/чч (m- мультипликатор). 3.Изменение учетной ставки (в РБ ставка рефинансирования) – процент, под который ЦБ выдает кредиты коммерческим банкам.

Экспонсианистская кредитно-денежная система: 1.ЦБ должен покупать государственные ценные бумаги на открытом рынке. 2.Норматив обязательных резервов ЦБ понижается. 3.Учетная ставка снижена ЦБ. Рестрикционная: 1.ЦБ продаёт государственные ценные бумаги. 2.Норматив обязательных резервов повышается. 3. Учетная ставка повышается.

59. Модель IS-LM с гибкими ценами.

60. Валютный курс. Факторы, влияющие на валютный курс. Фиксированные и гибкие валютные курсы.