Конспект лекций Тема 1: Предмет экономической теории, ее философские и методологические основы

| Вид материала | Конспект |

- План Общие проблемы экономики. Предмет экономической теории Место экономической теории, 1531.5kb.

- Тема предмет истории политических и правовых учений, ее научная и методологические, 3732.88kb.

- Курс лекций по дисциплине экономическая теория тема, 1703.45kb.

- Тема Предмет и метод основ экономической теории, 501.79kb.

- Тема №1, 101.98kb.

- Программа курса «микроэкономика., 98.69kb.

- Частичное повторение установки Предмет экономической теории, 52.86kb.

- Тема: Введение в экономическую теорию, 39.63kb.

- Вопросы к кандидатскому экзамену по экономической теории, 36.17kb.

- Тематический план занятий по дисциплине «экономическая теория» (для слушателей цдпп,, 35.46kb.

1. Понятие и содержание фискальной политики. Типы и инструменты фискальной политики.

2. Государственные расходы и их роль. Мультипликатор государственных расходов.

3. Налоги и механизм их действия. Виды и роль налогов в регулировании экономики. Налоговый мультипликатор.

4. Государственный бюджет, его назначение и структура. Бюджетный дефицит и пути его погашения. Государственный долг.

Основные понятия и термины:

Фискальная политика, государственные расходы, налоги, мультипликатор, недискреционная политика, политика встроенных стабилизаторов, государственный бюджет, прямые налоги, косвенные налоги, налоговая система, ставка налога, кривая Лаффера, бюджетный дефицит, государственный долг.

1. Фискальная политика – это политика, которая предполагает использование возможностей правительства: взимать налоги и расходовать средства государственного бюджета для регулирования уровня в условиях деловой активности и решение различных социальных задач.

Это политика государства в области государственных расходов и налогов.

Эту политику проводят законодательные органы власти, т.к. они контролируют налогообложение и государственный бюджет.

Основные цели фискальной политики:

- Сглаживание колебаний экономического цикла.

- Стабилизация темпов экономического роста.

- Достижение высокого уровня занятости.

- Снижение темпов инфляции.

Основные инструменты:

Государственные расходы.

- Налоги.

Фискальная политика оказывает воздействие на национальную экономику через товарные рынки. Изменение государственных расходов и налогов отражается на совокупном спросе и через него влияет на макроэкономические цели.

Главная задача фискальной политики – сбалансированность макроэкономической системы. В целом, фискальная политика направлена на сбережение полной занятости и производство неинфляционного валового национального продукта. Обычно фискальная политика проводится в определении инструментов дискреционного и недискреционного характера (в виде «фискальной смеси») и дает максимальный эффект в краткосрочном периоде.

Фискальная политика бывает двух типов:

| Дискреционная Это политика активная. Это сознательное манипулирование налогами и государственными расходами. Проводится в долгосрочном периоде. Основные инструменты:

Изменение налоговых ставок – основной инструмент. | Политика встроенных стабилизаторов пассивная политика. Она основана на том, что налоговые поступления и значительная часть государственных расходов автоматически вызывает изменение в относительном уровне налогов и бюджетных расходов. Основные инструменты: - подоходный налог; - пособия по безработице; - социальные выплаты; - индексация доходов. |

В период спада действует стимулирующая фискальная политика (фискальная экспансия) – складывается из:

-увеличение государственных расходов;

-уменьшение налогов;

-сочетание роста государственных расходов со снижением налогов.

Это приводит к дефицитному финансированию, но обеспечивается сокращение падения производства.

В условиях инфляции сдерживающая политика.

Она называется фискальная рестрикция:

-уменьшение государственных расходов;

-увеличение налогов;

-сочетание сокращения государственных расходов с растущим налогообложением.

Такая политика ориентируется на положительное сальдо бюджета, которое вызывает сокращение производства.

Политика встроенных стабилизаторов (пассивная) – экономический механизм, который автоматически реагирует на изменение экономического положения без необходимости принятия каких–либо шагов со стороны правительства.

Основные стабилизаторы – изменение налоговых поступлений.

В период экономического подъёма налоговые поступления автоматически возрастают, что обеспечивает снижение покупательской способности и сдерживание экономического роста.

В период экономического спада налоговые поступления сокращаются, и происходит постепенное увеличение покупательной способности, сдерживает экономический спад.

2. Государственные расходы – расходы центрального правительства по приобретения товаров и услуг и осуществлению трансфертных платежей.

Основные виды государственных расходов

| Государственные закупки – это покупка центральным правительством товаров и услуг. | Трансфертные платежи – это выплаты центрального правительства населению в ответ на которые не предполагаются представления в текущем периоде непосредственных экономических услуг (дотации, субсидии). |

| Основные формы | |

Рост государственных расходов

2. Рост совокупного спроса. 3. Увеличение национального производства. |

Сокращение государственных расходов

3. Сокращение ВНП. |

Мультипликатор государственных расходов – численный коэффициент, показывающий зависимость дохода и выпуска продукции от изменения государственных расходов.

Государственные расходы оказывают влияние на AD и обладают мультипликаторным эффектом: MRG =1/MPS.

3. Налоги – это обязательная нормативная ставка обложения любых видов дохода или имущества, физических и юридических лиц, которые характеризуются обязательностью, срочностью и всеобщностью.

Налоговая система – совокупность форм и методов взимания налогов.

Основные функции налогов:

1. Фискальная функция - сбор и аккумуляция денежных средств для государственного бюджета.

2. Регулирующая функция – уменьшение или расширение платёжеспособного спроса посредством налогов.

3. Социальная функция – реализуется через поддержание социального равновесия.

Основные виды налогов:

п

рямые и косвенные

рямые и косвенные

| взимаются непосредственно с владельцев имущества, либо с получателей доходов (зарплата, подарки). Подоходный налог, налог на прибыль, поземельный, налог на строение, налог на наследство и дарение. | устанавливается в виде надбавок к цене товара, и взимаются в сфере реализации или потребления товаров и в конечном итоге перекладывается на потребителей (НДС, таможенные пошлины, акцизный налог и т.д.). |

- В зависимости от соотношения между ставкой налога и доходом, бывают:

- налоги прогрессивные;

- налоги регрессивные;

- пропорциональные налоги;

- фиксированные.

Чистые налоги- налоги за минусом социальных выплат.

Роль налогов

| Снижение налогов | Увеличение налогов |

|

|

Мультипликатор налогов MRT =MPC/MPS.

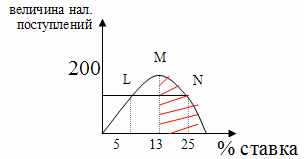

«Кривая Лаффера»

Эта кривая отражает взаимосвязь между величиной ставки налогов и налоговых поступлений в государственный бюджет. При повышении ставки, доходы государства за счёт налогов вначале увеличиваются, а затем, если налоговая ставка превышает точку М, то доходы от налоговых поступлений начинают уменьшаться. В соответствии с этим графиком налоговые поступления при более высокой ставке в точке N и при более низкой в точке L – одинаковы. Но если ставка в точке N не стимулирует спрос, то ставка налогов в точке L создаёт стимул к производству, сбережениям, инвестициям и увеличению национального дохода.

4. Государственный бюджет – один из инструментов государственного регулирования экономики, основной финансовый план образования и использования централизованного фонда денежных средств государства.

Основными элементами государственного бюджета являются доходы и расходы. К доходам относятся налоги и сборы; к расходам – финансирование экономики, социально-культурных программ, обороны и управления.

Баланс доходов бюджета означает равенство его доходов и расходов. Если расходы превышают доходы, то имеет место дефицит, а в случае превышения доходов над расходами – профицит, или излишек.

Существуют несколько понятий бюджетного дефицита:

- структурный дефицит – это разность между текущими государственными расходами и доходами, которые поступили бы в бюджет в условиях существующей налоговой системы при полной занятости населения;

- фактический дефицит – это разница между доходами и расходами фактически исполненного бюджета;

- циклический дефицит – это разница между фактическим и структурным дефицитом;

- первичный дефицит – это общий дефицит государственного бюджета, уменьшенный на сумму выплат по государственному долгу.

Форма проявления бюджетного дефицита - государственный долг.

Государственный долг – общая сумма непогашенных дефицитов государственного бюджета, накопленная за время существования страны.

Основные формы государственного долга:

- внутренний долг – задолженность государства своим собственным гражданам;

- внешний долг – задолженность государства гражданам и организациям других стран;

Пути преодоления бюджетного дефицита:

- сокращение бюджетных расходов;

- изыскание дополнительных источников доходов;

- заем денег;

- денежная эмиссия.

Управление государственным долгом – совокупность действий государства по погашению и регулированию суммы государственного долга, а также по привлечению новых заемных средств.

Основные средства:

- бюджетные средства;

- выпуск новых займов;

- изменение условий займа.

Государственный долг уменьшается, если образовывается первичный бюджетный избыток и если темп прироста реального национального дохода превышает реальную ставку процента.

Тема 5. Денежно-кредитная политика государства

1 Сущность и функции денег. Денежная масса.

2. Сущность и структура кредитной системы.

3. Банковская система, основные типы коммерческих банков, их функции и операции.

4. Центробанк, его роль и функции. Цели и инструменты денежно-кредитного регулирования.

5 Спрос и предложение денег. Равновесие на денежном рынке.

Основные термины и понятия

Деньги, функции денег, денежная масса, денежные агрегаты, денежные обращения, виды денег, кредит, виды кредита, принципы кредитования, банковская система, банк, банковская прибыль, активные и пассивные операции банков, центральный банк, денежный спрос, равновесие денежного рынка, денежно-кредитная политика, учетная ставка, операция на открытом рынке, норма обязательного резервирования, политика «дешевых» и «дорогих» денег.

1. Деньги – это специфический товар, общепринятое средство платежа, которое является всеобщим эквивалентом.

Функции денег:

- мера стоимости – Т-Д - идеальная функция денег, способность денег соизмерять стоимость товаров и услуг;

- средство обращения – Т-Д-Т – способность денег обеспечивать покупку товаров и услуг, а также уплату долгов – функция мимолетная, но реальная;

- средство накопления – Т-Д…Д1 – способность денег обеспечивать возможность приобретать товары и услуги в будущем;

- средство платежа – Т…Д – возникает, когда движение денег и товаров не совпадает во времени и пространстве (уплата налога, продажа товаров и услуг в кредит);

- мировые деньги – деньги выступают в мировой экономике в качестве мировых мер стоимости, средств платежа и средств обращения – Т-СКВ – свободно-конвертируемая валюта.

Денежное обращение – это движение денег при выполнении ими своих функций в наличной и безналичной формах.

В

иды денег

иды денег| наличные | безналичные |

| 1. металлические деньги; | 1. депозиты в банках; |

| 2. бумажные деньги; 3. декретные деньги. | 2. чеки, чековые книжки; 3. электронные деньги; |

| | 4. кредитные пластиковые карты; |

| | 5. ценные бумаги – долговые деньги. |

Эмиссия денег – выпуск в обращение дополнительного количества денежных знаков.

Ликвидность денег – «денежность», степень легкости, с которой безналичные активы могут выступать средством платежа.

Денежная масса – совокупность платежных средств, обращающихся в стране в данный момент. Это важный показатель движения денег. В зависимости от степени ликвидности используются агрегаты для измерения денежной массы. Принцип агрегирования состоит в том, что к существующей денежной массе добавляются последующие суммы.

Так, в Великобритании используется 8 денежных агрегатов, в США – 4. В России выделяют 4: М0, М1, М2, М3:

- М0 – наличные деньги в обращении вне банковской системы;

- М1=М0 + депозиты до востребования в сбербанках и средства расчетных и текущих счетов предприятия;

- М2 = М1 + срочные счета в сбербанках;

- М3 = М2 + депозитные сертификаты банков, облигации государственного займа;

- L = М3 + казначейские сберегательные облигации, ценные бумаги.

Чаще всего используется М1 – деньги для сделок, М2.

«Квази - деньги» = М2 - М1 –почти деньги, квази-денежная наличность, управляемая банками и казначейством (срочные вклады, депозитные счета денежного рынка).

Закон денежного обращения устанавливает количество денег, необходимых для выполнения ими функций обращения и средства платежа.

Уравнение Фишера: МV= РО, М = РО/V,

где V – скорость обращения, М – денежная масса.

Количество денег находится в прямой зависимости от количества и уровня цен проданных товаров и в обратной зависимости от скорости обращения денег.

Скорость обращения – число оборотов денежной единицы за определенный период.

2. Кредит – ссуда в денежной или товарной форме на условиях возвратности, платности при движении которой между кредитором и заемщиком складываются определённые экономические отношения.

Природа кредита заключается в выполнении деньгами функции средства платежа, при обмене товаров.

Функции кредита:

1. Перераспределительная.

2. Стимулирующая экономию издержек.

3. Концентрация и централизация капитала.

Принципы кредитования:

- Срочность.

- Возвратность.

- Платность.

- Материальное обеспечение.

- Целевое назначение.

Виды кредитов:

- Краткосрочный (до 1 года).

- Среднесрочный (2 – 5 лет).

- Долгосрочный (от 5 – 10 лет и выше).

По характеру охвата рыночного пространства:

- Международные кредиты.

- Межгосударственные кредиты.

- Государственные кредиты.

- Банковский кредит.

- Коммерческий кредит.

- Потребительский кредит.

Кредитный механизм – это форма организации и способ использования кредитных отношений. Кредитные отношения – это база формирования кредитной политики.

Кредитная система - это элемент денежной системы, представляет собой совокупность кредитно-финансовых учреждений, создающих, аккумулирующих и предоставляющих денежные средства.

Кредитная система возникает на основе кредитных отношений, форм и методов кредитования.

Функции кредитной системы:

- Денежно хозяйственная – проводится кредитными институтами.

- Регулирующая (центральный банк и другие ведомства надзора) – проявляется через установление, повышение или понижение процентной ставки.

- Регламентирующая (центральный банк или министерство финансов) – определяет правила поведения в кредитной политике.

Кредитная система – это единство двух подсистем: банковской и парабанковской. Банковская система включает центральный банк, который является кредитором высшей инстанции, т.к. предоставляет кредиты коммерческим банкам, коммерческие и специализированные банки (инновационные, ипотечные).

Парабанковская система включает специализированные кредитно-финансовые институты (лизинговые, факторинговые, финансовые, инвестиционные компании, страховые общества, пенсионные фонды, ломбарды, почтовые отделения, фондовые биржи).

Кредитная система – занимает важное место в рыночной экономике, т.к. формирует капиталы и организует их перетекание в нуждающиеся сферы, определённый инвестиционный климат в стране и деловую активность, а также устанавливает правила денежно – кредитных отношений, определяющих структуру совокупного предложения и спроса и влияет на макроэкономическое равновесие.

3. Коммерческие банки образуют костяк кредитной системы страны. Главное их предназначение – привлекать сбережения и распределять их между заемщиками. Для корпораций и потребителей банки являются основным источником кредитов.

Пополнение оборотных средств предприятий и предоставление потребительского кредита – это классическая функция коммерческих банков. Кроме этого банки оказывают массу специальных услуг государству, предприятиям и населению. Это и чековое обслуживание, и расчетно-кассовые операции, выдача денег под заклад имущества, средне- и долгосрочное кредитование специального назначения (например, компании, разрабатывающих месторождение полезных ископаемых), проектное финансирование модернизации производства, предоставление ссуд в иностранной валюте, финансирование рисковых, венчурных проектов, лизинг оборудования и другие банковские операции и услуги.

Коммерческие банки являются юридическими лицами, которым на основании лицензии, выдаваемой банком, предоставляется право привлекать денежные средства от физических и юридических лиц и от своего имени размещать их на условии возвратности и платности, а также осуществлять иные виды банковских операций.

Коммерческие банки по форме собственности могут быть:

- акционерными обществами различного типа;

- частными компаниями;

- кооперативной собственностью.

Они осуществляют следующие банковские операции и сделки:

- привлекают вклады (депозиты) и предоставляют кредиты по согласованию с заемщиком;

- ведут расчеты по поручению клиентов и банков-корреспондентов и их кассовое обслуживание;

- открывают и ведут счета клиентов и банков-корреспондентов, в том числе иностранных;

- финансируют капительные вложения по поручению вкладчиков или распорядителей инвестируемых средств, а также за счет собственных средств банка;

- выкупают, покупают, продают и хранят платежные документы и ценные бумаги (чеки, аккредитивы, векселя и другие документы), осуществляют иные операции.

Банковские операции делятся на пассивные и активные. Пассивные - операции, с помощью которых образуются банковские ресурсы. Активные - посредством которых банк размещает эти ресурсы. Банковские ресурсы – это собственный капитал банка и вклады (депозиты), принимаемые банком от клиентов. Собственный капитал складывается из акционерного первоначального капитала, резервов и накопленной прибыли.

Депозиты делятся на две группы: срочные (могут быть истребованы у банка по истечении какого-либо срока) и до востребования (могут быть изъяты в любое время).

С другой стороны, активные операции составляют ссуды, которые также могут быть срочными (подлежат погашению через определенный срок - месяц, год, три года) и бессрочные (банк может потребовать их возвращения в любой момент).

Основные операции банков

| Пассивные: – привлечение денежных ресурсов.

| Активные: – размещение денежных ресурсов.

|

Активные и пассивные операции в сумме составляют баланс банка и называются балансовыми.

Забалансовые операции – операции, которые не являются не пассивными, не активными и не находят отражения в балансе:

- Лизинговая операция.

- Трастовые операции.

- Факторинговые операции.

- Консалтинговые операции.

- Обмен валюты.

- Охрана ценностей.

- Выпуск и продажа кредитных карточек.

Основная цель коммерческих банков – получение прибыли.

Банковская прибыль – (маржа) - разница между суммой взимаемых и суммой выплачиваемых банком процентов + доходы на собственный капитал банка, помещённый в ссуды и инвестиции.

Собственный капитал банка – разность между банковскими активами и пассивами.

Если активы банка на определённую дату превышают пассивы на ту же дату – это говорит о платёжеспособности банка.

Чистая прибыль = общей прибыли за – вычетом расходов по ведению банковских операций (зарплата, аренда). Чистая прибыль, взятая в отношении к собственному капиталу банка, составляет норму банковской прибыли.

Банковская система России имеет два уровня. Первый уровень занимает Центробанк, второй уровень – коммерческие банки и специализированные кредитные организации. Банковская система должна обеспечивать экономику необходимым количеством денег. Банковская система объединяет рынок депозитов и рынок банковских кредитов.

Банки могут создавать новые депозиты путем:

- вложения чеков, выписанных на другой банк;

- вклады наличности;

- выдачи ссуды;

- операций на открытом рынке;

- получение кредита от центрального банка.

Механизм создания банковских денег можно показать, используя принцип денежного мультипликатора. Он основан на том, что резервы и счета, потерянные одним банком, получают другие. Он является величиной, обратной норме. Обязательность резервов.

Х1 =1/R*100%М, где М - денежный мультипликатор, R –резервная норма.

Для определения максимального увеличения денег на текущем счете необходимо уменьшить избыточные резервы на денежный мультипликатор:

Д

= Е* m денежный мультипликатор

= Е* m денежный мультипликатормаксимальное увеличение денег избыточные резервы

4. Центробанк (эмиссионный) – важное звено банковской системы, которое обеспечивает равновесие денежного рынка. Центробанк проводит денежно–кредитную политику страны. Эта политика представляет собой совокупность государственных мероприятий в области денежного обращения и кредита. Центробанк подчиняется законодательным органам власти.

В банковской системе России ЦБ РФ (ЦБР) определен как главный банк страны и кредитор последней инстанции. Он находится в государственной собственности и на него возложены функции общего регулирования деятельности каждого коммерческого банка в рамках единой денежно-кредитной системы страны.

1. Организационная структура Банка России

Банк России образует единую централизованную систему с вертикальной структурой управления. В систему Банка России входят центральный аппарат, территориальные центры, полевые учреждения, учебные заведения и другие предприятия, учреждения и организации, в том числе подразделения безопасности и Российское объединение инкассации, необходимые для осуществления деятельности банка.

Органы управления Банка России. Высшим органом Банка России является совет директоров – коллегиальный орган, определяющий основные направления деятельности Банка России и осуществляющий руководство и управление Банком России.

2. Цели и задача деятельности ЦБ

Основными целями деятельности Банка России являются:

- защита и обеспечение устойчивости рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам;

- развитие и укрепление банковской системы РФ;

- обеспечение эффективного и бесперебойного функционирования системы расчетов;

Основными задачами ЦРБ являются регулирование денежного обращения, проведение единой денежно-кредитной политики, защита интересов вкладчиков, банков, надзор за деятельностью коммерческих банков и других кредитных учреждений, осуществление операций по внешнеэкономической деятельности.

Получение прибыли не является целью деятельности Банка России.

Банк России выполняет следующие функции:

- во взаимодействии с Правительством РФ разрабатывает и проводит единую государственную денежно-кредитную политику, направленную на защиту и обеспечение устойчивости рубля;

- монопольно осуществляет эмиссию денег и организует их обращение;

- является кредитором последней инстанции для кредитных организаций, организует систему рефинансирования;

- устанавливает правила осуществления расчетов в РФ;

- устанавливает правила проведения банковских операций, бухгалтерского учета и отчетности для банковской системы;

- осуществляет государственную регистрацию кредитных организаций; выдает и отзывает лицензии кредитных организаций и организаций, занимающихся их аудитом;

- осуществляет надзор за деятельностью кредитных организаций;

- регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами;

- осуществляет самостоятельно или по поручению правительства РФ все виды банковских операций, необходимых для выполнения основных задач банка России;

- осуществляет валютное регулирование, включая операции по покупке и продаже иностранной валюты; определяет порядок осуществления расчетов с иностранными государствами;

- организует и осуществляет валютный контроль как непосредственно, так и через уполномоченные банки в соответствии с законодательством РФ;

- принимает участие в разработке прогноза платежного баланса РФ и организует составление платежного баланса РФ;

- в целях осуществления указанных функций проводит анализ и прогнозирование состояния экономики РФ в целом и по регионам, прежде всего денежно-кредитных, валютно-финансовых и ценовых отношений, публикует соответствующие материалы и статистические данные.

Денежно-кредитная политика, проводимая Центробанком, может быть направлена на стимулирование кредита и денежной эмиссии (экспансия), либо на ограничение и сдерживание (рестрикция).

Различают две группы методов денежно-кредитной политики – общие и селективные. Общие методы влияют на состояние рынка ссудных капиталов в целом и включают в себя:

- политику учетной ставки (дисконтная);

- операции на открытом рынке;

- изменения норм обязательного резервирования (резервная политика).

К селективным методам относят:

- прямое ограничение резервов банковских кредитов;

- контроль за отдельными видами кредита;

- регулирование рынка и ликвидности банковских операций;

- регулирование валютного курса (методы денежно-кредитного регулирования).

Операция на открытом рынке – покупка или продажа ценных бумаг. Гибкий инструмент, осуществляется либо прямое увеличение денежной массы (при покупке ценных бумаг), либо уменьшение денежной массы (при продаже ценных бумаг).

Норма обязательного резервирования – часть уставного капитала коммерческого банка, которую они должны держать на счетах Центробанка для погашения страховых случаев.

При увеличении нормы обязательного резервирования сокращаются избыточные резервы банка, что приводит к мультипликационному уменьшения денежного предложения. При уменьшении нормы обязательного резервирования происходит мультипликационное расширение денежного предложения.

Учётная ставка – это тот процент, под который Центробанк даёт кредиты коммерческим банкам. Она позволяет регулировать активность коммерческих банков на вторичном рынке обязательств. Достигается путём изменения учётной ставки процента. Если она повышается, то это приводит к невыгодности займов, сокращению банковских резервов и мультипликационному сжатию денежного предложения. Её понижение ведёт к увеличению банковских резервов и увеличение денежного предложения.

Денежно-кредитная политика ЦБ проводится посредством политики «дешевых» или «дорогих» денег.

Политика «дешевых» денег присуща в основном экономическому кризису и большой безработице. Она делает кредит дешевым и легкодоступным, увеличивает денежное предложение, понижает процентную ставку, стимулирует рост инвестиций и ВВП.

Политика «дорогих» денег сокращает или ограничивает рост денежной массы в условиях «перегрева» экономики, понижает доступность кредита, тем самым сокращает инвестиции, сокращает совокупные расходы и ограничивает инфляцию.

5. Рынок денег – это взаимосвязь между спросом и предложением денег, где «ценой денег» выступает процентная ставка. Спрос на деньги - это то количество платежных средств, которое экономические субъекты желают держать у себя в настоящий момент.

Спрос на деньги вытекает из двух функций денег – как средства обращения и единства сохранения богатства. В первом случае речь идет о спросе на деньги для заключения сделок купли –продажи (трансакционный спрос), во втором – о спросе на деньги как средстве приобретения прочих финансовых активов (прежде всего облигации и акции). Транакционный спрос объясняется необходимостью хранения денег в форме наличных или средств на текущих счетах и иных финансовых институтов с целью осуществления запланированных и незапланированных покупок и платежей. Спрос на деньги для сделок определяется главным образом общим денежным доходом общества и изменяется прямо пропорционально номиналу ВНП. Спрос на деньги для приобретения прочих финансовых активов определяется стремлением получить доход в форме дивидендов или процентов и изменяется обратно пропорционально уровню процентной ставки. Эта зависимость отражается кривой спроса на деньги Dm .

Кривая общего спроса на деньги Dm обозначает общее количество денег, которое население и фирмы хотят иметь для сделок приобретения акции и облигаций при каждой возможной величине процентной ставки.

Теоретические модели спроса на деньги

Спрос на деньги и количественная теория. Современная трактовка количественной теории основана на понятии скорости обращения денег в движении доходов, которая определяется как:

V=P*Y/M,

где V – скорость обращения денег, P – абсолютный уровень цен,

Y – реальный объем производства, M- количество денег в обращении.

Если преобразовать формулу этого уровня: M=P*Y/V, мы увидим, что количество денег, находящихся в обращении, равно отношению номинального дохода к скорости обращения денег. Если заменить М в левой части уравнения на параметр Dm - величину спроса на деньги, то получим:

Dm = P*Y/V.

Из этого уравнения следует, что величина спроса на деньги зависит от следующих факторов:

- абсолютного уровня цен. При прочих равных условиях, чем выше уровень цен, тем выше спрос на деньги и наоборот;

- уровня реального объема производства. По мере его роста повышаются реальные доходы населения, а значит, людям потребуется больше денег, так как наличие более высоких реальных доходов подразумевает и рост объема сделок;

- скорости обращения денег. Соответственно все факторы, влияющие на скорость обращения денег, будут влиять и на спрос на деньги.

Спрос на деньги в кейнсианской модели. Дж. М. Кейнс рассматривал деньги как один из типов богатств и считал, что та часть активов, которую население и фирмы желают хранить в форме денег, зависит от того, насколько высоко они ценят свойство ликвидности. Деньги М-1 являются ликвидными активами. ДжКейнс назвал свою теорию спроса на деньги теорией предпочтения ликвидности.

Как считал Дж.Кейнс, три причины побуждают людей хранить часть их богатств в форме денег:

- использование денег в качестве средства платежа (трансакционный мотив хранения денег);

- обеспечение в будущем возможности распоряжаться определенной частью своих ресурсов в форме наличных денег (мотив предосторожности);

- спекулятивный мотив – хранение денег, возникающий из желания избежать потерь капитала, вызванных хранением активов в форме облигаций в периоды ожидаемого повышения норм ссудного процента.

Именно этот мотив формирует обратную связь между величиной спроса на деньги и нормой процента.

Современная теория спроса на деньги. Современная теория спроса на деньги отличается от теоретической модели Дж.Кейнса следующими особенностями. Она:

- рассматривает более широкий диапазон активов, помимо беспроцентного хранения денег и долгосрочных облигаций. Вкладчики могут обладать портфелями как с приносящими процент формами денег, так и с беспроцентными формами денег. Помимо этого они должны обладать иными видами ликвидных активов: средства на сберегательных и срочных счетах, ценные краткосрочные бумаги, облигации и акции корпорации и т.п.;

- отвергает разделение спроса на деньги на основании транзакционных, спекулятивных мотивов и мотива предосторожности. Процентная ставка влияет на спрос на деньги, но лишь вследствие того, что норма процента представляет собой альтернативную стоимость хранения денег;

- рассматривает богатство как основной фактор спроса на деньги;

- включает и другие условия, влияющие на желание населения и фирм предпочесть ликвидный актив, например, изменение в ожиданиях при пессимистическом прогнозе на будущую конъюнктуру величина спроса на деньги будет расти, при оптимистическом прогнозе спрос на деньги упадет;

- учитывает наличие инфляции и четко разграничивает такие понятия, как реальный и номинальный доход, реальную и номинальную ставку процента, реальные и номинальные величины денежной массы.

В функции спроса на деньги используется номинальная ставка процента. И.Фишер описывает связь между номинальной и реальной ставками процента следующим уравнением:

i=r + П,

где i – номинальная ставка процента; r – реальная ставка процента; П- темп инфляции.

Согласно количественной теории рост денежной массы увеличивает инфляцию, и инфляция повышает номинальную ставку. Эта зависимость называется эффектом Фишера.

Предложение денег – совокупность платежных средств, обращающихся в стране в данный момент. Оно включает в себя наличность вне банковской системы (С) и депозиты (D): MS =C+D.

Количество денег зависит от размера денежной базы, т.е. активов центрального банка, нормы минимального резервного покрытия, величины избыточного резерва коммерческих банков и доли наличных денег в общей сумме платежных средств населения.

Графически кривая предложения имеет следующий вид:

Чем выше ставка процента, тем больше предложение денег при заданной денежной базе и фиксированной норме резервного покрытия. При росте (снижении) денежной базы кривая предложения денег сдвинется влево (вправо), при снижении (росте) нормы резервного покрытия кривая предложения сдвинется вправо (влево).

Объем предложения денег определяется поведением населения, Центробанка и коммерческих банков.

Денежный рынок – это рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, «цен» денег, это сеть институтов, обеспечивающих взаимодействие спроса и предложения денег.

На денежном рынке деньги «не продаются» и «не покупаются», подобно другим товарам. В этом специфика денежного рынка. При сделках на денежном рынке деньги обмениваются на другие ликвидные средства по альтернативной стоимости, измеренной в единицах номинальной нормы процента.

Состояние на денежном рынке, когда количество предлагаемых денег равно объему спроса населения на деньги, называется равновесием денежного рынка. Если денежная масса в обществе контролируется Центробанком, а цены и экономические блага стабильны, то кривая предложения денег будет иметь вертикальный вид. E- точка равновесия.

Спрос на деньги – это убывающая функция от ставки процента. Если она увеличивается, то растет спрос на деньги (кривая DL) смещается вправо и размер процентной ставки возрастает. Сокращение предложения денег приведет к аналогичному результату.

Уменьшение кредитной ставки происходит в случае сокращения дохода и спроса на деньги, а также при увеличении предложения.