|

< Предыдущая |

Оглавление |

Следующая > |

|---|

6.6. Учет операций с финансовыми векселями

Финансовые векселя - векселя, которые в своей основе имеют заемно-кредитные отношения, т.е. заем, предоставляемый одним лицом - заимодавцем другому лицу - заемщику за счет имеющихся у него свободных средств. Такие векселя приобретаются с целью извлечения прибыли от роста рыночной стоимости или получения процента. Они используются в так называемых нетоварных операциях и выступают в качестве объектов купли-продажи (ст. 128, 143, 454 ГК РФ).

|

Дебет 58 |

Кредит 62 |

118 000 - получен вексель третьего лица в счет оплаты за предстоящую поставку товаров на основании акта приемки-передачи; |

|

Дебет 62 |

Кредит 90-1 |

118 000 - отражена выручка от реализации товаров и признана дебиторская задолженность в оценке, указанной в договоре; |

|

Дебет 90-3 |

Кредит 68 |

18 000 - начислен НДС с выручки от реализации товаров; |

|

Дебет 90-2 |

Кредит 41 |

70 000 - списана себестоимость реализованного товара. |

Финансовые векселя выпускаются, как правило, крупными банками и банковскими синдикатами с целью дополнительного привлечения средств, вытесняя облигации, сертификаты и банковские депозиты за счет более льготной схемы налогообложения и возможности использования векселей как средства расчетов (в отличие, например, от депозитных сертификатов). Выпуск финансовых (банковских) векселей не регламентируется законодательством России, не требует регистрации и выполнения нормативов ликвидности.

Порядок учета финансовых векселей, обращение которых не связано с оплатой товаров (работ, услуг), установлен Инструкцией по применению Плана счетов бухгалтерского учета и ПБУ 19/02.

Для учета приобретенных финансовых векселей используют счет 58 "Финансовые вложения", субсчет 58-2 "Долговые ценные бумаги", выданных - счет 66 "Расчеты по краткосрочным кредитам и займам" или счет 67 "Расчеты по долгосрочным кредитам и займам".

Приобретенные (поступившие) финансовые векселя организацией учитываются в оценке, установленной ПБУ 19/02 (подробнее см. разд. 3 "Учет финансовых вложений"), т.е. по фактическим затратам.

Фактическими затратами на приобретение финансовых векселей могут быть суммы, уплачиваемые в соответствии с договором продавцу; суммы, уплачиваемые специализированным организациям и иным лицам за информационно-консультационные услуги, связанные с приобретением ценных бумаг; вознаграждения посредникам, которые участвовали в организации приобретения векселей; расходы по уплате процентов по заемным средствам, используемым на приобретение ценных бумаг до принятия их к бухгалтерскому учету; иные расходы, непосредственно связанные с приобретением ценных бумаг.

Бухгалтерский учет финансовых векселей на балансе инвестора зависит от момента перехода права собственности на объект финансовых вложений. Если право собственности перешло к инвестору в момент оплаты векселя, то в бухгалтерском учете производится следующая запись:

|

Дебет 7 6 |

Кредит 51 |

- сумма внесенных денежных средств в оплату векселя; |

|

Дебет 58-2 |

Кредит 76 |

- финансовый вексель принят к бухгалтерскому учету на полную сумму финансовых вложений. |

Получение финансового векселя третьего лица (или банка) в оплату товаров отгруженных (работ, услуг) отражается следующим образом:

|

Дебет 62 |

Кредит 90-1 |

- отгружена продукция, товары покупателям; |

|

Дебет 90-2 |

Кредит 41, 43 |

- списана себестоимость отгруженных товаров, готовой продукции; |

|

Дебет 90-3 |

Кредит 68 |

- начислен НДС на отгруженную продукцию; |

|

Дебет 58-2 |

Кредит 62 |

- получен вексель третьего лица в оплату отгруженных товаров, готовой продукции (работ, услуг). |

Номинальная стоимость приобретенных векселей отражается в аналитическом учете.

Пример 50. Приобретен беспроцентный вексель третьего лица за 9000 руб. при номинале 10 000 руб.

Данная операция в учете будет отражена записями (руб.):

|

Дебет 58 |

Кредит 76 (60) |

9000 - приобретен вексель; |

|

Дебет 58 |

Кредит 91-1 |

1 000 - разница между номинальной и покупной стоимостью векселя (дисконт); |

|

Дебет 76 (60) |

Кредит 51 |

9000 - оплата векселя. |

Безвозмездно полученный финансовый вексель признается по текущей рыночной стоимости на дату принятия его к бухгалтерскому учету, т.е. по номиналу векселя:

|

Дебет 58 |

Кредит 98 |

- на дату принятия к бухгалтерскому учету; |

|

Дебет 98 |

Кредит 91-1 |

- списание дохода на финансовый результат ежемесячно. |

В соответствии с указаниями гл. 25 НК РФ безвозмездное получение имущества (в том числе векселей) не является объектом налогообложения налогом на прибыль, если оно предоставляется учредителем данной организации, имеющим долю в уставном капитале более 50%.

Согласно п. 21 ПБУ 19/02 финансовые вложения, по которым не определяется текущая рыночная стоимость (включая векселя), подлежат отражению в бухгалтерском учете и в бухгалтерской отчетности по первоначальной стоимости.

Вместе с тем по долговым ценным бумагам, по которым не определяется текущая рыночная стоимость (а именно к ним относятся векселя), организации разрешается разницу между первоначальной стоимостью и номинальной стоимостью в течение срока их обращения равномерно по мере причитающегося по ним в соответствии с условиями выпуска дохода относить на финансовый результат в составе операционных (прочих) доходов.

В бухгалтерском учете эта операция отражается записью:

|

Дебет 58 |

Кредит 91-1 - отражена сумма дисконта, причитающегося на конец отчетного периода. |

Так как в тексте ПБУ 19/02 используется термин "разрешается", применение или неприменение доначисления дисконта должно быть закреплено учетной политикой организации.

Пример 51. Получен вексель номиналом 5 000 000 руб. За вексель выплачено 3 200 000 руб.

Разность между уплаченной суммой за вексель и номиналом векселя составляет 1 800 000 руб. Срок обращения векселя - 18 месяцев. Ежемесячно в бухгалтерском учете доначисляется сумма 100 000 руб.:

1 800 000 руб.: 18 мес. = 100 000 руб.

В бухгалтерском учете эта операция отразится следующими записями (руб.):

|

Дебет 7 6 |

Кредит 51 |

3 200 000 |

- отражена оплата векселя; |

|

Дебет 58 |

Кредит 7 6 |

3 200 000 |

- вексель принят к учету; |

|

Дебет 58 |

Кредит 98 |

1 800 000 |

- дисконт по полученному векселю; |

|

Дебет 98 |

Кредит 91-1 |

100 000 |

- ежемесячное отражение дисконта по полученному векселю. |

Для целей налога на прибыль начисленная сумма дисконта также является прочим доходом и отражается в учете (руб.):

|

Дебет 91-2 |

Кредит 68 |

20 000 (100 000 руб. х 20%: 100%) - начислен налог на прибыль с суммы дисконта. |

В письме Министерства по налогам и сборам РФ от 5 сентября 2003 г. № ВГ-6-02/945 указывается, что согласно ст. 43 НК РФ процентами признается любой заранее заявленный (установленный) доход, в том числе в виде дисконта, полученный по долговому обязательству любого вида (независимо от способа его оформления).

В соответствии со ст. 328 НК РФ в аналитическом учете организация самостоятельно отражает сумму доходов (расходов) в сумме, причитающейся в соответствии с условиями договора (по векселям в соответствии с условиями выпуска или передачи (продажи) процентов (дисконта) отдельно по каждому виду долгового обязательства с учетом ст. 269 НК РФ).

Для вторичных векселедержателей заранее заявленным доходом по дисконтным векселям будет являться доход, рассчитанный исходя из цены приобретения и номинальной стоимости векселя.

Поскольку данный доход приравнен к процентному, он также должен быть учтен по методу начисления при формировании налоговой базы в соответствии с положениями гл. 25 НК РФ.

Согласно п. 1 ст. 328 НК РФ по векселю сумма дохода в виде процента (дисконта), причитающегося в соответствии с условиями выпуска векселя, учитывается по каждому векселю. При этом процентный доход, предусмотренный условиями передачи (продажи), определяется исходя из цены сделки, номинала векселя и срока, остающегося до его предъявления к погашению.

Для расчета накопленных сумм доходов к получению по приобретенным (учтенным) дисконтным векселям в Методических рекомендациях по применению гл. 25 НК РФ рекомендуется производить следующие расчеты.

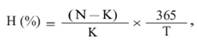

Процентная ставка для наращивания процента (дисконта) рассчитывается по формуле

где Н (%) - ставка для наращивания дохода;

N - номинальная стоимость приобретенного (учтенного) векселя;

К - покупная стоимость дисконтного векселя;

Т - количество дней от приобретения до погашения векселя.

Сумма, подлежащая отражению в налоговом учете на счете доходов в последний день отчетного периода, определяется по формуле

где С - сумма процентного дохода;

D - количество дней, прошедших после приобретения векселя до отчетной даты.

В нашем примере расчет процентной ставки для наращивания дисконта и сумма, подлежащая отражению в налоговом учете на счете доходов в последний день отчетного периода (D принято условно в количестве 30 дней), представляется следующим образом:

Н (%) = (5 000 000 - 3 200 000) : 3 200 000 х 365 дн. : 547 = 0,3754;

С = 3 200 000 х 0,3754 х 30 : 365 = 98,74 руб.

Учет и налогообложение финансовых векселей выданных производится в соответствии со ст. 815 ГК РФ и п. 7 ПБУ 15/2008.

Выдача собственного финансового векселя, в основе которого лежит договор займа, в учете отражается следующей записью:

|

Дебет 51 |

Кредит 66 (67) субсчет "Векселя выданные" |

- выдан собственный вексель с целью привлечения денежных средств. |

Погашение векселя векселедателем при предъявлении его векселедержателем отражается таким образом:

Дебет 66 (67), субсчет "Векселя выданные" Кредит 51

При этом вексель как неэмиссионная ордерная ценная бумага перестает существовать, а должник (векселедатель) и кредитор (векселедержатель) совпадают в одном лице. Статья 413 ГК РФ гласит: "Обязательство прекращается совпадением должника и кредитора в одном лице".

Таким образом, при предъявлении векселя к погашению не происходит его реализации, а значит, и не возникает объекта обложения НДС ни при выдаче собственного (финансового) векселя, ни при его погашении.

Финансовые векселя могут выдаваться с дисконтом. Применительно к обращению векселей под дисконтом понимается разница между суммой, указанной в векселе, и суммой фактически полученных денежных средств или их эквивалента при размещении векселя (п. 15 ПБУ 15/2008).

Выдача собственного (финансового) векселя в бухгалтерском учете отражается следующими записями:

|

Дебет 76 |

Кредит 66 (67) "Векселя выданные" |

- выдан вексель с дисконтом; |

|

Дебет 97 |

Кредит 66 (67) "Векселя выданные" |

- отнесена на расходы будущих периодов сумма дисконта по выданному векселю; |

|

Дебет 51 |

Кредит 76 |

- получены денежные средства в оплату векселя; |

|

Дебет 009 |

- учтена номинальная стоимость выданного векселя; |

|

|

Дебет 91-2 |

Кредит 97 |

- отнесен дисконт по векселю на прочие расходы по частям с момента его выдачи; |

|

Дебет 66(67) |

Кредит 51 |

- погашен вексель; |

|

Кредит 009 |

- списана с забалансового счета номинальная стоимость векселя по мере погашения обязательств. |

Налог на прибыль по дисконту и проценту по выданным векселям устанавливается НК РФ. В соответствии с п. 3 ст. 43 НК РФ процентами признается любой заранее заявленный доход, в том числе в виде дисконта, полученный по долговому обязательству любого вида, включая вексель.

В соответствии с п. 1 ст. 269 НК РФ в целях налога на прибыль при отсутствии долговых обязательств, выданных в том же квартале на сопоставимых условиях, предельная величина процентов, признаваемых расходом, принимается равной ставке рефинансирования Центробанка РФ, увеличенной в 1,1 раза.

Согласно п. 8 ст. 272 НК РФ по договорам займа и иным аналогичным договорам, срок действия которых приходится более чем на один отчетный период, расход признается осуществленным и включается в состав соответствующих расходов на конец месяца соответствующего отчетного периода.

Пример 52. ОАО "Альфа" 1 июля 2009 г. сроком на три года выпустило собственный простой вексель номиналом 10 000 000 руб. с целью привлечения заемных средств. Дисконт - 3 000 000 руб. Покупатель перечислил на расчетный счет организации 7 000 000 руб.

Срок платежа по векселю - по предъявлении, но не ранее 1 июля 2012 г. Ставка рефинансирования Центробанка РФ на момент выдачи векселя была 11%.

В бухгалтерском учете выдача собственного векселя со сроком погашения более одного года отражается по кредиту счета 67 "Расчеты по долгосрочным кредитам и займам", субсчет "Векселя выданные".

Сумма дисконта предварительно учитывается как расходы будущих периодов, а затем часть дисконта равномерно списывается на прочие расходы (руб.):

|

Дебет 76 |

Кредит 67 |

7 000 000 - выдан вексель; |

|

Дебет 97 |

Кредит 67 |

3000000 - отражен дисконт по выданному векселю. |

Ежемесячная сумма дисконта по векселю, подлежащая отнесению на прочий расход, равна

3 000 000 руб.: 3 года : 12 мес. = 83 333 руб.

|

Дебет 91-2 |

Кредит 97 |

83 333 - отражена ежемесячная сумма дисконта исходя из срока обращения векселя; |

|

Дебет 67 |

Кредит 51 |

7 000 000 - погашение векселя через 3 года. |

При выдаче собственного векселя с дисконтом 3 000 000 руб. и сроком погашения через 3 года можно подсчитать, что в этом случае заем получен из расчета 14,29% годовых.

3 000 000 : 7 000 000 : 3 х100% = 14,29%

Ставка рефинансирования, действующая на момент выдачи векселя, - 11%. Для целей налогообложения прибыли к прочим расходам в соответствии со ст. 269 НК РФ ежемесячно можно относить сумму дисконта из расчета 12,1% (11% х 1,1).

В бухгалтерском учете на прочие расходы ежемесячно относится сумма дисконта 83 333 руб.

Для целей налогообложения прибыли сумму 70 562 руб. (83 333 х 12,1% : 14,29%) возможно отнести к прочим расходам, уменьшающим налоговую базу на прибыль.

Таким образом, на основании рассмотренных особенностей учета операций с коммерческими (товарными) и финансовыми векселями можно выделить их характерные признаки (табл. 13).

Таблица 13

Характерные признаки финансовых и коммерческих (товарных) векселей

|

Финансовые векселя |

Коммерческие (товарные) векселя |

|

Цель получения |

|

|

Финансовые вложения, т.е. вложение средств с целью приобретения ценной бумаги |

Гарантия платежа, т.е. способ оформления имеющейся дебиторско-кредиторской задолженности |

|

Вид векселя |

|

|

Любой |

Простой вексель может быть товарным только для ремитента (первого векселедержателя), для последующих держателей он становится финансовым |

|

Причина получения векселя от, векселедателя |

|

|

Вексель является самостоятельным предметом и целью сделки, т.е. передача имущества (как частный случай денежных средств) осуществляется именно с целью приобретения векселя |

Целью сделки является реализация продукции, при расчетах за которую передается вексель, т.е. получение векселя является переоформлением (в частности, новацией) задолженности по предыдущей сделке |

|

Причина получения векселя от векселедержателя |

|

|

Аналогично получению векселя от векселедателя |

Векселя, полученные по индоссаменту, товарными быть не могут |

|

Причина выдачи собственных векселей |

|

|

Целью выдачи является привлечение заемных оборотных средств при недостатке собственных, т.е. получение денежных средств |

Расчет за полученные товарноматериальные ценности, работы, услуги |

|

Причина передачи несобственных (индоссированных) векселей |

|

|

Получение взамен векселя иных активов (денежных средств или иного имущества) или уменьшение пассивов (закрытие кредиторской задолженности) |

|

|

Документарная форма |

|

|

Произвольная форма бланка при условии соблюдения всех существенных признаков данного вида ценных бумаг |

Рекомендованная форма бланка единого образца |

|

Векселедатель |

|

|

Любое юридическое лицо, если иное не установлено законодательством, учредительными или иными внутрифирменными документами |

Кроме бланков бюджетных организаций, иностранных юридических лиц (п. 7, 10, 15 постановления Правительства РФ от 26 сентября 1994 г. № 1094) |

|

Срок обращения |

|

|

Не ограничен, если иное не установлено законодательством, учредительными или иными внутрифирменными документами |

Не более 180 дней (п. 8 постановления Правительства РФ от 26 сентября 1994 г. № 1094) |

В данном разделе рассмотрены различные варианты и ситуации учета расчетов с использованием коммерческих (товарных) и финансовых векселей, а также собственных векселей покупателя в соответствии с требованиями ПБУ 18/02. Далее будут представлены материалы по учету сертификатов и производных ценных бумаг.

|

< Предыдущая |

Оглавление |

Следующая > |

|---|