|

< Предыдущая |

Оглавление |

Следующая > |

|---|

Эффективность инвестиционной деятельности

Показателем, в наиболее общем виде отражающим эффективность использования инвестированных в организацию средств, является рентабельность инвестиций (ROI). И практике анализа бухгалтерской отчетности он используется в основном для оценки эффективности управления организацией, ее способности обеспечить необходимую отдачу от вложенного капитала и определения расчетной базы для прогнозирования.

Показатель рентабельности инвестиций рассматривается как простейший способ оценки мастерства управления инвестициями. Показатель рассчитывается по формуле

ROI = [Операционная прибыль после налогообложения (NOPAT) : Активы] х 100%.

В то же время в некоторых методиках анализа для определения показателя ROI может быть использована несколько иная формула, учитывающая в числителе эффект (доход) от вложений в активы собственников и кредиторов, а в знаменателе - объем средств, инвестированных собственниками и кредиторами. При этом из знаменателя формулы, как правило, исключается кредиторская задолженность (поставщикам, персоналу, бюджету и др.), так как она не может рассматриваться как инвестиционная составляющая.

В результате формула расчета рентабельности инвестиций принимает вид:

ROI= [Операционная прибыль после налогообложения (NOPAT) : : (Активы - Кредиторская задолженность)] х 100%.

Следует отметить, что этот показатель получает все большее распространение в российской практике анализа.

Традиционным инструментом оценки доходности конкретного инвестиционного проекта является расчет показателя, характеризующего внутренний уровень доходности инвестиций (IRR).

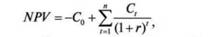

Последний может быть определен как ставка дисконтирования, при которой дисконтированная стоимость доходов от инвестиций в точности соответствует инвестиционным затратам капитала. Формула для расчета чистой дисконтированной стоимости проекта (NPV) имеет общий вид:

где С, - разность поступлений и платежей от инвестиций в период -;

Со - величина инвестиций (в случае единовременных затрат капитала. Если процесс инвестирования растянут во времени, то для расчета NPV величина инвестиций периода t умножается на коэффициент дисконтирования соответствующего периода); - - конкретный период реализации проекта; г - ставка дисконтирования.

Решением уравнения относительно ставки г определяется показатель, характеризующий внутренний уровень доходности инвестиций (IRR).

Если обозначить требуемый инвесторами уровень доходности через у, то инвестиционную деятельность можно охарактеризовать как эффективную при выполнении условия: r>j.

На основании результата определения внутреннего уровня доходности инвестиций может быть дана оценка их приемлемости. Если анализируемый показатель соответствует необходимому в конкретных условиях уровню доходности J (т.е. г >j), то инвестиции признаются целесообразными. Инвестиции, внутренний уровень доходности которых ниже требуемого уровня (г < j), оцениваются как неприемлемые.

Данное положение принципиально важно для понимания механизма влияния доходности инвестиционной деятельности на показатель рентабельности собственного капитала. Дело в том, что в оценку требуемого уровня доходности совокупного капитала (собственников и кредиторов) закладываются возмещение финансовых расходов, связанных с привлечением заемного капитала, и необходимый уровень доходности собственного капитала с учетом риска инвестирования средств. Соответствие внутреннего уровня доходности инвестиций г требуемому уровню доходности j означает, что реализация инвестиционных решений обеспечивает необходимую отдачу на вложенный собственниками капитал.

Эффективность финансовой деятельности

Финансовая деятельность организации связана с привлечением внешних источников средств. Ключевыми характеристиками анализа доходности финансовой деятельности и ее влияния на рентабельность собственного капитала являются структура финансирования и стоимость его отдельных составляющих.

В систему показателей, характеризующих доходность финансовой деятельности, целесообразно включить рентабельность инвестиций (ROI), цену (стоимость) заемного капитала, а также коэффициенты, отражающие соотношение собственного и заемного капитала.

Для определения цены заемного капитала может быть использован показатель, характеризующий ставку привлечения заемных средств

Взаимосвязь показателей рентабельности собственного капитала (ROE), объема задействованного заемного капитала (D) и рентабельности инвестиций (ROI) выражается следующим соотношением, используемым для оценки влияния эффекта финансового рычага:

где Е - собственный капитал;

Ка - ставка привлечения заемного капитала (с учетом фактора налоговой экономии по заемным средствам).

Данное соотношение определяет границу экономической целесообразности привлечения заемных средств. Его смысл заключается, в частности, в том, что пока рентабельность инвестиций выше ставки привлечения заемных средств, рентабельность собственного капитала будет расти тем быстрее, чем выше соотношение заемного и собственного капитала. Но как только рентабельность инвестиций спустится ниже уровня ставки по заемным средствам, рентабельность собственного капитала начнет падать в тем большей степени, чем выше доля заемного капитала в совокупных источниках.

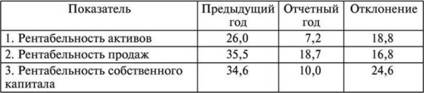

Данные о динамике рассмотренных показателей рентабельности приведены в табл. 6.7.

Таблица 6.7. Система показателей рентабельности деятельности ОАО "НЛМК", %

Все показатели рентабельности демонстрируют падение по сравнению с предыдущим периодом. Так, рентабельность собственного капитала сократилась на 24,6%. Основной причиной этого стало сокращение чистой прибыли, связанное с резким ухудшением рыночной конъюнктуры в кризисный год.

Падение рентабельности продаж с 35,5 до 18,7% обусловлено сокращением выручки, происходящим на фоне менее значительного сокращения расходов. Значительное сокращение рентабельности продаж, а также существенное замедление оборачиваемости активов привели к снижению рентабельности активов на 18,8%. На замедление оборачиваемости активов в первую очередь повлияло замедление оборачиваемости оборотных активов (см. п. 6.3).

В завершение анализа финансового состояния полезно составить итоговую таблицу, отражающую основные соотношения экономических показателей анализируемой организации.

|

< Предыдущая |

Оглавление |

Следующая > |

|---|