1. Функции налогов

2. Налоговые функции

3. Сущность и функции налогов

4. Фискальная функция налогов

5. Функции налоговых органов

6. Виды налогов

7. Функции налоговой системы

8. Экономическая функция налогов

9. Функции налоговой службы

10. Основные функции налогов

11. Функции налогов и сборов

12. Функции федеральных налогов

13. Регулирующая функция налогов

14. Социальная функция налогов

15. Функции налогов в экономике

16. Функции налогов и налогообложения

17. Принципы и функции налогов

18. Контрольная функция налогов

19. Функции налоговой политики

20. Функции налогового контроля

21. Стимулирующая функция налогов

22. Функции налогового учета

23. Налоги сущность функции классификация

24. Функции налогового менеджмента

• фискальная;

• регулирующая (экономическая);

• распределительная;

• контрольная.

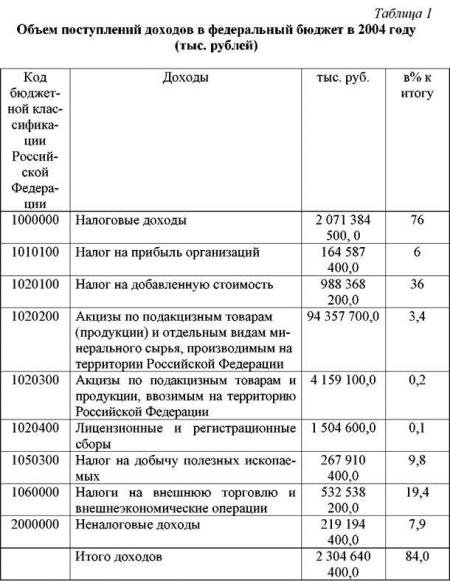

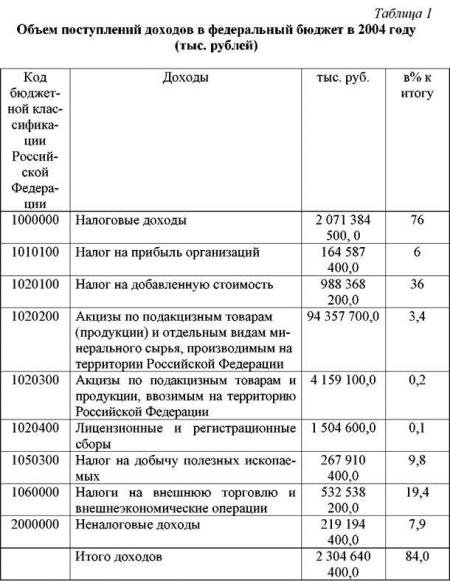

Налоги являются важнейшими финансовыми поступлениями в государственный бюджет, и в этом состоит фискальная функция налогов. В нашей стране более 80% доходов бюджета дают следующие налоги: налог на прибыль, налог на добавленную стоимость, налог на доходы физических лиц, ресурсные платежи, таможенные пошлины и акцизы. В таблице 1 приведена структура доходов федерального бюджета на 2004 год.

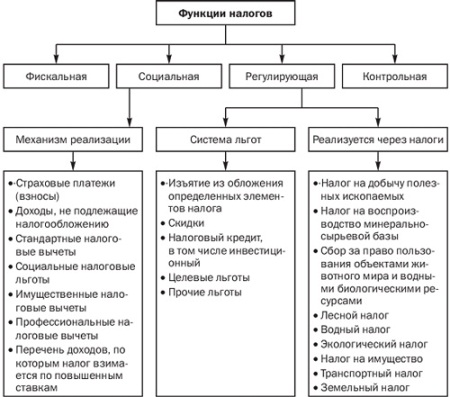

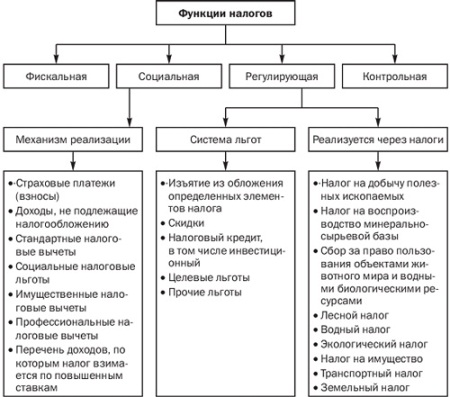

Помимо фискальной функции, налоги используются государством как средство регулирования экономики путем увеличения или уменьшения общего налогового бремени для целевого воздействия на отдельные категории налогоплательщиков или виды деятельности через установление налоговых льгот, снижение налоговых ставок и др. Эти меры оказывают влияние на изменение структуры и темпов развития производства. Налоги в значительной степени определяют величину затрат на производство продукции и прибыль предприятий. Рост налогов снижает покупательную способность населения и, таким образом, определяет уровень его жизни.

Третья функция заключается в том, что посредством налогов государство изымает часть доходов организаций и физических лиц, концентрирует эти средства в государственном бюджете, а затем направляет их на реализацию экономических и социальных программ.

Контрольная функция налогов позволяет государству учитывать доходы организаций и физических лиц, движение финансовых потоков и на этой основе разрабатывать рекомендации по совершенствованию системы налогообложения, выявлять случаи неполной или несвоевременной уплаты налогов.

Налоги выполняют четыре важнейшие функции:

1. Обеспечение финансирования государственных расходов (фискальная функция).

2. Государственное регулирование экономики (регулирующая функция).

3. Поддержание социального равновесия путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними (социальная функция).

4. Стимулирующая функция.

Налогам принадлежит решающая роль в формировании доходной части государственного бюджета. Во всех государствах, при всех общественных формациях налоги в первую очередь выполняли фискальную функцию — изъятие части доходов предприятий и граждан для содержания государственного аппарата, обороны станы и той части непроизводственной сферы, которая не имеет собственных источников доходов (многие учреждения культуры, библиотеки, архивы и др.), либо они недостаточны для обеспечения должного уровня развития — фундаментальная наука, театры, музеи и многие учебные заведения и т. п.

Важную роль играет функция, без которой в экономике, базирующейся на товарно-денежных отношениях, нельзя обойтись — регулирующая. Рыночная экономика в развитых странах — это регулируемая экономика. Представить себе эффективно функционирующую рыночную экономику, не регулируемую государством, невозможно. Иное дело — как она регулируется, какими способами, в каких формах. Здесь возможны варианты, но каковы бы ни были эти формы и методы, центральное место в самой системе регулирования принадлежит налогам.

Развитие рыночной экономики регулируется финансово-экономическими методами — путем применения отлаженной системы налогообложения, маневрирования ссудным капиталом и процентными ставками, выделения из бюджета капитальных вложений и дотаций и т. п. Центральное место в этом комплексе экономических методов занимают налоги. Маневрируя налоговыми ставками, льготами и штрафами, изменяя условия налогообложения, вводя одни и отменяя другие налоги, государство создает условия для ускоренного развития определенных отраслей и производств, способствует решению актуальных для общества проблем.

Социальная или перераспределительная функция налогов. Посредством налогов в государственном бюджете концентрируются средства, направляемые затем на решение народнохозяйственных проблем, как производственных, так и социальных, финансирование крупных межотраслевых, комплексных целевых программ — научно-технических, экономических и др. С помощью налогов государство перераспределяет часть прибыли предприятий и предпринимателей, доходов граждан, направляя ее на развитие производственной и социальной инфраструктуры, на инвестиции в капиталоемкие и фондоемкие отрасли с длительными сроками окупаемости затрат (железные дороги, автострады, добывающие отрасли, электростанции и др.).

Перераспределительная функция налоговой системы носит ярко выраженный социальный характер. Это достигается путем установления прогрессивных ставок налогообложения, направления значительной части бюджета средств на социальные нужды населения, полного или частичного освобождения от налогов граждан, нуждающихся в социальной защите.

Последняя функция налогов — стимулирующая. С помощью налогов, льгот и санкций государство стимулирует технический прогресс, увеличение числа рабочих мест, капитальные вложения в расширение производства и др. Действительно, грамотно организованная налоговая система предполагает взимание налогов только со средств, идущих на потребление. А средства, вкладываемые юридическим или физическим лицом в развитие освобождаются от налогообложения полностью или частично. У нас это правило не выполняется. Стимулирование технического прогресса с помощью налогов проявляется, прежде всего, в том, что сумма прибыли, направленная на техническое перевооружение, реконструкцию, расширение производства товаров народного потребления, оборудование для производства продуктов питания и ряда других освобождается от налогообложения.

Эта льгота, конечно, очень существенная. Во многих развитых странах освобождаются от налогообложения затраты на научно-исследовательские и опытно-конструкторские работы. Делается это по-разному. Так, в Германии указанные затраты включаются в себестоимость продукции и тем самым автоматически освобождаются от налогов. В других странах эти затраты полностью или частично исключаются из облагаемой налогом прибыли. Было бы целесообразно установить, что в состав затрат, освобождаемых от налога, полностью или частично, входят расходы на НИОКР. Другой путь — включать эти расходы в затраты на производство.

Указанное разграничение функций налоговой системы носит условный характер, так как все они переплетаются и осуществляются одновременно.

В соответствии с налоговым законодательством РФ налог считается установленными, если определены налогоплательщики и элементы налогообложения, а именно:

- налоговая нагрузка;

- налоговое бремя;

- объект налогообложения;

- налоговая база;

- налоговый период;

- налоговая ставка;

- порядок исчисления налога;

- порядок и сроки уплаты налога.

В необходимых случаях при установлении налога в акте законодательства о налогах и сборах могут также предусматривается налоговые льготы и основания для их использования налогоплательщиком.

Налогоплательщиками признаются организации (предприятия) и физические лица, на которых в соответствии в соответствии с налоговым законодательством возложена обязанность уплачивать соответственно налоги и (или) сборы. В законодательных актах об отдельных налогах и сборах в обязательном порядке определяются налогоплательщики и плательщики сборов.

Под фактической налоговой нагрузкой на экономику понимают долю реально выплаченных обязательных платежей в пользу государства в ВВП страны. Различают фактическую и номинальную налоговую нагрузку. Номинальная налоговая нагрузка — доля обязательных платежей в ВВП, которую налогоплательщики должны выплатить в случае полного выполнения ими налогового законодательства. Разница между номинальной и фактической нагрузкой характеризует степень уклонения от налогов. Чем выше номинальная нагрузка — тем выше уклонение. При превышении номинальной нагрузки определённого уровня уклонение становится массовым и фактическая нагрузка снижается. Точка, в которой фактическая нагрузка максимальна, называется точкой Лаффера. Считается, что номинальная налоговая нагрузка должна быть несколько ниже точки Лаффера, так как более высокие значения вынуждают налогоплательщиков нарушать налоговое законодательство. Тяжесть налоговой нагрузки признается одним из самых Данный фактор признается одним из самых значимых факторов, стимулирующих рост теневой экономики и активизацию криминальной экономической деятельности. Он оказывает воздействие в странах с любым типом рыночной экономики. Вместе с тем его действие в каждой стране отличает своими особенностями.

Налоговое бремя - это меры экономических ограничений, создаваемых отчислением средств на уплату налогов.

На макроэкономическом уровне показатель налогового бремени определяется как отношение общей суммы налоговых отчислений к совокупному национальному продукту. Средний уровень налогового бремени в зарубежных странах составляет обычно 40-45%.

Объектами налогообложения в соответствии с Налоговым кодексом РФ могут являться операции по реализации товаров (работ, услуг), имущество, прибыль, доход, стоимость реализованных товаров (выполненных работ, оказанных услуг) либо иной объект, имеющий стоимостную, количественную или физическую характеристики, с наличием которого у налогоплательщика законодательство о налогах и сборах связывает возникновение обязанности по уплате налога.

Каждый налог имеет самостоятельный объект налогообложения, устанавливаемый налоговым законодательством.

Налоговая база представляет собой стоимостную, физическую или иную характеристики объекта налогообложения.

Налоговая ставка представляет величину налоговых начислений на единицу измерения налоговой базы. Налоговая база и порядок ее определения, а также налоговые ставки по федеральным налогам устанавливаются налоговым законодательством.

Налоговым периодом считается календарный год или иной период применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате в бюджет. Налоговый период может состоять из одного или нескольких отчетных периодов, по итогам которых уплачивается авансовые платежи.

Сроки уплаты налогов и сборов устанавливаются применительно к каждому налогу и сбору. Сроки уплаты налогов и сборов определяются календарной датой или истечением периода времени, исчисляемого годами, кварталами, месяцами, неделями, и днями, а также указанием на событие, которое должно наступить или произойти, либо действие, которое должно быть совершено.

Порядок уплаты налогов и сборов уплата налогов производится разовой уплатой всей суммы налога либо в порядке, предусмотренном Налоговым кодексом РФ и другими актами законодательства о налогах и сборах. Уплата налогов производится в наличной или безналичной форме. Подлежащая уплате сумма налога уплачивается (перечисляется) налогоплательщиком в установленные сроки.

В необходимых случаях при установлении налога в акте законодательства о налогах и сборах могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Льготами по налогам и сборам признаются предоставляемые отдельным налогоплательщикам и плательщикам сборов, предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Нормы законодательства о налогах и сборах, определяющие основания, порядок и условия применения льгот по налогам и сборам, не могут носить индивидуального характера.

Налогоплательщик в праве отказаться от использования налоговых льгот либо приостановить ее использование на один или несколько налоговых периодов, если иное не предусмотрено Налоговым кодексом РФ.

На сегодняшний день налоги весьма разнообразны и образуют довольно разветвленную совокупность. Попытки классифицировать, уменьшить их количество видов пока не имели успеха. Возможно, это происходит потому, что правительствам удобно вместо единого налога взимать множество не столь больших, в этом случае налоговые сборы становятся менее заметными и менее чувствительными для налогоплательщика. Используемые в законодательном порядке такие налоги мобильны, функциональны и эффективны.

Разделение всех видов на группы осуществляется в соответствии с объективными классификационными признаками. Эти признаки учитывают различия налогов в зависимости особенностей их исчисления, уплаты, отнесения на затраты или результаты производственной деятельности, возмещения за счет внешнего контрагента (переложение налогов).

Классификационные признаки являются объективными критериями разграничения налогов, предопределенными самой экономической природой налога как такового. Они не зависят от одностороннего волеизъявления государства и, как правило, формируются на протяжении все истории развития податных систем стран мира.

Более ста лет известно разграничение налогов на две подсистемы:

1. Прямые налоги – те, которые непосредственно связаны с результатом хозяйственно-финансовой деятельности, оборотом капитала, увеличением стоимости имущества, ростом рентной составляющей.

2. Косвенные налоги - те, которые являются надбавкой к цене или определяются в зависимости от размера добавленной стоимости, оборота или объема продаж товаров, работ, услуг.

Классификация налогов не только по способу их изъятия, но и по другим признакам имеет важное значение для организации рационального управления налогообложением. В целом классификационные признаки универсальны.

Само по себе слово «система» говорит об определённом порядке в расположении и связи действий. Таким образом, все элементы налоговой системы тесно взаимосвязаны между собой. С философской точки зрения система — это объединение некоторого разнообразия в единое и четко расчлененное целое, элементы которого по отношению к целому, другим частям занимают соответствующие им места.

Нередко налоговую систему отождествляют с системой налогов и сборов. Это связано с тем, что такое значение было закреплено в Законе РФ от 27 декабря 1991 года №2118-1 «Об основах налоговой системы в Российской Федерации». Однако в юридической литературе большинство авторов придерживается следующей точки зрения: понятие «налоговая система» шире понятия «система налогов и сборов».

В рамках новой рыночной модели, где государство должно выступать не собственником, а гарантом прав собственности, налогообложение начинает играть решающую роль. В рыночной экономической системе, основой которой являются самостоятельные хозяйствующие субъекты, отчуждение части дохода, получаемого юридическими и физическими лицами от использования находящихся в их собственности активов, становится главным материальным источником деятельности государства. Регулировать эти отношения призвана система налогообложения. Система налогообложения – это совокупность отдельных налогов, обладающая организационно – правовым и экономическим единством.

Организационно-правовое единство системы налогов выражается в централизованном порядке установления видов налогов и основных элементов их юридического состава. Оно обусловлено общими для любых налогов конституционными признаками налогообложения. Подобно тому, как в законодательном акте определение налога дается с целью ограничить несанкционированное налоготворчество, выделение групп налогов преследует ту же цель. НК РФ выделяет федеральные, региональные и местные налоги и определяет компетенцию законодателей разных уровней в отношении этих групп.

Понятие «система налогообложения» не следует путать с понятием «налоговая система». Налоговая система – это совокупность установленных в государстве существенных условий налогообложения. Это понятие характеризует налоговый правопорядок в целом, система налогообложения при этом – только элемент налоговой системы.

Система налогов и сборов представляет собой «центр» налоговой системы как целостный и сложный комплекс взаимосвязанных структурных единиц.

Налоги — это одно из древнейших изобретений человечества. Они появились вместе с государством и использовались им как основной источник средств для содержания органов государственной власти и материального обеспечения последними своих функций. Ни одно государство не может нормально существовать без взимания налогов; в свою очередь налоги — это один из признаков государства.

В общих чертах история взглядов на понятие налога отражена в работе Э. Селигмана и Р.Стурма «Этюды по теории обложения», в которой авторы выделили семь ступеней понимания рассматриваемой категории. «Вначале господствующей является идея дара. В Средние века индивидуум делает подарок правительству.… На второй стадии правительство смиренно умоляло или просило народ о поддержке.… На третьей ступени мы встречаемся с идеей помощи, оказываемой государству.… На четвертой стадии проявляется идея о жертве, приносимой индивидуумом в интересах государства. Он теперь отказывается от чего-либо в интересах общественного блага. На пятой ступени у плательщика развивается чувство долга, обязанности.… Лишь на шестой стадии встречаем идею принуждения со стороны государства. На седьмой стадии мы видим идею определенной доли или определенного оклада, установленных или исчисленных правительством, вне всякой зависимости от воли плательщика».

Пункт 1 статьи 8 Налогового кодекса РФ содержит понятие налога. Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Из данного определения можно вывести следующие основные признаки налога.

К ним относятся:

1) обязательность;

2) индивидуальная безвозмездность;

3) денежная форма уплаты;

4) публичные цели налогообложения.

Обязательный характер налога. Уплата налога является конституционно-правовой обязанностью, а не благотворительным взносом или добровольным пожертвованием. Налог устанавливается государством в одностороннем порядке, причем всегда в форме закона. Таким образом, возникновение и исполнение налоговой обязанности не основано на соглашении государства с налогоплательщиком и тем более не зависит от индивидуального усмотрения последнего. «О налогах не договариваются» — правовая аксиома налогового законодательства.

Налоговая обязанность вытекает непосредственно из закона, диспозитивные элементы здесь сведены к минимуму. В сфере налогообложения господствует императивный метод правового регулирования, предполагающий детальную юридическую регламентацию поведения и минимизацию свободы субъектов самостоятельно определять свое поведение. Какие-либо отступления от предусмотренной нормативной модели поведения в налоговом правоотношении практически невозможны. Ядром налогового правоотношения выступает, с одной стороны, обязанность налогоплательщика уплатить законно установленные налоги и сборы, а с другой — право государства в лице налоговых органов требовать своевременной и полной уплаты налоговых платежей.

В литературе высказаны и иные позиции. Так, из верной посылки о том, что наличие объекта налогообложения у налогоплательщика определяется свободным усмотрением последнего, некоторые авторы делают вывод о диспозитивном характере налоговой обязанности.

"Зная объекты налогообложения, их значимость для себя, — отмечает В. Соловьев, — субъект может выбрать, вступать ли ему в имущественные отношения, следствием которых станет возникновение обязанностей по уплате налогов и сборов".

Вопросы налогообложения являются одними из основных во внутренней политике любого государства. Проекты налоговых изменений и реформ составляют весомую часть предвыборных программ ведущих политических партий. Совершенствование налоговых систем всегда выдвигается в качестве приоритетных задач любого правительства в развитых странах. Противоречие между потребностями увеличения налоговых доходов и необходимостью создания благоприятных условий для национального предпринимательства выступает основной причиной изменений в сфере налогообложения.

Конституция РФ весьма скупо (только в ст. 57) говорит о принципах налогообложения. Однако в ней закреплены общие начала, которые должны быть реализованы (воплощены) в любой отрасли законодательства. Речь идет о закрепленных в Конституции РФ равенстве прав и свобод человека и гражданина, запрете на их ограничение иначе, как федеральным законом, единстве экономического пространства, свободном перемещении товаров, услуг и финансовых средств, признании и защите государством всех форм собственности, свободе экономической деятельности и др. Принципы налогообложения и сборов содержат наиболее общие конституционные начала и в то же время развивают эти начала, наделяя их конкретным смыслом и содержанием.

Руководствуясь Налоговым Кодексом Российской Федерации, обозначим существующие принципы налогообложения, которые объединим в три группы.

1. Принципы, обеспечивающие эффективное государственное регулирование экономической результативностью деятельности фискальнообязанных лиц. Сюда можно отнести: принцип приоритета финансовой цели взимания налогов и сборов; принцип соответствия условий налогообложения требованиям рыночной экономики; принцип учета возможностей налогоплательщиков.

2. Принципы налогообложения, обеспечивающие реализацию и соблюдение основ конституционного строя. Сюда можно отнести: принцип публичной цели взимания налогов и сборов; принцип верховенства представительных органов при установлении и отмене налогов; принцип соответствия актов законодательства о налогах Конституции Российской Федерации; принцип возникновения налогового обязательства лишь на основе законно установленного налога; принцип установления всех элементов налога непосредственно в актах законодательства о налогах; принцип отрицания обратной силы налоговых законов, ухудшающих положение граждан; принцип соблюдения конституционных прав граждан при установлении налогов; принцип всеобщности налогообложения; принцип юридического равенства плательщиков налогов и сборов; принцип правовой определенности налогового обязательства.

3. Организационные принципы налогообложения. Сюда можно отнести: принцип налогового федерализма; принцип единства налоговой политики; принцип единства системы налогов; принцип налоговой централизации. Налоговая система Российской Федерации в своем историческом развитии поменяла принцип налоговой децентрализации, в соответствии с которым региональные органы власти обладали правом на самостоятельное установление и введение региональных налогов, на принцип налоговой централизации, существующий в настоящее время, выражением чего выступает Налоговый кодекс.

У истоков формирования универсальных принципов налогообложения стояли не юристы, а классики экономической науки, такие как А.Смит[10], Д.Рикардо, В.Петти, Ф. Кенэ, А.Вагнер, Н.Тургенев и другие, фундаментальные работы которых заложили основы современного налогообложения. Теоретико–методологические основы функций налогов и принципов налогообложения заложены в трудах классиков экономической теории В. Петти, А. Смита, Д. Рикардо и впоследствии развиты известными экономистами: А. Вагнером, Болдыревым Г.И., Озеровым И.Х., Соколовым А.А., Твердохлебовым В.Н, Тургеневым Н.И., и др. Исследованию данной проблемы посвящены работы многих современных отечественных экономистов, внесших существенный вклад в разработку теоретических и практических проблем налогообложения, а именно: Бондарчук Н.В., Брызгалина А.В., Горского И.В., Грибковой Н.Б., Егоровой Е.Н., Караваевой И.В., Кашина В.А., Окуневой Л.П., Панскова В.Г., Петрова Ю.А., Поляка Г.Б., Пушкаревой В.М., Федоровича В.А Химичевой Н.И., Черника Д.Г., Шаталова С.Д., Шуляка П.Н., Юткиной Т.Ф. и др., а также современных зарубежных экономистов Й. Ланга, М. Леруа, Д. Любика, Дж. Пекмана, Б. Смита, У. Хасси и др.

Выделяют две основополагающие функции налогов:

- фискальная функция выражает общественное предназначение налогов – формирование доходов бюджетов разных уровней и государственных внебюджетных фондов, осуществляемое посредством добровольного исполнения налоговой обязанности и налогового контроля (контрольная подфункция);

- социальная функция выступает в качестве рычага общественного управления, внутренним содержанием которой является перераспределение национального дохода (регулирующая подфункция), налоговое стимулирование социально-экономического развития (стимулирующая подфункция) и контроль за эффективностью функционирования налоговой системы (контрольная подфункция).

Социальная функция налогов наиболее полно проявляет себя в условиях социального государства, политика которого направлена на создание условий, обеспечивающих достойную жизнь и свободное развитие человека (пункт 1 статьи 7 Конституции Российской Федерации).

Вместе с тем, следует отметить, что вопрос о принципах налогового права относится к числу недостаточно разработанных. Применительно к советскому периоду они были сформулированы в качестве принципов финансовой деятельности государства, но дальнейшего специального исследования не получили. Естественно, что принципы современного налогового права изменились при сохранении определенной преемственности. Рассматривающие их авторы предлагают свою систему и трактовку, в чем-то совпадающие между собой при наличии различий. В настоящее время отечественные специалисты в области финансового права классифицируют общие принципы налогообложения в зависимости от нормативного источника, в котором они содержатся. Конституционные принципы рыночной экономики образуют основу экономического строя России, представляющие собой фундаментальные устои социально-экономического, и в частности, конституционного строя. Недостатки конституционной регламентации принципов налогообложения получили свое отражение в непосредственной налоговой политике конца двадцатого века, приведшей к социальному расслоению общества на очень богатых и очень бедных.

Принцип публичности и социальной направленности предполагает взаимное переплетение публичной цели взимания налогов и правового статуса участников налоговых правоотношений исходя из соответствия с их доходами и имущественным состоянием. Поскольку Россия, согласно статье 7 Конституции РФ является социальным государством, политика которого направлена на создание достойного уровня жизни ее граждан, именно такое закрепление должно иметь установление налогового бремени и направленность расходования налоговых средств.

Принцип законности может быть только в материальном и процессуальном аспектах его проявления. Материальный — установление налогов только законодательно, процессуальный — соблюдение особой процедуры принятия налоговых законов и их исполнения. В правовом государстве уплата налогов возможна только в законной форме с обязательным соблюдением предусмотренных законом процедур. Их невыполнение позволяет рассматривать взимание налогов как произвол, недопустимое ограничение права собственности граждан и их объединений. Указание в законе на правовую форму налоговых платежей делает их легитимными, определяет их место среди других ограничений конституционного права собственности.

Принцип всеобщности и равенства, согласно которого все субъекты налоговых правоотношений равны перед законом, то есть государство не вправе вводить неоправданные льготы или преференции или неравный налоговый режим в одинаковых отношениях и ситуациях. Равенство реализуется не как уплата налога в одинаковом размере, а как экономическое равенство. Равенство всех людей перед законом представляет собой важнейшую черту конституционализма и правового государства. Положение о равенстве конституционно-правового статуса личности в той или иной форме фиксируется во всех демократических конституциях. Соответствующие положения содержатся в конституциях Бельгии, ФРГ, Греции, Франции и многих других. Таким образом, равенство в налоговом праве реализуется не как уплата налога в одинаковом размере, а как экономическое равенство плательщиков.

Принцип государственной защиты предполагает установление системы защиты прав и свобод налогоплательщиков, через органы государственной власти, судебная защита.

Принцип налогового федерализма проявляется в единстве экономического и налогового пространства, распределении налоговых полномочий между федеральными и территориальными государственными органами власти исходя из децентрализации и учета Российской Федерации и субъектов Федерации. В целом появление федерализма в истории человечества обуславливалось как естественным стремлением народов к организации единого сообщества, так и политикой более могущественных государств по включению в свой состав других народов и государств с сохранением их относительной самостоятельности. Поэтому идеи и принципы федерализма оказали свое позитивное влияние на развитие политико-правовой мысли во многих странах, в результате чего начались интенсивные поиски демократического преобразования их государственного устройства.

Принцип финансовой (налоговой) самостоятельности местного самоуправления проявляется в выборе из установленного на федеральном уровне перечня местных налогов и сборов конкретного налога и сбора, разработке и конкретизации содержания строго определенных элементов избранного налога, а также осуществление процесса по принятию соответствующего решения о введении этого местного налога на территории своей юрисдикции.

Рассматривая налоговую систему страны, прежде всего, следует отметить, что под этим понятием подразумевается совокупность существующих в данный момент налогов, пошлин и сборов, взимаемых государством в соответствии с Налоговым кодексом, а также совокупность норм и правил, определяющих правомочия (изменения, отмена и т.п.) и систему ответственности сторон, участвующих в налоговых правоотношениях. На протяжении десятилетий в России происходило построение и укрепление государства с национально-федеративным устройством при жёсткой централизации государственных функций, монополии государства на экономические ресурсы.

Анализ функционирования налоговых систем различных стран показал, что в зависимости от типа государственного устройства налоговая система страны имеет два (при унитарном государстве) или три (при федеративном) уровня.

Создание налоговой системы России, отвечающей требованиям рыночной экономики, началось на рубеже 1991-1992 гг., когда был принят большой пакет законов РФ об отдельных видах налогов, в том числе Закон РФ «Об основах налоговой системы в Российской Федерации».

Налоговая система РФ состоит из трех уровней и включает федеральные, региональные и местные налоги. В основу классификации налогов положен признак компетенции органов государственной власти в применении налогового законодательства. Налоговым кодексом устанавливается исчерпывающий перечень налогов каждого уровня. Сбалансированность налоговой системы обеспечивает бюджеты разных уровней собственными, закрепленными, гарантированными источниками доходов. Кратко охарактеризуем уровни налоговой системы.

Федеральные налоги составляют первый уровень налоговой системы страны. Порядок их зачисления в бюджет, размеры их ставок, объекты налогообложения, плательщики налогов устанавливаются законодательными актами РФ и взимаются на всей ее территории. Основные федеральные налоги перечислены в ст. 13 Налогового кодекса Российской Федерации — НДС, акцизы, таможенные пошлины, налог на прибыль, НДФЛ, пр. Региональные налоги формируют второй уровень налоговой системы; они устанавливаются законодательными актами субъектов РФ и действуют на территории соответствующих субъектов РФ. К ним относится налог на имущество организаций и транспортный налог (ст. 14 Налогового Кодекса Российской Федерации).

Местными налогами признаются налоги, которые установлены Налоговым Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований. При установлении местных налогов представительными органами муниципальных образований определяются налоговые ставки, порядок и сроки уплаты налогов. Статьей 15 Налогового Кодекса к ним отнесены налог на имущество физических лиц, земельный налог.

Исследование действующей модели налогового федерализма в России показывает сохранение тенденции к излишней централизации фискальных функций, унитарному типу государственного управления. До настоящего времени не решена проблема разделения полномочий по расходам и доходам между разными уровнями власти. Начиная с 1992 г., происходит передача части функций федерального уровня на нижестоящие уровни власти без адекватного наделения последних дополнительными доходными источниками.

В условиях финансового федерализма необходимо принимать во внимание, что финансовая основа местного самоуправления неразрывно связана с институтами бюджетного и налогового администрирования государства, которые устанавливаются государством законодательно и силой государственного принуждения гарантируются. Принцип финансовой самостоятельности местных органов закреплен в международных договорах. Положения статьи 9 Европейской Хартии детализированы в статьях Федеральный закон «Об общих принципах организации местного самоуправления в Российской Федерации» от 06.10.2003 г. № 131-ФЗ. Указанные нормы предоставляют органам местного самоуправления право формировать муниципальные бюджеты за счет собственных источников доходов, прежде всего — за счет поступлений от местных налогов и сборов. Федеральный закона от 6 октября 2003 г. №131-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации»[12] включил в себя отдельные нормы ФЗ №126-ФЗ «О финансовых основах местного самоуправления в Российской Федерации» и установил, что этот федеральный закон утрачивает силу с 1 января 2009 года.

Что касается налогового устройства Российской Федерации, то оно подвергалось трансформации соответственно изменению политически господствующих взглядов и видению, каким образом данное устройство должно выглядеть. Причем эти взгляды и политико-экономические доктрины перемещались от либерально-рыночных идей к идеям укрепления общегосударственных начал, от доктрины «берите суверенитета столько, сколько можете переварить» к доктрине «укрепления общегосударственной дисциплины и порядка». Практически это выражалось в расширении полномочий в области налогообложения федерального центра и в сокращении таких полномочий субъектов федерации.

В условиях государства с несколькими уровнями публичной власти необходимо сформулировать принципы распределения как расходных, так и доходных полномочий между уровнями бюджетной системы. В отношении эффективной системы распределения расходных полномочий между уровнями государственной власти следует отметить, что из теоретических исследований следуют рекомендации о том, что на уровне национального (центрального) правительства должны быть сконцентрированы полномочия в области макроэкономического регулирования, а также полномочия по перераспределению дохода между индивидуумами в форме поддержки низкообеспеченных слоев населения. В то же время, необходимо отметить, что полномочия по предоставлению общественных благ в остальных областях распределяются между уровнями государственной власти в соответствии с условиями и традициями конкретных стран. В целом, можно сделать вывод о том, что эффективная бюджетная система подразумевает децентрализованное предоставления большинства общественных благ.

В настоящее время система налогов и сборов Российской Федерации довольно обширна. Вместе с тем каждый налог индивидуален, поскольку предполагает собственную правовую конструкцию и занимает строго определенное место не только в системе налогов и сборов, но и в финансовой системе в целом.

Выяснение местоположения каждого налога в финансовой «системе координат» способствует точному установлению механизма его установления и введения, определению уровня бюджета, в который зачисляется каждый налог, круга плательщиков и перечня объектов, с которых взимается платеж. Посредством деления на различные виды налоги объединяются в отдельные группы, позволяющие более детально определить их юридическую сущность. Точное установление вида налога способствует правильному распределению налоговой компетенции Российской Федерации, субъектов РФ и муниципальных образований. Особое значение видовые критерии налога имеют в правоприменительной практике, поскольку влияют на объем налоговой обязанности налогоплательщика.

Выявлению видовой сущности налога способствует классификация, проведенная по систематизированным критериям.

Видовое многообразие налогов предполагает их классификацию по различным основаниям.

1. В зависимости от плательщика:

а) налоги с организаций - обязательные платежи, взыскиваемые только с налогоплательщиков-организаций (налог на добавленную стоимость, налог на прибыль и др.). Необходимо помнить, что субъектами налогового права являются организации, а не юридические липа, хотя в большинстве случаев организации имеют статус юридического лица. Вместе с тем все организации относятся к плательщикам налогов независимо от наличия статуса юридического лица, в частности филиалы и представительства;

б) налоги с физических лиц - обязательные платежи, взимаемые с индивидуальных налогоплательщиков - физических лиц (налог на доходы физических лиц, налог на имущество, переходящее в порядке наследования или дарения, и др.);

в) общие налоги для физических лиц и организаций - обязательные платежи, уплачиваемые всеми категориями налогоплательщиков независимо от их организационно-правового статуса. Наличие общих налогов обусловлено тем, что главным принципом их взимания является наличие какого-либо объекта в собственности лица (например, земельный налог).

2. В зависимости от формы обложения:

а) прямые (подоходно-имущественные) - налоги, взимаемые в процессе приобретения материальных благ, определяемые размером объекта обложения и уплачиваемые производителем или собственником (налог на прибыль, налог на доходы от капитала и др.). Прямые налоги подразделяются на:

- личные - налоги, уплачиваемые налогоплательщиком за счет и в зависимости от полученного дохода (прибыли) и учитывающие финансовую состоятельность плательщика (например, налог на доходы физических лиц, налог на прибыль (доход) организаций);

- реальные - налоги, уплачиваемые с имущества, в основе которых лежит не реальный, а предполагаемый средний доход, получение которого только ожидается. Ставки реальных налогов рассчитываются, как правило, по результатам деятельности нескольких одинаковых категорий налогоплательщиков (например, налог на вмененный доход, налог на операции с ценными бумагами, земельный налог);

б) косвенные (на потребление) - налоги, взимаемые в процессе расходования материальных благ, определяемые размером потребления, включаемые в виде надбавки к цене товара и уплачиваемые потребителем (акцизы, налог на добавленную стоимость и др.)- При косвенном налогообложении формальным плательщиком выступает продавец товара (работ, услуг), являющийся как бы посредником между государственной казной и потребителем товара (работ, услуг). Реальным же плательщиком налога является потребитель. Именно критерий соотношения юридического и фактического плательщика - один из основных при разграничении налогов на прямые и косвенные.

3. По территориальному уровню:

а) федеральные налоги - устанавливаемые и вводимые в действие федеральным органом представительной власти - Государственной Думой РФ. Перечень федеральных налогов и их ставки являются едиными на всей территории Российской Федерации и не могут быть изменены органами государственной власти субъектов РФ или органами местного самоуправления. Согласно п. 2 ст. 12 ПК РФ федеральные налоги должны устанавливаться непосредственно НК РФ (например, налог на доходы от капитала, экологический налог, акцизы);

б) налоги субъектов РФ - налоги, перечисленные НК РФ, но вводимые в действие представительными (законодательными) органами государственной власти субъектов РФ и обязательные к уплате только на территории соответствующего субъекта РФ (например, налог на имущество организаций, транспортный налог, налог на недвижимость);

в) местные налоги - налоги, устанавливаемые НК РФ, но вводимые в действие представительными органами местного самоуправления и обязательные к уплате на территории соответствующего муниципального образования (например, земельный налог, налог на рекламу, налог на наследование или дарение).

4. В зависимости от канала поступления:

а) государственные - налоги, полностью зачисляемые в государственные бюджеты;

б) местные - налоги, полностью зачисляемые в муниципальные бюджеты;

в) пропорциональные - налоги, распределяемые между бюджетами различных уровней по определенным квотам;

г) внебюджетные - налоги, поступающие в определенные внебюджетные фонды.

5. В зависимости от характера использования:

а) налоги общего значения - используемые на общие цели, без конкретизации мероприятий или затрат, на которые они расходуются. Таковыми являются большинство налогов, взимаемых в Российской Федерации;

б) целевые налоги - зачисляемые в целевые внебюджетные фонды или выделяемые в бюджете отдельной строкой и предназначенные для финансирования конкретно-определенных мероприятий (например, земельный налог).

6. В зависимости от периодичности взимания:

а) разовые - налоги, уплачиваемые один раз в течение определенного периода при совершении конкретных действий (например, налог на наследование или дарение);

б) регулярные - налоги, взимаемые систематически, через определенные промежутки времени и в течение всего периода владения или деятельности плательщика (налог на доходы физических лиц, налог на имущество организаций и др.).

Классификация налогов на стадии формирования ресурсной базы государственного управления и местного самоуправления должна отвечать на вопросы «за счет чего», а классификация налогов на стадии использования (ставших уже ресурсами для реализации спектра функций государства и муниципалитетов) должна отвечать на вопрос «на что», в соответствии с системно построенной бюджетной классификацией расходов:

1) рентные природно-ресурсные за право пользования, соответствующие абсолютной ренте;

2) рентно-выравнивающие (регулирующие), соответствующие дифференциальной ренте (акцизы, таможенные пошлины, налог на игорный бизнес и т.д.);

З) имущественные (налог на имущество организаций, налог на имущество физических лиц, налог на недвижимость и т.д.);

4) доходные (налог на прибыль, налог на доходы физических лиц, налог на доходы от капитала, налог на наследование или дарение);

5) специальные (лицензионные сборы, госпошлины);

6) штрафные (платежи за загрязнение окружающей среды и т.д.).

Перечисленные критерии классификации налогов не являются исчерпывающими, но вместе с тем достаточны для юридической характеристики всех действующих ныне налогов и сборов в Российской Федерации. В научной и учебной литературе налоги группируются и иными способами, что позволяет более точно выявить сущность каждого обязательного платежа, взимаемого в обязательном порядке.

Следует отметить, что во многих развитых странах налоговое бремя на физических лиц действительно выше, чем на юридических лиц, поскольку такое построение налоговой системы — это более сильный стимул для развития экономики. Снижение налогового бремени на юридические лица способствует увеличению их количества и росту производства, что обеспечивает рост числа занятых.

Однако реализация фискальной функции налогов имеет объективные и субъективные ограничения. При недостаточности налоговых поступлений и невозможности сокращения государственных расходов приходится прибегать к поиску других форм доходов. Прежде всего, это обращение к внутренним и внешним государственным, региональным, местным займам. Размещение займов приводит к образованию государственного долга.

Однако обслуживание государственного долга за счет бюджета потребует повышения налогов в будущем (роста налоговых ставок, введения новых налогов). Вместе с тем рост налогового бремени вновь может столкнуться с непреодолимыми ограничениями, вызовет усиление недовольства налогоплательщиков и спад производства, что побудит к размещению новых займов. Возникнет опасность становления финансовой пирамиды, а значит, финансового краха. Отечественный опыт это ярко подтвердил: чрезмерные масштабы выпуска ГКО вызвали дефолт и девальвацию рубля в августе 1998 г., а финансовый кризис 2009 г. привел к спаду производства и соответственно к уменьшению поступления по налогу на прибыль организаций на 45% по сравнению с 2008 г.

Таким образом, доля средств, поступающих в бюджет за счет реализации фискальной функции налогов в период спада деловой активности, снижается, поскольку величина поступлений налогов в бюджет непосредственно зависит от величины доходов плательщиков.

Эти 2 функции включают в себя учет, регистрацию н/плательщиков, текущий налоговый контроль и налоговой Проверки. Эта функция – основа взаимоотношений между налоговыми органами и н/плательщиками.

Функция текущего налогового контроля определяет четко в установленном порядке и с учетом актуализации сведений все налог. Обязательства н/плательщика, а также налоговые зачеты в результате совершенных н/плательщиком платежей или полученных скидок. Главная цель такого контроля-это возможность определять правильно и точно факты неподачи нал. Декларации или наличие недоимки по налогам.

Вспомогательные функции:

1) правовая – одна из ведущих, обеспечивает правильное применение нормативных налоговых актов, как налоговыми органами, так и н/плательщиками. В рамках этой функции осуществляются такие виды деятельности, как ответы на вопросы и жалобы н/плательщиков, помощь всем налоговым органам, а также участие в проектах по изменению налогового законодательства.

2) Управление кадрами-ключевая для любой организации, чрезвычайно важна и для НА. Особенно в отношении обучения и переподготовки сотрудников налог органов.

3) Информирование н/плательщиков – для обеспечения высокого уровня исполнения налогового законодательства н/плательщиками налоговые органы должны иметь соответствующие отделы или подразделения, ответные за распределение нормативных налоговых документов и оказания помощи н/плательщикам в правильном исполнении их налоговых обязательств.

4)Орган-административная функция - ее осуществляют службы внутреннего бух. учета и административной службы, отвечающие за материально-техническое снабжение и эксплуатацию рабочего оборудования.

5) Внутреннее информационное обеспечение - информационной системы представляют собой базовый элемент, обеспечивающий основу для существования важнейших функций налоговых органов и принятия решений на всех уровнях. Для разработки информационной системы необходимо иметь базу данных как основу для осуществления функций контроля за н/плательщиком.

Банки и другие кредитные учреждения, осуществляющие свою деятельность на коммерческих началах, уплачивают в бюджет подоходный налог.

Система подоходного обложения распространятся также на страховые организации, получающие доходы от страховых видов деятельности.

Наличие разных форм собственности, экономическое соперничество вызывает необходимость взимания налога не только с получаемых доходов, но и со стоимости имущества, которое прямым или косвенным образом способствует росту дохода предприятия. Поэтому налог на имущество предприятий - неотъемлемая часть налоговой системы страны при рыночных отношениях. Он введен для субъектов хозяйствования, являющихся собственниками имущества на территории государства. При его взимании реализуются и фискальная, и экономическая функции налога. Первая - благодаря тому, что налог на имущество обеспечивает стабильные поступления в доходы территориальных бюджетов, так как вносится в первоочередном порядке с отнесением расходов по его уплате на себестоимость продукции; вторая - через заинтересованность предприятия в уплате меньших сумм, чем стимулируется стремление плательщика быстрее освобождается от излишнего, неиспользуемого имущества.

Важное место в налоговой системе страны занимают платежи за природные ресурсы: земельный налог, плата за воду, лесной доход и другие. Одни из них вносятся из прибыли, другие - за счет себестоимости. Значение названных платежей в том, что они играют не только фискальную, но и стимулирующую функцию, ориентируя субъектов хозяйствования на более эффективное использование соответствующих видов ресурсов. Необходимость в подобном стимулировании вызвана возросшими масштабами общественного производства, требующими вовлечения в хозяйственный оборот все новых и новых ресурсов. Между тем последние далеко не безграничны и в силу относительного уменьшения становятся все дороже.

В составе налогов взимаемых за природные ресурсы, важную роль играет плата за воду. Её вносят промышленные предприятия, использующие воду для производственных целей. Исчисляется эта плата по ставкам, устанавливаемым за один кубический метр забираемой воды, и относится на себестоимость продукции. При определении ставок учитываются затраты государства на воспроизводство водных ресурсов. Если потребление воды превышает технически установленные нормативы, ставка платы за воду повышается. В интересах охраны водной среды государство использует также штрафы за сброс неочищенных или недостаточно очищенных вод. Основное место в системе налогообложения физических лиц занимает подоходный налог. Переход к рыночной экономике создает предпосылки для роста личных доходов граждан. В этих условиях применяется прогрессивное налогообложение, позволяющее по мере увеличения заработков граждан изымать у них в увеличенных размерах денежные средства, необходимые для проведения социальных программ.

Подоходное обложение физических лиц дополняется взиманием налога на имущество, который в условиях перехода к рынку выполняет не только, фискальную роль, но и служит своеобразным психологическим фактором, влияющим на поведение плательщика, осознающим себя собственником. Налог на имущество позволяет мобилизовать в распоряжение государства денежные средства граждан. Налогом с наследства облагается имущество, переходящее к гражданам в порядке наследования или дарения. Налог уплачивается в случае, когда граждане принимают в порядке наследования и дарения жилые дома, квартиры, дачи, садовые дома, автомобили, мотоциклы, предметы антиквариата, ювелирные изделия и так далее.

Налог с имущества переходящего в порядке наследования, исчисляется от стоимости наследственного имущества на день открытия наследства, даже если бы стоимость этого имущества в момент выдачи свидетельства превышало его оценку на день открытия наследства.

Налог с имущества, переходящего в порядке дарения, исчисляется цены в документе, указанной сторонами, участвующими в сделке, но не ниже страховой оценки; при отсутствии указанной оценки - со стоимости имущества, определенной по свободной цене.

Наряду с прямыми налогами используются и косвенные, крупнейшим среди которых является налог на добавленную стоимость. Налог на добавленную стоимость - это форма изъятия в бюджет части добавленной стоимости создаваемой на всех стадиях производства и обращения и определяемой как разница между стоимостью реализованной продукции, работ и услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения.

Одновременно с налогом на добавленную стоимость в системе косвенного налогообложения используются также различные акцизы. Акцизы - это косвенные налоги, которые устанавливаются государством в процентах от отпускной цены товаров, реализуемых предприятиями - изготовителями. Они устанавливаются, как правило, на высокорентабельные товары для изъятия в доход государственного бюджета получаемой производителями сверхприбыли.

Современная налоговая система включает различные виды налогов.

1. По способу платежа различают прямые и косвенные налоги. Прямые налоги берутся напрямую с физических и юридических лиц. Это подоходный налог с физических лиц; налог с прибыли корпораций; имущественный налог (уплачивается как физическими, так и юридическими лицами); налог на сделки с капиталом; налог с наследства и др. Косвенные налоги взимаются с товаров и услуг. Их косвенный характер проявляется в том, что их уплачивают не все граждане, а те, кто покупает облагаемую налогом продукцию. К косвенным налогам относятся: налог на добавленную стоимость, акцизы, таможенные пошлины.

2. Налоги по их использованию подразделяются на общие и специальные (целевые). Общие налоги поступают в бюджет государства для финансирования общегосударственных мероприятий. Специальные налоги имеют строго определенное назначение, например налоги на реализацию горюче-смазочных материалов поступают в дорожные фонды и предназначены для строительства, реконструкции и текущего ремонта дорог.

3. В зависимости от того, в распоряжение какого органа поступает налог, различают федеральные налоги, региональные налоги субъектов федерации и местные налоги. Федеральные налоги устанавливаются законодательными актами, принимаемыми Федеральным Собранием, К ним относятся налог на прибыль предприятий и организаций, налог на добавленную стоимость, таможенные пошлины, акцизы па нефть, природный газ и др. К региональным налогам относятся налог на имущество организаций, налог на недвижимость, дорожный налог, налог на добычу природных ресурсов, к местным налогам относятся налог на недвижимое имущество граждан, налог на рекламу, регистрационный сбор с физических лиц, занимающихся предпринимательской деятельностью, другие сборы.

4. В зависимости от характера взимания налоговых ставок различают: твердые ставки, которые устанавливаются в абсолютной сумме независимо от размеров дохода (например, на тонну нефти); пропорциональные - налоговая ставка остается неизменной независимо от размеров дохода; прогрессивные - ставка повышается по мере возрастания дохода; регрессивные - ставка налога понижается по мере возрастания дохода.

Фискальная функция состоит в обеспечении доходов государственной бюджетной системы и находится под особым контролем и воздействием государства, в центре его финансовой политики. Преобладающий интерес государства в реализации бюджетной (фискальной) функции, естественно, проявляется в стремлении максимально увеличить налоговые источники, как это имеет в России, что может вести к гипертрофированную фискальной функции перед другими функциями и задачами налоговой системы и налоговой политики.

Макроэкономическая (регулирующая) функция - это роль налогов и налоговой политики в системе факторов регулирования макроэкономических процессов, совокупного спроса и предложения, темпов роста и занятости. В условиях России налоговая система проявила себя как фактор ограничения спроса, особенно инвестиционного, углубления падения производства, формирования безработицы и неполной занятости рабочей силы.

Распределительная функция налоговой системы проявляется в сложном взаимодействии с ценами, доходами, процентом, динамикой курсов акций и т.д. Налоги выступают существенным инструментом распределения и перераспределения национального дохода, доходов юридических и физических лиц. Распределительная функция налогов влияет на распределение не только доходов, но и капиталов, инвестиционных ресурсов.

Социальная функция налогов носит многоаспектный характер. Само материальное содержание налогов как денежных ресурсов, централизуемых государством и изымаемых из воспроизводственного процесса, несет в себе возможность их обращения на непроизводственные цели. В условиях Российской Федерации социальная функция налоговой системы бюджета весьма существенна в силу тех обязательств, которые несло советское государство перед населением и которое "по наследству" перешло к Российской Федерации. Многие социальные затраты, финансируемые в западных странах за счет частных средств, в России финансируются государством за счет налогов (бесплатное образование, здравоохранение, пенсионные расходы, социальное страхование.

Социальная функция налогов проявляется и непосредственно через механизм налоговых льгот и налоговых ставок, что входит во внутренний механизм действия налога (НДС, налога на прибыль, подоходного налога с физических лиц и т.д.).

Социальная функция налоговой системы требует детального исследования, как с точки зрения ее усиления, так и с точки зрения устранения неоправданных льгот и преимуществ, не отвечающих характеру рыночных преобразований, социальным критериям или внутрифедеральным отношениям (например, неоправданные налоговые льготы некоторым республикам, входящим в состав Российской Федерации).

Стимулирующая функция налоговой системы является одной из важнейших, но это самая "трудно настраиваемая" функция. Ее также называют функцией микроэкономического регулирования, поскольку она непосредственно обращена и взаимодействует с экономическими интересами юридических и физических лиц. Как и любая другая функция, стимулирующая функция проявляется через специфические формы и элементы налогового механизма, систему льгот и поощрений, запретительных или ограничивающих ставок и другие инструменты налогового механизма и налоговой политики.

Стимулирующая функция налогов является в современной российской практике слабо реализуемой и неэффективно используемой.

Контрольная функция налогов выступает своего рода защитной функцией: она обеспечивает воспроизводство налоговых отношений государства и предприятий, реализацию и действенность силы государственной власти. Без контрольной функции другие функции налогов неосуществимы или их реализация подрывается в своей основе.

Контрольная функция, опираясь на закон, право, может эффективно реализовываться только на основе принуждения, подчинения силе государственной власти и закону. Ослабление государственной власти ведет к ослаблению контрольной функции налоговой системы. И наоборот, ослабление контрольной функции налогов означает ослабление государственной власти или ведет к такому ослаблению.

В конкретном отношении контрольная функция налогов проявляется в обязательности исполнения налогового законодательства всеми юридическими и физическими лицами, в полноте сбора налоговых платежей и действенности и эффективности штрафных санкций и ответственности тех, кто не выполняет или не в полной мере выполняет обязательства перед государством, предписываемые законом.

Контрольная функция налоговой системы предопределяет и определяет, как уже отмечено, эффективность других функций. Следовательно, если контрольная функция налогов ослаблена, то это соответственно снижает эффективность налоговой системы в целом.

Крупные функциональные недостатки и диспропорции в соотношении и взаимодействии функций налоговой системы, рассмотренные в макроэкономическом масштабе, наиболее открыто проявляются на уровне отдельных предприятий.

Анализ показал, что в современных условиях имеется "расстыковка" функций налогов с функциями предприятий, еще недостаточно адаптированных к закономерностям рынка и конкурентной борьбе. Функции налоговой системы не "настроены" соответствующим образом на функции деятельности предприятий, на содействие воспроизводственным процессам их капитала, ускорению его оборота и окупаемости. В этом главный резерв роста эффективности налоговой политики и перестройки налогового механизма.

В результате первых этапов налоговой реформы действительно сложился качественно новый механизм финансовых отношений предприятий и государства, в связи, с чем можно сказать, что одна из целей реформы достигнута. Что же касается других, более важных задач, стоявших перед налоговой реформой, то введенный в действие налоговый механизм оказался структурно деформированным и неэффективным, он до сих пор не только не способствует преодолению кризисных явлений, но, напротив, во многом усиливает их.

Функция налога – это проявление его сущности в действии, способ выражения его свойств.

Первой и наиболее последовательно реализуемой функцией налогов выступает фискальная (бюджетная) функция. Посредством фискальной функции реализуется гласное общественное назначение налогов – формирование финансовых ресурсов государства, аккумулируемых в бюджетной системе и внебюджетных фондах и необходимых для осуществления собственных функций (оборонных, природоохранных, социальных).

Другая функция налогов как экономической категории состоит в том, что появляется возможность количественного отражения налоговых поступлений и их сопоставления с потребностями государства в финансовых ресурсах. Благодаря контрольной функции оценивается эффективность налогового механизма, обеспечивается контроль за движением финансовых ресурсов, выявляется необходимость внесения изменений в налоговую систему и бюджетную политику. Осуществление контрольной функции налогов ее полнота и глубина в известной мере зависят от налоговой дисциплины. Суть ее в том, чтобы налогоплательщики своевременно и в полном объеме уплачивали установленные законодательством налоги.

Контрольная функция налогово-финансовых отношений проявляется лишь в условиях действия распределительной функции, которая выражает сущность налогов как особого централизованного инструмента распределительных отношений. Проявления этой функции многогранны. Она отражает использование налогов как средства государственного регулирования экономики, т.е. имеет регулирующее свойство, которое заключается в установлении и изменении системы налогообложения, в определении налоговых ставок, их дифференциации, в предоставлении налоговых льгот в соответствии с задачами государственной экономической политики - поощрение деловой активности, межотраслевое переливание капитала и других, то есть в виде целого комплекса экономических стимулов.

В распределительной функции выделяют стимулирующую подфункцию и подфункцию воспроизводственного назначения. Стимулирующая подфункция налогов реализуется через систему льгот, исключений, увязываемых с льгот образующими признаками объекта налогообложения.

Она проявляется в изменении объекта обложения, уменьшении налогооблагаемой базы, понижении налоговой ставки в целях поощрения процессов, которые необходимы и выгодны обществу, и в «душении налогами» деятельности в нежелательных сферах.

Социальная подфункция налогов проявляется в поддержании социального равновесия путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними.

Выделяют следующие элементы налога – субъект налога, носитель налога, источник обложения, ставка налога.

Субъект налога – лицо, которое по закону обязано платить налог. В Российском Налоговом кодексе этот элемент рассматривается под понятием налогоплательщик. Носитель налога – лицо, которое фактически уплачивает налог. Субъект налога не всегда является носителем его, ибо часто он перекладывает налог на других – это относится и к косвенным налогам.

Объект или предмет налога – доход или имущество, с которого начисляется налог: доходы, стоимость товара, операции с ценными бумагами, имущество юридических и физических лиц.

Источником обложения признается чистый доход как разность между валовым доходом и издержками производства. Согласно Налогового Кодекса Российской Федерации налоговая база представляет собой стоимостную, физическую или иную характеристику объекта налогообложения. Налоговая база и порядок ее определения (исчисления) устанавливается к каждому налогу и сбору.

Налоговый оклад – сумма налога, уплачиваемая субъектом с одного объекта обложения. Кроме того, при установлении налога и сбора определяется порядок и сроки уплаты, или непосредственный механизм налогообложения.

Законодательством Российской Федерации установлено, что объектами налогообложения являются:

- имущество – движимое и недвижимое;

- доход (прибыль) от экономической деятельности;

- операции по реализации товаров, работ, услуг;

- ввоз (вывоз) товаров на или с таможенной территории Российской Федерации;

- отдельные виды экономической деятельности;

- другие объекты, установленные Налоговым Кодексом.

Ставка налога – величина налоговых начислений на единицу объекта налога (в процентах, твердой величине).

Налоговые ставки и порядок их применения устанавливаются так же применительно к каждому налогу и сбору.

Ставка любого налога строго индивидуальна. Установлением или изменением ставок налогов государство осуществляет свою налоговую политику, оказывает воздействие на те или иные стороны процесса общественного воспроизводства. Налоговая ставка является эффективным средством осуществления фискальной политики государства: изменяя ее правительство, может, не изменяя всего массива налогового законодательства, а лишь корректируя налоговые ставки, осуществлять налоговое маневрирование.

Налоговый механизм - совокупность организационно-правовых норм и методов управления налогообложением. Государство придает налоговому механизму юридическую силу посредством налогового законодательства и регулирует его.

Можно выделить следующие способы налогообложения: кадастровый, декларационный и безналичный.

Кадастровый способ применяется при взимании прямых реальных налогов (например, земельного), основывается на оценке имущества специальными налоговыми оценщиками. В этом случае уплата производится после получения соответствующего извещения.

Декларационный способ обложения предполагает подачу налогоплательщиком в налоговые органы официального заявления о полученных доходах за истекший период.

При безналичном способе (автоматическое удержание) налог исчисляется и удерживается бухгалтерией того юридического лица, которое выплачивает доход. Такие налоги называют авансовыми, поскольку они взимаются методом «удержание у источника», т.е. непосредственно из суммы выплачиваемых доходов в каждом случае их выплаты, и вносятся в казну плательщиком дохода, но от имени получателя этого дохода. «У источника» удерживаются налоги с таких доходов, как заработная плата, дивиденды, арендные поступления, выплаты по авторским правам, лицензиям.

Уплата налогов - это обязанность каждого налогоплательщика. Финансовые взаимоотношения государства и плательщика налога находят свое выражение в налоговом обязательстве. Налоговым обязательством признается такое, в силу которого налогоплательщик обязан уплатить определенный налог или сбор, а налоговые или иные уполномоченные органы вправе требовать от налогоплательщика исполнения этих обязанностей.

Исполнением налогового обязательства признается уплата в установленный срок причитающихся сумм налога или сбора.

Большая роль в осуществлении регулирующего воздействия государства на экономику принадлежит практике применения разнообразных налоговых льгот.

Налоговой льготой признается предоставляемая налогоплательщику при наличии оснований, установленных Налоговым Кодексом, или иным актом налогового законодательства, возможность уменьшить подлежащую уплате сумму налога или сбора.

Можно выделить следующие виды льгот:

- установление налогооблагаемого минимума объекта;

- изъятие из обложения определенных элементов объекта;

- освобождение от уплаты налогом отдельных лиц или категорий плательщиков;

- понижение налоговых ставок;

- целевые и прочие налоговые льготы.

Налоговый период представляет собой отрезок времени, по которому определяются обязанности налогоплательщика в отношении того или иного налога или сбора. Налоговым периодом признается календарный год, а для разового сбора - промежуток времени, в течение которого налогоплательщик обязан уплатить сбор.

1) соблюдать законодательство о налогах и сборах;

2) обеспечивать учет налогоплательщиков;

3) осуществлять контроль за соблюдением налогоплательщиками и другими участниками налоговых отношений налогового законодательства;

4) проводить разъяснительную работу по применению законодательства о налогах и сборах;

5) осуществлять возврат или зачет излишне уплаченных или излишне взысканных сумм налогов;

6) соблюдать налоговую тайну.

Центральный аппарат в дополнение к тем функциям, которые выполняет местное звено налоговой службы, обладает следующими полномочиями:

– организует, координирует и контролирует работу налоговых инспекций;

– осуществляет аналитическую и статистическую деятельность;

– разрабатывает и издает инструктивные и методические указания и другие документы по применению налогового законодательству;

– осуществляет контроль за актами, связанными с налогообложением, издаваемыми министерствами, ведомствами и другими организациями;

– участвует в выработке налоговой политики, подготовке проектов законодательных актов и международных договоров о налогообложении;

– решает вопросы международного сотрудничества.

Региональное звено Госналогслуж6ы выполняет функции, присущие нижнему звену, а также ряд функций, присущих высшему звену, - по организации, координации и контролю деятельности нижестоящих налоговых инспекций, обобщению практики.

Налоговый кодекс РФ устанавливает способ осуществления функций налоговых органов, с одной стороны, путем реализации полномочий, под которыми понимаются права произвести какие-либо действия (ст.31 Налогового кодекса) и с другой - методом исполнения обязанностей (ст.32, 33, 34 Кодекса, а также соответствующие статьи федеральных законов, определяющих порядок организации и деятельности налоговых органов).

На практическом уровне налогообложение выполняет несколько функций, в каждой из которых реализуется то или иное назначение налогов. Взаимодействуя между собой, эти функции образуют систему.

Рассматривая современную систему налогообложения, разные авторы выделяют разные функции налогов.

К числу основных функций налогов относятся:

• фискальная;

• распределительная (социальная);

• регулирующая;

• контрольная;

• поощрительная.

Рассмотрим эти функции более подробно, но будем иметь ввиду, что указанное ниже разграничение функций налоговой системы носит условный характер, так как все они переплетаются и осуществляются одновременно.

Фискальная функция

Фиск (от латинского fiscus - корзина) в Древнем Риме, начиная с IV века н.э., - единый общегосударственный центр Римской империи, куда стекались все виды доходов, налогов и сборов, производились государственные расходы и т.д. (отсюда происходит обозначение термином "фиск" государственной казны).

Фискальная функция является основной функцией налогообложения. Посредством данной функции реализуется главное предназначение налогов: формирование и мобилизация финансовых ресурсов государства, а также аккумулирование в бюджете средств для выполнения общегосударственных или целевых государственных программ. Все остальные функции налогообложения можно назвать производными от фискальной.

Распределительная функция

Распределительная (или как её ещё называют — перераспределительная) (социальная) функция налогов состоит в перераспределении общественных доходов между различными категориями населения. Смысл функции в том, что происходит передача средств в пользу более слабых и незащищенных категорий граждан за счет возложения налогового бремени на более сильные категории населения. Результатом этого является изъятие части дохода у одних и передача ее другим. Примером реализации фискально-распределительной функции могут служить акцизы, устанавливаемые, как правило, на отдельные виды товаров, в первую очередь, на предметы роскоши, а также механизмы прогрессивного налогообложения.

Посредством налогов в государственном бюджете концентрируются средства, направляемые затем на решение народнохозяйственных проблем, как производственных, так и социальных, финансирование крупных межотраслевых, комплексных целевых программ - научно-технических, экономических и др.

С помощью налогов государство перераспределяет часть прибыли предприятий и предпринимателей, доходов граждан, направляя ее на развитие производственной и социальной инфраструктуры, на инвестиции и капиталоемкие и фондоемкие отрасли с длительными сроками окупаемости затрат: железные дороги и автострады, добывающие отрасли, электростанции и др.

Перераспределительная функция налоговой системы носит ярко выраженный социальный характер. Соответствующим образом построенная налоговая система позволяет придать рыночной экономике социальную направленность, как это сделано в Германии, Швеции, многих других странах. Это достигается путем установления прогрессивных ставок налогообложения, направления значительной части бюджета средств на социальные нужды населения, полного или частичного освобождения от налогов граждан, нуждающихся в социальной защите.

Регулирующая функция

С развитием экономической системы возникла необходимость определённого корректирующего воздействия государства на макроэкономические параметры, что породило регулирующую (или распределительную) функцию налогов.

Чтобы понять регулирующую функцию налогов, обратимся к тому, как происходит государственное регулирование экономики.

Оно осуществляется в двух основных направлениях:

- регулирование рыночных, товарно-денежных отношений. Оно состоит главным образом в определении "правил игры", то есть разработка законов, нормативных актов, определяющих взаимоотношения действующих на рынке лиц, прежде всего предпринимателей, работодателей и наемных рабочих. К ним относятся законы, постановления, инструкции государственных органов, регулирующие взаимоотношение товаропроизводителей, продавцов и покупателей, деятельность банков, товарных и фондовых бирж, а также бирж труда, торговых домов, устанавливающие порядок проведения аукционов, ярмарок, правила обращения ценных бумаг и т.п. Это направление государственного регулирования рынка непосредственно с налогами не связано;

- регулирование развития народного хозяйства, общественного производства в условиях, когда основным объективным экономическим законом, действующим в обществе, является закон стоимости. Здесь речь идет главным образом о финансово-экономических методах воздействия государства на интересы людей, предпринимателей с целью направления их деятельности в нужном, выгодном обществу направлении.

Таким образом, развитие рыночной экономики регулируется финансово-экономическими методами - путем применения отлаженной системы налогообложения, маневрирования ссудным капиталом и процентными ставками, выделения из бюджета капитальных вложений и дотаций, государственных закупок и осуществления народнохозяйственных программ и т.п. Центральное место в этом комплексе экономических методов занимают налоги.

Маневрируя налоговыми ставками, льготами и штрафами, изменяя условия налогообложения, вводя одни и отменяя другие налоги, государство создает условия для ускоренного развития определенных отраслей и производств, способствует решению актуальных для общества проблем.

Посредством регулирующей функции обеспечивается перераспределение через государственный бюджет части доходов фирм, домохозяйств, отраслей, регионов.

Налоговое регулирование стало активно практиковаться, начиная с 1930-х гг. XX в., в рамках кейнсианской экономической политики.

Регулирующая функция осуществляется через установление налогов и дифференциацию налоговых ставок. Налоговое регулирование оказывает стимулирующее или сдерживающее влияние на производство, инвестиции и платежеспособный спрос населения. Так, общее понижение налогов ведет к увеличению чистых прибылей, стимулирует хозяйственную деятельность, инвестиции и занятость. Повышение же налогов - обычный способ борьбы с «перегревом» рыночной конъюнктуры.

Налоговое регулирование играет значительную роль и во внешнеэкономической деятельности. Изменение таможенных пошлин существенно влияет на внешнеторговый оборот.

По мнению, крупного английского экономиста Дж. Кейнса, налоги существуют в обществе исключительно для регулирования экономических отношений.

Регулирующая функция направлена на достижение посредством налоговых механизмов тех или иных задач налоговой политики государства. Эта функция имеет три подфункции: стимулирующую, дестимулирующую и воспроизводственную.

Стимулирующая подфункция направлена на поддержку развития тех или иных экономических процессов. Они реализуются через систему льгот и освобождений от налогов. Нынешняя система налогообложения представляет широкий набор налоговых льгот малым предприятиям, предприятиям инвалидов, сельскохозяйственным производителям, организациям, осуществляющим капитальные вложения в производство и благотворительную деятельность, и т.д.

Стимулирующее воздействие налогов реализуется через систему выборочных льгот, исключений, преференций при сохранении общих основ и структуры налогового законодательства. Такие льготы предоставляются, как правило, с условием их целевого использования налогоплательщиками в соответствии с экономической политикой государства.

Налоговые льготы используются и для смягчения социального неравенства. Таким образом, через регулирующую функцию проявляется социальная функция налогов. Ее суть состоит в перераспределении доходов и богатства в обществе. Социальная функция предназначена обеспечивать и защищать конституционные права граждан. К числу конкретных механизмов реализации этой функции относятся: единый социальный налог, стандартные налоговые вычеты, профессиональные налоговые вычеты и др. показатели.

Посредством прогрессивного налогообложения изменяется соотношение между доходами отдельных социальных групп, тем самым сглаживается неравенство между ними и поддерживается социальный консенсус. Реализуется социальная функция налогов через установление необлагаемого минимума доходов, предоставление льгот и скидок по налогам отдельным слоям и группам населения (многодетным семьям, пенсионерам, инвалидам и некоторым другим категориям граждан).

Дестимулирующая подфункция, напротив, направлена на установление через налоговое бремя препятствий для развития каких-либо экономических процессов. Это осуществляется путем введения повышенных ставок налогов (так, для казино до 2001 года была установлена ставка налога на прибыль в размере 90%), установления налога на вывоз капитала, повышенных таможенных пошлин, налога на имущество, акцизов и других.