Ежеквартальныйотче т эмитента эмиссионных ценных бумаг открытое акционерное общество "Газпром нефть"

| Вид материала | Документы |

Содержание4.5. Анализ тенденций развития в сфере основной деятельности эмитента Добыча нефти Переработка нефти Экспорт нефти ОАО «Газпром нефть» в системе российского экспорта нефти, 2007 год. |

- Ежеквартальныйотче т эмитента эмиссионных ценных бумаг открытое акционерное общество, 5161.11kb.

- Ежеквартальныйотче т эмитента эмиссионных ценных бумаг открытое акционерное общество, 2346.93kb.

- Ежеквартальныйотче т эмитента эмиссионных ценных бумаг открытое акционерное общество, 2214.04kb.

- Ежеквартальныйотче т эмитента эмиссионных ценных бумаг открытое акционерное общество, 1911kb.

- Ежеквартальныйотче т эмитента эмиссионных ценных бумаг за: 1 квартал 2009 г Открытое, 1245.9kb.

- Ежеквартальныйотче т эмитента эмиссионных ценных бумаг открытое акционерное общество, 2029.65kb.

- Ежеквартальныйотче т эмитента эмиссионных ценных бумаг за: III квартал 2007 г. Открытое, 4266.09kb.

- Ежеквартальныйотче т открытое акционерное общество "Газпром нефть", 8237.58kb.

- Ежеквартальный отчет эмитента эмиссионных ценных бумаг открытое акционерное общество, 2132.57kb.

- Ежеквартальныйотче т эмитента эмиссионных ценных бумаг код эмитента: 03-30860-е за:, 1259.03kb.

4.5. Анализ тенденций развития в сфере основной деятельности эмитента

Основные тенденции развития отрасли экономики, в которой эмитент осуществляет основную деятельность, за 5 последних завершенных финансовых лет, либо за каждый завершенный финансовый год, а также основные факторы, оказывающие влияние на состояние отрасли.

Информация представлена по данным Федерального государственного унитарного предприятия «Центральное диспетчерское управление топливно-энергетического комплекса» Минпромэнерго РФ (ЦДУ ТЭК), Федеральной службы государственной статистики РФ (Росстат) и Федеральной таможенной службы РФ (ФТС).

Добыча нефти

В 2008 году, по данным ЦДУ ТЭК, снизили производство практически все нефтяные компании: ЛУКОЙЛ — на 1,3% (до 90,2 млн т), «Сургутнефтегаз» — на 4,6% (до 61,7 млн т), «Газпром нефть» — на 5,9% (до 30,7 млн т), ТНК-ВР – на 0,9% (68,8 млн.т.). Общий объем добычи в стране упал до 488,1 млн т (9,775 млн барр. в сутки), что на 0,7% ниже уровня 2007 года (491 млн т).

По итогам 2008 г. нарастить производство нефти удалось лишь «Роснефти» на 9%, до 110,1 млн т нефти, ее план на 2009 год — прирост на 2%, до 112,3 млн т.

Аналитики не видят повода для пессимизма, однако подчеркивают, что многое будет зависеть от динамики уровня нефтяных цен. Практически все крупнейшие нефтяные компании в основном проинвестировали свои важные проекты, что позволит им в этом году несколько нивелировать снижение добычи в традиционных регионах. Помимо «Роснефти» (+2%) нарастит добычу нефти ЛУКОЙЛ (на 1,2%), главным образом за счет введенного летом Южно-Хыльчуюского месторождения и запланированного на этот год месторождения им. Корчагина на Каспии. По оценкам экспертов ТНК-ВР по уровню добычи может остаться на уровне прошлого года. Однако, если инвестиционная составляющая будет уменьшена, производство упадет на 1,5%, до 67,7 млн т нефти. По прогнозам, «Газпром нефть» сохранит добычу на уровне 30,7—30,9 млн т, а также «Сургутнефтегаз» — за счет увеличения эксплуатационного бурения. Последний может рассчитывать на рост и в случае, если не будет экономить на инвестициях. В целом падение добычи в стране произойдет по причине сокращения производства мелкими компаниями и по причине истощения старых месторождений и уменьшения добычи на низкодебитных скважинах (на 1,5%, до 485—486 млн т нефти).

Д

ля стабилизации нефтедобычи в России было не достаточно даже многократного роста капитальных затрат нефтяных компаний

ля стабилизации нефтедобычи в России было не достаточно даже многократного роста капитальных затрат нефтяных компанийПоложение усугубляется еще тем, что подавляющее большинство разрабатываемых месторождений в России уже прошли свой пик добычи. Как результат, добыча нефти в 2008 г. в России снизилась впервые за последние девять лет. И эта тенденция не является следствием кризиса – падение обозначилось на фоне беспрецедентно высоких цен на нефть. Правительство отреагировало на проблему и предоставило нефтяникам льготы на разработку новых месторождений, но в теперешних условиях этого будет уже недостаточно для того, чтобы стимулировать инвестиционную активность «нефтянки».

На российскую нефтяную промышленность влияет не только кризисная ситуация, но и ряд других факторов, главный из которых – неэффективная система налогообложения. Она не учитывает инфляцию затрат, рост тарифов естественных монополий и ухудшение геологических условий. При этом экспортная пошлина определяется таким образом, что в случае быстрого падения цен на нефтепродукты начинает работать эффект так называемых «ножниц Кудрина». Неэффективное налогообложение влияет на всю нефтяную отрасль России. Глубина залегания запасов растет, дешевой нефти становится все меньше, добыча падает. Но при существующих налогах разработка новых месторождений становится нерентабельной.

$550

ОАО "Газпром нефть" предлагает с 2010 года ввести разные налоговые режимы старых и новых месторождений нефти, в частности, для новых месторождений предполагается разработать новую структуру налогов для выравнивания доходности при широком диапазоне цен, а для старых месторождений - увеличить налог на добычу полезных ископаемых (НДПИ) для частичной компенсации потерь от снижения экспортной пошлины. При этом подчеркивается, что необходимо снизить экспортную пошлину для всех месторождений. В числе мер, которые рассматриваются как срочные - это в 2008-2009 годах ввести помесячную коррекцию экспортных пошлин, ускоренный возврат НДС и кредитование компаний, корректировку формулы НДПИ, а также выравнивание экспортных пошлин на светлые и темные нефтепродукты. Среднесрочными мерами, необходимыми к реализации в 2010-2011 годах, называются существенное снижение экспортной пошлины, введение прогрессивной ставки НДПИ и/или налога на прибыль для новых месторождений, а также увеличение НДПИ для старых месторождений

Переработка нефти

Объемы первичной переработки нефтяного сырья за 2008 год году выросли на 3,4%, до 231,9 млн т. В 2008 году на деятельность российских нефтяных компаний существенное влияние оказывали макроэкономические факторы, в первую очередь высокие, но неустойчивые мировые цены на нефть.

По объемам первичной переработки нефти лидирует «Роснефть» (48,76 млн. тонн). На долю лидирующих четырех компаний приходится более половины (58,16%) всей переработанной нефти, поступившей на НПЗ в России. Кроме того, следует отметить, что объемы переработки увеличиваются четвертый год подряд.

Инвестиции предприятий нефтеперерабатывающей промышленности РФ в I полугодии 2008 года составили 28,1 млрд рублей, что на 37% больше, чем за аналогичный период прошлого года, свидетельствуют данные ГП "ЦДУ ТЭК". При этом самый большой объем вложенных средств пришелся на Нижнекамский НПЗ (принадлежит ОАО "Танеко", правопреемнику ЗАО "Нижнекамский НПЗ") - 6,1 млрд рублей, что в 2,6 раза больше I полугодия прошлого года. Вторым по объемам инвестиций стал "Киришинефтеоргсинтез" ("Сургутнефтегаз") с 3,7 млрд рублей (на 1 млрд рублей больше, чем за аналогичный период 2007 года), третьим - "Нижегороднефтеоргсинтез" ("ЛУКОЙЛ"), в который было инвестировано 2,7 млрд рублей (на 1,2 млрд рублей больше). В "Салаватнефтеоргсинтез" (основной акционер "Газпром") было вложено 2,3 млрд рублей, в "Уфанефтехим" - 1,8 млрд рублей, в "Волгограднефтепереработку" ("ЛУКОЙЛ" - 1,4 млрд рублей, в Омский НПЗ ("Газпром нефть") - 1,2 млрд рублей, в Уфимский НПЗ - 1,1 млрд рублей.

У ведущих вертикально-интегрированных нефтяных компаний (ВИНК) объемы добычи нефти значительно превышают объемы переработки нефти на НПЗ, входящих в эти компании. Однако, до сих пор подавляющее большинство НПЗ этих компаний работают на давальческой основе, так как перерабатывают давальческую нефть (процессинг), собственником которой и вырабатываемых из нее нефтепродуктов является головная нефтяная компания.

Соотношение между объемом добычи и переработки нефти в вертикально интегрированных нефтегазовых компаниях в 2007 г.

| Компания | Добыча нефти, млн.т | Первичная переработка нефти | |||

| Количество НПЗ | Тыс.т | Загрузка, % | Добыча/переработка | ||

| Роснефть | 110 382,9 | 11 | 48 763,8 | 78,8 | 2,26 |

| ЛУКОЙЛ | 91 431,8 | 6 | 42 501,4 | 98,2 | 2,15 |

| Газпром нефть | 32 665,6 | 1 | 16 497,5 | 84,6 | 1,98 |

| Сургетнефтегаз | 64 495,2 | 2 | 19 792,8 | 99,5 | 3,26 |

| ТНК-ВР Холдинг | 69 473,9 | 4 | 21 889,6 | 82,4 | 3,17 |

| Славнефть | 20 910,1 | 2 | 12 687,3 | 87,3 | 1,65 |

| Русснефть | 14 169,3 | 3 | 7 374,9 | 76,3 | 1,92 |

| ИТОГО | 403 492,8 | 29 | 169 517,3 | 87,6 | 2,38 |

ИнфоТЭК, 2008, № 1

Экспорт нефти

Россия является вторым, после Саудовской Аравии, в мире производителем нефти и одним из крупнейших ее поставщиков на мировой рынок. Благоприятная конъюнктура внешнего рынка и стабильный рост мировых цен на нефть в 2006 году способствовали сохранению высокой доли объемов экспорта нефти. По данным Росстата (со ссылкой на ФТС), экспорт нефти из России (включая поставки в Белоруссию) в 2006 году составил 247,9 млн. тонн и снизился по сравнению с 2005 г. на 1,8%. Доля экспорта в добыче составила 51,6%.

По данным ФТС России и оперативным данным Минпромэнерго России, за 2007 год экспортировано 258,96 млн.т российской нефти (104,2% к 2006 году). При этом в страны дальнего зарубежья и Балтии экспортировано (с учетом вывоза с терминалов НПЗ) 222,56 млн.т нефти (105,4% к 2006 году), в страны СНГ - 36,4 млн.т (97,7%). Вместе с тем снизились поставки нефти на Белоруссию и Украину. Возросли поставки нефти в Казахстан.

Согласно инновационному варианту развития экспорт российской нефти в 2009г. составит 255 млн т, а в 2011г. вырастет на 2,8% - до 262 млн т. Это обусловлено спросом на нефть на европейском рынке, а также возможностью дополнительного экспорта в АТР по строящейся сейчас трубопроводной системе "Восточная Сибирь - Тихий океан". Замедление темпов роста экспорта нефти связано с увеличением объемов нефтепереработки и снижением темпов нефтедобычи.

По инерционному варианту экспорт из РФ нефтепродуктов будет снижен со 111,7 млн т в 2009г. до 107 млн т в 2011г. (падение на 4,2%). Снижение экспортных поставок нефтепродуктов в данном сценарии связано со стабилизацией объемов добычи нефти и возрастанием внутренней потребности.

Инновационный вариант развития предполагает, что экспорт нефтепродуктов незначительно возрастет - со 115,4 млн т в 2009г. до 117,8 млн т в 2011г. (рост на 2,1%). Условия для роста будет созданы в случае проведения реконструкции НПЗ, увеличения производства качественных нефтепродуктов, а также строительства новых НПЗ и нефтехимических комплексов.

По утвержденному правительством РФ прогнозу социально-экономического развития России на 2009-2011гг. добыча нефти по инерционному сценарию в стране в этот период вырастет на 1-1,6% по сравнению с 2008г. и стабилизируется на уровне 497-500 млн т. Предполагается, что в связи с понижающейся динамикой добычи нефти в 2008г. она составит 492 млн т. Инерционный вариант развития на следующие три года учитывает, что принятые в стране ранее налоговые новации не окажут существенного влияния на увеличение нефтедобычи в новых добывающих провинциях - Восточной Сибири и Якутии, а "высокий общий уровень налоговой нагрузки будет оказывать негативное влияние на инвестиции в освоение новых месторождений", - отмечается в прогнозе.

По инновационному варианту развития добыча нефти в РФ в 2009г. увеличится на 2,2% - до 503 млн т, а к 2011г. достигнет 518 млн т, что превысит уровень 2008г. на 5,3%. Во втором сценарии развития предполагается, что налоговые новшества в отрасли будут оказывать более интенсивное влияние на нефтяной сектор и вклад новых добывающих провинций в совокупную добычу значительно увеличится. Падающая добыча в Западной Сибири, по иннновационному прогнозу, будет сглажена за счет совершенствования организации добычи, а также начала нефтедобычи в российском секторе Каспия. В рамках этого варианта учитывается еще и возможность соединения трубопроводной системы АК "Транснефть" с нефтепроводом Каспийского трубопроводного консорциума (КТК) и расширение пропускной способности КТК.

ОАО «Газпром нефть» в системе российского экспорта нефти, 2007 год.

Прирост российского экспорта нефти в 2007 году (%).

Резкое падение цен на нефть и высокие экспортные пошлины, которые рассчитываются по результатам мониторинга цен предыдущих месяцев, привели к тому, что экспорт нефти для российских нефтяных компаний в 4 кв. 2008 г. стал нерентабельным.

В результате с учетом отсутствия серьезных предпосылок для роста цен аналитики с начала года пересмотрели свои прогнозы по нефть на 2009г. Минэкономразвития РФ также пересмотрел прогноз основных макроэкономических показателей на 2009г. с учетом цены на нефть марки Urals 41 долл./барр., хотя предыдущие варианты прогноза предусматривали уровень цены на нефть в 50-60 долл./барр

Практика последних месяцев показывает, что влияние ОПЕК на рынок нефти через регулирование квот слабеет, поэтому рассчитывать на их сокращение в надежде обрести драйвер роста цен углеводородов, вряд ли оправданно. Однако в более долгосрочной перспективе рынок нефти может столкнуться с проблемой нехватки нефти, что станет естественным регулятором цен на нефть. Из-за дешевизны нефти отменяется все больше и больше проектов по разработке месторождений, и рано или поздно мир столкнется с нехваткой углеводородов. По прогнозам, года через два отметка 70 долл./барр. уже точно будет пройдена.

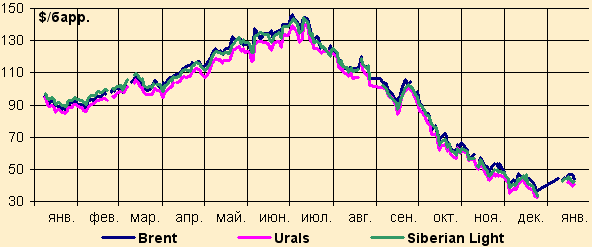

Динамика изменения цены на нефть

(январь 2008 г. - январь 2009 г.)

Источник: Инфо-ТЭК

Основные показатели развития нефтяной отрасли РФ, 2003-2007 гг.:

| Наименование показателя | Отчетный период | ||||

| 2003 | 2004 | 2005 | 2006 | 2007 | |

| Добыча нефти, млн. т | 421,4 | 458,8 | 470,0 | 480,5 | 491,3 |

| Изменение к предыдущему году, % | 11,0 | 8,9 | 2,4 | 2,2 | 2,2 |

| Прирост запасов нефти, млн. т | 240,0 | 230,0 | 285,0 | 570,0 | н/д |

| Проходка в бурении, тыс. м | 9 256,7 | 8 997,0 | 9 808,7 | 12 304,9 | 14 631,4 |

| в т.ч. разведочное бурение | 680,5 | 583,3 | 635,2 | 722,3 | 870,9 |

| эксплуатационное бурение | 8 576,2 | 8 413,7 | 9 173,5 | 11 582,6 | 13 760,5 |

| Эксплуатационный фонд скважин, ед. | 154 598 | 155 691 | 152 612 | 155 203 | 157 129 |

| Фонд действующих скважин, ед. | 118 328 | 118 888 | 122 657 | 127 983 | 131 343 |

| Неработающие скважины, в % от эксплуатационного фонда | 23,5 | 23,6 | 19,6 | 17,5 | 16,4 |

| Ввод новых скважин, ед. | 3 606 | 3 529 | 3 805 | 4 432 | 5 201 |

| Средний дебит старых скважин, т/сут | 9,0 | 9,8 | 9,9 | 9,8 | 9,6 |

| Средний дебит новых скважин, т/сут | 40,3 | 41,4 | 41,4 | 40,7 | 43,5 |

| Переработка нефти, млн. тонн | 188,4 | 194,0 | 206,7 | 218,8 | 227,6 |

| Изменение к предыдущему году, % | 2,8 | 3,0 | 6,5 | 5,9 | 4,1 |

| Глубина переработки нефти на НПЗ, % | 69,3 | 70,6 | 70,8 | 71,2 | 71,4 |

| Производство автобензинов, млн. тонн | 29,3 | 30,5 | 31,9 | 34,3 | 35,0 |

| в т.ч. высокооктановые сорта, в % от общего объема производства автобензинов | 53,5 | 56,4 | 58,3 | 68,7 | 74,3 |

| Экспорт нефти, млн. т | 228,0 | 257,7 | 254,6 | 247,9 | 254,7 |

| Изменение к предыдущему году, % | 20,2 | 13,0 | -1,2 | -2,6 | 2,3 |

| Цена нефти Urals, $/барр. | 27,3 | 34,6 | 50,5 | 60,7 | 69,4 |

Положение ОАО «Газпром нефть» в нефтегазовой отрасли:

| Наименование показателя | 2005 | 2006 | 2007 | в % по России 2007 |

| Доказанные запасы нефти по классификации SPE, млн. т | 571,9 | 601,8 | 650,1 | * |

| Доказанные запасы газа по классификации SPE, млрд. м3 | 34,1 | 29,5 | 20,6 | * |

| Добыча нефти, млн. т | 33,04 | 32,72 | 32,67 | 7 |

| Добыча газа, млрд. м3 | 2,02 | 2,07 | 1,77 | 0,003 |

| Переработка нефти, млн. т | 17,64 | 24,36 | 26,23 | 12 |

| Экспорт нефти, млн. т | 19,4 | 19,8 | 17,1 | 6 |

* Данные о запасах нефти и газа РФ составляют Государственную тайну

Примечание: Запасы нефти и газа за 2005 год приведены из отчета D&M, за 2006 и 2007 год из отчета М&L

В 2005-2008 году ОАО «Газпром нефть» обеспечила себе качественно новые благоприятные условия для увеличения масштабов производственной деятельности.

Стратегия развития бизнеса Группы Газпром нефть предусматривает рост годовой добычи нефти до 90-100 млн. т к 2020 г.

План выхода на уровень добычи 2020 г. предусматривает поэтапное вовлечение в эксплуатацию всех разведанных месторождений ОАО «Газпром нефть» (с учетом принадлежащих компании 50 % акций ОАО «НГК «Славнефть» и ОАО «Томскнефть») и расширение ресурсной базы за счет ввода в эксплуатацию нефтяных месторождений, находящихся на балансе других компаний Группы, а также приобретения новых лицензий.

Объем переработки должен вырасти к 2020 году до уровня 70-80 млн. т, а объем продаж нефтепродуктов через собственную розничную сеть до 12 млн. т в год. Рост розничной сети Газпром нефти запланирован до уровня 5000-5500 АЗС.

Суммарный объем инвестиций до 2020 года должен составить около 75-80 млрд. $

Мнение каждого из органов управления эмитента относительно представленной информации и аргументация, объясняющая их позицию.

Мнения органов управления Эмитента относительно представленной информации совпадают.

Особое мнение члена совета директоров (наблюдательного совета) эмитента или члена коллегиального исполнительного органа эмитента относительно представленной информации, отраженное в протоколе собрания (заседания) совета директоров (наблюдательного совета) эмитента или коллегиального исполнительного органа, на котором рассматривались соответствующие вопросы, и аргументация, объясняющая его позицию.

Члены Совета директоров и коллегиального исполнительного органа Эмитента имеют одинаковое мнение относительно представленной информации.