1. Форма налоговой декларации по налогу на доходы физических лиц (далее - Декларация) заполняется шариковой или перьевой ручкой черным либо синим цветом

| Вид материала | Документы |

СодержаниеСправочник "коды документов" Справочник "коды регионов" "Коды видов авторских вознаграждений |

- 1. Форма налоговой декларации по налогу на доходы физических лиц (далее Декларация), 892.09kb.

- Рекомендации по заполнению расчета авансовых платежей по единому социальному налогу, 284.72kb.

- Ии по налогу на доходы физических лиц (далее - Декларация) заполняется от руки либо, 929.95kb.

- Ии по налогу на доходы физических лиц (далее Декларация) заполняется от руки либо распечатывается, 1355.57kb.

- Ии по налогу на доходы физических лиц (далее Декларация) заполняется от руки либо распечатывается, 852.82kb.

- Ии по налогу на доходы физических лиц (далее - Декларация) заполняется от руки либо, 978.91kb.

- Пример заполнения налоговой декларации по налогу на доходы физических лиц (форма 3-ндфл), 500.21kb.

- Форма Расчета) заполняется с использованием средств вычислительной техники или от руки, 363.93kb.

- Налоговая декларация по налогу на доходы физических лиц (форма 3-ндфл), 3877.61kb.

- Приказ от 29 декабря 2009 г. N 145н об утверждении формы налоговой декларации по налогу, 1099.07kb.

Приложение №2

к приказу Минфина России

от 29.12.2007 г.

№ 162н

ПОРЯДОК

ЗАПОЛНЕНИЯ ФОРМЫ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ

(форма 3-НДФЛ)

I. Общие требования к заполнению формы Декларации

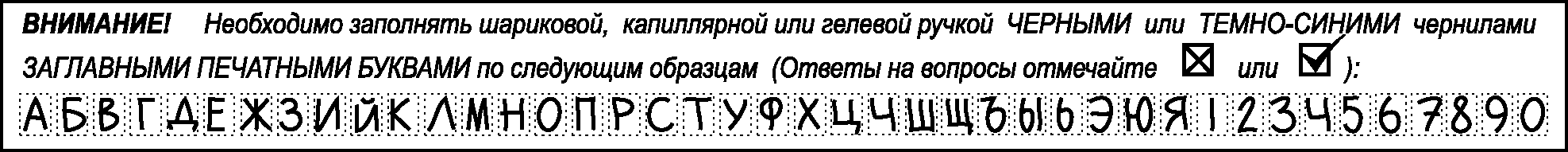

1. Форма налоговой декларации по налогу на доходы физических лиц (далее – Декларация) заполняется шариковой или перьевой ручкой черным либо синим цветом. Возможна распечатка заполненной формы Декларации на принтере.

2. Форма Декларации заполняется с учетом нижеследующего.

В каждую строку и соответствующие ей графы вписывается только один показатель.

При заполнении показателей, разделенных на клетки, в каждую клетку вносится только один символ (прописная буква, цифра, другие знаки). Например:

Знак «равно» в показателях сумм используется как разделитель рублей и копеек, а в показателях дат – как разделитель между днем, месяцем и годом.

В случае отсутствия каких-либо показателей, предусмотренных формой Декларации, в соответствующей строке ставится прочерк.

Все стоимостные показатели отражаются в рублях и копейках, за исключением сумм налога на доходы физических лиц (далее налог), которые исчисляются и указываются в полных рублях. При этом значение показателя суммы налога менее 50 копеек отбрасывается, а сумма 50 копеек и более округляется до полного рубля.

Доходы налогоплательщика, а также расходы, принимаемые к вычету, выраженные в иностранной валюте, пересчитываются в рубли по курсу Центрального банка Российской Федерации, установленному на дату фактического получения доходов либо на дату фактического осуществления расходов.

Для исправления ошибок необходимо перечеркнуть неверное значение показателя, вписать правильное значение и проставить подпись налогоплательщика или представителя налогоплательщика под исправлением с указанием даты исправления.

Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

Внесение дополнений и изменений в Декларацию при обнаружении налогоплательщиком в текущем налоговом периоде неотражения или неполноты отражения сведений, а равно ошибок (искажений), допущенных в истекших налоговых периодах при исчислении налоговой базы, применении налоговой ставки, определении суммы налога, подлежащей вычету, или иных ошибок производится путем представления уточняющих Деклараций за соответствующие истекшие налоговые периоды, с отражением сумм налога с учетом вносимых дополнений и изменений.

При перерасчете сумм налога уточненные Декларации представляются в налоговый орган по установленной форме, действовавшей в том налоговом периоде, за который производится перерасчет сумм налога.

3. При заполнении формы Декларации используются данные из справок о доходах и удержанных суммах налогов, выдаваемых налоговыми агентами по запросу налогоплательщиков, а также из расчетных, платежных и иных документов, имеющихся в распоряжении налогоплательщиков.

4. Страницы 001 и 002 титульного листа и Разделы 5 и 6 формы Декларации подлежат обязательному заполнению всеми налогоплательщиками, которые обязаны или вправе представить Декларацию в соответствии со статьями 81, 227-229 Налогового кодекса Российской Федерации (далее - Кодекс).

При заполнении Разделов 1, 2, 3, 4, 5 и 6 формы Декларации для исчисления суммы налога используются дополнительные Листы А, Б, В1, В2, Г, Д, Е, Ж1, Ж2, З, И, К1, К2, К3, К4, Л формы Декларации. На страницах Листов А, Б, В1 и В2 формы Декларации указываются все полученные налогоплательщиком в налоговом периоде доходы и источники их выплаты.

Лист А формы Декларации (далее – Лист А) заполняется по всем налогооблагаемым доходам, полученным налогоплательщиком от источников в Российской Федерации, за исключением доходов от предпринимательской деятельности и частной практики.

Лист Б формы Декларации (далее – Лист Б) заполняется по всем налогооблагаемым доходам, полученным налогоплательщиком от источников за пределами Российской Федерации, за исключением доходов от предпринимательской деятельности и частной практики.

Лист В1 формы Декларации (далее – Лист В1) заполняется по доходам налогоплательщика, полученным от осуществления предпринимательской деятельности.

Лист В2 формы Декларации (далее – Лист В2) заполняется по доходам налогоплательщика, полученным от занятия частной практикой.

Лист Г формы Декларации (далее – Лист Г) заполняется для расчета и отражения сумм доходов налогоплательщика, не подлежащих налогообложению в соответствии с пунктами 28 и 33 статьи 217 Кодекса.

Лист Д формы Декларации (далее – Лист Д) заполняется для расчета налогоплательщиком профессиональных налоговых вычетов по авторским вознаграждениям, вознаграждениям за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждениям авторам открытий, изобретений и промышленных образцов.

Лист Е формы Декларации (далее – Лист Е) заполняется для расчета налогоплательщиком профессиональных налоговых вычетов по договорам гражданско-правового характера.

Лист Ж1 формы Декларации (далее – Лист Ж1) заполняется для расчета налогоплательщиком имущественных налоговых вычетов по доходам от продажи имущества.

Лист Ж2 формы Декларации (далее – Лист Ж2) заполняется для расчета налогоплательщиком налоговых вычетов по доходам от продажи доли в уставном капитале организации, при уступке прав требования по договору участия в долевом строительстве (договору инвестирования долевого строительства или по другому договору, связанному с долевым строительством).

Лист З формы Декларации (далее – Лист З) заполняется для расчета налогоплательщиком налоговой базы по операциям с ценными бумагами и финансовыми инструментами срочных сделок, базисным активом по которым являются ценные бумаги.

Лист И формы Декларации (далее – Лист И) заполняется для расчета налогоплательщиком налоговой базы по операциям с ценными бумагами и финансовыми инструментами срочных сделок, базисным активом по которым являются ценные бумаги, осуществляемым доверительным управляющим.

Лист К1 формы Декларации (далее – Лист К1) заполняется для расчета налогоплательщиком стандартных налоговых вычетов.

Лист К2 формы Декларации (далее – Лист К2) заполняется для расчета налогоплательщиком социальных налоговых вычетов.

Лист К3 формы Декларации (далее – Лист К3) заполняется для расчета налогоплательщиком социальных налоговых вычетов, установленных подпунктом 4 пункта 1 статьи 219 Кодекса, в части сумм страховых взносов, уплаченных по договору (договорам) добровольного пенсионного страхования.

Лист К4 формы Декларации (далее – Лист К4) заполняется для расчета налогоплательщиком социальных налоговых вычетов, установленных подпунктом 4 пункта 1 статьи 219 Кодекса, в части сумм пенсионных взносов, уплаченных по договору (договорам) негосударственного пенсионного обеспечения.

Лист Л формы Декларации (далее – Лист Л) заполняется для расчета налогоплательщиком имущественного налогового вычета по суммам, израсходованным на новое строительство либо приобретение жилого дома, квартиры, комнаты или доли (долей) в них.

После заполнения всех необходимых Листов формы Декларации заполняются соответствующие Разделы формы Декларации в целях расчета налогоплательщиком налоговой базы и суммы налога по доходам, облагаемым по разным ставкам.

Итоговые показатели, отраженные на страницах Листов А Л формы Декларации, используются при заполнении Разделов 1, 2, 3, 4, 5 и 6 формы Декларации.

Разделы 1, 2, 3 и 4 формы Декларации заполняются в целях расчета налогоплательщиком налоговой базы и суммы налога по доходам, облагаемым, соответственно, по ставкам 13%, 30%, 35%, 9%.

Раздел 5 формы Декларации заполняется налогоплательщиками в целях расчета итоговой суммы налога к уплате (доплате) в бюджет или возврату из бюджета по всем видам доходов.

После заполнения Разделов 1, 2, 3, 4 и 5 формы Декларации заполняется Раздел 6 формы Декларации, в котором отражается информация о суммах налога на доходы физических лиц, подлежащих уплате (доплате) в бюджет или возврату из бюджета с указанием кодов бюджетной классификации в соответствии с законодательством Российской Федерации о бюджетной классификации.

Налогоплательщик или его представитель вправе составить реестр документов, прилагаемых к Декларации, подтверждающих сведения, указанные в разделах и листах Декларации, и приложить его к Декларации.

5. После заполнения и комплектования формы Декларации налогоплательщику необходимо проставить сквозную нумерацию заполненных страниц в поле "Стр.".

В верхней части каждой заполняемой страницы формы Декларации указываются идентификационный номер налогоплательщика (далее ИНН), если он ему присвоен налоговым органом, а также фамилия и инициалы налогоплательщика.

В нижней части каждой заполняемой страницы формы Декларации в поле "Достоверность и полноту сведений, указанных на данной странице, подтверждаю" проставляются дата подписания и подпись налогоплательщика или его представителя.

Копия документа, подтверждающего полномочия законного или уполномоченного представителя налогоплательщика на подписание представляемой Декларации, должна прилагаться к Декларации.

II. Порядок заполнения титульного листа формы Декларации

1. Титульный лист формы Декларации (далее – титульный лист) заполняется налогоплательщиком, кроме раздела "Заполняется работником налогового органа".

2. При заполнении титульного листа (стр. 001) необходимо указать:

отчетный налоговый период - календарный год, за который представляется Декларация;

вид документа - заполняется в поле, состоящем из двух ячеек. При представлении первичной Декларации в первой ячейке указывается код 1, вторая ячейка не заполняется. При представлении в налоговый орган изменений в Декларацию (уточняющей Декларации) в реквизите титульного листа "Вид документа" проставляется код 3 (корректирующий) с указанием через дробь номера, отражающего, какая по счету декларация, с учетом внесенных изменений и дополнений, представляется налогоплательщиком в налоговый орган (например: 3/1, 3/2, 3/3 и т.д.).

наименование налогового органа, в который представляется Декларация, и его код;

код объекта административно-территориального деления (код по ОКАТО) в соответствии с Общероссийским классификатором объектов административно-территориального деления ОК 019-95 (далее - ОКАТО), являющегося местом жительства (пребывания) физического лица.

Если код конкретного объекта административно-территориального деления имеет менее 11 знаков, в поле «Код по ОКАТО» он указывается начиная с первой ячейки, а в ячейках, оставшихся пустыми, указываются нули (00);

категорию, к которой относится налогоплательщик, представляющий Декларацию, путем проставления знака «V» в соответствующем поле:

физическое лицо, зарегистрированное в качестве индивидуального предпринимателя;

физическое лицо, зарегистрированное в качестве индивидуального предпринимателя и являющееся главой крестьянского (фермерского) хозяйства;

нотариус, занимающийся частной практикой;

адвокат, учредивший адвокатский кабинет;

иностранное физическое лицо;

иное физическое лицо, декларирующее доходы в соответствии со статьей 228 Кодекса, а также с целью получения налоговых вычетов в соответствии со статьями 218-221 Кодекса или с иной целью.

В случае, если налогоплательщик может быть отнесен к нескольким категориям, указывается та категория, которой соответствует ближайшее к левому краю титульного листа соответствующее поле.

Например, если физическое лицо, зарегистрированное в установленном порядке в качестве индивидуального предпринимателя, имеет обязанность по представлению Декларации в соответствии со статьей 227 Кодекса, и имеет обязанность по представлению Декларации в соответствии со статьей 228 Кодекса в связи с продажей собственного имущества, а также вправе представить Декларацию с целью получения имущественного налогового вычета в связи с приобретением квартиры, то при заполнении соответствующего поля формы Декларации ему необходимо указать категорию “физическое лицо, зарегистрированное в качестве индивидуального предпринимателя”.

фамилию, имя, отчество налогоплательщика полностью, без сокращений, в соответствии с документом, удостоверяющим личность. Для иностранных физических лиц допускается при написании фамилии, имени и отчества использование букв латинского алфавита;

количество страниц, на которых составлена Декларация;

количество листов подтверждающих документов, включая копию приложенного к Декларации документа, подтверждающего полномочия представителя налогоплательщика на подписание Декларации.

Налогоплательщик, не являющийся индивидуальным предпринимателем, вправе не указывать идентификационный номер налогоплательщика (ИНН) в представляемой в налоговый орган Декларации. В этом случае на титульном листе Декларации указываются следующие персональные данные налогоплательщика:

дата рождения (число, месяц, год) и место рождения - в соответствии с записью в документе, удостоверяющем личность налогоплательщика;

гражданство - указывается название страны, гражданином которой является налогоплательщик. При отсутствии гражданства записывается: "лицо без гражданства";

код страны – указывается код страны, гражданином которой является налогоплательщик. Код страны указывается согласно Общероссийскому классификатору стран мира (ОКСМ). При отсутствии у налогоплательщика гражданства (в поле “Гражданство” указывается “лицо без гражданства”) в поле “Код страны” следует указать код страны, выдавшей документ, удостоверяющий его личность;

вид документа, удостоверяющего личность налогоплательщика, - указывается название документа (паспорт или иной документ, удостоверяющий личность) и указывается код документа в соответствии с приложением №1 к настоящему Порядку;

серия и номер документа, кем выдан документ и дата его выдачи заполняются в соответствии с реквизитами документа, удостоверяющего личность налогоплательщика.

В левой нижней части титульного листа (стр. 001) заполняется поле, содержащее указание на налогоплательщика или его представителя.

Сведения о лице, подписавшем Декларацию, указываются путем проставления знака «V» в соответствующем поле («лично», «законный представитель», «уполномоченный представитель») титульного листа.

При подтверждении достоверности и полноты сведений в декларации представителем налогоплательщика указывается полное наименование организации либо фамилия, имя, отчество (полностью) физического лица представителя налогоплательщика в соответствии с документом, удостоверяющим личность.

При подтверждении достоверности и полноты сведений, указанных в декларации, организацией представителем налогоплательщика ставится подпись руководителя организации, которая заверяется печатью организации, и проставляется дата подписания.

При подтверждении достоверности и полноты сведений, указанных в декларации, физическим лицом представителем налогоплательщика ставится подпись физического лица и проставляется дата подписания.

Также указывается наименование документа, подтверждающего полномочия представителя налогоплательщика. При этом к декларации прилагается копия указанного документа.

3. Раздел титульного листа (стр. 001) “Заполняется работником налогового органа” содержит сведения о представлении Декларации (способ представления, количество страниц Декларации, количество листов подтверждающих документов или их копий, приложенных к Декларации, дату её получения, номер, под которым зарегистрирована Декларация, фамилию и инициалы имени и отчества работника налогового органа, принявшего Декларацию, его подпись).

4. При заполнении титульного листа (стр. 002) указываются:

статус налогоплательщика – в соответствии со статьей 207 Кодекса путем проставления знака "V" в соответствующем поле;

место жительства налогоплательщика – путем проставления знака "V" в соответствующем поле обозначается наличие у налогоплательщика адреса места жительства в Российской Федерации или адреса места пребывания в Российской Федерации (при отсутствии места жительства в Российской Федерации);

адрес места жительства в Российской Федерации - указывается на основании записи в паспорте или документе, подтверждающем регистрацию по месту жительства (если указан не паспорт, а иной документ, удостоверяющий личность), с указанием реквизитов места жительства, определенных в статье 11 Кодекса. Цифровой "Код региона" указывается в соответствии с приложением №2 к настоящему Порядку.

При заполнении элементов адреса места жительства налогоплательщика для городов Москва и Санкт-Петербург заполняется элемент адреса места жительства налогоплательщика "Код региона", а элементы адреса "Район" и "Город" не заполняются.

При отсутствии одного из элементов адреса в отведенном для этого элемента поле ставится прочерк;

адрес места пребывания в Российской Федерации (заполняется при отсутствии места жительства в Российской Федерации), по которому налогоплательщик зарегистрирован по месту пребывания в порядке, установленном законодательством Российской Федерации. Порядок заполнения полей элементов адреса места пребывания в Российской Федерации аналогичен порядку заполнения полей элементов адреса места жительства в Российской Федерации.

Для взаимодействия налогового органа с налогоплательщиком указывается номер контактного телефона с указанием телефонного кода страны (для физических лиц, проживающих за пределами Российской Федерации) и кода города.

III. Порядок заполнения Раздела 1

"Расчет налоговой базы и суммы налога по доходам,

облагаемым по ставке 13%" формы Декларации

1. В Разделе 1 формы Декларации налогоплательщики - налоговые резиденты Российской Федерации производят расчет общей суммы дохода, подлежащего налогообложению, налоговой базы и суммы налога, подлежащей уплате (доплате) в бюджет или возврату из бюджета, по доходам, облагаемым по ставке 13%.

2. Общая сумма дохода, облагаемого по ставке 13% (строка 010), определяется путем сложения суммы дохода, указанной в подпункте 2.1 на Листе А, - по доходам, полученным от источников в Российской Федерации, облагаемым налогом по ставке 13%, общей суммы дохода, полученной от источников за пределами Российской Федерации, указанной в подпункте 2.1 на Листе Б, - в случае получения доходов от источников за пределами Российской Федерации, облагаемых налогом по ставке 13%, и суммы дохода от предпринимательской деятельности и частной практики, указанных в подпунктах 3.1 Листа В1 и Листа В2.

3. Общая сумма доходов, не подлежащих налогообложению (строка 020) в соответствии с пунктами 28 и 33 статьи 217 Кодекса (кроме доходов в виде стоимости выигрышей и призов), переносится из подпункта 1.7 Листа Г.

4. Общая сумма доходов, подлежащих налогообложению по ставке 13% (строка 030), рассчитывается путем вычитания из показателя по строке 010 показателя по строке 020.

5. Сумма расходов и налоговых вычетов, уменьшающих налоговую базу (строка 040), определяется путем сложения следующих показателей:

суммы профессиональных налоговых вычетов, предусмотренных статьей 221 Кодекса (сумма значений показателей в подпунктах 3.2 Листа В1 и Листа В2, подпунктах 2.2 Листа Д и Листа Е);

суммы имущественных налоговых вычетов, предусмотренных подпунктом 1 пункта 1 статьи 220 Кодекса (суммы значений показателей в подпунктах 3.1 Листа Ж1 и Листа Ж2);

суммы документально подтвержденных расходов по приобретению, реализации и хранению ценных бумаг, предусмотренных статьей 2141 Кодекса (суммы значений показателей в подпунктах 4.3 Листа З и Листа И);

суммы стандартных налоговых вычетов, предусмотренных статьей 218 Кодекса, указываемых в подпункте 2.8 Листа К1;

суммы социальных налоговых вычетов, предусмотренных статьей 219 Кодекса, указываемых в подпункте 3.1 Листа К2;

суммы имущественных налоговых вычетов, предусмотренных подпунктом 2 пункта 1 статьи 220 Кодекса (сумма значений показателей в пп. 2.5 Листа Л, пп. 2.6 Листа Л, пп. 2.8 Листа Л и пп. 2.9 Листа Л).

6. Налоговая база отражается по строке 050 и рассчитывается как разница между общей суммой дохода, подлежащего налогообложению (строка 030), и суммой расходов и налоговых вычетов, отражаемой по строке 040. Если результат получился отрицательным, то в строке 050 ставится прочерк.

7. Для расчета итоговой суммы налога, подлежащей уплате (доплате) или возврату из бюджета, налогоплательщик указывает:

в строке 060 - сумму налога, исчисленного к уплате, которая определяется путем умножения налоговой базы, отраженной в строке 050 на 0,13 (ставка налога в размере 13%);

в строке 070 общую сумму налога, удержанного (уплаченного) у источника выплаты дохода (пп. 2.4 Листа А);

в строке 075 сумму фактически уплаченных авансовых платежей (сумма значений показателей в подпунктах 3.4 Листа В1 и Листа В2);

в строке 080 - общую сумму налога, уплаченного на основании налогового уведомления на уплату налога на доходы физических лиц в связи с сообщением налогового агента о невозможности удержания налога и сумме задолженности налогоплательщика;

в строке 090 - сумму налога, уплаченного в иностранных государствах, подлежащую зачету в Российской Федерации, которая переносится из подпункта 2.4 Листа Б;