Брикова І. В. (Brykova I.)

| Вид материала | Документы |

СодержаниеКлючові слова Key words |

УДК: 339.9

Брикова І.В. (Brykova I.)

Аспірантка кафедри міжнародної економіки Київського національного економічного університету імені Вадима Гетьмана

ВЕНЧУРНЕ ФІНАНСУВАННЯ ЯК КЛЮЧОВИЙ МЕХАНІЗМ КОМЕРЦІАЛІЗАЦІЇ ІННОВАЦІЙ В МЕЖАХ РЕГІОНАЛЬНОЇ ІННОВАЦІЙНОЇ СИСТЕМИ

VENTURE FINANCING AS A CORE MECHANISM OF COMMERCIALIZATION OF INNOVATION IN REGIONAL INNOVATION SYSTEM

Анотація. У статті визначено роль венчурного фінансування та досліджено основні принципи і цілі його реалізації в межах регіональних інноваційних систем. Проаналізовано форми венчурного капіталу та ідентифіковано взаємозв’язок між неформальним венчурним фінансуванням та позитивною динамікою регіонального інноваційного розвитку.

Ключові слова: регіональна інноваційна система (РІС), інноваційний цикл, венчурний капітал, неформальне венчурне фінансування, міжнародна конкурентоспроможність національних регіонів.

Annotation. In the article the role of venture financing is determined and basic principles and goals of it realization in regional innovation system are investigated. The forms of venture capital are analyzed and interdependence between informal venture financing and positive dynamic of regional innovation development is identified.

Key words: regional innovation system (RIS), innovation cycle, venture capital, informal venture financing, international competitiveness of national regions.

І. Вступ. Сучасний етап еволюції світового господарства характеризується виникненням та розвитком феномену глокалізації, а саме – підвищенням ролі окремих локалітетів (національних регіонів, міст, локальних утворень) у глобальних процесах економічного розвитку. Все частіше вони аналізуються як самостійні учасники міжнародних конкурентних відносин. Так, у 2006р. експерти Міжнародного інституту менеджменту в Лозанні включили до Щорічника конкурентоспроможності країн світу 8 регіонів (Баварія, Каталонія, Іль-де-Франс, Ломбардія, Махараштра, Шотландія, Сан-Паоло, Че Янг), причому більшість з них посіли у рейтингу кращі позиції, ніж країни в цілому (Баварія – 16, Німеччина – 26; Каталонія – 34, Іспанія – 36; Іль-де-Франс – 28, Франція – 35; Ломбардія – 50, Італія – 56; Сан-Паоло – 48, Бразилія – 52) [1. Таким чином, можна констатувати перетворення окремих національних регіонів на своєрідні “полюси зростання” на території власних держав. При цьому основним фактором локальної динаміки виступає наявність ефективно функціонуючих регіональних інноваційних систем.

Регіональна інноваційна система (РІС) являє собою сукупність приватних фірм, державних компаній, громадських організацій, органів влади та центрів створення нових знань і їх подальшої дифузії (таких як університети, дослідницькі інститути, експериментальні лабораторії, агенції інноваційного розвитку тощо), які поєднані між собою неформальними партнерськими взаємовідносинами, що сприяють інтенсифікації інноваційної діяльності та, як наслідок, підвищенню рівня конкурентоспроможності регіону. Необхідно підкреслити, що на сьогодні одним з ключових механізмів функціонування РІС виступає венчурне (ризикове) фінансування, що забезпечує системність та цілісність взаємозв’язків у ланцюгу генерування – дифузія – комерціалізація інновацій.

Дослідження методологічних основ венчурного фінансування здійснено в роботах зарубіжних та вітчизняних вчених: П.Ромера [2, Ф.Кука [3, Р.Мартіна, П.Санлея, Д.Тьорнера [4, Р.Флориди [5, О.О.Дагаєва [6, М.М.Фонштейна [7, М.М.Іванова [8, Н.І.Іванової [9, А.М.Поручника, Л.Л.Антонюк [10 та інших. Разом з тим, необхідно зазначити, що подальшого комплексного аналізу потребує механізм взаємодії венчурних фондів із приватними компаніями та органами державного управління в межах регіональних інноваційних систем. Крім того, важливого значення набуває визначення ролі венчурних джерел фінансування інноваційної діяльності у забезпеченні безперервності циклу генерування – дифузія – комерціалізація інновацій на локальному рівні.

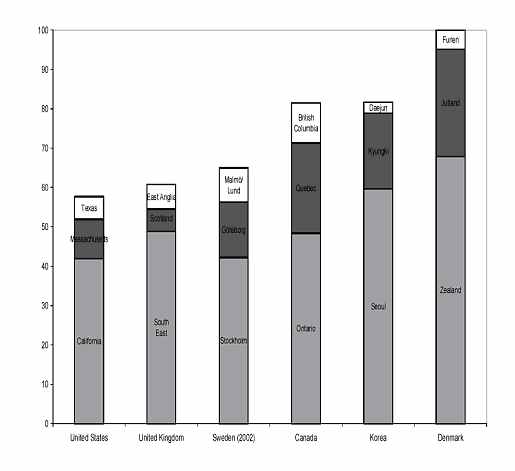

ІІ. Постановка завдання. За результатами досліджень, проведених експертами ОЕСР [11, за останні 5 років чітко простежується тенденція до географічної концентрації венчурних інвестицій у окремих висококонкурентних національних регіонах. Наприклад, Силіконова долина у США, Лондон та Південне узбережжя у Великобританії, Оттава та її передмістя у Канаді, метрополія Сеул у Кореї являються світовими лідерами по обсягам залученого венчурного капіталу (див. Рис.1). Даний факт пояснюється тим, що дані регіони характеризуються наявністю високоефективних регіональних інноваційних систем та спеціалізуються на виробництві високотехнологічної продукції і послуг.

Рисунок 1

Концентрація венчурного капіталу в окремих регіонах світу, % від загального обсягу венчурного капіталу, залученого країною (окремі країни ОЕСР, 1998-2002 рр.)

Джерело: OECD Venture Capital Database, 2003

Виходячи з вищезазначеного, метою даної статті є детермінація засад та принципів функціонування венчурних фондів в межах регіональних інноваційних систем, аналіз економічної ефективності та визначення оптимальних форм залучення венчурного капіталу для фінансування локальних інноваційних програм розвитку.

ІІІ. Результати дослідження. Вперше взаємозв’язок між інвестиційним потенціалом венчурних капіталістів та рівнем розвитку РІС на початку ХХІ століття дослідив американський економіст Ф.Кук [3. Він розрізняє традиційну інноваційну систему (яку він ідентифікує як “інституційна регіональна інноваційна система” – ІРІС) та нову інноваційну систему (яку він визначає як “підприємницька регіональна інноваційна система” – ПРІС). ІРІС є типовими, наприклад, для окремих регіонів Німеччини (Баден-Вюртемберг) та скандинавських країн, економіка яких базується на традиційних секторах промисловості (машино- та суднобудівництво тощо). Ефективність ІРІС залежить від наявності синергетичного ефекту взаємодії між виробничою системою, інноваційною інфраструктурою, підтримуючою інституційною мережею регіону та державними органами місцевого управління. За висловом Ф.Кука, ІРІС “працює там, де технології та інновації носять скоріше взаємозалежний та взаємостимулюючий характер, ніж деструктивний (що більш властиве ПРІС в процесі виникнення підприємств типу start-up1) за умов поступового розвитку локальної інституційної структури, адекватної еволюціонуючій секторальній інноваційній системі. На відміну від ІРІС, ПРІС (формується здебільшого в англосаксонських країнах) характеризується відсутністю стійких системних зв’язків між складовими елементами. Динаміка ПРІС забезпечується місцевими венчурними фондами, активністю підприємницької та інноваційної діяльності, постійно зростаючим внутрішнім попитом. Ф.Кук називає ПРІС “системою, рушійною силою розвитку якої виступає венчурний капітал”, в результаті чого ПРІС є більш гнучкою, ніж ІРІС, оперативніше адаптується до змін зовнішнього середовища та частіше уникає загрози виникнення технологічної “замкненості”.

Венчурне фінансування виступає одним з ключових факторів позитивної динаміки регіональних інноваційних систем, забезпечуючи практичну реалізацію кінцевої фази інноваційного циклу – комерціалізації інновацій. Крім того, венчурний капітал каталізує процес економічного зростання регіональних виробничих систем, створюючи сприятливі умови для результативного “симбіозу” нових наукових знань, фінансових технологій та методів управління. Таким чином, ефективність функціонування венчурних фондів визначає оперативність впровадження на ринок інноваційної продукції та технологічних розробок і, відповідно – рівень конкурентоспроможності національних регіонів у глобальному економічному просторі. Отже, розглянемо детально суть, специфічні риси та існуючі форми венчурного капіталу.

За визначенням Національної асоціації венчурного капіталу США, венчурний капітал – це довгостроковий, ризиковий капітал, який інвестується в акції нових та швидко зростаючих компаній з метою отримання високих прибутків після реєстрації даних компаній на фондовій біржі [12,с.2. Особливість венчурного механізму полягає у поетапному фінансуванні підприємницьких проектів. Розподіл грошових потоків на окремі транші зумовлений, з одного боку, прагненням мінімізувати інвестиційний ризик на початкових стадіях інноваційного процесу, а з іншого – забезпеченням можливості залучення додаткових коштів у разі зміни початкового плану проекту в ході його реалізації. Як правило, виділяють шість етапів венчурного інвестування ризикованих бізнес-ініціатив: достартовий (“посівний”); пусковий; рання стадія розвитку фірми; швидке розширення; етап придбання та етап фінансування викупу [13, с.30.

Першим етапом більшості нових проектів виступає достартове фінансування або “посів” (seed financing). На даному етапі підприємець володіє лише ідеєю або бізнес-планом та потребує фінансових ресурсів для проведення додаткових досліджень, створення пілотних проектів та зразків перед виходом на ринок. Тобто ця стадія є інкубаційною та може тривати від кількох місяців до року. “Посівні” інвестиції є найбільш ризикованими, оскільки достовірна та релевантна інформація щодо життєздатності аналізованого проекту практично відсутня. На думку американських експертів [12, в кінці даного етапу інвестори відмовляються приблизно від 90% ідей. Разом з тим, проекти, схвалені та профінансовані на даній стадії характеризуються найвищою нормою прибутку у майбутньому.

Другий етап - пусковий (start-up financing), де здійснюється основна робота по організації нової компанії, розробці та випробуванню нової продукції (технології) та вивчення попиту на ринку. Компанія-початківець потребує фінансових ресурсів для налагодження виробництва та реалізації власної продукції. Даний етап також характеризується високим ступенем ризику, тому для нього характерним є спільне інвестування кількох венчурних капіталістів.

Третій етап – рання стадія розвитку компанії (first-stage financing) – пов’язаний з переходом компанії-інноватора до практичної діяльності по виробництву нової продукції або наданню послуг. На даній стадії компанія має потребу у фінансуванні маркетингових витрат, подолання вхідних бар’єрів на ринку, створення збутової мережі тощо. Прибутки від реалізації продукції є ще недостатніми для забезпечення розширення та росту компанії. Разом з тим наявні активи підприємства не являються достатньою гарантією для інституційних інвесторів (банків, інвестиційних фондів тощо), тому знову виникає необхідність залучення венчурних джерел фінансування.

Четвертий етап – швидкого зростання (expansion financing) – передбачає використання венчурного капіталу для збільшення виробничих потужностей фірми-інноватора; вдосконалення продукції, що виготовляється; оптимізації системи збуту. Після досягнення даного етапу ризикове підприємство є прибутковим та може використовувати кредитні ресурси традиційних фінансових джерел. Залучення венчурного капіталу, як правило, припиняється.

Метою венчурних капіталістів є досягнення п’ятого етапу – придбання (acquisition financing), тобто моменту першого публічного розміщення акцій інноваційної фірми на фондовому ринку та продаж їх зацікавленій компанії.

Заключним етапом є фінансування викупу (management and leveraged buyout), що полягає у використанні венчурного капіталу з метою викупу акцій інноваційної компанії у великих компаній.

Необхідно зазначити, що основна частка ризикових капіталовкладень припадає на більш пізні стадії венчурного фінансування, перш за все – на стадію швидкого зростання, (див. Рисунок 2) що пояснюється прагненням інвесторів мінімізувати власний ризик.

Рисунок 2

Розподіл інвестиційних ресурсів за стадіями венчурного фінансування у США у 1992-2002р.

Джерело: Science and Engineering indicators – 2004, p.30

На сьогодні венчурний капітал акумулюється двома секторами: формальним та неформальним. У формальному секторі превалюють “фірми (або фонди) венчурного капіталу” (venture capital firms; далі – ФВК), які об’єднують фінансові ресурси ряду інвесторів: приватних та державних пенсійних фондів, благочинних фондів, корпорацій, фізичних осіб, венчурних капіталістів – власників ФВК. Крім ФВК, учасниками формального сектору виступають спеціальні підрозділи або дочірні компанії комерційних банків, нефінансових промислових корпорацій (corporate venturing), а також державні інвестиційні програми. Як правило, інституційні інвестори розподіляють 2-3% свого інвестиційного портфелю у альтернативні активи, такі як венчурний капітал. ФВК інвестують залучені ресурси у ризикові компанії та бізнес-проекти, від яких очікують отримати високі прибутки протягом 5-7 років. Тобто, в основному, формальні інвестори фінансують більш пізні стадії венчурного циклу, хоча особливо гостру потребу у грошових коштах інноваційні компанії відчувають саме на початкових етапах свого розвитку.

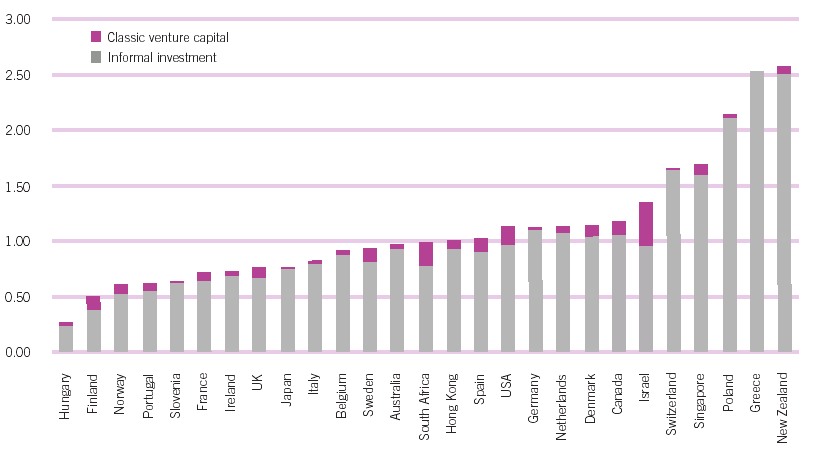

Неформальний сектор венчурного капіталу представлений індивідуальними інвесторами, так званими “бізнес-ангелами” (business angel), які напряму інвестують власні фінансові ресурси у ризикові підприємства. Бізнес-ангели – це, як правило, високоосвічені професіонали середнього та старшого віку, головним чином в сфері ділового адміністрування, консалтингу або технічних секторах. Більшість з них має багаторічний досвід бізнес-діяльності та володіє значними фінансовими ресурсами, накопиченими завдяки власній праці. Часто бізнес-ангели здійснюють інвестування через синдикати, які об’єднують їхніх друзів та ділових партнерів, що дозволяє реципієнтам залучати колосальні інвестиційні кошти. Бізнес-ангели активно діють в США, Європейських країнах, причому обсяги інвестицій неформального сектору у декілька разів перевищують обсяги інвестицій формального сектору (див. Рис.3).

Рисунок 3

Обсяги венчурного фінансування неформального та формального секторів у 2004р.

Джерело: Global Entrepreneurship Monitor 2004 Financing Report, p.26

Формальний та неформальний сектори відіграють взаємодоповнюючу роль. Інвестиції неформального сектору особливо важливі на початкових стадіях розвитку інноваційних фірм, коли вони потребують “посівного капіталу” (seed financing) для розробки концепції продукту та дослідного зразка. Формальний сектор є більш активним на стадії швидкого зростання фірми, коли її продукція має комерційний успіх та необхідні кошти для розширення виробництва та збільшення обсягу продаж.

Разом з тим, саме неформальний сектор венчурного фінансування відіграє ключову роль у забезпеченні цілісності та безперервності інноваційного циклу в межах регіональних інноваційних систем, що, на нашу думку, пояснюється наступними п’ятьма факторами.

- Бізнес-ангели фінансують малі та середні високотехнологічні фірми на ранніх стадіях розвитку, які у майбутньому можуть перетворитися на епіцентри інноваційного зростання та виступити основою потужних інноваційних кластерів. Так, відома компанія Майкрософт, яка на сьогодні є візитною карткою висококонкурентного кластеру Силіконова Долина У США, отримала стартові інвестиції саме з неформальних джерел венчурного фінансування.

- Бізнес-ангели – органічна складова регіональної інноваційної системи, тому вони активізують процес налагодження неформальних партнерських стосунків між іншими учасниками РІС та, як наслідок, каталізують дифузію нових знань та інформації. Так, по-перше, бізнес-ангели оперативніше, ніж формальні інвестори, приймають рішення про надання венчурної позики реципієнту, оскільки керуються скоріше власним досвідом та інтуїцією, аніж документальним обґрунтуванням проекту. По-друге, неформальна форма венчурного фінансування є більш гнучкою, так як часто бізнес-ангели, використовуючи приватні зв’язки, мають можливість залучати до інвестування комбіновані форми позикових коштів (акціонерний капітал, приватний капітал, кредитні ресурси тощо). По-третє, репутація неформального інвестора, що фінансує ризикове підприємство, автоматично сприймається формальними венчурними капіталістами як гарантія комерційного успіху даного підприємства та спрощує для нього у майбутньому отримання коштів інституційних інвесторів.

- Як зазначено вище, неформальні інвестори приймають активну участь у формуванні партнерських взаємовідносин між усіма учасниками РІС. Саме тому бізнес-ангели у більшій мірі, ніж формальні інвестори, забезпечують профінансованим фірмам комплексний консалтинговий супровід (hands-on management), а саме: створення бізнес-плану та загальної стратегії компанії, розробку маркетингової стратегії, налагодження збутової системи тощо.

- Як правило, бізнес-ангели інвестують в межах географічного регіону власного перебування, що пояснюється необхідністю щоденного контролю та підтримки профінансованих компаній. Це сприяє більш раціональному розподілу фінансових ресурсів на території регіону, а саме: першочерговому фінансуванню інноваційних малих та середніх фірм, що сприяє більш динамічному розвитку регіональної інноваційної системи, а відтак – підвищує конкурентний статус регіону.

- Венчурний капітал спрямовується на фінансування найбільш динамічних та високотехнологічних секторів – біотехнології та інформаційно-комунікаційні технології – та сприяє розвитку інноваційних кластерів, що забезпечує інтенсивний розвиток регіональних інноваційних систем і, відповідно, сприяє підвищенню міжнародної конкурентоспроможності окремих національних регіонів та країн в цілому.

ІV. Висновки. В результаті проведеного дослідження автором було зроблено наступні висновки.

- Сучасний етап розвитку світового господарства характеризується посиленням глокалізації, що проявляється у підвищенні ролі окремих локалітетів у процесі розвитку глобальної економіки.

- Основним фактором позитивної локальної динаміки виступає наявність в регіоні високоефективної регіональної інноваційної системи, ключовим елементом якої є механізм венчурного фінансування, що забезпечує безперервність інноваційного циклу: генерування – дифузія – комерціалізація інновацій.

- Венчурний капітал представлений двома секторами – формальним та неформальним, причому вирішальну роль у динамізації розвитку РІС відіграє неформальний сектор, що пояснюється його гнучкістю, оперативністю та більш широкими інвестиційними можливостями особливо на ранніх стадіях розвитку інноваційних підприємств.

Отже, можна стверджувати, що в сучасних умовах розвитку світової економіки міжнародна конкурентоспроможність національних регіонів визначається рівнем розвитку їх регіональних інноваційних систем. Ефективність РІС напряму залежить від партнерської взаємодії її учасників та наявності системних взаємозв’язків у ланцюгу генерування – дифузія – комерціалізація інновацій. Саме механізм венчурного фінансування виступає повۥязуючою ланкою між продуцентами новацій (інноваційними компаніями) та споживачами, оскільки забезпечує ринкове впровадження та подальшу реалізацію нових технологій, інноваційної продукції та послуг. Таким чином, венчурне фінансування – ключовий механізм забезпечення безперервності інноваційного циклу в межах регіональних інноваційних систем.

Література

- ссылка скрыта

- Romer, P. M. (1990), “Endogenous Technological Change. Journal of Political Economy”. Vol. 98.71–102.

- Cooke, P. (2001), ‘‘Regional Innovation Systems, Clusters, and the Knowledge Economy,’’ Industrial and Corporate Change 10(4): 945–74.

- Martin, R., Sunley, P., Turner, D (2001), “Taking Risks in the Geographical Anatomy of Europe's Emerging Venture Capital Market”, wp202, ESRC Centre for Business Research.

- R. Florida and M. Kennedy. “Venture Capital, High Technology, and Regional Development.” Regional Studies 22 (1998):34-48.

- Дагаев А.А. Венчурный бизнес: управление в условиях кризиса // Проблемы теории и практики управления, 2003, №3, с.74-80.

- Фонштейн Н.М. Венчурное финансирование: теория и практика. М.: АНХ, 1998.

- Иванов В.В. Национальные инновационные системы: опыт формирования и перспективы развития // Инновации №4, 2002, с.14-26.

- Иванова Н.И. Национальные инновационные системы как механизм саморазвития, ссылка скрыта

- А.М.Поручник, Л.Л.Антонюк Венчурний капітал: зарубіжний досвід та проблеми становлення в Україні, К.: КНЕУ, 2002.

- Venture Capital: Trends and Policy Recommendations, OECD, 2003.

- Venture impact 2004. Venture capital benefits for the U.S. economy, Global Insight.

- Science and Engineering Indicators – 2004.

- Global Entrepreneurship Monitor 2004 Financing Report, William D. Bygrave with Stephen A. Hunt

1 Компанії старт-ап – інноваційні компанії-початківці