Финансовые услуги малому предпринимательству в РФ. Горбатовский Михаил

| Вид материала | Документы |

- Финансовые услуги малому бизнесу, 29.75kb.

- Экономический факультет, 30.67kb.

- Шаблон бизнес-плана с комментариями, 235.01kb.

- Заседание совета проводил начальник управления инвестиционной политики и предпринимательства, 127.02kb.

- Резолюция Форума субъектов малого и среднего предпринимательства, 50.31kb.

- Доклад по малому и среднему предпринимательству за 9 месяцев 2008 года, 41.45kb.

- Уважаемые предприниматели! Отдел содействия малому и среднему предпринимательству находится, 319.87kb.

- Всероссийский Форум «Малый и средний бизнес – основа социально-экономического развития, 18.46kb.

- Администрация архангельской области постановление от 24 декабря 2002 г. N 233 об общественном, 56.31kb.

- Заседание совета проводил начальник управления по поддержке предпринимательства, развитию, 148.45kb.

Финансовые услуги малому предпринимательству в РФ.

Горбатовский Михаил,

Московского института международных отношений

(Университета) МИД РФ

Введение.

Малое предпринимательство в экономике государства играет значительную роль, являясь одним из основных институтов рыночной экономики. Экономическое значение малого бизнеса основано, прежде всего, на многочисленности этого сектора и решающем значении в развитии отраслей сферы услуг и инновационной деятельности. Концентрируя в себе научный потенциал страны, малый бизнес является двигателем научно-технического прогресса. Кроме того, он представляет собой и серьёзную политическую силу, поскольку объединяет наибольшую часть населения страны, выступает гарантом социально-экономической стабильности, быстро адаптируется к изменяющимся условиям.

По экспертным оценкам вклад малых предприятий с численностью занятых до 250 человек по отношению к соответствующей суммарной величине для всех предприятий России составляет:

| Доля в общей численности предприятий не менее 90% |

| Доля в общей занятости не менее 45% |

| Доля рынка (доля в общей сумме продаж) не менее 40% |

Если сравнивать эти данные с результатами исследований в развитых странах Европы, то представления о принципиальном отставании российского малого бизнеса оказываются мифом. Однако в России малые предприятия (МП) сталкиваются с множеством проблем, связанных как с несовершенством государственного регулирования, так и с недоразвитостью механизмов рыночной экономики. Финансирование МП – одна из наиболее острых проблем.

Для многих предпринимателей нехватка денежных средств - основной сдерживающий фактор роста производства. На этапе создания предприятия часто необходимы значительные инвестиции в основной капитал, в ходе его функционирования серьезную проблему представляет недостаток оборотных средств, который в отдельные периоды возникает у большинства МП.

Общая характеристика механизма финансирования.

Механизм финансирования МП определяется тремя параметрами:

- Наличие финансирования – возможность получить доступ к капиталу, когда это необходимо малым предприятиям;

- Соответствие финансовых услуг характеру спроса на них – наличие альтернативных источников финансирования, способных удовлетворить финансовые потребности малых предприятий;

- Доступность финансовых услуг – возможность без труда обратиться к организациям, предоставляющим финансовые услуги и взаимопонимание с ними.

Наличие финансирования.

Возможность привлечь финансирование МП зависит от доходности и степени риска требуемых услуг. Решающими факторами здесь являются:

- общая экономическая среда, так как стабильность и предсказуемость экономики определяет процентные ставки по кредитам и срок кредитования,

- предоставляемое финансовому учреждению обеспечение, которое является залогом для снижения риска кредитования.

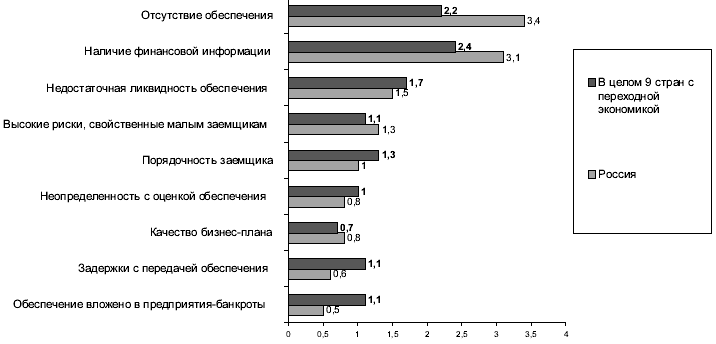

Если экономическая ситуация в России со времени кризиса 1998 года стабилизировалась, то отсутствие у МП необходимого обеспечения (125-130%), а также финансовой информации и кредитной истории банки считают основными сдерживающими факторами для предоставления кредита (диаг. 1).

Диаграмма 1. Оценка факторов, ограничивающих доступ МСП к банковскому финансированию

(1: наименьшие трудности 5: наибольшие трудности).1

Спрос и предложение услуг.

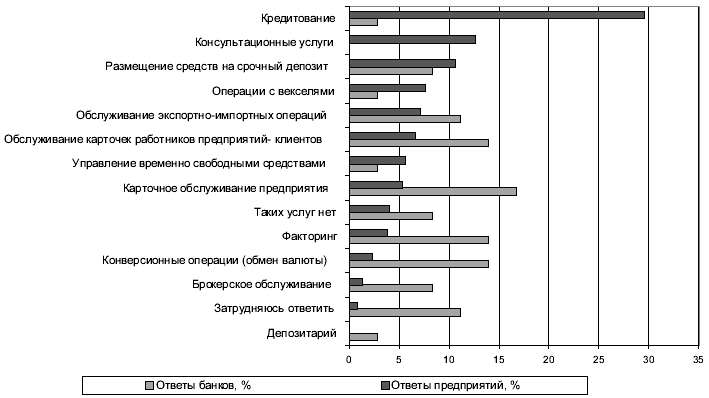

Различие интересов «продавцов» финансовых услуг и предпринимателей обусловлено тем, что для владельца МП значительно чаще требуются деньги для пополнения оборотных средств, чем услуги лизинга, франчайзинга и другие, выгодные финансовому учреждению за счет низкой степени риска. В области венчурного капитала также наблюдается несовпадение интересов, поскольку инвестор рассчитывает на быструю отдачу от вложений, а предприниматель озабочен долгосрочными перспективами развития (диаг. 2).

Диаграмма 2. В каких услугах нуждаются предприятия, в % от числа ответивших респондентов2.

Также, рынок финансовых услуг в России ещё недостаточно диверсифицирован и развит, а также неравномерно распределён по регионам.

Таким образом, для более детального анализа финансовых услуг МП необходимо рассмотреть формы финансирования, выгоды и издержки финансовых источников со стороны спроса, а также институты, предоставляющие такие услуги, и их эффективность.

Источники финансирования.

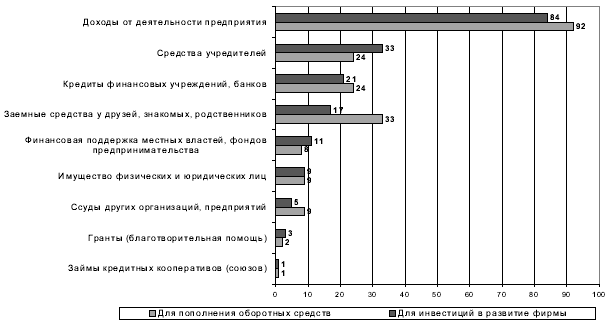

Для анализа источников финансирования МП воспользуемся опросом Института стратегического анализа развития предпринимательства ИСАРП-83. Более половины опрошенных респондентов за 12 месяцев до исследования не обращались за кредитом. В то же время выяснилось, что чем меньше предприятие, тем реже оно обращается в финансовые учреждения, что можно объяснить уже упомянутыми причинами недостаточного обеспечения и плохой кредитной истории. Широко используются такие формы кредитования, как кредит поставщика (оплата в рассрочку), займы у знакомых, и совсем малую долю составляет помощь фондов поддержки предпринимательства (8,5%) и других небанковских источников. На диаграмме 3 представлен анализ источников финансирования оборотных средств и инвестиций.

Диаграмма 3. Источники финансирования пополнения оборотных средств и инвестиций,

в % от ответивших.

.

.Из представленной информации можно заключить, что собственные источники финансирования играют для малого предприятия решающую роль, поэтому стоит задача анализа недостатков в доступности и эффективности внешнего финансирования, что может быть обусловлено и отсутствием у предпринимателей информации о существующих программах финансирования.

Банковский кредит.

После финансового кризиса 1998 года ситуация с кредитованием малого бизнеса уже стабилизировалась, однако сохранились проблемы, ограничивающие привлечение ресурсов МП (примеры даны на основе программ КМБ-Банка на 01.04.05):

- высокие проценты по кредитам (от 18% для малых кредитов до 26% для микрокредитов до $30000)

- небольшой срок кредитования (12-20 месяцев)

- трудности в получении гарантий государства и третьих лиц

- сложности в подготовке документов и бизнес-планов.

Условия, поставленные перед МП, могут включать в себя обязательное залоговое обеспечение кредита с учетом процентов, поручительство от основных собственников, а также условие прибыльности деятельности.

Высокая степень консолидации банковской системы (70% кредитов в 2001 предоставили 20 крупнейших банков, в т.ч. Сбербанк 31,2%) сдерживает конкуренцию в области кредитования МП и, соответственно, способствует сохранению весьма высоких ставок по кредитам.

Партнерский кредит.

Привлечение партнерского кредита выгодно предприятиям вследствие более длительных сроков, оперативности и более низких процентных ставок по кредиту. Кроме того, финансирование в рамках партнерских отношений между компаниями носит взаимный характер, создает возможность для неденежной компенсации и взаимозачета.

Коммерческий кредит со стороны крупных партнеров был до сих пор наиболее доступен посредническим фирмам, а наименее — малым предприятиям в сфере науки. Отсюда можно заключить, что партнерский кредит менее доступен предприятиям на этапе создания и начальной стадии развития. Одним из выходов для МП может быть участие в ассоциациях и союзах предпринимателя, что в то же время выгодно с точки зрения поиска клиентов и партнеров.

Основными недостатками частного кредитования представляется его неформальный характер, отсутствие обязательств со стороны «кредитора» по предоставлению в определенные сроки траншей, необходимость во многих случаях выплачивать неофициальные «проценты».

Микрофинансирование.

Суть микрофинансирования состоит в предоставлении микрокредитов экономически активному, но испытывающему финансовые затруднения населению для ведения бизнеса. Программы микрофинансирования направлены в целом на экономическое развитие и поддержку перспективных проектов и, в принципе, являются сферой государственной деятельности, однако наиболее крупные МФО в России представляют собой подразделения международных организаций.

Основными поставщиками микрофинансов в России являются:

• Фонд «Оппортьюнити» Россия (ФОРА)

• Фонд помощи международному сообществу (ФИНКА)

• Женская микрофинансовая сеть (ЖМС)

• «Каунтерпарт интернэшнл».

По данным опросов, основными клиентами МФО являются ПБОЮЛ, а также успешно функционирующие субъекты малого бизнеса. Российские МФО, в отличие от западных, а в особенности государственные фонды поддержки, обладают преимуществами в отсутствии необходимого обеспечения и льготных ставках по кредитам. Проблема состоит в недостаточной развитости микрофинансирования в РФ и небольших суммах, выделяемых государством фондам поддержки предпринимателя. В результате, в затруднительном положении предприниматели вынуждены обращаться в ломбарды, к теневым ростовщикам, ставка которых может достигать 1% в день, что ставит предприятие зачастую под угрозу банкротства.

Микрофинансирования является одним из важнейших механизмов, способствующих развитию МП. Заемщиков вполне устраивают условия по микрозаймам, что подтверждается более чем 90% возвратностью этих займов.

Кредитные гарантии.

Основной трудностью, с которой малые предприятия сталкиваются при получении средств в коммерческих банках, является их неспособность предоставить достаточные доказательства того, что они смогут вернуть кредит. Когда финансовые учреждения кредитуют малые предприятия, риск считается относительно большим, вследствие этого, они требуют качественное обеспечение, причем с учетом повышенного риска. Нередко у малых предприятий просто нет такого обеспечения. Для решения этой проблемы во всем мире были созданы программы предоставления гарантий банкам на предмет того, что в случае неспособности заемщика вернуть кредит, их расходы будут компенсированы. В случае, если банк получает гарантию по кредиту от другой организации, ставки по кредиту могут быть снижены на 3-4%.

Правительства многих стран мира используют программы кредитных гарантий

для того, чтобы:

• стимулировать приток капиталов в сектор малого бизнеса

• ограничить потребность в прямых бюджетных ассигнованиях для целей кредитования МСП

• использовать навыки и знания существующих финансовых организаций

Необходимость расширения работы с кредитными гарантиями отражена в Федеральной программе государственной поддержки малого предпринимательства. Однако в действительности они предоставляются в недостаточном объеме при ограниченной инициативе нескольких организаций доноров и международных финансовых организаций, включая Агентство международного развития США (АМР США) и ЕБРР.

Заключение.

Несмотря на недостаточную развитость сектора финансирования малого предпринимательства в России, наметились положительные тенденции в его развитии, что можно отметить уже благодаря появлению программ кредитования малого предпринимателя в крупнейших банках страны. Однако сохраняются серьёзные препятствия для роста доступности финансовых услуг:

- высокие административные барьеры для развития альтернативных форм поддержки малого бизнеса,

- значительная доля теневого сектора в экономике, что ухудшает репутацию предприятий,

- неликвидное обеспечение кредитов, его отсутствие или нахождение за балансом предприятия,

- низкая культура ведения бизнеса, что определяет в целом риск невозвращения кредита, использования субсидии не по назначению и т.д.

На мой взгляд, именно недостаточно профессиональный подход к подготовке бизнес-планов, ведению бизнеса в России является причиной высокого риска и, соответственно, процентов по кредитам коммерческих банков.

1 Muent H., Pissarides F. Impact of collateral practice on lending to small and medium2sized enterprises. EBRD, 2000. Исследование

проводилось в Грузии, Казахстане, Македонии, Польше, России, Туркменистане, Узбекистане, Украине и Эстонии.

2 Л.Сычева и др. Банковский кризис 1998 года.

3 Российское обозрение малых и средних предприятий, 2001, стр. 152