Нижний Новгород Кафедра математики, информатики и естественных наук курсовая

| Вид материала | Курсовая |

- Конкурс школьных сочинений «Нижегородский Кремль», 43.59kb.

- Нижний Новгород Удачно завершился конкурс, 547.59kb.

- Доклад Национальной комиссии Соединённых Штатов Америки по преподаванию математики, 866.16kb.

- Учебно методическое пособие Рекомендовано методической комиссией факультета вычислительной, 269.62kb.

- 603076, г. Нижний Новгород, 603005 г. Нижний Новгород, 257.73kb.

- Программа тура: 1 день 17. 32 Отправление в Нижний Новгород, 124.35kb.

- 603076, г. Нижний Новгород, 603005 г. Нижний Новгород, 63.56kb.

- 603076, г. Нижний Новгород, 603005 г. Нижний Новгород, 37.96kb.

- Учебно-методическое пособие для студентов, обучающихся по специальности 030501 Нижний, 1855.66kb.

- Сборник статей по материалам Всероссийской научной конференции. 12-14 ноября 2009, 5641.86kb.

Сочинский государственный университет

туризма и курортного дела

Филиал сочинского государственного университета

туризма и курортного дела в г. Нижний Новгород

Кафедра математики, информатики и естественных наук

КУРСОВАЯ РАБОТА

Дисциплина «Экономическая теория»

Тема: «Государственный бюджет РФ,

его структура и динамика»

Н. Новгород,

2008 г.

Содержание

Введение…………………………………………………………………………..3

Глава 1. Экономическая сущность, структура, доходы и расходы

государственного бюджета.……………………………………………………..4

Глава 2. Дефицит государственного бюджета.………………………………..15

Заключение……………………………………………………………………….24

Список литературы..…………………………………………………………….25

Приложение……………………………………………………………………...26

Введение

В формировании и развитии экономической структуры любого современного общества ведущую, определяющую роль играет государственное регулирование. Одним из наиболее важных механизмов, позволяющих государству осуществлять экономическое и социальное регулирование, является финансовая система общества, главное звено которой – бюджетная система. С момента, когда государство начинает регулярно составлять бюджет, финансы приобретают всеобщий характер.

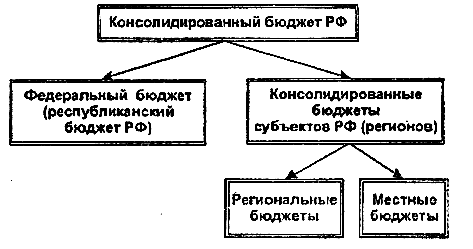

Бюджетная система Российской Федерации включает государственный федеральный бюджет, бюджеты субъектов Российской Федерации и местные бюджеты.

Федеральный бюджет РФ – главное звено бюджетной системы страны, которое является основным финансовым планом государства, утвержденным Федеральным Собранием РФ в форме закона; государственный бюджет концентрирует основную часть бюджетных ресурсов страны, отражает доходы и расходы Правительства Российской Федерации.

Все вышесказанное свидетельствует о том, что изучение бюджетной системы, бюджетного процесса, теоретических и законодательных основ и практики функционирования бюджетного механизма обрело в настоящее время особую актуальность.

Целью настоящей курсовой работы является рассмотрение государственного бюджета, как важнейшего элемента финансовой системы страны, выражающего экономические отношения в обществе.

При написании настоящей курсовой работы использовалось действующее законодательство: Конституция РФ, Бюджетный кодекс РФ (с изменениями и дополнениями), иное действующее законодательство РФ, затрагивающие бюджетные отношения, статистические данные, отражающие динамику формирования и исполнения государственного бюджета.

Глава 1. Экономическая сущность, структура, доходы и расходы государственного бюджета

Целенаправленное социально-экономическое развитие государства обеспечивается образованием различных централизованных фондов, и, прежде всего, общегосударственного фонда денежных средств государственного бюджета. Государственный бюджет ведущее звено финансовой системы страны.

Общее понятие государственного бюджета приведено в ст. 6 Бюджетного кодекса Российской Федерации. «Бюджет форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления». Однако в Бюджетном кодексе дано слишком общее понятие, характеризующее лишь одну его сторону как «Форму образования и расходования денежных средств…»[2, c. 129]

В материальном понимании государственный бюджет представляет собой централизованный в масштабах государственного или административно-территориального образования денежный фонд, который находится в распоряжении соответствующих органов государственной власти и местного самоуправления.

Рис. 1. Консолидированный бюджет Российской Федерации.

Хотя материальное содержание бюджета не является постоянным, объем концентрируемых в нем денежных средств постоянно меняется, меняются виды поступлений в него, направления расходов. Однако сущность государственного бюджета постоянна. Она проявляется в общественных отношениях, связанных с концентрацией денежных средств в бюджете и их использованием, т.е. в характеристике сущности бюджета как экономической категории.

Как экономическая категория бюджет представляет собой совокупность экономических (денежных) отношений, возникающих в процессе образования, планового распределения и использования государственного централизованного фонда денежных средств. Бюджетные отношения возникают между государством и его субъектами (юридическими и физическими лицами) при образовании централизованного фонда при помощи налогов, сборов, пошлин, а также при использовании централизованного бюджетного фонда; через экономические отношения ежегодно мобилизуют в государственный бюджет значительную часть накоплений предприятий, организаций и часть доходов населения. Средства бюджета направляются на финансовое обеспечение задач и функций государства, социально-культурных мероприятий.

Понятие государственного бюджета имеет и правовой (законодательный) аспект. С позиции законодательного (правового) установления государственного бюджета он рассматривается как финансовый план государства.

В смысле правового акта государственному бюджету дается следующее определение.

Государственный бюджет это основной финансовый план образования, распределения и использования централизованного денежного фонда государства, утверждаемый соответствующим законодательным (представительным) органом государственной власти. Такой финансовый план образования, распределения и использования централизованного фонда денежных средств (государственного бюджета) закрепляет юридические права и обязанности участников бюджетных отношений.[9, c. 34]

Сердцевиной финансового планирования является сводный финансовый план государства, разрабатываемый одновременно с планом социального развития системы как составная его часть. Финансовый план призван отразить согласованность материально-вещественных и денежно-финансовых пропорций общественного производства. Разработка сводного финансового баланса страны придает государственному бюджету новый статус главного стержневого баланса формирования и расходования централизованного денежного фонда государства во взаимосвязи с движением финансовых средств и денежных ресурсов.

Главное назначение государственного бюджета с помощью финансовых средств создать условия для эффективного развития экономики, решения общегосударственных задач, укрепления обороноспособности.

Государственный бюджет служит основным инструментом государства в централизации и перераспределении валового общественного дохода. Государственный бюджет страны основная форма планирования образования и использования централизованного фонда денежных средств в целях расширения производства, удовлетворения потребностей народа и укрепления обороноспособности государства.

Формирование и использование государственного бюджета в Российской Федерации имеет ряд отличительных черт. Будучи финансовым планом, государственный бюджет характеризуется следующими чертами:

- Составление и использование бюджета носит ярко выраженный балансовый характер.

Балансовый метод разработки планов является одним из важных методов установления пропорций в народном хозяйстве. Балансовый метод бюджета позволяет наметить необходимые соотношения между объемом денежных доходов и размером расходов. Анализ складывающегося баланса бюджета (по доходам и расходам) позволяет делать вывод о необходимости изменения тех или иных пропорций в плане, изыскания дополнительных ресурсов или сокращения тех или иных расходов.

- Формирование и использование государственного бюджета базируется на сочетании централизованных начал с инициативой местных органов власти. Развитие местного самоуправления экономическая основа реализации принципа развития демократического общества.

- С помощью государственного бюджета происходит перераспределение национального дохода между отраслями народного хозяйства, субъектами Российской Федерации и иными сферами.

- Отличительной чертой государственного бюджета является его народно-хозяйственный характер. Бюджет страны связан со всеми отраслями народного хозяйства. Отрасли связаны с бюджетом как по формированию бюджета доходами, так и по линии финансирования их. Выполнение этих функций бюджетом сочетается с его активным воздействием на процесс производства, роста накоплений.

Государственный бюджет как экономическая категория выражает систему экономических отношений между государством, с одной стороны, предприятиями, организациями и населением с другой, по поводу распределения и перераспределения совокупного общественного продукта и национального дохода и формирования централизованного общегосударственного фонда денежных средств.

Сущность бюджета, как и любой другой экономической категории, проявляется в его функциях. Государственному бюджету, как и всей системе финансов, присущи две функции распределительная (перераспределительная) и контрольная.

С помощью распределительной функции бюджета происходит распределение средств на производственную и непроизводственную сферы, межтерриториальное и межотраслевое распределение финансовых ресурсов, формируются фонды специального целевого назначения, происходит концентрация денежных средств в руках государства и их использование с целью удовлетворения общегосударственных потребностей.

Межотраслевое и территориальное распределение национального дохода осуществляется в соответствии с потребностями экономического и социального развития регионов и отраслей.

Через расходы и налоги государственный бюджет выступает важным институтом распределения (регулирования) и стимулирования экономики и инвестиций, повышения эффективности производства. Через бюджет оказывается государственная поддержка отдельным отраслям хозяйства авиастроению, космическим программам, атомной промышленности, энергомашиностроению, угольной промышленности и некоторым другим. Такая поддержка зачастую связана с реализацией высокоэффективных и быстроокупаемых проектов. Для регулирования экономики используются налоги.

При распределении финансовых средств через бюджет важное значение имеет социальная направленность бюджетных средств. В социальной политике основными приоритетами являются поддержка наименее защищенных слоев населения (пенсионеров, инвалидов, студентов, малообеспеченных семей), а также поддержка учреждений здравоохранения, образования и культуры, решение жилищной проблемы.

Функции государственного бюджета проявляются в процессе формирования доходов и расходов на основе использования бюджетного механизма, который является реальным воплощением бюджетной политики и отражает конкретную нацеленность бюджетных отношений на решение экономических и социальных задач.

Таким образом, основными функциями государственного бюджета, как основного финансового плана государства, являются:

1) перераспределение национального дохода и ВВП, которое влияет на государственное регулирование и стимулирование экономики, финансовое обеспечение социальной политики;

2) контроль за образованием и использованием фонда денежных средств.

Бюджет способствует формированию рациональной структуры общественного производства, улучшению пропорций, более эффективному использованию денежных средств. В процессе бюджетного планирования устанавливается наиболее целесообразное соотношение между централизованными и нецентрализованными фондами денежных средств.

Через государственный бюджет перераспределяется, как известно, не весь чистый доход, создаваемый на предприятиях различных форм собственности сферы материального производства.

В отношения с государственным бюджетом вступают почти все участники общественного производства. Объектом бюджетного перераспределения является чистый доход, однако это не исключает возможности перераспределения через бюджет и части стоимости необходимого продукта.

Бюджетные доходы и расходы разнообразны. Рассмотрим их на примере федерального бюджета Российской Федерации.

Для составления отчетов об исполнении бюджетов всех уровней бюджетной системы Российской Федерации используется единая бюджетная классификация РФ, утвержденная Федеральным законом от 15.08.1996 г. № 115-ФЗ «О бюджетной классификации РФ» с изменениями и дополнениями от 8.08.2001 г.

Бюджетная классификация РФ это группировка доходов и расходов бюджетов всех уровней бюджетной системы РФ, а также источников финансирования дефицитов бюджетов. Она обеспечивает сопоставимость показателей бюджетов всех уровней бюджетной системы РФ.[10, c. 230]

Основные принципы бюджетной классификации полностью вошли в Бюджетный кодекс РФ (гл. 4), согласно которому бюджетная классификация включает:

- классификацию доходов бюджетов РФ;

- функциональную классификацию расходов бюджетов РФ;

- ведомственную классификацию расходов федерального бюджета;

- экономическую классификацию расходов бюджетов РФ;

- классификацию источников внутреннего финансирования дефицитов бюджетов РФ;

- классификацию источников внешнего финансирования дефицита федерального бюджета;

- классификацию видов государственных внутренних долгов РФ, субъектов РФ, муниципальных образований;

- классификацию видов государственного внешнего долга РФ и государственных внешних активов РФ.

Особое внимание обращено на доходы бюджетов разных уровней (рис.2).

Доходы бюджета денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством в распоряжение органов государственной власти соответствующего уровня.

Бюджетные

доходы

Рис.2 Структура доходов бюджета.

Согласно действующей бюджетной классификации все доходы бюджетов делятся на следующие виды [8, c. 99]:

- Налоговые доходы, которые включают в себя:

- прямые налоги на прибыль, доход, прирост капитала;

- налоги, взимаемые в зависимости от фонда оплаты труда;

- налоги на товары и услуги;

- налоги на имущество;

- платежи за использование природных ресурсов;

- налоги на внешнюю торговлю и внешнеэкономические операции;

- прочие налоги, сборы и пошлины;

- Неналоговые доходы, к которым в соответствии со ст. 41 Бюджетного кодекса относятся:

- доходы от использования имущества, находящегося в государственной и муниципальной собственности;

- доходы от платных услуг, оказываемых бюджетными учреждениями, находящимися в ведении соответственно федеральных органов исполнительной власти, органов исполнительной власти субъектов РФ, органов местного самоуправления;

- средства, полученные в результате применения мер гражданско-правовой, административной, уголовной ответственности, в том числе штрафы, конфискации, компенсации;

- доходы в виде финансовой помощи, полученной от бюджетов других уровней бюджетной системы РФ, за исключением бюджетных ссуд и бюджетных кредитов;

- иные неналоговые доходы (прибыль Банка России, доходы от внешнеэкономической деятельности).

- Безвозмездные перечисления (ст. 45 Бюджетного кодекса РФ) включают следующие поступления:

- от нерезидентов;

- от других уровней власти (дотации, субвенции, средства, перечисленные по взаимным расчетам, трансферты, прочие безвозмездные поступления);

- от государственных внебюджетных фондов;

- от государственных предприятий и учреждений;

- от наднациональных организаций.

Бюджетные расходы это денежные средства, направляемые на финансовое обеспечение задач и функций государства и местного самоуправления.[7, c. 74]

Различаются бюджетные расходы по следующим направлениям:

- расходы федерального бюджета;

- Расходы бюджетов субъектов РФ;

- расходы местных бюджетов;

Рассмотрим виды расходов, финансируемых исключительно из федерального бюджета (рис. 3):

Рис. 3. Направленность расходов федерального бюджета.

- обеспечение деятельности Президента РФ, Федерального собрания РФ, Счетной палаты РФ, Центральной избирательной комиссии РФ и т.д.;

- функционирование федеральной судебной системы;

- осуществление международной деятельности в общефедеральных интересах;

- национальная оборона и обеспечение безопасности государства, осуществление конверсии оборонных отраслей промышленности;

- фундаментальные исследования и содействие научно-техническому прогрессу;

- государственная поддержка железнодорожного, воздушного и морского транспорта;

- государственная поддержка атомной энергетики;

- ликвидация последствий чрезвычайных ситуаций и стихийных бедствий федерального масштаба;

- исследование и использование космического пространства;

- содержание учреждений, находящихся в федеральной собственности или в ведении органов государственной власти РФ;

- формирование федеральной собственности;

- обслуживание и погашение государственного долга РФ;

- компенсация государственным внебюджетным фондам расходов на выплату государственных пенсий и пособий, других социальных выплат;

- пополнение государственных запасов драгоценных металлов и драгоценных камней, государственного материального резерва;

- проведение референдумов и выборов РФ;

- федеральная инвестиционная программа;

- обеспечение реализации решений федеральных органов государственной власти;

- обеспечение осуществления отдельных государственных полномочий, передаваемых на другие уровни власти;

- финансовая поддержка субъектов РФ;

- федеральный статистический учет;

- прочие расходы.

Доходы и расходы федерального бюджета на 2005-2006 год представлены в Приложении 1.

Основная часть доходного потенциала федерального бюджета на 2005-2006 год формируется за счет налоговых доходов. В доходах российского федерального бюджета основные налоговые поступления это косвенные налоги (налог на добавленную стоимость, акцизы, таможенные пошлины). Доля этих налоговых платежей составляет около 62% от всех налоговых доходов.

Необходимо отметить, что ряд федеральных налогов являются регулирующими. Полностью в федеральный бюджет поступают такие налоги, как, например, налог на добавленную стоимость на товары, ввозимые на территорию РФ; акцизы на нефть, природный газ, легковые автомобили, бензин автомобильный, спирт этиловый из всех видов сырья; налоги на операции с ценными бумагами; таможенные пошлины, сборы и иные таможенные платежи, а также доходы от внешнеэкономической деятельности.

Федеральный закон о федеральном бюджете на каждый год содержит перечень регулирующих и закрепленных федеральных налогов и платежей субъектов РФ. Таковы основные составляющие, характеризующие доходную часть федерального бюджета.

Структура и основные составляющие расходной части федерального бюджета на 2005-2006 год приведены в Приложении 1.

Спецификой федерального бюджета РФ является финансирование за счет этого бюджета общегосударственных расходов, в том числе фиксирование расходов на оборону, на фундаментальные научные исследования, международную деятельность, предупреждение и ликвидацию чрезвычайных ситуаций и последствий стихийных бедствий, обслуживание государственного долга. Значительную долю расходов в бюджете составляет финансирование государственного управления, правоохранительной деятельности.

Глава 2. Дефицит государственного бюджета

Бюджетный дефицит – это сумма превышения за каждый данный год расходов Федеральным правительством над его доходами.[9, c. 53]

К сожалению, в отечественной экономической науке до недавних пор превалировал сугубо отрицательный взгляд на бюджетный дефицит; он рассматривался как крайне отрицательное свойство, присущее, якобы, лишь бюджетам западных стран. В литературе утверждалось, что в нашей экономике с ее планомерным развитием бюджетный дефицит не может существовать. Отсутствие глубоких научных разработок о причинах, допустимом пределе и социально-экономических последствиях бюджетного дефицита, сравнительно низкая общая финансовая культура привели к тому, что прежние экономические ведомства страны оказались неподготовленными к управлению бюджетным дефицитом.

Важным фактором дестабилизации финансового состояния хозяйства страны, снижения государственных доходов и роста бюджетного дефицита явилась финансовая система страны.

Стремление к равновесию бюджетных расходов и доходов путем сбалансированности государственного бюджета – это сегодня одна из главных задач.

При этом следует учитывать, что способы решения данной задачи во многом определяются тем, до какого предела (нулевого или иного) и какими темпами нужно стремиться к сбалансированию бюджета.

Причины возникновения бюджетных дефицитов.

О

сновными причинами устойчивых бюджетных дефицитов и увеличения государственного долга являются:

сновными причинами устойчивых бюджетных дефицитов и увеличения государственного долга являются:- увеличение государственных расходов в военное время, при различного рода стихийных бедствиях или в периоды других социальных конфликтов. Долговое финансирование бюджетного дефицита позволяет в краткосрочном периоде ослабить инфляционное напряжение, избежав увеличения денежной массы, и не прибегать к ужесточению налогообложения;

- циклические спады и «встроенные стабилизаторы» экономики;

- д

ефицит может быть связан с необходимостью осуществления крупных государственных вложений в развитие экономики.

ефицит может быть связан с необходимостью осуществления крупных государственных вложений в развитие экономики.

- дефицит может отражать кризисные явления в экономике, ее развал, неэффективность ее финансово-кредитных связей, неспособность правительства держать под контролем финансовую ситуацию в стране. В этом случае дефицит – явление чрезвычайно тревожное, требующее принятия не только срочных и действенных экономических мер, но соответствующих политических решений.

- сокращение налогов в целях стимулирования экономики;

- усиление влияния политического бизнес-цикла в последние годы, связанное с проведением «популярной» макроэкономической политики увеличения государственных расходов и снижения налогов перед очередными выборами;

- повышение долгосрочной напряженности в бюджетно-налоговой сфере в результате:

- увеличения государственных расходов на социальное обеспечение и здравоохранение (преимущественно в тех странах, где возрастает доля пожилого населения)

- увеличения государственных расходов на образование и создание новых рабочих мест (преимущественно в тех странах, где возрастает доля молодого населения)

Отсюда ясно, что в условиях динамично развивающейся экономики с устойчивыми, а главное – эффективными международными связями бюджетный дефицит (конечно, в разумных пределах) не страшен. Поскольку в долг жили и продолжают жить многие экономически развитые государства. Правда, при этом количество не должно переходить в отрицательное качество, т.е. сумма полученных государством в долг финансовых ресурсов не должна ложиться тяжким грузом на экономику страны, на плечи налогоплательщиков, сопровождаться сокращением социальных программ.

Показатели и проблемы количественной оценки.

Количественная оценка бюджетного дефицита объективно усложняется следующими факторами:

1. Обычно при оценке величины государственных расходов не учитывается амортизация в государственном секторе экономики, что приводит к объективному завышению размеров бюджетного дефицита и государственного долга.

2. Важная статья государственных расходов – обслуживание задолженности, т.е. выплата процентов по ней и постепенное погашение основной суммы долга (амортизация долга).

Государственные расходы должны включать только реальный процент по государственному долгу, равный RrD, а не номинальный процент, равный RnD, где D – величина государственного долга, Rr – реальная ставка процента. Объявленный в отчетах официальный бюджетный дефицит часто завышается на величину D, т.к., по уравнению Фишера, =Rn-Rr. При высоких темпах инфляции эта погрешность может быть значительной, т.к. в периоды роста инфляции

Завышение бюджетного дефицита связано с завышением величины государственных расходов за счет инфляционных процентных выплат по долгу. Возможны ситуации, когда номинальный (официальный) дефицит государственного бюджета и номинальный долг растут, а реальный дефицит и долг снижаются, что затрудняет оценку эффективности бюджетно-направленной политики правительства. Поэтому при изменении бюджетного дефицита необходима поправка на инфляцию [8, c 11]:

Реальный Номинальный Величина Темп

дефицит = дефицит - гос. долга * инфляции

госбюджета госбюджета на начало года

3. При оценках дефицита государственного бюджета на макроуровне, как правило, не учитывается состояние местных бюджетов, которые могут иметь излишки.

Нередко местные органы власти целенаправленно искажают статистическую информацию о состоянии местных бюджетов, чтобы снизить налоговые отчисления в Федеральный бюджет. Эта закономерность характерна практически для всех переходных экономик, в которых наметилась тенденция к фискальной децентрализации. В итоге, при оценке дефицита Федерального бюджета происходит завышение.

4. Наряду с измеряемым (официальным) дефицитом государственного бюджета как в индустриальных так и в переходных экономиках, в т.ч. и в России, существует его скрытый дефицит обусловленный квазифискальной (квазибюджетной) деятельностью ЦБ, а также государственных предприятий и коммерческих банков.

Скрытый дефицит бюджета занижает величину фактического бюджетного дефицита и государственного долга, что нередко делается целенаправленно (например, перед выборами), а также в рамках «жесткого» курса правительства на ежегодно сбалансированный бюджет.

Таким образом, абсолютные размеры бюджетного дефицита и государственного долга не могут служить надежными макроэкономическими показателями, тем более, что задолженность обычно увеличивается по мере роста ВНП. Поэтому целесообразно использовать относительные показатели задолженности.

Расчет бюджетного дефицита

Первичный дефицит государственного бюджета представляет собой разность между величиной общего дефицита и суммой процентных выплат по долгу. При долговом финансировании первичного дефицита увеличивается и основная сумма долга и коэффициент его обслуживания, т.е. возрастает «бремя долга» в экономике. Увеличение первичного излишка позволяет избежать самовоспроизводства долга.

BDобщий=(G+N+F)-T; BDпервичный=(G+F)-T;

где G – государственные закупки

N – выплаты по обслуживанию долга

F – трансферты

T – налоговые поступления в бюджет

N=D*Rr;

где N – выплаты по обслуживанию долга

D – величина долга

Rr – реальная ставка процента

Долговое финансирование дефицита государственного бюджета увеличивает ставки процента и, следовательно, сокращает инвестиционные расходы.

Существует три подхода к регулированию Федерального бюджета:

1 – ежегодное балансирование бюджета,

2 – циклическое балансирование бюджета,

3 – отказ от балансирования бюджета, но стабилизация экономики.

Для балансирования бюджета правительство должно:

или 1 – увеличить ставки налога,

или 2 – сократить государственные расходы,

или 3 – использовать сочетание этих двух мер.

Для ликвидации грядущих бюджетных излишков правительство должно:

или 1) снизить ставки налога

или 2) увеличить правительственные расходы

или 3) использовать сочетание этих двух мер

Н

о эти меры увеличивают совокупность спроса и поднимают цены.

Г

T – налоговые поступления

G – правительственные расходы

MNP – чистый национальный продукт

рафик циклически балансируемого бюджета показывает, что во время спада экономики правительство осуществляет антициклическую политику, снижает налоги и увеличивает расходы, сознательно вызывая дефицит бюджета. В ходе последующего инфляционного подъема оно повышает налоги и урезает правительственные расходы. Федеральный долг, образовавшийся в период спада, покрывается положительным сальдо бюджета, возникшим в период подъема. Однако, подъемы и спады в экономическом цикле могут быть неодинаковы по глубине и длительности. Длительный и глубокий циклический спад, за которым последует короткий и незначительный период процветания, приведет к появлению циклического дефицита федерального бюджета, вызванного спадом деловой активности и обусловленным им сокращением налоговых поступлений.

Теория функционального финансирования рассматривает проблему государственных дефицитов и излишков как малозначительную по сравнению со спадами экономики и инфляцией. [7, c.31]

Функциональное финансирование – использование фискальной политики для обеспечения производства неинфляционного ЧНП в условиях полной занятости независимо от воздействия этой политики на государственный долг. Причем по мере ускорения роста экономики налоговые поступления автоматически возрастают и при данных правительственных расходах дефицит отчасти самоликвидируется.

Возможные последствия крупных дефицитов.

Для финансирования своих расходов правительство выходит на денежный рынок и вступает в конкуренцию с частным сектором за получение средств. Это поднимает % ставку при данном предложении денег.

Р

ост ставки процента имеет 2 последствия:

ост ставки процента имеет 2 последствия:1. он снижает частные внутренние инвестиции, особенно в долгосрочном плане. Государственные средства используются, как правило, на финансирование оборонных и потребительских нужд.

2. более высокий уровень процента по правительственным и частным бумагам делает финансовые инвестиции в стране более привлекательными для иностранцев

П

риток иностранных средств представляет собой прирост внешнего долга.

риток иностранных средств представляет собой прирост внешнего долга.Приобретение высокодоходных ценных бумаг данной страны иностранцами предполагает первоначальное приобретение ими ее национальной валюты. Это увеличивает общемировой спрос на последнюю и ее международную цену.

Р

ост международной ценности валюты данной страны уменьшает ее экспорт товара и увеличивает импорт.

ост международной ценности валюты данной страны уменьшает ее экспорт товара и увеличивает импорт.Сокращение чистого экспорта товаров оказывает сдерживающее воздействие на экспортно- ориентированные отрасли и отрасли, конкурирующие с импортом.

Вывод: стимулирующее воздействие дефицита Федерального правительства может быть сглажено эффектом вытеснения и отрицательным эффектом чистого экспорта.

Крупные дефициты Федерального правительства одной страны оказывают влияние на экономику другой страны – экспортера капитала.

Методы борьбы с крупными дефицитами и ростом государственного долга.

- Введение конституционной поправки, законодательно устанавливающей ежегодно сбалансированный бюджет.

- Требование ежегодного сокращения дефицитов до момента достижения сбалансированного бюджета.

- Предложение об установлении новых федеральных налогов или введение более высоких ставок действующих налогов.

- Усиление приватизации экономики посредством продажи государственных активов и программ в частный сектор.

- Предоставление президенту права вето по строкам и статьям бюджетных расходов.

Заключение

В настоящей курсовой работе были рассмотрены основные вопросы, раскрывающие сущность, структуру и динамику государственного бюджета.

В результате написания данной курсовой работы можно сделать следующие выводы:

- Государственный бюджет, как основное звено бюджетной системы является одним из наиболее важных инструментов, позволяющих государству осуществлять экономическое и социальное регулирование.

- Сущность бюджета, проявляется в его функциях. Государственному бюджету, как и всей системе финансов, присущи две функции распределительная (перераспределительная) и контрольная.

- Источники формирования и направления использования государственного бюджета как основной финансовой базы страны очень разнообразны. Классификация доходов и расходов бюджета проводится в соответствии с единой бюджетной классификацией, утверждаемой в форме федерального закона.

- Роль государственного бюджета в социально-экономическом развитии общества заключается в следующем:

- государственный бюджет является инструментом воздействия на развитие экономики;

- государственный бюджет играет важную роль в решении социальных проблем;

- государственный бюджет играет важную роль в выравнивании экономического развития регионов страны;

- бюджета ежегодно мобилизует и концентрирует денежные накопления предприятий, организаций и населения в централизованном государственном фонде.

- государственный бюджет дает возможность маневрирования при распределении бюджетных средств с учетом приоритетности финансирования государственных программ.

Список литературы

- Конституция Российской Федерации

- Бюджетный кодекс Российской Федерации от 31 июля 1998 года № 145-ФЗ (в ред. Федеральных законов от 24.07.2002 № 110-ФЗ, с изм., внесенными Федеральными законами от 31.12.1999 № 227-ФЗ, от 27.12.2000 № 150-ФЗ, от 30.12.2001 № 194-ФЗ).

- Федеральный закон «О федеральном бюджете на 2002 год» от 30 декабря 2001 года № 194-ФЗ (в ред. Федеральных законов от 25.10.2002 № 126-ФЗ).

- Федеральный закон «О бюджетной классификации Российской Федерации» от 15 августа 1996 года № 115-ФЗ (в ред. Федеральных законов от 05.08.2000 N 115-ФЗ, от 08.08.2001 N 127-ФЗ, от 07.05.2002 N 51-ФЗ).

- Федеральный Закон «О федеральном бюджете на 2001 год» от 27 декабря 2000 года № 150-ФЗ (в ред. Федеральных законов от 25.07.2002 № 116-ФЗ, с изм., внесенными Федеральным законом от 30.12.2001 № 194-ФЗ).

- Указ Президента Российской Федерации «О мерах по укреплению финансовой дисциплины и исполнению бюджетного законодательства Российской Федерации» от 14 мая 1998 года № 554.

- Годин А.М., Подпорина И.В. Бюджет и бюджетная система Российской Федерации: учебное пособие. - М.: Издательско-торговая корпорация «Дашков и Ко», 2004.

- Вахрин П.И. Бюджетная система Российской Федерации: Учебник. - Издательско-торговая корпорация «Дашков и Ко», 2002.

- Бюджетная система Российской Федерации: Учебник для вузов / под ред. М.В. Романовского. М.: ЮНИТИ, 2004.

- Комментарий к Бюджетному кодексу Российской Федерации / Под ред. М.В. Романовского. М.: Юрайт, 2004.

Приложение 1.

Исполнение федерального бюджета

| | янв.-авг. 2005 | янв.-авг. 2006 |

| Данные по кассовому исполнению, % ВВП | | |

| Доходы | 20,4 | 24,7 |

| Налоговые доходы (внутренние налоги, администрируемые ФНС, и налоги на импорт) | 14,0 | 15,8 |

| Прочие доходы (до 2005 г. включая тамож. пошлины и доходы бюджетных фондов) | 6,4 | 8,9 |

| Расходы | 15,7 | 15,8 |

| Обслуживание долга | 1,5 | 1,2 |

| Внутреннего | 0,2 | 0,3 |

| Внешнего | 1,3 | 0,9 |

| Непроцентные расходы на кассовой основе | 14,2 | 14,6 |

| Профицит (+)/Дефицит (-) | 4,7 | 8,9 |

| Внутреннее финансирование | -2,9 | -3,1 |

| Внешнее финансирование | -1,8 | -5,8 |

| Первичный профицит(+)/дефицит(-) | 6,2 | 10,1 |

| Справочно: | | |

| Данные на основе финансирования, % ВВП | | |

| Расходы | 17,1 | 19,0 |

| Непроцентные расходы | 15,6 | 17,5 |

| Профицит | 3,3 | 5,7 |

| Первичный профицит(+)/дефицит(-) | 4,8 | 7,2 |

| Стабилизационный фонд, млрд рублей | | |

| Средства на конец периода | 305,9 | 832,1 |

| Чистые поступления за период | 305,9 | 309,8 |

| Внешний долг | | |

| Всего чистые выплаты по внешнему долгу и процентам, млрд долл. США | 11,0 | 31,1 |

| Погашение | 6,5 | 26,8 |

| Обслуживание | 4,6 | 4,3 |

Налоговые поступления в федеральный бюджет в 2006 г. (январь-июль).

Поступления налога на прибыль, помесячно, % ВВП

Поступления НДС, помесячно, % ВВП

Таможенные доходы федерального бюджета в 2006г, помесячно, % ВВП