Рыночные стратегии предприятий сотовой связи Введение

| Вид материала | Задача |

- А., IV курс pr на рынке сотовой связи, 201.52kb.

- Общая характеристика рынка сотовой связи в России, 372.78kb.

- Подвижной связи, а также оборудования наземного сегмента спутниковой подвижной связи,, 919.36kb.

- Бизнес план салона сотовой связи, 102.85kb.

- Руководящий документ отрасли ведомственные нормы технологического проектирования комплексы, 964.97kb.

- Обзор mforum ru рынка сотовой связи Беларуси. Июль 2005, 469.48kb.

- Литература Введение, 158.58kb.

- Развитие услуг как фактор повышения эффективности предприятий сотовой связи, 351.04kb.

- 1 Общие сведения о системах радиосвязи, 1033.28kb.

- Дополнительное соглашение к Договору о предоставлении услуг сети сотовой радиотелефонной, 12.56kb.

Рыночные стратегии предприятий сотовой связи

Введение

Мобильная связь находится в постоянном развитии, которое диктуется многими причинами: техническим прогрессом, растущими запросами потребителей и др. К мобильной в настоящее время относят все виды связи между абонентами, не привязанными к одному месту расположения. Это пейджеры, сотовая и спутниковая (транковая) связь, система глобального позиционирования (GPS-навигаторы), радиосвязь и т.д. Современные коммуникации позволяют людям быстрее связываться друг с другом, быстрее обмениваться информацией. А это особенно важно в современном мире. И если одни средства связи постепенно теряют свою популярность, как, например, пейджинговая связь, то другие – сотовая и спутниковая – наоборот развиваются.

Мобильная связь в России на сегодняшний день относится к одной из наиболее динамично развивающихся отраслей экономики. Прибыли в этом секторе экономики измеряются миллионами долларов, а обороты – миллиардами и постоянно увеличиваются, а база сотовых абонентов в России удваивается каждый год. По прибыльности крупные операторы мобильной связи стоят сразу за нефтегазодобывающими компаниями в соответствующих списках, публикуемых в аналитических изданиях [1, 2].

Задача – проанализировать основные экономические тенденции в сфере услуг сотовой связи в России и в мире. Показать, как они используются на практике, плюсы и минусы использования того или иного пути развития и дать некоторые рекомендации по корректировке текущих стратегий.

Для описания стратегий российского рынка сотовой связи рассмотрение будет построено на трёх наиболее крупных предприятиях этого рынка – ОАО «Мобильные ТелеСистемы», ОАО «ВымпелКом» и ОАО «МегаФон». Необходимо показать, каких стратегий они придерживаются, и в каких случаях используют ту или иную из них.

За короткий срок российские операторы заняли одни из высших позиций в мировых рейтингах. В пятьдесят крупнейших по уровню капитализации мировых телекоммуникационных операторов входят и российские компании [yahoo.com]. Необходимо отметить, что большинство компаний, представленных в рейтинге на высших строчках, являются поставщиками только лишь услуг сотовой связи. Именно эти компании основным видом предоставляемых услуг считают услуги фиксированной связи. Уровень капитализации российских компаний, несмотря на стремительное развитие, всё ещё на порядок ниже, чем у мировых лидеров. Многим зарубежным компаниям, акционерам компаний сотовой связи в России выгодно их развитие, поэтому в страну поступают крупные инвестиции, направленные на развитие сетей, как на территории Российской Федерации, так и за её пределами. Вследствие развития, положение в рейтинге ведущих телекоммуникационных компаний может измениться уже в ближайшие годы.

Развитие российских предприятий сотовой связи на мировом уровне выглядит очень масштабным и стремительным. В связи с этим, актуальной является задача выявления долгосрочных тенденций развития отрасли и предприятий связи, а также анализа применения стратегического планирования в отрасли. Наметилась тенденция объединения отраслей телекоммуникаций и информационных технологий в одну отрасль – инфокоммуникаций. Это связано с тем, что одна из этих отраслей всё чаще предоставляет свои услуг на базе другой, т.е. грань между ними становится всё более и более прозрачной [3].

Анализ мирового рынка сотовой связи, текущие стратегии развития

В настоящее время в России сотовая связь развивается гораздо большими темпами, чем в остальном мире. Все основные операторы мира сейчас делают ставку именно на развитие своих сетей в странах Восточной Европы. Крупнейшие компании, такие как TeliaSonera, Tele2 AG, O2, Orange и другие начали в последние несколько лет активное строительство своих сетей в странах СНГ и Балтии. В частности, в Российской Федерации в нескольких регионах введены в эксплуатацию сети крупного паневропейского холдинга Tele2 AG. Одна из его сетей предоставляет услуги связи в Санкт-Петербурге и во всем северо-западном регионе. Необходимо отметить также, что, выйдя на северо-западный рынок в качестве четвёртого GSM-оператора, компания пытается составить конкуренцию «Большой тройке»1.

Кризис, связанный с внедрением сотовых сетей связи третьего поколения (3G), заставляет мировые компании связи искать новые источники финансирования, источники получения дополнительной прибыли. Кроме того, в Европе, Азии и Америке уже достигнуты технические пределы развития сотовых сетей, в результате которых кризис становится более затяжным. Необходимо постоянное развитие услуг, удержание абонентской базы и её увеличение. Перед каждой компанией-оператором в таком положении встаёт необходимость развития, расширения своей сети [4, 5].

Сравнивается уровень проникновения сотовой связи в России и странах с высоким развитием рынка телекоммуникаций. Хорошим считается показатель более 70%. Как видно, Россия в 2003 г. существенно отставала по этому показателю от других стран. Сейчас она выходит на уровень развитых стран и этот показатель примерно по некоторым данным возрос до 55-60%. Это говорит о том, что ещё имеется потенциал для развития услуг сотовой связи. По оценкам многих экспертов, этот потенциал очень велик, и никак не меньше, чем на 10 лет [5]. Такие показатели являются очень привлекательными для многих крупных сотовых операторов мира. Поскольку текущий уровень проникновения в тех странах, где сотовая связь развита уже давно и широко, составляет около 70%. Такой уровень, по сути, является довольно близким к пределу проникновения сотовой связи в стране, т.к. 100% ого уровня достичь в принципе невозможно [6].

Дальнейшее развитие операторы видят не в увеличении абонентской базы или территории покрытия, а во внедрении технических новинок. Одной общей наиболее перспективной стратегией технологического обновления в масштабе всего мира, для операторов сотовой связи является скорейший переход от сетей так называемых 2G (The Second Generation – второе поколение сотовой связи) и 2,5G к сетям 3G – третьего поколения связи. Эту стратегию можно назвать глобальной, общемировой стратегией всех операторов, которые намерены развивать свои сети и идти в ногу со временем [5 7].

Это тем более необходимо, т.к. операторы в каком-то смысле зависят друг от друга. Для каждого из них важным является техническая совместимость оператора-партнёра [5, 6]. Современный рынок телекоммуникаций из-за своего развития нуждается в комплексном развитии одновременно всех крупных компаний, т.к. иначе чрезмерный отрыв нескольких из них сводит на нет все усилия по техническому развитию своих сетей. При нынешнем уровне взаимодействия операторов между собой, эта зависимость наиболее ярко проявляется в плане роуминговых соглашений и в плане отношений собственности. Техническое отставание одного из операторов делает невозможным для всех остальных предоставление услуг роуминга для абонентов операторов, которые более развиты в техническом плане.

В процессе перехода от второго поколения связи к третьему, операторы произвели крупные финансовые вложения, как на закупку соответствующего оборудования, так и на покупку лицензий на право предоставления соответствующих услуг. Если совокупные расходы на приобретение лицензий в ЕС составили порядка 110 млрд. долл., то около 90% из них заплатили операторы Германии, Великобритании и Италии.

Вместе с тем известно, что средства, выплаченные за приобретение лицензий 3G в 11 раз выше, чем средства, потраченные европейскими операторами сотовой связи на приобретение лицензий на предоставление услуг связи второго поколения (10 млрд. долл.)

Но, несмотря на такие крупные затраты, аналитические расчёты не оправдались: абонентская база стала нарастать гораздо меньшими темпами, нежели это ожидалось. Это объясняется тем, что потенциальных абонентов отпугнули высокие цены в предлагаемых тарифных планах и высокая стоимость абонентского оборудования. Стоимость телефонных аппаратов третьего поколения в два-три раза выше телефона стандарта GSM. Кроме того, в развитии этой ситуации, как полагают некоторые аналитики рынка, сказывается такой факт, как неготовность абонентов к переходу на новое поколение средств связи [5].

На современном этапе развития сотовой связи не клиенты диктуют условия развития, а эти условия навязывают им поставщики сотовой связи. НТП диктует свои тенденции развития, в том числе и операторам связи, которые в свою очередь должны предоставить услуги руководствуясь именно НТП, а не запросами абонентов. А абонентам при помощи рекламных акций, отключения устаревших услуг и прочими способами навязывают использование современных аналогов устаревших услуг [5-7].

Для скорейшего перехода абонентов своих сетей и удержания, их операторы проводят разнообразные акции. В частности, финский оператор сотовой связи Sonera предлагает своим абонентам перейти к услугам своей сети третьего поколения с сохранением ранее полученного телефонного номера в сети GSM второго поколения.

Переход операторов на сети третьего поколения может представлять опасность в плане обострения конкурентной борьбы между операторами. Абоненты одно оператора из-за технических проблем или невыгодных тарифных планов могут перейти к конкуренту. В связи с этим, такое положение дел заставляет компании сотовой связи вкладывать дополнительные средства в маркетинговые исследования и прочее. Обостряется и без того сильная конкурентная борьба между операторами [7].

Кроме того, абонентов отпугивают постоянные сбои в работе относительно новых сетей третьего поколения, которые в настоящее время всё ещё проходят отладку. В итоге, операторам приходится искать всё новые пути получения доходов в ситуации многомиллиардных долгов на покупку лицензий на аукционах.

Можно обозначить основные тенденции в мире, среди компаний-операторов сотовой связи:

- принуждение абонентов к переходу на новые стандарты связи;

- исчерпание возможностей экстенсивности;

- необходимость стратегического перехода к развитию для поддержания конкурентных преимуществ и укрепления своего положения на рынке.

Российский рынок сотовой связи

Российский рынок сотовой связи, как и всех остальных видов связи, находится в настоящее время на подъёме. Крупные операторы год от года удваивают свои абонентские базы. В условиях такого бурного развития становится очень тяжело прогнозировать количество абонентов, их прирост, уровень проникновения связи и прочие показатели. Реальные показатели развития сотовых сетей и прироста абонентской базы оказывается гораздо выше прогнозируемых [1, 2, 4-8].

Российский телекоммуникационный рынок продолжает расти и развиваться. За 2004 г. отрасль по объёму предоставленных услуг, по данным Мининформсвязи, выросла на 40%. В соответствии с прогнозами, доходы от предоставления услуг связи должны увеличиться с 12,8 млрд. до 17,9 млрд. долл. Основной подотраслью по темпам развития остаётся сотовая связь, несмотря на насыщение этого сегмента в ближайшее время [8].

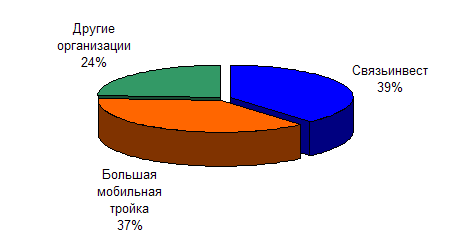

Рисунок 1. Динамика роста отрасли "Связь", млрд. руб.

Источник: [8]

Как видно из графика (рисунок 1), доходы поставщиков связи увеличились за два года почти вдвое. А по сравнению с 2000 г. они выросли почти в 4 раза. Практически такими же темпами росли инвестиции в основной капитал. Такая ситуация говорит об инвестиционной привлекательности этого сектора экономики. Тем более что на сегодняшний день инвестиции в основной капитал составляют только четверть от получаемых доходов. И такая тенденция расширения рынка может в ближайшее время продолжиться. Неизменным остаётся отношение доходов от услуг к инвестициям. Это говорит об экстенсивном уровне, т.е. в настоящий момент идёт расширение зон покрытия, но абонентская база ещё сравнительно невелика.

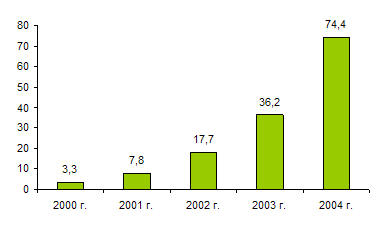

Рынок сотовой связи представляет из себя довольно однородную структуру с небольшим количеством крупных агентов. На нём можно выделить, прежде всего, государственный холдинг «Связьинвест» в состав которого входят государственные предприятия связи; три крупнейших оператора сотовой связи («Большая тройка»); и ряд более мелких предприятия [5].

Рисунок 2. Доля операторов "Большой тройки" в общем объёме отрасли Связь

Источник: CNews Analytics

Как видно из рисунка 2, три крупнейших общенациональных оператора сотовой связи занимают более трети рынка телекоммуникаций России (37%). На данном графике показаны операторы «Большой тройки» и группа других компаний входящих в отрасль «Связь». Рассмотрим долю на рынке наиболее крупных операторов сотовой связи.

Рисунок 3. Доля крупнейших российских операторов на март 2005 г. (всего 85,5 млн. абонентов)

Источник: [4]

Источник: [4]Как видно из рисунка 3, «Большая тройка» занимает 88,4% всего рынка сотовой связи Российской Федерации. Остальные, более мелкие компании, занимают несущественные доли на рынке, не более 2,8% от общего числа абонентов.

Рисунок 4. Число пользователей сотовой связи в России в 2000-2004 гг. (млн. чел.)

Источник: iKS Consulting

В конце 2004 г. совокупная абонентская база отечественных операторов оценивалась iKS Consulting в 74,4 млн. абонентов (рисунок 4). Их количество за год, в очередной раз, удвоилось рост в итоге составил 104%. По данным аналитического агентства ACM Consulting, по состоянию на март 2005 г. абонентская база всех операторов сотовой связи составляет около 90 млн. чел., что составляет 63% от общего числа населения страны. Следует отметить, что в подсчётах фигурируют не реальное число абонентов, а количество контрактов, заключённых операторами с клиентами, т.е. один абонент может использовать 2-3 контракта разных операторов. Поэтому реальное сотовой связью охвачено около 50 млн. россиян.

Большая часть из них принадлежит лидерам российского рынка сотовой связи: ОАО «Мобильные ТелеСистемы» (40 млн. абонентов), ОАО «ВымпелКом» (30 млн. абонентов) и ОАО «МегаФон» (15 млн. абонентов) – данные на апрель 2005 г. Все три оператора работают в наиболее популярном и широко распространённом сегодня в мире сотовом стандарте GSM (Global System of Mobile Communication – Глобальная система подвижной связи).

Среди операторов «Большой тройки» наиболее высокими темпами растут показатели компании «МегаФон» 96,6%, на втором месте – «Мобильные ТелеСистемы», выросший в 2004 г. на 83,2%, на третьем «ВымпелКом» (68,1%). По оценкам CNews Analytics, на долю этих компаний в 2003 г. приходилось 37% всего телекоммуникационного рынка России.

Сейчас на сотовом рынке появился ещё один крупный оператор «СкайЛинк» (торговая марка «СкайЛинк»), предоставляющий услуги в более современном стандарте, чем предприятий «Большой тройки», в стандарте CDMA-450 (Code Division Multiple Access – Множественный доступ с кодовым разделение каналов), который в некоторых классификациях относятся к третьему поколению сотовой связи. Компания создана для объединения операторов стандарта CDMA 2000 в регионах России, которое она намеревается закончить в 2008 г. В настоящее время в единую сеть «СкайЛинк» уже вошли операторы десяти регионов, в числе которых Москва («Московская сотовая связь» торговая марка МСС и «Персональные коммуникации» торговая марка «СоНет») и Санкт-Петербург («Дельта Телеком» торговая марка «Дельта Телеком») [9].

В России в настоящее время нет больших компаний предоставляющих услуги сотовой связи, принадлежащих государству. В прошлом только одна компания, «Московская сотовая связь» (торговая марка МСС), создавалась при поддержке Правительства Российской Федерацией проекта «СоТел» («Сотовый телефон России»), в рамках которого строилась единая сеть сотовой связи на всей территории России. МСС представлял «СоТел» в московском регионе. На сегодняшний день эта идея оказалась невостребованной, тем более в условиях давно устаревшего стандарта NMT 450.

На рынке современных телекоммуникаций присутствует обычно три вида операторов: традиционные, альтернативные и ведомственные. Традиционные – обычно операторы стационарных видов связи, которые находятся под жёстким контролем государства в плане тарифной политики. В основном это операторы городских телефонных сетей в большинстве своём являющиеся монополистами на рынках в своих регионах [5, 6].

Альтернативные – это предприятия, предоставляющие относительно новые услуги связи, к которым относятся услуги мобильной и, в частности, сотовой связи. В 2003 г. объём рынка альтернативных операторов (к которым относится и сотовая связь) превысил уровень рынка традиционных операторов (это, как правило, поставщики стационарной связи, в большинстве своём монополисты на региональных рынках) и составил более 4,5 млрд. долл. Это говорит об усилении альтернативных операторов, их большей конкурентоспособности по сравнению с традиционными операторами. Кроме того, в некоторых регионах считается экономически выгодным подключать абонентов к сотовым сетям, нежели прокладывать линии стационарной связи.

В условиях современного рынка перед компаниями-операторами возникают проблемы, связанные, прежде всего с государственным регулированием этого рынка. Государство регулирует этот рынок при помощи лицензирования деятельности операторов и не допускает монополизации рынка при помощи антимонопольного законодательства.

Перед российскими операторами сотовой связи также как и перед иностранными, в последнее время остро встала проблема перехода на стандарты связи третьего поколения. Уже сейчас у крупных компаний в эксплуатацию запущены тестовые сети стандарта UMTS (Universal Mobile Telecommunication Systems – Универсальная система подвижной связи). Министерство информационных технологий и связи РФ сразу же решило отказаться от проведения аукциона, как это было сделано в европейских странах, а распределить лицензии на право предоставления услуг в стандарте UMTS путём конкурса. Это позволит уравнять крупных и более мелких операторов, но сейчас мало кто сомневается в том, что три из четырёх лицензий получат операторы «Большой тройки» [5 8, 10].

Распределение лицензий постоянно откладывается, что является причиной отставаяния с внедрением сетей третьего поколения в России. Операторы не могут развивать это поколение связи, тем самым, неся некоторые потери из-за отсутствия возможности предоставления услуг роуминга2 на территории Российской Федерации иностранным абонентам, использующих третье поколение сотовой связи [5, 7].

Кроме того, в последнее время участились претензии к компаниям, предоставляющим услуги сотовой связи, в плане налоговых выплат в бюджет, а также антимонопольные претензии. Только за 2004 г. компании «ВымпелКом» дважды выставлялись налоговые иски [11].

Для российских предприятий сотовой связи характерны общемировые тенденции. В частности, дальнейшее устойчивое развитие обеспечивается с использованием стратегического подхода к планированию своего бизнеса. В современной ситуации для российских предприятий сотовой связи встаёт вопрос выработки качественной стратегии, направленной на развитие как своих сетей в регионах России, так и за её пределами. Для такого развития каждой из компаний сотовой связи необходимо иметь стратегию, в соответствии с которой для компании будет обеспечено устойчивое развитие в перспективе. По оценкам экспертов ещё несколько лет рынок сотовой связи будет развиваться быстрыми темпами. Уже сейчас наметилась тенденция продолжения развития компаниями-операторами своих сетей в других странах [4, 5, 11, 12]. Это говорит о том, что они уже сейчас готовятся к тому моменту, когда развитие сотовой связи в России замедлится, т.е. будет достигнут её предел, как и в европейских странах.

Сопоставляя ситуацию на рынках услуг сотовой связи в России и мире, следует отметить, что для России – с некоторым отставанием – характерны те же тенденции и проблемы, с которыми уже столкнулись развитые страны.

Развитие сети оператора как средство рыночной экспансии

Учитывая далеко не исчерпанные возможности России, операторы сотовой связи, как правило, придерживаются стратегии рыночной экспансии. Рано или поздно перед каждой компанией-оператором встаёт проблема развития своей сети в других регионах. Развитие необходимо хотя бы для того, чтобы обеспечить абонентам своего регионах расширение внутрисетевого роуминга. Тем более, в каждом регионе рано или поздно наступает момент насыщения рынка. Операторам необходимо постоянное развитие своих сетей, в том числе в тех регионах, где их сеть уже функционирует.

Для реализации стратегии рыночной экспансии имеются две основные стратегии развития сотовой связи в регионах: покупка действующих операторов или создание сети «с нуля» («greenfield») [13].

Каждая из этих двух стратегий имеет как свои достоинства, так и недостатки. Достоинство покупки действующего регионального оператора в том, что ускоряется возврат вложенных инвестиций за счёт использования уже действующей абонентской базы, т.е. тех абонентов, которые уже были подключены к сети регионального оператора ещё до покупки. Недостаток – могут возникнуть технические проблемы с совместимостью оборудования сетей компании-покупателя и регионального оператора, а также существует опасность резкого оттока нелояльных клиентов оператора к конкурентам. В стратегии «greenfield» технические проблемы такого рода исключаются заранее – создаётся единая инфраструктура с материнской компанией. Но в то же время увеличиваются сроки создания такой инфраструктуры, набор и обучение персонала, рекламные расходы на продвижение новой торговой марки и т.д.

В последнее время наметилась тенденция комбинирования двух этих стратегий. По-видимому, такое поведение зависит не от приверженности оператора, а от конкретных особенностей того или иного региона. И если раньше стратегию «greenfield» использовала компания «ВымпелКом», а «Мобильные ТелеСистемы» скупали региональных операторов, то сейчас они почти что одновременно перешли к применению смешанной стратегии на практике.

Выбор той или иной разновидности стратегии рыночной экспансии конкретного оператора зависит от количества операторов в данном регионе, т.е. от уровня конкуренции. Если в регионе уже существует несколько игроков, то нет никакой смысла создавать ещё одного конкурента и, тем самым, ещё снижать расценки на услуги и нести дополнительные потери средств. Гораздо выгоднее купить одного из существующих операторов и сразу же начать предлагать те же услуги, но уже под своей торговой маркой и развивать сеть дальше. Если же на рынке присутствует только один или два оператора, то имеет смысл создать ещё одного, т.к. существует достаточное количество потенциальных абонентов, которых можно «переманить» к себе более низкими тарифами, услугами, новыми для данного региона, и т.д.

Отдельно необходимо сказать о таком общероссийском GSM-операторе, как «МегаФон». При создании единой сети, он не пошёл ни одним из выше перечисленных путей. Компания была образована в результате переименования и изменения организационно-правовой формы ЗАО «Северо-Западный GSM» и объединения с ЗАО «СоникДуо», ЗАО «Мобиком-Кавказ», ЗАО «Мобиком-Центр», ЗАО «Мобиком-Новосибирск», ЗАО «Мобиком-Хабаровск», ЗАО «Мобиком-Киров», ОАО «МСС-Поволжье», ЗАО «Волжский GSM» и ЗАО «Уральский Джи Эс Эм» [14].

Тем самым, можно сказать, что ОАО «МегаФон» применило третье направление в развитии сети – объединение региональных операторов. Такая стратегия может оказаться эффективнее двух, описанных выше, она за меньшее время даёт гораздо больший результат. Каждую из марок, входящую в единую сеть хорошо знают жители регионов, где уже работает оператор. Можно сразу же заняться продвижением и развитием сети в других регионах, где она ещё не работает. Тем более, есть, где развиваться: вся территория Российской Федерации [7].

Но у компании «МегаФон» существует другая проблема. При выбранной ей стратегии, развитие тормозит неизвестность марки. Особенно это чувствуется в таких регионах, как Москва, где его сеть начала работать сравнительно недавно. Кроме того, сказываются и технические проблемы, такие как невозможность сразу же наладить бесперебойную работы всех систем и хорошее покрытие сети. Сразу же появляются большие расходы, связанны с рекламными кампаниями. В этом он уступает лидерам. Но также есть и существенный плюс – относительно слабая загруженность его сети [15].

Для выявления стратегий операторов, в работе необходимо рассмотреть тарифные планы без абонентской платы операторов стандарта GSM, входящих в «Большую тройку», в сетях на территории Московского (Москва и Московская область) и Северо-Западного (Санкт-Петербург и Ленинградская область) регионов.

Таблица 1. Основные статистические показатели регионов (в соответствии с Переписью 2002)

| | ЦФО | Москва + Московская область | СЗФО | Санкт-Петербург + Ленинградская область |

| Население | 37991 | 10358 + 6627 | 13986 | 4669 + 1671 |

| Среднедушевые доходы населения в месяц (руб.) | 5314 | 13672 + 3405 | 3849 | 4497 + 2390 |

| Площадь (тыс. кв. км) | 650,7 | 47,0 | 1677,9 | 85,9 |

| Количество абонентов подвижной связи | нет данных | 7184,3 (только Москва) | нет данных | 2205 (только Санкт-Петербург) |

Источник: [16]

В таблице 2 приведены основные статистические показатели двух регионов – московского и северо-западного, а также федеральных округов, в которых они расположены. Наибольшее развитие сотовой связи в России наблюдается именно в двух этих регионах. Также наблюдаются различия среди положений на региональных рынках операторов «Большой тройки». Эти расхождения в показателях следует принять во внимание при рассмотрении и сравнения операторов «Большой тройки» в двух регионах.

Ситуация с сетями МТС, «БиЛайн» и «МегаФон» в двух столицах обстоит совершенно по-разному. Если в Москве торговые марки «БиЛайн» и МТС широко известны, то в Санкт-Петербурге они начали работать только 3 года назад. До этого времени лидером в этом регионе являлся «Северо-Западный GSM» (ныне Северо-западный филиал ОАО «МегаФон»). Этот стратегически важный для двух наиболее крупных операторов регион долгое время оставался не охваченным из-за отсутствия лицензий. Только в 2002 г. такая возможность появилась у этих операторов. ОАО «Мобильные ТелеСистемы» приобрело компанию «Телеком-XXI» и стала предоставлять услуги сотовой связи под торговой маркой МТС, а затем и ОАО «ВымпелКом» ввело в эксплуатацию сеть, принадлежащую своей дочерней компании «ВымпелКом-Регион», впоследствии поглощённой ОАО «ВымпелКом» [11, 12, 14].

Похожая ситуация произошла и на московском рынке сотовой связи. Первоначально на нём было два оператора стандарта GSM – ОАО «Мобильные ТелеСистемы» и ЗАО «КБ Импульс» (дочерняя компания ОАО «ВымпелКом», впоследствии поглощённая им). Они же по сей день считаются крупнейшими общероссийскими операторами с наибольшими территориями покрытия их сетями.

В 2002 г. вследствие получения лицензии на право предоставления услуг сотовой связи в московском регионе на рынке появилось ЗАО «СоникДуо», дочерняя компания ОАО «МегаФон».

Перед новыми компаниями как в Санкт-Петербурге, так в Москве стояла непростая задача – в короткий срок привлечь как можно большее число абонентов. Сделать это можно было, лишь обеспечив приемлемую территорию покрытия и существенно более низкими ценами, чем у конкурентов. Для этого было необходимо проведение рекламных кампаний, крупные вложения средств в развитие сети в конкретном регионе, предложением новых услуг и т.д. Отдельно необходимо сказать о стимулировании потенциальных клиентов к внутрисетевым вызовам: на них операторы в начале своей работы дают обычно высокие скидки.

Решения предприятий сотовой связи в сфере ассортиментной стратегии

Для выявления рыночные стратегии операторов на примере тарифных планов без абонентской платы, необходимо сравнить эти тарифные планы, услуги, предоставляемые операторами для этих тарифных планов, различные особенности каждого оператора в регионах, маркетинговые предложения каждого из них.

На рисунке 5 представлены доли операторов «Большой тройки» в этих двух регионах.

Рисунок 5. Доли операторов "Большой тройки" в московском и северо-западном регионах

Источник: [4] (данные на январь 2005 г.)

Видно, что положение торговой марки «МегаФон» в московском регионе гораздо хуже положения торговых марок МТС и «БиЛайн» на рынке Санкт-Петербурга, несмотря на то, что вышли они на соответствующие рынки в одно и то же время. В общем, такое положение на двух основных рынков отражает и существующее положение дел на российском рынке в целом: «Мобильные ТелеСистемы» и «ВымпелКом» являются явными лидерами, а компания «МегаФон» занимает третье место, несколько отставая от них.

Услуги, предоставляемые операторами своим абонентам, можно разделить на 3 группы.

- Основные

- Дополнительные

- Вспомогательные

Под основными услугами здесь понимают все голосовые услуги, предоставляемые операторами сотовой связи: вызовы различного вида. В настоящее время стоимость основных услуг, т.е. передачи голоса, при различных видах соединения (внутрисетевые, междугородние вызовы и т.д.) ненамного превышает себестоимость. Поэтому для оператора становится необходимым выводить на рынок новые эксклюзивные услуги (например: услуга определения координат абонента в сетях «МегаФон»), как для привлечения новых абонентов, так и для удержания уже подключившихся, а в особенности, для получения дополнительной прибыли за пользование этими услугами.

В связи с этим возрастает роль дополнительных и вспомогательных услуг. Эти услуги, их цены и ассортимент являются одним из определяющих факторов в конкурентной борьбе.

Здесь под дополнительными понимаются следующие услуги: услуги передачи данных, роуминг, АОН, голосовая почта и пр. Вспомогательные – услуги, предназначенные для повышения комфортности использования сотовой связи: удобство оплаты, сроки действия платеже, информационные и развлекательные SMS-услуги и пр. [4, 5, 17, 18]

Дополнительные услуги операторов сейчас являются основным средством конкурентной борьбы. Это особенно важно в условиях, когда расценки в ценовых нишах приблизительно одинаковые среди операторов одного региона. Тем важнее для них предложить широкий выбор такого рода услуг, которые бы привлекали абонентов именно к торговой марке конкретного оператора.

Другим важным аспектом в конкурентной борьбе, является то, насколько удобным будет использование сотового телефона в сети конкретного оператора. Качество предоставления услуг также становится важным конкурентным преимуществом для оператора, т.к. по цене предлагаемых услуг операторы приблизительно находятся на одном уровне, то вспомогательные услуги могут сыграть не последнюю роль при выборе абонентом того или иного оператора. В связи с этим, операторы стараются предложить всё большее количество вспомогательных услуг для своих клиентов. Кроме этого, обычно проводятся большое количество разнообразных рекламных акций, розыгрышей призов и т.п.

Наблюдаются заметные различия в тарифах на основные услуги связи как среди конкурирующих операторов одного региона, так и среди тарифных планов одного оператора в разных регионах (кроме тарифных планов единой сети МТС, где введена единая шкала тарифных планов на всей территории покрытия сети). У каждого абонента различные основания назначения той или иной стоимости исходящих вызовов в своих тарифных планах. Одному оператору необходимо привлечь большее число абонентов, другой может позволить себе стимулировать внутрисетевой общение между своими абонентами. Например, торговая марка «БиЛайн GSM» является лидером на московском рынке сотовой связи и новой на северо-западном, а торговая марка «МегаФон» наоборот.

Рассмотрение предлагаемых наборов прочих (неголосовых) услуг предоставляемых операторами поможет более обстоятельно рассмотреть уровень развития рынка сотовой связи в Москве и Санкт-Петербурге. На сегодняшний день такие услуги, их количество и стоимость являются одним из определяющих факторов в конкурентной борьбе. На её протяжении расценки на услуги передачи голоса были снижены на порядок и сейчас на первый план выходят дополнительные услуги. Операторы также стараются снижать цены на их предоставление, пытаются сделать их использование массовым явлением среди своих абонентов. Тем самым получать прибыль не за счёт максимизации выручки, а за счёт увеличения оборота [17].

Ситуация с этим типом услуг более разнообразная, нежели то, что наблюдалось в сфере основных услуг сотовой связи. Каждый из операторов предлагает абонентам свой набор. Можно сказать, что все рассмотренные операторы предоставляют многие услуги, широко распространённые в других, более дорогих тарифных планах. Абсолютно все операторы в той или иной мере предоставляют такие распространённые услуги, как АОН и голосовая почта. Получают распространение и постепенно становятся доступными в этом виде тарифных планов услуги на базе технологии GPRS, т.е. операторы предоставляют своим абонентам тарифные планы, отвечающие современным требованиям сотовой связи.

Условно можно охарактеризовать концепции тарифных планов компаний «Большой тройки» так:

- «Мобильные ТелеСистемы» – тарифные планы предоставляют широкий набор часто используемых абонентами услуг;

- «ВымпелКом» – акцент сделан на современные услуги передачи данных;

- «МегаФон» – предоставление среднего количества дополнительных услуг в совокупности с эксклюзивными, не предоставляемыми другими операторами услугами.

В связи с обострившейся конкуренцией в этом виде услуг, в ближайшее время все три оператора сравняются по ассортименту и номенклатуре предоставляемых дополнительных услуг. Таким образом, в эксплуатацию ими будут введены те услуги, которые уже предоставляются их конкурентами. Это заставит операторов искать новые способы, для успешного конкурировании на рынке.

Вспомогательные услуги сейчас выходит на первые позиции ещё и потому, что по стоимости предлагаемых услуг операторы приблизительно находятся на одном уровне. И такие услуги могут сыграть не последнюю роль при выборе абонентом того или другого оператора. В связи с этим, все операторы стараются предложить всё более эксклюзивные услуги для своих клиентов, уже не говоря о большом количестве разнообразных рекламных акций, розыгрышей призов и т.п.

Все три оператора предоставляют один и тот же ассортимент вспомогательных услуг, за не большим исключением. Разница среди них заключается в качестве и номенклатуре предоставляемых услуг такого рода: развитая сеть банкоматов и пунктов приёма платежей, удобные и доступные способы управления услугами т.п.

Стратегические решения предприятий сотовой связи в сфере рыночной конкуренции

Рассмотрев тарифные планы операторов как наглядную реализацию текущих стратегий операторов, можно определить, какие рыночные стратегии на практике реализуют компании «Большой тройки».

Таблица 2. Виды товарно-рыночных компаний-операторов "Большой тройки"

| Вид стратегии | «Мобильные ТелеСистемы» (торговая марка МТС) | «ВымпелКом» (торговая марка «БиЛайн») | «МегаФон» (торговая марка «МегаФон») |

| Номенклатурная | Полисегментная номенклатура производства | Полисегментная номенклатура производства | Полисегментная номенклатура производства |

| Обновление номенклатуры | Расширение номенклатуры за счёт технологически близких к выпускаемой типам продукции | Расширение номенклатуры за счёт технологически близких к выпускаемой типам продукции | Расширение номенклатуры за счёт технологически близких к выпускаемой типам продукции |

| Масштабов производства | Расширение масштабов производства | Расширение масштабов производства | Расширение масштабов производства |

| Качества продукции | Лидерство в качестве профильной продукции | Лидерство в качестве профильной продукции | Лидерство в качестве профильной продукции |

| Выбора структуры рынка сбыта | Полисегментный рынок сбыта | Полисегментный рынок сбыта | Полисегментный рынок сбыта |

| Рыночной экспансии | Расширение охватываемого сектора товарного рынка | Расширение охватываемого сектора товарного рынка | Расширение охватываемого сектора товарного рынка |

| Рыночной конкуренции на товарном рынке | Концентрация усилий на завоевании потребителей и на рекламе продукции | Концентрация усилий на завоевании потребителей и на рекламе продукции | Концентрация усилий на завоевании потребителей и на рекламе продукции |

| Ценообразования | Ценообразование на базе уровня спроса – ценовое лидерство | Ценообразование на базе индивидуальных издержек на данную продукцию | Ценообразование на базе уровня спроса – минимизация цен на продукцию |

Как видно из таблицы 3 товарно-рыночные стратегии анализируемых операторов в основном совпадают между собой. Каждый из них стремится к лидерству в сегменте рынка «Сотовая связь». Достижение такого лидерства и выявление преимущества перед конкурентами заставляет всех операторов использовать одни и те же стратегии на рынке. Все три компании применяют полисегментную номенклатуру производства – предоставляют широкий набор различных услуг, прежде всего в сфере дополнительных услуг: разновидности услуг передачи данных (например, на базе GPRS), различные виды информирования абонентов и т.д. Операторы постоянно добавляют новые услуги (чтобы сравняться по их количеству в тарифных планах с тарифными планами других операторов). Для предприятия сотовой связи такое расширение, прежде всего, связано с расширением за счёт технически близких типов продукции.

Специфика компании, предоставляющей услуги сотовой связи такова, что для нормального функционирования необходимо постоянное развитие её сетей, ввод в эксплуатацию сетей в новых регионах и т.д. Такая необходимость связана с постоянным привлечением новых абонентов, т.к. тарифы на уже предоставляемые услуги постоянно снижаются. Необходимо искать новые пути получения дохода. Поэтому стратегией масштаба производства является его постоянное расширение.

Успешное конкурирование на рынке невозможно без предъявления высоких требований к качеству продукции оператора сотовой связи. В основном это относится к качеству приёму сигнала телефонным аппаратом абонента в каждой конкретной точке работы сети. Таким образом, предъявляемые требования, прежде всего, относятся к широкой территории покрытия сети. Также это относится и к качественному обслуживанию абонентов, например, в абонентской службе оператора. Поэтому единая стратегия качества продукции для всех операторов в конкурентной среде будет лидерство в качестве профильной продукции, т.е. лидерство в качестве предоставления услуг сотовой связи.

Операторы не делают различия в предоставлении своих услуг какому-то классу лиц. Каждый из них предоставляет свои услуги в разных регионах, для разных возрастных и социальных групп. Тарифные планы каждого из них рассчитаны на разных абонентов, для разных целей использования – помощь в ведении бизнеса, общение между абонентами с набором дополнительных услуг, исключительно обмен информацией. Все операторы большой тройки используют стратегию полисегментного рынка сбыта.

Вследствие постоянного развития и завоевания новых абонентов для компании сотовой связи не приемлемы стратегии сокращения сектора рынка или сохранение своей доли на нём. Поэтому единственно возможная – стратегия рыночной экспансии для компании, предоставляющей услуги сотовой связи, – постоянное расширение.

Также одинаковые стратегии используют компании для конкурирования на товарном рынке, на рынке услуг сотовой связи. Необходимой чертой каждого из операторов является завоевание потребителя: удержание уже подключившихся абонентов и привлечение новых, в том числе тех, кто отказался от услуг другого оператора. В частности, этой цели операторы достигают постоянными рекламными кампаниями во всех возможных формах.

Необходимо отметить резкое изменение стратегии ценообразования. В недавнем прошлом она была основана на минимизации цен. Сейчас же, когда минимум тарифов на предлагаемые услуги уже достигнут, основной стратегией ценообразования становится ценообразование на базе уровня спроса. Это единственное различие среди операторов, которое связано с положением конкретного оператора на российском рынке. «Мобильные ТелеСистемы» крупнейший оператор Восточной Европы. Это позволяет компании несколько завышать свои тарифы на услуги, т.е. использовать стратегию ценового лидерства. «ВымпелКом» вторая по величине компания-оператор в России, что позволяет ему также иметь некоторую свободу действий в вопросе формирования стоимости услуг связи, т.е. исходить из стратегии индивидуальных издержек на свою продукцию. Компания «МегаФон» относительно новый поставщик услуг, выходя на рынок, где уже сформировались два явных лидера, использовала стратегию минимизации цен. Этой же стратегии компания придерживается до сих пор.

Можно выделить основные стратегические направления компаний «Большой тройки», являющиеся приоритетными для каждой из них. Для всех компаний присущи в основном схожие стратегии. Основными видами стратегий в них являются стратегии ценообразования, рыночной конкуренции и масштабов производства.

- ОАО «Мобильные ТелеСистемы» стратегия рыночной экспансии с элементами ценового лидерства и концентрации усилий на завоевании потребителе и рекламе продукции.

- ОАО «ВымпелКом» стратегия рыночной экспансии с элементами ценообразования на базе индивидуальных издержек и концентрации усилий на завоевании потребителе и рекламе продукции.

- ОАО «МегаФон» стратегия рыночной экспансии с элементами минимизации цен на услуги и концентрации усилий на завоевании потребителе и рекламе продукции.

Как видно из рассмотренных выше примеров, операторы на двух рынках – московского и северо-западного регионов, а также и на всей остальной территории России предоставляют услуги связи в условиях жёсткой конкуренции между собой и мелкими операторами. Таким образом, можно выявить предпочтительные варианты по развитию структурно-ценовой стратегии предприятий сотовой связи.

Таблица 3. Рекомендованные действия по корректировке рыночных стратегий компаний-операторов "Большой тройки" в условиях острой конкуренции

| Условия внешней и внутренней среды предприятия | Рекомендации | |||||||

| Устойчи-вость спроса | Эластич-ность спроса по предло-жению | Эластич-ность спроса по цене | Устойчи-вость поставок | Эластич-ность поставок по спросу | Эластич-ность поставок по цене | Острота конку-ренции | Финансовое положение | |

| + | | = | | = | + | + | + | Диверсифицировать производство, укрепляя вертикальную интеграцию «вниз» |

| | + | | | = | = | + | | Менять структуру выпуска, диверсифицировать производство |

«+» наличие данного условия

« » отсутствие данного условия

«=» независимость рекомендации от выполнения или невыполнения данного условия

Источник: [19-21]

Основываясь на [19], после исключения вариантов рыночной среды, в которой нет в наличии условия жёсткой конкуренции на рынке, остаётся два варианта внешней и внутренней среды, в которых могут находиться предприятия (таблица 4). Первыми шестью параметрами в таблице («Устойчивость спроса», «Эластичность спроса по предложению», «Эластичность спроса по цене», «Устойчивость поставок», «Эластичность поставок по спросу», «Эластичность поставок по цене») можно пренебречь, т.к. у всех трёх предприятий приблизительно одинаковые условия внешней среды. В связи с этим, при наличии острой конкуренции между ними, при формировании своей рыночной стратегии, предприятиям сотовой связи необходимо главным образом исходить из своего финансового положения. Другими словами, при формировании предприятием своей рыночной стратегии, необходимо исходить, прежде всего, из внутренней среды предприятия, а не из внешней.

Существует два варианта корректировки стратегии, исходя из финансового состояния предприятия:

- диверсифицировать производство, укрепляя вертикальную интеграцию «вниз»;

- менять структуру выпуска в сторону диверсифицировании производства. [19 20]

Таким образом, предприятиям связи необходимо диверсифицировать производство. Учитывая конкретные условия на рынке, укреплять вертикальную интеграцию, менять структуру выпуска и т.п. Развивать многие виды предоставляемых операторами услуг – в количественном и качественном выражении, увеличивать ассортимент и его номенклатуру. А также развивать установленные связи с поставщиками, т.е. с производителями терминального оборудования для создания сотовых сетей, программ биллинга3 и т.п., в том числе и с поставщиками вспомогательных услуг, так называемых контент-провайдеров.

Заключение

Результаты проведённого исследования позволяют сделать следующие выводы.

- Сопоставляя ситуацию на рынках услуг сотовой связи в России и мире, следует отметить, что для России – с некоторым отставанием – характерны те же тенденции и проблемы, с которыми уже столкнулись развитые страны.

- Используемые предприятиями сотовой связи рыночные стратегии опираются на рыночную экспансию, с элементами стратегий ценообразования и конкуренции на товарном рынке.

- Анализ показал, что операторы «Большой тройки» продолжат развитие своих сетей в регионах – развитие будет проходить как в ещё неосвоенных областях, так и в тех, где сети уже функционируют. Параллельно, операторы будут продолжать экспансию своих сетей в страны СНГ, особенно в Беларусь и Украину, а также в азиатские страны, где сотовая связь развита крайне слабо. Дальнейшее развитие сами предприятия сотовой связи, прежде всего, связывают с началом предоставления услуг в стандартах третьего поколения (3G).

- В недалёком будущем операторы сравняются по ассортименту и номенклатуре предлагаемых услуг. Такая тенденция довольно чётко прослеживается в последнее время, особенно в отношении тарифных планов без абонентской платы.

- Сопоставляя реальное положение дел с теорией, можно сделать вывод, что предприятия сотовой связи строят свои стратегии в соответствии с рекомендациями экономической теории. Единственное отличие заключается в том, что теория рекомендует предприятиям усилить вертикальную интеграцию «вниз».

Список использованной литературы

- Эксперт ТОР 400, 2004.

- Крупнейшие компании в сфере телекоммуникаций / Эксперт, №36, 2003.

- Наука и высокие технологии России на рубеже третьего тысячелетия (социально-экономические аспекты развития) / Руководители авт. колл. В.Л. Макаров, А.Е. Варшавский. – М.: Наука, 2001. – С. 453.

- ИАА «Сотовик» (www.sotovik.ru).

- CNews.ru (www.cnews.ru).

- Тихвинский В.О. Регулирование и экономика подвижной связи. – М.: Радио и связь, 2003. 368 с.: ил.

- Кобылко А.А. Анализ тенденций развития рынка услуг сотовой связи / Теория и практика эффективного функционирования предприятий. / Сборник трудов молодых учёных под ред. Н.Е. Егоровой. Выпуск 2. – М.: ЦЭМИ РАН, 2004. С. 73-81.

- Министерство информатизации и связи РФ (www.minsvyaz.ru).

- «СкайЛинк» (www.skylink.ru).

- «Ассоциация 3G» (www.a3g.ru).

- «ВымпелКом» (www.beeline.ru).

- «Мобильные ТелеСистемы» (www.mts.ru).

- Субанов Б.С. Проблемы выбора стратегий регионального развития национальных операторов сотовой связи. Стратегическое развитие и планирование предприятий. Секция 3. / Тезисы докладов и сообщений Четвёртого всероссийского симпозиума. Москва, 15-17 апреля 2003 г. под ред. проф. Г.Б. Клейнера. – М.: ЦЭМИ РАН, 2003. – С. 128-129.

- «МегаФон» (www.megafon.ru).

- Кобылко А.А. Проблемы стратегического планирования и перспективы развития предприятий сотовой связи московского региона. Стратегическое планирование и развитие предприятий. Секция 3. / Тезисы докладов и сообщений Четвёртого всероссийского симпозиума. Москва, 15-17 апреля 2003 г. Под ред. проф. Г.Б. Клейнера. – М.: ЦЭМИ РАН, 2003. – С. 73-74.

- Российский статистический ежегодник. 2004.

- Кобылко А.А. Маркетинговые стратегии предприятий сотовой связи на основе расширении состава услуг. Стратегическое планирование и развитие предприятий. Секция 3. / Тезисы докладов и сообщений Шестого всероссийского симпозиума. Москва, 12-13 апреля 2005 г. Под ред. Г.Б. Клейнера. М.: ЦЭМИ РАН, 2005. С. 82 83.

- М. Грачёва. Управление рисками в сфере электронных банковских услуг // Мир электронной коммерции (eCommerce World). 2001. №4. С. 50-54.

- Г.Б. Клейнер, В.Л. Тамбовцев, Р.М. Качалов Предприятия в нестабильной экономической среде: риски, стратегии, безопасность / под общ. ред. С.А. Панова. – М.: ОАО «Изд-во «Экономика», 1997. – С. 89-113.

- Стратегии бизнеса. Айвазян С.А., Балкинд О.Я., Баснина Т.Д. и др.: Справочник. Под ред. Г.Б. Клейнера. – М.: КОНСЭКО, 1998.

- Стратегия развития предпринимательства в реальном секторе экономики. – М.: Наука, 2002. (Серия: «Экономическая наука современной России»). – С. 254 326.

1 «Большая тройка» – три крупнейших компании-оператора сотовой связи в России: ОАО «Мобильные ТелеСистемы», ОАО «ВымпелКом», ОАО «МегаФон»

2 Возможность работы сотового телефона абонента в сетях других операторов сотовой связи

3 Биллинг – процесс определения стоимости услуг, реализующий функции:

- установления размеров тарифных ставок;

- определения тарификационных признаков объекта счетообложения;

- персонифицированного выставления счетов за пользование тарифицированными услугами