|

< Предыдущая |

Оглавление |

Следующая > |

|---|

13.8. Сводный финансовый план

Сводный финансовый план разрабатывается на основе обобщения всех предыдущих планов: баланса дохода и расходов, источников и использования инвестиций, денежных поступлений и выплат. При этом используются внутренние и внешние нормы и нормативы распределения прибыли, условия и стоимость получения и возврата займов.

Основная цель разработки этого плана - обеспечение сбалансированности потребности в финансовых ресурсах и источниках их получения, выработке мер по их оптимизации и эффективному использованию (на основе принятой инвестиционной политики и управления активами). В соответствии с этим в сводном финансовом плане предприятия отражается движение всех финансовых ресурсов по источникам и направлениям использования.

Основным методом этого плана является балансовый, который дополняется нормативным и методом технико-экономических расчетов. Структура финансового плана имеет следующий вид (табл. 23):

Таблица 23

Сводный финансовый план предприятии на 2011 г.

|

Источники поступления финансовых ресурсов |

Сумма |

Направления использования финансовых ресурсов |

Сумма |

|

1. Прибыль от реализации |

1. Платежи в бюджет из прибыли |

||

|

2. Прибыль от внереализационных операций |

2. Отчисления в резервный фонд |

||

|

3. Начисленная амортизация |

3. Отчисления в фонды: - накопления; - потребления |

||

|

4 Долгосрочные кредиты и займы |

4. Выплачиваемые дивиденды |

||

|

5. Ссуды на пополнение оборотных средств |

5. Долгосрочные реальные инвестиции |

||

|

6. Целевое финансирование и поступление: - из бюджета; - из внебюджетных фондов |

6. Долгосрочные финансовые вложения |

||

|

7. Дополнительная эмиссия акций и облигаций |

7. Погашение долгосрочных ссуд и выплата по ним процентов |

||

|

8. Безвозмездная финансовая помощь |

8. Пополнение оборотных средств |

||

|

9. Прочие финансовые поступления |

9. Прочие расходы финансовых ресурсов |

||

|

Итого поступлений финансовых ресурсов |

Итого расходов финансовых ресурсов |

Если поступление и использование финансовых ресурсов в результате обобщения планов не сбалансированы, то осуществляется уточнение всех планов и показателей (плана доходов и расходов, инвестиционного плана и других) для формирования условий сбалансированности сводного финансового плана.

Расчет показателей и последующая сбалансированность финансового плана (финансового бюджета предприятия) позволяют решить следующие задачи:

- формирования и поддержания оптимальной структуры основных и оборотных фондов (внеоборотных и оборотных активов);

- устойчивого и надежного обеспечение текущей финансово-хозяйственной деятельности;

- эффективного развития предприятия за счет оптимизации инвестиций и распределения прибыли.

Эти задачи решаются на всех этапах финансового планирования, но на завершающем - это особенно важно и актуально. Поэтому к этому плану особое внимание, так как развитие предприятия базируется на финансовых ресурсах, их рациональном использовании.

Обеспечение предприятия финансовыми ресурсами предполагает оценку (временную и стоимостную):

- объема требуемых финансовых ресурсов;

- источников и системы их обеспечения (кредиты, денежная наличность и т. д.);

- степени доступности и времени их предоставления (финансовые ресурсы должны быть доступны в нужном объеме и в нужное время);

- стоимости предоставления финансовых ресурсов (процентная ставка по кредитам и другие условия предоставления заемных или других средств);

- риска, связанного с привлечением финансовых средств (срочная ссуда банка или дополнительная эмиссия ценных бумаг).

Эта оценка проводится с учетом сроков и объемов поступления финансовых ресурсов, их стоимости, возвратности, условий использования. Поэтому необходима разбивка финансового плана по кварталам (а в некоторых случаях и по месяцам) для формирования условий сбалансированности потребности в финансовых ресурсов и источниках их формирования по всему плановому периоду.

Очень важным элементом при составлении сводного финансового плана является оптимальное распределение финансовых ресурсов, что предполагает:

- оценку решений инвестиционного характера (инвестиционных проектов);

- оптимизацию трансформации финансовых ресурсов в материальные и трудовые;

- оптимизацию эффективности вложений в основные и оборотные фонды, их состав и структуру.

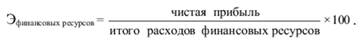

В соответствии с тем, что главным целевым показателем и источником формирования собственных финансовых ресурсов является чистая прибыль, целесообразно определить эффективность использования финансовых ресурсов в плановом периоде (в сравнении с текущим годом):

Если этот показатель меньше, чем в текущем году, или не обеспечивает достаточно устойчивого расширенного воспроизводства на качественно новой основе, то необходимо пройти по всей финансовой цепочке, чтобы оптимизировать все планы и показатели (выявить резервы и т. д.) и таким образом улучшить показатели эффективности.

Используются также следующие показатели эффективности:

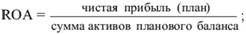

а) эффективность активов (ROA):

б) эффективность собственного капитала (Эк):

Далее проводится оценка финансовых ресурсов и их использования с учетом денежных потоков, что позволяет выявить их несоответствие на определенных временных интервалах и в целом. Для их сбалансированности и четкой взаимоувязки по срокам и объемам необходимо построение матричной модели, в которой определяются потоки финансовых ресурсов и их обеспечение наличностью по объемам поступления и расходования.

На основе таких взаимоувязок определяются наиболее критические с точки зрения платежеспособности сроки, а также выявляются причины и разрабатываются меры, например по увеличению объема реализации, пересмотру инвестиционных решений и другие, что позволяет скорректировать планы и найти более оптимальные решения в формировании и расходовании финансовых ресурсов.

Контрольные вопросы и задания

1. Дайте определение понятия "финансовые ресурсы".

2. Какие специфические принципы необходимо учитывать в финансовом планировании?

3. Какова структура и виды планов в финансовом планировании?

4. Что включается в план объема деятельности предприятий?

5. Каковы варианты прогнозов плана реализации и методы их обоснования?

6. Для каких целей и каков алгоритм расчета точки самоокупаемости и запаса финансовой прочности?

7. Какие задачи решаются в плане финансовых результатов - балансе доходов и расходов?

8. Что включает в себя методика расчета плана денежных поступлений и выплат?

9. Какова структура планового баланса активов и пассивов?

10. Каковы основные источники инвестиционных ресурсов и на какие цели они направляются в плановых расчетах?

11. Как обосновывается баланс источников и направлений использования финансовых ресурсов по структуре и объемам?

|

< Предыдущая |

Оглавление |

Следующая > |

|---|