|

< Предыдущая |

Оглавление |

Следующая > |

|---|

5.1. Налог на имущество организаций

Наличие разных форм собственности, их экономическое соперничество вызывает необходимость взимания налога не только с получателей доходов, но и со стоимости имущества, которое прямым или косвенным образом способствует росту дохода хозяйствующего субъекта. Тот или иной критерий классификации налогов относит налог на имущество организаций к определенной группе: по субъекту обложения - к налогам с юридических лиц; по объекту обложения - к имущественным налогам; по уровню подчиненности - к региональным. Все это говорит о налоге на имущество организаций как о неотъемлемой части налоговой системы.

Среди имущественных налогов (налог на имущество организаций, налог на имущество физических лиц, земельный налог, транспортный налог) налог на имущество организаций занимает центральное место по сумме поступлений (см. табл. 5.1). Это исторически обусловлено тем, что большая часть имущества в стоимостном выражении находится в ведении юридических лиц, в то время как уровень налогообложения физических лиц почти в 10 раз меньше. Поступления налога на имущество организаций по регионам являются стабильным источником доходов региональных бюджетов, составляя от 4 до 10% доходов (табл. 5.2).

Таблица 5.2

Динамика поступлений налога на имущество организаций в региональные бюджеты в 2008-2010 гг., %

|

Регион |

Доля налога на имущество организаций в доходах бюджета субъекта РФ* |

Ставки налога в субъекте РФ |

||

|

2008 г. |

2009 г. |

2010 г. |

||

|

Москва |

4,41 |

6,60 |

6,00 |

2,2 |

|

Московская область |

8,64 |

9,00 |

9,37 |

2,2; 1,1 |

|

Мурманская область |

4,79 |

5,23 |

4,71 |

2,2; 0,3 |

|

Смоленская область |

4,98 |

5,31 |

4,98 |

2,2; 0,5; 1,1; 2 |

|

Тверская область |

6,19 |

6,12 |

6,68 |

2,2 |

|

Тульская область |

5,41 |

6,36 |

6,04 |

2,2; 0-2,18 |

|

Владимирская область |

4,95 |

5,01 |

5,23 |

2,2; 1,1; 0,5 |

|

Ярославская область |

6,33 |

6,34 |

7,35 |

2,2; 1,1; 0,6 |

|

Воронежская область |

4,54 |

5,16 |

4,90 |

2,2; 0,5; 1,6; 1,1; 0,7; 0,2 |

|

Брянская область |

3,31 |

4,62 |

4,94 |

2,2 |

|

Санкт-Петербург |

4,55 |

5,73 |

5,49 |

2,2; 1,1 |

|

Ленинградская область |

6,29 |

8,12 |

8,24 |

2,2; 1,1 |

|

Республика Карелия |

4,61 |

5,56 |

4,47 |

2,2; 0; 0.1; 0,3; 0,4; 0,6; 0,7; 1,1; 1,6 |

|

Краснодарский край |

5,55 |

6,59 |

7,02 |

2,2; 0,3; 0,1 |

|

Волгоградская область |

4,97 |

6,57 |

6,86 |

2,2; 0; 0,5; 1 |

|

Ростовская область |

4,31 |

4,82 |

5,31 |

2,2; 1,1 |

|

Республика Татарстан |

5,29 |

6,20 |

5,12 |

2,2; 0,01; 0,1; 1 |

|

Нижегородская область |

5,59 |

7,27 |

6,64 |

2,2; 0; 0,55; 1,1; 1.65 |

|

Оренбургская область |

5,05 |

6,58 |

7,35 |

2,2; 0,1 |

|

Самарская область |

6,37 |

9,06 |

8,13 |

2,2 |

|

Челябинская область |

5,92 |

8,06 |

8,39 |

2,2; 2,2 x kснижения |

|

Свердловская область |

5,78 |

7,76 |

7,62 |

2,2; 0.9; 1,1; 1,2; 1,4; 2 |

|

Новосибирская область |

5,59 |

7,25 |

6,76 |

2,2 |

|

Хабаровский край |

6,20 |

7,07 |

6,27 |

2,2; 1,1; 0,2 |

Являясь источником доходов регионального бюджета, налог на имущество выполняет свою фискальную функцию. Его регулирующая функция проявляется при установлении дифференциации ставок, а также при стимулировании рационального использования объектов основных средств.

До реформы 1992 г. обложение имущества предприятий в России осуществлялось в виде платы в бюджет за фонды и сверхнормативные запасы собственных оборотных средств. Основные положения по взиманию налога на имущество на территории РФ были определены Законом РФ от 13 декабря 1991 г. № 2030-1 "О налоге на имущество предприятий". Объектом налогообложения признавались основные средства, нематериальные активы, запасы и затраты, находящиеся на балансе налогоплательщика, а налоговой базой - среднегодовая стоимость имущества.

С принятием НК РФ наступил новый этап в реформировании налога на имущества организаций. Глава 30 НК РФ существенно изменила порядок его взимания в части объекта налогообложения и расчета налоговой базы.

Для отнесения хозяйствующего субъекта к плательщикам налога на имущество организаций необходимо наличие у него статуса юридического лица и имущества на территории РФ.

Плательщиков налога можно разделить на следующие категории:

1) российские организации;

2) иностранные организации, осуществляющие деятельность в Российской Федерации через постоянное представительство;

3) иностранные организации, имеющие в собственности недвижимое имущество на территории РФ.

Организации, уплачивающие единый налог по специальным режимам налогообложения, освобождаются от уплаты налога на имущество в части имущества, непосредственно используемого в деятельности по специальным режимам налогообложения.

Объект налогообложения. У хозяйствующего субъекта может быть множество объектов материального мира, которые имеют имущественные признаки и принадлежат юридическому лицу на праве собственности: здания, нематериальные активы, готовая продукция, товары для перепродажи, транспортные средства и т.п. Однако, не все имущество организации может быть отнесено к объекту налогообложения налогом на имущество (табл. 5.3).

Таблица 5.3

Основные элементы налога на имущество организаций

|

Налогоплательщики |

Объект налогообложения |

Налоговая база |

|

Российские организации. Иностранные организации, осуществляющие деятельность в Российской Федерации через постоянное представительство |

Движимое и недвижимое имущество, отнесенное к основным средствам и учитываемое на балансе налогоплательщика |

Средне годовая (средняя) стоимость имущества |

|

Иностранные организации, не имеющие постоянного представительства на территории РФ |

Недвижимое имущество, находящееся на территории РФ |

Инвентаризационная стоимость имущества |

Отнесение того или иного вида имущества организации к объекту налогообложения требует еще и строгого соблюдения правил ведения бухгалтерского учета в отношении основных средств, установленного Положением по бухгалтерскому учету "Учет основных средств" ПБУ 6/01 (утв. приказом Минфина России от 30 марта 2001 г. № 26н).

Для того, чтобы имущество было учтено в качестве объекта основных средств, необходимо одновременное выполнение следующих условий:

- объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

- объект предназначен для использования в течение длительного времени, т.е. срока продолжительностью свыше 12 мес. или обычного операционного цикла, если он превышает 12 мес.;

- организация не предполагает последующую перепродажу данного объекта;

- объект способен приносить организации экономические выгоды (доход) в будущем.

При определении объекта налогообложения у конкретного налогоплательщика прежде всего учитывается его статус как собственника имущества. Передача имущества во временное владение, пользование, распоряжение или доверительное управление, внесение его в совместную деятельность, не меняет состава объекта обложения.

Не являются объектом налогообложения земельные участки и имущество федеральных органов исполнительной власти, используемое для целей обеспечения безопасности, правопорядка и гражданской обороны в Российской Федерации.

Налоговым кодексом РФ и региональным законодательством предусмотрены случаи, когда предприятие получает освобождение от уплаты налога на имущество. Причинами этого могут быть: производственный (юридический) статус; вид деятельности или наличие конкретного имущества.

Льготы по налогу на имущество можно классифицировать по следующим критериям: по уровню компетенции органов власти, по виду, типу имущества и сумме налога.

Федеральным законодательством установлены льготы в отношении имущества, используемого по прямому назначению для осуществления основных функций организаций или их уставной деятельности. Льготами пользуются религиозные организации, организации и учреждения уголовно- исправительной системы, общероссийские общественные организации инвалидов, предприятия, производящие фармацевтическую продукцию, специализированные протезно- ортопедические предприятия, коллегии адвокатов, адвокатские бюро и юридические консультации, государственные научные центры, объекты-памятники истории и культуры федерального значения, железнодорожные пути общего пользования, федеральные автомобильные дороги общего пользования, магистральные трубопроводы, линии энергопередачи, ядерные и космические объекты и др. Региональные льготы учитывают экономические особенности регионов, устанавливаются субъектами РФ и расширяют полномочия субъектов в регулировании налогового законодательства.

Налоговой базой по налогу на имущество считается среднегодовая стоимость имущества (СГСИ), определяемая за налоговый (отчетный) период.

Для иностранных организаций, имеющих на территории РФ недвижимое имущество, за налоговую базу принимается инвентаризационная стоимость имущества, определяемая исходя из оценок уполномоченных органов технической инвентаризации по данным на 1 января текущего года.

Налоговым периодом по налогу на имущество организаций признается календарный год, а отчетными периодами - I квартал, полугодие и девять месяцев.

Механизм исчисления налоговой базы и суммы налога на имущество в бюджет состоит из нескольких этапов.

1. Определение остаточной стоимости имущества. Остаточная стоимость имущества (ОС) представляет собой разницу между первоначальной стоимостью (ПС) основных средств по данным бухгалтерского учета и суммой начисленной амортизации (А) либо износа в соответствии с порядком ведения бухгалтерского учета, утвержденным в учетной политике организации. Первоначальная стоимость формируется по правилам бухгалтерского учета как сумма фактических затрат на приобретение и строительство объекта основных средств с учетом переоценок.

При расчете стоимости облагаемого имущества организации необходимо учитывать некоторые особенности, а именно:

- организация может дополнительно к основной деятельности являться участником договора о совместной деятельности, что при жесткой конкуренции для бизнеса весьма актуально. В результате совместной деятельности не происходит образования юридического лица (гл. 55 ГК РФ), но объект налогообложения может возникать. Поэтому внесенное (объединенное) имущество учитывается каждым участником договора простого товарищества в составе своих основных средств, поскольку смены собственника здесь не происходит, а созданное (приобретенное) имущество является новым объектом обложения для всех участников договора в соответствии с их долей. На эту долевую часть остаточной стоимости созданного в результате совместной деятельности имущества (ОСсд) увеличивается остаточная стоимость для расчета налоговой базы (рис. 5.1);

Рис. 5.1. Формирование остаточной стоимости имущества организации для расчета налоговой базы

- если организация имеет объекты льготируемого имущества, то стоимость такого имущества выводится из-под налогообложения при условии ведения раздельного учета. При этом организации необходимо учесть среднюю стоимость такого имущества (ССИльг) при расчете налоговой базы (НБ) и заполнении документов налоговой отчетности (рис. 5.2).

Рис. 5.2. Алгоритм определения налоговой базы

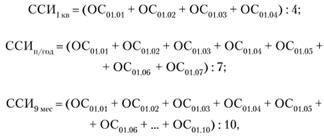

2. Расчет средней стоимости имущества (ССИ). Она рассчитывается за каждый отчетный период по формулам:

где ОС01.01, ... ОС01.10 - остаточная стоимость имущества на 1-е число каждого месяца в отчетном периоде.

3. Расчет суммы авансовых платежей налога для уплаты в бюджет. Если субъектом РФ предусмотрено внесение авансовых платежей по налогу на имущество организаций в течение налогового периода, то налог исчисляется ежеквартально нарастающим итогом с начала года, исходя из средней стоимости имущества за отчетный период (п) и ставки налога (Ст):

для иностранных организаций:

Налог на имущество организаций является пропорциональным для всех плательщиков. В НК РФ обозначена предельная ставка налога (Ст) в размере не более 2,2% среднегодовой стоимости имущества. Конкретная ставка устанавливается законодательными актами о налоге на имущество каждого субъекта РФ. Органы власти региона, чаще всего это региональные или городские думы, могут дифференцировать ставки налога в отношении видов имущества, принадлежащих налогоплательщику, категорий плательщиков по отраслевому составу и другим признакам (см. табл. 5.2).

4. Расчет среднегодовой стоимости имущества (СГСИ). Она рассчитывается по итогам налогового периода по формуле

где ОС01.01... ОС01.12, ОС31.12 - остаточная стоимость имущества на 1-е число каждого месяца в налоговом периоде и последнее число в налоговом периоде.

5. Расчет суммы налога для уплаты в бюджет по итогам налогового периода (года):

для иностранных организаций:

Налог на имущество рассчитывается в соответствии с установленными в регионе ставками:

- отдельно по имуществу по месту нахождения организации;

- отдельно в отношении имущества обособленных подразделений организации в другом субъекте РФ;

- отдельно в отношении недвижимого имущества организации в другом субъекте РФ.

Уплата налога на имущество организаций осуществляется в сроки, установленные законом субъекта РФ. Исчисленная сумма налога вносится в бюджет в первоочередном порядке и включается в расходы при расчете налога на прибыль. Суммы налога поступают в бюджет субъекта РФ и бюджеты муниципальных образований, на территории которых находится предприятие, согласно ежегодно устанавливаемому законом субъекта РФ порядку зачисления сумм налога.

По итогам отчетных периодов и по окончании налогового периода организации-налогоплательщики обязаны сдавать документы налоговой отчетности по месту уплаты налога на имущество в следующие сроки: за I квартал - до 30 апреля, за полугодие - до 30 июля, за девять месяцев - до 30 октября, за налоговый период - до 30 марта следующего года. К документам налоговой отчетности относятся налоговый расчет по авансовому платежу за отчетный период и налоговая декларация по итогам налогового периода, состоящая из нескольких разделов.

Дискуссии вокруг взимания налога на имущество организаций не прекращаются с момента его введения. Самые кардинальные предложения были направлены на стимулирование производства, поскольку вводимые льготы недостаточно выполняют эту задачу.

Преимущества налога на имущество для государства очевидны - это регулярность поступления в бюджет, простота в исчислении и контроле. Несмотря на это, возникают случаи уклонения от уплаты налога. Осуществляется это не прямым сокрытием объектов налогообложения, а уловками в юридическом оформлении либо самого имущества, либо статуса налогоплательщика, когда владельцами становятся физические лица. Факт занижения налогооблагаемой базы с помощью перехода собственности, а также недостаточное выполнение налогом на имущество организаций стимулирующей производство функции, повлекли за собой рассмотрение вопроса о едином режиме налогообложения недвижимости юридических и физических лиц. Введение налога на недвижимость является своеобразной перспективой реформирования всех имущественных налогов. Кроме того, налогообложение недвижимости позволит устранить одну из проблем, связанную с "двойным" налогообложением транспортных средств (налог на имущество и транспортный налог).

Налогообложение имущества предприятий за рубежом имеет различные формы. Встречаются налог на собственность и налог на недвижимость, включающие (или не включающие) налог на землю (Австрия, Швейцария). Чаще всего эти налоги предполагают выведение из-под налогообложения части имущества в установленном размере, иногда обязательную дифференциацию ставок (США). В некоторых странах скорректированная стоимость имущества, которая участвует в производстве (капитал), облагается в составе промыслового налога (Германия). Несмотря на отличия в налогообложении имущества предприятий в России и за рубежом (форма, механизм формирования налогооблагаемой базы, ставки, льготы), общая черта для всех налоговых систем - это региональный или местный характер этих налогов.

Главной проблемой взимания всех имущественных налогов, в том числе и налога на имущество организаций, является несовпадение источника уплаты и объекта налогообложения. Это противоречие разрешается как с помощью льгот и ставок путем дифференцированного подхода либо к объектам налогообложения (по степени участия того или иного вида имущества в производственном процессе), либо к субъектам (по их вкладу в развитие народного хозяйства - инвестиции, социальные, природоохранные мероприятия и т.п.), так и отсрочек (рассрочек) в рамках предоставления налогового или инвестиционного налогового кредита. Поэтому эффективность налога на имущество организаций зависит от грамотных действий органов власти субъектов РФ и правильного налогового администрирования.

|

< Предыдущая |

Оглавление |

Следующая > |

|---|