|

< Предыдущая |

Оглавление |

Следующая > |

|---|

14.3. Доход, потребление, сбережение

От развития производства население получает все увеличивающиеся доходы. После уплаты подоходного налога и других обязательных платежей доход поступает в личное распоряжение граждан и может быть использован или на текущее потребление, или на сбережение.

Потребление является основой существования общества. Удовлетворение потребностей - цель общественного производства в любой экономической системе, хотя уровень потребления может быть различен в разных социальных группах населения. Это зависит от множества факторов, основным из которых является доход. Он определяет спрос населения на товары и услуги, поэтому под потреблением в экономике понимается совокупность текущих денежных расходов на приобретение товаров и услуг.

Сбережения количественно равны разнице между полученными доходами и потреблением. По своей экономической сути это отложенное потребление. Потребление и сбережение всегда взаимосвязаны: при фиксированном доходе с увеличением потребления уменьшается сбережение, и наоборот. Поэтому факторы, влияющие на размеры потребления, одновременно оказывают определенное действие и на сбережение.

Самый важный фактор, влияющий на потребление и сбережение, - уровень дохода. Совокупный размер дохода в обществе растет вместе с ростом общественного производства, поэтому есть условия для увеличения как потребления, так и сбережения. Но с ростом дохода начинает действовать закономерность: доля дохода, идущая на потребление, уменьшается, а доля сбережений увеличивается. Это естественно, так как текущее потребление ограничивается физическими возможностями человека.

Отдельные группы семей весь получаемый доход тратят на потребление. Это, как правило, семьи с низкими доходами, количество которых увеличивается в кризисные периоды или при скачкообразном росте цен. Для общества небезразлично, какая часть получаемых совокупных доходов тратится на потребление, а какая откладывается в сбережение. Это определяет условия развития производства, формируя два показателя - платежеспособный спрос и массу свободных денег, которые могут превратиться в кредитные средства. В связи с этим рассчитываются такие показатели, как средняя склонность к потреблению и средняя склонность к сбережению.

Средняя сменность к потреблению рассчитывается как отношение суммы, выделенной на потребление, к общему доходу. Средняя склонность к сбережению - отношение сберегаемой суммы к общему доходу. По сути, оба показателя выражают долю потребления или сбережения в полученном доходе, поэтому сумма средней склонности к потреблению и средней склонности к сбережению всегда равна единице.

По мере изменения дохода изменяется сумма, выделяемая на потребление, и соответственно может меняться показатель склонности к потреблению. Доля прироста (или уменьшения) дохода, которая направляется на потребление, называется предельной склонностью к потреблению и рассчитывается как отношение изменения в потреблении к изменению в доходе. Аналогично предельная склонность к сбережению представляет собой отношение изменения сбережения к изменению дохода. Сумма предельной склонности к потреблению и предельной склонности к сбережению также всегда равна единице.

Помимо изменения дохода на уровень потребления и сбережения влияют и другие факторы. Прежде всего это уровень богатства, что относится как к обществу в целом, так и к отдельным субъектам. Чем больше богатство, которым владеет субъект, тем больше возможностей увеличивать потребление и тем меньше необходимость в увеличении сбережений.

Изменение уровня цен (предположим, их повышение) вызывает двойственную тенденцию. При неизменном доходе рост цен означает необходимость увеличения доли дохода, идущей на потребление. Соответственно этому сокращается доля сбережений. Если у человека есть какое-то богатство, выраженное в ценных бумагах (облигации, акции и пр.), то с ростом цен его реальная стоимость или покупательная способность уменьшается. Собственник для того, чтобы восстановить уровень богатства, вынужден сокращать потребление и увеличивать сбережение. С уменьшением цен эти процессы приобретают обратную направленность.

Большую роль в изменении соотношения между потреблением и сбережением играют ожидания. В условиях инфляции ожидание повышения цен или возникновения дефицита ведет к увеличению потребления, так как большое количество продуктов покупается не для текущего потребления, а впрок, на будущее. Ожидание увеличения доходов ведет к более свободному распоряжению сегодняшним доходом: зная, что доход увеличится, сегодня большую часть полученных денег можно израсходовать на потребление.

На исследуемые величины и их соотношение влияет уровень потребительской задолженности. Если у семьи много долгов и их необходимо выплачивать, то текущее потребление должно сокращаться, соответственно этому будет сокращаться и сбережение. Небольшая задолженность или ее полное отсутствие могут привести к росту сбережений.

Сбережение и потребление зависят и от уровня налогов. При больших налогах уменьшается располагаемый доход и соответственно уменьшаются возможности как потребления, так и сбережения. Снижение налогов вызовет обратную реакцию: могут увеличиться как потребление, так и сбережение.

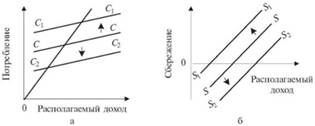

Перечисленные процессы можно изобразить графически (рис. 14.7).

Биссектриса, идущая из начала координат, характеризует ту возможную ситуацию, когда весь полученный доход будет израсходован на потребление. В этом случае с ростом дохода прямо пропорционально растет и потребление.

Рис. 14.7. График потребления (а) и сбережения (б)

На практике дело обстоит несколько иначе. Реальная кривая потребления - это кривая СС. В точке А она отражает тот уровень дохода, который полностью обеспечивает потребление, т.е. прожиточный минимум. Для осуществления сбережений такой доход недостаточен. Поэтому отрезок кривой потребления, расположенный ниже точки А, по сути, обозначает необходимость жизни в долг, так как получаемый доход не обеспечивает нужного потребления. Эта недостающая сумма заштрихована клеткой. Наоборот, выше точки А с ростом доходов возникает возможность увеличения потребления и формирования определенных средств для целей сбережения. Площадь с вертикальной штриховкой показывает возрастающие возможности сбережения.

График сбережения (рис. 14.7, б) показывает, что возможности сбережения возникают после того, как доход становится больше прожиточного минимума, а также что с ростом дохода возрастают сбережения.

Изменение всех других факторов, кроме дохода, ведет к смещению кривых потребления (рис. 14.8, а) и сбережения (рис. 14.8, б).

Если под воздействием различных факторов увеличивается потребление и кривая потребления сдвигается вверх, то кривая сбережения опускается вниз, и наоборот. Только один фактор - изменение доходов - может вызвать смещение кривых потребления и сбережения в одну и ту же сторону.

Рис. 14.8. Смешение кривых потребления и сбережения

Чтобы избежать значительных потерь от спада производства, необходима активная государственная политика по поддержанию определенного уровня потребления (совокупного спроса). Потребление в обществе, по сути, представляет собой совокупные расходы, т.е. сумму, которую все субъекты планируют истратить на покупку товаров и услуг. Реальные расходы в отличие от планируемых возникают тогда, когда субъекты (особенно фирмы) вынуждены вкладывать деньги в незапланированные товарно-материальные ценности (ТМЦ) при изменении уровня продаж.

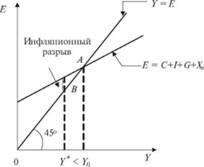

Функция планируемых расходов Е = С + I + G + Хn изображается графически (рис. 14.9) как функция потребления (C), которая сдвинута вверх на величину I + G + Хn. Очевидно, что линия планируемых расходов пересечет линию, на которой реальные и планируемые расходы равны друг другу' (т.е. линию Y = Е), в какой-то одной точке А. Приведенный график получил название "кейнсианский крест". На линии Y=Е всегда соблюдается равенство фактических инвестиций и сбережений. В точке А, где доход равен планируемым расходам, достигается равенство планируемых и фактических инвестиций и сбережений, т.е. устанавливается макроэкономическое равновесие.

Если фактический объем производства Y1 превышает равновесный Y0, значит, покупатели приобретают товаров меньше, чем фирмы производят, т.е. АО < AS. Нереализованная продукция принимает форму товарно-материальных запасов (ТМЗ), количество которых возрастает. Рост запасов вынуждает фирмы снижать производство и занятость, что в итоге снижает ВНП. Постепенно Y1 снижается до Y0, т.е. доход и планируемые расходы выравниваются. Соответственно достигается равновесие совокупного спроса и совокупного предложения (т.е. AD = AS).

Рис. 14.9. Кейнсианский крест

Наоборот, фактический выпуск Y2 меньше равновесного Y0 означает, что фирмы производят меньше, чем покупатели готовы приобрести, т.е. AD > AS. Повышенный спрос удовлетворяется за счет незапланированного сокращения запасов фирм, что создает стимулы к увеличению занятости и выпуска продукции. В итоге ВНП постепенно возрастает от Y2 до Y0 и вновь достигается равновесие AD = AS.

Равновесный уровень выпуска Y0 может также колебаться в соответствии с изменением величины любого компонента совокупных расходов: потребления, инвестиций, государственных расходов или чистого экспорта. Увеличение любого из этих компонентов сдвигает кривую планируемых расходов вверх и способствует росту равновесного уровня выпуска. Снижение любого компонента совокупного спроса сопровождается спадом занятости и равновесного выпуска.

Если фактический равновесный объем выпуска Y0 ниже потенциального Y* (рис. 14.10), то совокупный спрос неэффективен, т.е. совокупные расходы недостаточны для обеспечения полной занятости ресурсов, хотя равновесие AD = AS достигнуто. Недостаточность совокупного спроса оказывает депрессивное воздействие на экономику и определяет рецессионный разрыв, т.е. величину, на которую должен возрасти совокупный спрос (совокупные расходы), чтобы повысить равновесный ВНП до неинфляционного уровня полной занятости.

Рис. 14.10. Рецессионный разрыв

Чтобы преодолеть рецессионный разрыв и обеспечить полную занятость ресурсов, необходимо простимулировать совокупный спрос и переместить равновесие из точки А в точку В.

Если фактический равновесный уровень выпуска Y (см, рис. 14.10) больше потенциального Y*, то совокупные расходы избыточны. Избыточность совокупного спроса вызывает в экономике инфляционный бум: уровень цен возрастает потому, что фирмы не могут расширять производство адекватно растущему совокупному спросу, так как все ресурсы уже заняты.

Инфляционный разрыв - величина, на которую должен сократиться совокупный спрос (совокупные расходы), чтобы снизить равновесный ВНП до неинфляционного уровня полной занятости (рис. 14.11).

Для преодоления инфляционного разрыва необходимы сдерживание совокупного спроса и перемещение равновесия из точки А в точку В (полная занятость ресурсов). Сберегаемые средства в первую очередь используются на инвестиции, т.е. вложения в производство.

Обществу постоянно приходится решать проблему выбора между потреблением сегодняшним и завтрашним. Чем большую часть произведенного сегодня общество инвестирует, тем богаче оно окажется завтра, и наоборот, чем большее количество ресурсов будет потреблено ("проедено") сегодня, тем меньше шансов на увеличение потребления в будущем. Вот почему государство заинтересовано в том, чтобы постоянно поддерживать необходимый уровень инвестиций и оптимальное соотношение между их видами.

Рис. 14.11. Инфляционный разрыв

Какую часть совокупных расходов общества должны составлять инвестиции и как обеспечить процесс превращения сбережений в инвестиции? Для регулирования этого процесса и используются модели: макроэкономическая модель равновесия "сбережения - инвестиции" (S-I) и ряд моделей каждого типа инвестиций. При этом необходимо учесть основные факторы, влияющие на процессы превращения сбережений в инвестиции.

Основной источник инвестиций - сбережения, или непотребленная часть совокупного дохода национальной экономики (людей, предприятий, государства). Этот нерастраченный доход помещается в различные финансовые институты - банки, ассоциации сбережений и займов, фонды и т.п., которые, в свою очередь, предоставляют займы предпринимателям для приобретения ими капитальных или других ресурсов. Частные лица могут размещать свои сбережения, непосредственно покупая акции корпораций, облигации и другие ценные бумаги - либо вновь выпускаемые, либо уже имеющиеся в обращении. Кроме того, частные лица вкладывают свои сбережения в пенсионные, инвестиционные, в так называемые взаимные фонды и др. Такие фонды в большинстве своем также покупают ценные бумаги, т.е. инвестируют аккумулированные средства.

Следовательно, субъекты сбережений и инвесторы представляют собой, по существу, различные группы, планирующие свои сбережения и инвестиции на разных основаниях. В этом, по мнению кейнсианцев, проблема инвестиций и сбережений, которые, по определению, должны равняться друг другу, но в реальности не совпадают. Между ними существует определенный разрыв, обусловливающий макроэкономическое неравновесие.

Размеры сбережений определяет норма сбережений, т.е. доля сбережений в национальном доходе. Во всех странах с переходной экономикой закономерно наблюдалось падение нормы сбережений населения, что отражало переход от принудительных сбережений эпохи планового хозяйства и товарного дефицита к самостоятельным сберегательным решениям домохозяйств. Однако в России слабость институционально-правовой базы оказалась роковой для процесса сбережения и накопления. Дополнительными факторами сокращения нормы сбережений населения стали недоверие населения к финансовым структурам в результате краха финансовых "пирамид" и слабый контроль нал банками на ранних этапах реформы, потеря личных сбережений в период высокой инфляции. Так в период кризиса 2008-2009 гг. норма сбережений упала с 30,2% в 2008 г. до 20,8% в 2009 г., что сопоставимо показателями сбережений в 1995-1997 гг. Это обусловлено низкой способностью как государства, так и частного сектора создать стабильную систему сбережений, основанную на долгосрочных вложениях в экономику. Ситуация в отношении сбережения и накопления в экономике России в динамике отражена в табл. 14.2.

Сравнительный анализ динамики ВВП по факторам показал, что наиболее остро на изменение объемов и динамики доходов от экспорта реагировала инвестиционная сфера. В 2003-2007 гг. растущие доходы экономики от внешнеэкономической деятельности, безусловно, стимулировали деловую активность. Темпы прироста ВВП в 2007 г. составили 8,5%, инвестиций в основной капитал - 22,7%. Благоприятное сочетание факторов деловой активности отечественного бизнеса и конъюнктуры цен мирового рынка сырьевых ресурсов обусловило интенсивное наращивание масштабов валового сбережения. После кризиса в 2009 г. ВВП составил -7,8% при падении объемов инвестиций в основной капитал 15,7%.

Таблица 14.2. Структура использования ВВП на валовое сбережение и накопление в экономике России в 2002-2010 гг., % к итогу

|

Показатель |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

|

ВВП |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

|

В том числе: валовое сбережение |

28,8 |

28,3 |

30,3 |

30,6 |

30,7 |

31,3 |

30,2 |

20,8 |

25,1 |

|

Из него валовое накопление |

20,0 |

20,6 |

20,9 |

20,1 |

21,2 |

24,4 |

25,2 |

18,5 |

22,8 |

|

Валовое накопление основного капитала |

17,9 |

18,2 |

18,4 |

17,7 |

18,5 |

21,2 |

22,0 |

21,3 |

21,9 |

|

Изменение запасов материальных оборотных средств |

2,1 |

2,4 |

2,5 |

2,4 |

2,7 |

3,2 |

3,2 |

-2,8 |

0,9 |

|

Справочно: доля инвестиций в основной капитал в ВВП |

16,3 |

16,6 |

16,8 |

16,7 |

17,6 |

20,2 |

21,3 |

20,6 |

20,4 |

Источник: материалы Федеральной службы государственной статистики.

Доля валового сбережения в последние девять лет находилась в интервале 20,8-31,3% ВВП против 24% в предкризисном 1997 г. В 2007 г. под влиянием, с одной стороны, растущих доходов экономики от экспорта, а с другой - снижения расходов домашних хозяйств валовое национальное сбережение составило 31,3%, что является максимальным показателем за период 2002-2010 гг. Как результат последствий кризиса 2008 г. в 2009 г. валовые сбережения резко снизились.

С ростом доходов от экспорта и повышением кредитно-инвестиционной привлекательности в период бурного экономического роста 2000-х годов увеличивались стратегические финансовые резервы государства. С 1 января 2004 г. в целях снижения рисков, связанных с неблагоприятной внешнеэкономической конъюнктурой, а также как инструмент стерилизации излишней денежной массы за счет поступления дополнительных доходов бюджета от высоких цен на нефть начал формироваться Стабилизационный фонд. Впоследствии, в 2008 г., он был преобразован в Резервный фонд Российской Федерации. В отличие от Стабилизационного фонда помимо доходов федерального бюджета от добычи и экспорта нефти источниками формирования Резервного фонда также являются доходы федерального бюджета от добычи и экспорта газа. Максимальный размер Резервного фонда закреплен на уровне 10% прогнозируемого на соответствующий финансовый год объема ВВП Российской Федерации. На январь 2011 г. совокупный размер фонда составил 11,1 млрд долл. США против 56,4 млрд на январь 2009 г.

Формирование Стабилизационного фонда на фоне устойчивого экономического роста явилось одним из факторов присвоения международного инвестиционного рейтинга России, а также принятия решений о возможности частичного использования накопленных доходов от экспорта на инвестиционные цели.

Кроме того, в рамках накопления доходов, полученных от экспорта энергоносителей, создан Фонд национального благосостояния. Фонд призван стать частью устойчивого механизма пенсионного обеспечения граждан Российской Федерации на долгосрочную перспективу. Целями Фонда национального благосостояния являются обеспечение софинансирования добровольных пенсионных накоплений граждан Российской Федерации и обеспечение сбалансированности (покрытие дефицита) бюджета Пенсионного фонда Российской Федерации.

На 1 июня 2011 г. размер фонда составил 92,54 млрд долл. против 87,97 млрд на 1 января 2009 г.

В 2006 г. для досрочного погашения долга перед Парижским клубом использованы средства Стабилизационного фонда в размере около 600 млрд руб. Общая экономия от долгосрочного погашения долга составила 7,7 млрд долл., в том числе в 2007 г. 1,2 млрд.

Значительная часть средств Резервного фонда использована для финансирования дефицита государственного бюджета в период кризиса в 2008-2009 гг. Кроме того, как и в случае со Стабилизационным фондом, возможно использование средств Резервного фонда на досрочное погашение государственного внешнего долга Российской Федерации. Оно ориентировано в первую очередь на снижение долговой нагрузки федерального бюджета за счет незапланированных доходов федерального бюджета и экономию средств бюджета за счет сокращения расходов на обслуживание долговых обязательств Российской Федерации.

Однако несмотря на растущий объем валового национального сбережения, анализ счетов операций с капиталом иллюстрирует сохранение асимметрии валового сбережения, ресурсов валового накопления и инвестиций в основной капитал на фоне постепенного ослабления нагрузки на экономику операций по капитальным трансфертам с "остальным миром". Доля инвестиций в основной капитал в ВВП в 2007 г. впервые за 2000-е годы превысила 20% и в 2010 г. составила 20,4%.

Как показал опыт последних лет, именно соотношение инвестиционного спроса и конечного потребления наиболее остро реагировало на изменение доходов от экспорта и определяло особенности функционирования внутреннего рынка. Резкие флуктуации инвестиционных расходов на воспроизводство основного капитала компенсировались плавным изменением динамики конечного потребления. Обратите внимание на то, что постепенно наблюдалось восстановление влияния инвестиционной составляющей на динамику экономического роста.

Положительная динамика конечного потребления явилась одним из основных факторов развития внутреннего рынка в 2002-2010 гг. Масштабы конечного потребления возрастали на фоне довольно устойчивого сохранения соотношения между потреблением домашних хозяйств и величиной социальных трансфертов, получаемых от государственных учреждений и некоммерческих организаций. В то же время в условиях падения доходов населения в 2008-2009 гт. доля расходов на потребление в 2009 г. существенно выросла. В структуре использования ВВП в 2009 г. она составила 74,9% против 65% в 2008 г.

Таблица 14.3. Структура использования валового внутреннего продукта в 2002-2009 гг., % к итогу

|

Показатель |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

|

Валовой внутренний продукт |

1100 |

1100 |

1100 |

1100 |

1100 |

1100 |

1100 |

1100 |

|

Из него: расходы на конечное потребление |

669,2 |

668,2 |

667,0 |

666,3 |

666,1 |

666,8 |

665,7 |

774,2 |

|

В том числе: домашних хозяйств |

550,0 |

449,2 |

449,3 |

449,0 |

448,2 |

448,8 |

448,0 |

553,7 |

|

государственных учреждений |

118,0 |

117,8 |

116,9 |

116,7 |

117,4 |

117,5 |

117,2 |

220,0 |

|

валовое накопление |

220,0 |

220,6 |

220,9 |

220,1 |

221,2 |

224,4 |

225,2 |

118,5 |

|

чистый экспорт |

110,8 |

111,2 |

112,1 |

113,6 |

112,7 |

88,8 |

99,1 |

77,3 |

Источник: материалы Федеральной службы государственной статистики.

Конечное потребление домашних хозяйств в 2000 г. достигло докризисного уровня 1997 г., а за период 2003-2009 гг. увеличилось на 56%. Увеличение объемов потребления домашних хозяйств обеспечивалось за счет расходов домашних хозяйств на 65,5% за 2003-2009 гг. и за счет увеличения социальных трансфертов в натуральной форме на 8,2% за тот же период.

Специфика распределения доходов определила и особенности динамики текущих расходов и уровня сбережения в секторе домашних хозяйств. Для последних лет изменение структуры потребительских расходов определялось повышением их удельного веса на непродовольственные товары и услуги при сокращении доли расходов на продукты питания. Заметим, что при сложившемся уровне доходов статистическими наблюдениями фиксировалось постепенное смещение ассортиментной структуры продаж продовольственных товаров в сторону более дорогих продуктов питания, а непродовольственных - в сторону более качественных импортных товаров.

Изменение структуры спроса населения и увеличение доли продаж непродовольственных товаров долговременного пользования и домоустройства активизировали развитие потребительского кредитования. Объем кредитов, предоставленных физическим лицам, значительно вырос. На 1 января 2011 г. общий объем кредитов, предоставленных физическим лицам, составил 3 649 100 млн руб. против 2 613 558,4 млн руб. на 1 января 2010 г.

В 2002-2009 гг. устойчиво повышалась доля продаж через торгующие организации. На увеличение товарооборота в последние годы доминирующее влияние оказывал опережающий рост рынка непродовольственных товаров: прирост продаж непродовольственных товаров составил 76,4%, а продовольственных - 61,7%. При этом изменение потребительского поведения в 2009 г. противодействовало структурным сдвигам цен по основным товарным группам. При повышении потребительских цен за 2009 г. на 8,8% цены на продовольственные товары с начала года увеличились на 6,1, а на непродовольственные - на 9,7%.

На динамику потребительского спроса в 2009 г. существенное влияние оказало снижение спроса на услуги. По сравнению с 2008 г. объем платных услуг населению уменьшился на 2,5% на фоне замедления темпов роста цен и тарифов на платные услуги населению до 11,6% в 2009 г. против 15,9% в 2008 г. Замедление темпов роста тарифов на услуги явилось одним из последствий кризиса 2008 г., когда в целом темпы инфляции в стране замедлились.

С ускорением темпов роста реальных доходов населения с началом 2010 г. обозначилась тенденция к восстановлению склонности к сбережению. В структуре сбережений населения повышается доля вкладов в банки и приобретения ценных бумаг при сокращении расходов на приобретение валюты. Объем привлеченных вкладов физических лиц на 1 января 2009 г. составил 5 906 990 млн руб., а на 1 января 2010 г. - 7 484 970 млн руб. при одновременном росте объемов как рублевых вкладов, так и вкладов в иностранной валюте.

|

< Предыдущая |

Оглавление |

Следующая > |

|---|