1. Актив баланса

2. Актив бухгалтерского баланса

3. Статьи актива баланса

4. Анализ актива баланса

5. Структура актива баланса

6. Чистые активы в балансе

7. Разделы актива баланса

8. Нематериальные активы в балансе

9. Стоимость активов по балансу

10. Счета актива баланса

11. Прочие активы в балансе

12. Изменение актива баланса

13. Характеристика актива баланса

14. Отложенные налоговые активы в балансе

15. Содержание актива баланса

16. Текущие активы в балансе

17. Актив аналитического баланса

Актив баланса состоит из двух разделов:

- Внеоборотные активы, или основные фонды, к которым относятся средства производства длительного использования, стоимость которых переносится на стоимость продуктов производства постепенно в течение длительного времени: здания и сооружения, технологическое оборудование, дороги, авторские права и так далее. Нематериальные активы и основные фонды учитываются по остаточной стоимости.

- Оборотные активы (оборотные фонды): средства производства, расходуемые в течение одного года.

Кроме того, к активу баланса относят также некоторые статьи, которые можно считать имуществом только косвенно. Например, такие, как налог на добавленную стоимость по приобретенным ценностям или расходы будущих периодов.

Другое значение термина «актив баланса» означает превышение доходов над расходами в балансе компании.

Важнейшими признаками включения хозяйственных ресурсов в актив являются следующие условия: ресурсы должны приносить экономическую выгоду (доходы, прибыль, деньги) в будущем; находиться в распоряжении хозяйствующего субъекта, который мог бы их беспрепятственно задействовать по собственному усмотрению или продать; являться результатом ранее осуществленных хозяйствующим субъектом сделок, то есть пригодным к использованию в данный момент, а не быть на стадии изготовления или доставки в рамках соответствующего договора.

Перечисление всех составных групп частей актива, количественно измеренных и оцененных, отражается в соответствующих статьях бухгалтерского баланса. Число и название этих статей должно быть таким, чтобы, с одной стороны, было возможно судить о характере разнообразных средств хозяйствующего субъекта, его хозяйственных операциях и о характере его юридических отношений к ряду контрагентов, с другой - чтобы возможно было установить их относительное участие в общем обороте средств.

Поэтому неслучайно в МСФО актив читается одним из основных элементов бухгалтерской отчетности.

В актив бухгалтерского баланса отечественных организаций включаются статьи, в которых показываются определенные группы элементов хозяйственного оборота, объединенные в зависимости от стадий кругооборота средств.

Статьи актива в соответствии с законодательством и традициями отдельных стран располагаются по определенной системе. Статьи актива размещаются в балансе по степени ликвидности, то есть в прямой зависимости от того, с какой быстротой данная часть имущества приобретает в хозяйственном обороте денежную форму.

В отечественной практике актив строится, как правило, в порядке возрастающей ликвидности, при которой в разделе I баланса показывается недвижимое имущество, которое практически до конца своего существования сохраняет первоначальную форму.

Актив баланса состоит из двух разделов:

- Раздел I Внеоборотные активы

- Раздел II Оборотные активы.

Внеоборотные активы - это активы предприятия, срок полезной эксплуатации которых превышает 12 месяцев или равен операционному циклу, продолжительность которого не менее 12 месяцев.

Оборотные активы - вложение финансовых ресурсов в объект, использование которых осуществляется в рамках одного производственного цикла либо в течении относительно короткого периода времени (не более 12 месяцев).

Бухгалтерский баланс отражает состояние имущества предприятия как совокупность:

- материальных ценностей и прав требования, находящихся во владении предприятия (активов)

- прав участников предприятия (собственного капитала) и третьих лиц (заемного капитала) на активы (пассивов).

В состав актива включаются имущество и права. К имуществу относятся различные предметы, имеющие хозяйственную ценность в силу своих физических свойств (деньги, товары, материалы, строения, машины, оборудование). Права делятся на овеществленные и неовеществленные. Овеществленные права связаны с владением какой-либо ценной бумагой, дающей право на получение каких-либо ценностей (векселя, чеки, облигации, акции и т. п.). К неовеществленным правам относятся: долговые требования в виде различных видов дебиторской задолженности и др.; права исключительные, например патент, лицензия, право на фирменный знак; прочие права, вытекающие из незаконченных хозяйственных операций, например затраты, произведенные вперед, или еще не полученные доходы.

В активе различают недвижимое и движимое имущество, паи и акции в других предприятиях (долгосрочные финансовые вложения), оборотные средства (текущие активы), которых еще называют оборотным капиталом.

Составные части актива, количественно измеренные и оцененные, отражаются в бухгалтерском балансе. Число и название этих статей должно быть таким, чтобы было возможно, с одной стороны, судить о характере разнообразных средств хозяйствующего субъекта, его хозяйственных операциях и о характере его юридических отношений с рядом контрагентов, с другой стороны, установить их относительное участие в общем обороте средств. В актив баланса отечественных организаций включаются статьи, в которых показываются определенные группы элементов хозяйственного оборота, объединенные в зависимости от стадий оборота средств.

Так, в разделе I "Внеоборотные активы" отражаются:

- нематериальные активы (патенты, лицензии, товарные знаки, деловая репутация, организационные расходы),

- основные средства (здания, машины и оборудование, земельные участки),

- незавершенное строительство,

- доходные вложения в материальные ценности (имущество для передачи в лизинг, имущество по договору проката),

- прочие внеоборотные активы.

Раздел II "Оборотные активы" включает:

- запасы (сырье, материалы, готовая продукция, товары отгруженные, расходы будущих периодов и др.),

- налог на добавленную стоимость по приобретенным ценностям,

- дебиторская задолженность,

- финансовые вложения,

- денежные средства.

Статьи актива в соответствии с законодательством и традициями отдельных стран располагаются по определенной системе. Отдельные статьи актива размещаются в балансе по степени подвижности имущества (по степени ликвидности), то есть в прямой зависимости от того, с какой быстротой данная часть имущества приобретает в хозяйственном обороте денежную форму.

В отечественной практике актив баланса строится, как правило, в порядке возрастающей ликвидности, в соответствии с которой в первом разделе показывается недвижимое имущество, которое практически до конца своего существования сохраняет первоначальную форму. При построении актива в порядке убывающей ликвидности на первом месте стоят статьи денежных средств, товаров и запасов, незавершенного производства, дебиторов и др.

Состав и характеристика I раздела баланса «Внеоборотные активы»

В разделе «Внеоборотные активы» баланса отражается информация об активах организации, которые используются для извлечения прибыли в течение длительного времени. Это нематериальные активы (строка 110), основные средства (строка 120), доходные вложения в материальные ценности (строка 135), финансовые вложения (строка 140), отложенные налоговые активы (строка 145) и прочие внеоборотные активы организации.

По строке "Нематериальные активы" бухгалтерского баланса отражается стоимость активов, учет которых ведется на счете 04 "Нематериальные активы" (за вычетом сальдо по субсчетам по научно-исследовательским, опытно-конструкторским и технологическим), за вычетом начисленной амортизации по нематериальным активам, учтенной на счете 05 "Амортизация нематериальных активов".

Согласно ПБУ 14/2000, к нематериальным активам относятся:

- исключительные права на объекты интеллектуальной собственности (изобретения, компьютерное программное обеспечение, товарные знаки и т.п.), которые используются в производственной деятельности или для управленческих нужд фирмы более одного года;

- организационные расходы, т.е. затраты, связанные с образованием юридического лица (оплата консультационных, рекламных, юридических услуг;

- расходы по подготовке документации и другие затраты, понесенные до момента государственной регистрации организации), признанные частью вклада учредителей в уставный капитал;

- деловая репутация организации, т. е. разница между покупной ценой организации (как приобретенного имущественного комплекса в целом) и стоимостью по бухгалтерскому балансу всех ее активов и обязательств.

Актив баланса содержит сведения о размещении капитала, имеющегося в распоряжении предприятия. Основным признаком группировки статей актива баланса считается степень их ликвидности. По этому признаку все активы подразделяются на долгосрочные (основной капитал) и текущие (оборотные) активы. Размещение средств предприятия имеет большое значение. От того, какие средства вложены в основные и оборотные средства, сколько их находится в сфере производства и сфере обращения, в денежной и материальной форме, во многом зависят результаты производственной и финансовой деятельности, следовательно, и финансовое состояние предприятия. Поэтому в процессе анализа активов предприятия в первую очередь следует изучить изменения в их составе, структуре и дать им оценку.

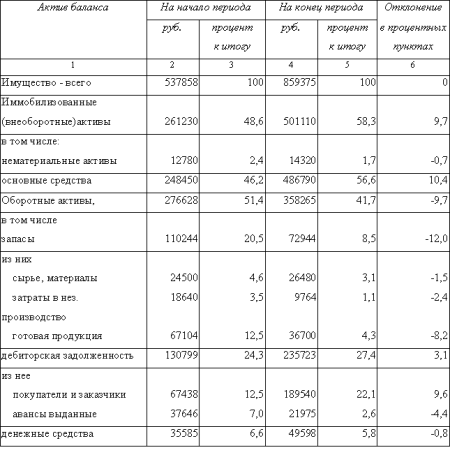

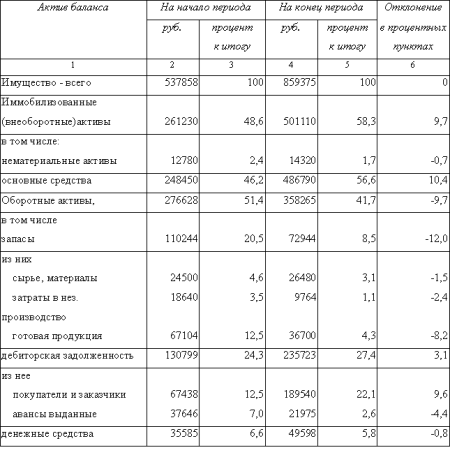

Для анализа статей актива воспользуемся разработочной таблицей ниже. Из данных таблицы следует, что за анализируемый период имущество предприятия значительно увеличилось, темп роста составил 159,8 %. Это произошло в основном за счет роста иммобилизованных активов, которые возросли на 91,8 %.

Оборотные активы предприятия также увеличились, прирост составил 29,5 %. Наибольшее увеличение произошло по статье «Дебиторская задолженность», темп прироста – 80,2 %. За анализируемый период денежные средства предприятия возросли на 39,4 %. Что касается статьи запасов, то здесь наблюдается снижение в размере 33,8 %.

Аналитическая группировка и анализ статей актива баланса

Для более подробного анализа структуры активов воспользуемся таблицей ниже. По данным таблицы видно, что за отчетный период структура активов анализируемого предприятия существенно изменилась: увеличилась доля основного капитала, а оборотного соответственно уменьшилась на 9,7 процентных пункта. Среди внеоборотных активов наибольший удельный вес принадлежит основным средствам.

Большое влияние на финансовое состояние предприятия оказывает состояние производственных запасов. Наличие меньших по объему, но более подвижных запасов означает, что меньшая сумма финансовых ресурсов заморожена в запасах. Наличие больших запасов свидетельствует о спаде активности предприятия. Доля запасов уменьшилась на 12 процентных пунктов. Этому в значительной мере способствовало уменьшение удельного веса готовой продукции на 8,2 пункта, что свидетельствует об ускорении оборачиваемости капитала.

Необходимо проанализировать влияние на финансовое состояние предприятия изменения счетов дебиторов. Если предприятие расширяет свою деятельность, то растут число покупателей и дебиторская задолженность. Следовательно, рост дебиторской задолженности не всегда оценивается отрицательно. Необходимо отличать нормальную и просроченную задолженность. Наличие последней приводит к замедлению оборачиваемости капитала. В нашем примере доля дебиторской задолженности возросла на 3,1 процентных пункта, причем по статье «Покупатели и заказчики» наблюдается значительное увеличение удельного веса (на 9,6 пункта), а по статье «Авансы выданные» – снижение на 4,4 пункта.

Детальный анализ статей актива баланса

Если в активе баланса отражаются средства предприятия, то в пассиве – источники их образования. Финансовое состояние предприятия во многом зависит от того, какие средства оно имеет в своем распоряжении и куда они вложены. По степени принадлежности используемый капитал подразделяется на собственный и заемный. По продолжительности использования различают долгосрочный (постоянный, перманентный) и краткосрочный капитал.

Основные задачи анализа актива баланса: определить качество состояния активов предприятия; выявить причины его улучшения или ухудшения за отчетный период; подготовить рекомендации по повышению финансовой устойчивости предприятия и по повышению эффективности использования активов.

Эти задачи решаются на уровне изучения структуры и динамики абсолютных и относительных финансовых показателей актива баланса.

Алгоритм анализа актива баланса включает следующие этапы:

- обработку информации (составление аналитических таблиц и агрегированных форм отчетности);

- расчет показателей изменения статей, как в структуре, так и в динамике;

- расчет финансовых коэффициентов и анализ их изменений (выявление тенденций ухудшения или улучшения);

- подготовку заключения о состоянии активов предприятия на основе интерпретации обработанных данных.

Одним из элементов финансовых отчетов служат активы.

Активы — это ресурсы, контролируемые организацией, использование которых возможно вызовет в будущем приток экономической выгоды.

Активы организации включают внеоборотные (основной капитал) и оборотные (текущие) активы.

В состав внеоборотных активов входят:

• нематериальные активы;

• основные средства;

• незавершенное строительство;

• доходные вложения, материальные ценности;

• долгосрочные финансовые вложения;

• отложенные налоговые активы;

• прочие внеоборотные активы.

К оборотным активам относятся:

• запасы;

• дебиторская задолженность;

• краткосрочные финансовые вложения;

• денежные средства;

• прочие оборотные активы.

Соотношение основного и оборотного капитала определяется отраслевыми особенностями, уровнем автоматизации производства, политикой руководства в области капиталовложений и конкретными условиями работы организации.

Следует сопоставить темпы роста оборотных активов с темпами роста внеоборотных активов. Если темпы роста оборотных активов опережают темпы роста внеоборотных, то это может означать формирование более мобильной структуры активов. Увеличение абсолютной и относительной величины оборотных активов может характеризовать не только расширение масштабов производства, но и замедление их оборота, что объективно вызывает рост потребности в их общем объеме. В процессе анализа изучаются структура оборотного капитала, его размещение в сфере производства и формирование более мобильной структуры активов. В то же время отвлечение части оборотных активов на кредитование потребителей товаров, прочих дебиторов свидетельствует о фактической иммобилизации этой части средств из производственного процесса. Не исключается также сокращение производственного потенциала организации (продажа машин, оборудования и других основных средств).

Размещение средств организации имеет огромное значение и в повышении эффективности финансовой деятельности. От того, какие средства вложены в основные и оборотные средства, сколько их находится в сферах производства и обращения, в денежной и материальной форме, насколько оптимально их соотношение, во многом зависят результаты производственной и финансовой деятельности, и, следовательно, и финансовое состояние организации.

Чтобы сделать правильные выводы о причинах изменения в структуре активов организации, целесообразно провести детальный анализ разделов и отдельных статей актива баланса с привлечением данных формы № 5.

В процессе анализа активов в первую очередь следует изучить изменения в их составе, структуре и динамике и дать им оценку.

Следует проанализировать изменения по каждой статье текущих активов баланса как наиболее мобильной части капитала.

Структурно активы баланса представляют два раздела:

- внеоборотные активы, под которыми понимаются "активы организации, которые в соответствии с правилами бухгалтерского учета относятся к основным средствам, нематериальным активам, доходным вложениям в материальные ценности и другим активам, включая расходы, связанные с их (незавершенное строительство) и приобретением". Отличительным признаком и критерием отнесения активов к внеоборотным является срок их полезного использования продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- оборотные активы, под которыми понимают "совокупность имущественных ценностей предприятия, которые в течение одного производственного цикла или одного года могут быть обращены в денежные средства, проданы или потреблены". Оборотные активы включают денежные средства, текущие финансовые инвестиции, дебиторскую задолженность, сырье и полуфабрикаты.

Актив баланса включает два раздела, представленные по экономической однородности с точки зрения ликвидности имущества следующими основными группами. В разделе "Внеоборотные активы" размещаются труднореализуемые активы, здесь осуществляется следующая группировка статей баланса:

- Группа статей "Нематериальные активы", в которой приводится остаточная стоимость нематериальных активов, принадлежащих организации. Согласно пункту 3 ПБУ 14/2000 "Учет нематериальных активов", утвержденного приказом Минфина России от 16 октября 2000 г. № 81н., нематериальными считаются активы, которые: не имеют материально — вещественной структуры; можно отделить от другого имущества; используются в производственной деятельности; организация не планирует перепродавать; могут приносить доход в будущем;

Согласно пункту 15 ПБУ 14\2000, амортизацию нематериальных активов можно начислять одним из следующих способов: линейным; пропорционально объему продукции, уменьшаемого остатка;

- Группа статей "Основные средства", в которой указывается остаточная стоимость основных средств, находящихся в эксплуатации, на реконструкции, модернизации или в запасе. Согласно пункту 4 ПБУ 6 /01 "Учет основных средств", утвержденного приказом Минфина РФ от 30 марта 2001 года № 26, в составе основных средств учитываются активы, которые: а) используются в производственной деятельности; б) служат более 12 месяцев; в) в дальнейшем будут приносить организации доход; г) организация не собирается продавать;

Согласно пункту 17 ПБУ 6/01, амортизацию основных средств можно начислять одним из следующих способов: линейным; уменьшаемого остатка; списания стоимости по сумме чисел лет срока полезного использования; списания стоимости пропорционально объему продукции;

- Статья "Незавершенное строительство", в которой отражаются капитальные вложения организации. К ним относятся: расходы по любым строительно-монтажным работам; стоимость приобретенных оборудования, зданий, транспортных средств, инструмента, инвентаря; стоимость прочих капитальных работ (это могут быть проектно — изыскательские, геологоразведочные и буровые работы и т.п.;

- Группа статей "Доходные вложения в материальные ценности, в которой приводится остаточная стоимость имущества, которое будет сдаваться в аренду или в прокат. Информация о доходных вложениях в материальные ценности детализируется по отдельным строкам;

- Группа статей "Долгосрочные финансовые вложения", к которым относятся инвестиции в дочерние и зависимые общества, в уставные (складочные) капиталы других организаций, в государственные ценные бумаги, займы, предоставленные другим организациям;

- Статья "Прочие внеоборотные активы", в которой отражаются данные о средствах и вложениях, которые не были записаны по другим строкам раздела 1 бухгалтерского баланса.

В разделе "Оборотные активы" статьи размещены по мере возрастания степени ликвидности и группировка их производится следующим образом:

- в группе статей "Запасы" указывается стоимость всех материально-производственных запасов организации: материалов, готовой продукции, товаров, незавершенного производства, расходов будущих периодов и т.п., которые за исключением расходов будущих периодов относятся к медленно реализуемым активам;

- Статья "Налог на добавленную стоимость по приобретенным ценностям", в которой указываются суммы "входного" НДС, которые не были возмещены из бюджета, также относится к медленно реализуемым активам;

- Группа статей "Дебиторская задолженность (платежи по которой ожидаются более чем, через 12 месяцев после отчетной даты)" и "Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты)". В этих статьях приводятся данные о долгосрочной и краткосрочной дебиторских задолженностях соответственно. При этом первая статья относится к труднореализуемым, а вторая – быстро реализуемым активам;

- Группа статей "Краткосрочные финансовые вложения", под которыми понимаются вложения (инвестиция) предприятия в ценные бумаги других предприятий, процентные облигации государственных и местных займов и т.п., а также предоставленных предприятием другим предприятиям займов;

- Группа статей "Денежные средства", в которой приводится общая сумма денежных средств, располагаемых предприятием. При этом иностранная валюта пересчитывается в рубли по курсу, установленному Центральным банком РФ, как установлено Положением по бухгалтерскому учету "Учет активов и обязательств, стоимость которых выражена в иностранной валюте" (ПБУ 3/2000), утвержденным приказом Минфина РФ от 10.01.00 г. № 2н.

Порядок расчета чистых активов для акционерных обществ утвержден Приказом Минфина РФ и Федеральной комиссии по рынку ценных бумаг от 29 января 2003 г. N 10н. В отсутствии специальных норм для расчета чистых активов обществ с ограниченной ответственностью для них применяется этот же порядок (для инвестиционных фондов, доверительных управляющих, организаторов азартных игры предусмотрен свой порядок расчета чистых активов).

Расчет (формула)

Расчет сводится к определению разницы между активами и пассивами (обязательствами), которые определяются следующим образом.

В состав активов, принимаемых к расчету, включаются:

• внеоборотные активы, отражаемые в первом разделе бухгалтерского баланса (нематериальные активы, основные средства, незавершенное строительство, доходные вложения в материальные ценности, долгосрочные финансовые вложения, прочие внеоборотные активы);

• оборотные активы, отражаемые во втором разделе бухгалтерского баланса (запасы, налог на добавленную стоимость по приобретенным ценностям, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства, прочие оборотные активы) за исключением стоимости в сумме фактических затрат на выкуп собственных акций, выкупленных акционерным обществом у акционеров для их последующей перепродажи или аннулирования, и задолженности участников (учредителей) по взносам в уставный капитал.

В состав пассивов, принимаемых к расчету, включаются:

• долгосрочные обязательства по займам и кредитам и прочие долгосрочные обязательства;

• краткосрочные обязательства по займам и кредитам;

• кредиторская задолженность;

• задолженность участникам (учредителям) по выплате доходов;

• резервы предстоящих расходов;

• прочие краткосрочные обязательства.

Т.е. формула расчета чистых активов по Бухгалтерскому балансу предприятия следующая (по форме Баланса, действующей с 2011 года):

ЧА = (стр.1600-ЗУ)-(стр.1400+стр.1500-стр.1530)

где ЗУ – задолженность участников (учредителей) по взносам в уставный капитал (в Балансе отдельно не выделяется и отражается в составе краткосрочной дебиторской задолженности").

При расчете по старой форме Баланса, действовавшей до 2011 года, формула следующая:

ЧА = (стр.300-ЗУ)-(стр.590+стр.690-стр.640)

Нормальное значение

Показатель чистых активов, известный в западной практике как net assets или net worth – ключевой показатель деятельности любой коммерческой организации. Чистые активы организации должны быть как минимум положительные. Отрицательные чистые активы – признак несостоятельности организации, говорящий о том, что фирма полностью зависит от кредиторов и не имеет собственных средств.

Чистые активы должны быть не просто положительные, но и превышать уставный капитал организации. Это значит, что в ходе своей деятельности организация не только не растратила первоначально внесенные собственником средства, но и обеспечила их прирост. Чистые активы меньше уставного капитала допустимы только в первый года работы вновь созданных предприятий. В последующие годы, если чистые активы станут меньше уставного капитала, гражданский кодекс и законодательство об акционерных обществах требует снизить уставный капитал до величины чистых активов. Если у организации уставный капитал и так на минимальном уровне, ставится вопрос о дальнейшем ее существовании.

Заполняя баланс, необходимо помнить следующее:

• основные средства, нематериальные активы, доходные вложения в материальные ценности отражаются в балансе по остаточной стоимости;

• стоимость остатков товаров и прочих материально-производственных запасов отражается в активе баланса за вычетом суммы резерва под снижение стоимости материальных ценностей (если вследствие проведенной инвентаризации возникла необходимость создать такой резерв);

• если организация после проведения инвентаризации расчетов с покупателями и заказчиками создала резерв по сомнительным долгам, остаток дебиторской задолженности отражается в активе баланса за вычетом суммы этого резерва;

• финансовые вложения отражаются в активе баланса за минусом созданного резерва под их обесценение.

Актив баланса состоит из двух разделов: раздел I «Внеоборотные активы» и раздел II «Оборотные активы». Рассмотрим подробно каждую статью этих разделов баланса.

Раздел I «Внеоборотные активы»

В разделе «Внеоборотные активы» баланса отражается информация об активах организации, которые используются для извлечения прибыли в течение длительного времени. Это нематериальные активы, основные средства, доходные вложения в материальные ценности, финансовые вложения, отложенные налоговые активы и прочие внеоборотные активы организации.

Строка 110. «Нематериальные активы»

В этой строке баланса отражается остаточная стоимость нематериальных активов (НМА), которые принадлежат организации, — сумма, равная разнице между дебетовым сальдо на счете 04 «Нематериальные активы» и кредитовым сальдо на счете 05 «Амортизация нематериальных активов». Если организация согласно учетной политике начисляет амортизацию по всем объектам НМА без применения счета 05, то в строке 110 баланса отражается дебетовое сальдо счета 04.

Согласно пункту 4 ПБУ 14/2007 «Учет нематериальных активов» к нематериальным активам относятся:

• произведения науки, литературы и искусства, программы для электронных вычислительных машин, изобретения, полезные модели, селекционные достижения, секреты производства (ноу-хау), товарные знаки и знаки обслуживания;

• деловая репутация, возникшая в связи с приобретением предприятия как имущественного комплекса (в целом или его части).

Обратите внимание: плата за пользование чужим объектом интеллектуальной собственности (например, пользование компьютерными программами без приобретения исключительных прав на них) не приводит к появлению НМА на балансе организации. Такие расходы учитываются на счете 97 «Расходы будущих периодов» и в течение периода, установленного организацией согласно условиям договора или самостоятельно исходя из срока полезного использования объекта, равномерно списываются на счета учета затрат (20, 25, 26, 44 и пр.).

Такой НМА, как деловая репутация, возникает сравнительно редко. Он учитывается в общем порядке — на счете 04.

Если организация проводила научно-исследовательские, опытно-конструкторские и технологические работы (НИОКР), то при составлении баланса нужно обратить внимание на следующий момент. Результаты работ по выполнению НИОКР согласно Плану счетов учитываются на счете 04 «Нематериальные активы», но при этом не всегда формируется объект НМА. Например, это происходит, если полученные результаты НИОКР согласно законодательству не подлежат правовой охране либо когда для таких объектов регистрация предусмотрена, но организация по тем или иным причинам их не зарегистрировала.

По строке 110 баланса отражаются только нематериальные активы. Поэтому стоимость результатов выполненных НИОКР, которые не являются объектом НМА, но числятся на счете 04, указывается по строке 150 «Прочие внеоборотные активы».

Если в организации много нематериальных активов либо отдельные объекты (группы однородных объектов) НМА признаны существенными по стоимости или значимости, организация вправе привести в балансе расшифровку по видам нематериальных активов. Для этого после строки 110 следует ввести дополнительные строки.

Организация, которая отдала объект НМА в доверительное управление, должна отразить в строке 110 его остаточную стоимость.

Учредитель доверительного управления, передавая объект НМА доверительному управляющему, списывает его с кредита счета 04 в дебет счета 79 «Внутрихозяйственные расчеты» субсчет 3 «Расчеты по договору доверительного управления имуществом». Если амортизация этого объекта НМА начислялась с применением счета 05, то ее сумма списывается с дебета счета 05 в кредит счета 79-3.

Перед составлением отчетности управляющий обязан представить учредителю управления данные о стоимости НМА и начисленной амортизации. Учредитель управления отражает остаточную стоимость этого НМА в балансе по строке 110, не включая при этом в баланс соответствующие остатки по счету 79.

Строка 120. «Основные средства»

Основные средства — это часть имущества организации, которое используется в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) либо для осуществления управленческих задач и не предназначено для продажи. К основным средствам относятся здания, транспортные средства, вычислительная и кассовая техника, мебель и т. п. Порядок учета основных средств установлен ПБУ 6/01 «Учет основных средств» (в редакции приказа Минфина России от 27.11.2006 № 156н) и Методическими указаниями по бухгалтерскому учету основных средств, утвержденными приказом Минфина России от 13.10.2003 № 91н, которые применяются в части, не противоречащей нормам ПБУ 6/01.

Активы (имущество) принимаются к учету как основные средства, если они соответствуют следующим критериям:

• предназначены для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации, либо для предоставления за плату во временное владение и пользование или во временное пользование;

• срок их полезного использования составляет больше 12 месяцев;

• не предполагается дальнейшая перепродажа данных объектов;

• способны приносить экономическую выгоду организации.

Основные средства учитываются на одноименном счете 01. Их стоимость переносится на затраты путем начисления амортизации, сумма которой отражается на счете 02 «Амортизация основных средств». По строке 120 баланса показывается остаточная стоимость основных средств — дебетовый остаток по счету 01 «Основные средства» за минусом суммы амортизации, начисленной по кредиту счета 02 «Амортизация основных средств».

Обратите внимание: если у организации есть имущество, учитываемое на счете 03 «Доходные вложения в материальные ценности», то при расчете остаточной стоимости основных средств, отражаемой по строке 120 баланса, сальдо по счету 02 следует уменьшить на сумму остатка по субсчету «Амортизация имущества, относящегося к доходным вложениям». Эти суммы амортизации будут учтены при расчете показателя строки 135 баланса.

Аналогичным образом при расчете остаточной стоимости основных средств, отражаемой по строке 120 баланса, в расчет не берется сумма амортизации, начисленной на счете 02 по объектам недвижимости, учитываемым на счете 08, которые введены в эксплуатацию, но право собственности на которые еще не зарегистрировано. Остаточная стоимость таких объектов недвижимости отражается по строке 130 баланса, а значит, амортизация по ним учитывается при расчете этого показателя.

Если согласно учетной политике организация ведет учет построенных (приобретенных) объектов недвижимости, государственная регистрация права собственности на которые еще не завершилась, на счете 01 «Основные средства», то их остаточную стоимость следует отражать по строке 120 баланса.

По строке 120 бухгалтерского баланса также отражается стоимость специальных инструментов, спецоснастки и спецодежды, если согласно учетной политике организации это имущество учитывается на счете 01 «Основные средства».

Основные средства, которые по правилам бухгалтерского учета не подлежат амортизации, отражаются в строке 120 по первоначальной (восстановительной) стоимости. Износ, начисленный по этим объектам на забалансовом счете 010, отражается в форме № 1 по строкам 970 и 980 раздела «Справка о наличии ценностей, учитываемых на забалансовых счетах».

Стоимость основных средств отражается в балансе независимо от того, эксплуатируются они или находятся на реконструкции, консервации, в запасе.

В некоторых случаях на счете 01 могут числиться основные средства, полученные организацией в аренду. Такая методология учета предусмотрена при аренде предприятия как имущественного комплекса, а также при получении лизингового имущества, если по договору предмет лизинга учитывается на балансе лизингополучателя. В этом случае арендаторы имущественного комплекса и лизингополучатели показывают по строке 120 баланса остаточную стоимость полученных в аренду (лизинг) основных средств.

Особый случай — имущество, переданное в доверительное управление. Учредитель управления, передавая управляющему основные средства, списывает их стоимость с кредита счета 01 «Основные средства» в дебет счета 79 «Внутрихозяйственные расчеты» субсчет 3 «Расчеты по договору доверительного управления имуществом». Амортизация, начисленная по этим основным средствам до момента их передачи в доверительное управление, списывается с дебета счета 02 в кредит счета 79-3.

Основные средства, переданные по договору доверительного управления, учитывает на отдельном балансе и обособленно от собственного имущества доверительный управляющий. Однако в бухгалтерской отчетности данные об этих основных средствах как собственных активах должен показать не управляющий, а учредитель доверительного управления. Он отражает остаточную стоимость основных средств, переданных в доверительное управление, по строке 120 баланса.

Для этого доверительный управляющий обязан перед составлением отчетности представить учредителю управления (в виде баланса и прочих отчетных форм) данные об имуществе, обязательствах, доходах и расходах, полученных при выполнении договора. Учредитель управления при составлении бухгалтерской отчетности полностью включает в нее эти данные. Соответствующие остатки по счету 79 учредитель доверительного управления в балансе не указывает.

Таким образом, если организация передала имущество в доверительное управление, она должна увеличить показатель строки 120 на остаточную стоимость основных средств согласно данным отчета доверительного управляющего.

В рекомендованном Минфином России образце формы № 1 не предусмотрено расшифровочных строк к статье «Основные средства». Если на балансе организации числится большое количество основных средств либо возникает необходимость показать отдельно наиболее существенные группы этих объектов, организация может ввести дополнительные строки к строке 120 баланса. При этом несущественные по стоимости и значимости виды основных средств можно объединить в группу «Прочие основные средства».

Строка 130. «Незавершенное строительство»

Прежде всего следует отметить, что наименование этой строки нужно понимать в широком смысле. Под «незавершенным строительством» понимается сумма незавершенных капитальных вложений. Это расходы на незаконченные строительно-монтажные работы и прочие капитальные работы и затраты (проектно-изыскательские, геолого-разведочные и буровые работы, затраты по отводу земельных участков и переселению, связанные со строительством, затраты на формирование основного стада продуктивного и рабочего скота и т. д.). Кроме того, по строке 130 отражаются затраты на приобретение нематериальных активов и основных средств, требующих и не требующих монтажа, до их ввода в эксплуатацию. По строке 130 указывается сумма затрат на работы, выполняемые как хозяйственным, так и подрядным способом. Незавершенные капитальные вложения отражаются в балансе по фактическим затратам для застройщика (инвестора).

Если согласно учетной политике организация не переводит на счет 01 «Основные средства» построенные или приобретенные объекты недвижимости до получения документов, подтверждающих государственную регистрацию права собственности, а продолжает учитывать их на отдельном субсчете счета 08 «Вложения во внеоборотные активы», то стоимость этих объектов недвижимости тоже следует отражать по строке 130.

Обратите внимание: по объектам недвижимости, по которым закончено капитальное строительство, оформлен акт приемки-передачи, документы переданы на государственную регистрацию права собственности и которые фактически эксплуатируются организацией, следует начислять амортизацию в общеустановленном порядке. Причем независимо от того, на каком счете — 01 «Основные средства» или 08 «Вложения во внеоборотные активы» — ведется учет этих объектов недвижимости. Это требование установлено пунктом 52 Методических указаний по учету основных средств. Следовательно, при составлении баланса стоимость таких объектов недвижимости, учитываемых на счете 08, следует отражать за минусом сумм амортизации, начисленной по этим объектам на счете 02.

Показатель строки 130 формируется как сумма остатков по дебету счетов:

• 07 «Оборудование к установке»;

• 08 «Вложения во внеоборотные активы»;

• 16 «Отклонения в стоимости материальных ценностей» (в части отклонений, относящихся к имуществу, стоимость которого отражена на счетах 07 и 08).

Обратите внимание: по строке 130 баланса в составе затрат по незавершенному строительству нельзя отражать суммы авансов, перечисленные поставщикам и подрядчикам. Согласно пункту 3 ПБУ 10/99 «Расходы организации» суммы авансов и предоплаты не признаются расходами организации. По строке 130 баланса отражаются фактические затраты организации на капитальные вложения, а суммы авансов к таковым не относятся. Они формируют дебиторскую задолженность, которая отражается по соответствующим строкам актива баланса (см. комментарий к строке 240 баланса на с. 410).

Напомним: существенные показатели деятельности организация вправе показать отдельно. Если капитальные вложения организации носят разноплановый характер, то для расшифровки показателя строки 130 она может ввести в форму баланса дополнительные строки.

Строка 135. «Доходные вложения в материальные ценности»

В этой строке отражается остаточная стоимость имущества, предназначенного для сдачи в аренду (лизинг) или прокат. Это дебетовый остаток по счету 03 «Доходные вложения в материальные ценности» за минусом суммы амортизации, которая отражена по кредиту счета 02 «Амортизация основных средств» субсчет «Амортизация имущества, относящегося к доходным вложениям».

Обратите внимание: если организация перестает использовать имущество в качестве доходных вложений (например, после окончания срока действия договора лизинга организация-лизингодатель использует возращенное лизингополучателем имущество для собственных нужд — для производства продукции и пр.), это имущество следует списать со счета 03 «Доходные вложения в материальные ценности» в дебет счетов учета соответствующих активов (счет 01 «Основные средства» и т. д.). Остаточная стоимость такого имущества отражается в других строках баланса.

Строка 140. «Долгосрочные финансовые вложения»

Бухгалтерский учет финансовых вложений регламентируется ПБУ 19/02 «Учет финансовых вложений».

К финансовым вложениям организации относятся:

• ценные бумаги (государственные, муниципальные, корпоративные), в том числе долговые ценные бумаги, в которых определены дата и сумма погашения (облигации, векселя);

• вклады в уставные (складочные) капиталы других организаций (в том числе дочерних и зависимых хозяйственных обществ);

• предоставленные другим организациям займы;

• депозитные вклады в кредитных организациях;

• дебиторская задолженность, приобретенная по договору уступки права требования;

• вклады организации-товарища по договору простого товарищества и пр.

Финансовые вложения считаются долгосрочными, если срок их погашения (обращения) превышает 12 месяцев.

По строке 140 отражается сумма остатков по счетам 58 «Финансовые вложения» и 55 «Специальные счета в банках» субсчет 3 «Депозитные счета» в части сумм, относящихся к долгосрочным вложениям. Их следует уменьшить на величину резерва под обесценение финансовых вложений — кредитовый остаток счета 59 «Резерв под обесценение финансовых вложений» в части финансовых вложений сроком более года.

При составлении баланса следует учитывать, что финансовые вложения, бывшие раньше долгосрочными, к концу отчетного периода могут стать краткосрочными. Например, организация в сентябре 2007 года выдала заем сроком на три года (до сентября 2010 года).

В балансе за 2009 год сумму этого займа можно отразить не по строке 140, а по строке 250 «Краткосрочные финансовые вложения».

Ценные бумаги, которые котируются на фондовой бирже и котировка которых регулярно публикуется, отражаются в строке 140 по текущей рыночной стоимости, которая определяется по состоянию на конец отчетного периода. Если рыночная цена ниже балансовой стоимости таких ценных бумаг, организация создает резерв под обесценение финансовых вложений. В бухгалтерском балансе создание резерва отражается проводкой:

Дебет 91 Кредит 59 — начислен резерв под обесценение финансовых вложений.

Как уже говорилось, в строке 140 указывается сумма, равная разнице между стоимостью этих ценных бумаг, учтенной по дебету счета 58, и остатком по счету 59. Сальдо по счету 59 в балансе не отражается.

Если стоимость долгосрочных финансовых вложений организации значительна либо у организации возникла необходимость показать наиболее существенные виды финансовых вложений отдельно, она вправе ввести дополнительные строки для расшифровки показателя строки 140.

Строка 145. «Отложенные налоговые активы»

По этой строке баланса отражается дебетовое сальдо по счету 09 «Отложенные налоговые активы».

Отложенные налоговые активы формируются при возникновении вычитаемых временных разниц (ВВР), когда сумма налоговой прибыли по операции больше, чем прибыль по данным бухгалтерского учета. Например, вычитаемые временные разницы появляются, если какой-либо расход отражен в бухгалтерском учете в большей сумме, чем при формировании налоговой базы по налогу на прибыль. Причем предполагается, что в следующих периодах этот расход будет признан в налоговом учете.

Кроме того, ВВР могут возникнуть у организаций, исчисляющих налог на прибыль кассовым методом. У них стоимость не оплаченных поставщикам (подрядчикам) товаров (работ, услуг), учтенная в бухгалтерском учете в составе затрат (например, при списании в производство неоплаченных материалов), до момента оплаты не уменьшает налоговую базу по налогу на прибыль.

Величина отложенного налогового актива рассчитывается как произведение вычитаемой временной разницы и ставки налога на прибыль. В бухгалтерском учете отложенный налоговый актив отражается проводкой:

Дебет 09 Кредит 68 субсчет «Расчеты по налогу на прибыль» — начислен отложенный налоговый актив.

В дальнейшем, когда расходы, ранее списанные в бухгалтерском учете, признаются в целях налогообложения прибыли, величина отложенных налоговых активов уменьшается. Это отражается проводкой:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 09 — отражено погашение ранее начисленного отложенного налогового актива.

Организации могут не исчислять отложенный налоговый актив по каждой возникшей временной разнице и не отражать их подетально в бухгалтерском учете, а определять их величину по итоговым данным о размере вычитаемых временных разниц, сформированных (погашенных) за отчетный период.

Остаток по счету 09 может быть небольшим по сумме. Однако по своей значимости это существенный показатель. Он отражает сумму, которая уменьшит налог на прибыль в последующих отчетных периодах. Поэтому отложенные налоговые активы необходимо отразить в балансе отдельной строкой. Включать эту сумму в состав прочих внеоборотных активов нельзя.

ПБУ 18/02 предоставляет организациям право отразить в балансе сальдированную (свернутую) сумму отложенных налоговых активов и отложенных налоговых обязательств (п. 19 ПБУ 18/02). Для этого следует определить разницу сальдо по счетам 09 и 77. Если дебетовый остаток по счету 09 «Отложенные налоговые активы» больше кредитового остатка по счету 77 «Отложенные налоговые обязательства», то разница между ними отражается по строке 145 баланса. Строка 515 «Отложенные налоговые обязательства» в этом случае не включается в баланс.

И наоборот: если остаток по счету 77 больше, чем сальдо счета 09, разница между ними отражается по строке 515. В этом случае в баланс не нужно включать строку 145.

Строка 150. «Прочие внеоборотные активы»

По строке 150 указывают остаточную стоимость активов, которые не отражены по другим строкам раздела «Внеоборотные активы» баланса. К примеру, это могут быть расходы на научно-исследовательские, опытно-конструкторские и технологические работы (НИОКР), которые не признаются объектом НМА, но учитываются на счете 04 «Нематериальные активы».

При заполнении этой строки нужно учитывать следующее. В составе прочих внеоборотных активов отражаются те активы, стоимость которых признается несущественной и информация о которых не важна для заинтересованных пользователей бухгалтерской отчетности.

Строка 190. «Итого по разделу I»

Строка 190 — итоговая для раздела I баланса. В ней отражается стоимость всех имеющихся в организации внеоборотных активов.

Показатель строки 190 формируется как сумма строк:

• 110 «Нематериальные активы»;

• 120 «Основные средства»;

• 130 «Незавершенное строительство»;

• 135 «Доходные вложения в материальные ценности»;

• 140 «Долгосрочные финансовые вложения»;

• 145 «Отложенные налоговые активы»;

• 150 «Прочие внеоборотные активы».

Раздел II «Оборотные активы»

В этом разделе баланса приводятся сведения о стоимости и составе оборотных активов организации на отчетную дату. Оборотными признаются активы, которые сравнительно быстро переносят свою стоимость на затраты.

К оборотным активам относятся материально-производственные запасы (сырье, материалы, товары, затраты в незавершенном производстве, расходы будущих периодов и т. п.), НДС по приобретенным ценностям, долгосрочная и краткосрочная дебиторская задолженность, краткосрочные финансовые вложения, денежные средства.

Строка 210. «Запасы»

Строка 210 «Запасы» — одна из немногих статей рекомендованной Минфином России формы баланса, для которой предусмотрены расшифровочные строки.

Для расшифровки показателя строки 210 в балансе приведены следующие строки:

• 211 «Сырье, материалы и другие аналогичные ценности»;

• 212 «Животные на выращивании и откорме»;

• 213 «Затраты в незавершенном производстве»;

• 214 «Готовая продукция и товары для перепродажи»;

• 215 «Товары отгруженные»;

• 216 «Расходы будущих периодов»;

• 217 «Прочие запасы и затраты».

Строка 210 баланса является итоговой по отношению к этим расшифровочным строкам.

Если при составлении баланса какие-то из расшифровочных строк будут не заполнены из-за отсутствия соответствующих показателей, то их следует исключить из формы баланса.

Учет сырья, материалов, товаров и прочих запасов регламентируется ПБУ 5/01 «Учет материально-производственных запасов» и Методическими указаниями по бухгалтерскому учету МПЗ, которые утверждены приказом Минфина России от 28.12.2001 № 119н.

Строка 211 «Сырье, материалы и другие аналогичные ценности»

В строке 211 показывается дебетовый остаток по счету 10 «Материалы». На этом счете учитываются сырье, основные и вспомогательные материалы, топливо, покупные полуфабрикаты и комплектующие изделия, запасные части, тара, используемая для упаковки и транспортировки продукции (товаров), и т. п.

Если организация отражает стоимость материалов в учетных ценах, применяя счета 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей», к сальдо счета 10 следует прибавить дебетовый остаток по счету 16. Если на конец отчетного периода сальдо по счету 16 кредитовое, его следует вычесть из остатка по счету 10.

Кроме того, при формировании показателя строки 211 из полученной суммы следует вычесть кредитовое сальдо счета 14 «Резервы под снижение стоимости материальных ценностей» (в части сырья, материалов и других МПЗ).

Если организация согласно принятой учетной политике отражает специальные инструменты, спецоснастку (приспособления и оборудование) и специальную одежду на счете 10 «Материалы», то сумма в строке 211 баланса должна включать в себя стоимость этих МПЗ. Это дебетовое сальдо субсчетов 10 «Специальная оснастка и специальная одежда на складе» и 11 «Специальная оснастка и специальная одежда в эксплуатации» счета 10 «Материалы».

Строка 212 «Животные на выращивании и откорме»

Эту строку заполняют те организации, у которых есть животные, учитываемые на счете 11 «Животные на выращивании и откорме». В основном это предприятия животноводства и птицеводства. Счет 11 предназначен для обобщения информации о наличии и движении молодняка животных; взрослых животных, находящихся на откорме и в нагуле; птицы; зверей; кроликов; семей пчел; взрослого скота, выбракованного из основного стада для продажи (без постановки на откорм); скота, принятого от населения для продажи, а также животных, выбракованных из основного стада.

По строке 212 показывается дебетовый остаток по счету 11 «Животные на выращивании и откорме».

Строка 213 «Затраты в незавершенном производстве»

К затратам незавершенного производства относятся продукция (работы), не прошедшая всех стадий (фаз, переделов), предусмотренных технологическим процессом, а также изделия неукомплектованные, не прошедшие испытания и технической приемки.

По строке 213 показывается сумма дебетовых остатков по счетам:

• 20 «Основное производство»;

• 21 «Полуфабрикаты собственного производства»;

• 23 «Вспомогательные производства»;

• 29 «Обслуживающие производства и хозяйства»;

• 44 «Расходы на продажу»;

• 46 «Выполненные этапы по незавершенным работам».

В бухгалтерском учете незавершенное производство (НЗП) в массовом и серийном производстве может отражаться:

• по фактической или нормативной (плановой) производственной себестоимости;

• по прямым статьям затрат;

• по стоимости сырья, материалов и полуфабрикатов.

При единичном производстве продукции незавершенное производство отражается по фактически произведенным затратам.

Организация самостоятельно выбирает методы оценки незавершенного производства и закрепляет выбор в приказе по учетной политике.

В балансе НЗП отражается в той же оценке, что и в бухгалтерском учете. Сумма НЗП должна быть подтверждена соответствующими расчетами (бухгалтерскими справками).

Если неторговая организация распределяет коммерческие расходы между реализованной и нереализованной продукцией (товарами, услугами), то при заполнении строки 213 берется не весь остаток по счету 44 «Расходы на продажу». Несписанные расходы на упаковку и транспортировку, учтенные в составе коммерческих расходов на счете 44, отражаются по строке 217 «Прочие запасы и затраты» баланса, а не по строке 213.

Строительные, научные, проектные, геологические и т. п. организации, которые осуществляют расчеты с заказчиками в соответствии с заключенными договорами поэтапно, по строке 213 отражают стоимость частично принятых заказчиком работ (дебетовое сальдо счета 46 «Выполненные этапы по незавершенным работам»). Напомним, что стоимость законченных этапов работ, отраженная в подписанных заказчиком формах № КС-2 и КС-3, учитывается по дебету счета 46 в корреспонденции со счетом 90 «Продажи».

Строка 214 «Готовая продукция и товары для перепродажи»

По строке 214 показывается сумма дебетовых остатков по счетам 41 «Товары» и 43 «Готовая продукция». Если торговая организация учитывает товары по продажным ценам, то сальдо по счету 41 следует уменьшить на сумму кредитового остатка по счету 42 «Торговая наценка».

Производственные предприятия по строке 214 отражают себестоимость нереализованной продукции, прошедшей все стадии, предусмотренные технологическим процессом, в необходимых случаях — прошедшей испытания и техническую приемку. В зависимости от принятой учетной политики это фактическая или нормативная (плановая) себестоимость.

Иногда организации покупают комплектующие (готовые изделия) для своей продукции, стоимость которых не входит в стоимость продаваемой продукции. Заказчики оплачивают их отдельно. Такие изделия учитываются как товары на счете 41 «Товары». Их стоимость отражается по строке 214 баланса.

Организации, которые занимаются торговлей, показывают по строке 214 стоимость остатков приобретенных товаров.

Предприятия, оказывающие услуги общественного питания, отражают в этой строке также остатки сырья на кухнях и в кладовых, остатки товаров в буфетах.

Остатки товаров отражаются в балансе по стоимости их приобретения, формируемой в соответствии с учетной политикой, принятой организацией.

При формировании показателя строки 214 из стоимости готовой продукции и товаров, отраженной на счетах 41 и 43, следует вычесть кредитовое сальдо по счету 14 (в части сумм, относящихся к товарам и готовой продукции).

Если организация при учете покупных товаров использует счет 15 «Заготовление и приобретение материальных ценностей», то показатель строки 214 раздела I увеличивается (уменьшается) на дебетовое (кредитовое) сальдо счета 15 (в части, относящейся к стоимости покупных товаров).

Строка 215 «Товары отгруженные»

По строке 215 отражается дебетовый остаток по счету 45 «Товары отгруженные». Этот счет предназначен для обобщения информации об отгруженной, но не реализованной продукции (товарах). Выручка от продажи таких товаров еще не может быть признана в бухгалтерском учете организации-продавца, потому что право собственности на них не перешло к покупателю.

Это происходит, например, в следующих случаях:

• если в договоре купли-продажи предусмотрено, что право собственности на товар переходит к покупателю после выполнения какого-либо условия (например, после оплаты, после доставки товара в определенный пункт — при экспорте товаров), и это условие на отчетную дату еще не выполнено;

• если организация-продавец реализует товары (продукцию) через посредника — комиссионера или агента, действующего от своего имени, и посредник их еще не продал;

• если товары отгружены по договору мены (бартера), согласно которому право собственности на товары у контрагента появится только после выполнения им обязательств по встречной поставке.

Строка 216 «Расходы будущих периодов»

По строке 216 отражается дебетовое сальдо счета 97 «Расходы будущих периодов».

Расходы будущих периодов — это затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам.

Это могут быть расходы, связанные:

• с горно-подготовительными работами;

• подготовительными работами в связи с сезонным характером производства;

• освоением новых производств, установок и агрегатов;

• рекультивацией земель и осуществлением иных природоохранных мероприятий;

• затратами на приобретение лицензий и разрешений на осуществление определенных видов деятельности;

• неравномерно производимым в течение года ремонтом основных средств (когда организацией не создается соответствующий резерв или фонд) и др.

Расходы будущих периодов учитываются по дебету счета 97 в корреспонденции со счетами 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» и др.

Период признания расходов будущих периодов (списания их на счета учета затрат) организация определяет на основании соответствующих документов. Если же по имеющимся документам период признания расходов установить невозможно, организация определяет его самостоятельно. Соответствующее решение оформляется приказом (распоряжением) руководителя.

Согласно пункту 19 ПБУ 10/99 «Расходы организации», если расходы обусловливают получение доходов в течение нескольких отчетных периодов и связь между доходами и расходами не может быть четко определена, расходы признаются для определения финансового результата путем их обоснованного распределения между отчетными периодами. Это означает, что расходы будущих периодов списываются на затраты равными долями в течение периода, установленного организацией.

С кредита счета 97 расходы будущих периодов списываются в дебет счетов 20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и др.

В составе расходов будущих периодов учитывается также плата за неисключительное право пользования чужими объектами интеллектуальной собственности (компьютерными программами, информационными базами и т. п.), которая производится в виде фиксированного разового платежа или единовременно выплачиваемого авторского (лицензионного) вознаграждения.

Если условиями договора предусмотрено, что за предоставленное право пользования объектами интеллектуальной собственности организация перечисляет периодические платежи (в том числе авторские вознаграждения), эти суммы организация-пользователь включает в расходы текущего периода. То есть счет 97 «Расходы будущих периодов» не используется. Если же по условиям договора оплата за право пользования объектами нематериальных активов производится в виде фиксированного разового платежа, то эту сумму единовременно списать нельзя. Она учитывается в составе расходов будущих периодов и списывается на затраты в течение срока пользования объектом, установленного в договоре (п. 39 ПБУ 14/2007).

Обратите внимание: затраты на оплату подписки на периодические издания не являются расходами будущих периодов. Такие суммы следует учитывать как выданные авансы и списывать их на счета учета затрат по мере получения подписных изданий. В балансе остаток стоимости оплаченной подписки, по которой еще не получены журналы (газеты и т. д.), отражается как выданный поставщику аванс в составе краткосрочной дебиторской задолженности.

Строка 217 «Прочие запасы и затраты»

По строке 217 показывают стоимость остатков материальных ценностей и не списанных на себестоимость расходов, которые не отражены в предыдущих расшифровочных строках к подразделу «Запасы».

Например, производственное предприятие согласно учетной политике не списывает расходы на упаковку и транспортировку продукции на себестоимость полностью, а распределяет их между реализованной и нереализованной продукцией. В этом случае дебетовое сальдо счета 44 «Расходы на продажу» (в части расходов на упаковку и транспортировку, относящихся к нереализованной продукции) отражается по строке 217 «Прочие запасы и затраты».

Строка 220 «Налог на добавленную стоимость по приобретенным ценностям»

По строке 220 отражается дебетовое сальдо счета 19 «Налог на добавленную стоимость по приобретенным ценностям». Это остаток «входного» НДС по приобретенным МПЗ, нематериальным активам, капитальным вложениям, работам и услугам, который еще не принят к вычету.

На конец отчетного периода на счете 19 могут оставаться несписанными суммы «входного» НДС, не принятые к вычету из-за отсутствия счетов-фактур, неправильного оформления документов и по иным причинам, которые в последующих периодах будут устранены.

Суммы «входного» НДС, принятые к вычету, списываются с кредита счета 19 в дебет счета 68 субсчет «Расчеты по НДС». Если известно, что какие-либо суммы «входного» НДС нельзя принять к возмещению из бюджета, эти суммы следует списать с кредита счета 19 в дебет счета 91-2 субсчет «Прочие расходы».

Если организация не является плательщиком налога на добавленную стоимость или освобождена от обязанностей налогоплательщика по статье 145 НК РФ, а также, если приобретенные товары (работы, услуги) приобретены для осуществления необлагаемых операций, суммы «входного» НДС подлежат включению в стоимость приобретенных товаров (работ, услуг). Это установлено пунктом 2 статьи 170 НК РФ. В этом случае НДС списывается со счета 19 в дебет счетов учета соответствующего имущества и затрат (08, 10, 20, 26, 41, 44 и пр.).

«Входной» НДС, относящийся к расходам, которые нормируются для целей исчисления налога на прибыль (расходы на рекламу, представительские расходы), подлежит вычету только в части, относящейся к расходам в пределах установленных норм. Те суммы НДС, которые относятся к сверхнормативным расходам, в течение года лучше не списывать со счета 19. Однако при составлении годовой отчетности, когда окончательная сумма нормируемых расходов в налоговом учете уже сформирована, суммы не принятого к вычету НДС, относящегося к сверхнормативным расходам, следует списать со счета 19 в дебет счета 91.

Обратите внимание: суммы «входного» НДС, которые не включаются в стоимость приобретенного имущества (работ, услуг), но по тем или иным причинам не приняты к вычету, а списаны в бухгалтерском учете на счет 91, в налоговом учете не включаются в состав расходов.

Строки 230 и 231 «Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты)»

Дебиторская задолженность — это задолженность покупателей, заказчиков, заемщиков, подотчетных лиц и т. д., которую организация планирует получить в течение определенного периода времени. В составе дебиторской задолженности отражается также сумма авансов, выданных поставщикам и подрядчикам.

Расчеты организации с покупателями и поставщиками учитываются на активно-пассивных счетах — 60, 62 и 76. Расчеты с работниками, не связанные с выплатой заработной платы, отражаются на счетах 71 и 73.

На разных субсчетах этих счетов отражаются возникновение и погашение дебиторской и кредиторской задолженности. Данные по счетам учета расчетов в балансе приводятся развернуто: по субсчетам с дебетовым сальдо — в активе баланса (как дебиторская задолженность), по субсчетам с кредитовым сальдо — в пассиве баланса (как кредиторская задолженность).

По строке 230 отражается сумма долгосрочной дебиторской задолженности. Это задолженность, платежи по которой согласно условиям договора ожидаются в течение срока, превышающего 12 месяцев. Суммы долгосрочной дебиторской задолженности выделяются в бухгалтерском учете путем ведения соответствующей аналитики на счетах учета расчетов с покупателями, поставщиками, работниками предприятия и прочими дебиторами.

Обратите внимание: если организация после проведения инвентаризации расчетов с покупателями и заказчиками создала резерв по сомнительным долгам, из суммы долгосрочной дебиторской задолженности следует вычесть кредитовое сальдо счета 63 «Резервы по сомнительным долгам» (в сумме, относящейся к долгосрочной задолженности).

В рекомендованной Минфином России форме баланса есть лишь одна строка для расшифровки суммы долгосрочной дебиторской задолженности — строка 231 «В том числе покупатели и заказчики». Однако состав дебиторской задолженности очень важно знать для принятия обоснованных решений всем пользователям бухгалтерской отчетности: руководителям организации, учредителям, инвесторам и кредиторам организации, контролирующим органам. Поэтому при составлении баланса целесообразно дать более подробную расшифровку к строке 230. Например, отдельной строкой выделить дебиторскую задолженность поставщиков (по выданным им авансам), задолженность дочерних и зависимых обществ, задолженность работников предприятия (по выданным займам, ссудам, подотчетным суммам), задолженность финансовых и налоговых органов.

Дебиторская задолженность, которая в предыдущих отчетных периодах отражалась как долгосрочная, в текущем отчетном периоде может стать краткосрочной, если до момента ее погашения осталось менее 12 месяцев. Перевод дебиторской задолженности из долгосрочной в краткосрочную возможен, если это предусмотрено учетной политикой организации. Если сумма дебиторской задолженности переведена из долгосрочной в краткосрочную, она отражается не в строке 230, а в строке 240 баланса.

Строки 240 и 241 «Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты)»

В строке 240 баланса отражается сумма краткосрочной дебиторской задолженности, срок погашения которой по условиям договора наступает менее чем через 12 месяцев.

Краткосрочная дебиторская задолженность отражается в бухгалтерском учете путем ведения соответствующей аналитики на счетах учета расчетов:

• с поставщиками по выданным им авансам (счет 60);

• с покупателями и заказчиками по отгруженным им товарам, выполненным работам и оказанным услугам (счет 62);

• с работниками организации по подотчетным суммам (счет 71), а также по выданным им займам и ссудам (счет 73);

• с бюджетом и внебюджетными фондами по суммам переплаты по налогам и сборам (счета 68 и 69);

• с прочими дебиторами (счет 76).

Если организация создала резерв по сомнительным долгам, сумму краткосрочной дебиторской задолженности следует уменьшить на кредитовое сальдо счета 63 «Резервы по сомнительным долгам» (в сумме, относящейся к краткосрочной дебиторской задолженности).

Состав краткосрочной дебиторской задолженности рекомендуется расшифровать.

Какие именно показатели следует расшифровать, организация решает самостоятельно, руководствуясь принятыми в учетной политике критериями существенности. При этом в балансе можно выделить отдельной строкой краткосрочную дебиторскую задолженность покупателей и заказчиков (в том числе по векселям полученным), поставщиков (по авансам выданным), дочерних и зависимых обществ, прочих дебиторов.

Если в учетной политике организации предусматривается перевод дебиторской задолженности из долгосрочной в краткосрочную, сумма «переведенной» задолженности отражается по строке 240 баланса.

Строка 250 «Краткосрочные финансовые вложения»

Учет финансовых вложений регулируется ПБУ 19/02. К ним относятся ценные бумаги, вклады в уставные (складочные) капиталы других организаций, предоставленные займы, депозиты, дебиторская задолженность, приобретенная по договору уступки права требования, вклады по договору простого товарищества и пр.

Финансовые вложения считаются краткосрочными, если срок их погашения не превышает 12 месяцев.

Показатель строки 250 баланса формируется аналогично сумме по строке 140 «Долгосрочные финансовые вложения» — как дебетовый остаток по счетам 58 «Финансовые вложения» и 55 «Специальные счета в банках» субсчет 3 «Депозитные счета» (в части краткосрочных вложений) за минусом сумм резервов под обесценение финансовых вложений (кредитовый остаток по счету 59), относящихся к краткосрочным вложениям.

По строке 250 также отражаются финансовые вложения, которые в предыдущих периодах классифицировались как долгосрочные.

В состав краткосрочных их можно перевести, если на дату составления отчетности до момента предполагаемого погашения этих вложений осталось менее 12 месяцев.

Обратите внимание: в составе краткосрочных финансовых вложений организации не отражают собственные акции, выкупленные у акционеров для последующей перепродажи или аннулирования. Собственные выкупленные акции отражаются не в активе, а в пассиве баланса — в строке 411 раздела «Капитал и резервы».

Строка 260 «Денежные средства»

Показатель этой строки формируется как сумма дебетовых остатков по счетам:

• 50 «Касса»;

• 51 «Расчетные счета»;

• 52 «Валютные счета»;

• 55 «Специальные счета в банках» (за исключением сальдо по субсчету 55-3 «Депозитные счета», которое отражается в составе финансовых вложений);

• 57 «Переводы в пути».

Остатки денежных средств на валютных счетах организации, другие валютные денежные средства (включая денежные документы) при отражении в балансе пересчитываются в рубли по официальному курсу Банка России, действующему на отчетную дату. Так, например, при составлении отчетности за 2009 год следует произвести пересчет валютных средств по курсу, установленному на 31 декабря 2009 года.

Пересчету подлежат все указанные средства за исключением полученных в валюте сумм авансов, предоплаты и задатков. Эти суммы отражаются в балансе в рублях по курсу, действовавшему на дату совершения операции. Пересчет названных средств на отчетную дату не производится.

Строка 270 «Прочие оборотные активы»

По этой строке баланса показывается стоимость оборотных активов, не отраженных в других строках раздела II.

Следует учитывать, что в составе «прочих» отражаются только те показатели, которые не являются существенными для выделения их отдельной строкой. Если в организации есть оборотные активы, информация о которых признается существенной для пользователей бухгалтерской отчетности, но для них в рекомендованной Минфином форме баланса нет отдельных строк, то организация не вправе отражать эти активы по строке 270 как «прочие». В этом случае следует ввести в раздел II новую строку. В активе баланса показатели располагаются по принципу возрастания ликвидности, от этого зависит и место расположения новой строки.

Строка 290 «Итого по разделу II»

Строка 290 — итоговая для раздела II «Оборотные активы». Показатель этой строки формируется как сумма строк:

• 210 «Запасы»;

• 220 «Налог на добавленную стоимость по приобретенным ценностям»;

• 230 «Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты)»;

• 240 «Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты)»;

• 250 «Краткосрочные финансовые вложения»;

• 260 «Денежные средства»;

• 270 «Прочие оборотные активы».

Итоговая сумма активов организации

Строка 300 «Баланс»

В строке 300 отражается сумма всех активов организации — как внеоборотных, так и оборотных. Показатель строки 300 формируется как сумма строк 190 «Итого по разделу I» и 290 «Итого по разделу II».

Обратите внимание: общая сумма активов организации, отраженная по строке 300 баланса, должна быть равна общей сумме пассивов организации — показателю строки 700 пассива баланса.

Пассив баланса

Пассивы организации — это источники формирования ее активов. К ним относятся капиталы, резервы, а также кредиторские обязательства, возникшие у организации в процессе ведения хозяйственной деятельности.

Пассив баланса состоит из трех разделов:

• раздел III «Капитал и резервы»;

• раздел IV «Долгосрочные обязательства»;

• раздел V «Краткосрочные обязательства».

Рассмотрим подробно, какие показатели отражаются в каждом из этих разделов.

Раздел III «Капитал и резервы»

В этом разделе баланса отражается величина собственного капитала организации. Это уставный, добавочный и резервный капитал, нераспределенная прибыль и прочие капитализируемые резервы.

Строка 410 «Уставный капитал»

По этой строке отражается сальдо счета 80 «Уставный капитал». Для акционерных обществ и обществ с ограниченной ответственностью это величина уставного капитала, для унитарных предприятий — величина уставного фонда, для полных товариществ и товариществ на вере — величина складочного капитала, для производственных кооперативов — паевой фонд.

Сумма в строке 410 баланса должна соответствовать размеру уставного капитала, зафиксированному в учредительных документах.

Размер уставного капитала акционерного общества может измениться в следующих случаях:

• при дополнительном выпуске акций;

• при увеличении номинальной стоимости акций;

• при уменьшении количества акций;

• при уменьшении номинала акций;

• если по окончании второго и каждого последующего финансового года стоимость чистых активов общества меньше уставного капитала.

Размер уставного капитала общества с ограниченной ответственностью может измениться, если:

• участники общества приняли решение об увеличении или уменьшении уставного капитала;

• появился новый участник и внес дополнительный вклад;

• один из участников принял решение о выходе из общества. Но в случае, если его долю выкупают оставшиеся участники или третье лицо, размер уставного капитала не меняется;

• если в течение двух и более лет стоимость чистых активов общества по итогам финансового года меньше уставного капитала.

Увеличение или уменьшение уставного капитала отражается в бухгалтерском учете только после регистрации соответствующих изменений в учредительных документах.

Строка 411 «Собственные акции, выкупленные у акционеров»

В этой строке отражается дебетовое сальдо счета 81 «Собственные акции (доли)» — остаток акций (долей) организации, которые она выкупила у акционеров (участников) для последующей перепродажи или аннулирования.

Счет 81 — активный, но форма баланса, рекомендованная Минфином России, предписывает отражать остаток по нему в пассиве баланса. Поэтому величина, отраженная по строке 411, носит отрицательное значение и указывается в круглых скобках. Таким образом, этот показатель приводит к уменьшению величины собственного капитала организации.

Строка 420 «Добавочный капитал»

В этой строке отражается кредитовое сальдо счета 83 «Добавочный капитал». На счете 83 учитываются:

• курсовые разницы, которые возникают в случае, если взносы в уставный капитал оплачены в иностранной валюте;

• эмиссионный доход, возникающий, если продажная стоимость размещенных акций превысила их номинальную стоимость (за минусом издержек, связанных с продажей);

• суммы дооценки основных средств и других внеоборотных активов.

Суммы добавочного капитала, учтенные на счете 83, обычно не списываются, за исключением установленных случаев:

• при погашении сумм уценки основных средств за счет сумм их дооценки, ранее учтенных на счете 83;

• при направлении сумм добавочного капитала на увеличение уставного капитала;

• при направлении сумм добавочного капитала на покрытие убытков организации;

• при распределении добавочного капитала между учредителями.

Строки 430, 431 и 432 «Резервный капитал»

В этой строке отражается кредитовый остаток по счету 82 «Резервный капитал». На этом счете формируется резервный фонд и иные аналогичные фонды, которые создаются путем распределения части полученной прибыли. Они предназначены для покрытия убытков, погашения облигаций организации, выкупа собственных акций (долей) и т. п. Для расшифровки показателя строки 430 предусмотрены строки 431 «Резервы, образованные в соответствии с законодательством» и 432 «Резервы, образованные в соответствии с учредительными документами».

Формировать резервный фонд обязаны только акционерные общества (пункт 1 статьи 35 Федерального закона от 26.12.95 № 208-ФЗ «Об акционерных обществах»). Поэтому они должны заполнять строку 431.

Другие организации имеют право создавать резервный фонд, если это предусмотрено учредительными документами, но не обязаны это делать. Такое право предоставлено, например, обществам с ограниченной ответственностью (ст. 30 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»). Если ООО создает резервный капитал, его сумма отражается по строке 432 и по обобщающей строке 430.

Обратите внимание: остатки по счетам 14 «Резервы под снижение стоимости материальных ценностей», 59 «Резервы под обесценение финансовых вложений» и 63 «Резервы по сомнительным долгам» в пассиве баланса не отражаются.

Суммы этих резервов принимаются в уменьшение показателей актива баланса:

• сальдо счета 14 уменьшает показатели по строкам 211 «Сырье, материалы и другие аналогичные ценности» и 214 «Готовая продукция и товары для перепродажи»;

• сальдо счета 59 уменьшает показатели по строкам 140 «Долгосрочные финансовые вложения» и 250 «Краткосрочные финансовые вложения»;

• сальдо счета 63 уменьшает дебиторскую задолженность, отраженную по строкам 230 и 240 баланса.

Не отражаются по строке 430 также суммы резервов, учтенные на счете 96 «Резервы предстоящих расходов». Для них предназначена строка 650 раздела V баланса.

Строка 470 «Нераспределенная прибыль (непокрытый убыток)»

В этой строке отражается сальдо счета 84 «Нераспределенная прибыль (непокрытый убыток)»:

• кредитовое — если у организации есть нераспределенная прибыль;

• дебетовое — если у фирмы не покрыты убытки. В этом случае показатель строки 470 приводится в скобках. При расчете значения строки 490 «Итого по разделу III» сумма убытка вычитается.

По строке 470 отражаются суммы нераспределенной прибыли (непокрытого убытка) и отчетного периода, и прошлых лет. Однако если организация считает нужным выделить финансовые результаты за отчетный год и прошлые периоды, она может ввести дополнительные расшифровочные строки: «Нераспределенная прибыль (непокрытый убыток) отчетного года» и «Нераспределенная прибыль (непокрытый убыток) прошлых лет».

Строка 490 «Итого по разделу III»

Строка 490 — итоговая для раздела III «Капитал и резервы». В ней отражается сумма всех собственных источников средств организации — уставный капитал, добавочный и резервный капитал, нераспределенная прибыль.

Показатель по строке 490 формируется как сумма строк:

• 410 «Уставный капитал»;

• 420 «Добавочный капитал»;

• 430 «Резервный капитал»;

• 470 «Нераспределенная прибыль (непокрытый убыток)».

При этом показатель, приведенный по строке 411 «Собственные акции, выкупленные у акционеров», вычитается. Если сумма в строке 470 «Нераспределенная прибыль (непокрытый убыток)» заключена в круглые скобки (то есть, сформирован убыток), она тоже вычитается, а не прибавляется.

Раздел IV «Долгосрочные обязательства»

В этом разделе отражаются суммы займов, кредитов и т. п., полученных организацией на срок более года и не погашенных на отчетную дату. В разделе IV отражается также величина отложенных налоговых обязательств организации. Все остальные суммы долгосрочной кредиторской задолженности отражаются в отдельной строке. Организация может добавить в раздел IV расшифровочные строки, если считает необходимым выделить еще какие-либо показатели. Например, в дополнительной строке можно показать сумму долгосрочной кредиторской задолженности перед дочерними организациями или перед учредителями.

Строка 510 «Займы и кредиты»

В этой строке отражается сальдо счета 67 «Расчеты по долгосрочным кредитам и займам». Это остатки заемных средств, полученных от банков и других организаций, срок погашения которых согласно условиям договора превышает 12 месяцев.