Заключительный отчет июль 2010 содержание содержание 1 список аббревиатур 3 введение 4

| Вид материала | Отчет |

- Черноиванова Наталья Николаевна г. Волгоград. 2010 г. Содержание введение 2 стр пояснительная, 184.65kb.

- Содержание Введение 2 Заключение 5 Список литературы, 76.69kb.

- Содержание: Введение, 313.87kb.

- Содержание введение, 1420.36kb.

- Содержание Содержание 1 Введение, 82.41kb.

- Содержание разделов дисциплины, объем в лекционных часах-60 часов, 48.53kb.

- Содержание учебной дисциплины. Введение. Раздел, 159.08kb.

- Краткое содержание информационного сайта муниципального образования, 693.73kb.

- Отчет о работе ннб за 2010 год библиотечные проекты и программы 2010 года, 547.44kb.

- Содержание Введение 2 Заключение 3 Список литературы, 38.86kb.

4. ТЕЛЕКОММУНИКАЦИОННЫЙ РЫНОК И ТЕЛЕМАТИЧЕСКИЕ УСЛУГИ В ТАДЖИКИСТАНЕ

4.1 ОБЗОР РЫНКА СВЯЗИ

4.1.1 Эволюция телекоммуникационного рынка

- За последние несколько лет, динамизм телекоммуникационного рынка Таджикистана был подогрет впечатляющим уровнем роста мобильного и интернет секторов.

Телекоммуникационный рынок в Таджикистане является самым быстрорастущим среди стран СНГ. Это в основном за счет внушительного роста мобильного и интернет секторов. В период 2003-2008гг., рынок мобильных телефонов вырос на значительно средний ежегодный темп в 138,5% и число пользователей Интернета выросло на огромной скорости в 170,8%, намного выше темпа стран СНГ. Фиксированный телефонный рынок тоже рос, но более медленными темпами, на 3,2% в год.

Хотя рост спроса на оборудование в 2008 году остается одним из самых низких среди стран СНГ, эти высокие темпы роста свидетельствуют о значительном достижением, как показано на следующих графиках и таблицах:

| | | | Проникновение в 2008 г. (% населения) | Пользователи ГТР (2003-2008 г.г.) | ||||

| | ВВП на душу | Население (млн. чел.) | Мобильный | Фиксир. | Интернет | Мобильный | Фиксир. | интернет |

| Армения Азербайджан Беларусия Джорджия? Казахстан Кыргизия Молдова Россия Таджикистан Туркменистан Украина Узбекистан | 4966 9564 12737 4757 11693 2253 2843 14920 2104 5971 6339 2807 | 3,3 9,0 9,5 4,4 15,6 5,4 3,6 141,4 6,5 5,4 45,7 27,9 | 100% 75% 84% 64% 96% 63% 67% 141% 54% 22% 121% 47% | 20% 15% 38% 14% 22% 9% 31% 32% 4% 9% 29% 7% | 6% 17% 32% 24% 15% 16% 23% 32% 9% 1% 22% 9% | 93% 43% 49% 31% 62% 90% 38% 41% 138% 162% 54% 109% | 2% 7% 4% - 2% 9% 4% 7% 4% 3% 5% 4% 1% | 6% 33% 14% 54% 50% 34% 24% 30% 171% 30% 33% 38% |

Сравнение основных показателей телекоммуникационного сектора в странах СНГ (источник: Всемирная Связь ITU и данные оператора)

Россия

Украина

Армения

Казахстан

Беларуссия

Азербайджан

Молдова

Грузия

Кыргызстан

Таджикистан

Узбекистан

Туркменистан

Показатель проникновения мобильных телефонов в рынок (источник: мировые данные МСЭ (ITU))

Беларуссия

Россия

Молдова

Украина

Казахстан

Армения

Азербайджан

Грузия

Кыргызстан

Туркменистан

Узбекистан

Таджикистан

Показатель проникновения фиксированных телефонов (источник: мировые данные МСЭ (ITU))

Беларуссия

Россия

Грузия

Молдова

Украина

Азербайджан

Кыргызстан

Казахстан

Таджикистан

Узбекистан

Армения

Туркменистан

Показатель проникновения фиксированных телефонов (источник: мировые данные МСЭ (ITU))

- Нормативно-правовая база Таджикистана имеет довольно гибкий характер, в частности на услуги добавленной стоимость.

Основа регулирования телекоммуникационной связи определяется Министерством транспорта и Телекоммуникационной Связи (MTC), через Государственное агентство по надзору и регулированию Связи и информатизации. 9 мобильные лицензии стали выдаваться с 2003 года, что демонстрирует, что государственные органы в значительной степени поощряют конкуренцию в секторе мобильной связи. Рынок мобильных телефонов в настоящее время состоит из 4 основных операторов GSM (Вавилон, Билайн, T-Cell и MLT) и 3 операторов CDMA (М-Теко, Skytel, ТК-Мобайл).

Контекст регулирования таких вопросов, как охват и запуск новых услуг представляется достаточно гибким. На услуги «добавленной стоимости» только цены и продвижение требует предварительного одобрения от антимонопольного комитета (под руководством Министерства экономики).

- Успех мобильного телефона, также связано с тем, что компании мобильной телефонной связи быстро достигли охвата 95% населения.

География страны объясняет эволюцию охвата мобильными телефонами: так как 93% земли занимают горы, 50%, из них выше 3000 метров, большая часть населения живет на более низкой по высоте территории. Охватывая эти территории, которые представляют 7% территории, 4 основных операторов мобильной связи утверждают, что охватывают 95% населения.

Для сравнения наземная линии связи, которая требует больше инвестиций, чем связь мобильная, охватывает лишь основные городские районы.

(4) высокий уровень конкуренции между операторами мобильной связи, где многие из них являются филиалами международных групп, и высокий спрос на мобильные телефоны возникает из-за плохого обслуживания наземной линии связи, что помогает объяснить, почему рост рынка мобильных телефонов является столь динамичным.

Другие причины роста мобильной связи включают в себя:

- Значительное число операторов приводит к снижению цен и, следовательно, динамическому росту клиентской базы;

- Присутствие международных групп, которые имеют сильный технический и маркетинговый потенциал. T-Cell является дочерним предприятием шведского оператора Telia Sonera; Tacom это дочерняя компания Российской группы Вымпелком; MLT является дочерним предприятием Российской группы Мегафон;

- Наземная линия связи не обеспечивает конкурентоспособную альтернативу для мобильной связи. Традиционный оператор фиксированной телефонный связи Точиктелеком управляет 285,000 линиями, которые охватывают лишь 4,2% населения.

- Широкополосный рынок мобильной связи является динамическим. Кажется, что Точиктелеком не разработал постоянную широкополосную способность (ADSL) на его медных линиях. Широкополосная связь, таким образом, поставляется операторами мобильной связи, которые получили сильные позиции на мобильном широкополосном канале связи (UMTS, HSPA). Таджикистан был первой страной в Центральной Азии, которая ввела мобильную связь 3G в 2007 году, и Вавилон был первым оператором, который запустил 3G на рынке СНГ.

4.1.2 основными участниками рынка мобильной связи

Проникновение сотовой связи возросло с 43% (на конец 2008 г.) до 65% от численности населения на конец 2009 г. Рынок увеличился на 44% в год, в основном из-за повышения числа лидеров Вавилон (+52%) и T-Cell (+32%).

T-Cell (TeliaSonera) Baвилон Билайн (Tacom) МЛТ Другие

T-Cell (TeliaSonera) Baвилон Билайн (Tacom) МЛТ Другие

Декабрь 2008 г. Декабрь 2009 г.

Рост мобильного рынка (количество клиентов основных операторов), 2008-2009 (источник: операторы: ссылка скрыта)

Рынок состоит из 7 операторов, 4 из них делят 95% рынка. Вавилон и Т-Сеll заявляют быть номером 1 рынка в 2010 году, что трудно подтвердить, так как операторы имеют разные способы подсчета своих клиентов.

Другие

МЛТ

Билайн

Вавилон

Т-сел

Декабрь 2008 Декабрь 2009

Доля рынка операторов, 2008-2009 (источник: опраторы и анализ)

В следующей таблице представлена информация об основных операторах мобильной связи GSM:

| |

| Запуск | Январь 2003 |

| Право собственности | Совместное предприятие США – Таджикистан, 60% принадлежит Б. Файзуллаеву |

| Стандарты технологии | GSM 900/1800, 3G-UMTS/3,5G-HSDPA |

| Доля рынка на декабрь, 2009 г. | 35,7% (1600тыс клиентов) |

| Канал распределения | 4 агентств |

| Охват населения | 95%, 300 городов и районов |

| |

| Запуск | Север. Таджикистан 1999 г. (бывший ИндигоСомонком, переименован в T-Cell в 2010 г.) |

| Право собственности | 40% принадлежит AKFED, 60% принадлежит TeliaSonera (Швеция-Финландия) |

| Стандарты технологии | GSM 900 |

| Доля рынка на декабрь, 2009 | 34% (1,523тыс. клиентов) |

| Канал распределения | 15 агентств / 2500 дилерских центров |

| Охват населения | 95% |

| |

| Запуск | Сентябрь 2006 г. |

| Право собственности | Принадлежит Российскому оператору Вымпельком |

| Стандарты технологии | GSM 900/1800, 3G-UMTS |

| Доля рынка на декабрь, 2009 г. | 16,5% (740тыс клиентов) |

| Канал распределения | 150 дилеров |

| Охват населения | 95% |

| |

| Запуск | 2001 г. |

| Право собственности | 75% принадлежит Российскому оператору МЛТ, 25% Точиктелекому |

| Стандарты технологии | GSM 900/1800, 3G-UMTS |

| Доля рынка на Декабрь, 2009 | 8,9% (400к клиентов) |

| Канал распределения | 35 агентств |

| Охват населения | 95% |

Нижеследующие таблицы представляют информацию о провайдерах системы CDMA:

| |

| Запуск | 2005 г. на севере Таджикистана |

| Право собственности | 100% принадлежит Казахской компании |

| Стандарты технологии | IMT-MC-450 / CDMA 2000 1x450 |

| Доля рынка на декабрь, 2009 г. | 0,2% (9тыс клиентов) |

| Охват населения | Почти все страны и большие города кроме районов в Сугде (Чоркух, Айни, Ворух, Ганчи, Пенджикент, Мастчох), в Хатлоне (Вахш, Сарбанд, Джилликуль, Колхозабад, Яван, Нурек, Ганчи) и весь ГБАО |

| |

| Запуск | 2004 г. |

| Право собственности | 51% принадлежит Корпорации ZTE (Китай) и 49% Таджикской компанией ССК |

| Стандарты технологии | CDMA 2001 |

| Доля рынка на Декабрь, 2009 | 0,2% (9тыс клиентов) |

| Охват населения | Почти вся страна |

| |

| Запуск | - |

| Право собственности | - |

| Стандарты технологии | CDMA 450 |

| Доля рынка на декабрь, 2009 | - |

| Канал распределения | - |

| Охват населения | - |

4.1.3. Влияние охвата 3G (третье поколение беспроводной связи)

Как упоминалось выше, с 2007 года операторы Республики Таджикистан выдвинулись на первый план в развитии широкополосной связи в Центральной Азии. Отсутствие конкурентов ADSL сети в стране позволило развитию широкополосных и мобильных интернет-предложений и широкому распространению 3G-телефонов. Влияние размещения 3G-связи могло бы иметь косвенные положительные аспекты в развитии мобильных-банковских услуг:

- 3G вызвало высокий уровень совместимых телефонов с технологиями, позволяющими использование приложений, обеспечения безопасности и удобства клиента (Java, USSD, WAP). Согласно отделу маркетинга компании Вавилон, 60% телефонов совместимы с Java приложениями.

- 3G возможно, может повлечь за собой лучшее восприятие клиентов услуг мобильного Интернета и дополнительных услуг.

4.1.4 Охват операторов мобильной связи

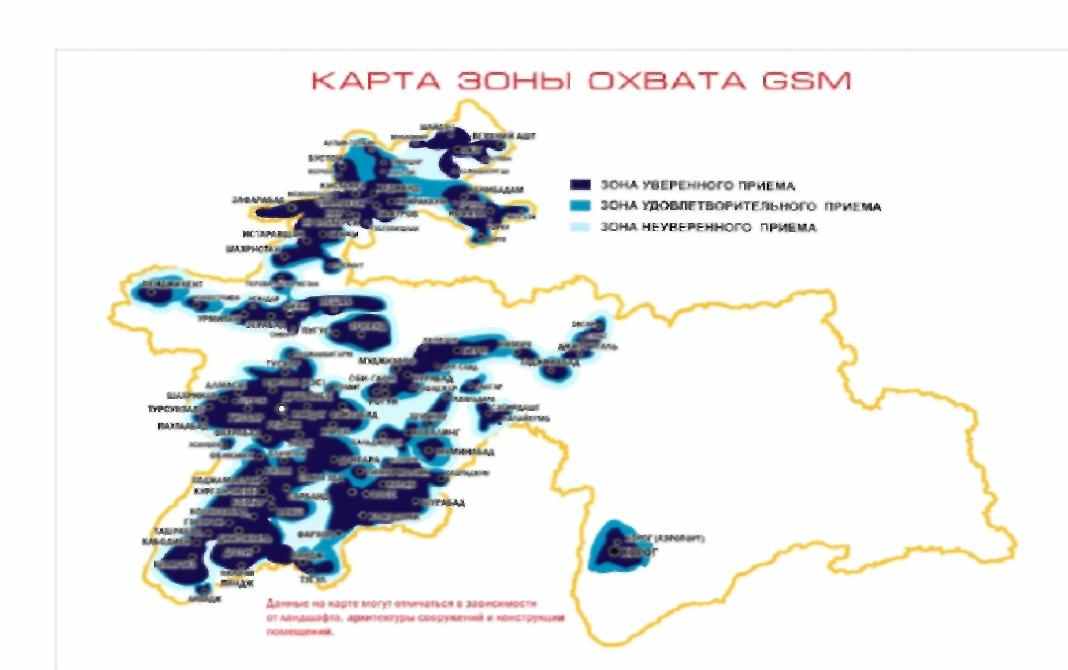

(1) Хотя 4 оператора сети GSM утверждают о покрытии 95% населения, их географический охват ограничен наиболее густонаселенными районами. Таким образом, обеспечение услуг мобильного банкинга в самых отдаленных районах, не было бы возможным.

Карта охвата 4 операторов GSM (источник: сайты операторов)

Карты выше показывают, что операторы GSM сосредоточили свое внимание на развертывание в 4 районах страны, которые являются наиболее густонаселенными районами, в соответствии с нижеприведенной картой плотности: Душанбе и Раштская долина (1), Хатлонская область (2), северная часть Согдийской области (3), и небольшая территория ГБАО, около Хорога (4);

Оснавная территория охваченная операторами GSM, в связи с плотностью населения (Источник: исследование компании HORUS, основанное на картах охвата из веб-сайтов операторов)

Хотя 4 оператора связи утверждают что охватывают 95% населения, то мы на картах видим иное:

- Лучший охват предоставляется операторами в городах Душанбе, Худжанд и Хатлонской области и в сельских районах вокруг крупных городов этих регионов;

- Высотные регионы (Горный Бадахшан и южная часть Согдийской области) вряд ли охвачены мобильной сетью;

- За исключением области Раштской долины, операторы мобильной связи не охватывают территории с низкой плотностью населения (менее 25 жителей на км2).

В связи с отсутствием охвата мобильной связи в этих областях, способность мобильных операторов обеспечить доступ к мобильным-банковским услугам в отдаленных и изолированных районах, весьма сомнителена.