Учет и анализ кредитных рисков коммерческого банка

групп риска, чем это вытекает из формализованных критериев. Отнесение банком льготных, переоформленных (в т.ч. пролонгированных) ссуд, а также недостаточно обеспеченных и необеспеченных ссуд к более низкой группе риска, чем это вытекает из формализованных критериев, в зависимости от реальной величины кредитного риска по оценке банка, но не ниже группы риска, предусмотренной для обеспечения ссуд, допускается при наличии решения органа управления банка, уполномоченного учредительными документами банка (см. также Письмо ЦБ РФ от 20.10.1998г.№296-Т).Указанное решение принимается органом управления банка, уполномоченным учредительными документами банка.

О каждом принятом решении банк информирует территориальное учреждение Банка России, осуществляющее надзор за деятельностью банка, в течение 10 дней со дня принятия решения. Информация должна содержать ссылку на решение полномочного органа банка и его обоснование с приложением копий соответствующих документов, заверенных банком.

Не допускается отнесение банком к более низкой группе риска, чем это вытекает из формализованных критериев:

• ссудной задолженности, образовавшейся в результате переоформления ссуд или задолженности по уплате процентов на основании договоров об отступном, уступки права (требования), новации, в том числе в результате переоформления задолженности в векселя заемщика и (или) третьего лица;

• ссудной задолженности заемщиков, одновременно отвечающая признакам Указания ЦБ РФ от 02.08.1999 г. №619-У;

• ссудной задолженности заемщиков (особенно если договором предусмотрена единовременная выплата основной суммы долга и процентов по окончании срока действия договора), финансовое состояние которых препятствует возврату полученной от банка ссуды (Письмо ЦБ РФ от 22.01.1999 г. №33-Т). Указанием ЦБ РФ от 13.07.1999 г. №606-У с отчетности на 01.09.1999 г. предусмотрен особый порядок расчета резерва под ссудную задолженность резидентов оффшорных зон.25

В разрезе лицевых счетов определяется большая из двух величин (величина РР); 100% от остатка ссуды на последний рабочий день месяца (С) или среднедневной дебетовый оборот по счету.

Если ссуда отнесена к 1-3-ей группе риска, то резерв должен составлять не менее 50% РР.

Если ссуда относится к 4-ой группе, то резерв (Р) рассчитывается по формуле:

Р = 50% ((РР - С) + (С - Ф),

где: Ф — фактически сформированный РВПС в соответствии с Указанием ЦБ РФ от 25.12.1997 г. №101-У.

Оценка финансового состояния заемщика проводится банками на постоянной основе и содержаться в кредитных досье, особенно в отношении крупных кредитов, кредитов связанным с банком заемщикам, инсайдерам, кредитов 2-4-ой групп кредитного риска (п.2.4 Инструкции ЦБ РФ от 30.06.1997г. №62А).

Помимо расчета и анализа множества финансовых коэффициентов в мировой практике выработан простой, оперативный и достаточно точный метод заблаговременного выделения компаний, которым грозит банкротство, или, что не менее важно, подтверждение отсутствия этого риска. Речь идет о модели предсказания платежеспособности, разработанной на основе "коэффициента Z" (z-score technique) - коэффициента вероятности банкротства. Такие модели сейчас широко используются в США, Великобритании и других странах банкирами, кредитными менеджерами, бухгалтерами, инвесторами и местными властями. Данная модель анализа кредитного риска выглядит следующим образом:

Z = СО + С 1Х1 + С2Х2 + СЗХЗ 4- С4Х4 + ....

где XI - прибыль до уплаты налога/текущие обязательства (53%);

Х2 - текущие активы/общая сумма обязательств (13%);

ХЗ - текущие обязательства/общая сумма активов (18%);

Х4 - отсутствие интервала кредитования (16%);

СО.....С4 - коэффициенты (проценты в скобках указывают на пропорции модели). XI измеряет прибыльность, Х2 - состояние оборотного капитала, ХЗ - финансовый риск и Х4 - ликвидность.

Использовать модель, выявляющую компании со сложным финансовым положением, просто. Ключевые величины счета прибылей и убытков и балансового отчета анализируемых компаний закладываются в систему. Искомые соотношения автоматически подсчитываются, и вычисляется Z-коэффициент. Если Z-коэффициент ниже "критического уровня платежеспособности", рассчитанного по данным обанкротившихся компаний, то риск кредитования такой компании очень велик. Если Z-коэффициент положителен, то компания не подвержена такому риску. Очевидно, что чем выше Z-коэффициент, тем лучше положение компании и наоборот. Важно отметить, что используемые финансовые данные могут быть как отчетными, так и прогнозируемыми. Таким образом, будущий риск, связанный с компанией, можно оценить на основе как ее прошлой, так и настоящей деятельности. Фактические данные свидетельствуют, что 98% банкротств в развитых странах за последние 15 лет точно предсказаны при помощи различных моделей.

Можно усилить прогнозирующую роль моделей, трансформировав Z-коэффициент в PAS-коэффициент (Performance Analisys Score - коэффициент анализа деятельности), позволяющий отслеживать деятельность компании во времени. PAS-коэффициент - это просто относительный уровень деятельности компании, выведенный на основе Z-коэффициента за определенный год и выраженный в процентах. Например PAS-коэффициент, равный 10, свидетельствует, что лишь 10% компаний находятся в худшем положении, что говорит о неудовлетворительной работе данного клиента. Сильной стороной такого подхода к оценке платежеспособности и анализу. деятельности является его способность сочетать ключевые характеристики отчета прибылей и убытков и баланса в единое представительное соотношение. Таким образом, рассчитав PAS-коэффициент, каждый, даже имея слабую финансовую подготовку, может быстро оценить финансовый риск, связанный с данной компанией, и принять то или иное решение в отношении ее кредитования.

На основе проведенного анализа все потенциальные заемщики могут быть классифицированы, подобно ссудам, по категориям.

Рассмотрев параметры займа и заемщика как параметры функции кредитного риска, обратимся к вопросам анализа моделей поведения банка на рынке кредита и эффективного распределения кредитного ресурса.

Применение метода математического моделирования наиболее эффективно, так как этот метод:

- применим ко всем видам банковских операций, вводит и позволяет определить для сделок любого вида количественную меру банковского риска, которая дает возможность в каждом конкретном случае оценить и сравнить последствия и целесообразность тех или иных операций;

- дает возможность формализовать и накапливать опыт банка по заключению сделок различного вида, что позволит банку дифференцировать процентные ставки по кредитам;

- позволяет определить то отдельное множество сделок из всех потенциально возможных, которое обеспечит банку получение максимальной средней прибыли при минимуме риска, что соответствует реализации оптимальной стратегии распределения свободных банковских ресурсов.

Обратимся подробнее к вопросу о том, каким образом банк устанавливает и изменяет цену предложения кредита в зависимости от уровня риска несвоевременного либо неполного возвращения или вообще невозвращения кредита. Этот момент особенно важен в свете рассмотренных проблем информационного рационирования.

Для этой задачи, решаемой на базе теории вероятностей, нам потребуются следующие обозначения:

Р(Н). - вероятность невозвращения кредита (применительно к конкретной сделке); а - доля кредита;

Р(а) - вероятность невозвращения этой доли кредита;

Р(1) - вероятность невозвращения кредита (а=1);

Р(0) - вероятность его полного возвращения;

P(t) - вероятность запоздалого возвращения, т.е. функция от срока запаздывания - t. Понятно, что при весьма больших значениях этого срока P(t) стремиться к Р(Н), т. е. имеет своим пределом вероятность невозвращения.

Гипотетически допустимо, что банк ориентируется на определенную процентную ставку ПСО - ставку практически безрискового кредита, которая представляет собой цену кредита при фактическом отсутствии риска. В качестве такой ставки можно принять, например, учетную ставку ЦБ РФ или ставку «прайм-рейт».

Однако реальная рискованность операций побуждает коммерческий банк повышать процентную ставку до значения ПС.

Если вероятность невозвращения кредита Р(Н), то вероятность возвращения будет равна (1-Р(Н)). А значит, наиболее вероятно, что заемщик вернет банку сумму С, рассчитанную по формуле

С=(1-Р(Н)) х (1+ ПС/100%) х К,

где К – исходный кредит;

Р(Н) – вероятность его невозвращения;

ПС – процентная ставка за предоставленный кредит, исчисленная с учетом риска. При отсутствии риска, возвращаемая сумма будет равна

С0 = (1+ПС0/100%) х К.

Компенсация потерь, связанных с опасностью невозвращения заемщиком кредита в данной сделке, имеет место при условии С=С0 а оно приводит к следующему соотношению:

(1-Р(Н)) х (1+ПС*) = 1+ПС0

Отсюда и находится ставка процента, которую должен взимать банк, чтобы возместить вероятные потери по невозвращению кредита:

ПС = (ПС0+Р(Н)) / (1 – Р(Н))

Это и есть цена определенного кредита в условиях наличия риска невозврата кредита. Ясно, что при существенном поднятии процента банк рискует потерять клиента, однако, компенсируя риск потери клиентов с низкой степенью возвратности долгов, банк тем самым снижает риск собственных потерь.

С повышением кредитного процента связан рост суммы выплат банку со стороны заемщика за предоставленный кредит в условиях его невозврата.

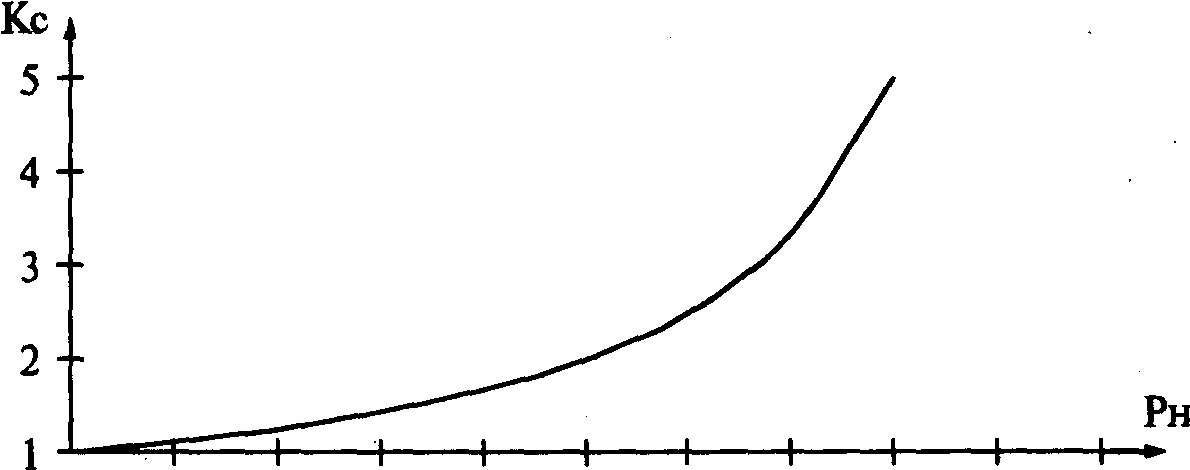

Графически зависимость увеличения суммы выплат от вероятности невозврата выглядит следующим образом:

0.1 0.2 0.3 0.4

0.5 0.6 0.7 0.8 0.9 1.0

0.1 0.2 0.3 0.4

0.5 0.6 0.7 0.8 0.9 1.0

Рис 2.17.Зависимость увеличения суммы выплат от вероятности невозврата кредита

График наглядно показывает существование разных зон риска, которые уже рассматривались выше.

Еще одна разновидность кредитного риска состоит в опасности несвоевременного возврата кредита каким-либо одним из заемщиков или группой заемщиков банка. Допустим, известны вероятности Pi задержки возврата кредита на срок Ti . Тогда:

Tcp = S PiTi,, i=[1;m]

где m - общее количество возможных задержек;

Tcp - средний срок (математическое ожидание срока) задержки кредита.

Основной вид потерь банка от несвоевременного возвращения кредита состоит в том, что банк мог бы вложить этот кредит в выгодное дело и получить по нему проценты, но не сделал это. А значит, задержка кредита на срок Ti равносильна потери банком суммы:

Сn = ПСm х Ti x К,

где ПСm - максимально возможная годовая процентная ставка размещения кредита в период его возвращения. Приняв Т равным наиболее вероятному сроку задержки кредита, легко получить значение вероятных потерь банка:

Сn = ПСm х Tcp x К,

Чтобы компенсировать потери, банк вместо безрисковой ставки процента ПСо взимает с заемщика более высокую ставку ПС, обеспечивающую ему получение дополнительной суммы, равной вероятным потерям Сn. Если кредит получен заемщиком на срок То, то ставка кредита будет равна:

ПC=ПCo+ (Tcp/T) x ПСm

Таким образом, согласно предлагаемой модели, цена кредита в условиях риска его несвоевременного возвращения возрастает на величину, пропорциональную относительному вероятному сроку задержки и наибольшей процентной ставке кредита, имеющей место на рынке кредитных денег в период возврата ссуды.

Итак, мы рассмотрели некоторые вопросы банковского кредитного ценообразования, которые могут рассматриваться в то же время как способ подстраховки (компенсации) от кредитного риска.

Глава 3. Анализ кредитных рисков в коммерческом банке

3.1.Характеристика ОАО Банк «Менатеп Санкт-Петербург»

Акционерный Коммерческий Банк «МЕНАТЕП Санкт-Петербург» был зарегистрирован ЦБ РФ 27 ноября 1995 года и имеет Генеральную лицензию ЦБ РФ на проведение банковских операций.

В течение всего времени существования Банк «МЕНАТЕП СПб» динамично развивался. В 1997 году Банк единственный из петербургских банков вошел в число 50 наиболее динамично развивающихся банков России, одним из первых в России получил Лицензию ЦБ РФ на осуществление профессиональной деятельности на рынке ценных бумаг.

Сегодня Банк «МЕНАТЕП СПб» - один из крупнейших российских банков с 58 филиалами, расположенными в 47 субъектах Федерации. Кроме того, 17 ноября 2001 года был открыт филиал Банка в столице Монголии Улан-Баторе. Филиал Банка «МЕНАТЕП СПб» стал первым филиалом иностранного банка в Монголии и первым зарубежным филиалом Банка «МЕНАТЕП СПб».

В 2002 году открыты филиалы и дополнительные офисы в Череповце, Нефтеюганске и других крупных региональных и областных центрах страны.

Банк «МЕНАТЕП СПб» входит в число 20 крупнейших российских банков по всем основным финансовым показателям. Уставный капитал Банка составляет 1,385 млрд. рублей и является самым крупным среди банков Санкт-Петербурга.

Международное рейтинговое агентство Fitch присвоило Банку краткосрочный, долгосрочный, индивидуальный рейтинги и рейтинг поддержки – соответственно В, В минус, D и 5Т. Данные рейтинги отражают усиление позиций его ключевых партнеров и хорошие возможности для увеличения и диверсификации клиентской базы. Fitch является одним из крупнейших международных рейтинговых агентств, представляющее рейтинги в 75 странах и имеющее 40 представительских офисов по всему миру.

В число клиентов Банка входят предприятия НК «ЮКОС» и ОАО «ГАЗПРОМ», Корпорация «ФосАгро», ОАО «Пивоваренная компания «Балтика», ОАО «Комбинат им. Степана Разина», ЦКБ МТ «Рубин», ОАО «ГАЗ», ОАО «РусАвтогаз», ОАО «УАЗ», страховые компании: ОАО «РОСНО», ОАО «ПСК», ОАО «Прогресс-Гарант», ОАО «Росгосстрах», ОАО «Ресо-Гарантия», Объединение «Гознак», ОАО «Судостроительный завод «Северная Верфь», Холдинг «Силовые машины», ОАО «ЛМЗ», ОАО «Электросила», предприятия РАО ЕЭС России, Группа «Волготанкер», ООО «Сибинтек», ЗАО «Метроком», ЗАО «Раском», ЗАО «Алроса», ОАО ЛМЗ «Свободный Сокол» и многие другие.

Банком подписаны Соглашения о сотрудничестве с Администрациями гг. Владимира, Липецка, Красноярска, Подольска, Сызрани, Орловской, Томской и Челябинской областей, согласно которым Банк «МЕНАТЕП СПб» является уполномоченным Банком Администраций этих регионов. Кроме этого, Банк - участник Соглашений между Администрацией Санкт-Петербурга и Администрациями Астрахани, Белгорода, Саратова и Тамбова и выступает уполномоченным по расчетам между субъектами Федерации.

Банк «МЕНАТЕП СПб» входит в число базовых банков ОАО «ГАЗПРОМ». Банк является также расчетным банком в рамках соглашения между НК «ЮКОС» и Администрацией Красноярского края о развитии на его территории системы нефтепродуктообеспечения. Банком заключен ряд Соглашений о сотрудничестве с ведущими предприятиями страны, в числе которых РАО "ЕЭС России", АООТ "Ульяновский автомобильный завод", ОАО "Тверская энергетическая система", Красноярский металлургический завод и ряд других.

Банк «МЕНАТЕП СПб» является Полноправным членом (Principal Member) международных Ассоциаций VISA International и EUROPAY International, принимает в оплату карты компании "Diners Club International", является одним из крупнейших в России банков-эмитентов пластиковых карт, а также осуществляет программу спонсирования банков по вступлению в ассоциации VISA International и EUROPAY International на правах Associate и Participant member.

Банк также является членом Совета директоров Ассоциации российских банков - членов VISA International.

Банком подписан Договор о сотрудничестве с компанией «Western Union», специализирующейся в области международных денежных переводов. Обладая широкой филиальной сетью, Банк «МЕНАТЕП СПб» позволяет сделать услугу по международным переводам доступной практически во всех регионах России. В настоящее время к системе «Western Union» подключены 54 филиала Банка.

Банк «МЕНАТЕП СПб» один из немногих российских банков, имеющий лицензию ЦБ РФ на работу с драгметаллами и лицензию МВЭС на экспорт драгоценных металлов из Российской Федерации. Банк осуществляет полный спектр операций, связанных с реализацией золота и серебра на Лондонском рынке драгоценных металлов. Банком заключены Генеральные соглашения со всеми крупнейшими банками - операторами на российском рынке драгоценных металлов.

Банк - член Национальной Фондовой Ассоциации (НФА) и Ассоциации участников вексельного рынка (АУВЕР), участник Московской Межбанковской и Санкт-Петербургской Валютных Бирж, Национальной Ассоциации участников фондового рынка (НАУФОР), член Российской Торговой Системы (РТС).

Банк является уполномоченным дилером по обязательствам Правительства РФ (ОФЗ, ГКО) и Государственным Именным Облигациям Администрации Санкт-Петербурга.

Банк «МЕНАТЕП СПб» - постоянный член Европейского Делового Конгресса и Международного центра по налогам и инвестициям.

Банк предлагает на рынке услуги по комплексному банковскому обслуживанию как корпоративных, так и частных клиентов.

Основным принципом при разработке банковских услуг можно назвать индивидуальный подход к каждому клиенту, тщательное изучение его потребностей в банковском обслуживании и адаптацию стандартного сервиса к запросам конкретного клиента, а в ряде случаев и разработку уникальных финансовых схем, отвечающих его нуждам. Важным элементом, позволяющим обеспечить качественное обслуживание клиентов Банка, является автоматизированная банковская система «BigBank», обеспечивающая обработку банковских операций в реальном масштабе времени. Одним из важнейших элементов системы «BigBank» является модуль электронных платежей «Банк-Клиент», который позволяет круглосуточно производить обслуживание клиентов по безналичным платежам. Кроме того, оригинальными банковскими продуктами являются системы «Домашний Банк» и «Телебанк», которые значительно упрощают клиентам Банка управления их счетами.

МСПб входит в состав структуры «Менатеп» - финансово-промышленной группы, возглавляемой Михаилом Ходорковским. Главным активом группы является «ЮКОС» - вторая по величине вертикально-интегрированная нефтяная компания России. Другие производственно-технологические подразделения группы «Менатеп» занимаются торговлей и сбытом нефтепродуктов, производством минеральных удобрений, а также телекоммуникационной, страховой и товарно-биржевой деятельностью. В конце 2001 г. консолидированные активы группы оценивались в 20 млрд долл.

В своем нынешнем виде МСПб действует со второй половины 1998 г. За время, прошедшее после финансового кризиса августа 1998 г., размер и сфера деятельности банка утроились (в реальном исчислении). Банк «Менатеп» - крупнейшее в докризисный период банковское подразделение группы - в 1998 г. пережил банкротство. После этого группа «Менатеп» передала свой банковский бизнес в руки МСПб, а также московскому «Доверительному и Инвестиционному банку», специализирующемуся на инвестиционной (в российском понимании) деятельности. Кроме того, МСПб получил в наследство от Банка его филиальную сеть.

Сегодня МСПб входит в двадцатку крупнейших по размеру суммарных активов банков России (1,02 млрд долл. на 30 июня 2002 г.). Гoлoвной офис банка находится в Санкт-Петербурге. МСПб. Большинство филиалов Банка находятся в городах, где имеются подразделения компании «ЮКОС». Бизнес за пределами России ограничен и связан в основном с деятельностью офшорного отделения банка в Монголии, а также двух офшорных дочерних структур в Швейцарии и на Кипре. Офшорные банковские операции составляют менее 5% консолидированных активов МСПб. Банк имеет и альтернативный канал предоставления банковских услуг: недавно начала действовать интегрированная электронная площадка, позволяющая продавать банковские продукты через Интернет.

Штат МСПб вырос со 118 до 2 782 человек за период с конца 1997 г. до 30 июня 2002 г. Основная часть персонала работает в региональных отделениях банка, в Петербурге насчитывается всего 317 сотрудников, в Москве - 421. В последние три года филиалы МСПб создают значительную часть его активов. В общей сложности на их долю приходится порядка двух третей консолидированных активов банка. Вся внешняя отчетность составляется на консолидированной основе.

Основные направления деятельности включают среди прочего кредитование корпоративных и частных клиентов, депозитарные операции, фондовые брокерские операции, лизинг и услуги по управлению фондами. Банк традиционно ориентируется на обслуживание корпоративных клиентов, однако за последние три года возрос удельный вес услуг, предоставляемых частным клиентам.

С 1996 г. банк ведет финансовую отчетность по Международным стандартам бухгалтерского учета (IAS). В 2001 г. счета банка за 2000-й и 2001 г. были переведены на американскую систему учета GAAP, используемую в группе «Менатеп».

Группа «Менатеп» играет активную роль в стратегическом планировании деятельности МСПб и развитии его бизнеса. Однако в оперативном руководстве банком менеджмент группы не участвует. Большинством компаний группы «Менатеп», включая МСПб, владеют одни и те же лица: таким образом, получается, что ФПГ управляется централизованно.

Проводимая менеджментом среднесрочная стратегия развития направлена на укрепление позиций банка на рынках корпоративных и розничных банковских услуг. Исторически услуги МСПб ориентированы на обслуживание финансовых потребностей крупных компаний, таких как «ЮКОС» и «Газпром», однако постепенно банк диверсифицирует свою клиентскую базу, включая в нее средние и малые компании, а также физических лиц со средним уровнем доходов. Аналогичным образом банк расширяет ассортимент предлагаемых банковских продуктов и услуг (интернет-банкинг, финансирование торговли, управление наличностью, валютообменные (или конверсионные) операции, кредитные карточки, лизинг, управление активами и брокерские услуги). Кроме того, МСПб укрепляет свои отношения с корпоративными клиентами, внедряя и эффективно используя различные коммерческие схемы работы, такие как централизованная клиентская база данных и система управленческой информации, позволяющие выявлять возможности для перекрестной продажи финансовых услуг и определять уровень доходности по каждому клиенту.

Ожидается, что по мере развития и укрепления филиалов банка, открытых за последние три года, объем бизнеса МСПб будет постепенно увеличиваться. Банк намеревается максимально эффективно использовать сеть своих филиалов, создаваемых исключительно в местах, где высока экономическая активность и благоприятны возможности для роста. Дальнейшему расширению бизнеса должны способствовать альтернативные каналы обслуживания клиентов (прежде всего, интернет-банкинг). Главная цель МСПб - повышение уровня капитализации и рентабельности. Стратегически банк нацелен на увеличение текущей рентабельности за счет развития кредитной деятельности и услуг, приносящих комиссионных доход.

ОАО Банк «МЕНАТЕП СПб» оказывает полный перечень услуг для своих клиентов - юридических лиц:

-расчетно-кассовое обслуживание счетов