|

< Предыдущая |

Оглавление |

Следующая > |

|---|

3.3. Стоимость и цена инвестиционных ресурсов

Осуществление финансирования инвестиций возможно из различных источников, но все они дают средства, которые будучи использованы в инвестициях превращаются в капитал. Капитал как фактор производства всегда имеет определенную стоимость, которая должна учитываться при привлечении его в инвестиционную деятельность. Существующая сейчас стоимость капитала в будущем определяет уровень доходности инвестированных средств. Привлечение средств для инвестирования из разных источников требует дополнительных затрат (выплаты дивидендов и процентов и проч.), которые определяют, что будет стоить инвестору этот капитал. Поэтому у капитала из любого источника, предназначенного для финансирования инвестиций, есть стоимость капитала и пена капитала, отражающая затраты на привлечение капитала в процентах к общему объему привлекаемых ресурсов.

Необходимость определения цены капитала связана с тем, что деньги как экономический ресурс ограничены и могут быть использованы только на альтернативной основе: если их затратили на финансирование инвестиций, от реализации других целей придется отказаться. Финансирование именно данного проекта может считаться оправданным, если вложенный капитал принесет больший доход, чем вложение его в другие проекты с той же степенью риска.

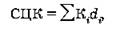

Для определения уровня доходности капитала рассчитывается такой показатель, как средневзвешенная цена капитала, т.е. средняя цена, которую платит инвестор за использование капитала, сформированного из различных источников. Каждый из этих источников требует своего уровня дохода, и они учитываются при формировании общего капитала для инвестиций. Но для того чтобы вычислить эту величину, необходимо определить стоимость единицы привлеченного капитала из каждого источника, так как по сути средневзвешенная цена есть сумма цен каждого источника с учетом его доли в совокупном капитале. Формула этого показателя принимает следующий вид:

где СЦК - средневзвешенная цена капитала;

К(. - цена капитала г-го источника;

Ы/ - удельной вес г-го источника в общей сумме капитала.

Каждый инвестор, отдавая свои средства в пользование, рассчитывает получить определенный доход. Это его цена за право пользоваться средствами, и эту цену должно оплатить предприятие, пользующееся его деньгами. Именно эта сумма образует долг предприятия перед инвестором. Кроме того, чтобы получить в свое распоряжение чужие деньги, нужно оформить все документы, связанные с оформлением кредита, эмиссией и размещением ценных бумаг и проч., что тоже требует дополнительных расходов, которые выступают как плавающие (флотационные) расходы, для конкретного источника они бывают различны. И наконец, возрастание или уменьшение затрат на инвестируемый капитал из каждого источника будет зависеть от особенностей налогообложения. Поэтому в общем виде цена каптала из каждого источника определяется как норма доходности инвестиций, требуемая инвестором, плюс плавающие расходы и минус ставка налогов.

Средства, предназначенные для инвестиций, складываются из собственных ресурсов, привлеченных и заемных капиталов. Собственные ресурсы- это прибыль и амортизация, привлеченные- эмиссия акций, а заемные- различные формы кредитов и эмиссия облигаций. Для того чтобы определить средневзвешенную цену капитала, нужно рассчитать стоимость каждого источника. При расчетах необходимо иметь в виду, что все цены и доходы учитываются в денежных единицах, а ставки прибыли, налогов, платежей за кредит и проч. - в процентах.

Основной собственный источник - прибыль предприятия, причем не вся прибыль, а только ее часть - нераспределенная прибыль. Именно из нее финансируются инвестиции. Начиная расчеты, нужно четко понимать, что точное определение цены этого источника в принципе невозможно, но для сравнения эффективности использования нераспределенной прибыли в целях инвестирования с другими источниками этой деятельности необходимо знать хотя бы приблизительную величину этого показателя.

Нераспределенная чистая прибыль всегда выступает как форма компенсации акционерам за передачу своих средств в собственность акционерному обществу. И они должны получить эту сумму в виде дивидендов. На полученные дивиденды акционеры могут купить акции других предприятий или вложить их в другие проекты (недвижимость, земля и проч.) с целью получения дополнительного дохода.

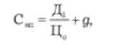

Но эту прибыль можно использовать и на другие цели: не выплачивать дивиденды, а финансировать инвестиции в развитие собственного предприятия. Для принятия такого решения собственники должны быть уверены, что доходы от развития собственного предприятия будут не меньше, чем ожидаемые доходы от вложений в сторонние организации или в другие активы. В данном случае им предстоит выбрать альтернативный вариант - вложить деньги в фирму или вне фирмы. В этом случае цена источника "нераспределенная прибыль"может быть определена как норма доходности обычной акции с учетом увеличения дивидендов от нее, т.е.

где Сщ1 - цена источника "нераспределенная прибыль";

Ц0 - цена обыкновенной акции;

Д] - дивиденд, получаемый от обыкновенной акции;

д - ожидаемый постоянный прирост дивиденда.

Второй собственный источник финансирования - амортизация. Амортизация увеличивает средства, имеющиеся в распоряжении предприятия, но так как она относится на себестоимость продукции, а не к прибыли, то прибыль как бы уменьшается на эту величину. Поэтому цену использования амортизации для целей инвестирования нужно определять с учетом этого уменьшения налогов и с учетом той прибыли, которую ожидают от использования амортизации на инвестиции.

При недостаточности собственного капитала можно его увеличивать путем выпуска акций, как обыкновенных, так и привилегированных, и для предприятия цена этих источников будет различна. Дивиденды по привилегированным акциям выплачиваются в первую очередь независимо от результатов работы предприятия. Так как выплаты идут из чистой прибыли, которая образуется после уплаты налогов, то учитывать при расчетах налоговые выплаты нет необходимости, но нужно учесть расходы, связанные с выпуском и размещением акций.

Цена источника "обыкновенные акции"также определяется с учетом выплачиваемых дивидендов, затрат на выпуск этих акций и ожидаемого прироста дивидендов. Включение последнего элемента в расчет обязательно по сравнению с расчетом привилегированных акций, так как в обычных акциях это величина переменная и вложение дохода от дополнительного выпуска этих акций в инвестиции предполагает рост прибыли, а соответственно, и дивидендов.

Средства, полученные от продажи акций, превращаются в собственный капитал компании, но есть источники привлечения такого капитала для инвестиций, который необходимо возвращать, а за время пользования уплачивать проценты. Это банковские кредиты и эмиссионные займы.

Цену банковского кредита тоже можно рассчитать. Она будет зависеть от величины уплачиваемых процентов за кредит, затрат на оформление кредита. В большинстве рыночных стран проценты за кредит включаются в себестоимость, поэтому величина налогооблагаемой прибыли сокращается. Этот момент также учитывается при расчете цены банковского кредита.

Помимо кредитов к заемным средствам относятся и средства, вырученные от продажи облигационного корпоративного займа. Выпущенные облигации имеют номинальную стоимость, а продаются по цене, которая учитывает затраты, связанные с эмиссией и реализацией облигаций, и при необходимости - продажу на условиях дисконта. С учетом этих факторов можно рассчитать цену заемного капитала, полученного путем эмиссии облигаций.

Предприятию необходимо сравнить результаты и выявить наиболее эффективные источники. Для этого рассчитывают средневзвешенную цену капитала, предназначенного для инвестиций: цену каждого источника умножают на его долю в общем капитале и результаты суммируют.

Показатель средневзвешенной цены характеризует ту норму рентабельности инвестированного капитала, которую должно обеспечить и может получить предприятие, чтобы не уменьшилась его рыночная стоимость.

Вместо средневзвешенной можно рассчитать предельную цену капитала. Предельную цену можно определить исходя из следующих предположений. Начиная инвестиции, предприятие использует самые дешевые источники их финансирования. По мере их истощения и привлечения все большего количества ресурсов цена источников начинает расти. Самая высокая цена последнего используемого источника и будет считаться предельной ценой. Показатели цены отдельного источника используются при выборе оптимального варианта финансирования инвестиций, показатель средневзвешенной цены используется для оценки структуры используемого капитала, отражает минимум возврата капитала и позволяет определить степень риска в хозяйственной деятельности. Кроме того, средневзвешенная цена является важнейшим фактором, определяющим рыночную стоимость бизнеса.

|

< Предыдущая |

Оглавление |

Следующая > |

|---|