|

< Предыдущая |

Оглавление |

Следующая > |

|---|

4.4. Методы анализа отчета о прибылях и убытках

Анализ отчета о прибылях и убытках предполагает последовательное изучение всех статей отчета и осуществляется в несколько этапов:

o чтение отчета (при отсутствии аудиторского заключения рекомендуется арифметически проверить итоговые показатели отчета о прибылях и убытках);

o горизонтальный, вертикальный, трендовый анализ финансовых результатов, доходов и расходов;

o анализ факторов, влияющих на показатели финансовых результатов;

o анализ показателей рентабельности;

o анализ затрат на производство продукции, представленных в разрезе элементов затрат.

Информационной базой анализа является не только отчет о прибылях и убытках, данные о затратах в разрезе экономических элементов, но и материалы годового отчета анализируемой компании, если они доступны пользователю. В настоящее время публичные компании размещают годовые отчеты на своих интернет-сайтах. Кроме того, можно использовать деловую прессу, аналитические обзоры и тому подобную информацию для анализа факторов внешней среды, макроокружения анализируемой компании, состояния отрасли, к которой она относится.

Конечная цель анализа заключается в том, чтобы объяснить, как управленческие решения в области операционной, инвестиционной и финансовой деятельности повлияли:

- на чистую прибыль - доход собственников;

- нераспределенную прибыль - прирост капитала в отчетном году.

Основные задачи анализа финансовых результатов - оценка структуры доходов и расходов, выявление тенденций формирования финансовых результатов, оценка качества прибыли и показателей рентабельности продаж.

Для этого необходимо:

o оценить динамику показателей финансовых результатов и доли прибыли от продаж в общем финансовом результате;

o проанализировать соотношение темпов роста выручки и расходов по обычным видам деятельности (производственной себестоимости, управленческих и коммерческих расходов);

o выявить роль факторов (в том числе нетипичных и случайных) в формировании финансовых результатов;

o оценить величину убытков и проанализировать причины их образования;

o выявить долю товарообменных операций в объеме продаж, что особенно важно для банков-кредиторов;

o проанализировать динамику показателей рентабельности;

o на основе перечисленных аналитических процедур выявить элементы статей отчета о прибылях и убытках, пригодные для прогнозирования финансовых результатов.

В основе оценки тенденций формирования финансовых результатов лежит метод сравнения: оценивается в динамике деятельность компании минимум за три смежных года; сравниваются относительные показатели с показателями конкурентов, однотипных предприятий и со среднеотраслевыми значениями показателей.

В аналитической практике применяется несколько методов, которые используются при анализе любой формы отчетности: вертикальный, горизонтальный, трендовый анализ показателей; расчет финансовых коэффициентов; сравнительный и факторный анализ. При оценке качества прибыли большое значение имеют бухгалтерские методы. Для прогнозирования финансовых результатов используются методы статистики.

К стандартным методам анализа отчетности относятся горизонтальный и вертикальный анализ формирования финансовых результатов. Необходимые расчеты показателей динамики и структуры изучаемой совокупности выполняются в аналитических таблицах.

Вертикальный анализ отчета о прибылях и убытках - это анализ структуры формирования финансовых результатов в сравнении с предыдущим периодом.

Горизонтальный анализ - изучение темпов роста (прироста) показателей, выявление причин изменений в их структуре.

Трендовый анализ возможен при наличии сопоставимых данных за несколько лет, что предполагает длительный период функционирования организации, стабильность методов бухгалтерского учета и устоявшиеся формы бухгалтерской отчетности, возможность учитывать влияние инфляции на бухгалтерские показатели. Данные базового года служат исходной точкой расчета и принимаются за 100%. Изменение показателей отчета о прибылях и убытках (объема продаж, себестоимости, различных доходов и расходов, показателей финансовых результатов) рассчитывается по каждому показателю в процентах к базисному году. При изучении достаточно длительного периода данные могут быть усреднены (например, рассчитаны средние показатели за каждые три года). Другой подход - расчет структурных показателей отчета о прибылях и убытках за ряд лет. Тренды, построенные таким образом, изучаются для выявления тенденций изменения финансовых результатов.

При построении аналитических таблиц необходимо учитывать, что:

- объектом анализа является неоднородная совокупность - доходы и расходы, прибыли и убытки;

- итоговые показатели - прибыль до налогообложения и чистая прибыль формируются не только за счет выручки от продажи.

Вертикальный анализ доходов, расходов и финансовых результатов основан на расчете показателей структуры, когда за базу для расчета принимается выручка от продажи продукции как показатель деловой активности. Но при необходимости можно проанализировать отдельно структуру доходов, структуру расходов, в определенных случаях - структуру прочих доходов и прочих расходов, если они являются существенными факторами, влияющими на финансовые результаты.

Для изучения факторов, повлиявших на чистую прибыль в отчетном году по сравнению с предыдущим, необходимо проанализировать несколько ступеней формирования финансовых результатов. Поэтому целесообразно представить данные о формировании финансовых результатов в таблицах, количество и содержание которых определяются содержанием бухгалтерского отчета о прибылях и убытках, пояснениями и расшифровками к годовому отчету.

Обычно в таблицах сочетаются абсолютные значения анализируемых показателей, по которым рассчитываются отклонения, данные о структуре совокупности показателей и ее изменении, относительные показатели динамики показателей отчета.

Проанализируем отчет о прибылях и убытках ОАО "НЛМК" за 2009 г. в составе годового отчета (см. приложение 2).

Исходя из результатов чтения годового отчета и отчета о прибылях и убытков, аналитик должен прежде всего конкретизировать задачи анализа. Читая отчет, можно увидеть, что основную долю выручки от продажи продукции составляет выручка от продажи продукции металлургического производства, что соответствует профилю деятельности ОАО "НЛМК" (производство холоднокатаного плоского проката). Общая величина выручки от продажи продукции, в том числе металлургического производства, резко снизилась по сравнению с предыдущим годом. Следовательно, требуется анализ причин ее сокращения. Соответственно снизилась и себестоимость проданной продукции.

В составе расходов по обычным видам деятельности указаны:

o себестоимость проданной продукции;

o коммерческие расходы;

o управленческие расходы.

Присутствие управленческих расходов в качестве самостоятельной статьи говорит о том, что они признаны в отчетном периоде за 2008 и 2009 гг. в полной сумме и списаны на уменьшение финансового результата.

Для правильной оценки влияния коммерческих и управленческих расходов на прибыль необходимо выяснить характер их признания в соответствии с учетной политикой.

В составе прочих доходов и расходов приведены:

o проценты к получению, доходы от участия в других организациях, что указывает на ведение инвестиционной деятельности;

o проценты к уплате, которые представляют собой расходы по обслуживанию долга. Их динамика косвенно указывает на изменение величины обязательств в виде кредитов и займов или на увеличение суммы просроченных процентов. Однако следует иметь в виду, что сумма процентов, уплачиваемых за использование заемных средств, может быть большей, так как часть процентов включается в первоначальную стоимость объектов основных средств, если проценты уплачивались до ввода объекта основных средств, приобретенных за счет заемных средств, в эксплуатацию. Такая информация раскрывается в пояснениях к годовому отчету;

o прочие доходы и прочие расходы, величина которых сопоставима с величиной выручки от продажи по строке 010, что требует внимания при проведении анализа.

В 2008-2009 гг. уплачивались в бюджет санкции на нарушение налогового и иного законодательства. Чистая прибыль в 2009 г. существенно снизилась по сравнению с показателем 2008 г.

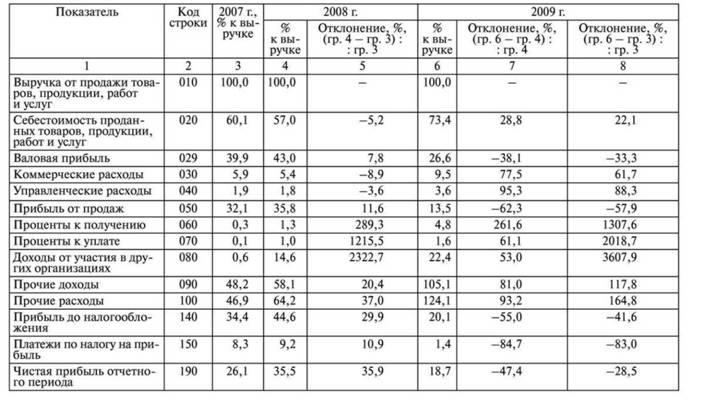

Динамика статей отчета о прибылях и убытках за 2007-2009 гг. представлена в табл. 4.4, структура отчета за этот же период - в табл. 4.5.

Таблица 4.4. Динамика показателей отчета о прибылях и убытках ОАО "НЛМК"

Таблица 4.5. Структура отчета о прибылях и убытках ОАО "НЛМК"

Результаты горизонтального анализа по данным 2008 г. в сравнении с данными 2007 г. свидетельствуют о росте деловой активности: объем продаж в стоимостном выражении увеличился на 30,5%, при этом темпы роста выручки заметно выше темпов роста себестоимости проданной продукции (см. табл. 4.4), что привело к увеличению доли валовой прибыли в выручке (коэффициента валовой прибыли) с 39,9% в 2007 г. до 43% в 2008 г. (см. табл. 4.5).

В 2009 г. выручка от продажи резко упала - на 36,4% по сравнению с предыдущим годом. При этом темпы снижения выручки были существенно выше, чем темпы снижения себестоимости проданной продукции. По сравнению с 2007 г. темп снижения выручки составил 17% при увеличении темпов роста себестоимости проданной продукции на 1,4%. Это сказалось на динамике валовой прибыли: ее доля в выручке составила в 2009 г. 26,6% и за рассматриваемый период снизилась более чем на треть. Неблагоприятная тенденция снижения прибыли от продаж усиливалась увеличением доли коммерческих расходов (с 5,4% в 2008 г. до 9,5% в 2009 г.) и доли управленческих расходов (с 1,8 до 3,6%). Превышение темпов роста общей суммы расходов по сравнению с темпами роста общей суммы доходов в 2009 г. способствовало снижению прибыли до налогообложения на 71,4% и чистой прибыли на 40,6%. Соответственно снизились и показатели доходности и рентабельности (табл. 4.6).

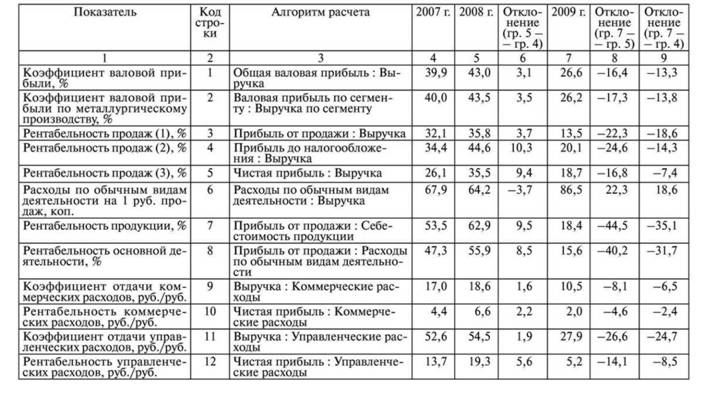

Для анализа и оценки доходности и рентабельности в зависимости от целей анализа можно использовать ряд показателей, рассчитываемых по данным отчета о прибылях и убытках. Показатели определяются в виде соотношений валовой прибыли, финансовых результатов и выручки от продажи, себестоимости реализованной продукции, отдельных статей расходов по обычным видам деятельности.

Положительной динамикой для всех показателей (кроме расходов по обычным видам деятельности на 1 руб. продаж) является увеличение их положительного значения (прибыльности) и снижение отрицательного (убыточности); хорошим результатом считается достижение высокого значения показателей по сравнению с выбранной базой.

Анализ динамики доходности выполняется по коэффициенту валовой прибыли, который при наличии расшифровок статей выручки от продажи продукции и себестоимости реализованной продукции может быть рассчитан для отдельных сегментов, видов продукции, видов деятельности (см. табл. 4.6, стр. 1, 2).

Показатель валовой прибыли введен в отчет о прибылях и убытках для повышения аналитичности бухгалтерской информации. Он не определяется на счетах бухгалтерского (финансового) учета, является расчетным показателем как разность между выручкой от продажи товаров, продукции, работ, услуг и себестоимостью проданных товаров, продукции, работ, услуг.

Таблица 4.6. Динамика показателей доходности и рентабельности, рассчитываемых на основе отчета о прибылях и убытках, по данным ОАО "НЛМК"

Коэффициент (норма) валовой прибыли характеризует доходность хозяйственной деятельности после покрытия производственных затрат, включенных в себестоимость реализованной продукции. Его динамика зависит от динамики объема продаж и динамики себестоимости. Как коэффициент, он характеризует возможности организации в покрытии обычных и прочих операционных расходов и существенно влияет на величину чистой прибыли.

Показатель валовой прибыли также полезен при сравнительном анализе доходности активов отдельных предприятий, входящих в группу.

Для внешнего пользователя бухгалтерской информации возможности проведения детального анализа абсолютной и относительной величины валовой прибыли нередко ограничены. Но анализ и оценка коэффициента валовой прибыли в динамике необходимы. Последовательное изучение стадий формирования финансовых результатов предполагает использование традиционных для практики анализа финансовой отчетности трех однотипных показателей рентабельности продаж, отличающихся разными числителями в формуле расчета: по отношению к выручке определяется процент прибыли от продаж, прибыли до налогообложения, чистой прибыли (показатели по стр. 3-5 в табл. 4.6). Сравнение доходов и расходов по уровням формирования финансовых результатов позволяет анализировать влияние отдельных составляющих на уровень показателей рентабельности продаж.

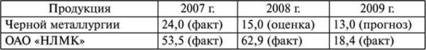

Сравним показатели рентабельности продаж некоторых предприятий металлургического производства (табл. 4.7).

Динамика показателей периода 2008-2009 гг. свидетельствует о влиянии международного финансового кризиса на металлургическую промышленность. Падение объема продаж сопровождалось снижением рентабельности. У крупных предприятий - ОАО "НЛМК" и ОАО "ММК", имеющих обороты одного порядка, наблюдается снижение показателей рентабельности продаж, рассчитанных по основной деятельности (см. графы 5,6). При этом два других показателя (графы 7-10) на НЛМК снизились, а на ММК увеличились, что объясняется изменением соотношения прочих доходов и прочих расходов и суммы платежей по налогу на прибыль. В то же время на относительно небольшом с существенно меньшими оборотами НМЗ влияние кризиса способствовало увеличению убыточности.

Показатель расходов по обычным видам деятельности (затрат) на 1 руб. продаж (см. стр. 6 в табл. 4.6) - модифицированный показатель рентабельности продаж (рассчитываемый по прибыли от продаж). В расчет показателя принимается вся сумма расходов по обычным видам деятельности в соотношении с выручкой от реализации продукции и определяются затраты в копейках (или в процентах) на 1 руб. продаж.

Таблица 4.7. Сравнение показателей рентабельности продаж двух компаний за 2009 г.

В 2008 г. расходы по обычным видам деятельности на 1 руб. продаж ОАО "НЛМК" составляли 64,16 коп., следовательно, прибыль от продажи на 1 руб. продаж - 35,84 коп. (100 коп. - 64,16 коп.), а рентабельность продаж - 35,84% (см. показатели по стр. 6 и 3 табл. 4.6). В 2009 г. показатель затрат возрос до 86,49 коп. на 1 руб. продаж, соответственно снизилась прибыль до 13,51 коп. на 1 руб. продаж (100 коп. - 86,49 коп.) и рентабельность продаж составила 13,51%.

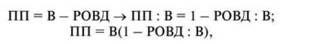

Влияние динамики этого показателя на динамику рентабельности продаж обусловлено обратной детерминированной связью между ними:

где ПП - прибыль от продажи; В - выручка от продажи;

РОВД - расходы по обычным видам деятельности; ПП : В - рентабельность продаж;

РОВД : В - расходы по обычным видам деятельности на 1 руб. продаж.

Рентабельность продукции (см. стр. 7 в табл. 4.6) отражает эффективность использования производственных ресурсов, потребление которых отражается в показателе себестоимости реализованной продукции. Показатель рентабельности определяется как соотношение прибыли от продажи и себестоимости продукции. Его целесообразно рассчитывать в том случае, если управленческие расходы не включаются в себестоимость реализуемой продукции. Тогда показатель рентабельности продукции будет характеризовать величину прибыли от продажи на 1 руб. производственных затрат, выраженную в процентах. Показатель имеет практическое значение, если акцентируется внимание на динамике величины производственных затрат при стабильной и невысокой доле управленческих и коммерческих расходов.

Сегодня рентабельность продукции - один из двух показателей рентабельности1, данные о которых обрабатываются органами Федеральной службы государственной статистики на основе использования бухгалтерской (финансовой) отчетности, представляемой юридическими лицами в органы Росстата по месту своей регистрации.

Среднеотраслевые значения показателей рентабельности (по экономике в целом, по промышленности, сельскому хозяйству, строительству, транспорту, связи, торговле и общественному питанию, оптовой торговле продукцией производственно-технического назначения, жилищно-коммунальному хозяйству) публикуются в Российском статистическом ежегоднике.

Информацию о рентабельности продукции можно найти в отраслевых обзорах, документах, размещаемых на сайте Минпромторга России. Так, в Стратегии развития металлургической промышленности Российской Федерации до 2015 года (приказ Минпромторга России от 29.05.2007 № 177 ( minprom.gov.ru-activity-metal-strateg-2)) приведены сведения о динамике рентабельности продукции по металлургической промышленности в целом, в том числе по черной и цветной металлургии. Их можно сравнить с показателями рентабельности продукции, рассчитанными по данным годовых отчетов ОАО "НЛМК" (табл. 4.8).

Таблица 4.8. Динамика показателей рентабельности продукции

Из табл. 4.8 видно, что фактически достигнутый уровень рентабельности продукции ОАО "НЛМК":

- существенно выше сложившегося уровня средней рентабельности в целом по отрасли черной металлургии в 2007 г.; - превышает предварительную оценку уровня отраслевой рентабельности в 2008 г.; - превышает, хотя и в меньшей степени, и прогнозное значение рентабельности в целом по отрасли на 2009 г. Это указывает на достаточно высокое значение запаса прочности ОАО "НЛМК", что важно именно в кризисной ситуации, когда резко падают продажи и снижаются отпускные цены на реализуемую продукцию.

Рентабельность основной деятельности (стр. 8 табл. 4.6) рассчитывается как соотношение прибыли от продажи и расходов по обычным видам деятельности (т.е. производственной себестоимости и расходов периода - коммерческих и управленческих).

В пояснениях к годовому отчету компании обычно показывают динамику каких-либо показателей рентабельности.

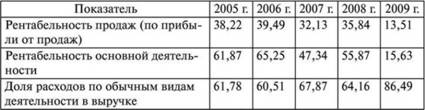

В составе показателей эффективности деятельности в годовом отчете ОАО "НЛМК" за 2009 г. раскрыта информация о показателях рентабельности продаж, рентабельности основной деятельности, доле расходов по обычным видам деятельности в выручке за период 2005-2009 гг. (табл. 4.9).

Таблица 4.9. Динамика некоторых показателей рентабельности ОАО "НЛМК", %

Динамика показателей рентабельности за пять лет позволяет проанализировать эффективность деятельности с учетом факторов внешней среды - колебания цен на продукцию металлургического производства, изменения стоимости производственных ресурсов, динамики спроса на продукцию отрасли в стране и за рубежом.

Зарубежные компании, а в последние годы и российские, используют аналитические показатели, рассчитываемые на основе отчета о прибылях и убытках, - показатели прибыли и финансовые коэффициенты, которые используются для оценки эффективности хозяйственной деятельности, способности покрывать расходы и генерировать чистую прибыль:

1) EBIT (earnings before interest and taxes) - прибыль до выплаты процентов и налога на прибыль. Используется для оценки:

o величины дохода, покрывающего задолженность перед бюджетом (по налогу на прибыль) и кредиторами (в части расходов по обслуживанию долга, отражаемых в составе операционных расходов) и достаточного для формирования чистой прибыли как источника финансирования расширенного воспроизводства и выплаты дивидендов;

o рентабельности активов, при осуществлении инвестиционных мероприятий - в сравнении со средневзвешенной стоимостью капитала;

o влияния роли финансовых факторов (доля заемных средств в структуре капитала и процентная ставка за пользование заемными средствами) на чистую прибыль и рентабельность собственного капитала;

o значений коэффициента покрытия расходов по обслуживанию долга (прибыль до выплаты процентов и налога на прибыль (проценты к уплате));

2) EBITDA (earnings before interest, taxes, deprecation and amortization) - прибыль до вычета амортизации, выплаты процентов и налога на прибыль. Используется, как и предыдущий показатель, для

оценки доходности и возможностей компании покрывать расходы. На его основе рассчитывается коэффициент как доля EBITDA в выручке от продажи;

3) показатель денежного потока - суммы чистой прибыли от операционной деятельности и амортизации. Этот показатель:

o характеризует величину дохода, остающегося в распоряжении организации на цели простого и расширенного воспроизводства, выплату доходов собственникам;

o используется в анализе движения денежных средств, выполняемом косвенным методом, и увязывает чистую прибыль с изменением денежных средств;

o в сопоставлении с учетной стоимостью активов рассчитывается как коэффициент, характеризующий возможности самофинансирования обновления активов компании.

|

< Предыдущая |

Оглавление |

Следующая > |

|---|