|

< Предыдущая |

Оглавление |

Следующая > |

|---|

ГЛАВА 2. Денежно-кредитное регулирование экономики

После изучения этой главы вы сможете:

■ раскрыть значение денежно-кредитного регулирования экономики;

■ назвать цели современной денежно-кредитной политики;

■ сформулировать содержание трансмиссионного механизма и режима таргетирования денежно-кредитной политики;

■ охарактеризовать процесс разработки и реализации денежно-кредитной политики в Российской Федерации;

■ перечислить основные инструменты денежно-кредитной политики Банка России.

2.1. Денежно-кредитное регулирование и денежно-кредитная политика

Денежно-кредитное регулирование представляет собой один из механизмов государственного регулирования экономики, оно направлено на изменение объемов денежной массы, процентных ставок, объемов кредитования и других параметров, определяющих спрос и предложение денег и стоимость национальной денежной единицы.

Субъектами денежно-кредитного регулирования являются так называемые "монетарные власти" - органы, наделенные полномочиями принимать решения, влияющие на денежную сферу и стабильность национальной валюты. К ним относятся, в первую очередь, министерство финансов и ЦБ. Министерство финансов влияет на спрос и предложение денег инструментами бюджетной и фискальной политики. ЦБ использует для этих целей инструменты денежно-кредитной политики, его возможности воздействовать на денежную сферу более широкие, поскольку он может непосредственно выходить на денежный рынок как с предложением денег, так и со спросом на них. В определенном смысле ЦБ имеет возможность управлять стоимостью денег, которая находит реальное отражение в уровне процентных ставок, а также в ценах товаров и услуг, курсах валют и ценных бумаг и т.д.

Объектами денежно-кредитного регулирования выступают спрос и предложение денег. Функция спроса на деньги формируется под влиянием многих факторов, контролировать которые монетарные власти прямо и непосредственно не могут, они оказывают лишь косвенное воздействие на формирование спроса и учитывают функцию спроса на деньги, выбирая механизмы денежно-кредитного регулирования. Предложение денег, напротив, может контролироваться монетарными властями и особенно ЦБ. Но под полным контролем ЦБ находится только денежная база. Формирование же денежной массы и ее отдельных агрегатов Ml, М2 и М3 - это результат взаимодействия ЦБ, коммерческих банков и небанковского сектора. При этом эффективность влияния, которое оказывает ЦБ на объем денежной массы, зависит от трансмиссионного механизма, связывающего денежную базу и денежные агрегаты.

Вектором, задающим направление управляющим воздействиям ЦБ на денежную базу и денежную массу, служит уровень реального производства. Исходящее от ЦБ предложение денег должно быть таким, которое не препятствует повышению реального выпуска, но в то же время и не провоцирует роста цен. Таким образом, управление денежным предложением для ЦБ задано своеобразным коридором возможностей: нижний уровень роста денежной массы обусловлен ростом экономики (реального и финансового сектора), а верхний - допустимым уровнем инфляции.

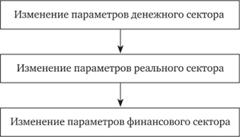

Трансмиссионный механизм - это механизм взаимодействия элементов денежного, финансового и реального секторов экономики, который определяет скорость и характер воздействии инструментов денежно-кредитной политики на показатели реального сектора, такие как объем национального дохода и уровень цен. Схематично действие трансмиссионного механизма представлено на рис. 2.1.1.

Рис. 2.1.1. Общая схема трансмиссионного механизма

Используя инструменты денежно-кредитной политики (операции на открытом рынке, рефинансирование банков, изменения нормативов обязательных резервов и др.), монетарные власти оказывают влияние на ликвидность банковской системы и рыночные процентные ставки, что позволяет контролировать цены на финансовые активы, влияющие, в свою очередь, на экономическую конъюнктуру.

Выделяют три канала проникновения монетарных импульсов в реальный сектор экономики: процентный, кредитный и ценовой.

Процентный канал денежной трансмиссии базируется на кейнсианской концепции регулирования инвестиционного спроса и основан на предположении о том, что монетарные власти используют объем ликвидных средств в экономике для контроля процентных ставок и, следовательно, для стимулирования инвестиций и других компонентов совокупного спроса. ЦБ устанавливает краткосрочную ставку, которая влияет на ставки всего спектра сроков, цены финансовых активов и обменный курс. Изменения этих переменных оказывают последующее воздействие на выпуск и цены через разные компоненты совокупного спроса. Роль денег в таком случае пассивна, в том смысле, что количество денег в обращении определяется спросом, а не их предложением со стороны ЦБ.

Кредитный канал денежной трансмиссии основан на предположении, что монетарные власти могут оказывать влияние не только на процентные ставки, но и на уровень премии за риск, т. е. на превышения фактической ставки над безрисковой ставкой, по различным финансовым активам. Монетарные власти, регулируя цены на финансовые активы, тем самым определяют уровень денежной оценки стоимости обеспечения под кредиты. Удорожание обеспечения снижает премию, а удешевление - увеличивает. Проводя рестриктивную денежно-кредитную политику, ЦБ затрудняет рефинансирование долгов и снижает благосостояние фирм-заемщиков. Чем ниже благосостояние фирм, тем они менее кредитоспособны и тем выше для них премия. Таким образом, денежные власти через своеобразный мультипликатор (называемый финансовым акселератором) оказывают краткосрочное влияние на экономику.

Ценовой канал денежной трансмиссии раскрывает теория q Тобина (Tobin's q theory). Согласно этой теории, объем вложений фирм в реальные активы определяется отношением их рыночной стоимости к текущей стоимости используемого ими производственного капитала. Если это отношение больше единицы, фирмам выгодно привлекать средства с финансового рынка и направлять их на покупку производственных активов. В силу диспаритета ценовых пропорций, реальная отдача осуществляемых инвестиций оказывается выше среднего уровня отраслевой рентабельности, что позволяет фирмам получить ненулевой чистый остаточный доход.

Итак, трансмиссионные механизмы достаточно разнообразны, их действие полностью до сих пор не изучено. Выбор трансмиссионного механизма обусловлен сложившейся макроэкономической средой, а степень соответствия этого механизма выбранным направлениям и инструментам регулирования определяет успех предпринимаемых ЦБ мер.

Меры денежно-кредитного регулирования оформляются в виде денежно-кредитной политики.

Денежно-кредитная политика является составной частью экономической политики государства, главные стратегические цели которой - повышение благосостояния населения и обеспечение максимальной занятости. Исходя из этой долгосрочной стратегии, основными ориентирами макроэкономической политики правительства обычно выступают обеспечение роста ВВП и снижение инфляции.

Денежно-кредитная политика включает в себя определение конечных целей в денежной сфере, режима таргетирования, операционных целей, а также инструментов, с помощью которых могут контролироваться операционные цели и реализоваться выбранный режим таргетирования. При этом из выбранной цели денежно-кредитной политики вытекает режим таргетирования и операционные цели, от которых, в свою очередь, зависит выбор необходимых инструментов.

Главной (конечной) целью денежно-кредитной политики большинство ЦБ в настоящее время считают стабильность цен.

Во многих странах эта цель зафиксирована в законе о центральном банке. Например, главной целью Европейского Центрального Банка является поддержание стабильности уровня цен, и ЕЦБ должен поддерживать проводимую в Европейском Союзе экономическую политику, только если это не мешает главной цели. Однако конечные цели денежно-кредитной политики могут быть и другими. Например, главной долгосрочной целью ФРС в соответствии с законодательством США является поддержание экономического роста на потенциальном уровне, обеспечивающем максимальную занятость, стабильность цен и умеренные процентные ставки.

Режим таргетирования, или режим денежно-кредитной политики, - это правила, по которым денежные власти осуществляют денежно-кредитную политику.

Выбор режима таргетирования предполагает определение целевого значения показателя или таргета (промежуточной цели,), достижение которого согласно принятой ЦБ парадигме приведет и к достижению конечной цели денежно-кредитной политики, а также механизма, с помощью которого возможно достижение целевого значения таргета. Динамика таргетируемого показателя одновременно используется как ранний индикатор нарушения пропорций (шока) в экономике и позволяет ЦБ оперативно реагировать на них.

Операционные показатели денежно-кредитной политики - это те показатели, которые находятся под непосредственным контролем ЦБ. Основным операционным показателем большинства ЦБ развитых стран является краткосрочная процентная ставка. Операционными показателями денежно-кредитной политики могут быть также денежная база и обменный курс. Выбор операционных показателей предопределяется режимом таргетирования, которого придерживается ЦБ при проведении денежно-кредитной политики.

В настоящее время выделяют три режима таргетирования, которые используются большинством ЦБ развитых и развивающихся стран: монетарное таргетирование, курсовое таргетирование, инфляционное таргетирование.

Режим монетарного таргетирования заключается в достижении целевого значения роста денежной массы по агрегату М2 или М3. Этот режим широко использовали большинство развитых стран после краха Бреттон-вудской системы в 1973 г. Механизм реализации данного режима заключается в следующем. ЦБ устанавливает целевой уровень темпа роста денежной массы при заданном уровне инфляции, предполагаемом росте потенциального ВВП и среднем темпе роста скорости обращения денег. Превышение темпов инфляции над нормативными либо достижение реального роста ВВП выше предполагаемого, отразится на текущем темпе роста денежного агрегата, который станет превышать целевой уровень. В этом случае, в соответствии с режимом монетарного таргетирования, ЦБ должен сократить рост денежной массы до целевого, что в среднесрочной перспективе приведет к восстановлению темпа инфляции и роста ВВП до целевых уровней. Если же в экономике наблюдается рецессия, то ЦБ должен, наоборот, расширять денежную массу.

Однако данное правило адекватно действует только в среднесрочной перспективе, которая покрывает промежуток в несколько лет. Только для такого периода времени спрос на деньги является стабильным и отклонения действительных темпов роста денежной массы от целевого всегда отражают инфляционное давление или рецессию. В краткосрочном же периоде из-за значительных колебаний денежной массы, которые не всегда обусловлены изменением инфляции и объемом ВВП, следование этому правилу может привести к ошибкам.

Основным методом регулирования объема денежной массы является изменение процентных ставок. При превышении фактического роста денежной массы над целевым, ЦБ должен повысить процентную ставку и наоборот. Но такое регулирование денежной массы сталкивается с рядом проблем, связанных с недостатком информации о спросе и предложении на денежном рынке, которые обладают достаточной степенью нестабильности.

Режим таргетирования валютного курса предусматривает поддержание целевого значения обменного курса национальной валюты. При этом в качестве таргета может быть принят как номинальный, так и реальный курс национальной валюты. Таргетирование реального валютного курса используется в условиях повышенной инфляции в целях обеспечения паритета внутренних и внешних цен и сохранения конкурентоспособности на мировых рынках.

Данный режим исходит из того, что валютный курс через трансмиссионные каналы влияет на макроэкономические показатели экономики - рост ВВП и темпы инфляции. Заниженный курс национальной валюты стимулирует экспорт и ограничивает импорт, чем создает стимулы для развития внутреннего производства и роста ВВП.

ЦБ может контролировать обменный курс с помощью интервенций на валютном рынке. В случае развитой системы рефинансирования эти интервенции не будут влиять на внутренние процентные ставки. Однако если ЦБ препятствует снижению номинального курса национальной валюты, он ограничен размером находящихся у него валютных резервов. А когда ЦБ препятствует повышению курса, то он ограничен возможностями по стерилизации избыточной массы.

Для растущих экономик контроль динамики курса является необходимым условием проведения адекватной денежно-кредитной политики, но контроль курса национальной валюты не тождественен введению режима таргетирования валютного курса. Такой контроль используется и при монетарном, и при инфляционном таргетировании. Следует учитывать, что при проведении денежно-кредитной политики ЦБ может использовать обменный курс не только как таргет, но и как операционный показатель. В этом случае поддержание курса валюты должно сочетаться с достижением другого целевого показателя (таргета) - уровня инфляции или темпа роста денежной массы, что требует регулирования краткосрочной процентной ставки денежного рынка. Поэтому режим курсового таргетирования реально реализуется ЦБ только тогда, когда таргет валютного курса является не эндогенной, а экзогенной величиной, то есть независимой по отношению к состоянию совокупного спроса в экономике.

Режим таргетирования валютного курса обладает рядом преимуществ, к числу которых относятся: простота и прозрачность режима, позволяющая экономическим агентам контролировать действия ЦБ, легкость применения данного режима. Данный режим используется, когда ЦБ сложно выявить основные взаимосвязи внутри экономики и использовать их как базу для принятия решений, например, в случае глобальных изменений в экономике, в результате чего становятся неустойчивыми спрос на деньги и другие показатели денежной сферы - денежный мультипликатор, скорость обращения денег и т. п. Режим таргетирования реального валютного курса способствует преодолению экономической рецессии, когда единственным рычагом стимулирования экономического роста может стать проведение девальвации национальной валюты, что обеспечивает укрепление позиций отечественных производителей на внешних рынках и использование "эффекта импортозамещения". Эффект импортозамещения реализуется благодаря изменению условий ценовой конкуренции в результате девальвации: цены на импортные товары растут, это стимулирует спрос на более дешевые отечественные товары и, соответственно, рост их предложения, т.е. реального ВВП.

Эффективность этого режима зависит от таких факторов, как степень открытости экономики, измеряемая долей импорта в потреблении, уровень товарного замещения, объем валютных резервов и ряд других. При проведении такого режима ЦБ должен учитывать, что обменный курс является хотя и важным, но не единственным фактором инфляции: темпы инфляции зависят от совместного действия обменного курса и процентных ставок. Поэтому достижение конечной цели денежно-кредитной

политики связано с нахождением оптимального соотношения двух этих параметров.

Снижение курса национальной валюты (например, в целях поддержки экспортеров) при прочих равных условиях должно сопровождаться повышением процентных ставок в экономике, иначе возникает опасность инфляционного давления. И, наоборот, при повышении курса процентная политика ЦБ должна быть смягчена для того, чтобы предотвратить возникновение рецессии.

Режим инфляционного таргетирования рассматривает достижение определенного значения показателя инфляции в качестве той цели денежно-кредитной политики, которая обеспечивает долгосрочную стабильность цен в экономике. Фундаментальной характеристикой режима инфляционного таргетирования является полная свобода ЦБ в выборе инструментов денежно-кредитного регулирования и механизмов их применения в сочетании с жестко регламентированной процедурой целеполагания и ответственности перед обществом.

Режим инфляционного таргетирования появился как альтернатива монетарному таргетированию в конце 80-х годов и получил бурное развитие в последующее десятилетие. Формальное определение данного режима затруднено, поскольку большинство стран в своих заявлениях о денежно-кредитной политике приводят целевые показатели инфляции, но далеко не все реально проводят режим инфляционного таргетирования.

К числу основных характеристик режима инфляционного таргетирования принято относить:

■ четкую постановку цели по достижению количественно заданного уровня инфляции в виде одного значения либо диапазона, которая заявляется как важнейшая цель ЦБ;

■ отсутствие доминирования фискальной политики;

■ отсутствие иных первичных целей денежно-кредитной политики;

■ инструментальную независимость ЦБ;

■ прозрачность деятельности и отчетность ЦБ перед обществом.

В большинстве стран, принявших режим инфляционного таргетирования, ЦБ с определенной периодичностью публикуют доклады, в которых представлены инфляционные прогнозы на среднесрочную перспективу. Временной горизонт данных прогнозов колеблется от одного до четырех лет, целевой уровень по инфляции составляет 1-3%. При этом денежные власти должны препятствовать отклонению темпа инфляции от целевого как в большую, так и меньшую сторону. Слишком низкая инфляция может свидетельствовать о начале дефляции, в частности из-за того, что в ряде случаев индекс потребительских цен завышает действительные темпы инфляции. Если действительный темп инфляции отклоняется от целевого, то денежные власти должны объяснить причину этого. К примеру, Банк Англии обязан в этом случае направлять открытое письмо министерству финансов.

Важно подчеркнуть, что ЦБ, апробировавшие режим инфляционного таргетирования, таргетируют не только саму инфляцию, но также инфляционные ожидания, которые являются связующим звеном между операционными показателями и конечной целью денежно-кредитной политики. Именно на ожидания влияет целевой уровень инфляции, а также ее прогнозы, которые приводит ЦБ в своих периодических публикуемых отчетах. Если экономические агенты верят ЦБ, то даже непредвиденные шоки, которые не были учтены в прогнозе, могут быть сглажены позитивными инфляционными ожиданиями. При этом надо отметить, что на ожидания экономических агентов влияют как действия денежных властей (изменение процентных ставок), так и просто их заявления (о приверженности курсу низкой инфляции).

В режиме инфляционного таргетирования, в отличие от монетарного таргетирования, нет простого правила, связывающего действия ЦБ с конечной целью денежно-кредитной политики. Инфляционный прогноз, который делается при предпосылке о том, что денежные власти не меняют операционные показатели, является главным ориентиром для ЦБ при принятии решения об изменении процентных ставок. Если инфляционный прогноз на горизонте планирования превышает целевой уровень инфляции, то ЦБ необходимо повысить процентную ставку и наоборот.

Преимущества режима инфляционного таргетирования состоят в том, что данный режим успешно справляется с шоками спроса и предложения. В случае шока спроса инфляционное таргетирование полностью его компенсирует, уровень цен и выпуск возвращаются к своим равновесным показателям. Это происходит потому, что ЦБ с помощью регулирования денежного предложения может напрямую влиять на спрос.

|

< Предыдущая |

Оглавление |

Следующая > |

|---|