Авторефераты по темам >>

Авторефераты по экономике

Авторефераты по темам >>

Авторефераты по экономике

Регулирование процессов развития рынка жилой недвижимости на основе управления ипотечными рисками

Автореферат кандидатской диссертации по экономике

На правах рукописи

СЕРГЕЕНКОВ Владимир Владимирович

РЕГУЛИРОВАНИЕ ПРОЦЕССОВ РАЗВИТИЯ

РЫНКА ЖИЛОЙ НЕДВИЖИМОСТИ НА ОСНОВЕ

УПРАВЛЕНИЯ ИПОТЕЧНЫМИ РИСКАМИ

Специальность 08.00.05 - Экономика и управление народным хозяйством:

экономика, организация и управление предприятиями,

отраслями, комплексами (строительство)

АВТОРЕФЕРАТ

диссертации на соискание ученой степени кандидата экономических наук

Санкт-Петербург

2007

2

Работа выполнена на кафедре экономики и менеджмента недвижимости ГОУ ВПО Санкт-Петербургский государственный инженерно-экономический университет

НАУЧНЫЙ РУКОВОДИТЕЛЬ:а доктор экономических наук, профессор

Васильева Наталья Владимировна

ОФИЦИАЛЬНЫЕ ОППОНЕНТЫ:аа доктор экономических наук, профессор

Чепаченко Николай Васильевич

кандидат экономических наук Хайло Екатерина Геннадьевна

ВЕДУЩАЯ ОРГАНИЗАЦИЯ:а ГОУ ВПО Санкт-Петербургский

государственный архитектурно-строительный университет

Защита состоится 28 мая 2007 г. в 13 часов на заседании диссертационного совета Д 212.219.01 при ГОУ ВПО Санкт-Петербургский государственный инженерно-экономический университет по адресу: 191002, Санкт-Петербург, ул. Марата, д. 27, ауд. 324.

С диссертацией можно ознакомиться в библиотеке ГОУ ВПО Санкт-Петербургский государственный инженерно-экономический университет по адресу: 196084, Санкт-Петербург, Московский пр., д. 103-а.

Автореферат разослан л27 апреля 2007 г.

Ученый секретарь диссертационного совета,

доктор экономических наук, профессора B.C. Боголюбов

3

ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ

Актуальность темы исследования. В настоящее время в России в числе первоочередных задач социально-экономического развития стоит задача формирования рынка доступного жилья путем создания условий для сбалансированного увеличения платежеспособного спроса населения на жилье, в том числе с помощью развития ипотечного жилищного кредитования и увеличения объемов жилищного строительства.

Благодаря реализации приоритетного национального проекта Доступное и комфортное жилье - гражданам России основной акцент в развитии рынка жилой недвижимости в России сделан на расширении системы долгосрочного ипотечного жилищного кредитования. В целом по России в 2006 году общее количество ипотечных сделок достигло двухсот тысяч, превысив по различным регионам в 2-4 раза показатели 2005 года. Однако, несмотря на вклад национального проекта в активизацию процессов развития рынка жилой недвижимости, остается немало нерешенных проблем. Так, например, в Санкт-Петербурге количество ипотечных сделок по итогам 2006 года достигло 11 081, что вдвое больше соответствующего показателя 2005 года. При этом цена на жилье также выросла более чем на 100 %, нивелировав тем самым достигнутые результаты в сфере повышения доступности жилья. Аналогичную динамику демонстрируют рынки жилой недвижимости в большинстве крупных городов России.

Необходимо отметить, что масштабный рост ипотечного кредитования влечет за собой появление существенных рисков, способных привести к кризисам, как на самом рынке жилой недвижимости, так и в банковской сфере. Ипотечные кризисы могут быть вызваны как резким сокращением предложения квартир в период роста рынка недвижимости, так и снижением стоимости залога в период его стагнации. Ипотечных кризисов не смогли избежать в свое время такие развитые страны, как, например, Япония и Великобритания, новый виток ипотечного кризиса начался весной 2007 г. в США.

В российских условиях либерализация требований банков к андеррайтингу заемщиков и рост цен на жилье приводит к значительному снижению качества кредитного портфеля банков. Ажиотажное повышение спроса на жилье в 2006 г. стало причиной невозможности осуществления ипотечных сделок как таковых, что обусловлено постоянной необходимостью пересмотра размера выдаваемого кредита в сторону увеличения или попросту конкурентным преимуществом покупателей с живыми деньгами над ипотечными заемщиками. Пример кризиса на американском ипотечном рынке показывает, что липотечный бум может смениться ростом процентных ставок, снижением стоимости ипотечных компаний, массовым дефолтом заемщиков.

Таким образом, исследование влияния ипотеки на развитие рынка жилья и разработка методической базы по управлению ипотечными рисками представляется актуальной задачей, как в научном, так и в практическом плане.

4

Степень разработанности проблемы. Исследованию теоретических и практических проблем развития рынка жилой недвижимости посвящены труды отечественных и зарубежных ученых, в числе которых: Бауэр Е., Васильева Н.В., Горемыкин В.А., Довдиенко И.В., Ершова С.А., Максимов С.Н., Ордуэй. Н., Стерник Г.М., Фридман Дж. и многие другие. Проблемам финансирования строительства жилья, стимулирования предложения на рынке жилой недвижимости, развития ипотеки и иных финансово-кредитных механизмов посвящены труды Бузовой И.А., Бузырева В.В., Гончарова С.Г., Гончарук О.В., Панибратова Ю.П., Попкова В.П., Селюкова В.К., Суворова Г.П., ЧекалинаВ.С, Чепаченко Н.В., Шопенко Д.В., Южелевского В.К. и др. В их работах рассмотрены подходы к развитию системы ипотечного кредитования в России и зарубежом, определены базовые механизмы обеспечения населения жильем, исследованы вопросы рефинансирования ипотечных кредитов и методы управления ипотечными рисками. Вместе с тем, проблемы снижения ипотечных рисков в целях развития рынка жилой недвижимости в настоящее время исследованы недостаточно. Управление ипотечными рисками, минимизация их влияния на рынок жилья позволит ускорить реализацию государственных проектов в сфере формирования рынка доступного жилья и окажет позитивное влияние на динамику процентных ставок по ипотечным жилищным кредитам.

Значимость исследуемой проблемы, ее недостаточная методологическая проработанность предопределяют актуальность избранной темы исследования, его цель и задачи.

Целью исследования является разработка методических положений и рекомендаций по управлению ипотечными рисками, направленных на регулирование процессов развития рынка жилой недвижимости.

Для достижения указанной цели в диссертационной работе поставлены и решены следующие задачи:

- выявление особенностей современного этапа развития рынка жилой недвижимости в России;

- анализ зарубежного и отечественного опыта развития ипотеки и ее влияния на рынок жилья;

- анализ нормативно-правовой базы управления ипотечными рисками и обоснование путей ее совершенствования;

- анализ сущности ипотечных рисков и их классификация;

- разработка предложений по формированию системы управления ипотечными рисками;

- анализ современных инструментов управления ипотечными рисками;

- разработка предложений по совершенствованию системы рефинансирования ипотечных жилищных кредитов;

- разработка предложений по стимулированию развития рынка жилья путем минимизации риска сокращения доступности жилья;

- разработка схемы управления ипотечными рисками на рынке строящегося жилья.

5

Объектом исследования являются риски, возникающие при проведении операций по ипотеке на рынке жилой недвижимости.

Предмет исследования - теоретические и методические основы управления ипотечными рисками в целях развития рынка жилой недвижимости.

Методологической и информационной базой исследования являются научные труды, результаты фундаментальных и прикладных исследований современных отечественных и зарубежных специалистов по проблемам развития рынка жилой недвижимости и управления ипотечными рисками. Исследование проводилось с применением общих методов научного познания: наблюдения, сравнения, анализа и синтеза. Для решения поставленных задач в работе использовались методы предметно-логического и функционального анализа, организационного проектирования и регламентации управления, экономико-статистической обработки информации.

Информационной базой исследования послужили официальные статистические отчеты, справочные материалы органов управления и научно-исследовательских институтов, отечественные и зарубежные публикации, материалы конференций и семинаров по исследуемой проблематике.

Научная новизна исследования заключается в разработке методических положений и рекомендаций по управлению ипотечными рисками, направленных на регулирование процессов развития рынка жилой недвижимости в целях обеспечения доступности жилья для населения.

В результате исследования получены следующие результаты, имеющие научную новизну:

- Уточнен и дополнен понятийный аппарат в исследуемой области: дана трактовка понятия ипотечных рисков как финансовых потерь участников сделок по ипотеке и негативных воздействий на процессы развития рынка жилой недвижимости; раскрыто понятие управления ипотечными рисками.

- Осуществлена классификация ипотечных рисков, позволяющая сформировать адекватную систему управления ими в целях развития рынка жилой недвижимости.

- Обоснована необходимость системного подхода к управлению ипотечными рисками, разработаны принципы формирования, цель и функции системы управления ипотечными рисками, направленной на регулирование процессов развития рынка жилой недвижимости и обеспечение доступности жилья для населения.

- Разработана экономико-математическая модель определения доступности жилья с использованием заемных средств, позволяющая фиксировать и прогнозировать ее изменения в зависимости от роста стоимости жилья и изменения доходов граждан.

- Разработаны рекомендации по совершенствованию действующей модели рефинансирования ипотеки, позволяющие использовать краткосрочные и среднесрочные пассивы для рефинансирования ипотечных сделок.

- Разработана принципиальная схема взаимодействия участников ипотечных сделок на первичном рынке жилья, особенностью которой является

6

использование ипотечных брокеров, аккредитация застройщиков и объектов строительства, страхование финансовых рисков, что позволяет минимизировать риски финансирования строящегося жилья.

Практическая значимость исследования состоит в разработке конкретных методических рекомендаций, моделей и схем управления ипотечными рисками, которые могут быть использованы органами власти для регулирования процессов развития рынка жилья, а также кредитными организациями, страховыми компаниями, ипотечными брокерами и другими участниками рынка, задействованными в реализации национального проекта Доступное и комфортное жилье - гражданам России.

Апробация работы. Основные положения и результаты исследования докладывались и получили одобрение на научно-практических конференциях, используются в практической деятельности субъектов рынка недвижимости, а также в учебном процессе в Санкт-Петербургском государственном инженерно-экономическом университете.

Публикации. По теме диссертации опубликовано 5 научных работ общим объемом 1,8 п.л., лично автору принадлежит 1,1 п.л.

Структура работы. Диссертация состоит из введения, трех глав, заключения, списка использованной литературы.

Во введении обоснована актуальность, цель и задачи исследования, показаны научная новизна и практическая значимость его результатов.

В первой главе Роль ипотеки в развитии рынка жилой недвижимости изложены результаты исследования особенностей современного этапа развития рынка жилой недвижимости; влияния ипотеки и рисков, связанных с ипотечным кредитованием, на развитие рынка жилья в России и зарубежом; уточнено понятие ипотечных рисков, проведен анализ законодательной базы управления ипотечными рисками и разработаны предложения по ее совершенствованию.

Вторая глава Методические основы управления ипотечными рисками посвящена обоснованию системного подхода к управлению ипотечными рисками. В ней представлена разработанная в процессе исследования классификация ипотечных рисков с позиций управления, обоснованы принципы, цель и функции системы управления ипотечными рисками, раскрыты способы организации взаимоотношений участников сделок по ипотеке на рынке жилой недвижимости при использовании различных видов ипотечных кредитов.

В третьей главе Модели и способы управления ипотечными рисками в целях развития рынка жилья разработаны инструменты для практического применения обоснованных во второй главе методических положений по управлению ипотечными рисками: модель рефинансирования сделок по ипотеке на рынке жилой недвижимости, принципиальная схема взаимодействия участников ипотечных сделок на рынке строящегося жилья, экономико-математическая модель определения доступности жилья с использованием заемных средств.

7

В заключении изложены основные выводы и предложения, обобщены результаты работы, показаны направления дальнейших исследований.

ОСНОВНЫЕ ПОЛОЖЕНИЯ И РЕЗУЛЬТАТЫ ИССЛЕДОВАНИЯ

В настоящее время рынок жилой недвижимости в России развивается достаточно активно, чему способствует реализация задачи обеспечения доступности жилья для граждан с помощью ипотеки, возведенная в ранг национального проекта Доступное и комфортное жилье - гражданам России. Однако, несмотря на вклад национального проекта в активизацию процессов развития рынка жилой недвижимости, масштабный рост ипотечного кредитования сопровождается целым рядом проблем, игнорирование которых может привести к кризису на рынке жилой недвижимости и в банковской сфере. В этом убеждает и зарубежный опыт, анализ которого показал, что многие развитые страны не смогли избежать ипотечных кризисов.

Данные, полученные в результате анализа современного этапа развития рынка жилой недвижимости в нашей стране, свидетельствуют о масштабном росте цен на жилье, сопровождающемся существенными изменениями на рынке ипотеки. Сложившая ситуация характеризуется повышенным уровнем ипотечных рисков и одновременным снижением доступности жилья. Это вызывает необходимость разработки инструментов и механизмов снижения рисков при операциях по ипотеке на рынке жилья.

В процессе исследования уточнено понятие ипотечных рисков, под которыми подразумеваются риски участников рынка жилой недвижимости, связанные с их финансовыми потерями при ипотечных сделках, а также риски негативного воздействия ипотеки на процессы развития рынка жилой недвижимости.

Под управлением ипотечными рисками в работе предлагается понимать процессы, связанные с идентификацией, анализом рисков и принятием решений, направленных на минимизацию отрицательных последствий наступления рисковых событий при проведении операций по ипотеке на рынке жилой недвижимости.

В целях управления ипотечными рисками в диссертации проведена их классификация по признаку влияния на развитие ипотеки и рынка жилья с учетом особенностей моделей ипотечного кредитования, получивших наибольшее распространение в России. Все ипотечные риски разделены на три категории:

7. Фундаментальные риски:

- Макроэкономическая нестабильность.

- Риски стоимости залога.

- Риски утраты трудоспособности:

- смерть;

- инвалидность.

4.а Имущественные риски:

- риск утраты права собственности;

- повреждение недвижимости.

- Риск ликвидности.

- Риск изменения процентных ставок.

- Кредитный риск.

- Операционный риск.

II.Специфические риски:

- Риск изменения валютного курса.

- Риск потерь от дефолтов.

- Риск досрочного погашения.

- Рискиа инвестиционнойа иа коммерческойа деятельностиа ипотечных агентов.

- Финансовые риски при инвестировании в строительство:

- банкротство или ликвидация застройщика в судебном порядке;

- непригодность построенного объекта жилой недвижимости для проживания, установленная в порядке, предусмотренном действующим законодательством Российской Федерации;

- полное прекращение строительства или остановка строительства объекта жилой недвижимости на срок более 12 месяцев;

- виновные (в форме умысла или неосторожности) действия (бездействия) застройщика, включая мошенничество, кражу, растрату денежных средств,а некомпетентность, неосмотрительность или халатность сотрудников застройщика.

III.Интегрированный ипотечный риск - риск снижения доступности

жилья.

При анализе ипотечных рисков в большинстве случаев нельзя однозначно отделить риск одного участника ипотечной сделки от другого. Ипотечные риски минимизируются лишь при налаженном взаимодействии всех контрагентов, в том числе благодаря эффективному функционированию участников жилищного строительства. Поэтому необходим системный подход к управлению ипотечными рисками, позволяющий рассматривать все факторы наступления рисковых событий при операциях по ипотеке жилья в их единстве и взаимосвязи и принимать управленческие решения, основанные на предвидении развития процессов ипотечного жилищного кредитования и рынка жилой недвижимости.

В основу формирования и функционирования системы управления ипотечными рисками (далее - СУИР) должны быть положены общие и специфические принципы управления, представленные в таблице 1.

9

Таблица 1 Принципы управления ипотечными рисками

Название принципа |

Сущность принципа |

Общие принципы |

|

Принцип научности |

Предварительная разработка, четкие расчеты и обоснование позитивного воздействия планируемых изменений ипотечного рынка на доступность жилья с использованием современных научных достижений |

Принцип целенаправленности |

Необходимость формирования целевого блока, определяющего результаты функционирования СУИР |

Принцип системности |

Рассмотрение рынков жилой недвижимости и ипотечного кредитования во взаимосвязи и взаимодействии друг с другом, организация управления ипотечными рисками как присущим для обоих рынков явлением |

Принцип комплексности |

Необходимость учета всех ипотечных рисков, воздействующих на процессы развития рынка жилой недвижимости |

Принцип адаптивности |

Возможность адекватного реагирования СУИР на изменение конъюнктуры рынка жилья и настройку на работу в новых условиях |

Принцип эффективности |

Создание СУИР, позволяющей минимизировать последствия негативного воздействия ипотечных рисков на развитие рынка жилой недвижимости |

Специфические принципы |

|

Принцип лояльного отношения к рискам |

Восприятие и учет ипотечных рисков как объективного и неизбежного фактора и управление ими в соответствии с целями СУИР |

Принцип прогнозирования |

Прогнозирование возможных рисков, позволяющее создать необходимые предпосылки для их локализации или нейтрализации, разработать упреждающие меры по снижению рисков с наименьшими затратами |

Принцип страхования |

Использование возможностей внешних страховых компаний для обеспечения полного или частичного погашения потерь, связанных с ипотечными рисками; страхование любых новых проектов или рискованных операций; компенсация понесенных убытков (частично или в полном объеме) за счет страховых выплат |

Принцип резервирования |

Создание в СУИР внутренних резервных фондов, средства которых можно будет использовать в случаях крайней необходимости |

10

Главной целью СУИР является повышение доступности жилья за счет ипотеки. Достижение цели осуществляется путем реализации следующих функций:

-а идентификация ипотечных рисков - определение рисков, способных

повлиять на сделки по ипотеке жилья, и документирование их характеристик;

- качественная оценка рисков - качественный анализ рисков и условий их возникновения с целью определения их влияния на ипотеку и развитие рынка жилой недвижимости;

- количественная оценка ипотечных рисков - определение вероятности возникновения и степени влияния рисков на процессы развития рынка жилья;

- планирование деятельности по управлению рисками - выбор подходов и методов предупреждения рисковых событий, разработка планов управления ипотечными рисками;

разработка управленческих решений - способов ослабления отрицательных последствий рисковых событий при проведении операций по ипотеке жилья;

- организация процесса управления рисками - рационализация

взаимоотношений субъектов управления и участников ипотечных сделок на

рынке жилой недвижимости;

- мониторинг и контроль рисков - постоянное наблюдение за процессом развития ипотечного жилищного кредитования и оценка эффективности действий по минимизации ипотечных рисков;

- регулирование ипотечных рисков - устранение отклонений фактических показателей развития рынка жилой недвижимости и рынка ипотечного кредитования от запланированных путем корректировки существенных условий ипотечных сделок.

Основное внимание в процессе управления ипотечными рисками должно быть уделено, на наш взгляд, минимизации риска снижения доступности жилья, поскольку он является интегрированным ипотечным риском, т.е. результатом совокупного негативного воздействия всех фундаментальных и специфических ипотечных рисков на рынок жилой недвижимости. На рисунке 1 приведена разработанная в процессе исследования схема взаимодействия субъектов управления ипотечными рисками и участников сделок по ипотеке жилья.

Использование данной схемы в СУИР позволит минимизировать риск снижения доступности жилья за счет реализации ее основных функций, в том числе за счет регулирования взаимосвязанных показателей развития рынка жилой недвижимости и рынка ипотечного кредитования, таких как существенные условия ипотечных сделок.

Единственным вариантом рефинансирования ипотечных сделок в СУИР может быть модель, в которой в качестве рефинансирующей организации выступает государственное ипотечное агентство либо государственная кредитная организация. Другие модели рефинансирования ипотечных сделок будут, по нашему мнению, подвержены влиянию СУИР лишь косвенно.

Согласно Концепции развития унифицированной системы рефинансирования ипотечных жилищных кредитов в России, наиболее важным препятствием в развитии ипотеки являются риски несоответствия сроков ресурсной базы ипотечного кредитования срокам привлечения средств на фондовом рынке. Соответственно, российская модель рефинансирования ипотечных сделок направлена на реализацию программы по выпуску структурированных ипотечных ценных бумаг с длительными сроками обращения. В то же время, хотелось бы отметить, что в современных российских условиях наиболее актуальным представляется развитие механизмов рефинансирования ипотечных сделок с использованием краткосрочных и среднесрочных пассивов, в которых нет недостатка на финансовом рынке страны. Основой таких механизмов, по нашему мнению, могла бы стать разработка финансовых инструментов, позволяющих динамически адаптировать структуру пассивов эмитента ипотечных ценных бумаг к текущей структуре его активов. Кроме того, для широкого распространения предложенной в Концепции модели рефинансирования могут быть использованы ипотечные кондуиты, реализующие модель рефинансирования длинные активы - короткие револьверные пассивы.

Другой существенный недостаток российской модели рефинансирования ипотечных сделок заключается в том, что, в виду важности развития ипотечного кредитования, понятие доступности жилья приравнивается к понятиюа доступности ипотечногоа кредита.а Например,а поа мнениюа авторов

12

Концепции развития унифицированной системы рефинансирования ипотечных жилищных кредитов в России, доступность ипотечного кредита определяется доходами домохозяйства, процентными ставками по ипотечным кредитам и сроком кредита. Таким образом, данные о росте объемов ипотечного кредитования и совершенствовании технологии предоставления ипотечных кредитов должны были бы свидетельствовать как о повышении доступности ипотечных кредитов, так и, соответственно, о повышении доступности жилья. Однако данные о росте цен на жилье подтверждают обратную тенденцию. Поэтому, на наш взгляд, рассмотрение вопроса о доступности ипотечного кредита в отрыве от конечной цели развития ипотечного кредитования - приобретения жилья - является одним из факторов, замедляющих развитие рынка жилой недвижимости, а закрепленная в Концепции характеристика доступности ипотечного кредита представляется неполной.

По нашему мнению, доступность ипотечного кредита, в первую очередь, определяется соотношением будущих доходов заемщика и суммы основного долга, которое, в конечном счете, отражается на размере ежемесячного платежа по кредиту - в этом заключается взаимосвязь рынка ипотечного кредитования с рынком жилой недвижимости. Соответственно, в рамках федерального ипотечного стандарта доступным жилье можно считать при удовлетворении условиям, описанным системой неравенств (1):

![]()

![]()

![]() ^(1 + р)п<РТГ

^(1 + р)п<РТГ

112 * Д *(1 + <1Г> + А'О + 'Г' * о - а+лг"-")

и=1

![]() (1),

(1),

1- 1аа { }--- >LTV

Pi(l + P)n

где: п - количество лет, необходимых для накопления 1-го взноса; Pi - текущая стоимость жилья;

р - среднегодовой процент увеличения стоимости жилья; PTI - соотношение платеж / доход;

Di - текущий размер совокупного дохода домашнего хозяйства; d - среднегодовой процент увеличения дохода; R - процент за пользование кредитом; 1 - срок кредита, мес; LTV - соотношение кредит / залог.

Российский рынок пока не исчерпал стандартный набор инноваций, применявшихся в Европе 10-20 лет назад. Банки только начинают приближать продуктовую линейку к потребностям клиентов, ориентируются на определенные целевые аудитории, разрабатывают продукты, которые работают в определенных сегментах рынка недвижимости.

13

Наиболее востребованным и эффективным сегментом рынка жилой недвижимости, на котором возможно применение стандартной технологии ипотечного кредитования, является рынок строящегося жилья.

Механизм кредитования под залог приобретаемой квартиры является наиболее эффективным с точки зрения обеспечения доступности жилья для населения, поскольку не накладывает обязательств на третьих лиц (например, в виде поручительств), не требует предоставления дополнительного залога. Однако при использовании данного механизма на первичном рынке жилья возникает значительный временной лаг: от момента выдачи кредита до момента регистрации ипотеки - время, необходимое для строительства и ввода в эксплуатацию объекта недвижимости. Решением данной проблемы может послужить страхование финансовых рисков участников долевого строительства в сочетании с ипотечным брокериджем и механизмом аккредитации застройщиков и объектов строительства.

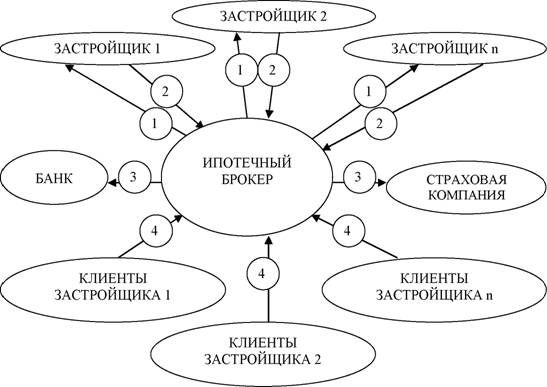

Взаимодействие клиентов и застройщиков с банком целесообразно осуществлять через специализированную буферную организацию -например, ипотечного брокера (рис.2). Это обусловлено спецификой ипотечного бизнеса в нашей стране, который характеризуется повышенным риском отказа от сделки. Привлечение к решению вышеназванной проблемы ипотечного брокера позволит значительно повысить эффективность ипотечного бизнеса в банках, позволив им высвободившееся от консультирования и рассмотрения бесперспективных заявок время использовать для выдачи ипотечных кредитов. Еще большую роль ипотечный брокер играет в сделках на первичном рынке недвижимости, поскольку в данном случае необходимо обеспечить оперативное взаимодействие между банком, застройщиком и страховой компанией.

14

Содержание предложенной схемы раскрывают три взаимосвязанных блока, а именно:

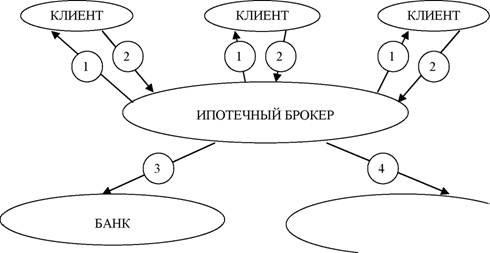

- взаимодействие ипотечного брокера с клиентами (рис. 3);

- взаимодействие ипотечного брокера с застройщиками (рис. 4);

- взаимодействия банка и страховой компании в процессе аккредитации застройщика (таблица 2).

Для того чтобы не ставить клиентов в жесткую зависимость от сроков рассмотрения заявок на приобретение строящегося жилья целесообразно поиск клиентов и застройщиков осуществлять параллельно, т.е. сформировать перечень аккредитованных застройщиков и объектов строительства, предлагая их клиенту на выбор (схема на рис.3).

|

АККРЕДИТОВАННЫЙ ЗАСТРОЙЩИК |

Рис. 3. Схема взаимодействия дольщиков с ипотечным брокером при ипотечных сделках на рынке строящегося жилья

1. |

Схема взаимодействия дольщиков с ипотечным брокером при ипотечных сделках на рынке строящегося жилья включает в себя следующие основные этапы, обозначенные соответствующими цифрами на рис. 3:

банком: |

Поиск и информирование клиентов: о возможности приобретения жилья у застройщиков,а одобренных

о возможности приобретения жилья с использованием ипотечного

кредита;

Хаа об условиях ипотечной программы банка и необходимости страхования финансовых рисков при инвестировании в строительство.

- Сбора документова иа первичныйа анализа возможностиа получения кредита в банке (в соответствии со стандартами банка).

- Получение одобрения заемщика в банке.

- Организация сделки с застройщиком.

15 |

Рис. 4. Схема взаимодействия застройщиков с ипотечным брокером при ипотечных сделках на рынке строящегося жилья

Схема взаимодействия застройщиков с ипотечным брокером при ипотечных сделках на рынке строящегося жилья включает в себя следующие основные этапы, обозначенные соответствующими цифрами на рис. 4:

- Поиск застройщиков, удовлетворяющих требованиям банка.

- Получение пакета документов для аккредитации застройщика в банке:

- перечень документов по застройщику;

- перечень документов по объекту строительства.

- Организация взаимодействия застройщика с банком по вопросам аккредитации объектов строительства.

- Работа с клиентами застройщиков (аналогично первому блоку).

Третий блок схемы взаимодействия контрагентов при ипотечных сделках на рынке строящегося жилья описывает порядок взаимодействия банка и страховой компании в процессе аккредитации застройщика (таблица 2).

Исходя из того, что у большинства застройщиков, независимо от их деловой репутации, имеются проблемные объекты строительства, процедура рассмотрения застройщика разбивается на следующие этапы:

- Одобрение застройщика.

- Одобрение объекта строительства.

16

Таблица 2. Порядок взаимодействия банка и страховой компании при аккредитации застройщика / объекта строительства

№ п/п |

Наименование контрагента |

Наименование мероприятия |

1 2 |

Банк предоставляет Страховщику информацию о проведенных переговорах с Застройщиками по вопросам кредитования дольщиков |

|

Заключение службы безопасности Банка по Застройщику / Объекту строительства |

||

3 4 |

Заключение юридического отдела Банка по Застройщику / Объекту строительства |

|

Передача полного пакета документов по Застройщику/Объекту Страховщику с приложением описи документов, сопроводительного письма и кратких выводов по результатам рассмотрения Застройщика |

||

5 6 7 8 |

о |

Предварительное рассмотрение документов (проверка комплектности документов, соответствия сроков, передача на рассмотрение в службу безопасности), направление в Банк письма с указанием сроков рассмотрения Застройщика / Объекта строительства |

Заключение службы безопасности Страховщика по Застройщику / Объекту строительства |

||

Заключение юридического отдела Страховщика по Застройщику / Объекту строительства |

||

Проверка финансовой устойчивости застройщика, оценка степени риска с учетом заключений юридического отдела и службы безопасности, установление страхового тарифа, направление заключения о возможности сотрудничества с Застройщиком в Банк. |

||

9 |

Банк/ Страховщик |

Согласование результатов проверок служб Банка и Страховщика (при наличии принципиальных разногласий) |

Отметим, что при внедрении программы страхования финансовых рисков участников долевого строительства может возникнуть ряд существенных проблем:

- несоблюдение застройщиками законодательства при оформлении документов на строительство;

- согласно ГК РФ, страхование финансовых рисков, т.е. рисков убытков, можно классифицировать как предпринимательский риск. Поэтому

17

указание в договоре страхования в качестве выгодоприобретателя третьего лица, в том числе кредитной организации, невозможно. Для решения данной проблемы предлагаем следующую схему: в кредитном договоре предусматривается условие досрочного возврата кредита в случаях, признаваемых страховыми в соответствии с правилами страховщика. Соответственно, при заключении с банком кредитного договора заемщик подписывает долгосрочное поручение банку о перечислении денег, поступающих на его счет, открытый в банке, в погашение долга по кредиту. Этот же счет указывается клиентом при заключении договора страхования для перечисления суммы страховой выплаты;

Х не менее важная проблема заключается в небольшой доле договоров инвестирования на рынке. В связи со вступлением в силу Федерального закона Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости застройщики перестали оформлять договоры долевого участия с физическими лицами. Используется предварительный договор купли-продажи. Применение схемы страхования финансовых рисков участников долевого строительства, оформленного предварительными договорами купли-продажи, по нашему мнению, не соответствует основной цели СУИР.

Несмотря на указанные проблемы, предложенная схема взаимодействия контрагентов при ипотечных сделках на рынке строящегося жилья представляется нам перспективной. Если законодатели не изменят политику ужесточения требований к застройщикам, в целом правильную, то рано или поздно им придется работать по новым правилам, и рассмотренная схема может стать одной из самых востребованных на рынке.

Изложенные выше результаты исследования составляют методические основы управления ипотечными рисками, направленного на регулирование процессов развития рынка жилой недвижимости в целях обеспечения доступности жилья для населения.

По теме диссертации опубликованы следующие работы:

Статьи, опубликованные в рекомендованных ВАК изданиях:

1.аа Сергеенков В.В. Проблемы и перспективы развития рынка жилой

недвижимости Санкт-Петербурга с учетом влияния ипотечных рисков //

Вестник ИНЖЭКОНа, Сер. Экономика. 2007. Вып. 2(15). - 0,3 п.л.

Статьи, опубликованные в прочих научных изданиях:

- Карасев СБ., Сергеенков В.В., Тарасенко А.А. Выбираем ипотечный кредит // Актуальные проблемы финансов и банковского дела. Сб. науч. тр. - СПб.: СПбГИЭУ, 2005. - 0,3 п.л. / 0,1 п.л.

- Карасев СБ., Сергеенков В.В., Голубкова В.А. Анализ законодательной базыаа ипотечногоаа кредитованияаа //аа Теорияаа иаа практик финансоваа и

18

банковского дела на современном этапе: Материалы VII межвуз. конф. асп. и докт. 7 дек. 2005 г. Секция 5-9. - СПб.: СПбГИЭУ, 2005. - 0,4 п.л. / 0,2 п.л.

- Карасев СБ., Сергеенков В.В., Соболева В.Н., Голубкова В.А. Ретроспективный анализ развития ипотеки в дореволюционной России // Теория и практика финансов и банковского дела на современном этапе: Материалы VII межвуз. конф. асп. и докт. 7 дек. 2005 г. Секция 5-9. -СПб.: СПбГИЭУ, 2005. - 0,4 п.л. / 0,1 п.л.

- Сергеенков В.В. Виды рисков в ипотечном кредитовании и способы их снижения // Рынок недвижимости как сфера инвестиций: Сб. науч. тр. -СПб.: СПбГИЭУ, 2005. - 0,4 п.л.

Авторефераты по темам >>

Авторефераты по экономике

Авторефераты по темам >>

Авторефераты по экономике