Авторефераты по темам >>

Авторефераты по экономике

Авторефераты по темам >>

Авторефераты по экономике

Методы формирования экономически рациональной структуры капитала промышленного предприятия

Автореферат кандидатской диссертации по экономике

На правах рукописи

ГУБАНОВ ОЛЕГ ВИКТОРОВИЧ

МЕТОДЫ ФОРМИРОВАНИЯ ЭКОНОМИЧЕСКИ

РАЦИОНАЛЬНОЙ СТРУКТУРЫ КАПИТАЛА

ПРОМЫШЛЕННОГО ПРЕДПРИЯТИЯ

Специальность: 08.00.05 - Экономика и управление народным хозяйством:

экономика, организация и управление предприятиями, отраслями, комплексами

(промышленность); 08.00.10 - Финансы, денежное обращение и кредит

АВТОРЕФЕРАТ

диссертации на соискание ученой степени кандидата экономических наук

Санкт-Петербург 2008

2

Работа выполнена на кафедре экономики и менеджмента в машиностроении в ГОУ ВПО Санкт-Петербургский государственный инженерно-экономический университет.

Научный руководитель

Официальные оппоненты

кандидат экономических наук, доцент Исаев Игорь Юрьевич

доктор экономических наук, доцент Райкин Эдуард Семенович

доктор экономических наук, профессор Малюк Владимир Иванович

Ведущая организация

ГОУ ВПО Санкт-Петербургский государственный университет низкотемпературных и пищевых технологий

2008 г. в |

часов на заседании |

Защита состоится л

диссертационного совета Д 212.219.03а при ГОУ ВПОа Санкт-Петербургский государственный инженерно-экономический университет по адресу: 191002, г. Санкт-Петербург, ул. Марата, д. 27, ауд. 324.

С диссертацией можно ознакомиться в библиотеке ГОУ ВПО Санкт-Петербургский государственный инженерно-экономический университет по адресу: 196084, г. Санкт-Петербург, Московский пр., 103 а.

Автореферат разослан л

2008 г.

Ученый секретарь диссертационного совета, доктор экономических наук, профессор

Е.В. Будрина

3

I. ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ

Актуальность темы исследования

В условиях экономической свободы субъектов рыночной экономики, открывающихся перед ними широких возможностей по привлечению финансовых ресурсов для реализации инвестиционных проектов одной из актуальных задач руководства компаний оказывается проблема выбора и привлечения финансовых ресурсов. Задача управления источниками финансирования жизненно важна для фирм любого размера и организационно-правовой формы, но особенно для промышленных предприятий, имеющих организационно - правовую форму открытого акционерного общества. Данное обстоятельство обусловлено тем, что, во-первых, для обеспечения своего роста они привлекают значительный объем долгосрочного капитала, что является источником высокого финансового риска, во-вторых, имеют возможность использовать наибольшую номенклатуру видов долгосрочного капитала, обычно подразделяемых на две группы - собственные и заемные средства.

Одним из факторов, влияющих на формирование структуры капитала, является различное представление об оптимальности структуры капитала у собственников, топ-менеджеров, кредиторов. Изменение структуры капитала часто используется ими в различных целях: топ-менеджеры могут увеличивать долю заемного капитала с целью препятствовать враждебному поглощению фирмы, что не выгодно кредиторам, так как большой долг повышает финансовый риск фирмы. Поэтому вместо термина лоптимальная многие экономисты используют понятие лцелевая структура капитала. Целевой структурой капитала обычно называют такое соотношение собственных и заемных средств, к которому фирма стремится или поддерживает для решения поставленных задач.

В исследовании был использован термин рациональная структура. Под рациональным значением структуры капитала в настоящей работе понимается такое соотношение собственного и заемного капитала, которое обеспечивает максимальную рыночную оценку всего капитала (как суммы собственного и заемного), и, следовательно, предлагает владельцам максимум дохода на вложенные денежные средства.

До настоящего времени вопросы определения рациональной структуры капитала и построения ориентированной на практическое использование модели управления структурой капитала, позволяющей учитывать наиболее важные факторы, разработаны в недостаточной степени.

Проблема выбора и привлечения финансовых ресурсов получила название теории структуры капитала и относительно давно (начиная с 1930-х годов) исследуется экономистами, в первую очередь западными. Здесь следует отметить имена ученых, работы которых послужили основой проделанных исследований.

Общепризнанным считается, что основной вклад в теорию был сделан Нобелевскими лауреатами Ф. Модельяни и М. Миллером, опубликовавшими в период 1958-1976 г.г. ряд работ и впервые осуществивших математическую постановку за-

4

дачи управления структурой капитала. В последние тридцать лет данная тема активно разрабатывалась следющими зарубежными исследователями: Брейли Р., Бромвич М, Гапенски Л., Грэхэм Дж. Р., Дженсен М, Коупленд Т., Майерс С, Меклин У., Мертон Р., Миллер М, Модильяни Ф., Мэйсон С, Харви, Харрис М.К. Р., Холт Р., Ченг Ф. Ли и др.

Также теоретические аспекты тематики исследования разработаны в трудах отечественных ученых: Абушева Л.А., Аныпина В.М., Бланка И.А., Васильева В.Д., Ермолаева С.Н., Краюхина Г.А., Лисицина Е.В., Локтевой Ю.С, Малюка В.И., Подолякина В.И., Райкин Э.С., Урмана Л.И. и многих других.

Наибольшую значимость по исследованию данной проблемы представляют труды следующих экономистов: Ван Хорн Дж.К., Бланк И.А., Ворст И., Холт Р.Н., Когут В.Е., Шарп В.Е., Ковалев В.В., Бочаров В.В. и другие.

Анализ монографической и периодической литературы по направлению диссертационной работы показал, что существующие модели принятия решения по структуре капитала предприятия, во-первых, являются либо описательными, либо нормативными, но не позволяющими определять рациональную структуру капитала, во-вторых, не учитывают многих факторов, влияющих на выбор структуры капитала. Необходимость разработки теоретических подходов к проблеме выбора рациональной структуры долгосрочного капитала и выработки практического инструмента определения рациональной структуры капитала предопределили выбор темы, цель, задачи и структуру диссертационного исследования. Цель и задачи диссертационной работы

Целью диссертационной работы является совершенствование методов формирования экономически рациональной структуры капитала предприятия, а также разработка алгоритма, позволяющего сформировать экономически рациональную структуру капитала предприятия в ходе процесса стратегического планирования.

В соответствии с целью были поставлены и решены следующие задачи:

- уточнены сущность и экономическое содержание основных понятий, таких как капитал предприятия, структура капитала предприятия, лэкономически рациональная структура капитала предприятия с учетом специфики рассматриваемой проблемы формирования экономически рациональной структуры капитала промышленного предприятия;

- обоснована актуальность проблемы поиска экономически рациональной структуры капитала компании;

- исследованы и систематизированы факторы, влияющие на структуру капитала фирмы, рассмотрен механизм их влияния и выделены ключевые факторы;

- исследованы существующие концепции решения проблемы формирования экономически рациональной структуры капитала и их методик для определения перечня наиболее перспективных;

- рассмотрены принципы формирования экономически рациональной структуры капитала фирмы;

5

- разработана и предложена к использованию авторская методика формирования экономически рациональной структуры капитала предприятия;

- выявлена и проанализирована взаимосвязь между стратегией предприятия и структурой его капитала, разработаны рекомендации по формированию экономически рациональной структуры капитала предприятия с учетом выбранной стратегии, построен алгоритм формирования экономически рациональной структуры капитала предприятия.

Предметом исследования являются методы формирования экономически рациональной структуры капитала предприятия.

Объектом исследования выступает промышленное предприятие.

Теоретическая и методологическая основа исследования

Теоретической и методологической основой диссертации послужили труды отечественных и зарубежных исследователей, посвященные проблеме формирования экономически рациональной структуры капитала предприятий. В работе использованы монографии, брошюры, статьи в научных сборниках, справочные и нормативные материалы по вопросам, рассматриваемым в диссертации.

Исследование проводилось с применением общих методов научного познания: наблюдение, сравнение, абстракция, анализ и синтез. Для решения поставленных задач в работе применялся метод системного анализа. Анализ статистических данных был проведен с применением методов группировки, выборки, сравнения и обобщения.

Научная новизна диссертационной работы заключается в следующем:

- уточнены сущность и экономическое содержание основных понятий, таких как капитал предприятия, структура капитала предприятия, лэкономически рациональная структура капитала предприятия с учетом специфики рассматриваемой проблемы формирования экономически рациональной структуры капитала промышленного предприятия;

- обоснована актуальность проблемы поиска экономически рациональной структуры капитала компании;

- систематизированы факторы, влияющие на структуру капитала фирмы, раскрыт и описан способ их влияния на принятие решений по формированию структуры капитала предприятия, из числа рассмотренных факторов выделены ключевые;

- разработана методика, позволяющая сопоставлять расчеты экономически рациональной структуры капитала, проводимые с учетом различных критериев;

- установлена взаимосвязь между стратегией компании и ее структурой капитала, в связи с чем формирование экономически рациональной структуры капитала предприятия рассматривается как один из этапов процесса стратегического планирования;

- выявлена и проанализирована существующая взаимосвязь между стратегией предприятия и структурой его капитала;

6

- разработаны типовые модели структуры капитала для различных стратегий, используемых предприятием, позволяющие установить рациональные для данного предприятия пропорции использования собственного и заемного капитала;

- разработан и апробирован при помощи экспериментальных расчетов алгоритм формирования экономически рациональной структуры капитала предприятия.

Практическая значимость результатов диссертационной работы состоит в том, что разработанные в диссертации методические положения, предложенная методика, алгоритм и рекомендации по формированию экономически рациональной структуры капитала предприятия создают теоретическую и практическую основу в области политики привлечения источников финансирования деятельности компании и могут быть использованы для решения задач в реальных условиях хозяйствования.

Апробация результатов диссертационного исследования

Основные концептуальные положения и полученные результаты были доложены на семинарах и конференциях аспирантов и заседаниях кафедры Экономики и менеджмента в машиностроении СПбГИЭУ, 2004 - 2007 гг.

По теме диссертации опубликовано пять статей, общим объемом 1,4 п. л.

Структура диссертационной работы

Диссертация состоит из введения, трех глав, заключения, списка использованной литературы.

Во введении приведена общая характеристика работы, обоснована актуальность темы диссертации, сформулированы цели и задачи исследования, определены объект и предмет исследования, его научная и практическая значимость.

В первой главе Теоретические аспекты процесса формирования экономически рациональной структуры капитала предприятия рассмотрена экономическая сущность и понятие структуры капитала и лэкономически рациональная структура капитала, проведена классификация капитала по источникам его формирования, исследована и обоснована актуальность проблемы формирования экономически рациональной структуры капитала предприятия.

Во вторая главе Исследование проблемы формирования экономически рациональной структуры капитала предприятия проводится анализ и классификация факторов, оказывающих влияние на принятие решения о структуре капитала предприятия. Далее проводится исследование существующих концепций решения проблемы формирования экономически рациональной структуры капитала и дается заключение о возможности их практического использования, анализируются методики этих концепций.

В третьей главе Совершенствование методов формирования экономически рациональной структуры капитала предприятия рассматриваются принципы формирования экономически рациональной структуры капитала предприятия. Разработана методика, позволяющая сопоставить расчеты экономически рациональной структуры капитала, проводимые с учетом различных критериев. Постро-

7

ен алгоритм формирования экономически рациональной структуры капитала, проведены экспериментальные расчеты, подтверждающие возможность практического применения данного алгоритма. Выявлена и проанализирована взаимосвязь между стратегией предприятия и структурой его капитала, разработаны рекомендации по формированию экономически рациональной структуры капитала с учетом выбранной стратегии предприятия.

В заключении изложены и обобщены результаты диссертационного исследования, систематизированы основные выводы, полученные в результате написания диссертации.

II. ОСНОВНОЕ СОДЕРЖАНИЕ РАБОТЫ

Капитал - это самовозрастающая стоимость, воплощенная в денежной, материальной и нематериальной формах, инвестированная в формирование активов предприятия с целью получения прибыли. С учетом специфики темы диссертации понятие капитал предприятия будем рассматривать как совокупность финансовых ресурсов, инвестированных в бизнес.

Как известно, капитал предприятия любой формы собственности и вида деятельности по источникам формирования разделяется на собственный (equity) и заемный (debt).

Составляющими собственного капитала являются: уставный капитал (в случае акционерных обществ Ч акционерный) и нераспределенная прибыль. Заемный капитал формируется из банковских кредитов, выпущенных облигаций и векселей (рис.2).

Структура капитала характеризуется всеми зарубежными и отечественными экономистами как структура средств предприятия, полученных за счет различных источников долгосрочного финансирования, т.е. структура капитала компании отражает соотношение заемного и собственного капиталов, привлеченных для финансирования долгосрочного развития компании.

8

В мире корпоративных финансов выработался основной принцип, заключающийся в следующем: основной целью деятельности менеджеров компании является максимизация ее рыночной стоимости.

Максимизируя стоимость компании, менеджеры увеличивают рыночную стоимость акций, принадлежащих акционерам, а, следовательно, и увеличивают благосостояние акционеров.

Один из способов увеличить стоимость фирмы - управление вложениями (управление активами). Управление вложениями (активами) позволяет повысить текущий результат или размер денежных потоков, что напрямую ведет к увеличению стоимости фирмы. Практика показывает, что таким путем обеспечивается большая часть возможного ее прироста, но такой практике постоянно сопутствует сосредоточение усилий на наиболее доходных участках работы фирмы, т.е. на постоянной реструктуризации ее деятельности. Причем процесс реструктуризации заходит так далеко, что когда обеспечить требуемую доходность на вложенный капитал больше невозможно, - возникает вопрос о дальнейшем существовании самой фирмы.

Второй путь обеспечения роста стоимости компании - управление пассивами с целью снижения издержек (расходов). Для определения издержек, связанных с капиталом организации существует специальный термин - "затраты на капитал" или "издержки капитала" или же "издержки финансирования капитала". Однако наиболее широкое распространение в специальной отечественной литературе получил термин "стоимость капитала" (данный термин произошел от англ. cost of capital). Эта концепция является одной из базовых теорий всей системы финансового менеджмента.

Сущность концепций стоимости капитала состоит в том, что как фактор производства и инвестиционный ресурс капитал в любой форме имеет определенную стоимость, уровень которой должен учитываться при его вовлечении в экономический процесс.

Существует зависимость между величиной капитала и его стоимостью: стоимость капитала увеличивается с ростом его величины. Данная зависимость не является прямой пропорциональной. Когда капитал предприятия достигает определенной величины, каждый последующий дополнительно привлеченный рубль обходится предприятию дороже предыдущего. Это происходит потому, что: 1) затраты, связанные с размещением новых акций, приводят к относительному росту цены нового собственного капитала по сравнению с ценой нераспределенной прибыли и 2) для привлечения дополнительного числа инвесторов может потребоваться некоторое увеличение требуемой доходности по заемным средствам, привилегированным и обыкновенным акциям.

Структура капитала компании отражает соотношение заемного и собственного капиталов, привлеченных для финансирования долгосрочного развития компании. Являясь результатом принятых решений о финансировании, такое соотношение может иметь случайный характер или быть результатом целенаправленного

9

выбора. Но даже сознательно установленная пропорция заемного и собственного капиталов порой далека от экономически рациональной.

Формирование рациональной структуры источников средств предприятия в целях финансирования необходимых объемов затрат и обеспечения максимального уровня доходов - одна из важнейших проблем финансового менеджмента.

Существует ряд объективных и субъективных факторов, учет которых по

зволяет целенаправленно формировать структуру капитала, обеспечивая усло

вия наиболее эффективного его использования на каждом конкретном пред

приятии: В процессе анализа литературы автором были систематизированы сле-

дующие факторы, оказывающие влияние на выбор структуры капитала:_____

Микроэкономические факторы |

Макроэкономические факторы |

производственный риск |

особенности в финансировании фирм в различных странах |

финансовый риск |

уровень налогообложения прибыли |

темпы прироста объема реализации продукции |

внешние условия |

уровень рентабельности операционной деятельности |

конъюнктура товарного рынка |

размер консолидированного денежного потока и его распределение во времени |

конъюнктура финансового рынка и процентные ставки |

Анализ потока денежных средств |

сравнение различных компаний одной отрасли |

позиция кредиторов |

|

позиция владельца/администрации |

|

уровень концентрации собственного капитала |

|

стадия жизненного цикла предприятия |

|

угроза поглощения фирмы или контроль над фирмой |

|

иквидность активов фирмы |

|

уровень и динамика рентабельностиа капитала |

|

резервный заемный потенциал иа финансовая гибкость |

|

степень использованияаа производственных мощностей |

|

капиталоемкость продукции |

|

дивидендная политика |

|

цели привлечения долгосрочногоаа капитала |

Проведенный анализ показал, что в основе процесса формирования структуры капитала (традиционной, индифферентности, компромиссной, противоречия

10

интересов) лежат противоречивые концепции: от независимости структуры капитала и рыночной стоимости корпорации до взаимозависимости.

Традиционная концепция - суть состоит в том, что лишь констатируется существование рациональной структуры капитала, но не дается каких - либо четких рекомендаций к поиску данной структуры Рационализация структуры капитала происходит за счет учета разной стоимости отдельных его составных частей. Практика показывала, что с ростом доли заемных средств до некоторого уровня стоимость собственного капитала не менялась, а затем увеличивалась возрастающими темпами.

Концепция индифферентности структуры капитала: стоимость любой фирмы определяется исключительно ее будущими доходами и, следовательно, не зависит от структуры ее капитала. Верна при условии существования идеального рынка капитала (отсутствие налогообложения прибыли; неучет рисков, связанных с издержками банкротства; неучет операционных расходов по формированию отдельных элементов капитала и др.) и на практике данная теория никак не может быть применена, она послужила базой для разработки понятийного аппарата существующей взаимосвязи между структурой капитала и стоимостью компании.

Компромиссная концепция структуры капитала обосновывает необходимость использования как заемного капитала, так и собственного при финансировании деятельности компании. Суть данной теории заключается в том, что менеджеры принимают решение о выборе структуры капитала фирмы как компромисс между налоговой защитой по процентным платежам и издержками финансовых трудностей.

Концепции противоречия интересов: говорит о различии интересов и уровня информированности собственников, инвесторов, кредиторов и менеджеров в процессе управления эффективностью использования капитала. Это, в свою очередь, порождает неравнозначную оценку предстоящего уровня доходности и риска его деятельности, а соответственно и условия рационализации структуры капитала. Она является скорее поведенческой и не содержит методики, которая могла бы быть выражена математически..

Концепция иерархий. Дает конкретный свод правил по выбору способа финансирования, а при внесении соответствующих корректировок для российских экономических условий, позволяет менеджерам выбирать дешевые источники финансирования с минимальным риском, однако методики поиска рациональной структуры капитала как таковой здесь нет. Концепция является попыткой описать реальное поведение финансовых менеджеров, при решении вопросов финансирования.

Таким образом, с точки зрения существования некой методики выбора экономически рациональной структуры капитала, некого математического аппарата наибольший интерес и значимость представляет теория компромисса. Действительно, данная концепция говорит о существовании рациональной структуры капитала, которая является такой комбинацией соотношения доли собственного и

11

заемного капитала, при которой достигается наименьшая стоимость капитала и, следовательно, наибольшая стоимость компании.

Формирование экономически рациональной структуры капитала является одной из наиболее важных и сложных задач, решаемых в процессе управления его формированием при создании предприятия.

Существуют различные принципы формирования экономически рациональной структуры капитала предприятия, которые представлены на рис. 8.

1. Формирование экономически рациональной структуры капитала по принципу максимизации уровня прогнозируемой финансовой рентабельности. Для проведения таких расчетов используется механизм финансового леве-риджа. Леверидж в приложении к финансовой сфере трактуется как определенный фактор, небольшое изменение которого может привести к существенному изменению результирующих показателей.

Финансовый леверидж характеризует использование предприятием заемных средств, которое влияет на изменение коэффициента рентабельности собственного капитала. Иными словами, финансовый леверидж представляет собой объективный фактор, возникающий с появлением заемных средств, позволяющий предприятию получить дополнительную прибыль на собственный капитал.

2. Формирование экономически рациональной структуры капитала по принципу минимизации его стоимости. Процесс этот основан на предварительной оценке стоимости собственного и заемного капитала при разных условиях его привлечения и осуществлении многовариантных расчетов средневзвешенной стоимости капитала - WACC (Weighted Average Cost of Capital):

d |

vd |

WACC=YKxi =Kxwa +K, xw

i=\

где, w - удельный вес конкретного источника в общем объеме капитала;

12

Ке - цена собственного капитала;

Kd - цена заемного капитала;

3. Формирование экономически рациональной структуры капитала по принципу минимизации уровня финансовых рисков. Этот способ поиска рациональной структуры капитала связан с процессом дифференцированного выбора источников финансирования различных составных частей активов предприятия:

а) Внеоборотные активы.

б) Постоянная часть оборотных активов - представляет собой неизменную

часть совокупного их размера, которая не зависит от сезонных и других колебании

объема операционной деятельности и не связана с формированием запасов сезон

ного хранения, досрочного завоза и целевого назначения.

в) Переменная часть оборотных активов.

Существуют три принципиальных подхода к финансированию различных групп активов предприятия (рис. 11).

СОСТАВ АКТИВОВ ПРЕДПРИЯТИЯ |

Консервативн ый подход |

Умеренный подход |

Агрессивный подход |

|||

Переменная часть оборотных активов |

А |

Даа кзк |

> кзк |

кзк |

||

Постоянная часть оборотных активов |

> дзк + ск |

i |

У дзк + ск |

-------- 4 |

г дзк + ск |

|

Внеоборотные активы |

J |

j |

J |

|||

Условные обозначения:

КЗКЧ краткосрочный заемный капитал; ДЗКЧ долгосрочный заемный капитал;

СКЧ собственный капитал.

Рис. 11. Принципиальные подходы к финансированию активов предприятия

В зависимости от своего отношения к финансовым рискам учредители создаваемого предприятия избирают один из рассмотренных вариантов финансирования активов.

Основным недостатком рассмотренных принципов является то, что они позволяют рационализировать структуру капитала рассматриваемого предприятия ориентируясь лишь на один какой-либо критерий. Таким образом, финансовый менеджер, прежде чем приступить к решению проблемы рационализации структуры капитала предприятия, должен сделать выбор - какой из возможных критери-

13

ев будет являться основополагающим. Для устранения данной проблемы, автором предложена комплексная методика выбора экономически рациональной структуры капитала предприятия, которая позволяет сопоставить расчеты рациональной структуры капитала предприятия, проводимые по двум основным критериям: минимизация стоимости капитала (затрат на капитал) и максимизация рентабельности собственного капитала.

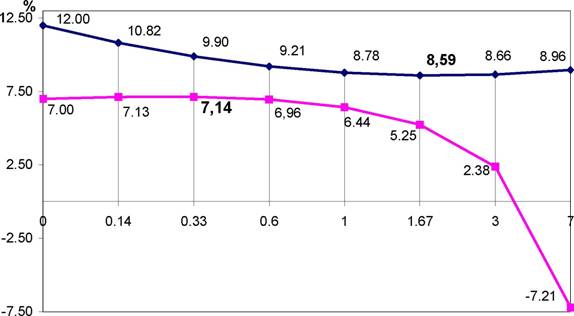

Для начала необходимо произвести предварительную оценку возможных вариантов структуры капитала рассматриваемого предприятия и условий привлечения и обслуживания каждого из возможных вариантов структуры. Далее для каждого из вариантов осуществляется расчет средневзвешенной стоимости капитала (WACC) и рентабельности собственного капитала (ROE). Затем строится общий график, одновременно отражающий значения WACC и ROE для каждого рассматриваемого варианта структуры капитала предприятия.

Коэффицинт финансового евериджа

-Х-WACC -л-ROE

Рис. 13. Динамик измененияаа средневзвешенной стоимостиаа капитала предприятия и рентабельности собственного капитала в зависимости от структуры капитала предприятия

Данный график иллюстрирует динамику изменения средневзвешенной стоимости капитала и рентабельности собственного капитала в зависимости от его структуры, выраженной коэффициентом финансового левериджа.

При значении коэффициента финансового левериджа равном нулю - фирма финансирует свою деятельность лишь за счет собственных средств, значение WACC является высоким, а значение ROE, напротив низким, что, безусловно,

14

плохо для организации.

С появлением в структуре капитала заемных средств ситуация меняется в лучшую сторону: по мере увеличения доли заемного капитала WACC начинает снижаться, a ROE увеличивается.

Так происходит до тех пор, пока коэффициент финансового левериджа не достигает значения равного 0,33 - структура капитала: 75 % - собственный капитал и 25 % - заемный. Таким образом, если значение коэффициента левериджа меньше 0,33, то увеличение доли заемного капитала до 25% будет давать однозначно позитивный результат, выражающийся в увеличении рыночной стоимости компании, а, следовательно, и в увеличении благосостояния акционеров.

Дальнейшее наращивание доли заемных средств в структуре капитала организации уже не приведет к лоднозначной экономической рационализации -наряду с позитивным снижением стоимости капитала фирмы происходит негативное снижение рентабельности собственного капитала. Здесь необходимо учитывать какой из двух принципов будет являться для организации приоритетным - минимизация WACC или максимизация ROE.

В случае если руководство предприятия не имеет четко выраженного приоритета в сторону одного принципов необходимо продолжить анализ графика. Поиск экономически рациональной структуры капитала следует продолжить на промежутке, характеризующемся значениями коэффициента финансового левериджа от 0,33 до 1,67 включительно. В данном случае мы имеем три отрезка: 0,33 - 0,6, 0,6 - 1 и 1 - 1,67. Здесь следует обратить внимание на угол наклона кривых, отображающих значения WACC и ROE. На отрезке 0,33 - 0,6 кривые имеют различный угол наклона: прямая, отражающая значения коэффициента ROE имеет очень небольшой угол наклона, а прямая WACC напротив сильно наклонена. Это означает, что на данном отрезке при увеличении доли заемного капитала небольшие потери в рентабельности собственного капитала (ROE уменьшается лишь на 0,18 % с 7,14 % до 6,96 %) компенсируются значительным снижением стоимости капитала предприятия (WACC падает с 9,90 % до 9,21 %). Таким образом, несмотря на тенденцию к снижению рентабельности собственного капитала, дополнительное привлечение заемных средств будет выгодным для предприятия. Отрезок 0,6 - 1 характеризуется почти параллельным ходом линий графика, это говорит о том, что уменьшению WACC соответствует практически такое же снижение ROE. На отрезке 1 - 1,67 наблюдается большая разница в углах наклона прямых: при небольшом снижении WACC происходит значительное падение ROE, с точки зрения принципа минимизации значения WACC будет выгодным продолжать наращивать долю заемных средств, однако когда мы параллельно подключаем второй принцип - максимизация ROE мы видим, что увеличение доли заемного капитала будет нерациональным. Можно говорить, что структура капитала, которая будет находиться на промежутке значений коэффициента финансового левериджа 0,6 -1 , т.е. соотношение заемного капитала от 37,5% до 50% и собственного капитала

15

от 62,5% до 50 % будет экономически рациональным.

Структура капитала Ч это важный стратегический параметр компании. С одной стороны, чрезмерно низкая доля заемного капитала фактически означает недоиспользование потенциально более дешевого, чем собственный капитал, источника финансирования. Такая структура означает, что у компании складываются более высокие затраты на капитал, и создает для нее завышенные требования к доходности будущих инвестиций. С другой стороны, структура капитала, перегруженная заемными средствами, также предъявляет слишком высокие требования к доходности капитала, поскольку повышается вероятность неплатежа и растут риски для инвестора. Стратегическая важность решений по структуре капитала связана с тем, что высокие затраты на капитал, возникающие как при недоиспользовании, так и при чрезмерном вливании кредитных ресурсов, создают препятствия для развития компании. Необходимо отметить, что существует зависимость между выбранной предприятием стратегией и структурой его капитала (рис.15). Различные стратегии предполагают различные подходы к вопросу формирования структуры капитала предприятия, поскольку обуславливают различную инвестиционную активность предприятия. Таким образом, проблему формирования экономически рациональной структуры капитала предприятия необходимо рассматривать в тесной взаимосвязи с процессом стратегического планирования.

Рационализация структуры капитала является одной из наиболее важных и сложных задач, решаемых в процессе финансового управления предприятием. Разработанный алгоритма формирования экономически рациональной структуры капитала предприятия представлен на рис. 17.

В целом, по результатам диссертационной работы можно сделать следующие выводы и предложения:

- Проведенное исследование показало, что для повышения эффективности деятельности промышленных предприятий необходимо разрабатывать методы позволяющие сформировать экономически рациональную структуру капитала, что может обеспечить благоприятное и планомерное развитие конкурентоспособного промышленного предприятия с устойчивым экономическим ростом.

- На основании диссертационной работы можно заключить, что до настоящего времени вопросы определения рациональной структуры капитала и построения ориентированной на практическое использование модели управления структурой капитала, позволяющей учитывать наиболее важные факторы, разработаны в недостаточной степени.

- В ходе исследования большое значение было отведено анализу и систематизации факторов, оказывающих влияние на выбор того или иного источника финансирования. Раскрыты механизмы влияния каждого из рассмотренных факторов на структуру капитала предприятия.

- В диссертационной работе поведен анализ существующих концепций решения проблемы формирования экономически рациональной структуры капитала и их методик, рассмотрены основные принципы поиска экономически рациональной структуры капитала фирмы.

- Кроме того, с учетом выявленных в ходе анализа недостатков существующих методик была разработана и предложена авторская методика формирования экономически рациональной структуры капитала предприятия.

- В процессе разработки проблемы формирования экономически рациональной структуры капитала выявлена и проанализирована существующая взаимосвязь между стратегией предприятия и структурой его капитала, раскрыт и описан механизм, обуславливающий данную взаимосвязь.

- Итогом написания диссертации является разработка типовых структур капитала для различных стратегий, используемых предприятием, позволяющих установить границы рациональных для данного предприятия пропорций использования собственного и заемного капитала. А также построение алгоритма, позволяющего осуществить выбор экономически рациональной структуры капитала предприятия, с помощью данного алгоритма проведены экспериментальные расчеты структуры капитала существующего на сегодняшний день предприятий. Данные расчеты подтвердили возможность применения разработанного алгоритма на практике.

Методические положения и алгоритм формирования экономически рацио-

18

нальной структуры капитала предприятия, разработанные в диссертации, при их внедрении могут быть использованы промышленными предприятиями для повышения эффективности их хозяйственной деятельности.

Публикации по теме диссертационной работы:

Статьи, опубликованные в рекомендованных ВАК изданиях

Х.Губанов О. В. Формирование оптимальной структуры капитала предприятия - одна из важнейших задач современного финансового менеджмента // Вестник ИНЖЭКОНа. Сер. Экономика. 2007. Вып. 3(16)., С. 330-333-0,3 п.л.

Статьи, опубликованные в прочих научных изданиях

- Губанов О.В. Стратегия финансирования деятельности корпораций // Современные аспекты экономики. 2006. № 14(107). - 0,2 п.л..

- Губанов О.В. Учет структуры капитала при оценке эффективности проектов // Современные аспекты экономики. 2006. № 18(111). - 0,4 п.л.

4. Губанов О.В. Обоснование существования проблемы формирования

оптимальной структуры капитала предприятия // Современные проблемы

экономики, социологии и права: Сб. науч. ст. асп. СПбГИЭУ. Вып. 1 / Под

ред. Е.Б. Смирнова - СПб.: СПбГИЭУ, 2007. - 0,3 п.л.

Авторефераты по темам >>

Авторефераты по экономике

Авторефераты по темам >>

Авторефераты по экономике