Авторефераты по всем темам >>

Авторефераты по экономике

Авторефераты по всем темам >>

Авторефераты по экономике

Управление инновационным развитием промышленных предприятий на основе венчурного инвестирования: теория и методология

Автореферат докторской диссертации по экономике

На правах рукописи

Фияксель Эдуард Аркадьевич

УПРАВЛЕНИЕ ИННОВАЦИОННЫМ РАЗВИТИЕМ ПРОМЫШЛЕННЫХ ПРЕДПРИЯТИЙ НА ОСНОВЕ ВЕНЧУРНОГО ИНВЕСТИРОВАНИЯ: ТЕОРИЯ И МЕТОДОЛОГИЯ

Специальность 08.00.05 ЦЭкономика и управление народным

хозяйством (управление инновациями и инвестиционной деятельностью)

АВТОРЕФЕРАТ

диссертации на соискание ученой степени

доктора экономических наук

Санкт-Петербург

2008

Работа выполнена в Государственном образовательном учреждении высшего профессионального образования Санкт-Петербургский государственный университет экономики и финансов

Научный консультант - |

доктор экономических наук, профессор Карлик Александр Евсеевич

|

Официальные оппоненты: |

доктор экономических наук, профессор Васюхин Олег Валентинович |

доктор технических наук, профессор Архипов Александр Владимирович |

|

доктор экономических наук, профессор Ходачек Александр Михайлович |

|

|

Ведущая организация - |

Государственное образовательное учреждение высшего профессионального образования Государственный университет управления |

Защита состоится л____ ________________ 2008 г. в ___ часов на заседании диссертационного совета Д 212.237.09 при Государственном образовательном учреждении высшего профессионального образования Санкт-Петербургский государственный университет экономики и финансов по адресу: 191023, Санкт-Петербург, ул. Садовая, 21, ауд. ______

С диссертацией можно ознакомиться в библиотеке Государственного образовательного учреждения высшего профессионального образования Санкт-Петербургский государственный университет экономики и финансов

Автореферат разослан л____ ______________ 2008 г.

|

Ученый секретарь диссертационного совета |

Овчинникова С.Г. |

1.ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ

В условиях глобализации конкурентоспособность национальной экономики определяется ключевыми конкурентными преимуществами, в первую очередь, уровнем инновационности экономики в целом и промышленности в частности. В последние годы наблюдается устойчивый рост промышленного производства, развиваются отрасли, обладающие экспортным потенциалом, укрепляется финансовое положение производственных предприятий. Так в период с 2003 по 2006 год совокупный сальдированный финансовый результат производственных предприятий вырос с 572 млрд руб. до 2196 млрд аруб., илиа в 3, 8 раза.а В то же время, несмотря на некоторое оживление инновационной активности, общее техническое и технологическое отставание представляет серьезную проблему большинства промышленных предприятий. Большинство инновационных проектов, реализуемых на промышленных предприятиях, ориентированы на организационные инновации, а технологические инновации связаны преимущественно с приобретением современного оборудования и технологий у зарубежных разработчиков. Соотношение технологического экспорта и импорта складывается не в пользу российской экономики, вследствие чего невозможно перейти от экспортно-сырьевой к инновационной модели развития, что отрицательно сказывается на аконкурентоспособности экономики.

Российская национальная инновационная система, как и экономика в целом, структурно деформирована в сторону государственного сектора и преобладания в ней крупных структур с государственным участием. Недостаточная управленческая гибкость, отсутствие стимулов к повышению эффективности деятельности, обновлению, как производственной базы, так и управленческих технологий, не позволяет эффективно осуществлять инновации. При этом инновационный потенциал российской промышленности используется недостаточно эффективно, а в предпринимательском секторе, роль малого инновационного предпринимательства значительно меньше по сравнению с промышленно развитыми странами, что отрицательно влияет на гибкость и адаптивность инновационной системы.

Коммерциализация инноваций, характерная для рыночной экономики, является капиталоемким процессом, что обуславливает потребность в значительных инвестиционных ресурсах, а инвестиционные проекты в инновационной сфере сопряжены с высоким уровнем финансового и предпринимательского риска, ограничивающим возможность привлеченияа необходимых ресурсов из традиционных источников.

Противоречие между высоким научно-техническим потенциалом российской промышленности и крайне неудовлетворительными темпами обновления технической и технологической базы производства обуславливает постановку и решениеа весьма значимой научной проблемы Ц теоретическое и методологическое обоснование венчурного механизма инновационного развития производственного (промышленного) сектора российской экономики.

В мировой практике именно венчурное финансирование лежит в основе обеспечения начального этапа инновационного процесса. Развитие института венчурного финансирования в России началось ав конце 90-х годов ХХ века созданием 11 региональных венчурных фондов. Несмотря на государственную поддержку и меры по популяризации венчурной формы финансирования, деятельность этих фондова не принесла ожидаемых результатов, что явилось следствием отсутствия системного подхода к организации взаимодействия венчурного капитала и предпринимателей, а также недооценки роли неформального венчурного капиталаа в поддержке малых инновационных предприятий.

Состояние разработанности научной проблемы. Проблемы инновационного развития экономики, функционирования венчурного капитала, реализации инновационного потенциала промышленного сектора получили достаточно широкое освещение в отечественной и зарубежной научной литературе.а Инновационные проблемы производственной сферыа рассматриваются ва трудах А. И. Абалкина, А. И.Анчишкина, Л. С. Бляхмана, Т. У. Бунина, Н.В.Гапоненко, Л. М. Гатовского, С.Ю. Глазьева, В. И. Кушлина, Е. С. Майминаса, Д. С. Львова, Ю. М. Осипова, В.В. Платонова,а Е.М. Роговой, К.И. Таксира, В. К. Фальцмана, А. Г. Фонотова, С.Ю. Шевченко, А. Ю. Юданова, Ю. В. Яковца и др. Региональные аспектыа стимулирования инновационной активности нашли отражение в работаха А.Н.Авдулова, И.М.Головой, В.И.Ефименкова, А.А.Куклина, В.Я.Любовного, И.В.Макаровой, Ю.В.Перевалова, М.Ратнер, А.Ф.Суховей, А.И.Татаркина, М.Г.Филатова, Л.Ф.Шайбаковой и др. Зарубежные исследователи Р. Акофф, В. Беренс, П. Друккер, Д. Кларк, Г.Менш, М. Портер, Р. Фостер, И. Шумпетер, П. Шекоа и др. рассмотрели широкий спектр вопросов, связанных с коммерциализацией инноваций.

В тоже время ряд вопросов, связанных с теоретическими и методологическими аспектами управления инновационным развитием промышленности на принципах венчурного финансирования, требует дальнейшей разработки. Выявленные проблемы и противоречия, связанные с реализацией инновационного потенциала производственного сектора российской экономики, с одной стороны, и необходимость теоретического и методологического обоснованияа подходов к инновационной реорганизации производственного сектора российской экономики с другой стороны, обусловили

Актуальность темы диссертационного исследования.

Целью диссертационной работы является исследование сущности управления инновационныма развитием промышленных предприятий на основе венчурного финансирования и разработка теоретико-методологических основа венчурного подхода к управлению реализацией инновационного потенциала российских промышленных предприятий.

В соответствии с целью исследования в работе решались следующие задачи:

- анализ состояния российской экономики и его влияния на инвестиционный процесс;

- анализ теоретических основ формирования инновационного потенциала российской промышленности и механизмов его реализации;

- исследование теоретических основ венчурного инвестирования;

- анализ факторов эффективности венчурного инвестирования и разработка подходов к управлению ими;

- анализ методов организации венчурного инвестирования в современных условиях ;

- разработка методических основ оценки инвестируемой компании при организации венчурного инвестирования;

- оценка экономической эффективности и результативности венчурных проектов;

- идентификация и систематизация методов оценки стоимости венчурного капитала;

- исследование влияния венчурных проектов на конкурентоспособность предприятий, участвующих в их реализации;

- исследование механизмов управления инновационным развитием региона;

- разработка организационных аспектов венчурного финансирования;

- разработка рекомендаций по организации деятельности венчурного капитала в промышленном комплексе региона.

Предметом исследования является совокупность теоретических, методологических, методических и практических вопросов, связанных с управлением реализацией инновационного потенциала промышленных предприятий на основе венчурного инвестирования.

Объектом исследования являются организации, реализующие инновационный потенциал российских промышленных предприятий на основе венчурного инвестирования.

Теоретической и методологической аосновой диссертационного исследования являются труды отечественных и зарубежных авторов в области инновационного развития предприятий, управления инновациями, инвестиционного менеджмента, венчурного инвестирования,а региональных аспектов инновационной деятельности, а также законодательные и нормативные акты Российской Федерации и зарубежных стран, регламентирующие процесс венчурного инвестирования как основы инновационного развития промышленных предприятий.

Статистической базой исследования являются материалы государственных статистических органов РФ, зарубежных органов статистики, а также материалы, непосредственно собранные автором в ходе исследований на российских предприятиях и организациях, занимающихся венчурным инвестированием. Диссертационное исследование осуществлялось на основе общенаучных методов исследования - системного подхода, анализа и синтеза,а методов логического моделирования, а также экономико-математических методов.

Поставленные цели и задачи диссертационной работы определили ее структуру. Диссертация состоит из введения, четырех глав, заключения, библиографии и приложений.

Во введении обоснованы актуальность диссертационного исследования, определены цели и задачи, раскрыты научная новизна и практическая значимость выводов и результатов работы.

Первая глава Инновационная активность российских предприятий посвящена исследованию современного состояния инновационной деятельности российских промышленных предприятий. Выявляются тенденции развития российской промышленности, идентифицируется сущность инновационного потенциала промышленного предприятия и промышленности в целом, осуществляется оценка инновационного потенциала российского производственного сектора, выявляются предпосылки использования венчурной формы инвестирования в целях реализации инновационного потенциала.

Во второй главе Венчурный капитал: теория и организация функционирования исследуются теоретическиеа аспекты функционирования венчурного капитала как источника инвестиционных ресурсов российских предприятий, выявляется специфика деятельности венчурных инвесторов, анализируется организация фондов венчурного капиталаа и принципы их функционирования, выявляются факторы эффективности венчурного капитала, проявляющиеся на микро и макро уровне, рассматриваются проблемы оценки предприятия - объекта инвестирования с позиций стоимостного подхода.

В третьей главе Методические основы оценки эффективности и результативности венчурных проектов основное внимание уделено проблемам выявления специфики венчурных проектов с позиций инвестиционного анализа, рассматриваются базовые подходы к оценке результативности венчурного проекта с выделением критериев инвестиционной эффективности и стоимостной эффективности,а анализируется совокупность методов инвестиционного анализа, разрабатываются рекомендации по оценке эффективности венчурного проекта с учетом его специфики, обосновываются подходы к реализации портфельного подхода к управлению венчурными проектами.

В четвертой главе Венчурный механизм инновационного развития производственной сферы исследуются проблемы организационного обеспечения функционирования венчурного капитала, исследуются механизмы управления венчурным финансированием на региональном уровне, исследуется роль венчурного капитала как источника мультипликативного инновационного эффекта, исследуется сущность венчурного рычага и его влияние на эффективность функционирования предприятия-получателя венчурных инвестиций, разрабатываются рекомендации по обеспечению взаимодействия венчурного капитала и получателей венчурных инвестиций, предлагаются меры по формированию региональной системы мониторинга для контроля эффективности венчурных инвестиций.

В заключении сформулированы основные выводы и рекомендации по результатам исследования.

В приложениях содержатся методические и расчетные материалы, подтверждающие апробацию результатов исследования.

2. ОСНОВНЫЕ ИДЕИ И ВЫВОДЫ ДИССЕРТАЦИИ

1. Российская экономика в последние годы демонстрирует устойчивые темпы роста. По данным Министерства экономического развития и торговли РФ (МЭРТ), рост валового внутреннего продукта (ВВП) по итогам первого квартала 2007 г. составил 7,9%, второго - не менее 7,5%. По имеющимся прогнозам темпы роста экономики РФ в 2007 г. достигнут 7-7,5%, а сам период роста может продлиться в течение ближайших трех лет.

Характеризуя экономический рост в России, можно отметить следующее:

- рост обеспечивается преимущественно крупными государственными компаниями. Государство стимулирует их развитие, полагая, что крупные компании с государственным контролем способны не только конкурировать на международных рынках, но и выступать в качестве локомотивов роста отечественных отраслей промышленности. Наряду с уже созданными Объединенной авиастроительной корпорацией и Объединенной судостроительной корпорацией, Корпорацией по нанотехнологиям Роснанотех, подобные объединенные компании могут вскоре появиться в радиоэлектронной, оптико-технической, космической отраслях, станкостроении;

- рост экономики в значительной степени обусловлен ростом объемов инвестиций, в первую очередь прямых иностранных инвестиций (ПИИ) (26,2 млрд долл. в 2006 г.). В I квартале 2007 г. приток ПИИ в России составил приблизительно 8 млрд долл. (по данным ЦБ РФЦ 13 млрд долл.), а только за апрель 2007 г. - 17 млрд долл. По прогнозам МЭРТ, в 2007 г. объем ПИИ может составить 50-60 млрд долларов;

- наблюдается рост активности фондов прямых инвестиций (ФПИ) на российском рынке. Рост капитализации фондов (без учета корпоративных и венчурных фондов) за 2004-2006 гг. составил 47,6%, увеличившись с 4,2 млрд долл. в 2004 г. до 6,0 млрд долл. в 2006 г.,а по прогнозам, к 2007 г. капитализация может достичь 8,0 млрд долл.

Тем не менее, рост инвестиционной активности в России пока не приводит к изменению конкурентоспособности ее экономики, которая по-прежнему в основном обеспечивается природно-сырьевым потенциалом.

2. К основным конкурентным преимуществам России на мировом рынке следует отнести:

наличие гарантированного экспортного потенциала роста вследствие востребованности значительной части российских природных ресурсов быстроразвивающимися странами, что обеспечивает, с одной стороны, долгосрочную устойчивость развития экономики, с другой, по мнению автора, - препятствует ее структурной перестройке в сторону более высокотехнологичных отраслей;

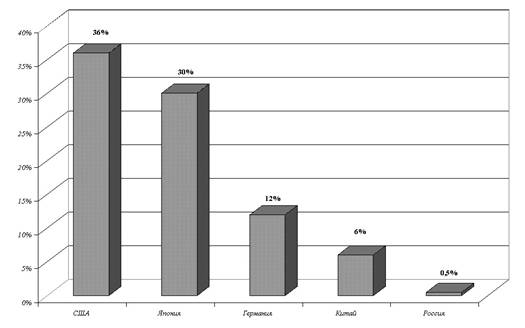

выгодное географическое положение в центре региона с высокими темпами роста. С одной стороны, это страны Восточной Европы, с другой - Южной и Восточной Азии. Все они поддерживают темпы роста близкие к российским и представляют собой емкие рынки инвестиционных товаров, по многим из которых Россия как экспортер сохранила конкурентные преимущества. Это касается, в частности, энергетического, транспортного, горного оборудования. Внешнеторговый оборот России характеризуется превышением экспорта над импортом, причем это превышение год от года нарастает. Однако Россия поставляет на мировой рынок технологии, в основном, среднего и низкого уровня, ее доля в высокотехнологичном экспорте гражданской продукции ничтожно мала и несопоставима с научно-техническим потенциалом (рис. 1). Даже в энергетическом машиностроении, наиболее привлекательном с инвестиционной точки зрения, эта доля не превышает 2,5% мирового экспорта. В целом на мировом рынке могут конкурировать не более 50 российских компаний.

Рис. 1. Доля России в мировом экспорте наукоемкой гражданской продукции

К конкурентным преимуществам России традиционно относят высокое качество человеческого капитала, однако последний используется недостаточно эффективно. По оценкам Всемирного банка, вклад человеческого потенциала в экономическое богатство России составляет около 40 %, тогда как в развитых странах около 70%. Проблема повышения эффективности использования человеческого капитала особенно остра в силу быстрого старения населения и отрицательного естественного прироста. При этом, конкурентные преимущества в области трудовых ресурсов (которые нередко трактуются просто как дешевизна высококвалифицированной рабочей силы) не столь очевидны и в ближайшей перспективе могут быть утрачены.

Следует отметить, что все конкурентные преимущества взаимосвязаны между собой. Доходы от экспорта природных ресурсов не могут самостоятельно обеспечивать конкурентоспособность в долгосрочном периоде, а должны подкрепляться либо дешевизной рабочей силы, либо инновационным потенциалом, что и обусловливает необходимость инновационного развития экономики и общества в России.

3. Необходимость перехода к инновационному развитию признана на всех уровнях государственного управления. Для реализации задачи перевода экономики страны на инновационный путь развития предпринимаются значительные усилия в области создания механизмов, обеспечивающих этот путь, прежде всего, на основе государственно-частного партнерства. Однако эти механизмы могут оказаться неэффективными в силу неготовности самих участников инновационного рынка, слабости институтов инновационного развития, неэффективности национальной инновационной системы (НИС).

По абсолютному уровню расходов на НИОКР (по паритету покупательской способности) Россия устойчиво входит в число пятнадцати лидирующих стран, имея затраты на НИОКР примерно на уровне Италии, а по численности занятых находится на третьем месте в мире, уступая лишь США и Китаю. Сохраняется возможность проведения исследований на современном мировом уровне, в том числе с использованием стендовой и испытательной базы. В то же время эффективность использования имеющегося потенциала крайне низка, а потери от несоответствия затрат на исследования и разработки конечным результатам оцениваются в 23-25 млрд долл. в год .

Трудности инновационного развития России в значительной степени обусловлены высококонцентрированной системой российской экономики, определяющей и особенности НИС, где можно выделить три основных сектора - государственный, исследовательский и предпринимательский.

Государственный сектор, реализующий функции формулирования, финансирования и стимулирования инновационного развития, представляет собой систему министерств, агентств и фондов, где ведущим органом, призванным регулировать формирование и реализацию инновационной политики, является Министерство образования и науки в содействии с МЭРТ, Минпроэнерго и Мининформсвязи. Большинство гражданских НИОКР, финансируемых из федерального бюджета, контролируются государственными ведомствами - Российской академией наук, Российским космическим агентством, Федеральным агентством по промышленности, Федеральным агентством по науке и инновациям. С формированием государственных корпораций в ключевых отраслях предполагается их активное участие в формировании приоритетов инновационной политики и ее реализации.

Часть средств федерального бюджета на финансирование НИОКР распределяется на конкурсной основе посредством федеральных целевых программ и фондов (РФФИ, РГНФ, Фонд содействия развитию малых предприятий в научно-технической сфере). Кроме того, с формированием и началом функционирования механизмов государственно-частного партнерства (Инвестиционный фонд России, Российский банк развития, Российская венчурная компания) средства на реализацию инновационных инициатив будут распределяться и через эти механизмы на конкурсной основе.

За период с 2000 по 2005 гг. объем финансирования научных исследований из федерального бюджета вырос почти в пять раз (табл. 1).

Таблица 1

Финансирование науки из средств федерального бюджета

|

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

Расходы федерального бюджета, млн руб. в том числе: |

17396,4 |

23687,7 |

31055,8 |

41576,3 |

47478,1 |

76909,3 |

97363.2 |

Фундаментальные исследования |

8219,3 |

11666,6 |

16301,5 |

21073,3 |

24850,3 |

32025,1 |

42773.4 |

Прикладные научные исследования |

9177,1 |

12021,1 |

14754,4 |

20503,0 |

22627,8 |

44884,2 |

54569.8 |

В %% |

1,69 |

1,79 |

1,51 |

1,76 |

1,76 |

2,19 |

2.27 |

К ВВП |

0,24 |

0,26 |

0,29 |

0,31 |

0,28 |

0,36 |

0.36 |

Исследовательский сектор российской инновационной системы включает в себя 3566 научно-исследовательских учреждений (в том числе организации заводской и вузовской науки). Хотя формально почти 48% организаций относятся к предпринимательскому сектору, де-факто большинство из них управляются государственными агентствами.

В настоящее время хотя Россия еще сохраняет лидирующие позиции по ряду направлений фундаментальной науки, технологическое отставание от промышленно развитых стран увеличивается. Патентная активность увеличивается, но рост числа выданных патентов несопоставим с ростом объемов финансирования НИОКР даже из федерального бюджета. Из созданных в 2005 г. в стране 637 передовых производственных технологий патентной чистотой обладает 295 (46%), а из 140983 передовых технологий, использовавшихся в 2005 г., основаны на изобретениях лишь 3072 (2,1 %) , с. 599].

Отметим еще одну важную особенность российской национальной инновационной системы - это недостаточное присутствие в ней малых инновационных предприятий, что в значительной степени является следствием недостаточного финансирования. Инновации российских компаний по-прежнему в основном финансируются из собственных средств (рис. 2) и, естественно, что малые инновационные предприятия испытывают дефицит финансовых ресурсов.

Значительная часть малых инновационных компаний России в настоящее время специализируется в области исследований и разработок, а также опытно-конструкторских работ. Рынок сбыта их продукции и услуг ограничен, в основном Россией, странами СНГ и Восточной Европы,а причем удерживать эти рынки удается , прежде всего за счет поставок качественной инновационной продукции по низкой цене.

Рис. 2. Структура источников финансирования инновационной деятельности российских компаний, 2005 г. , с. 605]

Однако, такая стратегияа не обеспечит конкурентоспособности в будущем, если деятельность будет сводиться лишь к лисчерпанию некогда созданных (как правило, в государственных исследовательских организациях и за счет средств федерального бюджета) результатов исследований и разработок. Эту тенденцию еще более усиливают рост мобильности людских и денежных потоков, интенсификация международного разделения и кооперации труда в научно-технической сфере, а также рост конкуренции и сокращение жизненного цикла продукции, что заставляет создавать и использовать инновации более быстрыми темпами.

Отсутствие эффективного взаимодействия между государственным, научным и предпринимательским секторами (а именно такое взаимодействие и является основой НИС) усугубляется слабостью инновационного предпринимательства, являющегося важнейшим звеном НИС, оставляя инновационный потенциал российской промышленности недоиспользованным.

4. Автор рассматривает инновационный потенциал как совокупную характеристику, отражающую способность объектаа к созданию, внедрению и коммерциализации инноваций. Систему инновационного потенциала можно условно представить состоящей из четырех взаимосвязанных сегментов (потенциалов) (рис. 3):

- научно-технический, обеспечивающий наличие новшеств, предназначенных для производительного использования в макросистеме;

- образовательный, характеризующий возможности макросистемы в создании и использовании научно-технических новшеств;

- инвестиционный, характеризующий возможности макросистемы к введению в практику производительного использования научно-технических новшеств и их диффузии по всей макросистеме;

- потребительского сектора Цфизические и юридические лица, являющиеся, с одной стороны, потребителями предлагаемых новшеств, а с другой, через формирование новых потребностей инициируют деятельность других сегментов.

Центральное место занимает технологический потенциал, охватывающий все четыре перечисленных элемента в области, связанной с созданием, освоением и распространением передовых технологий.

Рис. 3. Структура инновационного потенциала

Инновационный потенциал (национальной экономики, региона, отрасли, предприятия) как многофакторное явление рассматривается как:

совокупность ресурсов, условий, институциональной готовности и способности хозяйственных субъектов осуществлять и воспроизводить нововведения;

набор нововведений, новшеств, подтвержденных патентами, лицензиями и другими документами, подтверждающими право интеллектуальной собственности на новшества. По критерию использования различаются абсолютный (совокупность имеющихся в распоряжении ресурсов) и относительный (использование ресурсов в различных организационных формах в условиях институциональных ограничений) инновационный потенциалы. Последний способен обеспечить реализацию накопительной, информационной и координирующей функций развития. Компоненты инновационного потенциала представлены в табл. 2.

Таблица 2

Компоненты инновационного потенциала

Показатель |

Расчетная модель |

||

Финансовая составляющая |

|||

Доля внутренних затрат на НИОКР и приобретение технологийа в бюджете (страны, региона, компании) |

|

||

Наукоемкость выпускаемой продукции (страны, региона, компании) |

|

||

Доля затрат на приобретение нематериальных активов в бюджете (страны, региона, компании) |

|

||

Доля затрат на образование в бюджете (страны, региона, компании) |

|

||

Кадровая составляющая |

|||

Доля занятых НИОКР в общей численности занятых (страны, региона, компании) |

|

||

Доля специалистов с высшим профессиональным образованием в общей численности занятых (страны, региона, компании) |

|

||

Материально-техническая составляющая |

|||

Доля основных фондов, занятых в НИОКР в общей структуре ОПФ (страны, региона, компании) |

|

||

Коэффициент обновления ОПФ (страны, региона, компании) |

|

||

Рыночная составляющая |

|||

Доля инновационной продукции в общем объеме продукции (страны, региона, компании) |

|

||

Информационная составляющая |

|||

Доля затрат на информационное обеспечениеа инновационной деятельности (страны, региона, компании) |

|

||

5. Проблема развития инновационного предпринимательства, хотя и особенно остра в России, характерна для всех стран. Важность инновационного предпринимательства для развития экономики подчеркивается всеми исследователями инновационного процесса. В 1970-х гг. Д. Берч вывел так называемую теорию газелей, в основе которой лежал постулат, чтоа сама группа малых предприятий характеризуется существенной неоднородностью. Большинство из них, возникая как малые фирмы, в дальнейшем не увеличивают своих размеров (лмыши) или увеличивают их незначительно (лслоны). Решающий же вклад в экономическое развитие вносят так называемые газелиЦ малые фирмы, за короткий промежуток времени вырастающие до размеров крупных ТНК, устойчиво поддерживая высокие темпы роста в течение длительного периода времени.

В результате проведенного в 2000-х гг. исследования по усовершенствованной методике Д. Берча , были выявлены примеры газелей в банковском секторе (АКБ Русский стандарт), секторе телекоммуникаций (все три лидирующих оператора сотовой связи), розничной торговле (Евросеть, Пятерочка, Топ-книга),а интернет-бизнесе (Яндекс, РБК) иа ряде других отраслей экономики.

К решающим условиям, обеспечивающим инновационную активность малых предприятий, по мнению автора, следует отнести:

- облегчение доступа к капиталу;

- техническое содействие со стороны государственных организаций;

- особое регулирование рынка ценных бумаг (формирование альтернативных торговых площадок для некотирующихся на основных рынках компаний);

- формирование и совершенствование региональной инновационной инфраструктуры;

- взаимодействие и сотрудничество с исследовательскими организациями и высшими учебными заведениями;

- благоприятный налоговый климат;

- формирование промышленных кластеров;

- доступность органов власти для предпринимателей.

Хотя доступность финансовых ресурсов является ключевым фактором, позволяющим реализовывать инновационные проекты, для инновационного бизнеса многие из источников оказываются недоступны. Длительность доведения инновационных идей до стадии коммерчески применимых продуктов сопряжена с проблемами привлечения инвестиций, серьезными кассовыми разрывами, которые, вследствие небольших размеров предприятий и ограниченности находящихся в их распоряжении ресурсов могут привести инновационные фирмы к неплатежеспособности и финансовой несостоятельности. Эта серьезная проблема, причина возникновения которой заключается в том, что предприниматели и инвесторы ориентируются, в большинстве, на близкий результат (прибыль), а разработчики, как правило, ориентированы на получение научного результата, не привязанного к его практическому применению в сфере производства, в экономической литературе получила название долины смерти. Если увязать ее со стадиями инновационного цикла, то можно отметить, что нехватка финансовых ресурсов характерна для так называемой ранней стадии разработки технологии, где неопределенность и, соответственно, риск инвестирования высоки.

Как правило, ранняя стадия технологического развития финансируется корпорациями, бизнес-ангелами, в некоторых случаях - государством, хотя, с нашей точки зрения, роль государства должна заключаться не в прямом финансировании предпринимательских инновационных проектов, а в создании благоприятных условий для продвижения технологии к стадии коммерчески реализуемого продукта.

По мнению автора, важную роль в преодолении инновационной пассивности российской бизнес-среды должен играть венчурный капитал, развитие которого в России в последние годы идет достаточно быстрыми темпами.

5. Венчурное инвестирование основано на принципах поэтапности финансирования, беспроцентности предоставляемых средств, терпеливости к росту предприятия, тесного сотрудничества между венчурными капиталистами и создаваемыми с их участием предприятиями. Венчурный капитал, сочетая в себе различные формы капитала (акционерного, ссудного и предпринимательского), выступает посредником в отношениях инвесторов и компаний, нуждающихся в финансировании (рис. 4).

Будучи, по сути, прямыми , венчурные инвестиции обладают специфическими особенностями, позволяющими отделить их от других видов инвестиций:а - венчурные инвесторы выступают как финансовые посредники, привлекая капитал инвесторов и вкладывая его непосредственно в акции компаний, входящих в их портфель;

- венчурные инвесторы вкладывают средства только в частные компании, не котирующиеся на фондовом рынке;

Рис. 4. Организация венчурного инвестирования

- венчурные инвесторы играют активную роль в управлении компаниями, оказывая им необходимую помощь, а также осуществляют мониторинг их деятельности;

- основной доход венчурные инвесторы извлекают при выходе из капитала финансируемых компаний, осуществляемом путем продажи своей доли стратегическим инвесторам либо на фондовом рынке;

- венчурные инвесторы руководствуются учредительским подходом к прибыли компаний, вкладывая средства ва органический (внутренний) рост;

- для уменьшения риска венчурные инвесторы осуществляют инвестиции в финансируемые ими компаниями поэтапно.

Распределение денежных потоков при венчурном инвестировании показано на рис.5 , что позволяет трактовать венчурных инвесторов как финансовых посредников между институциональными инвесторами и предприятиями, нуждающимися в финансировании.

Рис. 5 Финансовые потоки при венчурном инвестировании

аа К венчурным капиталистам относят и бизнес-ангелов, хотя последние отличаются от венчурных капиталистов тем, что инвестируют собственные средства, в том время как фирмы венчурного капитала размещают средства институциональных инвесторов. Выделяются две категории бизнес-ангелов, между которыми существует несколько промежуточных градаций:

- индивидуальные инвесторы, обладающие значительным личным состоянием и вкладывающие средства, как правило, в бизнес своих знакомых или родственников;

- ассоциации лиц, , как правило, являющихся предпринимателями в определенной отрасли экономики или смежных с ней отраслях. Поскольку принимаемые ими инвестиционные решения оказывают положительное влияние на их собственный бизнес, они могут осуществлять инвестиции меньшего размера и с меньшей доходностью, чем классические венчурные капиталисты, уделяя большее внимание ранним стадиям существования инновационных предприятий, позволяя им преодолеть долину смерти. Одна из возможных схем деятельности такой ассоциации представлена на рис. 6.

Рис. 6. Схема взаимоотношений бизнес-ангелов и предпринимателей

аа Поскольку венчурные инвесторы, для снижения рисков, связанных с закрытостью, инвестируют только в сектора, в которых являются специалистами, то значительное количество фирм венчурного капитала являются специализированнымина определенных секторах.

Закрытость инвестируемых компаний, с одной стороны, является конкурентным преимуществом венчурных капиталистов, поскольку они обладают инсайдерской информацией. С другой стороны, она обусловливает больший риск (риск отказа от диверсификации) инвестирования и более высокую требуемую ставку доходности. По данным Национальной ассоциации венчурного капитала США, в 2006 г. средняя доходность венчурных фондов всех видов (с учетом всех фаз инвестирования) составила при 10-летнем сроке существования фондов 20,8% годовых по сравнению с 11,4% годовых для фондов прямых инвестиций того же срока . В России же требования к доходности инвестиций гораздо выше - подавляющее большинство управляющих компаний (фирм венчурного капитала) не работает с проектами, генерирующими доходность менее 35% (рис. 7);

аа - наиболее важной, с нашей точки зрения, является то, что венчурные инвесторы играют активную роль в управлении компаниями, оказывая им необходимую помощь, а также осуществляют мониторинг их деятельности.

аа Эта помощь может принимать различные формы. Венчурные капиталисты могут оказывать консультационные услуги, а также выступать посредниками и гарантами при решении различных проблем финансируемых компаний: при подборе специалистов, аутсорсинге различных функций, решении

аа Источник: РАВИ

аа Источник: РАВИ

Рис. 7. Требования управляющих компаний к минимальной доходности венчурных инвестиций

технических и технологических проблем фирма венчурного капитала может использовать уже наработанные контакты и связи, а ее репутация послужит залогов качества оказываемых компаниям услуг. Активные действия венчурного капиталиста позволяют повысить стоимость компаний, а следовательно, стоимость всего портфеля (рис. 8);

Рис. 8. Эффективная деятельность венчурного капиталиста по повышению стоимости портфеля

- поскольку, как отмечалось выше, венчурные капиталисты играют роль финансовых посредников, должен существовать механизм, посредством которого они возвращают деньги (и обеспечивают доход на них) инвесторам. Таким механизмом является выходиз финансируемой компании. Для получения финансирования из венчурного фонда, компании необходимо продемонстрировать хорошие возможности будущего выхода, осуществляемого следующими методами:

продажа акций венчурных инвесторов на фондовом рынке, если компания осуществила выход на фондовый рынок через процедуру IPO;

продажа компании (или доли в ней венчурных инвесторов) другому инвестору, например, фонду прямых инвестиций;

продажа компании (или доли в ней венчурных инвесторов) крупной корпорации, которая может выступить в роли стратегического инвестора или осуществить полное поглощение с интеграцией компании в свой бизнес;

продажа доли венчурных инвесторов менеджменту финансируемой компании (то есть процедура management buy-out).

Венчурные капиталисты инвестируют в малые компании, но такие, которые могут быстро вырасти вследствие того, что их продукция будет пользоваться спросом, и которые будут представлять интерес для инвесторов в перспективе. Отсюда вытекает нацеленность на высокотехнологичные отрасли, где создаются продукты, которые могут легко проникнуть на рынки или даже создать новые рынки. Поэтому большинство инвестиций венчурные инвесторы осуществляют в малые предприятия (рис. 9).

Рис.9 Сравнительный объем инвестиций в компании различной численности (2006 г.),%

Источник: EVCA

7. Макроэкономические результатыа функционирования венчурного бизнеса заключаются в следующем:

венчурный бизнес играет роль вехи, отмечающей наиболее перспективные направления технологического развития и дающей сигнала банкам, крупным корпорациям, государству о возможности получения высокой доходности от объектов инвестирования, что позволяет перераспределить совокупный капитал в пользу перспективных отраслей экономики (технологий);

венчурный капитал стимулирует конкуренцию, подталкивая корпорации к увеличению инновационной активности, что повышает инновационную способность и конкурентоспособность экономики в целом;

создается инвестиционный механизм, адекватный потребностям быстрого развития на базе революционных изменения в технологии.

В ряде исследований, отмечая невысокую долю венчурного капитала в структуре финансирования инновационных проектов, подчеркивается его ключевая роль как точки роста новых секторов экономики. Действительно, хотя доля венчурного капитала в общем объеме инвестирования экономики кажется незначительной даже в США (0,037 - 1,087 % за период 1991-1994 гг.) где этот вид инвестирования получил наибольшее развитие, однако, роль его в развитии экономики трудно переоценить.

По данным Национальной ассоциации венчурного капитала США и аналитического центра Global Insight, американские компании, использовавшие венчурный капитал в период с 1970 по 2005 гг., создали 10 млн новых рабочих мест и принесли свыше 2,1 трлн долл. дохода. Сейчас в них занято 9% рабочей силы частного сектора США и создается 16,6% ВВП.

8. Принятие решения о целесообразности инвестирования во многом опирается на финансовые показатели деятельности инвестируемых компаний, то есть на их оценку. Существуют определенные подходы к оценке, которые могут использоваться венчурными капиталистами. При этом следует учитывать, что все они (табл. 3) должны быть модифицированы по сравнению с обычной практикой их применения, так как оцениваются молодые непубличные компании.

Таблица 3

Методы оценки компаний в венчурном инвестировании

Метод |

Описание метода |

Договорный метод |

Стоимость компании определяется на основе договоренности между ее основателями и инвесторами. Эта договоренность является результатом согласования ожиданий обеих сторон относительно перспектив роста и доходности компании |

Метод мультипликаторов (рыночных сопоставлений) |

Используются коэффициенты отношения стоимости к операционным показателям для компаний, аналогичных оцениваемой по отрасли, уровню риска, размерам, темпам роста |

Метод дисконтированного денежного потока |

Стоимость компании определяется как сумма кумулятивного дисконтированного денежного потока за период ее развития плюс дисконтированная стоимость остаточного денежного потока на выходе из проекта |

Венчурный метод |

Прогнозная стоимость компании при выходе дисконтируется по ставке, приемлемой для венчурного инвестора. Оценивается целевая доля венчурного инвестора в компании на момент выхода |

Метод реальных опционов |

Учитываются возможности принятия управленческих решений, повышающих стоимость компании или минимизирующих потери |

Договорный метод наиболее прост, так как не требует применения формализованных расчетных процедур, а опирается в основном на интуицию инвестора и его знание рынка, а также на способность предпринимателя (менеджмента компании) представить ее в выгодном свете в глазах инвестора. Применяется для оценки компаний, находящихся на ранних ступенях развития в основном бизнес-ангелами или корпорациями при оценке стратегически перспективных инвестиций в инновационные проекты.

Метод мультипликаторов (рыночных сопоставлений) является аналогом сравнительного подхода к оценке бизнеса, реализуемого через последовательность операций, представленную на рис. 10.

Рис. 10. Алгоритм применения метода мультипликаторов

Как правило, используются следующие показатели: прибыль до выплаты процентов и налогов (EBIT);общий показатель прибыли компании (прибыль до выплаты процентов, налогов, начисления износа и амортизации, EBITDA); стоимость предприятия (enterprise value, EV), рассчитываемая как рыночная стоимость собственного капиталаа за вычетом рыночной стоимости долга; рыночная капитализация (рыночная стоимость собственного капитала); чистая прибыль компании; количество работникова и др. На их основе рассчитывается ряд мультипликаторов (рис.11).

Метод мультипликаторов достаточно широко распространен в силу своей простоты, доступности и ориентированности на рынок. Однако в случае венчурного бизнеса следует учитывать, что оценка должна проводиться по непубличным компаниям, либо по сопоставимым публичным. Следовательно, для случая венчурного инвестирования нужно выбирать компании с показателями, близкими оцениваемой, если реализуется благоприятный сценарий выхода для оцениваемой компании.

Рис. 11.. Мультипликаторы стоимости компании

Существенной проблемой являетсяа выбор базового параметра, с которым производятся сопоставления. Представляется, что для высокотехнологичных компаний наилучшим параметром будет соотношение PEG (цена акции /прибыль/рост), однако, учитывая, что финансируемые фирмами венчурного капитала компании на ранних стадиях бесприбыльны, возможно, лучшим показателем будет соотношение цены к объему продаж или стоимости к объему продаж.

Метод дисконтированных денежных потоков, в отличие от метода мультипликаторов, позволяет получить так называемую оценку фундаментальной стоимости, не зависящей от текущей ситуации на рынке. Отметим особенности, присущие оценке компаний венчурными капиталистами на основе данного метода:

- выбор ставки дисконтирования. Наиболее простой моделью оценки ставки дисконтирования является модель оценки капитальных активов У. Шарпа, позволяющая учитывать премию инвестора за риск в зависимости от уровня систематического (рыночного) риска, которые не устраняется диверсификацией. Однако на практике использование этой модели может привести к не совсем корректным результатам, поскольку в ней не учитываются как риски локальных рынков, так и специфические риски высокотехнологичного бизнеса. Поэтому, на наш взгляд, необходимо использовать многофакторные модели, имеющие вид:

,а (1)

,а (1)

![]() аа где j=1,n - количество факторов несистематического риска, принимаемых во внимание венчурным капиталистом;

аа где j=1,n - количество факторов несистематического риска, принимаемых во внимание венчурным капиталистом;

?j - чувствительность к j-му фактору; Fj - значение (в процентах) j-го фактора;

- необходимость учитывать различные стадии жизненного цикла финансируемых компаний. Компания проходит в процессе роста через определенные стадии развития, из которых венчурный капиталист поддерживает только начальную (рис. 12). На разных стадиях требования к доходности инвестиций, а также факторы, формирующие денежные потоки, различны. Так, для ранних стадий венчурного инвестирования требования к доходности (определяющие ставку дисконтирования) могут, как уже упоминалось выше, оказаться очень высокими;

Рис. 12.. Стадии жизненного цикла компании

необходимость корректного расчета показателей, входящих в денежный поток, и их прогнозирования на долгосрочную перспективу. Можно предположить, что на стадии венчурного финансирования бизнес-план компании дает возможность прогнозировать денежные потоки по годам с достаточно высокой степенью точности. На более поздних стадиях такое прогнозирование невозможно и нецелесообразно. Однако существует возможность определить темпы роста компании, g.

Таким образом, можно рассчитывать стоимость компании на основе дисконтированных денежных потоков следующим образом:

,а (2)

,а (2)

где:

re - ставка дисконтирования (требуемая доходность акционерного капитала);

WACC - средневзвешенная стоимость капитала (ставка доходности для всех источников финансирования компании). Использование его представляется уместным, поскольку после выхода венчурных инвесторов компания привлекает альтернативные источники финансирования, в том числе заемные. Следует принимать во внимание, что для расчетова следует предположить, чтокомпания будет сохранять целевую структуру капитала,а в противном случае использование этого показателя некорректно;

g - темп роста компании.

Венчурный метод является модификацией метода дисконтированных денежных потоков, учитывающей только стоимость компании на период выхода из нее венчурного капиталиста, которая может быть найдена методом дисконтированных денежных потоков, либо методом рыночных аналогов. В последнем случае необходимо учитывать также вероятность успешного выхода. Таким образом, можно построить следующую модель оценки.

Пусть EVE (expected value of exit) - ожидаемая стоимость компании на момент выхода из нее венчурного инвестора; р - вероятность успешного выхода. Если этот выход ожидается через Т лет, и дополнительных раундов финансирования не предвидится, то текущая стоимость компании на момент выхода, PVE, может быть найдена следующим образом:

,аа (3)

,аа (3)

где rvc - ставка дисконтирования для венчурного капиталиста (может быть рассчитана по формуле (1), однако возможны и другие ее интерпретации, поскольку данный метод учитывает не только фундаментальные, но и рыночные факторы, оказывающие влияние на стоимость компании).

Выражение  представляет собой эффективный коэффициент дисконтирования для оценки стоимости компании на момент выхода венчурного капиталиста. Выражение, обратное этому показателю - будущая желаемая стоимость денег для венчурного капиталиста, М:

представляет собой эффективный коэффициент дисконтирования для оценки стоимости компании на момент выхода венчурного капиталиста. Выражение, обратное этому показателю - будущая желаемая стоимость денег для венчурного капиталиста, М:

Тогда чистая дисконтированная стоимость компании по венчурному методу может быть найдена как:

![]() а (4),

а (4),

где К0 - объем первоначальных инвестиций венчурного капиталиста.

Венчурный метод позволяет оценить и текущую стоимость объема венчурных инвестиций как доли в акционерном капитале инвестируемой компании:

,а (5)

,а (5)

где RCOP (required current ownership percentage) - текущая доля венчурного капитала в капитале инвестируемой компании; RFOP (required final ownership percentage) - доля венчурного капитала на момент выхода из компании, с учетом нескольких раундов финансирования. Однако на практике доля венчурного капитала в акционерном капитале инвестируемых компании редко опускается ниже 20%.

Поскольку венчурные инвесторы, как упоминалось выше, отличаются учредительским подходом к финансируемым ими компаниям и изначально нацелены на выход из компании путем продажи своего пакета акций стратегическому инвестору, менеджменту компании или на фондовом рынке, ключевым фактором успеха, с нашей точки зрения, выступает рост стоимости компании.

Для компаний с быстрыми темпами роста основной компонент стоимости создается будущими инвестициями, что особенно справедливо в отношении высокотехнологичных фирм, поскольку балансовая стоимость, отражающая уже совершенные инвестиции, не включает их наиболее важный актив - исследовательский, интеллектуальный капитал.

Можно проанализировать влияние факторов стоимости на различных стадиях жизненного цикла (табл. 4).

Таблица 4

Факторы стоимости на различных фазах жизненного цикла компании

Начальная фаза проекта |

Расширение |

Быстрый рост |

Зрелый рост |

Спад |

|

Выручка |

Отсутствует или находится на низком уровне |

Возрастает |

Быстро растет |

Рост выручки замедляется |

Уменьшается |

Операционный доход |

Отрицательный |

Низкий или отрицательный |

Растет |

Увеличивается |

Уменьшается |

Операционная история |

Отсутствует |

Очень ограничена |

Имеется некоторая операционная история |

Может использоваться при оценке |

Значительная операционная история |

Сопоставимые фирмы |

Отсутствуют |

Имеется небольшое количество, но они находятся на той же стадии роста |

Большое количество фирм, находящихся на разных стадиях |

Большое количество фирм, находящихся на разных стадиях |

Число сопоставимых фирм сокращается, большинство фирм - зрелые |

Источник стоимости |

Исключительно будущий рост |

В основном будущий рост |

Частично существующие активы, но в основном будущий рост |

В большей степени существующие активы, чем будущий рост |

Исключительно существующие активы |

аа Источник: [Дамодаран, с. 854].

Следует отметить, что стоимость компании может быть существенно повышена, если фирма венчурного капитала оказывает компании поддержку на протяжении всегоа жизненного цикла. Процесс повышения стоимости компании в ходе такого взаимодействия представлен на рис. 13.

Рис. 13. Процесс наращивания стоимости компании, входящей в портфель (КП) фирмы венчурного капитала (ФВК)

9. Для оценки успешности сотрудничества венчурного капиталиста и компании, входящей в его портфель, целесообразно подходить к инвестированию такого рода как к проектному бизнесу и использовать методы оценки инвестиционных проектов. В данном случае необходимо уточнить терминологию, поскольку от содержания понятий зависит и результат оценки.

Под венчурным проектом понимается комплекс работ, взаимоувязанный по ресурсам, исполнителям и срокам осуществления, способный обеспечить значимый экономический эффект и высокую доходность, в финансировании которого на ранних стадиях (НИОКР) участвует государство, а на завершающих стадиях (постановки на производство и вывод инновационной продукции на рынок) - венчурный инвестор.Выше указывалось, что успех или неудача венчурного проекта во многом зависят от условий протекания его реализации, формируемых в данном регионе, т.е. от региональной инновационной инфраструктуры. Говоря о формировании рыночной инновационной инфраструктурыа на региональном уровне, необходимо определить ее основные компоненты и проанализировать механизм их взаимодействия. Основным требованием является ее соответствие существующим условиям хозяйствования и высокий уровень адаптивности к динамике экономической среды. Структура представлена в обобщенном виде на рис.14.

Хозяйственный механизм управления современным инновационным процессом будет результативным только в том случае, если он обеспечит приспособление к динамично меняющейся экономической ситуации.

Рис. 14 . Взаимодействие подсистем инновационной инфраструктуры

Хозяйственный механизм управления современным инновационным процессом будет результативным только в том случае, если он обеспечит приспособление к динамично меняющейся экономической ситуации. Опыт исследований в сферах транспорта, машиностроения и НИОКР свидетельствует, что это практически возможно, если будет иметь место инновационный рычаг выполненный в виде мультипликатора, социально-экономическая модель которого представлена на рисунке 15 .

I - создание пионерных новаций;

II - применение новых научно-прикладных идей, основанных на модифицированных общенаучных и приводящих к опережающим нововведениям;

III- адаптированные научно-прикладные идеи, трансформирующиеся в новаторскую продукцию или технологию ее изготовления;

IV- усовершенствование существующей продукции или технологии ее получения, разрешаемые посредством внедрения модернизационных инноваций;

Vа - освоение производства готовых новаций той или иной научно-прикладной значимости с целью их тиражирования.

Рис. 15. Модель эффекта инновационного мультипликатора

Роль венчурных инвестиций в инновационном процессе является ключевой.

Для определения количественного значения эффекта инновационного мультипликатора П. Шеко предложил использовать специальный интегральный показатель - индекс инновационной активности А.

Он включает в себя комбинацию следующих коэффициентов:

темпы промышленного развития, % (kт);

количество предложенных научно-прикладных продуктов: заявок на изобретения, публичных демонстраций ноу-хау, логических алгоритмов и т.п.; в шт. на 100 тыс. населения (kп);

количество исследователей (генераторов идей) и разработчиков (трансформаторов идей в замыслы), в ед. на 100 тыс. населения (kи);

количество организаций (самостоятельных и подразделений НИОКР предприятий), создающих общие и специальные знания, в шт. на 1000 промышленных фирм (kо);

затраты на исследования и разработки, в процентах от ВНП (kр);

затраты на одного исследователя и разработчика, в руб. на человека (kз);

количество развиваемых научных направлений в сферах фундаментальных и прикладных исследований, в шт. (kн).

Аналитический вид индекса А можно представить выражением:

![]() ,а (7)

,а (7)

где В - удельные веса входящих в индекс коэффициентов (k), которые для промышленности могут быть выбраны соответственно равными: 0,23; 0,08; 0,26; 0,1; 0,13; 0,05; 0,15 .

Очевидно, что данный мультипликатор не только не учитывает проявление катализирующей функции венчурного капитала, но и представляет собой комбинацию несоизмеримых показателей. Поэтому, на наш взгляд, целесообразно рассматривать эффекты, генерируемый применением венчурной модели финансирования, на основе оценки венчурного финансового рычага.

Для рассмотрения принципов функционирования венчурного рычага обратимся к концепции технологического рычага и проследим роль венчурного капитала в его функционировании.

Венчурный капитал является финансовой основой разработки новых технологий.

Эффект венчурного рычага может быть измерен как разница между рентабельностью трансфера и стоимостью венчурного капитала для фирмы-получателя, выраженной в процентах, с учетом доли венчурного капитала в структуре финансовых ресурсов:аа

аа (8)

аа (8)

где VL - эффект венчурного рычага

RD - рентабельность технологического трансфера

dVC Ц доля венчурного капиталиста

V - рыночная стоимость компании

D - сумма заемного капитала

S - сумма собственного капитала

?VS - прирост собственного капитала за счет роста рыночной стоимости компании.

10. В последнее время в российской экономике сложились условия для активизации государственной поддержки высокотехнологичного бизнеса. Так, в 2006 г. было принято Постановление Правительства РФ О создании ОАО Российский инвестиционный фонд информационно-коммуникационных технологий с уставным капиталом около 100 млн долл. Деятельность фонда сосредоточена на инвестировании проектов, связанных с информационными технологиями, а сам фонд должен стать катализатором вложений в данную отрасль и одновременно политическим инструментом, показывающим приверженность государства развитию высокотехнологичных отраслей.

Также объявлено о создании Федерального агентства по развитию экспорта в сфере информационных технологий, которое будет заниматься, в том числе, развитием проектов по венчурному фонду, а также развивать государственную программу министерства по формированию технопарков.

В настоящее время запущена программа создания региональных государственно-частных фондов содействия развитию венчурных инвестиций в малые предприятия в научно-технической сфере объемом 10Ц50 млн долл. каждый. Предполагается, что 25% средств фонда будет поступать из федерального, 25% - из регионального бюджета и 50% - от частных инвесторов.

В 2006 г. было принято постановление о создании Российской венчурной компании (РВК), позиционируемой как фонд венчурных фондов (рис. 15). Финансовое участие РВК в венчурных фондах будет ограничено объемом 49 %, а 51 % будут предоставлены частными венчурными инвесторами. Т.о., руководство венчурными фондами будут осуществлять частные инвесторы, а РВК сохранит необходимый контроль за целевым назначением такого фонда.

Определенные попытки создания устойчивого сектора малого инновационного бизнеса предпринимаются и на региональном уровне, хотя как говорилось выше, средств выделяемых федеральными и региональными органами управления, явно недостаточно для действительно мощного развития сектора, и тем более для стимулирования отечественных финансистов из частного сектора к выходу на этот рынок.

Рис. 15. Российская венчурная компания как фонд венчурных фондов

Представляется, что серьезной помехой развитию отечественной индустрии венчурного капитала, удовлетворяющего потребности малого инновационного бизнеса, является отсутствие специальной поддержки начинающих предприятий. Для достижения поставленных целей автором разработана эффективная организационная форма, в виде Ассоциации инновационно активных предприятий и венчурных инвесторов (включая неформальный венчурный капитал). В данном случае Ассоциация выступает общественным субъектом, представляющим интересы инновационного сектора, ориентированного на привлечение венчурного финансирования на разных уровнях образования, науки, инноваций и производства .

Целью ее деятельности является создание механизмов и форм влияния инновационного сектора на модернизацию образования, науки и производства; механизмов управления этим сектором и форм участия профессионального сообщества в образовательной, научной и инновационнойа политике региона на основе венчурного финансирования.

В качестве основных задач представляются:

- создание организационных форм деятельности Ассоциации, обеспечивающих управленческую поддержку и финансовое обеспечение инновационных разработок (формирование инновационного сектора) в региональной экономике. (рис.16). В рамках решения этой задачи необходимо создание региональной системы сопровождения инновационных проектов (служба формирования инновационного заказа, консультирование, экспертиза, региональные венчурные фонды) и разработка управленческих механизмов, обеспечивающих создание инновационных продуктов (банки данных инициатив, конкурсные механизмы);

- создание Венчурной Ассоциации как формы общественной деятельности инновационного сектора сообщества, обеспечивающей влияние инновационных разработок на развитие региональной экономики с привлечением венчурного финансирования (рис.17).

Рис. 16. Принципиальная модель функций Ассоциацииа

инновационно-активных предприятий

11. Основной целью регионального мониторинга венчурного финансирования промышленных предприятий является создание системы сбора, анализа и представления информации, необходимой для проведения исследований по экономике науки и инноваций данной территории.

Рис. 17. Организационная структураа Венчурной Ассоциации

Основным предметом мониторинга венчурного финансирования промышленных предприятий являются источники венчурного капитала, объемы, поступающие из разных источников, формы, направления использования (текущие и капитальные затраты), эффективность использования и пр. Важнейшей задачей является выявление оптимальных пропорций бюджетного и внебюджетного финансирования образования, науки и инноваций в интересах модернизации регионального промышленного комплекса. Кроме того, в регионе следует учитывать вопрос распределения финансирования между региональным и местными бюджетами.

Среди элементов системы мониторинга можно выделить несколько основных (субъекты, объекты, пользователи информации), взаимосвязь между которыми следует рассматривать как общую организационную схему мониторинга (рис. 18).

Рис. 18. Общая организационная схема мониторинга

Основным субъектом мониторинга должен выступать совет венчурной ассоциации региона.

Кроме него в качестве субъектов, вовлеченных в образовательный мониторинг, необходимо также рассматривать:

- Структурные подразделения государственных и муниципальных органов управления регионом и территориальными образованиями (ответственные за реализацию промышленной, инновационной и бюджетной политики.).

- Региональный орган статистики (соответствующий региональный комитет Федеральной службы государственной статистики).

- Научно-методический и аналитический центр ( например один из региональныха профильных учебно-научно-инновационных комплексов)

- Региональные научно-исследовательские и аналитические организации, профильные эксперты, общественные организации, привлекаемые к проведению мониторинга.

В качестве объекта регионального мониторинга рассматриваются как в целом рынок венчурного капитала и состояние инновационной компоненты регионального промышленного комплекса субъекта РФ, так и локальные рынки.

В состав пользователей информации мониторинга входят органы государственной и муниципальной власти, деловые круги, представители предприятий,а представители венчурного капитала, научные и образовательные учреждения, средства массовой информации, общественные организации и общественность региона.

Самообследование субъектов инновационной деятельности - получателей венчурного финансирования предполагает проведение оценки инновационной активности организаций производственного сектора на основе специфических индикаторов. В диссертации представлены предлагаемые нами показатели оценки инновационной активности организации для проведения самообследования.

Интерактивная система (комплекса) мониторинга венчурного финансирования промышленных предприятий должна обеспечивать:

- распределенный сбор информации с использованием сети Интернет;

- хранение и обработку мониторинговых показателей венчурного финансирования промышленных предприятий;

- визуализацию мониторинговых показателей с использованием геоинформационных ресурсов ( привязка к картам региона)

Поскольку основным свойством объектов мониторинга является их динамичность, то построение информационной системы подобного типа в сфере промышленных инноваций, которая находится в постоянном развитии и совершенствовании, вполне обусловлено. При этом очевидны такие характеристики мониторинга, как сфера применения, средства и способы сбора информации, пользователи этой информации, цели и решаемые задачи и др.

12. В диссертации обоснована специфическая роль неформального венчурного капитала в развитии региональных инновационных кластеров. Опыт практической работы в области инвестиционной деятельности в инновационные проекты показал, что необходимо использовать существующие элементы развития инноваций и дополнить их новыми элементами, функциями и связями (рис 19.).

На сегодняшний день инновационные проекты разрабатываются в НИИ, ВУЗах, лабораториях, изобретателями-одиночками и группами, объединенными в малые инновационные предприятия. Именно ониа подают заявки на получение грантов в фонд содействия малыма формам предприятий в научно-технической сфере (программа Старт).

На сегодняшний день жюри конкурса в подавляющем большинстве представлено представителями академической и вузовской науки, которые отбирают проекты по принципу их научной весомости или маститости их авторов. Представители бизнес-ангелов находятся в меньшинстве в жюри и их голоса тонут во мнении ученых из жюри и привлеченных экспертов (также из научной среды). Необходимо, чтобы бизнес-составляющие проектов были решающими в определении перспективности разработок, тем более, что на втором этапе финансирования фонд подразумевает наличие частного соинвестора (бизнес-ангела). На сегодняшний день не более 5% проектов выходят на второй этап финансирования. Если изменить качественный состав жюри в пользу частных инвесторов, члены которого применят методики оценки проектов, описанные в главе 3 работы, то количество профинансированных на первом этапе проектов прошедших на второй раунд финансирования увеличится до 20-30%.

Кроме системы отбора проектов существует проблема отсутствия менеджеров проектов. Для решения этой задачи необходимо при содействии частных инвесторов (бизнес-ангелам) создавать на базе передовых университетов базовые кафедры для подготовки современных менеджеров инновационных проектов, где студенты получали бы не только теоретические, но и практические знания от топ-менеджеров, собственников и консультантов инновационных компаний. Студенты также в рамках системы обучения должны работать над реальнымиа инновационными проектами, осваивать командные методы работы, проектные формы, вырабатывать умение управлять реальными HI-Tech проектами.

Одной из задач, которую нужно решать частным инвесторам - объединение в ассоциацииа бизнес-ангелов по региональному принципу. Основной целью Ассоциации является объединение необходимых ресурсов: капитала, делового опыта и знаний частных инвесторов с перспективными инновационными, идеями и проектами. В качестве основных задач такой Ассоциации можно представить следующие:

- экспертиза инновационных бизнес-проектов, поступающих из инновационно-технологических центров вузов, институтов РАН, технопарков, с венчурных ярмарок, авторов проектов и т.д.;

- организация дополнительной (углубленной) экспертизы проектов по заявкам авторов и членов Ассоциации;

- консалтинговые услуги инноваторам, инновационным компаниям и инвесторам; помощь авторам перспективных проектов и предпринимателям в подготовке презентационных материалов;

- организация обучения инноваторов, менеджеров и руководителей инновационных предприятий особенностям инновационной деятельности и венчурного инвестирования;

- создание менеджерских команд для реализации проектов;

- формирование общественного мнения о деятельности бизнес-ангелов через соответствующие публикации в специализированных изданиях;

- участие в выставках, ярмарках, форумах;

- налаживание партнерских взаимоотношений с инновационными структурами (участие в экспертных комиссиях и жюри венчурных ярмарок и форумов).

Рис 19.а Структура Регионального венчурного кластера

Создание и финансирование малых инновационных предприятий (МИП) на стадии посева и старт-апа должно осуществляться за счет средств государственных грантов (программа Старт) и частных инвесторов. Вновь созданное инновационное предприятие должно размещаться в бизнес-инкубаторе (созданном государством или муниципалитетом), где кроме льготных условий по аренде площадей и оборудования, бухгалтерскому учету, юридическому сопровождению, специалисты ассоциации бизнес-ангелов осуществляют коучинг предпринимателей: обучают их маркетингу, управлению финансами, менеджменту, работе с персоналом, коммерции. В бизнес-инкубаторе МИПы находятся не более трех лет, за это время они должны перейти в стадию роста. На этом этапе проект переходит в отраслевой технопарк, созданный на принципе частно-государственного партнерства. Здесь инновационное предприятие получает следующие раунды финансирования стадий роста и расширения от корпоративных венчурных инвесторов или венчурных фондов. На базе созданного в технопарке продукта создается серийное производство на базе индустриальных парков, финансируемое фондами прямых инвестиций или корпоративными инвесторами. Именно на этой стадии осуществляется первичное размещение акций на биржеа (IPO) или полная продажа компании стратегическомуа инвестору. Цикл завершен, из идеи выращена крупная корпорация, срок реализации проекта 7-10 лет.

Именно по такому сценарию должны развиваться инновационные проекты в России, именно так можно завоевать большую долюа мирового рынка высоких технологий.

ВКЛАД АВТОРА В ИССЛЕДОВАНИЕ ПРОБЛЕМЫ

Определение цели, постановка задач, методологический подход к решению научной проблемы, теоретические положения, методические разработки, практические рекомендации являются результатом самостоятельного исследования автора. Вклад автора в исследование проблемы состоит в следующем:

- в выявлении закономерностей и принципов инновационногоа развития предприятий с на основе венчурного инвестирования;

- в разработке методологического подхода к управлению реализацией инновационного потенциала на основе стоимостного подхода;

- в исследовании сущностиа функционирования института венчурного инвестирования в условиях современной российской экономикиа

- в выявлении целей и принципов отбора венчурными инвесторами предприятий-реципиентов

- в исследовании сущности оценки эффективности венчурных инвестиций,а в выявлении роли стоимостно-ориентированного менеджмента в принятии инвестиционных решений по венчурному инвестированию;

- в исследовании подходов к обеспечению эффективного функционирования региональной системы венчурного инвестирования ;

- в разработке подхода к управлению региональными инновационным процессом на основе мониторинга эффективности функционирования венчурного капитала в регионе.

СТЕПЕНЬ НОВИЗНЫ И ПРАКТИЧЕСКАЯ ЗНАЧИМОСТЬ

РЕЗУЛЬТАТОВ ИССЛЕДОВАНИЯ

Научная новизна исследования состоит в разработке теоретико-методологических основ управления реализацией инновационного потенциала промышленных предприятий на основе венчурного инвестирования. К числу результатов, обладающих научной новизной и выносимых на защиту, относятся:

- развитие теории инновационного менеджмента в части идентификации и реализации инновационного потенциала промышленных предприятий;

- разработка теоретико-методологических основ управления реализацией инновационного потенциала на основе венчурного инвестирования, на базе системного развития принципов стоимостного управления предприятием.

- обоснование роли неформального венчурного капитала в реализации инновационного потенциала малых промышленных предприятий, осуществляющих коммерциализацию нововведений;

- развитиеа методологических основ обоснования эффективности инвестиционных проектов применительно к венчурному инвестированию, в частности обоснована целесообразность многоцелевого подхода при оценке эффективности проектаа и необходимость согласования интересов венчурного инвестора и предприятия-реципиента венчурного капитала;

- разработка рекомендаций по реализации принципов стоимостного подхода к управлению предприятием в условиях реализации инновационного проекта с участием венчурного капитала;

- обоснование роли венчурного капитала в системе инновационных отношений государство-наука-производство, как источника эффекта мультипликации стоимости;

- разработка организационных основ взаимодействия участников инновационного процесса на региональном уровне, включая источники инновационных идей (научные и учебные учреждения), инновационно-активные предприятия иа организации венчурного капитала;

- обоснование целесообразности построения региональной системы мониторинга венчурного инвестирования и разработка принципиальной схемы системы мониторинга.

Практическая значимость исследования заключается в том, что автором разработаны методические основы управления реализацией инновационного потенциала для малых и крупных промышленных предприятий на основе венчурного инвестирования, в том числе методические основы оценки результатов венчурного инвестирования, методические рекомендации по организации процесса венчурного инвестирования, разработана организационная модель функционирования региональной венчурной ассоциации, определены ее миссия, цели задачиа как аппарата,а координирующего процесс венчурного инвестирования в региональном промышленном комплексе, предложена схема мониторинга венчурного инвестирования на региональном уровне.а Предложенные рекомендации нашли апробацию в ОАО Выксунский металлургический завод, ООО Мега-НН и Государственном учреждении Нижегородский инновационный бизнес-инкубатор.

Основные выводы и результаты диссертационного исследования нашли достаточно полное отражение в выступлениях автора на ряде научно-практических конференций, а также в опубликованных авторома 28 научных и методических работах объемом общим объемома 73 печатных листа, в том числе автора 61 п.л.

Монографии, брошюры, учебные пособия

- Фияксель Э.А. 20 уроков венчурного бизнеса. - СПб.: Изд-во СПбГУЭФ, 2007. 9 п.л.

- Фияксель Э.А. Теория, методы и практика венчурного бизнеса. - СПб.: Изд-во СПбГУЭФ, 2006. - 19 п.л.

- Фияксель Э.А. Венчурный бизнес и прямые частные инвестиции: Курс лекций. - Н.Новгород: Стимул-СТ, 2007. - 12 п.л.

- Альтшулер И.Г., Фияксель Э.А. Куб инноваций и палитра инноваторов. Идеи, проекты, уроки и комментарии. - М.: Дело, 2007. 17 п.л. (автора - 8,5 п.л.).

- Мокров А.В., Фияксель Э.А. Маркетинг венчурных проектов: Учебно-методическое пособие. - Н.Новгород: Стимул-СТ, 2007. - 7 п.л. (автора - 3,5 п.л.).

- Фияксель Э.А. Оценка эффективности и результативности венчурных проектов: методологические аспекты: Препринт. - СПб.: Изд-во СПбГУЭФ, 2007. - 3,25 п.л.

Статьи в рецензируемых научных журналах, рекомендованных ВАК

- Фияксель Э.А. Венчурные инвестиции в инновационном проекте - кака это происходит в России / Российское предпринимательство. - 2007. - №7. - 0,3 п.л.

- Фияксель Э.А. Почему инноваторам не хватает инвестиций или как преодолеть пропасть / Инновации. - 2007. - №3. - 0,3 п.л.

- Фияксель Э.А. Школа подготовки предпринимателей (бизнесменов) / Российское предпринимательство. - 2007. - №6. - 0,35 п.л.

- Фияксель Э.А. Организация структуры регионального венчурного кластера / Инновации. - 2007. - 11. - 0,3 п.л. а

- Рогова Е.М., Фияксель Э.А. Венчурное финансирование инвестиций в малые инновационные предприятия: проблемы и перспективы / Известия Санкт-Петербургского университета экономики и финансов. - 2007. - 4. - 0,5 п.л. (автора - 0,3 п.л.).

Статьи, доклады

- Фияксель Э.А. Венчурное ожидание / Нижегородский предприниматель. - 2005. - №6. - 0,15 п.л.

- Фияксель Э.А. Кадры для венчурного бизнеса/ Персонал Микс. - 2005. - №8-9.- 0,2 п.л.

- Фияксель Э.А. Подготовка менеджеров реального бизнеса / Подготовка менеджера в современных условиях. Формирование новой институциональной среды. Материалы Межрегиональной научно-практической конференции. - Нижний Новгород,а 9-15 июля 2005г. - 0,3 п.л.

- Фияксель Э.А. Коммуникативная природа презентации/ Материалы всероссийской научно-практической конференции Коммуникативные практики в современном обществе: осмысление, освоение, обучение 23-25 ноября 2006 года, Санкт-Петербург. - 0,3 п.л.

- Фияксель Э.А. Корпоративное венчурное инвестирование / Экономика и управление: Сборник научных трудов. Часть III / Под редакцией д-ра экон. наук,а проф. А.Е. Карлика. - СПб.: Изд-во СПбГУЭФ, 2006. -0,5 п.л.

- Фияксель Э.А. Методические основы оценки инвестируемой компании / Экономика и управление: Сборник научных трудов. Часть III / Под редакцией д-ра экон. наук,а проф. А.Е. Карлика. - СПб.: Изд-во СПбГУЭФ, 2006. - 0,5 п.л.

- Фияксель Э.А. Формирование источников венчурного капитала в России: проблемы и способы их решения / Экономика и управление: Сборник научных трудов. Часть IV / Под редакцией д-ра экон. наук,а проф. А.Е. Карлика. - СПб.: Изд-во СПбГУЭФ, 2006. - 0,4 п.л.

- Фияксель Э.А. Бизнес-план венчурного проекта / Экономическое развитие регионов: Сборник научных трудов. Часть 4. / Редкол.: Родионова Л.Н., С.Т. Пашин и др.; под общ. ред. проф. Л.Н. Родионовой и проф. С.Т. Пашина. - Уфа: Изд-во Диалог, 2007. -0,4 п.л.

- Фияксель Э.А. Изобретатель и инвестор: Как понять друг друга? / Персонал Микс. - 2007. - №6. - 0,25 п.л.

- Фияксель Э.А. Роль венчурного капитала в финансировании ранних стадий развития малых инновационных предприятий / Экономика и управление: Сборник научных трудов. Часть I / Под редакцией д-ра экон. наук,а проф. А.Е. Карлика. - СПб.: Изд-во СПбГУЭФ, 2007. - 0,4 п.л.

- Фияксель Э.А. Станет ли Нижний городом бизнес-ангелов? / Инвестиционный путеводитель по России Марчмонт. - 2007. - №1. - 0,1 п.л.

- Фияксель Э.А. Сопутствующая инновация - интеллектуальное здание / The AngelInvestor. - 2007. - №4. - 0,2 п.л.

- Фияксель Э.А. Система подготовки венчурных менеджеров / The AngelInvestor. - 2007.- №2. - 0,1 п.л.

- Фияксель Э.А. Четыре команды одного проекта / The AngelInvestor. - 2007.- №2. - 0,1 п.л.

- Фияксель Э.А. Эра инноваций / Управление компанией. - 2007. - №68. - 0,25 п.л.

- Фияксель Э.А. Межрегиональная ассоциация бизнес-ангелов Стартовые инвестиции/ The AngelInvestor. - 2007. - №5. -0,2 п.л.

- Фияксель Э.А. Анализ и управление факторами эффективности венчурного инвестирования / Потенциал организационных и финансовых инноваций в росте конкурентоспособности российских компаний. Сборник докладов межвузовской научно-практической конференции. - СПб.: Издательство ЮТАС, 2007. - 0,5 п.л.

Шеко П. Инновационный хозяйственный механизм. // Проблемы теории и практики управления. - 1999. - №2

Фияксель Э. Эра инноваций //Журнал Управление компанией. - 2007. - № 1 (68). - с. 38-42.

Аммосов Ю. Ни идей, ни риска, ни доходов //Эксперт. - 2006. - № 45. - с. 58-64.

Кемпбелл К. Венчурный бизнес: новые подходы / Кэтрин Кемпбелл; Пер. с англ. - М.: Альпина Бизнес Букс, 2004. - 428 с.

Аналитический сборник/Обзор рынка прямых и венчурных инвестиций в России за 2006 г./Обзор Равви,2007.

Белоусов Д. Контуры долгосрочного развития России //Top-manager. - 2007. - Июнь. - С. 56-62.

Российский статистический ежегодник. 2006: Стат.сб. - М.: Росстат, 2006. - 806 с.

Разница с данными, приведенными в статье[], обусловлена различием в методологии расчетов.

Российский статистический ежегодник: 2006

Российский статистический ежегодник

Опыт конкуренции в России. Причины успехов и неудач /Юданов А.А., Думная Н.Н., Колодняя Г.В., Разумов В.В., Корольков В.Е. и др. - М.: КноРус, 2007.

Авторефераты по всем темам >>

Авторефераты по экономике

Авторефераты по всем темам >>

Авторефераты по экономике