Рынок молодежной одежды носит относительный характер, а именно, очень сложно определить возрастную категорию данного сегмента рынка. Особенность этого факта заключается в том, что потребителями данного вида продукции могут быть как подростки в возрасте 14-19 лет, так и люди после 20 лет. Собственно мода – это дело вкуса, а вкус у всех, как известно, разный. Некоторые женщины и в 40 лет хотят выглядеть на 25 и одеваются соответственно, другие же в юном возрасте стараются казаться старше и походить на своих мам и старших сестер. Таким образом, создатели молодежной одежды работают практически для всех возрастных категорий.

Тем не менее, существуют определенные форматы, которые можно отнести к сугубо молодежным или крайне приближенным к ним.

Такими «узкосфокусированными» форматами можно считать небольшие сети магазинов, маркетинговая политика которых направлена на ярко выраженную молодежную культуру. Большая часть российских магазинов молодежной одежды подходит под это определение. Наиболее крупным брендом в этой области является шведская фирма H&M .

У городского рынка молодежной одежды особая история, которая во многом определит новую стратегию местных игроков в изменившихся условиях. Когда активная экспансия западных сетей во взрослом модном сегменте только начиналась, на молодежном уже закрепились локальные игроки – магазины «Интерактив», «Ультра», «Контейнер» и «Маяк», несколько позже их ряды пополнила «Капсула», «DISлокация» и другие.

Изначальное преимущество отечественного бизнеса в этой области объясняется просто: сильных сетей, которые работают в узкосфокусированных молодежных нишах, в мире не так много, большинство западных игроков предпочитают ориентироваться на широкий круг покупателей. В результате узкую лакуну естественным образом занимают небольшие локальные компании (такая ситуация, впрочем, характерна для всех развивающихся рынков одежды, не только для российского).

На российском рынке работают и такие иностранные компании, которые однозначно проигрывают местным операторам. Опасность для российских игроков представляют компании со значительным опытом работы и отточенными стандартами создания продукта и его презентации покупателю. Крупная международная компания за счет масштаба и опыта может быстрее реагировать на появление новых модных трендов, прежде всего глобального характера. Но надо сказать, что все-таки это вопрос конкуренции не между российскими и нероссийскими компаниями, а между крупными международными компаниями и маленькими фирмами.

Рынок одежды обладает еще одной важной особенностью. Наиболее эффективным вариантом ведения бизнеса является сочетание «собственное производство + ритейл». Именно к этому должны стремиться отечественные сети.

Примеры такого подхода уже есть. Его, в частности, используют компании Extra, Dis, Soda и некоторые другие. Многие из российских компаний не могут заполнить магазин только одеждой собственного производства, так как ее просто недостаточно для стометрового магазина.

По мнению специалистов, пока для российского молодежного потребителя понятие бренда не имеет особого значения. В этой аудитории лояльных конкретным маркам людей немного, выбор вещи определяют цена и модность. Таким образом, на современном рынке молодежно-подростковой одежды конкурируют не бренды, а магазины. Если покупатель и выбирает конкретный бренд, то именно тот, который удовлетворяет его потребности в совокупности. Успех компании зависит от того, смогла ли она произвести востребованный продукт (сточки зрения «физических» характеристик и имиджа бренда) и предложить его в удобном для потребителя месте. И в этом тоже преимущество локальных игроков, которое они обязательно попытаются использовать. Ситуация изменится лишь через несколько лет, когда западные сети неизбежно привьют молодежи лояльность глобальным брендам.

Несмотря на это, рынок молодежной одежды в России считается одним из наиболее перспективных и быстро развивающихся. В последние годы он демонстрирует высокие темпы роста, которые составляют около 25% в год. Интенсивно осваивается этот сектор легкой промышленности как российскими, так и зарубежными производителями. Это не удивительно, поскольку молодежь покупает наиболее активно, а, кроме того, неуклонно следует веяниям моды. При всем многообразии представленных на рынке марок значительная часть молодежной аудитории предпочитает покупать недорогую и качественную одежду.

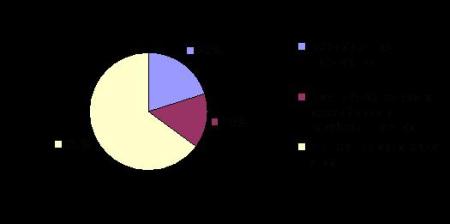

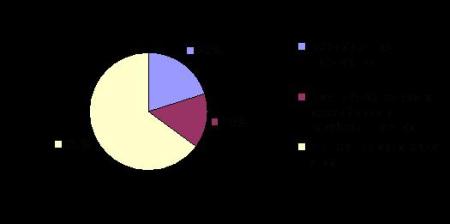

Российский рынок молодежной одежды на 20% состоит из безмарочной продукции российских производителей, 15% рынка - это брeндовая одежда российских и зарубежных компаний, а остальные 65% занимает дешевый импорт из азиатских стран. При том, что доля отечественных производителей в общем объеме брендовой одежды России составляет лишь 3,4-3,7 %. Таким образом можно судить о том, что российская молодежь носит в большинстве своем импортные вещи из азиатских стран. Схематично доли рынка отражает Диаграмма .

Доли российского рынка молодежной одежды.

по материалам http://market-report.ru/item.php?id=103991&_openstat

Как правило, рынок молодежной одежды относят либо к сегменту детской одежды (подростковый возраст), либо к рынку взрослой одежды. С этим связаны проблемы в подсчете таких показателей рынка, как объем и емкость.

В феврале 2008 года агентство DISCOVERY Research Group завершило исследование российского рынка одежды. Согласно расчетам DISCOVERY Research Group объем российского рынка одежды в 2007 году достиг $40 млрд. Из них около 30 % приходится на нижний и более 55 % - на средний ценовой сегмент. Более наглядно объем рынка представлен в Таблице .

Объем российского рынка одежды в 2007 году по ценовым сегментам.

по материалам http://market-report.ru

Большинство покупательниц и планирующих сделать покупки одежды для получения информации об этих товарах и о направлениях в моде используют наиболее доступные средства: советы друзей и знакомых; телевизионную рекламу; рекламные газеты и журналы. Еще одним проблемным показателем на рынке женской одежды является «уровень модности». Как правило, этот показатель содержит три критерия: остромодно, модно, классика.

В настоящее время на российский рынок поставляют продукцию крупнейшие производители молодежной одежды:

Корпорация SELA – модная одежда, которая для многих уже не нуждается в представлении. Из сезона в сезон в коллекциях марки концентрируются максимум новых идей и эмоций. Модная, современная и доступная коллекция в стиле casual для всей семьи - имеет сеть из 400 магазинов в крупных городах России и СНГ (как собственных, так и открытых по франшизе). В некоторых регионах доля SELA по продажам молодежной одежды доходит до 70%. Основные сегменты потребителей: детский, молодежный и взрослый (до 36 лет). Достигнув предельных показателей по сети, корпорация приступила к расширению портфеля брендов.

В 2006 г. на рынок было выведено сразу два новых имени - французский бренд модной женской одежды KOOKAI и собственный бренд одежды категории «люкс» под названием ZIMALETTO (по материалам «Обзор рынка: молодежная одежда»)

Корпорация «Глория Джинс», является крупнейшей в своей области, в нее входят 10 фабрик, а также розничная сеть (около 60 магазинов). Темпы роста- в среднем 40% в год. Корпорация специализируется на производстве джинсовой одежды для взрослых, молодежи и детей под марками Gee Jay и Gloria jeans, которую носит более 40% российских детей. Помимо джинсовой одежды, производит и продает также модный casual, трикотаж. Cеть розничной торговли корпорации постоянно расширяется. В сентябре 2008 года она вновь увеличилась. Начало учебного года – это всегда насыщенное по числу открывшихся магазинов время. В последние дни лета и первые дни осени их открылось 7 в городах Шахты, Элиста, Волжский, Набережные Челны, Донецк, Екатеринбург и Москва.

Другим крупным производителем является группа «Русский трикотаж». Она владеет известной торговой маркой модной трикотажной одежды - Твое. В группу входят: чулочно-носочная фабрика Ногинка (Москва), трикотажная фабрика Шарм (Смоленск), прядильная фабрика Ритекс (Шуя). Предприятия выстроены по принципу вертикально интегрированной цепочки: от хлопка до собственных магазинов. ЗАО "Первомайская Заря" - известное в России предприятие по созданию, производству и продаже молодежной одежды. Предприятие сумело стать одним из лидеров современного модного бизнеса России и укрепить свою марку, внедряя прогрессивные технологии, новое оборудование и стратегические методы управления. "Первомайская Заря" - это современное модельное и швейное производство, сеть фирменных магазинов и дочерних предприятий. Изделия корпорации выпускаются под торговыми марками "Зарина" (продается через одноименную собственную сеть), "Зарина-Plus", "Kellermann", "ci mi", "Kelly" (продаются через собственную сеть Befree).

Сегодня концерн «Панинтер» — это крупнейшее частное предприятие легкой промышленности России. Это собственная сеть розничной торговли из 14 фирменных магазинов качественной модной одежды на каждый день для современных и практичных людей.

Компания Group выпускает одежду и аксессуары под марками United Colors of Benetton, Undercolors, 012, Sisley, Benetton Casa. Ценовая категория - 30-150 долларов. Компания предлагает молодежные и стильные вещи на любой вкус. Сеть магазинов Бенеттон широко известна. Benetton group работает в 120 странах. Профильным бизнесом компании является дизайн и производство одежды. Розничная сеть группы на сегодня составляет 5 тысяч магазинов по всему миру.

Компания «Русская Торговая Группа» занимается розничной продажей модной одежды через сеть своих магазинов, находящихся в крупных торговых центрах. Компания объединяет более 20 магазинов модной одежды известных торговых марок, таких как Morgan, Tammy, Bhs, C&A и Kotton.

NAFNAF - производство и продажа модной одежды; около 350 магазинов в 50 странах мира, из них более 50 расположены в России. Коллекции одежды NAF NAF всегда поражают разнообразием ассортимента.

Они регулярно пополняются и отражают последние модные тенденции. В бутиках предлагаются как молодёжная одежда, строгая деловая, а так же аксессуары.

Спрос российских покупателей на молодежную одежду еще не удовлетворен. Большинство фирменных магазинов, пришедших на рынок первыми, создали довольно насыщенную конкурентную среду. Функционировали они по мультибрендовой и импортной схеме - закупались разнообразные западные марки, которые и составляли основной ассортимент магазинов. В основном марки повторялись (хотя часть игроков и старалась работать с эксклюзивом). В результате целевая аудитория была приучена к относительно известным зарубежным модным лейблам. С приходом западных игроков, таких как компании PIMKIE, NEW YORKER, JENNYFER, ZARA и др., правила игры для отечественных компаний стали меняться. Сложности начали проявляться уже на первом этапе западной экспансии. Теперь многочисленные монобрендовые западные магазины, занявшие географически близкие позиции, «оттягивают» поточного покупателя отечественных фирм, на которого в свое время была сделана основная ставка. Пока им удается удерживать невысокие цены в начале сезона. Но в сезон скидок, когда крупные компании могут позволить себе снижение цен до 70%, подобные магазины, несомненно, проигрывают.

В недалеком будущем единичные игроки будут вытесняться крупными сетевыми компаниями. Единственный выход для них - это переход к специализированной торговле, рассчитанной на определенную группу покупателей внутри молодежного сегмента. Таких групп много, в первую очередь это приверженцы экстремальных видов спорта и поклонники разных музыкальных направлений. Все они имеют четкие стилистические предпочтения, которые наиболее успешно могут удовлетворять именно специализированные магазины.

Отечественным торговым сетям также приходится пересматривать подходы к территориальной экспансии. Раньше ставка делалась на магазины, расположенные в центре, в основном, вне крупных торговых площадок. Теперь считается стратегически более правильным размещать магазины в крупных торговых комплексах в спальных районах, куда западные сети дойдут нескоро, так как им требуются значительные площади, и в первую очередь они будут ориентироваться на центр. Впрочем, у тех игроков, которые давно закрепились в центре, тоже есть шансы выстоять перед напором «западников».

Несмотря на появление множества новых конкурентных магазинов, обороты предприятий торговли молодежной одеждой растут. Во-первых, благодаря значительному проценту постоянных покупателей. Во-вторых, продуманное расположение наших магазинов обеспечивает большой приток случайных покупателей.

Со стороны кажется, что магазинов одежды в России уже слишком много, рост рынка демократичной одежды в 2007 году по сравнению с 2006 годом — около 15%, сегмента «люкс» — 10–12%. Тем не менее появление новых марок по-прежнему интересно потребителю и выгодно для компаний, работающих на рынке одежды. Развитие торговых сетей, особенно региональных, опережает появление новых брендов. Зачастую владельцы торговых сетей, имея свободный капитал, тратят немало времени в поиске новой торговой марки, с которой они могли бы выйти на рынок. Это должен быть либо известный бренд, ещё не представленный в России, либо новая марка с четкой концепцией и демократичной ценой. В регионы новые марки заходят обычно либо через российских представителей бренда, которые самостоятельно открывают дочерние магазины, либо путем франчайзинга.

Самые смелые предприниматели самостоятельно находят за рубежом новые компании и заключают договор на открытие магазинов напрямую с собственниками марки. Российские представители марок, как правило, предпочитают работать: а) с пулом брендов, б) с культовыми марками, известными и без рекламы. Многие российские покупательницы знают о них из журналов и фильмов и готовы переплачивать за бренд. Так было, к примеру, с приходом на рынок дизайнерской обуви от Маноло Бланик (Manolo Blahnik), которая с легкой руки героини популярного сериала «Секс в большом городе» стала мечтой каждой женщины.

В России существует несколько крупных компаний, привлекающих в Россию культовые марки. Одной из них является компания «ДжамильКо», которая работает только с известными марками, которые имеют свою историю и узнаваемый имидж. В настоящее время данная фирма заинтересована в развитии сети магазинов с одеждой класса casual, а значит в ближайшее время в России появится множество магазинов, продающих подобную одежду и обувь. Самая популярная стратегия таких компаний — размещать несколько своих марок в одном ТЦ.

Магазины в сетевых ТРЦ, как правило, нетребовательны к соседям, напротив, большое количество конкурентов им только на руку — чем больше брендов собрано в одном месте, тем больше покупателей приходит в ТЦ. Это является общим принципом, работающим на всех рынках. Чтобы привлечь клиента, надо рядом организовывать продажи однотипных товаров. Хороший пример — «Мега». Там представлено большое количество марок, а соответственно много конкурентов, аренда — одна из самых высоких, однако все ритейлеры стремятся туда, потому что там много покупателей и следовательно большие обороты.

Зная моду российских потребителей на популярные марки, ТЦ спешат открывать бутики известных мировых премиум-брендов, но среди марок попроще тоже есть культовые.

Главная проблема привоза новых европейских масс—маркет брендов — нежелание хозяев марки идти в Россию. Компании в большинстве своем боятся высокой конкуренции и как следствие больших рисков. Зато в последние годы заметно активизировались местные производители — российские бренды одежды постепенно отвоевывают свое место под солнцем, например, марка Kira Plastinina. Яркую одежду от нового российского бренда сегодня носят в 33 городах России и Украины, хотя ещё год назад марка вообще не была известна. В ближайших планах бренда — активная экспансия в страны СНГ и США. Первые магазины одежды в Америке, к слову, уже открыты.

Индивидуальность магазинов, которую формируют сейчас игроки российского рынка молодежной одежды для конкуренции друг с другом, в будущем может стать одним из важнейших козырей на новом витке конкурентной борьбы - уже с западными компаниями. Однако окупить $250-300 тыс., вложенные в сетевой магазин одежды, можно за полтора-два года. Торговая наценка брендированной розницы может доходить до 300%, уровень конкуренции в сегменте минимален.

На рынке сейчас господствуют две противоречивые тенденции. С одной стороны - это тенденция разделения товаров по целевым аудиториям, как это встречается во многих западных магазинах: один этаж посвящен женской одежде, другой - мужской, третий - детской, четвертый - спортивным товарам, и так далее. С другой - существуют магазины, в которых представлены одновременно все направления в едином пространстве. Каждая фирма выбирает свою стратегию, и успех зависит от грамотности исполнения. Будущее российского бизнеса в этой области очень перспективно, так как он знает, что нужно российскому потребителю.

Крупные фирмы будут развиваться в больших городах, небольшие имеют большие шансы на успех в маленьких.

По расчетам Fashion Consulting Group, в дальнейшем рост объемов рынка одежды и обуви будет замедляться и через несколько лет приблизится к средним европейским показателям, не более 5% в год. На настоящий момент все сегменты рынка остаются привлекательными для открытия новых брендов. В ближайшие 3 года рынок одежды будет расти на 10–12% в год, а в дальнейшем стабилизируется из-за перенасыщения как масс—маркетом, так и брендами класса «люкс».

Можно сделать следующие выводы:

• Сегмент рынка «молодежная одежда» не имеет четких возрастных ограничений, т.е. может быть востребована людьми от 14 до 40 лет и выше. Однако существуют форматы, которые можно назвать cугубо молодежными или предельно приближенными к ним.

• Российский рынок молодежной одежды на 20% состоит из безмарочной продукции российских производителей, 15% рынка - это брeндовая одежда российских и зарубежных компаний, а остальные 65% занимает дешевый импорт из азиатских стран.

• Наиболее эффективным вариантом ведения бизнеса в области молодежной одежды является сочетание «собственное производство + ритейл». Именно к этому стремятся отечественные сети и оптимальной стратегией для них будет сочетание собственного производства и продвижения тех западных брендов, которые в ближайшие годы самостоятельно не доберутся до российского рынка.

• В настоящее время на российский рынок поставляют продукцию крупнейшие производители молодежной одежды, такие как корпорация SELA, KOOKAI (собственный бренд одежды категории «люкс» под названием ZIMALETTO), корпорация «Глория Джинс», в которую входят 10 фабрик, а также розничная сеть (около 60 магазинов), группа «Русский трикотаж» владеет торговой маркой «Твое» и сетью из 30 магазинов, «Первомайская Заря» - один из лидеров рынка женской одежды, а также торговые марки ZARINA (классическая, продается через одноименную собственную сеть), KELLERMANN, CI MI, DI PIU и MQ (продаются через собственную сеть BEFREE), «Панинтер», BENETTON GROUP работает в 120 странах, компания «Русская Торговая Группа», которой принадлежат такие молодежные торговые марки, как MORGAN и KOTTON, фирма NAFNAF - производство и продажа модной одежды и пр.

• Спрос российских покупателей на молодежную одежду еще не удовлетворен. Несмотря на появление множества новых конкурентных магазинов, обороты предприятий торговли молодежной одеждой растут. Со стороны кажется, что магазинов одежды в России уже слишком много, тем не менее, появление новых марок по-прежнему интересно потребителю и выгодно для компаний, работающих на рынке одежды.

• Самая популярная стратегия компаний, представляющих один или несколько иностранных брендов в России — размещать несколько своих марок в одном ТЦ. Главная проблема привоза новых европейских масс—маркет брендов — нежелание хозяев марки идти в Россию. Компании в большинстве своем боятся высокой конкуренции и как следствие больших рисков.

• В последние годы заметно активизировались местные производители, например, марка Kira Plastinina. Яркую одежду от нового российского бренда сегодня носят в 33 городах России и Украины, хотя ещё год назад марка вообще не была известна.

• На рынке сейчас господствуют две противоречивые тенденции: тенденция разделения товаров по целевым аудиториям и тенденция появления магазинов, в которых представлены одновременно все направления в едином пространстве. Будущее российского бизнеса в этой области очень перспективно. В ближайшие 3 года рынок одежды будет расти на 10–12% в год, а в дальнейшем стабилизируется из-за перенасыщения как масс—маркетом, так и брендами класса «люкс».

Такими «узкосфокусированными» форматами можно считать небольшие сети магазинов, маркетинговая политика которых направлена на ярко выраженную молодежную культуру. Большая часть российских магазинов молодежной одежды подходит под это определение. Наиболее крупным брендом в этой области является шведская фирма H&M .

У городского рынка молодежной одежды особая история, которая во многом определит новую стратегию местных игроков в изменившихся условиях. Когда активная экспансия западных сетей во взрослом модном сегменте только начиналась, на молодежном уже закрепились локальные игроки – магазины «Интерактив», «Ультра», «Контейнер» и «Маяк», несколько позже их ряды пополнила «Капсула», «DISлокация» и другие.

Изначальное преимущество отечественного бизнеса в этой области объясняется просто: сильных сетей, которые работают в узкосфокусированных молодежных нишах, в мире не так много, большинство западных игроков предпочитают ориентироваться на широкий круг покупателей. В результате узкую лакуну естественным образом занимают небольшие локальные компании (такая ситуация, впрочем, характерна для всех развивающихся рынков одежды, не только для российского).

На российском рынке работают и такие иностранные компании, которые однозначно проигрывают местным операторам. Опасность для российских игроков представляют компании со значительным опытом работы и отточенными стандартами создания продукта и его презентации покупателю. Крупная международная компания за счет масштаба и опыта может быстрее реагировать на появление новых модных трендов, прежде всего глобального характера. Но надо сказать, что все-таки это вопрос конкуренции не между российскими и нероссийскими компаниями, а между крупными международными компаниями и маленькими фирмами.

Рынок одежды обладает еще одной важной особенностью. Наиболее эффективным вариантом ведения бизнеса является сочетание «собственное производство + ритейл». Именно к этому должны стремиться отечественные сети.

Примеры такого подхода уже есть. Его, в частности, используют компании Extra, Dis, Soda и некоторые другие. Многие из российских компаний не могут заполнить магазин только одеждой собственного производства, так как ее просто недостаточно для стометрового магазина.

По мнению специалистов, пока для российского молодежного потребителя понятие бренда не имеет особого значения. В этой аудитории лояльных конкретным маркам людей немного, выбор вещи определяют цена и модность. Таким образом, на современном рынке молодежно-подростковой одежды конкурируют не бренды, а магазины. Если покупатель и выбирает конкретный бренд, то именно тот, который удовлетворяет его потребности в совокупности. Успех компании зависит от того, смогла ли она произвести востребованный продукт (сточки зрения «физических» характеристик и имиджа бренда) и предложить его в удобном для потребителя месте. И в этом тоже преимущество локальных игроков, которое они обязательно попытаются использовать. Ситуация изменится лишь через несколько лет, когда западные сети неизбежно привьют молодежи лояльность глобальным брендам.

Несмотря на это, рынок молодежной одежды в России считается одним из наиболее перспективных и быстро развивающихся. В последние годы он демонстрирует высокие темпы роста, которые составляют около 25% в год. Интенсивно осваивается этот сектор легкой промышленности как российскими, так и зарубежными производителями. Это не удивительно, поскольку молодежь покупает наиболее активно, а, кроме того, неуклонно следует веяниям моды. При всем многообразии представленных на рынке марок значительная часть молодежной аудитории предпочитает покупать недорогую и качественную одежду.

Российский рынок молодежной одежды на 20% состоит из безмарочной продукции российских производителей, 15% рынка - это брeндовая одежда российских и зарубежных компаний, а остальные 65% занимает дешевый импорт из азиатских стран. При том, что доля отечественных производителей в общем объеме брендовой одежды России составляет лишь 3,4-3,7 %. Таким образом можно судить о том, что российская молодежь носит в большинстве своем импортные вещи из азиатских стран. Схематично доли рынка отражает Диаграмма .

по материалам http://market-report.ru/item.php?id=103991&_openstat

Как правило, рынок молодежной одежды относят либо к сегменту детской одежды (подростковый возраст), либо к рынку взрослой одежды. С этим связаны проблемы в подсчете таких показателей рынка, как объем и емкость.

В феврале 2008 года агентство DISCOVERY Research Group завершило исследование российского рынка одежды. Согласно расчетам DISCOVERY Research Group объем российского рынка одежды в 2007 году достиг $40 млрд. Из них около 30 % приходится на нижний и более 55 % - на средний ценовой сегмент. Более наглядно объем рынка представлен в Таблице .

|

Высокий ценовой сегмент |

Средний ценовой сегмент |

Нижний ценовой сегмент |

Объем рынка, млрд. $ |

6 |

22 |

12 |

Объем рынка, % |

15 |

55 |

30 |

Большинство покупательниц и планирующих сделать покупки одежды для получения информации об этих товарах и о направлениях в моде используют наиболее доступные средства: советы друзей и знакомых; телевизионную рекламу; рекламные газеты и журналы. Еще одним проблемным показателем на рынке женской одежды является «уровень модности». Как правило, этот показатель содержит три критерия: остромодно, модно, классика.

В настоящее время на российский рынок поставляют продукцию крупнейшие производители молодежной одежды:

Корпорация SELA – модная одежда, которая для многих уже не нуждается в представлении. Из сезона в сезон в коллекциях марки концентрируются максимум новых идей и эмоций. Модная, современная и доступная коллекция в стиле casual для всей семьи - имеет сеть из 400 магазинов в крупных городах России и СНГ (как собственных, так и открытых по франшизе). В некоторых регионах доля SELA по продажам молодежной одежды доходит до 70%. Основные сегменты потребителей: детский, молодежный и взрослый (до 36 лет). Достигнув предельных показателей по сети, корпорация приступила к расширению портфеля брендов.

В 2006 г. на рынок было выведено сразу два новых имени - французский бренд модной женской одежды KOOKAI и собственный бренд одежды категории «люкс» под названием ZIMALETTO (по материалам «Обзор рынка: молодежная одежда»)

Корпорация «Глория Джинс», является крупнейшей в своей области, в нее входят 10 фабрик, а также розничная сеть (около 60 магазинов). Темпы роста- в среднем 40% в год. Корпорация специализируется на производстве джинсовой одежды для взрослых, молодежи и детей под марками Gee Jay и Gloria jeans, которую носит более 40% российских детей. Помимо джинсовой одежды, производит и продает также модный casual, трикотаж. Cеть розничной торговли корпорации постоянно расширяется. В сентябре 2008 года она вновь увеличилась. Начало учебного года – это всегда насыщенное по числу открывшихся магазинов время. В последние дни лета и первые дни осени их открылось 7 в городах Шахты, Элиста, Волжский, Набережные Челны, Донецк, Екатеринбург и Москва.

Другим крупным производителем является группа «Русский трикотаж». Она владеет известной торговой маркой модной трикотажной одежды - Твое. В группу входят: чулочно-носочная фабрика Ногинка (Москва), трикотажная фабрика Шарм (Смоленск), прядильная фабрика Ритекс (Шуя). Предприятия выстроены по принципу вертикально интегрированной цепочки: от хлопка до собственных магазинов. ЗАО "Первомайская Заря" - известное в России предприятие по созданию, производству и продаже молодежной одежды. Предприятие сумело стать одним из лидеров современного модного бизнеса России и укрепить свою марку, внедряя прогрессивные технологии, новое оборудование и стратегические методы управления. "Первомайская Заря" - это современное модельное и швейное производство, сеть фирменных магазинов и дочерних предприятий. Изделия корпорации выпускаются под торговыми марками "Зарина" (продается через одноименную собственную сеть), "Зарина-Plus", "Kellermann", "ci mi", "Kelly" (продаются через собственную сеть Befree).

Сегодня концерн «Панинтер» — это крупнейшее частное предприятие легкой промышленности России. Это собственная сеть розничной торговли из 14 фирменных магазинов качественной модной одежды на каждый день для современных и практичных людей.

Компания Group выпускает одежду и аксессуары под марками United Colors of Benetton, Undercolors, 012, Sisley, Benetton Casa. Ценовая категория - 30-150 долларов. Компания предлагает молодежные и стильные вещи на любой вкус. Сеть магазинов Бенеттон широко известна. Benetton group работает в 120 странах. Профильным бизнесом компании является дизайн и производство одежды. Розничная сеть группы на сегодня составляет 5 тысяч магазинов по всему миру.

Компания «Русская Торговая Группа» занимается розничной продажей модной одежды через сеть своих магазинов, находящихся в крупных торговых центрах. Компания объединяет более 20 магазинов модной одежды известных торговых марок, таких как Morgan, Tammy, Bhs, C&A и Kotton.

NAFNAF - производство и продажа модной одежды; около 350 магазинов в 50 странах мира, из них более 50 расположены в России. Коллекции одежды NAF NAF всегда поражают разнообразием ассортимента.

Они регулярно пополняются и отражают последние модные тенденции. В бутиках предлагаются как молодёжная одежда, строгая деловая, а так же аксессуары.

Спрос российских покупателей на молодежную одежду еще не удовлетворен. Большинство фирменных магазинов, пришедших на рынок первыми, создали довольно насыщенную конкурентную среду. Функционировали они по мультибрендовой и импортной схеме - закупались разнообразные западные марки, которые и составляли основной ассортимент магазинов. В основном марки повторялись (хотя часть игроков и старалась работать с эксклюзивом). В результате целевая аудитория была приучена к относительно известным зарубежным модным лейблам. С приходом западных игроков, таких как компании PIMKIE, NEW YORKER, JENNYFER, ZARA и др., правила игры для отечественных компаний стали меняться. Сложности начали проявляться уже на первом этапе западной экспансии. Теперь многочисленные монобрендовые западные магазины, занявшие географически близкие позиции, «оттягивают» поточного покупателя отечественных фирм, на которого в свое время была сделана основная ставка. Пока им удается удерживать невысокие цены в начале сезона. Но в сезон скидок, когда крупные компании могут позволить себе снижение цен до 70%, подобные магазины, несомненно, проигрывают.

В недалеком будущем единичные игроки будут вытесняться крупными сетевыми компаниями. Единственный выход для них - это переход к специализированной торговле, рассчитанной на определенную группу покупателей внутри молодежного сегмента. Таких групп много, в первую очередь это приверженцы экстремальных видов спорта и поклонники разных музыкальных направлений. Все они имеют четкие стилистические предпочтения, которые наиболее успешно могут удовлетворять именно специализированные магазины.

Отечественным торговым сетям также приходится пересматривать подходы к территориальной экспансии. Раньше ставка делалась на магазины, расположенные в центре, в основном, вне крупных торговых площадок. Теперь считается стратегически более правильным размещать магазины в крупных торговых комплексах в спальных районах, куда западные сети дойдут нескоро, так как им требуются значительные площади, и в первую очередь они будут ориентироваться на центр. Впрочем, у тех игроков, которые давно закрепились в центре, тоже есть шансы выстоять перед напором «западников».

Несмотря на появление множества новых конкурентных магазинов, обороты предприятий торговли молодежной одеждой растут. Во-первых, благодаря значительному проценту постоянных покупателей. Во-вторых, продуманное расположение наших магазинов обеспечивает большой приток случайных покупателей.

Со стороны кажется, что магазинов одежды в России уже слишком много, рост рынка демократичной одежды в 2007 году по сравнению с 2006 годом — около 15%, сегмента «люкс» — 10–12%. Тем не менее появление новых марок по-прежнему интересно потребителю и выгодно для компаний, работающих на рынке одежды. Развитие торговых сетей, особенно региональных, опережает появление новых брендов. Зачастую владельцы торговых сетей, имея свободный капитал, тратят немало времени в поиске новой торговой марки, с которой они могли бы выйти на рынок. Это должен быть либо известный бренд, ещё не представленный в России, либо новая марка с четкой концепцией и демократичной ценой. В регионы новые марки заходят обычно либо через российских представителей бренда, которые самостоятельно открывают дочерние магазины, либо путем франчайзинга.

Самые смелые предприниматели самостоятельно находят за рубежом новые компании и заключают договор на открытие магазинов напрямую с собственниками марки. Российские представители марок, как правило, предпочитают работать: а) с пулом брендов, б) с культовыми марками, известными и без рекламы. Многие российские покупательницы знают о них из журналов и фильмов и готовы переплачивать за бренд. Так было, к примеру, с приходом на рынок дизайнерской обуви от Маноло Бланик (Manolo Blahnik), которая с легкой руки героини популярного сериала «Секс в большом городе» стала мечтой каждой женщины.

В России существует несколько крупных компаний, привлекающих в Россию культовые марки. Одной из них является компания «ДжамильКо», которая работает только с известными марками, которые имеют свою историю и узнаваемый имидж. В настоящее время данная фирма заинтересована в развитии сети магазинов с одеждой класса casual, а значит в ближайшее время в России появится множество магазинов, продающих подобную одежду и обувь. Самая популярная стратегия таких компаний — размещать несколько своих марок в одном ТЦ.

Магазины в сетевых ТРЦ, как правило, нетребовательны к соседям, напротив, большое количество конкурентов им только на руку — чем больше брендов собрано в одном месте, тем больше покупателей приходит в ТЦ. Это является общим принципом, работающим на всех рынках. Чтобы привлечь клиента, надо рядом организовывать продажи однотипных товаров. Хороший пример — «Мега». Там представлено большое количество марок, а соответственно много конкурентов, аренда — одна из самых высоких, однако все ритейлеры стремятся туда, потому что там много покупателей и следовательно большие обороты.

Зная моду российских потребителей на популярные марки, ТЦ спешат открывать бутики известных мировых премиум-брендов, но среди марок попроще тоже есть культовые.

Главная проблема привоза новых европейских масс—маркет брендов — нежелание хозяев марки идти в Россию. Компании в большинстве своем боятся высокой конкуренции и как следствие больших рисков. Зато в последние годы заметно активизировались местные производители — российские бренды одежды постепенно отвоевывают свое место под солнцем, например, марка Kira Plastinina. Яркую одежду от нового российского бренда сегодня носят в 33 городах России и Украины, хотя ещё год назад марка вообще не была известна. В ближайших планах бренда — активная экспансия в страны СНГ и США. Первые магазины одежды в Америке, к слову, уже открыты.

Индивидуальность магазинов, которую формируют сейчас игроки российского рынка молодежной одежды для конкуренции друг с другом, в будущем может стать одним из важнейших козырей на новом витке конкурентной борьбы - уже с западными компаниями. Однако окупить $250-300 тыс., вложенные в сетевой магазин одежды, можно за полтора-два года. Торговая наценка брендированной розницы может доходить до 300%, уровень конкуренции в сегменте минимален.

На рынке сейчас господствуют две противоречивые тенденции. С одной стороны - это тенденция разделения товаров по целевым аудиториям, как это встречается во многих западных магазинах: один этаж посвящен женской одежде, другой - мужской, третий - детской, четвертый - спортивным товарам, и так далее. С другой - существуют магазины, в которых представлены одновременно все направления в едином пространстве. Каждая фирма выбирает свою стратегию, и успех зависит от грамотности исполнения. Будущее российского бизнеса в этой области очень перспективно, так как он знает, что нужно российскому потребителю.

Крупные фирмы будут развиваться в больших городах, небольшие имеют большие шансы на успех в маленьких.

По расчетам Fashion Consulting Group, в дальнейшем рост объемов рынка одежды и обуви будет замедляться и через несколько лет приблизится к средним европейским показателям, не более 5% в год. На настоящий момент все сегменты рынка остаются привлекательными для открытия новых брендов. В ближайшие 3 года рынок одежды будет расти на 10–12% в год, а в дальнейшем стабилизируется из-за перенасыщения как масс—маркетом, так и брендами класса «люкс».

Можно сделать следующие выводы:

• Сегмент рынка «молодежная одежда» не имеет четких возрастных ограничений, т.е. может быть востребована людьми от 14 до 40 лет и выше. Однако существуют форматы, которые можно назвать cугубо молодежными или предельно приближенными к ним.

• Российский рынок молодежной одежды на 20% состоит из безмарочной продукции российских производителей, 15% рынка - это брeндовая одежда российских и зарубежных компаний, а остальные 65% занимает дешевый импорт из азиатских стран.

• Наиболее эффективным вариантом ведения бизнеса в области молодежной одежды является сочетание «собственное производство + ритейл». Именно к этому стремятся отечественные сети и оптимальной стратегией для них будет сочетание собственного производства и продвижения тех западных брендов, которые в ближайшие годы самостоятельно не доберутся до российского рынка.

• В настоящее время на российский рынок поставляют продукцию крупнейшие производители молодежной одежды, такие как корпорация SELA, KOOKAI (собственный бренд одежды категории «люкс» под названием ZIMALETTO), корпорация «Глория Джинс», в которую входят 10 фабрик, а также розничная сеть (около 60 магазинов), группа «Русский трикотаж» владеет торговой маркой «Твое» и сетью из 30 магазинов, «Первомайская Заря» - один из лидеров рынка женской одежды, а также торговые марки ZARINA (классическая, продается через одноименную собственную сеть), KELLERMANN, CI MI, DI PIU и MQ (продаются через собственную сеть BEFREE), «Панинтер», BENETTON GROUP работает в 120 странах, компания «Русская Торговая Группа», которой принадлежат такие молодежные торговые марки, как MORGAN и KOTTON, фирма NAFNAF - производство и продажа модной одежды и пр.

• Спрос российских покупателей на молодежную одежду еще не удовлетворен. Несмотря на появление множества новых конкурентных магазинов, обороты предприятий торговли молодежной одеждой растут. Со стороны кажется, что магазинов одежды в России уже слишком много, тем не менее, появление новых марок по-прежнему интересно потребителю и выгодно для компаний, работающих на рынке одежды.

• Самая популярная стратегия компаний, представляющих один или несколько иностранных брендов в России — размещать несколько своих марок в одном ТЦ. Главная проблема привоза новых европейских масс—маркет брендов — нежелание хозяев марки идти в Россию. Компании в большинстве своем боятся высокой конкуренции и как следствие больших рисков.

• В последние годы заметно активизировались местные производители, например, марка Kira Plastinina. Яркую одежду от нового российского бренда сегодня носят в 33 городах России и Украины, хотя ещё год назад марка вообще не была известна.

• На рынке сейчас господствуют две противоречивые тенденции: тенденция разделения товаров по целевым аудиториям и тенденция появления магазинов, в которых представлены одновременно все направления в едином пространстве. Будущее российского бизнеса в этой области очень перспективно. В ближайшие 3 года рынок одежды будет расти на 10–12% в год, а в дальнейшем стабилизируется из-за перенасыщения как масс—маркетом, так и брендами класса «люкс».