То, что понятие бизнес-процесса достаточно условно, уже отмечалось. В данном случае, на мой взгляд, начисление и выплату зарплаты вполне можно было бы описать и в рамках двух отдельных бизнес-процессов.

Начисление зарплаты имеет определенную специфику. Система оплаты труда – это такой элемент управления, в использовании которого разные предприятия могут отличаться весьма сильно. Системы оплаты делятся на два больших класса. В повременной форме оплаты труда зарплата сотрудника определяется отработанным временем. При сдельной форме зарплата определяется некими натуральными показателями, которыми измеряется результат труда работника.

Законодательство оставляет работодателю достаточно большой простор при конструировании этой системы, и, во всяком случае, пока, не очень сильно мешает достичь главной цели. Построить систему мотивации персонала для наиболее эффективного выполнения им своих профессиональных функций. Детально регулируются лишь многочисленные налоги, уплачиваемые с заработной платы, и правила информирования о заработках и налогах налоговой инспекции и органов пенсионного фонда. По этой причине «минимальный уровень сложности» рассматриваемого бизнес-процесса остается достаточно высоким даже при самой простой системе оплаты труда. Что требует определенной квалификации сотрудника, обрабатывающего информацию, связанную с зарплатой. Начнем рассмотрение этой работы с некоторых общих соображений.

Особенности учета и налогообложения заработной платы

Зарплата для предприятия – это разновидность затрат. Значит, необходим счет затрат, где она учитывается. Практически всегда в бухгалтерском учете хозрасчетных предприятий на этом же счете затрат учитываются все налоги и платежи, уплачиваемые в связи с начислением зарплаты. Для торгового предприятия это счет 44 «Расходы на продажи». В ряде случаев расходы на зарплату руководителей учитываются на счете 26, так что в торговом предприятии начисление зарплаты обычно сопровождается проводками ДТ 44 КТ 70, или ДТ 26 КТ 70.

С зарплатой связаны: один налог на доходы физических лиц (подоходный) и пять или шесть (до 01.01.2010 – семь) взносов в три внебюджетных фонда. Отличие налога от взноса для нас несущественно. Нам важна технология их начисления и уплаты. Пять из шести взносов во внебюджетные фонды входили до недавнего времени в так называемый единый социальный налог ЕСН.

На самом деле он был такой же «единый», как НДС - налог на «добавленную стоимость». Уплачивался шестью разными платежными поручениями, и расчеты с бюджетом по отдельным составляющим этого налога велись раздельно, в том смысле, что переплата по одной составляющей налога не избавляет от налоговых санкций, если есть такая же недоплата по другой составляющей. Так что разделение этого налога на шесть отдельных платежей и отмена одного из них с одновременным увеличением другого не изменило ничего по существу. Только название стало больше соответствовать действительности.

Тем не менее, и сейчас, эти платежи перечисляются на один и тот же счет, но в назначении платежа указываются те адресаты, куда он в конечном итоге должен попасть из местного управления федерального казначейства, в которое налоги уплачиваются. Эти адресаты – три внебюджетных фонда. Пенсионный (ПФ), фонд социального страхования (ФСС) и фонд обязательного медицинского страхования (ФОМС). Взносы, предназначенные для ПФ, делятся на страховую и накопительную. Страховая часть взносов в ПФ в свою очередь делится на индивидуальную и солидарную. Правда, это последнее разделение делается уже самими органами пенсионного фонда, и пока не отражается на технологии расчета и уплаты страховой части. Хотя, принимая во внимание опыт ежегодных новаций в этой области, нужно быть готовым к тому, что в любой момент такое разделение потребуют делать на предприятии.

Взносы, предназначенные для ФОМС, также до 01.01.2012г. делились на предназначенную для федерального и территориального фондов. С 2012 года все взносы идут в федеральный ФОМС.

Взносы в ФСС и сейчас на две части. Одна из этих частей ранее была составной частью социального налога, другая – взносы в связи с риском производственного травматизма. Подоходный налог и взносы во внебюджетные фонды рассчитываются от зарплаты каждого человека в отдельности. Каждый налог и взнос имеют свой так называемый «Код бюджетной классификации» или КБК.

При этом считается, что подоходный налог уплачивает работник, а взносы за него уплачивает предприятие. В этом, конечно, есть очевидное лукавство, которое имеет целью убедить работника, что с его зарплаты берется только подоходный налог по ставке 13%, а не целый набор налогов, которые составляют 50-60% от суммы, которую владелец предприятия может выделить на зарплату. На самом деле, конечно, все налоги, уплачиваемые предприятием, зарабатывают его работники. Как и прибыль для владельца предприятия.

Взнос в ФСС в связи с обязательным страхованием от несчастных случаев на производстве часто называют «взносами по травматизму». Процент отчислений от зарплаты работника для этого взноса устанавливается в момент регистрации предприятия, в зависимости от вида его деятельности, для оптовой торговли – 0.2%.

Для всех фондов имеются особенности их начисления для инвалидов, для неграждан РФ, для различных категорий предприятий. Рассмотрим более подробно эти налоги в простейшем и наиболее распространенном случае.

Подоходный налог и взносы в фонды рассчитываются «совокупным итогом с начала года». Это значит, что для расчета налога, начисленного в текущем месяце, следует выполнить следующую процедуру. Рассчитать налогооблагаемую базу с начала года, с учетом текущего месяца. Определить полную сумму налога, который должен быть начислен с начала года. Вычесть из этой суммы налог, начисленный с начала года до прошлого месяца. Получается сумма налога, начисленная в данном месяце. Этот алгоритм имеет то преимущество, что если в каком-либо месяце налог был начислен с ошибкой, эта ошибка автоматически исправляется в следующем месяце.

Для подоходного налога налогооблагаемой базой является, в нашем случае, начисленная с начала года зарплата, за вычетом льгот по подоходному налогу. Имеется несколько разновидностей льгот, большая часть предоставляются только штатным сотрудникам, и не предоставляются совместителям. Наиболее распространенными являются льготы «на иждивенца». Они предоставляется ежемесячно, если в этом месяце заработок с начала года не превысил 280 т.р. Сумма льготы составляет по 1000руб. в месяц на первого и второго ребенка, и 3000руб. на третьего. Для вычисления суммы налога из суммы заработка с начала года вычитается полная сумма льгот с начала года, умножается на 0.13, и из результата вычитается полная сумма подоходного налога, начисленного в предыдущие месяцы.

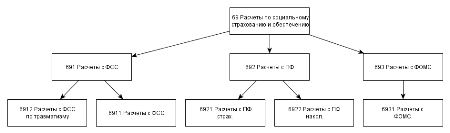

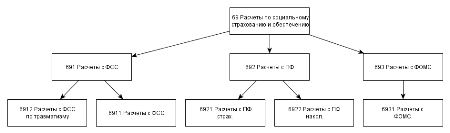

Традиционно расчеты с внебюджетными фондами учитывались на субсчетах счета 69. Когда их назвали «единым» социальным налогом, большинство бухгалтеров предпочло не менять эту систему. Но обычно, на этих субсчетах открываются дополнительные субсчета второго уровня. Два на субсчете ПФ и два – ФСС. На счете расчетов с ФОМС в 2012 году два субсчета перестали быть необходимы в связи с отменой взносов в территориальный ФОМС. Однако, ряд бухгалтеров сохраняет счет второго уровня, во-первых, для единообразия, и, во-вторых, чтобы быть готовыми к возможным новациям.

В результате, типичная структура счета 69 приобретает вид, изображенный на следующей схеме:

Суммы составляющих социального налога по каждому человеку рассчитываются по регрессивной шкале, имеющей две градации. До 512 т.р. с начала года, и свыше 512 т.р. Принимая во внимание, что в малом предприятии система оплаты труда обычно достаточно простая, вряд ли имеет смысл рассматривать все детали алгоритмов расчета взносов во внебюджетные фонды. Отметим лишь, что базовой суммой для их начисления является зарплата, начисленная с начала года, за вычетом некоторых специфических начислений. Как и для подоходного налога, для взносов в фонды существуют льготы, но применяются они значительно реже.

Приведем проценты для начисления взносов в фонды, которые действуют для большинства предприятий в 2012году. При зарплате меньше 512 т.р. ФСС – 2.9%, ФОМС федеральный – 3.1%. Отдельно следует остановиться на начислении страховых и накопительных взносов в ПФ. Их начисление зависит от возраста работника. Если год рождения раньше 1967г., накопительных взносов нет, страховые – 22%, если позже или равен, накопительные взносы – 6%, страховые – 16%.

Проводки по начислению взносов делаются в кредит субсчетов второго уровня на счете 69. Дебетовый счет обычно тот же, что и для начисления зарплаты, в нашем случае – 44 и 26.

Все вышеизложенное говорит о том, что работа по начислению зарплаты и сопутствующих ей налогов достаточно нетривиальна даже в самом малом предприятии. Осложняется она необходимостью вести специальные налоговые карточки на каждого человека, индивидуальные карточки по взносам в фонды (здесь, видимо, будут очередные новации), один раз в год сдавать данные на магнитных носителях о зарплате сотрудников и начисленных налогах в налоговую инспекцию, и один раз в квартал - в пенсионный фонд. Внутренняя структура сдаваемых файлов и программное обеспечение для реализации этой процедуры каждый год меняются. Постоянно возникают вопросы о формировании сдаваемых файлов в бухгалтерских программах или передаче в соответствующие программы данных из бухгалтерских программ. Программное обеспечение, распространяемое или рекомендуемое налоговыми инспекциями и пенсионным фондом, а особенно документация на него, весьма низкого качества и ненадежно в работе. Все это создает дополнительные трудности для бухгалтера, ведущего учет заработной платы.

Рассмотрим теперь порядок действий бухгалтера, начисляющего заработную плату. Основной документ, в котором отражается вся история расчетов с работником по зарплате – лицевой счет. Он имеет весьма неудобную форму, утвержденную Госкомстатом. Реально, для практической работы большинство предприятий использует собственные формы, распечатывая официальные только для проверяющих инстанций.

В большинстве компьютерных систем лицевые счета ведутся автоматически, на основании табеля учета рабочего времени и других документов, которые являются основанием для тех или иных начислений и удержаний. Например, это может быть приказ о премировании группы сотрудников. Но основными документами при повременной форме оплаты является табель рабочего времени, а при сдельной оплате – наряды на выполнение работ. В торговле, как правило, применяются простые повременные формы оплаты труда.

Поскольку подоходный налог и взносы в фонды рассчитываются по похожим принципам, для каждого сотрудника отдельно, в большинстве автоматизированных систем при расчете лицевого счета рассчитываются также вклады сотрудника в общие суммы подоходного налога и взносов, которые должно уплатить предприятие.

После расчета лицевых счетов становится ясно, какую сумму денег следует выплатить каждому сотруднику. В простейшем случае это начисленная зарплата минус подоходный налог. На этом этапе можно заготовить документ для выплаты зарплаты – платежную ведомость. Все документы, регулирующие оборот наличных денег, контролируются жестче других. Поэтому большинство предприятий предпочитает пользоваться утвержденной формой платежной ведомости. Кроме нее, настоятельно рекомендуется распечатать так называемую расчетную ведомость, каждая строка которой соответствует отдельному сотруднику, а столбцы – видам начислений на зарплату и удержаний из зарплаты, которые соответствуют системе оплаты труда, принятой на предприятии. В принципе, в такой ведомости было бы неплохо иметь столбцы, соответствующие отдельным платежам в фонды, но тогда этот документ приобретает слишком большие размеры. Вообще следует отметить, что оптимальная система документов для учета взносов во внебюджетные фонды пока не разработана. В любом случае, расчетная ведомость будет основным документом, который придется использовать при разговоре с налоговым инспектором, ведущим проверку правильности начисления подоходного налога и начислений в фонды.

Когда напечатаны расчетная и платежная ведомости, можно приступать к подготовке документов, с которыми предстоит отправиться в банк для получения наличных на выплату зарплаты. Первый документ, который следует заполнить, это чек на получение наличных. Он заполняется вручную, без применения компьютерной системы. Сумма чека обычно несколько больше суммы из платежной ведомости, принимая во внимание, что некоторую сумму наличных на хозяйственные расходы удобнее получить вместе с зарплатой. Кроме того, одновременно с чеком в банк обычно сдаются шесть платежных поручений на уплату подоходного налога и взносов. Операционист банка поставит на платежные поручения штамп, свидетельствующий, что они приняты банком к исполнению, вернет бухгалтеру вторые экземпляры платежных поручений с отметкой банка, и контрольную марку от чека. В обмен на эту марку в кассе банка следует получить наличные.

В тот же день эти наличные приходуются в кассу предприятия. Этому факту соответствует оформление специального документа – приходного кассового ордера от лица, получившего деньги в банке. Приходный кассовый ордер хранится в папке с кассовыми документами, а корешок, правая часть этого документа, остается у того, кто сдал деньги. Конечно, чаще всего получает деньги в банке, принимает их в кассу, и выдает одно и то же лицо. Тем не менее, аккуратное оформление кассовых документов лучше не откладывать в долгий ящик. В кассовых операциях есть еще одна особенность. При заключении договора с банком определяется допустимый остаток наличных средств в кассе на конец дня. Для предприятия, ведущего торговлю за наличные, контроль этого остатка и управление им бывает достаточно актуальной задачей. В ряде случаев, если это оговорено договором с банком, зарплата может выплачиваться непосредственно из выручки.

После того, как тем или иным способом в кассу поступила достаточная сумма наличных денег, можно физически их выдать сотрудникам. При этом сотрудники расписываются в платежной ведомости. По завершении этой процедуры ведомость закрывается, т.е. подсчитывается выплаченная по ней сумма, которая заверяется подписями директора и бухгалтера. В принципе, не все сотрудники могут получить зарплату на момент закрытия ведомости. Оставшаяся зарплата депонируется. Депонирование – это специальный учетный механизм, сопровождаемый проводками ДТ 70 КТ 76 счета. В последнее время он достаточно редко используется, поэтому не будем останавливаться на его деталях.

На сумму, выплаченную по ведомости, оформляется расходный кассовый ордер на имя кассира, который производил выплату. Все кассовые операции следует отразить в специальном кассовом отчете – вкладном листе кассовой книги. Вкладные листы кассовой книги периодически сшиваются, и скрепляются печатью предприятия.

Наконец, по завершении всех операций следует оформить банковскую выписку, отражающую перечисление с расчетного счета подоходного налога и взносов. Таким образом, документооборот при начислении и выплате заработной платы в нашем случае можно изобразить следующей схемой. Она, в отличие от других бизнес-процессов, имеет линейную структуру, изображенную на рисунке ниже.

Эта схема является традиционной, поэтому она будет рассмотрена подробно. Однако в настоящее время очень большая часть предприятий, во-первых, использует для обмена данными с банком специальные программы, называемые клиент-банком, или интернет-банкингом. При использовании этих программ нужно обращать внимание на то, насколько качественно выполнена связь с бухгалтерской программой. Если эта связь не предусмотрена, или нет информации о способах ее настройки, это вполне может быть причиной смены банка. Обычно в такого рода программах предусматривается «стандарт связи 1С». По этой причине такой стандарт используется и в других программах, в частности, БЭСТ-5. Однако, следует иметь в виду что это – фактический стандарт. В разных банковских системах он может и отличаться.

Во-вторых, многие предприятия предпочитают сводить к минимуму оборот наличных денег в своей кассе. По этой причине зарплата перечисляется на специальные пластиковые карты, наличные деньги с который самостоятельно снимаются сотрудниками через банкоматы. В одних случаях эти карты служат только для операций по зарплате, в других – являются универсальным платежным средством. Какого рода пластиковые карты предлагает конкретный банк, имеет смысл выяснить до заключения с ним соответствующего договора.

Если зарплата перечисляется на пластиковые карты, вместо платежной ведомости формируются два документа. Это платежное поручение на перечисление общей суммы к выдаче, и список сотрудников, содержащий номера лицевых счетов, и суммы, зачисляемые на счет каждого сотрудника. При обработке этих списков в разных банках используются разные технологии. В одних - списки формируются в бухгалтерской программе и передаются в систему клиент-банк вместе с платежным поручением. В других – списки приходится формировать вручную в специальной программе. Ясно, что трудоемкость этих процессов может отличаться очень сильно. К сожалению, пока фактические стандарты соответствующих технологий только складываются, и по этой причине к заключению договора с банком на использование пластиковых карт нужно относиться очень ответственно.

Вернемся к классической схеме бизнес-процесса, изображенной на рисунке:

Посмотрим теперь, какие проводки делаются при оформлении этих документов. Технологически, привязка проводок по начислению зарплаты, удержаниям из зарплаты и начислению взносов в фонды, к документам, приведенным на схеме, может достаточно сильно отличаться в разных системах автоматизированного учета. При этом бухгалтерские и налоговые проводки строятся по несколько различным принципам, поэтому рассмотрим их отдельно.

Бухгалтерские проводки, связанные с начислением зарплаты, распадаются на две группы. Проводки, непосредственно затрагивающие счет расчетов по оплате труда 70, и проводки по отнесению налогов на зарплату, которые не затрагивают этот счет.

В нашем случае, в первой группе, обозначенной на схеме цифрой 1, будут проводки по начислению зарплаты и удержанию из нее подоходного налога.

ДТ 44(26) КТ70 Начисление зарплаты

ДТ 70 КТ 6801 Удержание подоходного налога

Предполагается, что подоходный налог учитывается на субсчете 6801 счета 68. В реальном предприятии, особенно производственном, число таких проводок может быть весьма велико, например, если на одном из счетов затрат открыт аналитический учет по видам выпускаемой продукции. В торговом предприятии, скорее всего, вместо первой проводки будут две, в дебет счетов 44 и 26.

Проводки второй группы обозначены цифрой 2, и будут делаться в кредит субсчетов счета 69, в корреспонденции непосредственно со счетами затрат.

Таких проводок будет, как минимум, пять:

ДТ 44 КТ 6911 ФСС

ДТ 44 КТ 6912 Взносы по травматизму

ДТ 44 КТ 6921 ПФ страховой

ДТ 44 КТ 6922 ПФ накопительный

ДТ 44 КТ 6931 ФОМС федеральный

И, соответственно, десять, если используются два счета затрат, 26 и 44. В одних системах они делаются в момент формирования расчетной ведомости, в других – платежной, в третьих вообще выполняются отдельной технологической операцией.

Проводки, обозначенные цифрами 3 и 4, связаны с кассовыми документами. Поскольку степень регламентации кассовых операций выше, чем остальных, эта связь достаточно жесткая. Хотя и здесь возможны некоторые варианты. Например, при получении денег в банке и внесении их в кассу предприятия, делается одна проводка, ДТ50 КТ51. Хотя, возможно, логичнее было бы делать две проводки, ДТ71 КТ51 и ДТ50 КТ71. Поскольку деньги из банка сначала получает подотчетное лицо – сотрудник предприятия, а только потом вносит их в кассу. В этом случае не было бы неопределенностей в бухгалтерском описании ситуации, когда, например, кассир вместе с деньгами похищен с порога банка гангстерами.

Но, поскольку проводка ДТ50 КТ51 прочно вошла в практику, возникает вопрос, с каким первичным документом ее связывать? С приходным кассовым ордером, чеком на получение наличных, или со строкой банковской выписки, соответствующей получению наличных? На ранних стадиях развития автоматизированных систем бухгалтерского учета этот вопрос решался по-разному. Сейчас, принимая во внимание упомянутую повышенную степень контроля кассовых операций, эта проводка практически всегда связывается с приходным кассовым ордером.

С выплатой зарплаты и оформлением расходного кассового ордера связывается проводка ДТ70 КТ50. При формировании листа кассовой книги за день в большинстве автоматизированных систем контролируется соответствие проводок по счету кассы и первичных документов.

Наконец, обычно через несколько дней после выплаты зарплаты, бухгалтер получит в банке выписку за тот день, когда зарплата выплачивалась. Чаще всего в ней будет восемь записей. Одна соответствует получению наличных на зарплату по чеку. Одна – оплате услуг банка за выдачу наличных. И шесть – уплате налогов, связанных с зарплатой.

Рассмотрим теперь налоговые проводки, и их отличия от проводок бухгалтерских. Они связаны (пока) только с процессом начисления зарплаты, т.е. не затрагивают ее выплату. Возможно, положение изменится, если российский чиновник решит, что хорошо бы учитывать в целях налогообложения только выплаченную зарплату. Кстати, еще лучше для бюджета было бы учитывать только истраченную сотрудниками зарплату. Кроме дополнительных налоговых поступлений открылись бы богатейшие возможности манипуляций с налоговыми санкциями при проверках фактов учета неистраченной сотрудниками зарплаты.

Главное отличие налоговых проводок от бухгалтерских состоит в том, что в бухгалтерском учете расходы на зарплату и взносы сначала накапливаются на счетах затрат, в нашем случае 44 и 26, а уж затем попадают на счет финансового результата 90. В налоговом учете аналогичной двухступенчатой процедуры нет, и эти затраты попадают на счета налогового учета сразу.

Вследствие такой примитивизации налогового учета по сравнению с бухгалтерским, в налоговом учете возникают две фундаментальные проблемы. Это определение долей затрат, приходящихся на незавершенное производство и на непроданные остатки товаров или готовой продукции. Насколько я могу судить по литературе, удовлетворительного решения этих проблем пока не предложено.

Впрочем, для затрат, отнесенных к категории «косвенных», выделение этих долей не требуется. Можно спорить о том, правильно ли считать все затраты, накапливаемые на счете 44 косвенными в целях налогового учета. В используемой настройке системы БЭСТ-5 они считаются таковыми, и при начислении зарплаты делаются проводки в дебет налогового счета Н902-243 «Прочие расходы по оплате труда». Для учета затрат на взносы в фонды используются субсчета счета Н902-0605 «Суммы налогов и сборов, начисленные в порядке, установленном законами РФ, кроме статьи 270 НК», а для сборов «по травматизму» - счет Н902-0604 «Расходы на добровольное и обязательное страхование, относящиеся к расходам текущего периода».

Таким образом, налоговые проводки, входящие в группы 1 и 2, можно представить следующим образом:

1. ДТ Н902-243 Начисление зарплаты

2. ДТ Н902-06053 Начисление взносов в ПФ

3. ДТ Н902-06054 Начисление взносов в ФСС

4. ДТ Н902-06055 Начисление взносов в ФОМС

5. ДТ Н902-0604 Начисление взносов по травматизму

Впрочем, порядок выполнения налоговых проводок может измениться. Он определяется, в основном, структурой декларации по налогу на прибыль.

Проводки по взносам в фонды формируются на основании данных по расчету этих взносов в лицевых счетах. Поэтому нередко возникает вопрос о необходимости обосновать проводки списками сотрудников с рассчитанными суммами взносов в каждый фонд. Однако, особенно в тех случаях, когда на счетах затрат ведется аналитический учет, эта задача может быть достаточно непростой. На мой взгляд, оптимальную систему документов для контроля правильности начисления и отнесения затрат по начислениям в фонды, еще предстоит разработать в теории бухгалтерского учета.

Начисление зарплаты имеет определенную специфику. Система оплаты труда – это такой элемент управления, в использовании которого разные предприятия могут отличаться весьма сильно. Системы оплаты делятся на два больших класса. В повременной форме оплаты труда зарплата сотрудника определяется отработанным временем. При сдельной форме зарплата определяется некими натуральными показателями, которыми измеряется результат труда работника.

Законодательство оставляет работодателю достаточно большой простор при конструировании этой системы, и, во всяком случае, пока, не очень сильно мешает достичь главной цели. Построить систему мотивации персонала для наиболее эффективного выполнения им своих профессиональных функций. Детально регулируются лишь многочисленные налоги, уплачиваемые с заработной платы, и правила информирования о заработках и налогах налоговой инспекции и органов пенсионного фонда. По этой причине «минимальный уровень сложности» рассматриваемого бизнес-процесса остается достаточно высоким даже при самой простой системе оплаты труда. Что требует определенной квалификации сотрудника, обрабатывающего информацию, связанную с зарплатой. Начнем рассмотрение этой работы с некоторых общих соображений.

Особенности учета и налогообложения заработной платы

Зарплата для предприятия – это разновидность затрат. Значит, необходим счет затрат, где она учитывается. Практически всегда в бухгалтерском учете хозрасчетных предприятий на этом же счете затрат учитываются все налоги и платежи, уплачиваемые в связи с начислением зарплаты. Для торгового предприятия это счет 44 «Расходы на продажи». В ряде случаев расходы на зарплату руководителей учитываются на счете 26, так что в торговом предприятии начисление зарплаты обычно сопровождается проводками ДТ 44 КТ 70, или ДТ 26 КТ 70.

С зарплатой связаны: один налог на доходы физических лиц (подоходный) и пять или шесть (до 01.01.2010 – семь) взносов в три внебюджетных фонда. Отличие налога от взноса для нас несущественно. Нам важна технология их начисления и уплаты. Пять из шести взносов во внебюджетные фонды входили до недавнего времени в так называемый единый социальный налог ЕСН.

На самом деле он был такой же «единый», как НДС - налог на «добавленную стоимость». Уплачивался шестью разными платежными поручениями, и расчеты с бюджетом по отдельным составляющим этого налога велись раздельно, в том смысле, что переплата по одной составляющей налога не избавляет от налоговых санкций, если есть такая же недоплата по другой составляющей. Так что разделение этого налога на шесть отдельных платежей и отмена одного из них с одновременным увеличением другого не изменило ничего по существу. Только название стало больше соответствовать действительности.

Тем не менее, и сейчас, эти платежи перечисляются на один и тот же счет, но в назначении платежа указываются те адресаты, куда он в конечном итоге должен попасть из местного управления федерального казначейства, в которое налоги уплачиваются. Эти адресаты – три внебюджетных фонда. Пенсионный (ПФ), фонд социального страхования (ФСС) и фонд обязательного медицинского страхования (ФОМС). Взносы, предназначенные для ПФ, делятся на страховую и накопительную. Страховая часть взносов в ПФ в свою очередь делится на индивидуальную и солидарную. Правда, это последнее разделение делается уже самими органами пенсионного фонда, и пока не отражается на технологии расчета и уплаты страховой части. Хотя, принимая во внимание опыт ежегодных новаций в этой области, нужно быть готовым к тому, что в любой момент такое разделение потребуют делать на предприятии.

Взносы, предназначенные для ФОМС, также до 01.01.2012г. делились на предназначенную для федерального и территориального фондов. С 2012 года все взносы идут в федеральный ФОМС.

Взносы в ФСС и сейчас на две части. Одна из этих частей ранее была составной частью социального налога, другая – взносы в связи с риском производственного травматизма. Подоходный налог и взносы во внебюджетные фонды рассчитываются от зарплаты каждого человека в отдельности. Каждый налог и взнос имеют свой так называемый «Код бюджетной классификации» или КБК.

При этом считается, что подоходный налог уплачивает работник, а взносы за него уплачивает предприятие. В этом, конечно, есть очевидное лукавство, которое имеет целью убедить работника, что с его зарплаты берется только подоходный налог по ставке 13%, а не целый набор налогов, которые составляют 50-60% от суммы, которую владелец предприятия может выделить на зарплату. На самом деле, конечно, все налоги, уплачиваемые предприятием, зарабатывают его работники. Как и прибыль для владельца предприятия.

Взнос в ФСС в связи с обязательным страхованием от несчастных случаев на производстве часто называют «взносами по травматизму». Процент отчислений от зарплаты работника для этого взноса устанавливается в момент регистрации предприятия, в зависимости от вида его деятельности, для оптовой торговли – 0.2%.

Для всех фондов имеются особенности их начисления для инвалидов, для неграждан РФ, для различных категорий предприятий. Рассмотрим более подробно эти налоги в простейшем и наиболее распространенном случае.

Подоходный налог и взносы в фонды рассчитываются «совокупным итогом с начала года». Это значит, что для расчета налога, начисленного в текущем месяце, следует выполнить следующую процедуру. Рассчитать налогооблагаемую базу с начала года, с учетом текущего месяца. Определить полную сумму налога, который должен быть начислен с начала года. Вычесть из этой суммы налог, начисленный с начала года до прошлого месяца. Получается сумма налога, начисленная в данном месяце. Этот алгоритм имеет то преимущество, что если в каком-либо месяце налог был начислен с ошибкой, эта ошибка автоматически исправляется в следующем месяце.

Для подоходного налога налогооблагаемой базой является, в нашем случае, начисленная с начала года зарплата, за вычетом льгот по подоходному налогу. Имеется несколько разновидностей льгот, большая часть предоставляются только штатным сотрудникам, и не предоставляются совместителям. Наиболее распространенными являются льготы «на иждивенца». Они предоставляется ежемесячно, если в этом месяце заработок с начала года не превысил 280 т.р. Сумма льготы составляет по 1000руб. в месяц на первого и второго ребенка, и 3000руб. на третьего. Для вычисления суммы налога из суммы заработка с начала года вычитается полная сумма льгот с начала года, умножается на 0.13, и из результата вычитается полная сумма подоходного налога, начисленного в предыдущие месяцы.

Традиционно расчеты с внебюджетными фондами учитывались на субсчетах счета 69. Когда их назвали «единым» социальным налогом, большинство бухгалтеров предпочло не менять эту систему. Но обычно, на этих субсчетах открываются дополнительные субсчета второго уровня. Два на субсчете ПФ и два – ФСС. На счете расчетов с ФОМС в 2012 году два субсчета перестали быть необходимы в связи с отменой взносов в территориальный ФОМС. Однако, ряд бухгалтеров сохраняет счет второго уровня, во-первых, для единообразия, и, во-вторых, чтобы быть готовыми к возможным новациям.

В результате, типичная структура счета 69 приобретает вид, изображенный на следующей схеме:

Суммы составляющих социального налога по каждому человеку рассчитываются по регрессивной шкале, имеющей две градации. До 512 т.р. с начала года, и свыше 512 т.р. Принимая во внимание, что в малом предприятии система оплаты труда обычно достаточно простая, вряд ли имеет смысл рассматривать все детали алгоритмов расчета взносов во внебюджетные фонды. Отметим лишь, что базовой суммой для их начисления является зарплата, начисленная с начала года, за вычетом некоторых специфических начислений. Как и для подоходного налога, для взносов в фонды существуют льготы, но применяются они значительно реже.

Приведем проценты для начисления взносов в фонды, которые действуют для большинства предприятий в 2012году. При зарплате меньше 512 т.р. ФСС – 2.9%, ФОМС федеральный – 3.1%. Отдельно следует остановиться на начислении страховых и накопительных взносов в ПФ. Их начисление зависит от возраста работника. Если год рождения раньше 1967г., накопительных взносов нет, страховые – 22%, если позже или равен, накопительные взносы – 6%, страховые – 16%.

Проводки по начислению взносов делаются в кредит субсчетов второго уровня на счете 69. Дебетовый счет обычно тот же, что и для начисления зарплаты, в нашем случае – 44 и 26.

Все вышеизложенное говорит о том, что работа по начислению зарплаты и сопутствующих ей налогов достаточно нетривиальна даже в самом малом предприятии. Осложняется она необходимостью вести специальные налоговые карточки на каждого человека, индивидуальные карточки по взносам в фонды (здесь, видимо, будут очередные новации), один раз в год сдавать данные на магнитных носителях о зарплате сотрудников и начисленных налогах в налоговую инспекцию, и один раз в квартал - в пенсионный фонд. Внутренняя структура сдаваемых файлов и программное обеспечение для реализации этой процедуры каждый год меняются. Постоянно возникают вопросы о формировании сдаваемых файлов в бухгалтерских программах или передаче в соответствующие программы данных из бухгалтерских программ. Программное обеспечение, распространяемое или рекомендуемое налоговыми инспекциями и пенсионным фондом, а особенно документация на него, весьма низкого качества и ненадежно в работе. Все это создает дополнительные трудности для бухгалтера, ведущего учет заработной платы.

Рассмотрим теперь порядок действий бухгалтера, начисляющего заработную плату. Основной документ, в котором отражается вся история расчетов с работником по зарплате – лицевой счет. Он имеет весьма неудобную форму, утвержденную Госкомстатом. Реально, для практической работы большинство предприятий использует собственные формы, распечатывая официальные только для проверяющих инстанций.

В большинстве компьютерных систем лицевые счета ведутся автоматически, на основании табеля учета рабочего времени и других документов, которые являются основанием для тех или иных начислений и удержаний. Например, это может быть приказ о премировании группы сотрудников. Но основными документами при повременной форме оплаты является табель рабочего времени, а при сдельной оплате – наряды на выполнение работ. В торговле, как правило, применяются простые повременные формы оплаты труда.

Поскольку подоходный налог и взносы в фонды рассчитываются по похожим принципам, для каждого сотрудника отдельно, в большинстве автоматизированных систем при расчете лицевого счета рассчитываются также вклады сотрудника в общие суммы подоходного налога и взносов, которые должно уплатить предприятие.

После расчета лицевых счетов становится ясно, какую сумму денег следует выплатить каждому сотруднику. В простейшем случае это начисленная зарплата минус подоходный налог. На этом этапе можно заготовить документ для выплаты зарплаты – платежную ведомость. Все документы, регулирующие оборот наличных денег, контролируются жестче других. Поэтому большинство предприятий предпочитает пользоваться утвержденной формой платежной ведомости. Кроме нее, настоятельно рекомендуется распечатать так называемую расчетную ведомость, каждая строка которой соответствует отдельному сотруднику, а столбцы – видам начислений на зарплату и удержаний из зарплаты, которые соответствуют системе оплаты труда, принятой на предприятии. В принципе, в такой ведомости было бы неплохо иметь столбцы, соответствующие отдельным платежам в фонды, но тогда этот документ приобретает слишком большие размеры. Вообще следует отметить, что оптимальная система документов для учета взносов во внебюджетные фонды пока не разработана. В любом случае, расчетная ведомость будет основным документом, который придется использовать при разговоре с налоговым инспектором, ведущим проверку правильности начисления подоходного налога и начислений в фонды.

Когда напечатаны расчетная и платежная ведомости, можно приступать к подготовке документов, с которыми предстоит отправиться в банк для получения наличных на выплату зарплаты. Первый документ, который следует заполнить, это чек на получение наличных. Он заполняется вручную, без применения компьютерной системы. Сумма чека обычно несколько больше суммы из платежной ведомости, принимая во внимание, что некоторую сумму наличных на хозяйственные расходы удобнее получить вместе с зарплатой. Кроме того, одновременно с чеком в банк обычно сдаются шесть платежных поручений на уплату подоходного налога и взносов. Операционист банка поставит на платежные поручения штамп, свидетельствующий, что они приняты банком к исполнению, вернет бухгалтеру вторые экземпляры платежных поручений с отметкой банка, и контрольную марку от чека. В обмен на эту марку в кассе банка следует получить наличные.

В тот же день эти наличные приходуются в кассу предприятия. Этому факту соответствует оформление специального документа – приходного кассового ордера от лица, получившего деньги в банке. Приходный кассовый ордер хранится в папке с кассовыми документами, а корешок, правая часть этого документа, остается у того, кто сдал деньги. Конечно, чаще всего получает деньги в банке, принимает их в кассу, и выдает одно и то же лицо. Тем не менее, аккуратное оформление кассовых документов лучше не откладывать в долгий ящик. В кассовых операциях есть еще одна особенность. При заключении договора с банком определяется допустимый остаток наличных средств в кассе на конец дня. Для предприятия, ведущего торговлю за наличные, контроль этого остатка и управление им бывает достаточно актуальной задачей. В ряде случаев, если это оговорено договором с банком, зарплата может выплачиваться непосредственно из выручки.

После того, как тем или иным способом в кассу поступила достаточная сумма наличных денег, можно физически их выдать сотрудникам. При этом сотрудники расписываются в платежной ведомости. По завершении этой процедуры ведомость закрывается, т.е. подсчитывается выплаченная по ней сумма, которая заверяется подписями директора и бухгалтера. В принципе, не все сотрудники могут получить зарплату на момент закрытия ведомости. Оставшаяся зарплата депонируется. Депонирование – это специальный учетный механизм, сопровождаемый проводками ДТ 70 КТ 76 счета. В последнее время он достаточно редко используется, поэтому не будем останавливаться на его деталях.

На сумму, выплаченную по ведомости, оформляется расходный кассовый ордер на имя кассира, который производил выплату. Все кассовые операции следует отразить в специальном кассовом отчете – вкладном листе кассовой книги. Вкладные листы кассовой книги периодически сшиваются, и скрепляются печатью предприятия.

Наконец, по завершении всех операций следует оформить банковскую выписку, отражающую перечисление с расчетного счета подоходного налога и взносов. Таким образом, документооборот при начислении и выплате заработной платы в нашем случае можно изобразить следующей схемой. Она, в отличие от других бизнес-процессов, имеет линейную структуру, изображенную на рисунке ниже.

Эта схема является традиционной, поэтому она будет рассмотрена подробно. Однако в настоящее время очень большая часть предприятий, во-первых, использует для обмена данными с банком специальные программы, называемые клиент-банком, или интернет-банкингом. При использовании этих программ нужно обращать внимание на то, насколько качественно выполнена связь с бухгалтерской программой. Если эта связь не предусмотрена, или нет информации о способах ее настройки, это вполне может быть причиной смены банка. Обычно в такого рода программах предусматривается «стандарт связи 1С». По этой причине такой стандарт используется и в других программах, в частности, БЭСТ-5. Однако, следует иметь в виду что это – фактический стандарт. В разных банковских системах он может и отличаться.

Во-вторых, многие предприятия предпочитают сводить к минимуму оборот наличных денег в своей кассе. По этой причине зарплата перечисляется на специальные пластиковые карты, наличные деньги с который самостоятельно снимаются сотрудниками через банкоматы. В одних случаях эти карты служат только для операций по зарплате, в других – являются универсальным платежным средством. Какого рода пластиковые карты предлагает конкретный банк, имеет смысл выяснить до заключения с ним соответствующего договора.

Если зарплата перечисляется на пластиковые карты, вместо платежной ведомости формируются два документа. Это платежное поручение на перечисление общей суммы к выдаче, и список сотрудников, содержащий номера лицевых счетов, и суммы, зачисляемые на счет каждого сотрудника. При обработке этих списков в разных банках используются разные технологии. В одних - списки формируются в бухгалтерской программе и передаются в систему клиент-банк вместе с платежным поручением. В других – списки приходится формировать вручную в специальной программе. Ясно, что трудоемкость этих процессов может отличаться очень сильно. К сожалению, пока фактические стандарты соответствующих технологий только складываются, и по этой причине к заключению договора с банком на использование пластиковых карт нужно относиться очень ответственно.

Вернемся к классической схеме бизнес-процесса, изображенной на рисунке:

Посмотрим теперь, какие проводки делаются при оформлении этих документов. Технологически, привязка проводок по начислению зарплаты, удержаниям из зарплаты и начислению взносов в фонды, к документам, приведенным на схеме, может достаточно сильно отличаться в разных системах автоматизированного учета. При этом бухгалтерские и налоговые проводки строятся по несколько различным принципам, поэтому рассмотрим их отдельно.

Бухгалтерские проводки, связанные с начислением зарплаты, распадаются на две группы. Проводки, непосредственно затрагивающие счет расчетов по оплате труда 70, и проводки по отнесению налогов на зарплату, которые не затрагивают этот счет.

В нашем случае, в первой группе, обозначенной на схеме цифрой 1, будут проводки по начислению зарплаты и удержанию из нее подоходного налога.

ДТ 44(26) КТ70 Начисление зарплаты

ДТ 70 КТ 6801 Удержание подоходного налога

Предполагается, что подоходный налог учитывается на субсчете 6801 счета 68. В реальном предприятии, особенно производственном, число таких проводок может быть весьма велико, например, если на одном из счетов затрат открыт аналитический учет по видам выпускаемой продукции. В торговом предприятии, скорее всего, вместо первой проводки будут две, в дебет счетов 44 и 26.

Проводки второй группы обозначены цифрой 2, и будут делаться в кредит субсчетов счета 69, в корреспонденции непосредственно со счетами затрат.

Таких проводок будет, как минимум, пять:

ДТ 44 КТ 6911 ФСС

ДТ 44 КТ 6912 Взносы по травматизму

ДТ 44 КТ 6921 ПФ страховой

ДТ 44 КТ 6922 ПФ накопительный

ДТ 44 КТ 6931 ФОМС федеральный

И, соответственно, десять, если используются два счета затрат, 26 и 44. В одних системах они делаются в момент формирования расчетной ведомости, в других – платежной, в третьих вообще выполняются отдельной технологической операцией.

Проводки, обозначенные цифрами 3 и 4, связаны с кассовыми документами. Поскольку степень регламентации кассовых операций выше, чем остальных, эта связь достаточно жесткая. Хотя и здесь возможны некоторые варианты. Например, при получении денег в банке и внесении их в кассу предприятия, делается одна проводка, ДТ50 КТ51. Хотя, возможно, логичнее было бы делать две проводки, ДТ71 КТ51 и ДТ50 КТ71. Поскольку деньги из банка сначала получает подотчетное лицо – сотрудник предприятия, а только потом вносит их в кассу. В этом случае не было бы неопределенностей в бухгалтерском описании ситуации, когда, например, кассир вместе с деньгами похищен с порога банка гангстерами.

Но, поскольку проводка ДТ50 КТ51 прочно вошла в практику, возникает вопрос, с каким первичным документом ее связывать? С приходным кассовым ордером, чеком на получение наличных, или со строкой банковской выписки, соответствующей получению наличных? На ранних стадиях развития автоматизированных систем бухгалтерского учета этот вопрос решался по-разному. Сейчас, принимая во внимание упомянутую повышенную степень контроля кассовых операций, эта проводка практически всегда связывается с приходным кассовым ордером.

С выплатой зарплаты и оформлением расходного кассового ордера связывается проводка ДТ70 КТ50. При формировании листа кассовой книги за день в большинстве автоматизированных систем контролируется соответствие проводок по счету кассы и первичных документов.

Наконец, обычно через несколько дней после выплаты зарплаты, бухгалтер получит в банке выписку за тот день, когда зарплата выплачивалась. Чаще всего в ней будет восемь записей. Одна соответствует получению наличных на зарплату по чеку. Одна – оплате услуг банка за выдачу наличных. И шесть – уплате налогов, связанных с зарплатой.

Рассмотрим теперь налоговые проводки, и их отличия от проводок бухгалтерских. Они связаны (пока) только с процессом начисления зарплаты, т.е. не затрагивают ее выплату. Возможно, положение изменится, если российский чиновник решит, что хорошо бы учитывать в целях налогообложения только выплаченную зарплату. Кстати, еще лучше для бюджета было бы учитывать только истраченную сотрудниками зарплату. Кроме дополнительных налоговых поступлений открылись бы богатейшие возможности манипуляций с налоговыми санкциями при проверках фактов учета неистраченной сотрудниками зарплаты.

Главное отличие налоговых проводок от бухгалтерских состоит в том, что в бухгалтерском учете расходы на зарплату и взносы сначала накапливаются на счетах затрат, в нашем случае 44 и 26, а уж затем попадают на счет финансового результата 90. В налоговом учете аналогичной двухступенчатой процедуры нет, и эти затраты попадают на счета налогового учета сразу.

Вследствие такой примитивизации налогового учета по сравнению с бухгалтерским, в налоговом учете возникают две фундаментальные проблемы. Это определение долей затрат, приходящихся на незавершенное производство и на непроданные остатки товаров или готовой продукции. Насколько я могу судить по литературе, удовлетворительного решения этих проблем пока не предложено.

Впрочем, для затрат, отнесенных к категории «косвенных», выделение этих долей не требуется. Можно спорить о том, правильно ли считать все затраты, накапливаемые на счете 44 косвенными в целях налогового учета. В используемой настройке системы БЭСТ-5 они считаются таковыми, и при начислении зарплаты делаются проводки в дебет налогового счета Н902-243 «Прочие расходы по оплате труда». Для учета затрат на взносы в фонды используются субсчета счета Н902-0605 «Суммы налогов и сборов, начисленные в порядке, установленном законами РФ, кроме статьи 270 НК», а для сборов «по травматизму» - счет Н902-0604 «Расходы на добровольное и обязательное страхование, относящиеся к расходам текущего периода».

Таким образом, налоговые проводки, входящие в группы 1 и 2, можно представить следующим образом:

1. ДТ Н902-243 Начисление зарплаты

2. ДТ Н902-06053 Начисление взносов в ПФ

3. ДТ Н902-06054 Начисление взносов в ФСС

4. ДТ Н902-06055 Начисление взносов в ФОМС

5. ДТ Н902-0604 Начисление взносов по травматизму

Впрочем, порядок выполнения налоговых проводок может измениться. Он определяется, в основном, структурой декларации по налогу на прибыль.

Проводки по взносам в фонды формируются на основании данных по расчету этих взносов в лицевых счетах. Поэтому нередко возникает вопрос о необходимости обосновать проводки списками сотрудников с рассчитанными суммами взносов в каждый фонд. Однако, особенно в тех случаях, когда на счетах затрат ведется аналитический учет, эта задача может быть достаточно непростой. На мой взгляд, оптимальную систему документов для контроля правильности начисления и отнесения затрат по начислениям в фонды, еще предстоит разработать в теории бухгалтерского учета.